SHINKO(7120) 着実な成長を実現 通期予想に修正なし

福留 泰蔵 社長 |

株式会社SHINKO(7120) |

|

企業情報

|

市場 |

東証スタンダード市場 |

|

業種 |

卸売業 |

|

代表者 |

福留 泰蔵 |

|

所在地 |

東京都台東区浅草橋5-20-8 CSタワー8階 |

|

決算月 |

3月 |

|

HP |

株式情報

|

株価 |

発行済株式数(期末) |

時価総額 |

ROE(実) |

売買単位 |

|

|

2,115円 |

1,834,000株 |

3,878百万円 |

36.8% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

80.0円 |

3.8% |

268.06円 |

7.9倍 |

905.95円 |

2.3倍 |

*株価は1/4終値。24年3月期上期決算短信より。BPS、ROEは前期実績。

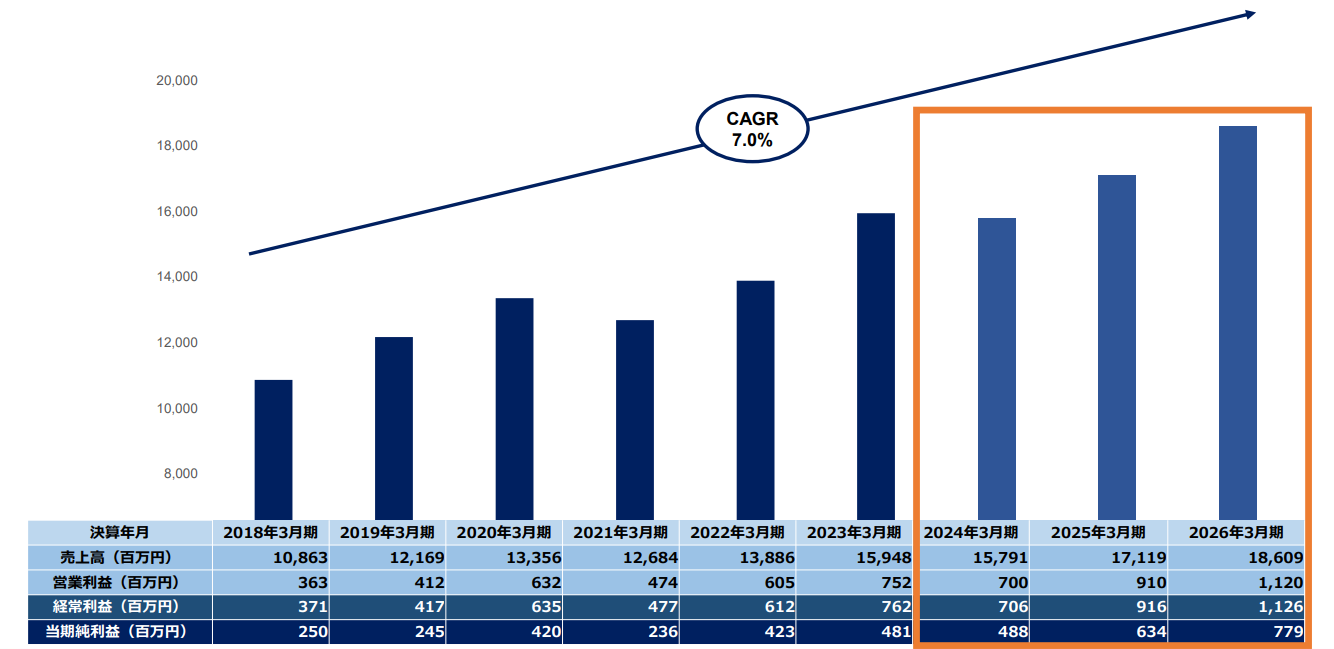

業績推移

|

決算期 |

売上高 |

営業利益 |

経常利益 |

当期純利益 |

EPS |

DPS |

|

2021年3月 |

12,684 |

474 |

477 |

236 |

50.22 |

5.0 |

|

2022年3月 |

13,886 |

605 |

612 |

423 |

247.10 |

5.0 |

|

2023年3月 |

15,948 |

752 |

762 |

481 |

280.53 |

70.0 |

|

2024年3月(予) |

15,791 |

700 |

706 |

488 |

268.06 |

80.0 |

*予想は会社予想。単位:百万円、円。

(株)SHINKOの2024年3月期上期決算概要などをご紹介致します。

目次

今回のポイント

1.会社概要

2.2024年3月期上期決算概要

3.2024年3月期業績予想

4. 中期経営計画

5.福留社長へのインタビュー

6.今後の注目点

<参考:コーポレート・ガバナンスについて>

今回のポイント

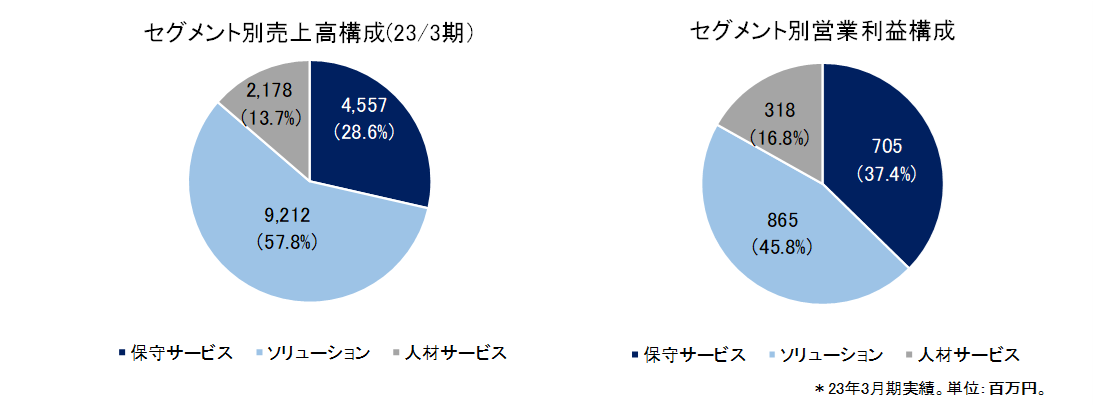

- 保守サービス事業、ソリューション事業、人材サービス事業の3事業を柱に、全国60超の拠点より24時間365日エンジニアが機器の保守、導入設計、設置展開サービスを提供している。2014年5月設立だが、実質上の存続会社は1953年設立の新興サービス(株)。23年3月に東証スタンダード市場へ新規上場。

- 24/3期上期の売上高は前年同期比10.2%増の75億41百万円。4月に入社した新入社員47名の内、派遣就業者として配属予定の14名が社内研修と必要資格取得を完了し、2Q後半より派遣を開始している。1Qに続きオンライン資格確認のための機器の設置依頼が多くあった。オンライン資格確認は、23年2月末までにベンダーとの契約締結が完了しているが導入に必要なシステム整備が未完了の保険医療機関・薬局は、23年9月末が期限となっていた。営業利益は同28.2%減の2億1百万円。2Qにおいては更なる作業効率向上を目指し、遠隔にて作業指示が可能となるよう、各拠点にスマートグラスを配備した。人員増加(新卒47名採用)及び人事制度見直しに伴う給与改定、ベースアップ等の販管費増加により減益となった。業績は計画に対して順調に推移している。なお、同社ではソリューション事業における売上高が年度末に集中するため、4Q(1-3月)の売上高が他の四半期の売上高と比較して大きくなるといった季節的変動がある。

- 通期予想に修正はなく、24/3期は売上高が前期比1.0%減の157億91百万円、営業利益は同6.9%減の7億円を見込む。同社の業績はソリューション事業における売上高が年度末に集中するため季節的変動がある。例年、年間売上高に占める4Qの売上高の比率は30%超。今期については大型案件の検収の都合上、営業利益は特に4Q(1-3月)に偏重する予定である。配当についても修正なく、前期比10.0円/株増配となる80.0円/株の期末配当を予定する。

- 福留社長へのインタビューでは、今回のIPOによって、その効果がまずは採用に大きく現れているという。同社事業の最大のポイントであり最重要課題である人材の確保により成長への自信を覗かせた。従業員のモチベーションも向上、社会的な信用力が増し新たな取引先も生まれてきている模様。今後の成長は現在の事業の延長線上にあり、26/3期に事業成長率7.0%、営業利益率6.0%を目指す。また、年間配当性向30%を目標として基本方針に基づき配当を実施していく予定。

- 23/3期は2桁増収増益となったものの24/3期は減収減益の見通し。前期に薬局経営サポートシステムの需要増加と、オンライン資格確認の作業が潤沢にあった反動が背景にある。この点を除くと着実な成長を実現させている模様。上期実績の通期予想に対する進捗率は売上高で47.8%、営業利益で28.7%にとどまるが、これも同業に多く見られるように業績が4Q(1-3月)に偏るためである。

- 福留社長のインタビューでは、「総合ITソリューションサービス企業」に向けて派手さはないものの、着実な成長を描けることが見えてきた。特に先行している医療DXでは、今後人手不足に伴い新たな需要も生まれてくるであろう。しかし、上場以来の実績は限定的で、減収減益予想や進捗率が低いことにより株価は低迷、公開価格(2,200円)を下回り、PERは10倍を大きく割り込んでいる。配当利回りも高く、3月の期末配当に向けて今後は見直しが進みそうだ。

1.会社概要

保守サービス事業、ソリューション事業、人材サービス事業の3事業を柱に、全国60超の拠点より24時間365日エンジニアが機器の保守、導入設計、設置展開サービスを提供している。8月に古物商(事務機器商)の認可を取得し、今期より古物商が事業として加わっている。

【1-1 沿革】

2014年5月設立。これは形式上の存続会社で、実質上の存続会社は1953年設立の新興サービス(株)(設立時の社名は(株)新興印刷電信サービスステーション)。23年3月に東証スタンダード市場へ新規上場。

旧新興サービス株式会社の沿革

|

年 月 |

概要 |

|

53年 7月 |

東京都港区三田において株式会社新興印刷電信サービスステーションを創業

株式会社新興製作所(現社名)のST型頁式和欧文印刷電信機(テレプリンター)の保守サービス会社並びに保守対応機器の販売会社として発足 |

|

63年 8月 |

本社事務所を東京都港区新橋に移転 |

|

69年 8月 |

商号を谷村新興サービス株式会社に変更 |

|

72年 7月 |

本社事務所を東京都港区西新橋に移転 |

|

82年 5月 |

商号を新興サービス株式会社に変更、OA機器(FAX・コピー機等)販売開始 |

|

94年 6月 |

東京地区の三洋電機製品販売拡大を目的として、株式会社サンヨーオーエー新興を三洋電機情報機器株式会社との共同出資により設立 |

|

98年 1月 |

勧奨退職制度による退職社員の再雇用の場として株式会社エス・エス・エンジニアリングを設立 |

|

01年 4月 |

株式会社サンヨーオーエー新興を吸収合併 |

|

12月 |

本社事務所を東京都港区西新橋内で移転 |

|

02年 4月 |

自社開発の「電気工事積算システム」のバージョンアップ及び開発・販売体制強化を目的として株式会社ドソネ設立 |

|

04年 4月 |

株式会社ドソネ解散 |

|

05年 1月 |

愛・地球博(日本国際博覧会)にエンジニアを派遣したことを契機に、人材サービス事業を開始 |

|

07年 7月 |

ソリューション営業に特化した組織を作り、全国で展開作業等のソリューション事業を開始 |

|

11年 5月 |

本社事務所を東京都台東区浅草橋へ移転 |

|

14年 11月 |

新興リボーン株式会社と合併。この合併により、旧新興サービス株式会社は消滅 |

SHINKOの沿革

|

年 月 |

概要 |

|

14年 5月 |

新興サービス株式会社の株式の引受けを目的に新興リボーン株式会社設立 |

|

6月 |

旧新興サービス株式会社の株主から発行済株式の100%を取得し、新興リボーン株式会社を子会社化 |

|

11月 |

旧新興サービス株式会社を吸収合併 |

| 商号を新興サービス株式会社に変更 | |

|

16年 12月 |

新興サービス株式会社の株式の引受けを目的として、株式会社ヒューマンサービス設立 |

|

17年 1月 |

株式会社ヒューマンサービスは、新興リボーン株式会社の普通株式の67.5%を既存株主から取得し、同社を子会社化 |

|

20年 4月 |

商号を株式会社SHINKOに変更 |

|

23年 3月 |

東京証券取引所スタンダード市場に新規上場 |

【1-2 経営方針】

企業理念

わたしたちはお客様を念い、仲間を想い、社会を憶い、

高度情報通信ネットワーク社会の

ラストワンマイルである

人と人との接点に新たな価値を創造していきます。

| 念い:一心に思う

想い:感情を込めて思う 憶い:深く思う |

(同社資料より) |

ビジョン

|

『Human Service For Happy Life』 SHINKOの経営資源である『人』が、 すべての相対する『人』に対して、 サービスという見えない価値を提供します。 |

(同社資料より) |

行動指針

わたしたちは、お客様第一で行動します。

そのために、お客様の期待を超えるサービスを提供します。

わたしたちは、プロフェッショナルとして行動します。

そのために、日々の研鑽を怠らず、スキルの習得に努めます。

わたしたちは、チャレンジ精神で行動します。

そのために、前向きに努力し、常に挑戦し続けます。

わたしたちは、コンプライアンス意識をもって行動します。

そのために、ルールを正しく理解し、厳守します。

わたしたちは、チームワークを大切に行動します。

そのために、仲間の個性と価値観を尊重します。

わたしたちは、社会貢献を喜びとして行動します。

そのために、社会の一員として責任を果たします。

【1-3 事業内容】

| 保守サービス事業

・全国60超の拠点よりオンサイトサービス ・マルチベンダー対応 ・24時間365日対応 ソリューション事業 ・ICTサービスの提供 ・ネットワーク機器等の提案/販売 ・提案から設置展開までをワンストップで対応 人材サービス事業 ・カスタマエンジニア、システムエンジニア派遣 ・業務請負 |

(同社資料より) |

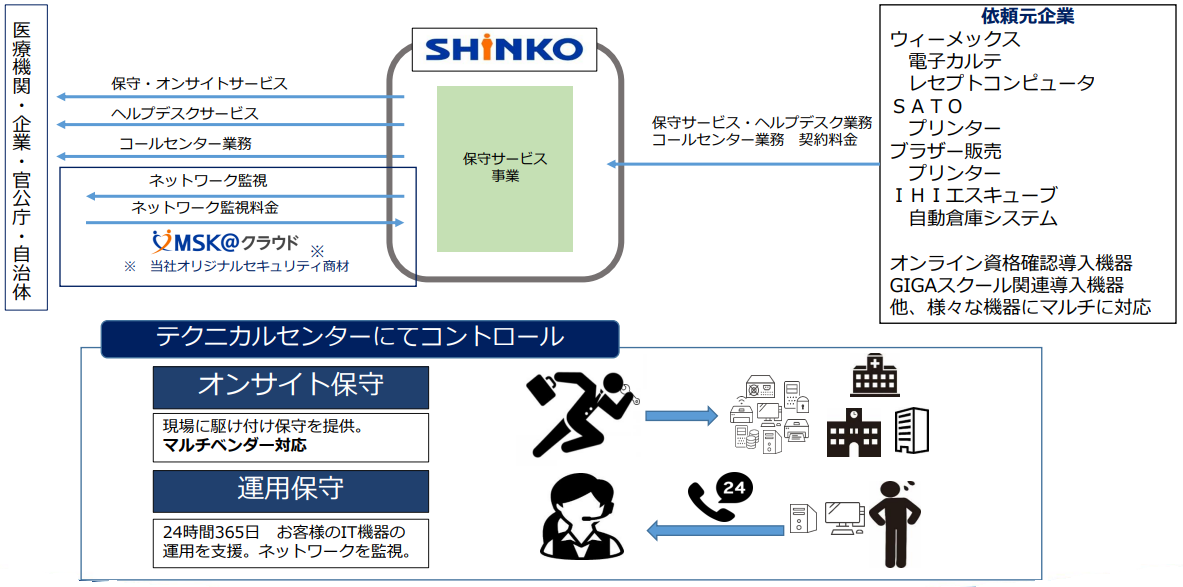

保守サービス事業の概要

(同社資料より)

システムのサポート、機器の保守、コールセンター、ヘルプデスクサービスを提供している。全国の病院、クリニックに導入されている、PHCHD(6523)の子会社であるウィーメックス株式会社製電子カルテシステム、レセプトコンピュータ(診療報酬明細書発行システム)を始め、調剤薬局に導入されている同じくウィーメックス製電子薬歴システム、薬剤情報システム、自動錠剤包装機、一包化監査システム、医事コンピュータ、注射薬払出システム、適温配膳車等の保守サービスを受託している。

厚生労働省の調査によると全国の病院・一般診療所の数は、現在約11万3千件(23年2月末)、調剤薬局は、全国約6万件(22年3月末)。そのうち同社では病院・一般診療所へ導入されている電子カルテシステムやレセプトコンピュータ、調剤薬局に導入されている電子薬歴システム等の機器を合わせて、約3万5千件の保守契約を締結し保守サービス業務を行っている。

電子カルテシステム及びレセプトコンピュータの保守は、顧客と直接保守契約を締結する「メディコムハードウェア保守契約」と機器のメーカーであるウィーメックスと顧客が保守契約を締結した後、同社が顧客に対して保守サービスを提供し、ウィーメックスからハードウェアに係る保守料を受領する「システムサポート契約」の2つのパターンがある。現在ウィーメックスにより、システムサポート契約の締結が促進されており、既存顧客は機器のリプレースのタイミングで順次メディコムハードウェア保守契約からシステムサポート契約へ契約形態を変更している。また、従来契約を締結しないまま障害発生の都度修理対応をしていた顧客に対しても契約締結を促す意向であることから、今後契約件数は増加していく見通し。ウィーメックスからは同社の保守サービスの品質が高く評価されている。

また、ウィーメックス以外でも多くのベンダーから多種多様な機器の保守サービスを委託されている。修理対応サービスレベルに合わせた保守契約を各ベンダーと締結しており、緊急対応の要否、駆けつけ時間と部品在庫管理等の細かな要求に合わせ、全国60超の拠点からエンジニアが顧客の元へ駆けつけるオンサイトサービスを提供している。

メーカーに属さない独立系の保守会社であることが強み。医療機器やIT機器、非IT機器を問わず様々なメーカー機器の保守対応が可能であり、24時間365日オンサイトサービスを提供している。

保守サービス事業の多くは保守契約に基づき継続的に収益が入るストック型ビジネスであることから、経済状況の変動に左右されにくいという特長がある。新型コロナウイルス感染症が拡大し、経済が低迷し始めた20年以降においても、安定した収益を確保している。

また、近年需要が増えつつあるコールセンターやヘルプデスク業務、機器の稼働状況を継続的にチェックする死活監視業務についても、東京都にテクニカルセンターを設置し、体制を整備しており、58の企業より業務を受託している(23年3末時点)。テクニカルセンターはオンサイトサービスの中枢拠点でもあり、障害発生の一次連絡を受付けている。連絡受付後、障害内容を踏まえて対応方法をジャッジし、現地対応が必要な案件については、拠点の管理者(通称ディスパッチャー)へ連絡する。ディスパッチャーはエンジニアの手配や訪問前準備をしたり、各種サービスの司令塔として機能し、迅速なトラブル対応を可能にしている。その他テクニカルセンターでは、ネットワークやPCの遠隔監視や診断を行っており、障害発生時にも自動的にアラートが上がる仕組みになっている。また、遠隔監視により、システムの利用が不可能となるような重度の障害を未然に防ぐ等の予防保守にもつながっている。

更に、今後の保守サービス事業の拡大を目指し、16年に東京都、20年には大阪府、2021年には宮城県、2022年には北海道、福岡県において医療機器修理業の許可を取得した。医療分野における保守実績のある同社へは、現在多くのメーカーから医療機器の保守依頼や、同業他社からの協業依頼もある。

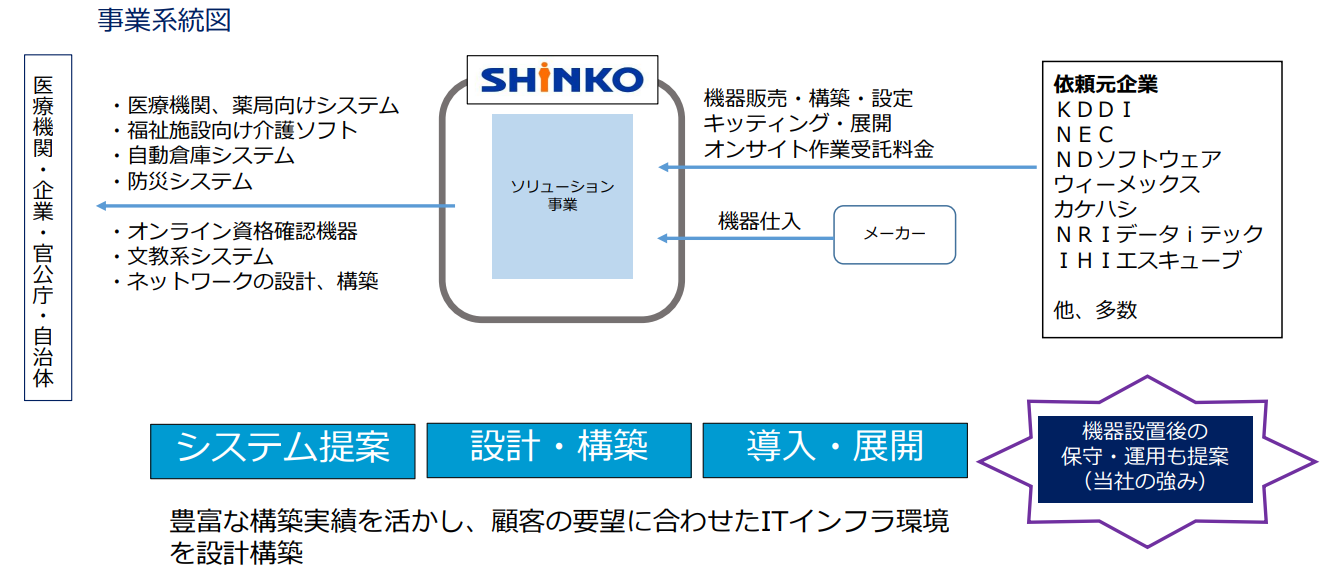

ソリューション事業の概要

(同社資料より)

医療機関、福祉施設、一般企業、官公庁向けにシステムの設計、構築、設置工事、展開管理等のICTサービスを提供する。また顧客の要望に合わせた機器の提案、販売も行う。

本社におけるソリューション営業活動では、日本電気、KDDIといった大手企業との協業により、ネットワーク機器やPC関連の設定サービスを提供する他、大手総合重工業メーカー物流部門との協業による自動倉庫システムサービスの展開など、様々なサービスメニューを開発、展開している。これらの案件は本社が全国拠点をマネジメントすることにより、全エリアにおいて同一品質のサービスを提供している。

また、東京都八王子市には機器の設定から現地配送までを一括管理できるキッティングセンターを有し、ここでは、顧客からの依頼台数に合わせてキッティングエリアの拡大が可能である。その他、北海道支店、東北支店、中部支店、関西支店においても支店内にキッティングスペースを設けている。なお、2024年には、江戸川区に移転するテクニカルセンターにもキッティングスペースを設け、キッティングの応需能力を拡大する。

全国13支店においてもそれぞれソリューション営業の活動をしている。特に地元企業とのリレーションに力を入れ、例えば北海道支店における家畜セリシステム、中四国支店における農政局へのPC販売、設定、設置、展開作業等、地元ならではの機器に関わるソリューション案件も獲得している。

顧客からの情報収集、営業提案、ネットワークの設計、構築、機器の設置展開、更に保守サービス事業へ引き継いでの運用管理、オンサイトサービスという一連の流れをワンストップで提供できることが強み。

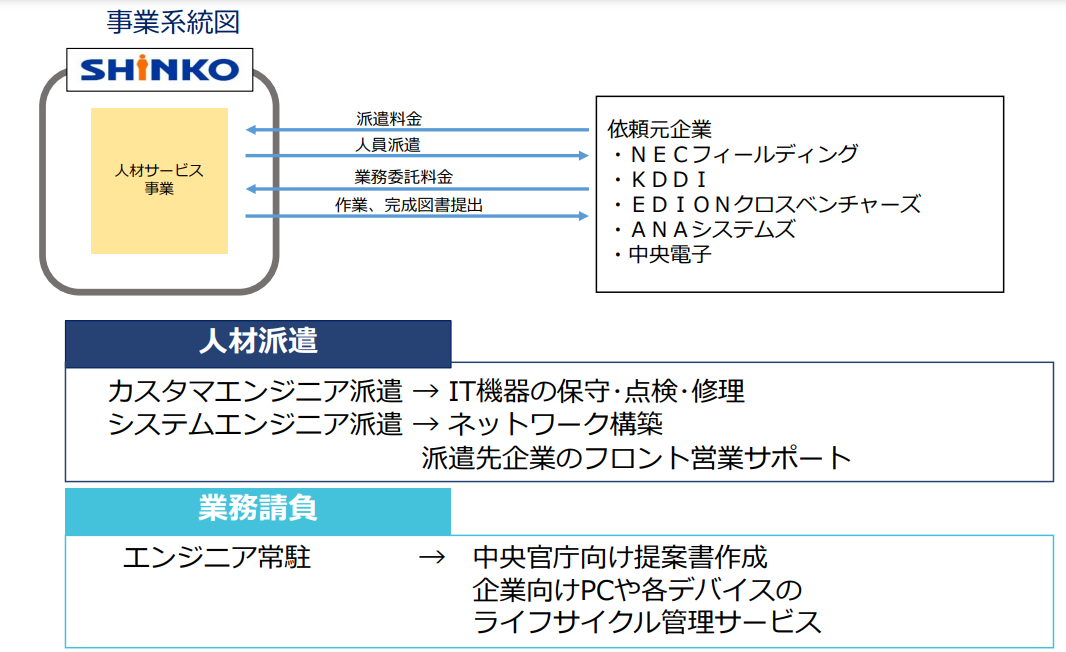

人材サービス事業の概要

(同社資料より)

IT機器の保守、点検、修理を行うカスタマエンジニア(以下、「CE」)、システムの設計や、ネットワークの設計・構築、派遣先企業のフロント営業のサポートを行うシステムエンジニア(以下、「SE」)を派遣している。

主要取引先であるNECフィールディングへはCEを、KDDIグループへはSEを派遣している。NECフィールディングとは1967年のプリンター保守サービスの提供をきっかけに、長期に渡る取引の中で同社のエンジニアの技術力が評価され、140名を超えるCEを派遣している(23年3月末時点)。

KDDIグループからは、05年の日本国際博覧会におけるSE派遣以来、継続して派遣の要請があり、60名を超えるSEを派遣、また15名以上が準委任契約又は請負契約による業務に従事している(23年3月末時点)。これら2社からは、毎年多くの増員要請を受けている。

その他複数の企業にもエンジニアを派遣しており、派遣を契機にソリューションや保守案件を受託するケースが増えている。

人材サービス事業全体の各期末時点における派遣人員数は、18/3期212名、19/3期214名、20/3月期 233名、21/3期241名、22/3期262名、23/3期254名。23/3期は減少したが、24/3期に入り増加が続いている。IT人材不足という市場環境において、派遣の需要が毎年増え続けていることから、今後も機会損失が無いよう、毎年計画的に派遣人員を増員し、社内研修による資格取得推進を始め、常時エンジニアのスキルアップを図っている。

【1-4 近況と強み】

同社の保守サービス事業及び人材サービス事業は、保守契約や派遣契約に基づくストック型のビジネスが主である。機器の保守は、新型コロナウイルス感染症が拡大した20年以降、医療機関等から一時的に保守員の立ち入りを制限されるケースがあった。しかし、診療に必要な機器を常時正常に稼働させ続けることは医療機関にとって不可欠なことであり、同様に他の企業においてもシステムを安定的に稼働させる必要がある。このことから、結果的には保守員の出動が減少するということは殆ど見られなかった。また、保守契約の解約となるケースも殆ど発生しなかった。人材サービス事業においては、派遣先の事情によりテレワークとなるケースもあった。ただし、ITエンジニア不足の市場の中で派遣契約が解除されることは無く、保守サービス事業同様、コロナ禍でも影響を受けにくいという傾向が見られた。

同社の社員は入社後、CEあるいはSEとしての教育を受け、必要な資格を取得した上でそれぞれ拠点へ配属される。エンジニアは各配属先において現場経験を積むことや、資格取得講習等を受講することにより、必要なスキルを身に付けていく。その後、ジョブローテーションにより、また新たな部署で経験を積むことで、マルチな対応が可能なエンジニアへとスキルアップしていく、そのような環境が同社にはある。

700名を超えるエンジニアがおり(23年3月末時点)、その多くはCEとSEの両スキルを保有している。特定の時間に集中していることが多い保守サービス業務の前後の時間に機器の設定や設置等作業を行うことにより、業務効率が上がり、生産性の向上につながっている。

このように、保守サービス事業、ソリューション事業、人材サービス事業全てに対応でき、各事業の知見があるエンジニアが、自身の配属先あるいは派遣先での業務に従事する中で、取引先企業の抱える課題や需要を把握し、同社の3事業の特長を生かした提案をすることで、新たなビジネスが生まれている。他にも当初機器の導入展開案件を受託した取引先から、その次のステップである運用管理まで依頼されるケースも増えてきている。このように、事業間シナジーにより新規案件を獲得できること、3事業を通じて様々な市場に参画できるといった強みがある。

【1-5 上場後の同社を取り巻く環境】

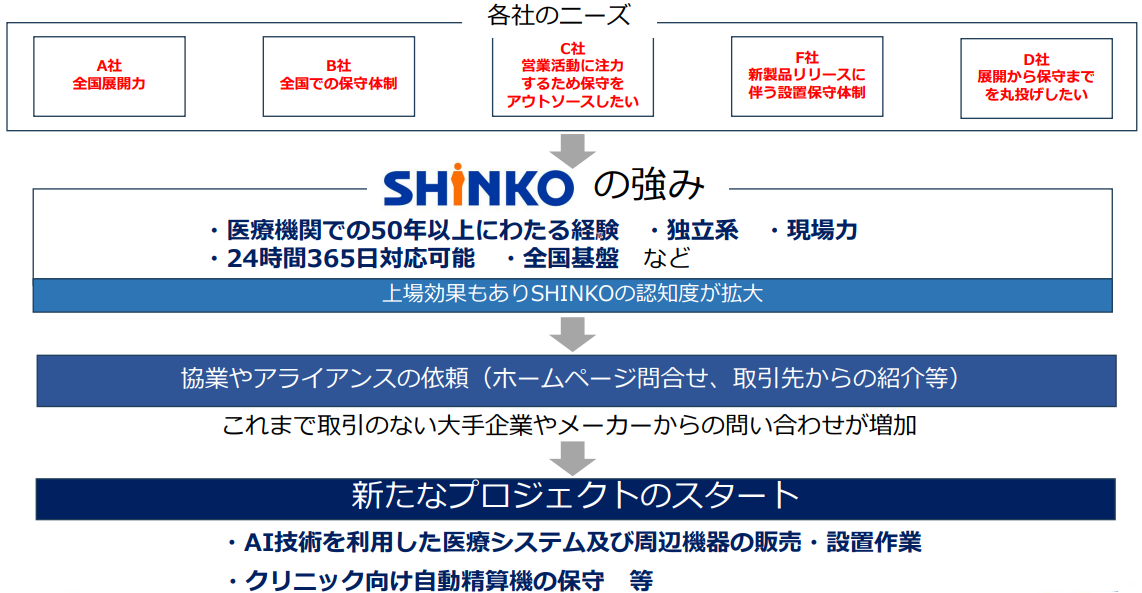

認知度が拡大、新たなプロジェクトもスタート

(同社資料より)

2.2024年3月期上期決算概要

【2-1 連結業績概要】

|

23/3期 上期 |

構成比 |

24/3期 上期 |

構成比 |

前年同期比 |

|

|

売上高 |

6,840 |

100.0% |

7,541 |

100.0% |

+10.2% |

|

売上総利益 |

1,645 |

24.1% |

1,738 |

23.0% |

+5.6% |

|

販管費 |

1,364 |

19.9% |

1,536 |

20.4% |

+12.6% |

|

営業利益 |

281 |

4.1% |

201 |

2.7% |

-28.2% |

|

経常利益 |

286 |

4.2% |

206 |

2.7% |

-27.8% |

|

四半期純利益 |

182 |

2.7% |

133 |

1.8% |

-26.9% |

*単位:百万円

増収減益も、会社計画通りの推移

売上高は前年同期比10.2%増の75億41百万円。4月に入社した新入社員47名の内、派遣就業者として配属予定の14名が社内研修と必要資格取得を完了し、2Q後半より派遣を開始している。1Qに続きオンライン資格確認のための機器の設置依頼が多くあった。オンライン資格確認は、23年4月より導入が原則として義務付けられたが、やむを得ない事情がある医療機関・薬局は期限付きの経過措置が設けられており、23年2月末までにベンダーとの契約締結が完了しているが導入に必要なシステム整備が未完了の保険医療機関・薬局は、23年9月末が期限となっていた。

営業利益は同28.2%減の2億1百万円。2Qにおいては更なる作業効率向上を目指し、遠隔にて作業指示が可能となるよう、各拠点にスマートグラスを配備した。スマートグラスは、頭部に装着して使用するメガネのような形状をしたウェアラブル端末であり、装着者の視野映像と音声をリアルタイムに共有することが可能となる。資本金増加に伴い外形標準課税制度の対象となったこと、人員増加(新卒47名採用)及び人事制度見直しに伴う給与改定、ベースアップ等の販管費増加により減益となった。

業績は計画に対して順調に推移している。なお、同社ではソリューション事業における売上高が年度末に集中するため、4Q(1-3月)の売上高が他の四半期の売上高と比較して大きくなるといった季節的変動がある。

【2-2サービス別売上高・営業利益】

|

23/3期 上期 |

構成比 |

24/3期 上期 |

構成比 |

前年同期比 |

|

| 売上高 | |||||

| 保守サービス |

2,270 |

33.2% |

2,362 |

31.3% |

+4.0% |

| ソリューション |

3,494 |

51.1% |

4,126 |

54.7% |

+18.1% |

| 人材サービス |

1,075 |

15.7% |

1,053 |

14.0% |

-2.1% |

| 合計 |

6,840 |

100.0% |

7,541 |

100.0% |

+10.2% |

| セグメント利益 |

|

|

|

|

|

| 保守サービス |

365 |

16.1% |

409 |

17.3% |

+12.0% |

| ソリューション |

262 |

7.5% |

259 |

6.3% |

-1.2% |

| 人材サービス |

177 |

16.5% |

149 |

14.1% |

-16.1% |

| 調整額 |

-524 |

– |

-615 |

– |

– |

| 合計 |

281 |

4.1% |

201 |

2.7% |

-28.2% |

*単位:百万円。セグメント利益の構成比は売上高利益率。

*保守サービス事業

売上高は前年同期比4.0%増の23億62百万円、営業利益は同12.0%増の4億9百万円。

事業の主軸であるウィーメックス製電子カルテシステム、レセプトコンピュータの保守は、既存顧客の機器リプレース時に契約 形態を同社と顧客がメディコムハード保守契約を直接締結する方式から、顧客とベンダーが保守契約を締結し、ベンダーから同社がハードに係る保守を受託し保守料を受領するシステムサポート契約方式への切替が進んだため、売上は減少傾向にある。一方でこの契約方式になることで、これまで未契約であった顧客との契約締結が促進されていることから、契約件数は増加傾向にあり、利益は増加している。ウィーメックス製品の保守以外では、1Qにソリューション事業において設置展開したオンライン資格確認で導入した機器の保守が開始している。また、既存取引先であるメーカーからの保守エリア拡大要請、医療機器メーカー等の新規取引先からの保守やヘルプデスク等の運用保守依頼も増加傾向にあり、事業全体は順調に成長している。

*ソリューション事業

売上高は前年同期比18.1%増の41億26百万円、営業利益は同1.2%減の2億59百万円。

政府が推進する医療DXの一環である、オンライン資格確認導入の経過措置が23年9月末に期限を迎えるため、保険医療機関・保険薬局への顔認証付きカードリーダーの設置依頼が多くあった。また、電子カルテ情報の標準化に向けて電子カルテの普及が推進される中、同社へも導入及びそれに伴うネットワーク構築等の作業の依頼が増加した。その他、教育DXに係る電子黒板の販売や校内ネットワークインフラの整備、企業DXに係るシステムの導入やリプレース等の依頼も引き続き多くあった。特に介護業界では深刻な人手不足によりサービス低下や経営状態の悪化が危惧されており、それに伴い介護事業所向けソリューションの需要が高まっている。被介護者のベッド上の動きを検知して通知する見守りシステムの販売や、それに伴うネットワーク構築等の作業の依頼が増加傾向にある。

オンライン資格確認導入後、医療機関においてセキュリティへの関心が高まっており、セキュリティ商材の提案を進める。

(同社資料より)

*人材サービス事業

売上高は前年同期比2.1%減の10億53百万円、営業利益は同16.1%減の1億49百万円。

同事業では上期末時点で266名が従事している。4月に入社した新入社員が教育研修を終了し、7月以降各配属先にて就業を開始したため、従事者数は1Q末時点より増加している。また、既存取引先からの要請により空港等への派遣人員の追加もあった。空港へのエンジニア派遣では、公的資格である第二級陸上特殊無線技士を取得する等、派遣従事者は派遣先において求められるスキルの向上及び資格取得に努め、自身の業務の幅を拡大している。

【2-3】

財政状態とキャッシュ・フロー

◎財政状態

|

23年3月 |

23年9月 |

増減 |

23年3月 |

23年9月 |

増減 |

||

| 流動資産 |

5,452 |

4,631 |

-821 |

流動負債 |

3,397 |

2,574 |

-822 |

| 現預金 |

929 |

1,701 |

+771 |

仕入債務 |

1,229 |

878 |

-351 |

| 売上債権 |

3,626 |

2,194 |

-1,432 |

未払費用 |

817 |

702 |

-115 |

| 棚卸資産 |

541 |

413 |

-127 |

固定負債 |

1,444 |

1,472 |

+28 |

| 固定資産 |

1,013 |

1,053 |

+39 |

退職給付引当金 |

1,185 |

1,204 |

+19 |

| 有形固定資産 |

128 |

148 |

+20 |

負債合計 |

4,841 |

4,047 |

-793 |

| 無形固定資産 |

102 |

99 |

-2 |

純資産 |

1,625 |

1,636 |

+11 |

| 投資その他の資産 |

783 |

804 |

+21 |

利益剰余金合計 |

1,363 |

1,370 |

+7 |

| 資産合計 |

6,466 |

5,684 |

-782 |

負債・純資産合計 |

6,466 |

5,684 |

-782 |

*単位:百万円

現預金は増加したが、売上債権の減少を主因に流動資産が前期末比8億21百万円減少。固定資産は前期末と大きな変動はなく、資産合計は同7億82百万円減少の56億84百万円。

負債合計は仕入債務や未払費用の減少などで同7億93百万円減少の40億47百万円。

利益剰余金の増加などで純資産は同11百万円増加の16億36百万円。

自己資本比率は前期末より3.7ポイント上昇し28.8%。

◎キャッシュ・フロー

|

23/3期 上期 |

24/3期 上期 |

増減 |

|

|

営業CF |

93 |

1,251 |

+1,157 |

|

投資CF |

-7 |

-50 |

-42 |

|

フリーCF |

86 |

1,200 |

+1,114 |

|

財務CF |

-14 |

-429 |

-415 |

|

現金同等物残高 |

993 |

1,701 |

+707 |

*単位:百万円

売上債権の減少額の増加、棚卸資産の減少などで営業CFのプラス幅は拡大した。

短期借入金の返済による支出により、財務CFのマイナス幅が拡大した。

以上の結果、キャッシュポジションは増加した。

3.2024年3月期業績予想

【3-1 業績予想】

|

23/3期 |

構成比 |

24/3期(予) |

構成比 |

前期比 |

|

|

売上高 |

15,948 |

100.0% |

15,791 |

100.0% |

-1.0% |

|

営業利益 |

752 |

4.7% |

700 |

4.4% |

-6.9% |

|

経常利益 |

762 |

4.8% |

706 |

4.5% |

-7.3% |

|

当期純利益 |

481 |

3.0% |

488 |

3.1% |

+1.5% |

*単位:百万円

通期予想に修正はなく、前期比1.0%減収、6.9%営業減益を見込む

通期予想に修正はなく、24/3期は売上高が前期比1.0%減の157億91百万円、営業利益は同6.9%減の7億円を見込む。同社の業績はソリューション事業における売上高が年度末に集中するため季節的変動がある。例年、年間売上高に占める4Qの売上高の比率は30%超。今期については大型案件の検収の都合上、営業利益は特に4Q(1-3月)に偏重する予定である。

配当についても修正なく、前期比10.0円/株増配となる80.0円/株の期末配当を予定する。

【3-2 上期の動向と下期に向けて】

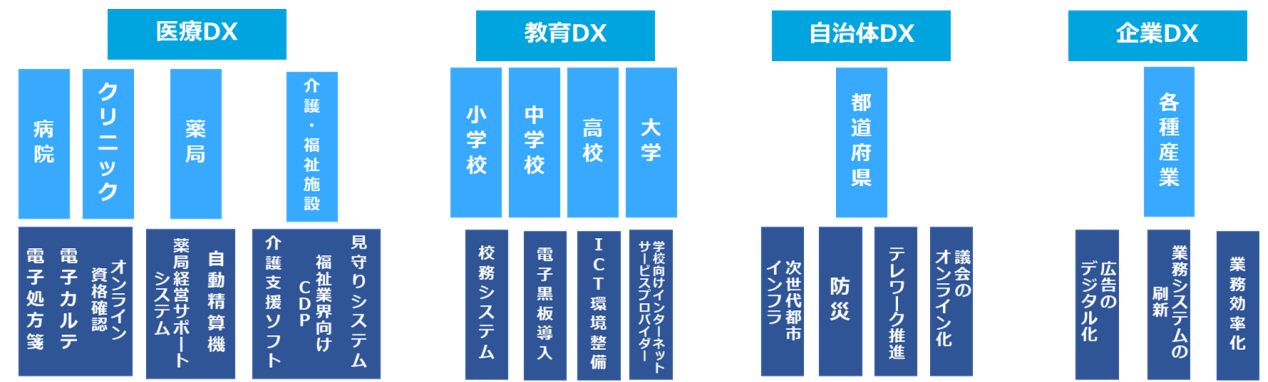

国内IT市場におけるビジネスチャンス(DX全般)

(同社資料より)

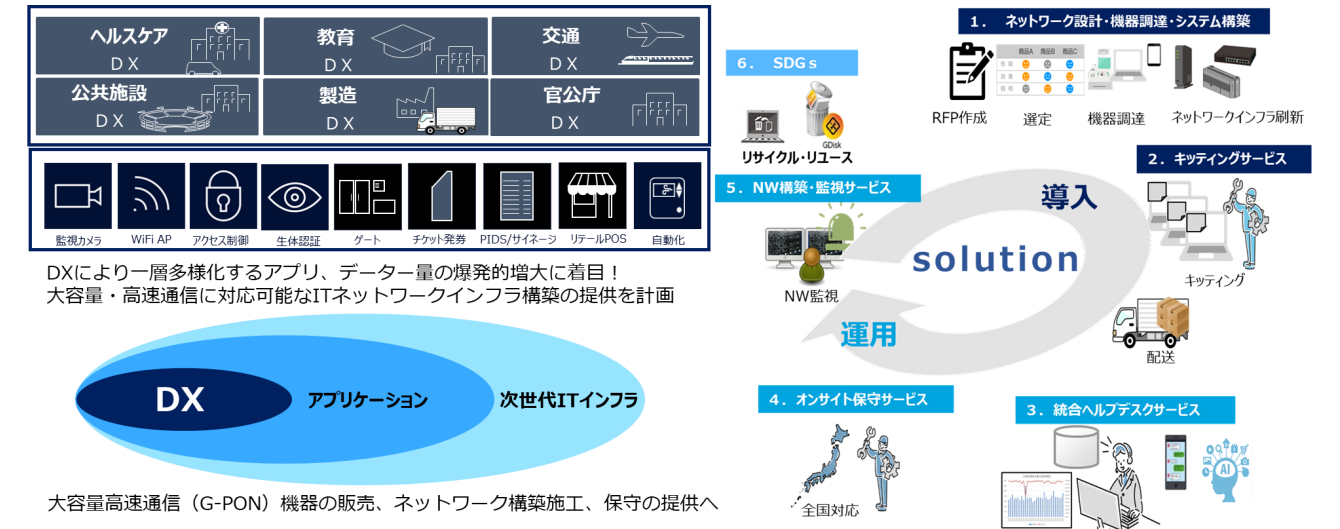

情報通信量の増加 ⇒ インフラの刷新が必要不可欠

機器の選定、設定、設置から運用保守までワンストップで対応

ITインフラの整備、維持までをSHINKOがサポート

(同社資料より)

総合ITソリューションサービス企業として様々な領域へ

DXを支えるIT基盤からアプリケーションまでを広くサポート

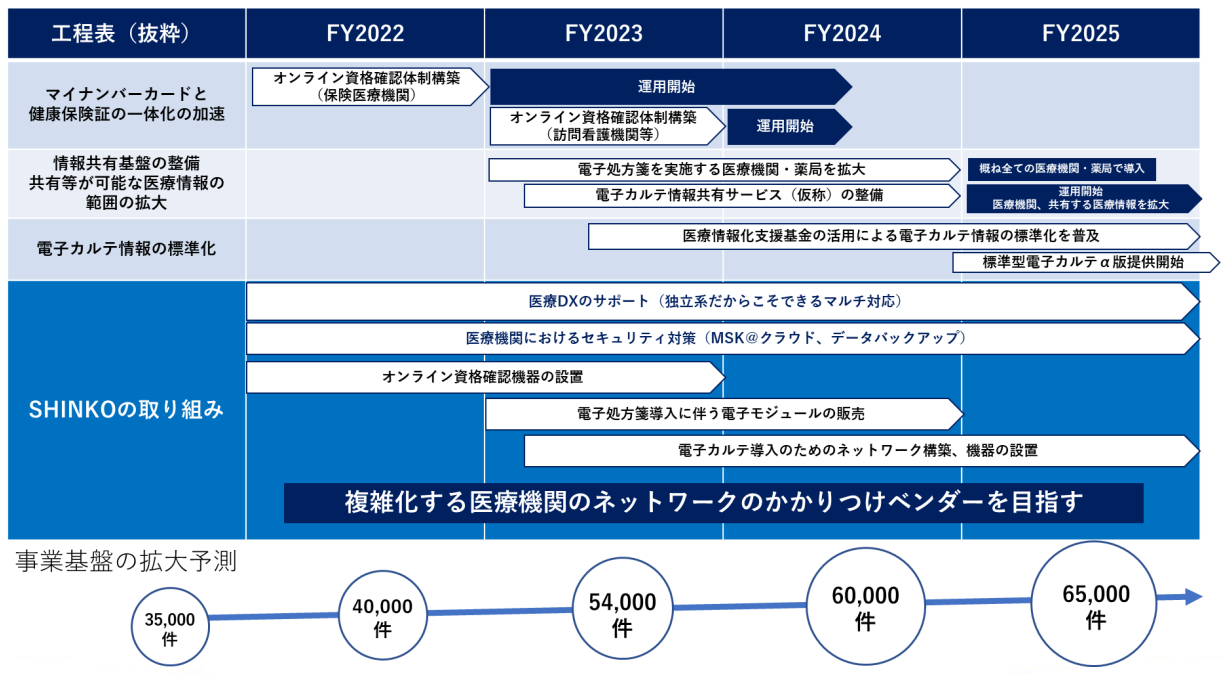

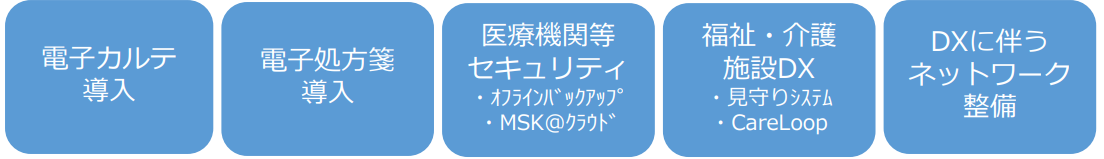

国内IT市場におけるビジネスチャンス(医療DX)

(同社資料より)

下期に向けて(医療DX)

上期はオンライン資格確認導入のための機器設置作業によりソリューション事業が大幅増収。

9月29日 厚生労働省より訪問看護オンライン資格確認導入の概要が発表。

⇓

導入期限の24年6月にかけて、導入のための機器設置依頼が増加することが予測される。

(同社資料より)

SHINKOの50年以上にわたる医療機関等における保守の経験を活かし、医療DXの推進に貢献

下期に向けて(教育DX)

上期は教育DXの推進に伴い保守サービス事業、ソリューション事業ともに依頼が増加傾向。

・電子黒板

・学校内ICT環境の保守

GIGAスクール開始以降、校内ネットワークのスピードに関する悩みが増加。

教育機関専用インターネット回線プロバイダー「MSK@ひかり」の提供を開始。

下期は引き続きITインフラ整備、ワンストップでの需要の増加が見込まれる。

(同社資料より)

古物商許可取得

上期に古物商許可を取得。

下期はIT資産の選定から廃棄までのライフサイクルを、各プロセスに応じてサポートするLCM(Life Cycle Management)サービスを展開しSDGsへの取り組みとして、製品の3R(リデュース・リユース・リサイクル)推進により、産業廃棄物の減少等、限りある資源を有効活用しながら、環境に配慮したサービスを提供していく。

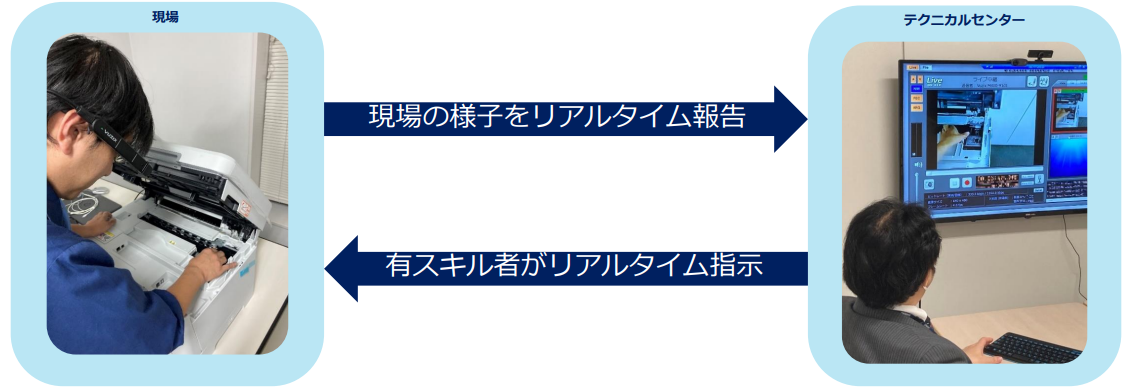

社内DX(業務効率化)

上期に各拠点にスマートグラスの配備を完了。

(同社資料より)

スマートグラスを用いてテクニカルセンターからのオンサイト作業を遠隔支援。24年2月にテクニカルセンターの移転・拡充を予定。エンジニアのスキルアップ、業務効率向上による利益率アップを図る。

採用状況(23年9月末時点)

24年卒採用計画83名

進捗率約60%(前年同期比41.7%増)

中途採用計画 19名

進捗率約80%(前年同期比50.0%増)

上場効果により、新卒、中途採用共に順調に進捗している。

4.中期経営計画

-骨子-

DX改革の一翼を担い、事業の成長を継続しステークホルダーの期待に応えていく

| 目指す姿 | 総合ITソリューションサービス企業 |

| 価値の提供方法 | ITネットワーク技術と、全国ネットワークの強みを活かす |

| 注力領域 | DXを推進する医療機関・企業を全面的にサポート |

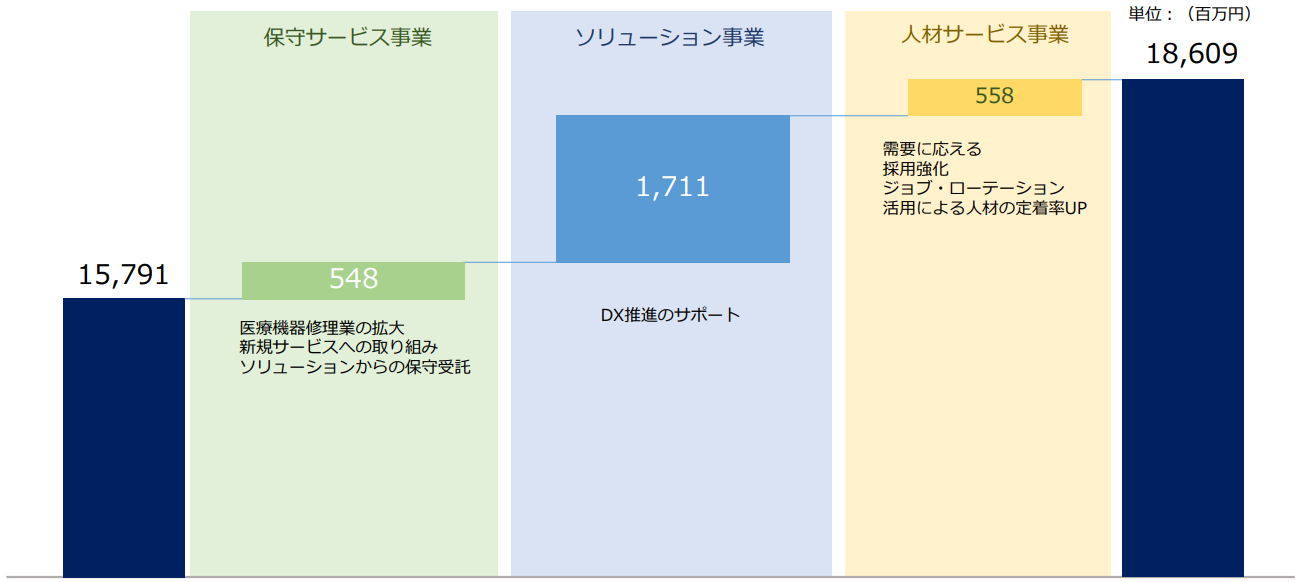

定量目標

26/3期に売上高186億9百万円、営業利益11億20百万円を目指す。

(同社資料より)

売上高はDX推進サポートが牽引するソリューション事業が大きく伸びる見通し。

24/3期予想から26/3期目標に向けたセグメント別売上高の見通し

(同社資料より)

5.福留社長へのインタビュー

福留泰蔵社長に、今回上場した経緯や競争優位性、今後の成長戦略と事業展開、株主・投資家へのメッセージなどを伺った。

福留社長は1953年4月生まれ。東京大学工学部卒。1979年に日本金属に入社。1982年からは本田技術研究所でエンジンの開発に携わる。1993年から2000年までは衆議院議員を務めた。2006年同社の取締役に就任、2009年に代表取締役社長に就任した。

Q:このタイミングで上場されようと思った背景などについてお聞かせいただければと思います。

きっかけは2014年と2017年に行ったMBO(Management Buyout)にあります。1953年の創業以来、1980年代には厳しい局面もありましたがNECなどとの関係も強化しながら成長してきました。しかし、2002年頃をピークに下降局面に入ります。リーマンショックが追い打ちをかけて厳しくなったところで私が社長に就任いたしました。V字回復に反転し始めた2014年にファンドの支援を主軸にMBOを実行いたしました。しかし、ファンドがEXITを希望し、2017年にヒューマンサービス(2016年に当時の経営陣により設立)を中心にファンドの保有株を買い取りました。これがセカンドMBOです。セカンドMBOに際して、本格的にIPOを目指すこととなります。本来であればもう少し早期のIPOを目指しておりましたが、準備に時間を要し2023年3月に念願の上場を果たしました。

Q:上場して半年を経過しましたが、反応などはいかがですか?

一番大きな効果は採用に現れています。我々の仕事は潤沢にありますが、業務を推進していく上での最大のポイントであり最重要課題は人材の確保です。人材を確保できれば成長できるということには自信を持っています。今年の春には47名を採用し、教育が終わってOJTに入っていく段階です。これはこれまでにない人数の採用でした。しかし、上場して中期経営計画を立てた際に、さらに積極的に人員を確保しなければと考えました。来年は83名の採用を計画して採用活動を行っています。中途採用につきましては、コロナ禍はなかなか採用できなかったのですが、今年は順調に進んでいます。

そして、上場することにより社会でも信用力がついていきます。上場を通して当社の強みや差別化要因などが理解されるようになりました。新たな取引先も生まれてきております。また、既存の取引先からも前向きに受け止めていただいております。

Q:競争優位性や特徴、強み、差別化などについてお聞かせください。

やはり、我々が目指す「総合ITソリューションサービス企業」として必要な機能を持っていることです。これからDXを推進する中で必要となる情報通信技術やIoTに関する技術が社内に蓄積されており、様々なシステムの設定・構築・提案等を可能にしております。そのうえで、設置した後の運用保守といったところまでカバーできる体制があります。これが当社の大きな一つの特徴であるかと思います。また、そのサービスを全国のほとんどの都道府県で提供する体制がある独立系の会社であることも特徴です。これらの機能に対するニーズはかなり高いと認識しているのが昨今の状況です。

もう一つの特徴は保守サービス事業、ソリューション事業と人材サービス事業という3つの事業を展開し、それぞれシナジーを出すような事業構造があることです。3つの事業でそれぞれのシナジーを出すことは、事業を推進する上で非常に貴重であり、当社の強みでもあります。例えばKDDIはソリューション事業の主要な取引先の1つですが、当初は2005年の愛知万博におけるKDDIの事業への人材派遣からスタートしました。ここでの実績が評価され、以降人材派遣を拡充してきました。派遣先において、当社が派遣したメンバーは様々な事業に携わっていきます。例えば派遣先企業が案件を受託すると、その中で当社が対応可能な事業をこちらに発注するような関係になり、ソリューション事業につながります。そしてソリューション事業の後には運用保守業務が続きます。こうしたシナジーはソリューション事業や保守サービス事業からスタートすることもあります。

強みというところでもう一つ申し上げるとすると、医療業界において蓄積された実績を持っていることです。医療業界において業務を遂行するにあたり、重要なのは顧客に対するホスピタリティです。我々がこの50年にわたる事業展開の中で蓄積してきたものは、他の企業では追随できないことであると思っております。

Q:今後大きく伸ばせそうな分野などがあればお聞かせいただければと思います。

全く新たな事業を始めるということは視野に入れておらず、現事業の延長線上にあると思っております。中期経営計画で示した通り、イメージとしては「総合ITソリューションサービス企業」への成長です。まずは得意分野である医療、そして官公庁といった分野を中心に事業を広げていますが、今後さらに裾野を広げようと思っております。技術的にはIoTに関する技術などを中心に進めていますが、最近はDXが推進される中で我々の技術が大いに活かされております。芽はまだ小さいですが、AIに関連する事業を行う会社との関係も生まれてきており、非常に楽しみに思っております。

Q:最後に株主・投資家へのメッセージをお願いいたします。

私たちは今後成長率と利益率の向上を目指してまいります。ソリューション事業を成長ドライバーに、26/3期までに事業成長率7.0%を目指します。また、テクニカルセンターを活かし、収益性の高い案件の取り込み及びエンジニアの効率的なアサインによって、26/3期には営業利益率6.0%を目指します。

利益を株主の皆様に適切に還元し、ご支援に報いることを第一に、将来にも安定した配当を継続できるよう、企業成長と経営環境の変化に対応するために必要な内部留保資金を確保しつつ配当することを基本方針としております。具体的には、年間配当性向30%を目標として基本方針に基づき配当を実施していく予定です。

環境への具体的取り組みとして、CO2排出量の削減を目的に社有車にエコカーを導入、事務所にLED照明の導入、電力の見える化、ペーパーレス化、省電力オフィス機器などの導入を更に進めます。また、事業内容に古物商を追加し、IT資産の選定から廃棄までのライフサイクルを各プロセスに応じてサポートするLCM(Life Cycle Management)サービス事業を展開し、SDGsへ取り組んでまいります。

6.今後の注目点

23/3期は2桁増収増益となったものの24/3期は減収減益の見通し。前期にオンライン資格確認の作業が潤沢にあった反動が背景にある。この点を除くと着実な成長を実現させている模様。ソリューション事業が下期に伸びてきそうだ。人材サービス事業では、人材不足に伴い派遣者数が23/3期に減少したものの、IPOによる知名度の向上もあり、増加に転じている。上期実績の通期予想に対する進捗率は、売上高で47.8%、営業利益で28.7%にとどまるが、これも同業に多く見られるように業績が4Q(1-3月)に偏るためである。今期予想の達成に向けて事業は着実に展開、むしろ水面下ではIPOの効果が現れているようだ。特に05年から開始した人材サービス事業においては、需要が増す中で人材獲得が進むようになったことが大きい。来期を見据えるとWindows10のサポート期限切れが25年10月に迫り、来期以降は特需が生まれそうだ。

福留社長へのインタビューでは、「総合ITソリューションサービス企業」に向けて派手さはないものの、着実な成長を描けることが見えてきた。特に先行している医療DXでは、今後人手不足に伴い新たな需要も生まれてくるであろう。と述べられた。

しかし、上場以来の実績は限定的で、減収減益予想や進捗率が低いことにより株価は低迷、公開価格(2,200円)を下回り、PERは10倍を大きく割り込んでいる。配当利回りも高く、3月の期末配当に向けて今後は見直しが進みそうだ。

<参考:コーポレート・ガバナンスについて>

◎組織形態及び取締役、監査役の構成

| 組織形態 | 監査役設置会社 |

| 取締役 | 10名、うち社外4名 |

| 監査役 | 3名、うち社外2名 |

◎コーポレート・ガバナンス報告書(更新日:2023年7月10日)

基本的な考え方

当社は、「わたしたちはお客様を念(おも)い、仲間を想(おも)い、社会を憶(おも)い、高度情報通信ネットワーク社会のラストワンマイルである人と人との接点に新たな価値を創造していきます。」を企業理念として掲げております。この企業理念のもと、企業の社会的責任の遂行と株主利益の確保のために、コーポレート・ガバナンスが重要な経営上の課題であると位置付け、その強化に努めております。「経営の透明性、公正性及び効率性の確保、適切な情報開示による説明責任の遂行」を基本とし、全社を挙げコーポレート・ガバナンスの一層の充実に努めてまいりたいと考えております。

<コーポレートガバナンス・コードの各原則を実施しない理由(抜粋)>

【補充原則1-2④ 株主総会における権利行使】

当日ご出席できない株主については議決権行使書の郵送による議決権行使方法に加え、インターネットによる議決権行使プラットフォームの採用を検討いたします。当社は、現時点で招集通知の英訳は実施しておりませんが、株主が議決権行使を行いやすい環境の整備が必要と認識しております。今後、海外投資家比率を勘案し、検討を行ってまいります。

【補充原則2-4① 中核人材の登用等における多様性の確保に関する開示】

当社は、性別、中途採用、国籍等に囚われず、個人の能力・成果の人事評価をもとに管理職に登用することを基本方針としております。当社事業は国内に限られることから、現時点で外国人の管理職登用については実績がありませんが、女性・中途採用者については管理職に登用しております。従来当社は、ジェンダーや勤続年数で採用や管理職登用において差をつけることはしておらず、目標値の設定は予定しておりませんが、実績値の開示については検討してまいります。

【補充原則3-1① 情報開示の充実】

情報開示については、当社ウェブサイトや統合報告書などにおいて、正確な情報が伝達できるよう具体的かつ平易な記載を行うとともに、取締役会での議論の状況などのコーポレート・ガバナンスにかかる非財務情報も含めた付加価値の高い内容となるよう努めてまいります。

【補充原則3-1② 海外投資家等の比率等を踏まえた英語での情報の開示・提供の推進】

当社は、現時点で投資家の構成比率等の情報を総合的に勘案し、現在のところ英訳での情報の開示・提供は実施しておりません。引き続き、株主構成等の情報収集・分析に努め、検討を行ってまいります。

【補充原則4-1③ 最高経営責任者(CEO)等の後継者の計画】

当社は、企業が将来に亘って継続的に成長していくためには、経営を司る後継者の育成が重要な要素であると認識しており、最高経営責任者(CEO)等の後継者の計画については、会社の重要事項と位置付けております。今後、後継者育成の計画、選任のプロセスについて十分に審議を行い、取締役会において検討していく予定です。

<コーポレートガバナンス・コードの各原則に基づく開示(抜粋)>

【原則1-4 政策保有株式】

当社は、政策保有株式を保有しておりません。株式の保有を通じた保有先との連携が当社の経営戦略に沿ったもので、中長期的な企業価値の向上に寄与する合理性があることが判断される場合に限り、取締役会に諮ったうえで、政策的に株式を保有することを検討いたします。

【補充原則3-1③ 自社のサステナビリティについて】

サービス業である当社にとって従業員は経営の基盤であり、従業員の健康・労働環境への配慮と公正・適切な処遇は重要な経営課題と認識しております。労働組合と定期的な協議を行い、経営会議、取締役会で従業員の処遇、福利厚生等に関し適宜改善の検討を行っています。人的資本への投資という観点では、社員の職制や社歴に応じた教育・研修を実施し社員の能力開発に努めています。また資格取得支援制度により社員の資格取得を支援し、事業に必要な資格者を確保しております。知的財産への投資については、当社では現在、該当する知的財産は有していないものの、今後の事業拡大の方向性により適宜要否を見極めてまいります。また自然災害や様々な事業リスクへの対応などについて、事業継続のための計画を作成し、事業の継続と中長期的な企業価値の向上を図る観点からこれらの課題に取り組んでおります。

【原則5-1 株主との建設的な対話に関する方針】

当社は、会社の持続的な成長と中長期的な企業価値の向上のためには、株主や投資家との建設的な対話が重要であると考えており、株主をはじめとするステークホルダーの皆様に対して、決算説明会等を通して、当社の事業活動、経営戦略及び経営計画等について説明するとともに、当社ウェブサイトにおいて適切な情報開示を行っていく予定であります。