(6166)株式会社中村超硬 減収減益 譲渡案件の動向に注目

|

井上 誠 社長 |

株式会社中村超硬(6166) |

|

|

企業情報

|

市場 |

東証マザーズ |

|

業種 |

機械(製造業) |

|

代表取締役社長 |

井上 誠 |

|

所在地 |

大阪府堺市西区鶴田町27-27 |

|

決算月 |

3月末日 |

|

HP |

株式情報

|

株価 |

発行済株式数 |

時価総額 |

ROE(実) |

売買単位 |

|

|

847円 |

10,020,900株 |

8,487百万円 |

– |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(倍) |

|

0.00円 |

– |

69.85円 |

12.1倍 |

50.63円 |

16.7倍 |

*株価は11/24終値。発行済株式数、DPS、EPSは21年3月期第2四半期決算短信より。ROE、BPSは前期実績。

業績推移

|

決算期 |

売上高 |

営業利益 |

経常利益 |

当期純利益 |

EPS |

DPS |

|

2017年3月(実) |

4,992 |

-1,653 |

-1,803 |

-2,075 |

-445.77 |

0.00 |

|

2018年3月(実) |

12,140 |

1,570 |

1,365 |

1,381 |

288.94 |

0.00 |

|

2019年3月(実) |

4,809 |

-4,193 |

-4,263 |

-9,721 |

-1,911.28 |

0.00 |

|

2020年3月(実) |

2,797 |

-578 |

-716 |

-600 |

-73.16 |

0.00 |

|

2021年3月(予) |

3,350 |

300 |

200 |

700 |

69.85 |

0.00 |

*単位:百万円、円。今期予想は会社側公表。当期純利益は親会社株主に帰属する当期純利益。以下同様。

株式会社中村超硬の2021年3月期第2四半期決算概要等をお伝えします。

目次

今回のポイント

1.会社概要

2. 2021年3月期第2四半期決算概要

3. 2021年3月期業績予想

4.今後の取り組み

5.今後の注目点

<参考:コーポレートガバナンスについて>

今回のポイント

- 21年3月期第2四半期の売上高は前年同期比1億円減少の13億円。電子材料スライス周辺事業、特殊精密機器事業は減収も、化学繊維用紡糸ノズル事業は新型コロナウイルス感染拡大からマスク需要増で増収。営業利益、経常利益、当期純利益はそれぞれ損失となったが、固定費負担が大きかったほか巨額の減損損失や評価損を計上した前年同期からは損失幅は大きく縮小した。

- 21年3月期通期業績予想に変更は無く、増収・黒字転換へ。売上高は前期比5億円増の33億円、営業利益は同8億円改善の3億円の予想。中断していたダイヤモンドワイヤ生産設備等の譲渡案件は作業が再開し進行中で、化学繊維用紡糸ノズル事業の受注状況も良好だが、前回予想の前提条件からは大きな変更は無い。

- 今後の展開としては、マテリアルサイエンス事業においては「ナノサイズゼオライト」をダイヤモンドワイヤに次ぐ新たな収益の柱を打ち立てるべく、アライアンスや展示会への出展などを通じ新規事業の早期事業化に取り組んでいく。電子材料スライス周辺事業においては、中国企業に対する極細線ダイヤモンドワイヤ製造技術に関する優位性を活かして「ダイヤモンドワイヤ製造装置の開発・販売」に着手。ビジネスモデルの変革にチャレンジする。また、化学繊維用紡糸ノズル事業においては、フィルター、断熱材などコロナ以外のニーズ・用途向けにも製造装置販売を伸ばしていく。

- 江蘇三超社へのダイヤモンドワイヤ生産設備などの譲渡案件は現在作業進行中で、残設備の引渡し及び総額14億円の収益計上は第3四半期(10-12月)以降となる見通しだ。計画通りの進捗、収益計上となるかを見ていきたい。

- 一方、中期的な視点としては「ナノサイズゼオライト」の動向が注目される。山全社とのアライアンス、展示会への出展など積極的な展開の中で同社では来期にも主力事業化へと考えているようだが、想定通りに進捗するか、売上・利益の数値のみでなく、定性的な進捗状況についても注視していきたい。

1.会社概要

太陽電池に用いられるシリコンウエハの製造工程の一つであるスライス加工で使用されるダイヤモンドワイヤ製造装置の販売、極細線ダイヤモンドワイヤの開発を行う電子材料スライス周辺事業の他、特殊精密部品や工具の開発・製造・販売を行う特殊精密機器事業、不織布用ノズルや同装置等の設計・製造・販売を行う化学繊維用紡糸ノズル事業を展開。

新規事業としてナノサイズゼオライトの早期事業化に注力している。

細いピアノ線にダイヤモンドの粒を強く固定した糸状の工具であるダイヤモンドワイヤは、シリコンウエハ(※1)の低コスト化をもたらすものとして急速に普及している。

ウエハ(※1)

電子材料の塊(インゴット)から目的に応じて薄くスライスされた板状の機能部品。シリコン、サファイア、SiC(炭化ケイ素)、GaN(窒化ガリウム)など、用途に応じて様々な材質がある。ICチップや太陽電池に多く用いられるのがシリコンウエハ。

【1-1 沿革】

1954年10月大阪府堺市においてミシン用の小ネジを作る会社として創業した「中村鉄工所」が前身。

1970年12月に超硬合金を用いた切削工具、耐摩工具である超硬工具を主に取り扱う「株式会社中村超硬」を設立した。1988年には超硬工具からダイヤモンドへ主材料を転換し、1993年にはダイヤモンドノズル(※1)の開発・製造・販売を開始。IT産業の製造革新の下支えとなり業容は大きく拡大した。ITバブル崩壊後の2004年にはエネルギー産業をターゲットとして現在の主力製品であるダイヤモンドワイヤの研究開発をスタートさせ、2010年には販売を開始。ダイヤモンドワイヤの製造販売だけでなく、スライス事業も手掛けてリーマンショックの苦境を乗り越え、2015年6月、東証マザーズ市場に上場した。

中国市場において最先端技術を武器にダイヤモンドワイヤの極細線化を進め市場をリードしてきたが、ダイヤモンドワイヤ市場における急速な価格下落の影響を受け業績が悪化。2019年11月、ダイヤモンドワイヤ生産事業から撤退した。

今後は、ダイヤモンドワイヤ製造技術の高さを活かして、ダイヤモンドワイヤ製造装置販売および半導体向け極細線ダイヤモンドワイヤ開発に注力する。

ダイヤモンドノズル(※1)

先端に焼結ダイヤモンドを使用したノズル。電子部品をプリント基板に装着したりする際に用いられる。ダイヤモンドを使用する事がノズルの長寿命化や電子部品の保持能力、画像認識への有効性の向上、実装率向上につながっている。

【1-2経営理念】

|

全員営業、全員製造、全員参加の経営をもってものづくりのエキスパート集団となり夢ある未来をともに育てる。 |

|

① お客様、協力会社との共栄のために ② 従業員とその家族の幸せのために ③ 社会と地球環境への貢献のために |

【1-3 市場環境】

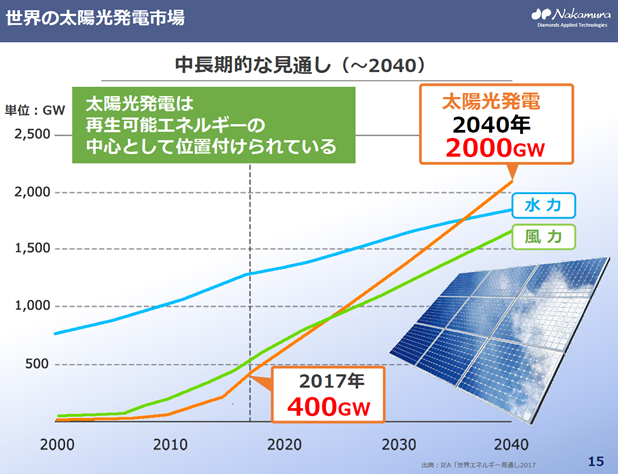

(1)需要拡大が続く太陽光発電

地球温暖化の原因と言われている温室効果ガス削減のために再生可能エネルギーの利用が世界的に進められているが、その中でも太陽光発電は中心的な発電方法と位置付けられている。

(同社資料より)

そうした状況を背景に太陽光発電の需要は旺盛で導入量は急増してきたが、2018年は中国政府による太陽光市場引き締め策等により、マイナス成長となった。ただ、2019年以降は新興国の電化が加速し、導入コストの低下によりアジア、アフリカ、中東、中南米などでの成長が予想され、太陽光市場のドライバーは先進国から新興国・途上国へシフトすると見られる。

(2)多結晶シリコンウエハ市場の拡大とダイヤモンドワイヤ

太陽光発電の普及に伴い、太陽光発電パネルに用いられるシリコンウエハの需要も増大している。

シリコンウエハは単結晶シリコンウエハと多結晶シリコンウエハに大別されるが、それぞれ以下のようなメリット、デメリットがある。

|

シリコンウエハの種類 |

メリット |

デメリット |

|

単結晶シリコンウエハ |

*多結晶シリコンウエハに比べエネルギーの変換効率が一般的に20%前後と高い。

*加工性が良い。 |

*純度の高いシリコン結晶の原材料費が高いことなどから、多結晶シリコンウエハに比べて価格が高い。

*また円柱状から製造される単結晶シリコンウエハは円の端を切り取り八角形に形を整えるため、四隅に隙間が生まれ無駄な面積が必要になる。 |

|

多結晶シリコンウエハ |

*材料となる端材のシリコンを集めやすいため大量生産しやすく価格が安い。

*円柱状から製造される単結晶シリコンウエハは無駄な面積が必要となるのに比べ、製造方法の違いにより多結晶シリコン型は真四角の形にすることができるため、隙間を少なくして面積を大きくすることができ、無駄が少ない。 |

*単結晶シリコン比べて変換効率が15%前後と劣る。

*加工性が悪く、割れやすい。 |

これまでは価格が安く、歩留まりの良い多結晶シリコンウエハが中心であったが、エネルギー変換効率が高く加工性に優れた単結晶シリコンウエハのパネル設置までを含めたトータルコストパフォーマンスの高さにより、単結晶シリコンウエハが主流となりつつある。シリコンウエハのスライス加工に用いられるダイヤモンドワイヤの需要も急速に拡大している。

【1-4 事業内容】

1.セグメント

同社の事業は電子材料スライス周辺事業、特殊精密機器事業、化学繊維用紡糸ノズル事業の3事業セグメントで構成されている。

(同社資料より)

(1)電子材料スライス周辺事業

太陽電池の製造工程におけるシリコンインゴットのスライス加工で使用するダイヤモンドワイヤの生産・販売からは撤退し、生産技術の優位性を活かしてダイヤモンドワイヤ製造装置の販売及び極細線ダイヤモンドワイヤの開発を行っている。

①ダイヤモンドワイヤとは?

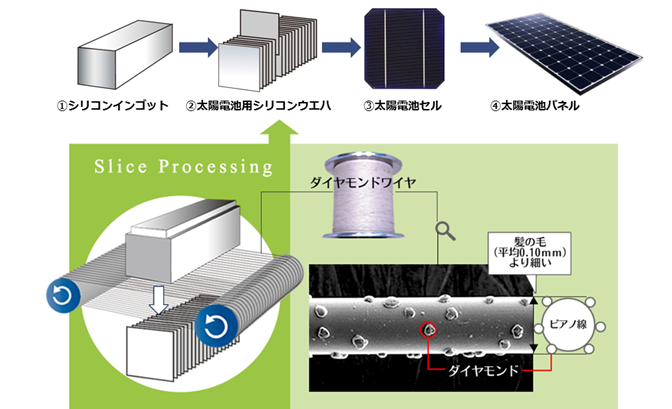

ダイヤモンドワイヤは、太陽電池パネルのメイン部品となる太陽電池セルに使われるシリコンウエハの製造工程のうち、スライス加工工程において使用される。

ウエハ一枚分の大きさに合わせて直方体に切られたシリコンインゴットを薄くスライスする際に用いる工具が「ダイヤモンドワイヤ」。細いピアノ線にダイヤモンドの粒を強く固定した髪の毛より細い糸状の切断工具である。

スライス加工機で、短い間隔で並べられたダイヤモンドワイヤが高速回転するガイドローラーによって走行し、インゴットをスライスしていく。2~3時間で2000~3000枚のシリコンウエハが製造される。その後、シリコンウエハは洗浄・品質検査を行い、処理を施されセルとなり、太陽電池モジュールに組み込まれる。

(同社資料より)

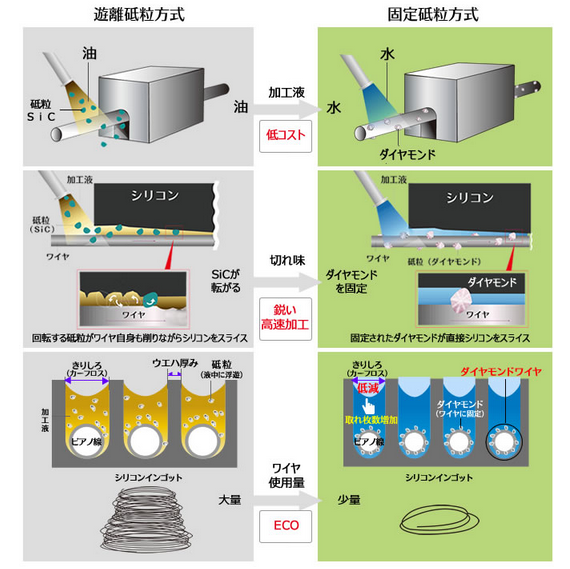

②シリコンウエハのスライス方法

シリコンウエハのスライス方法には、主として「遊離砥粒方式」とダイヤモンドワイヤを用いた「固定砥粒方式」の2種類がある。

|

方式 |

遊離砥粒方式 |

固定砥粒方式 |

|

仕組み |

砥粒のついていないワイヤ(ピアノ線)にSiC(炭化ケイ素)砥粒を含む加工液(油)を供給しながらスライスする。 |

ダイヤモンド砥粒がワイヤ(ピアノ線)に強固に固定されており、ワイヤの走行によりダイヤモンド砥粒が直接的にシリコンを削る。 |

|

特長など |

加工液に含まれるSiC砥粒がワイヤの走行とともに回転しながらシリコンを削りスライス加工する。このため、砥粒がワイヤ自体も削ることになり、ワイヤも消耗する。

|

切れ味が鋭く、遊離砥粒方式と比べて加工速度が向上する。 ワイヤの使用量が少なくなり、産業廃棄物が減少し環境に優しい。 加工液は水を使用するため、コストと環境負荷の低減にもつながる。 ダイヤモンド砥粒がワイヤ自体を削ることがないため、従来の遊離砥粒方式よりワイヤそのものを細くすることができ、カーフロス(※)を低減し切り出せるウエハの枚数を増やすことが可能。 |

カーフロス(※)

切断溝幅(切り代)のこと。カーフロスは材料のロスとなるため、太陽電池パネルの製造コスト低減のためできるだけ小さくする必要がある。

以上のように、「加工速度の向上」、「低いランニングコスト」、「カーフロスの低減」、「ワイヤ使用量の削減による環境負荷軽減」といった点から、ダイヤモンドワイヤを用いた「固定砥粒方式」への転換が進み、需要も増大している。

(同社HPより)

1つのインゴットから製造できるシリコンウエハの枚数を増大させることは、生産性の向上、原価低減の観点からウエハメーカーにとっては重要なポイントであるため、細線化に対するウエハメーカーの需要は高い。

(2)特殊精密機器事業

ダイヤモンドや超硬合金、セラミックスなど耐摩耗性の高い硬脆材料を用いた特殊精密部品、工具の開発・製造・販売を行っている。

主要製品は、自動車部品やベアリング製造用工作機械に用いられるダイヤモンド部品、液晶テレビやスマートフォン、タブレット等の電子機器の製造に必要な電子部品実装用の産業機械に用いられるダイヤモンドノズルなど。

特殊精密部品・工具の他、実装機用ノズル等を洗浄する装置などの開発・製造・販売も行っている。

(3)化学繊維用紡糸ノズル事業

主に、化学繊維用紡糸ノズル及び周辺部品、不織布用ノズル・同装置等の設計・製造・販売を行っている。

同社は、1928年に創業して以来、化学繊維用(レイヨン製造用)ノズルを国産化し、化学繊維の紡糸ノズル専業メーカーとして事業展開してきた。紡糸ノズルは、不織布、炭素繊維などの製造において繊維の品質を決定づける基幹部品。その製造にあたっては微細加工(孔(あな)あけ加工、パンチング加工)及び工具・冶具の製造に関して繊細な技術が必要となるが、同社では、長年にわたり同事業に特化してきたことにより多くの技術的蓄積を有し、市場のニーズに対応している。

2.新規事業への取り組み

ダイヤモンドワイヤに次ぐ新たな収益の柱を打ち立てるべく、新規事業の早期事業化に取り組んでいる。

①マテリアルサイエンス事業

シリカ(二酸化ケイ素)とアルミナ(酸化アルミニウム)を主成分とし、無数の穴を持つ多孔質構造が特長で、1gでテニスコート1面分以上という大きな表面積を持つ物質であるゼオライトを用いた素材開発に取り組む事業。

(ゼオライト、ナノサイズゼオライトとは?)

ゼオライトは、その特長から、「吸着」、「イオン交換」、「触媒」といった機能を持っており、排気ガスを浄化する自動車用排ガス処理触媒などの化学分野、放射性セシウムの吸着材などの環境分野、マスクなどに用いられる抗菌剤などの生活分野など様々な場面で用いられている。一般的にはミクロンサイズの粒子が流通しているが、粒子径をナノサイズ化することにより、飛躍的にこれらの基本性能が向上し、新たな用途への展開が期待できる。

ただし、これまでのナノ粒子製造手法では製造コストが高く、具体的な市場評価が進んでいなかった。

そうした中、同社では、東京大学が保有する「粉砕・再結晶化」技術を活用して、ゼオライトのナノ粒子化のための革新的プロセスの開発に着手した結果、低コストで直径が通常のゼオライトの100万分の1となる「ナノサイズゼオライト」の製造に成功した。(この「粉砕・再結晶化プロセス」は特許出願中。)

「ナノサイズゼオライト」は吸着速度やイオン交換速度が大幅に向上するほか、沈降速度が低下するなど機能性が上昇。これに伴い用途も大きく拡大する。

(用途例)

①高機能透明フィルム

フィルムにナノサイズゼオライトを添加すると、透明性を保ったまま内部の水分やガスを吸着し品質をキープすることができる。

高機能透明フィルムとして薬包材や電子基板の封止剤に用いられる。

②リチウムイオン電池

放電容量低下による寿命延長、内部抵抗の低減による発熱抑制などが期待でき、特許出願中である。

③その他

上記の他、パック・クレンジング・マッサージジェルなど水分と混ざることで発熱する「温感製品」、配線腐食や割れを防止する「半導体用封止材」、硬化を阻害する水分・CO2ガス・副生成物を吸着し安定的に硬化させる「二液型接着剤」といった用途開発にも取り組んでいる。

(今後の方針)

今後は、積極的なPR活動、市場の早期創出、低コスト中量生産体制の確立などを通じて、産官学連携で事業化に向けた開発を加速する。

2.2021年3月期第2四半期決算概要

(1)連結業績概要

|

|

20/3期2Q |

21/3期2Q |

前年同期比 |

|

売上高 |

1,478 |

1,375 |

-103 |

|

売上総利益 |

163 |

458 |

+294 |

|

販管費 |

616 |

507 |

-109 |

|

営業利益 |

-453 |

-49 |

+404 |

|

経常利益 |

-574 |

-52 |

+522 |

|

四半期純利益 |

-931 |

-153 |

+777 |

*単位:百万円。

減収も損失幅は縮小

売上高は前年同期比1億円減少の13億円。電子材料スライス周辺事業、特殊精密機器事業は減収も、化学繊維用紡糸ノズル事業は新型コロナウイルス感染拡大からマスク需要増で増収。

営業利益、経常利益、当期純利益はそれぞれ損失となったが、固定費負担が大きかったほか巨額の減損損失や評価損を計上した前年同期からは損失幅は大きく縮小した。

(2)セグメント別動向

|

|

20/3期2Q |

21/3期2Q |

前年同期比 |

|

売上高 |

|

|

|

|

電子材料スライス周辺事業 |

431 |

1 |

-430 |

|

特殊精密機器事業 |

422 |

381 |

-41 |

|

化学繊維用紡糸ノズル事業 |

613 |

988 |

+375 |

|

マテリアルサイエンス事業 |

4 |

3 |

-1 |

|

その他 |

5 |

– |

-5 |

|

合計 |

1,478 |

1,375 |

-103 |

|

営業利益 |

|

|

|

|

電子材料スライス周辺事業 |

-505 |

-188 |

+316 |

|

特殊精密機器事業 |

60 |

20 |

-39 |

|

化学繊維用紡糸ノズル事業 |

87 |

174 |

+87 |

|

マテリアルサイエンス事業 |

-57 |

-76 |

-18 |

|

その他 |

-54 |

– |

+54 |

|

調整 |

16 |

19 |

+3 |

|

合計 |

-453 |

-49 |

+404 |

*単位:百万円。売上は外部顧客への売上高。利益の構成比は売上高営業利益率。

今第1四半期より、従来「その他」に含まれていた「マテリアルサイエンス事業」について、量的な重要性が増したため、報告セグメントとして記載している。20年3月期第2四半期については変更後の区分により作成している。また、従来、株式会社中村超硬の本社経費の配賦基準を主に電子材料スライス周辺事業と特殊精密機器事業の売上割合としていたが、20年3月期第4四半期より対象セグメントに所属する従業員数割合に変更し、対象セグメントの利益又は損失を算定している。この変更は、ダイヤモンドワイヤ生産事業からの撤退ならびに関連部門に所属する従業員の希望退職が2019年12月で完了したことに伴うもの。

<電子材料スライス周辺事業>

減収・損失幅縮小

江蘇三超社へのダイヤモンドワイヤ生産設備などの譲渡が新型コロナウイルスによる渡航制限により中断していたが、2020年9月より中国への渡航を再開し、9月下旬より作業を再開している。

技術対価1.5億円、一定の生産条件達成時の対価5億円の合計約6.5億円を売上高に、設備売却対価約7.5億円を特別利益に計上する計画であるが、第3四半期以降に計上する予定である。

<特殊精密機器事業>

減収・減益

米中貿易摩擦に加え、新型コロナウイルスの影響による厳しい市場環境を受け、工作機械向け耐摩工具が低調だった。

産業機械向け実装機用ノズルは「5G」関連需要の高まりから好調に推移している。

<化学繊維用紡糸ノズル事業>

増収・増益

新型コロナウイルス感染拡大の影響による世界的なマスク需要の高まりを受け、不織布関連ノズル等の売上が好調に推移した。

<マテリアルサイエンス事業>

減収・減益

研究開発費が増加した。

(3)財務状態とキャッシュ・フロー

◎主要BS

|

|

20年3月末 |

20年9月末 |

|

20年3月末 |

20年9月末 |

|

流動資産 |

5,236 |

4,812 |

流動負債 |

3,050 |

2,823 |

|

現預金 |

4,239 |

3,342 |

仕入債務 |

135 |

454 |

|

売上債権 |

380 |

428 |

短期有利子負債 |

2,225 |

857 |

|

たな卸資産 |

425 |

725 |

固定負債 |

2,904 |

2,874 |

|

固定遺産 |

1,241 |

1,247 |

長期有利子負債 |

2,365 |

2,349 |

|

有形固定資産 |

1,197 |

1,208 |

負債合計 |

5,955 |

5,697 |

|

無形固定資産 |

2 |

1 |

純資産 |

523 |

362 |

|

投資その他の資産 |

42 |

37 |

負債純資産計 |

6,478 |

6,060 |

|

資産合計 |

6,478 |

6,060 |

有利子負債合計 |

4,590 |

3,207 |

*単位:百万円。有利子負債にはリース債務を含む。

借入金の返済に伴う現預金の減少等で資産合計は前期末に比べ4億円減少の60億円となった。借入金の減少、前受金の増加等で負債合計は同2億円減少の56億円。純資産は同1億円減少し、3億円。有利子負債は同13億円減少し32億円。自己資本比率は前期末より2.1%低下し5.7%となった。

◎キャッシュ・フロー

|

|

20/3期2Q |

21/3期2Q |

増減 |

|

営業CF |

-17 |

612 |

+629 |

|

投資CF |

-102 |

321 |

+423 |

|

フリーCF |

-119 |

934 |

+1,053 |

|

財務CF |

-131 |

-1,383 |

-1,251 |

|

現金及び現金同等物 |

2,008 |

3,341 |

+1,333 |

*単位:百万円

税金等調整前当期純損失幅の縮小、定期預金の払戻による収入などで営業CF、フリーCFはプラスに転じた。

借入金の返済により財務CFのマイナス幅は拡大。

キャッシュポジションは13億円上昇した。

(4)トピックス

①ナノサイズゼオライト実用化に向け株式会社山全との業務提携に向けた基本合意書を締結

2020年10月、ナノサイズゼオライト実用化に向け、株式会社山全(徳島県)との業務提携に向けた基本合意書を締結した。

(株式会社山全の概要)

1978年設立。一般土木工事から建築工事などを行う総合建設会社で、機械工具の製造販売・土木建築資材の購入販売、森林の間伐材を用いた分割・組立式木造建築物の製作販売及び施工なども行っている。

(アライアンスの背景)

山全社では、既存事業以外の事業への参入を検討していたところ、中村超硬のナノサイズゼオライトの事業について関心を持ち、また、同事業を地元へ誘致することにより地域振興にも貢献できると考えた。

一方、中村超硬としても、協業パートナーを得ることによりナノサイズゼオライト事業化に係る資金面の負担を軽減できるだけでなく、事業化に向けた取組みを加速させることができることから、山全社を協業パートナーとして事業化を推進していくこととした。 また、山全社より、建設工事現場での工期短縮・コストダウンに向けた建設資機材の開発を共同で行いたい旨の申し入れもあり、中村超硬としてもこれまで培ってきた金属加工技術を活かした新たな分野への広がりも期待できることから、ナノサイズゼオライト事業化に加え、建設資機材の開発も含めて推進していくことが、両社の企業価値向上に資するものと判断した。

(アライアンスの内容)

両社は、主に以下の事項に関する業務提携について検討・実行し、具体的な内容、条件、実施時期等の詳細については、別途両社間で定めていく。

・ナノサイズゼオライト事業化に向けた協業スキームの確立

・ナノサイズゼオライトの生産体制の確立

・建設工事現場における工期短縮・コストダウンを目的とした建設資機材の開発

2022年3月期の事業化を目指している。

②第11回高機能フィルム展に出展

2020年12月に幕張メッセで開かれる「第11回高機能フィルム展」にナノサイズゼオライトを用いたフィルムを出展する。

同社はナノサイズゼオライトを用いた「樹脂組成物及びその成形体である透明吸湿シート」についての特許出願を行っている。

前述のように、フィルムにナノサイズゼオライトを添加すると、透明性を保ったまま内部の水分やガスを吸着し品質をキープすることができ、高機能透明フィルムとして薬包材や電子基板の封止剤としての需要が見込まれている。

同社では、高機能透明フィルムの実用化に向けたキーテクノロジーの開発は完了しており、今回の展示会を自社技術の認知度を高めるとともに、新規顧客開拓の絶好の機会と位置付け、全精力を傾注する考えだ。

3.2021年3月期業績予想

(1)連結業績予想

|

|

20/3期 |

21/3期(予) |

前期比 |

|

売上高 |

2,797 |

3,350 |

+552 |

|

営業利益 |

-578 |

300 |

+878 |

|

経常利益 |

-716 |

200 |

+916 |

|

当期純利益 |

-600 |

700 |

+1,300 |

*単位:百万円。当期純利益は親会社株主に帰属する当期純利益。

業績予想に変更無し。増収・黒字転換へ

業績予想に変更は無い。売上高は前期比5億円増の33億円、営業利益は同8億円改善の3億円の予想。

中断していたダイヤモンドワイヤ生産設備等の譲渡案件は作業が再開し進行中で、化学繊維用紡糸ノズル事業の受注状況も良好だが、前回予想の前提条件からは大きな変更は無い。

(2)各事業の取組み

|

|

20/3期 |

21/3期(予) |

前期比 |

|

電子材料スライス周辺事業 |

697 |

650 |

-6.7% |

|

特殊精密機器事業 |

845 |

900 |

+6.5% |

|

化学繊維用紡糸ノズル事業 |

1,242 |

1,800 |

+44.9% |

*単位:百万円

①電子材料スライス周辺事業

前述のように、江蘇三超社へのダイヤモンドワイヤ生産設備などの譲渡案件は現在作業進行中で、残設備の引渡し及び総額14億円の収益計上は第3四半期(10-12月)以降となる見通しである。

新たな取り組みとしては、中国企業に対する極細線ダイヤモンドワイヤ製造技術に関する優位性を活かした「新たなダイヤモンドワイヤ製造装置開発への取組み」、蓄積してきた太陽光発電向けダイヤモンドワイヤ製造技術を活かした「半導体向けダイヤモンドワイヤ開発への取り組み」を挙げている。

②特殊精密機器事業

工作機械向け耐摩工具関連は引続き厳しい事業環境だが、次世代通信規格「5G」関連分野において電子部品需要は好調に推移すると見ている。また、中国など海外の電子部品産業への販売強化にも注力する。

③化学繊維用紡糸ノズル事業

新型コロナウイルスによる世界的なマスク需要の高まりを受け、不織布製造装置に対し国内外から多数の引き合いがあり、2020年9月末時点で、来期以降の売上予定分も含む25億円を超える受注残を有している。

ただ一方で、海外での不織布製造装置案件において新型コロナウイルスの感染拡大に伴う一定の作業環境リスクや、複数かつ大型の不織布関連製品の並行製作による検収リスクも認識している。現時点で製造現場に大きな問題は発生していない。

(3)継続企業の前提に関する注記について

前期で債務超過は解消したが、21年3月期第2四半期においても四半期純損失1億53百万円を計上し、上期末の有利子負債残高は32億円と前期売上高を上回る水準にある。また、構造改革の一環として取り組んだ江蘇三超社へのダイヤモンドワイヤ生産設備等の譲渡については、前述のように現地での作業は2020年9月下旬より再開しているが、譲渡完了時期についても現時点においては不確定である。これらの状況により、継続企業の前提に関する重要な疑義を生じさせるような事象または状況が存在していると同社では認識している。

4.今後の取り組み

(1)マテリアルサイエンス事業

同事業の中心的な開発対象が「ナノサイズゼオライト」である。

同社ではダイヤモンドワイヤに次ぐ新たな収益の柱を打ち立てるべく、新規事業の早期事業化に取り組んでおり、今期より「マテリアルサイエンス事業」を新たにセグメントとした。

同事業の中心的な開発対象が「ナノサイズゼオライト」である。

同社では新型コロナウイルス感染拡大の中、ナノサイズゼオライトの開発成果を応用し2020年9月、脱臭・保湿効果の高いゼオライトと、抗菌・脱臭効果を持つ銀イオンを第2層に付着させた「ゼオールAg+マスク」の販売を開始した。現在オンラインショップで販売している。

また、同様の効果で新型コロナウイルス感染リスクを低減させる「「ゼオールAg+ガウン」を同年10月に販売開始した。生産量の点から今期業績への寄与は小さいが、ナノサイズゼオライト実用化をアピールする。

現在約50社にサンプルを提供しており、「トピックス」で触れたような、山全社とのアライアンス、展示会への出展などを通じ、早期の事業化を目指していく。

一方、マイクロリアクター事業は現在停止しているが、ナノサイズゼオライト事業立ち上げに目途が立った後、再度注力する。

(2)電子材料スライス周辺事業

ビジネスモデルの変革にチャレンジする。

ダイヤモンドワイヤの生産から撤退した同社は、中国企業に対する極細線ダイヤモンドワイヤ製造技術に関する優位性を活かして「ダイヤモンドワイヤ製造装置の開発・販売」に着手する。

特に同社が得意とする細線化に関し、中国企業が現時点では実現が難しい30ミクロン対応の製造装置の開発・製造・販売をファブレスで行う考えである。

試験的に着手後、ビジネスモデルとして成立するかを見極める。

(3)特殊精密機器事業

次世代通信規格「5G」関連分野において電子部品需要は好調に推移すると見ている。

一方、工作機械向け耐摩工具関連は厳しい事業環境だが、同業他社に廃業などが相次ぐ中、同社への新規発注も増加しており、商社ルートなどを通じてこうした需要を取り込んでいく。

(4)化学繊維用紡糸ノズル事業

不織布製造装置は来期も好調と見ている。フィルター、断熱材などコロナ以外のニーズ・用途向けにも製造装置販売を伸ばしていく。

5.今後の注目点

江蘇三超社へのダイヤモンドワイヤ生産設備などの譲渡案件は現在作業進行中で、残設備の引渡し及び総額14億円の収益計上は第3四半期(10-12月)以降となる見通しだ。計画通りの進捗、収益計上となるかを見ていきたい。

一方、中期的な視点としては「ナノサイズゼオライト」の動向が注目される。山全社とのアライアンス、展示会への出展など積極的な展開の中で同社では来期にも主力事業化へと考えているようだが、想定通りに進捗するか、売上・利益の数値のみでなく、定性的な進捗状況についても注視していきたい。

<参考:コーポレートガバナンスについて>

◎組織形態、取締役、監査役の構成

|

組織形態 |

監査役設置会社 |

|

取締役 |

9名、うち社外2名 |

|

監査役 |

3名、うち社外3名 |

◎コーポレートガバナンス報告書

最終更新日:2020年6月26日

<基本的な考え方>

当社は、「お客様」「取引先」「株主」「社員」「社会」という全てのステークホルダーから「価値ある企業」として支持され続けるために、企業価値・株主価値の最大化に努めるとともに、経営の透明性・公正性の確保、社会的な責任を果たしていくことが重要であると認識し、コーポレート・ガバナンスの強化に努めております。

<実施しない主な原則とその理由>

「当社は、マザーズ上場企業としてコーポレートガバナンス・コードの基本原則をすべて実施しております」と記載している。