サイバネットシステム(4312) コロナ被害最小化 withコロナへ

安江 令子 社長執行役員 |

サイバネットシステム株式会社(4312) |

|

企業情報

|

市場 |

東証1部 |

|

業種 |

情報・通信 |

|

代表者 |

安江 令子 |

|

所在地 |

東京都千代田区神田練塀町3 富士ソフトビル |

|

決算月 |

12月 |

|

HP |

株式情報

|

株価 |

発行済株式数(自己株式を控除) |

時価総額 |

ROE(実) |

売買単位 |

|

|

762円 |

31,178,149株 |

23,757百万円 |

9.6% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

20.86円 |

2.7% |

41.72円 |

18.3倍 |

432.12円 |

1.8倍 |

*株価は08/07終値。発行済株式数は直近四半期末の発行済株式数から自己株式を控除。ROE、BPSは前期末実績。

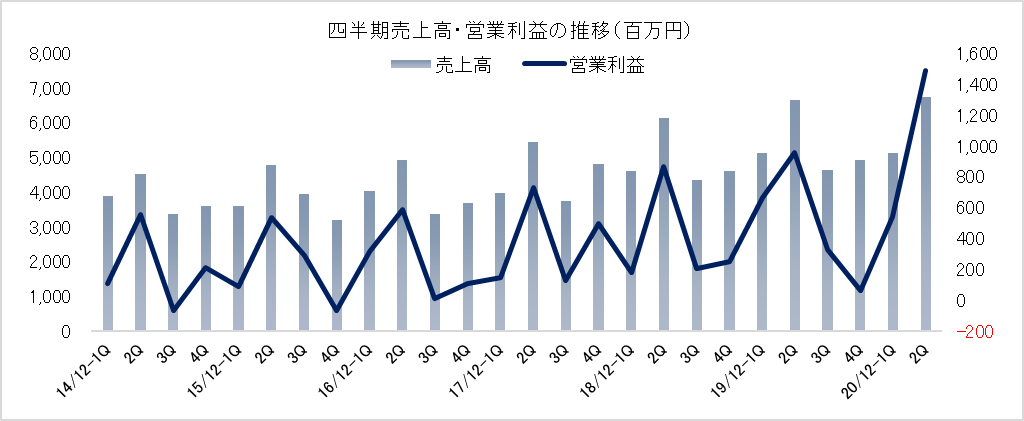

連結業績推移

|

決算期 |

売上高 |

営業利益 |

経常利益 |

親会社株主帰属利益 |

EPS |

DPS |

|

2016年12月(実) |

16,031 |

1,027 |

1,001 |

462 |

14.83 |

13.00 |

|

2017年12月(実) |

17,987 |

1,504 |

1,639 |

937 |

30.09 |

15.05 |

|

2018年12月(実) |

19,719 |

1,502 |

1,684 |

-656 |

-21.07 |

16.52 |

|

2019年12月(実) |

21,350 |

2,020 |

2,145 |

1,258 |

40.38 |

20.19 |

|

2020年12月(予) |

22,000 |

2,060 |

2,140 |

1,300 |

41.72 |

20.86 |

* 予想は会社予想。単位:百万円、円。

サイバネットシステム(株)の2020年12月期第2四半期決算の概要と通期の見通しについて、ブリッジレポートにてご報告致します。

目次

今回のポイント

1.会社概要

2.2020年12月期第2四半期決算概要

3.2020年12月期業績予想

4.今後の注目点

<参考:コーポレート・ガバナンスについて>

今回のポイント

- 20/12期上期は前年同期比0.6%の増収、同25.0%の営業増益。新型コロナウイルス感染症拡大の影響を受けて、一部顧客で案件の見送りや延伸が発生したものの、マイナスの影響は総じて想定の範囲内。CAEソリューションサービス事業における契約更新の順調な推移と在宅勤務やIT資産管理ニーズの取り込みによるITソリューションサービス事業の売上増で連結売上高が計画通りに着地する中、経費コントロールが成果をあげ、大幅な増益となった。

- 通期予想に変更はなく、前期比3.0%の増収、同2.0%の営業増益。「新型コロナウイルス感染症による今後の影響について注視しており、業績への影響を最小化するよう取り組んでいく」としており、顧客、その他の関係者、従業員及びその家族の安全確保、感染防止を図りつつ、“ウイルスとの共存 =「Withコロナ」の時代”を認識し、業務の生産性向上に力を入れる。「今後、業績予想を修正する必要が生じた場合には、速やかに開示する」考え。10.43円の期末配当を予定しており、2Q末配当と合わせて0.67円増配の年20.86円となる(予想配当性向50%)。

- 通期予想に対する進捗率は、売上高54.0%(通期実績ベースの前年同期進捗率55.3%)、営業利益98.6%(同80.4%)。進捗率は高水準だが、「業績悪化で予算抑制」と「成長投資継続」とで、顧客動向は濃淡がはっきりしており、下期も不透明であると言う。実際、主要顧客である自動車メーカー各社はコロナ禍で大きな打撃を受けており、研究開発投資も、これまで以上にメリハリをつけてくるものと思われる。Withコロナの環境下での営業展開に注目していきたい。

1.会社概要

“CAEソリューション”と“ITソリューション”を事業の柱として、“ものづくり”を支援している。CAE(Computer Aided Engineering)とはコンピュータによる工学支援の事で、コンピュータ上で仮想設計し、仮想実験(シミュレーション)する事。“ものづくり”において、高品質、開発期間の短縮、及び開発コストの削減を実現すると共に、試作実験に伴い発生する廃材の削減を通して環境にも優しい。同社は、世界的に実績のある20社以上・50種類以上の多彩なソフトウェアのライセンス販売・保守サービスや業務の受託サービス等を、自動車、機械、電機等の約2,000の企業や500の研究機関・大学へ提供している。

連結子会社15社とグループを形成し、北米、英、仏、独、ベルギー、アジアに展開している。また、東証1部に上場する富士ソフト(株)が議決権の53.9%を所有している。

【企業理念(Corporate Philosophy)】

企業理念は、「私たちは高付加価値、高品質のサービスをもって、満足度の高い“ソリューション”を提供し、顧客と社会の発展に寄与する」。「つくる情熱を、支える情熱。」(Energy for Innovation)をメッセージとして掲げ、いつも顧客と共に歩み、頼りにされる、顧客にとって、CAEの「First Contact Company」 を目指している。

1-1 事業内容

当事業は、CAEソリューションや関連する技術サービス等を提供するCAEソリューションサービス事業とセキュリティ関連ソリューションを主力としたITソリューションを提供するITソリューションサービス事業に分かれ、CAEソリューションサービス事業が全体の80%以上を占める。

CAEソリューションサービス事業

CAD (Computer Aided Design:コンピュータによる設計支援)システムと連動して解析・シミュレーションを行うCAEソフトウェア(以下、ソフト)・ハードウェア(以下、ハード)の販売や技術サポート等の代理店ビジネス及びベンダービジネス、コンサルティングサービス、電子回路や基板の設計、モデルベース開発(MBD、後述)、更には最適設計支援等のエンジニアリング(受託)サービス、及び、セミナー、ユーザーカンファレンス、事例発表会の開催等、ユーザー教育・支援サービスを提供している。

CAEの主な分野

| MCAE(Mechanical CAE)

CADでのデザインが終わった後に、構造、伝熱、電磁場、熱流体等の解析をサポートするソフトウェア及びサービスを提供する。主力商品は、米ANSYS Inc.製品のマルチフィジックス(複数の物理的な力)の解析ツール「ANSYS」。 |

| 光学設計

レンズ設計等の光学解析、照明解析、光通信システム解析及び有機ELや光学部材特性等の測定ツールやソリューション、及びサービスを提供する。主力商品は、米Synopsys社製「CODE V」(光学設計評価プログラム)、同「LightTools」(照明設計解析ソフトウェア)等。 |

| MBD(Model Based Development)

MBDとは構想・設計・検証といった開発プロセスを数理モデルに基づき実施する設計手法。主力製品は、カナダ子会社の、STEMコンピューティング・プラットフォーム「Maple」や同システムレベルモデリング・シミュレーションツール「MapleSim」等。 |

| その他の分野

米国子会社の製品である3次元公差マネジメントツール(評価対象の組立部品寸法、部位バラツキ評価を基にしたコストと品質の最適化)、ベルギー子会社の最適設計支援ツール(解析の自動化、ロバスト制御・信頼性評価、品質工学適用等)。 |

ITソリューションサービス事業

サーバー・クライアントPC等のウイルス感染・情報流出等を防ぐBroadcom社のエンドポイント・セキュリティ製品(旧Symantecエンタープライズセキュリティ)を中心とするセキュリティ関連ソリューション、「SKYSEA Client View」(SKY社)や「QND Advance」(クオリティソフト社)等を扱うIT資産管理の窓口(主要商品の複数販売)ソリューション、及びIDaaS(クラウドID管理)製品「OneLogin」を用いたクラウド型シングルサインオン・アクセスコントロール(IDaaS)ソリューション等を提供している。

1-2 主な子会社

|

会社名 |

国 |

事業概要 |

| 莎益博工程系統開発(上海)有限公司 | 中国 | サイバネットグループ開発製品・光学ソフトウェア、構造解析、熱流体解析を中心に販売・サポート、教育、コンサルティング等のCAEトータルソリューションの提供 |

| 思渤科技股份有限公司

(出資比率57%) |

台湾 | サイバネットグループ開発製品・光学ソフトウェア、構造解析、熱流体解析を中心に販売・サポート、教育、コンサルティング等のCAEトータルソリューションの提供 |

| CYFEM Inc.

(出資比率65%) |

韓国 | 光学ソフトウェアを中心に販売・サポート、教育、コンサルティング等のCAEトータルソリューションの提供 |

| CYBERNET SYSTEMS MALAYSIA SDN. BHD. | マレーシア | サイバネットグループ開発製品・光学ソフトウェア、構造解析、熱流体解析を中心に販売・サポート、教育、コンサルティング等のCAEトータルソリューションの提供 |

| サイバネットMBSE(株) | 日本 | モデルベース開発に関する受託解析・コンサルティング等のエンジニアリングサービスの提供、ソフトウェアの開発及び販売 |

| Sigmetrix, L.L.C. | 米国 | 3次元公差マネジメントツールの開発・販売およびコンサルティングサービス |

| WATERLOO MAPLE INC. | カナダ | システムレベルモデリング&シミュレーションの開発・販売及びコンサルティングサービス |

| Noesis Solutions NV | ベルギー | 最適設計支援ツールの開発・販売及びコンサルティングサービス |

2.2020年12月期第2四半期決算概要

【新型コロナウイルス感染症拡大の影響】

新型コロナウイルス感染症拡大の影響を受けて、一部の顧客で案件の見送りや延伸が発生したものの、マイナスの影響は、第1四半期に想定した範囲にとどまった。利益面では、経費のコントロールが成果をあげ、営業利益以下の各利益段階で計画を上回る利益を計上した。セグメント毎の影響と取組みは下記の通り。

CAEソリューションサービス事業では、保守契約の更新への影響は限定的だったが、ライセンス購入(新規契約)で一部顧客の見送りや延伸が発生。エンジニアリングサービス事業でも、一部顧客で案件見送りや延伸が発生した。営業面では、対面営業の制約をカバーするべく、オンライン面談やオンラインセミナーの拡充に力を入れると共に、オンラインイベントに積極的に参加した。また、経費コントロールにも取り組み、業績への影響の最小化に努めた。

ITソリューション事業でも、一部の顧客でライセンス購入の見送りや延伸が発生したが、保守契約の更新は大きな影響は受けずに推移した。顧客のWithコロナ、Afterコロナへのニーズに対応するクラウド型サービス及びテレワーク推進ソリューションの販売促進と、オンラインセミナーの拡充等に取り組むと共に、経費コントロールによる業績への影響の最小化に取り組んだ。

2-1 上期連結業績

|

19/12期 上期 |

構成比 |

20/12期 上期 |

構成比 |

前年同期比 |

計画 |

予想比 |

|

|

売上高 |

11,798 |

100.0% |

11,871 |

100.0% |

+0.6% |

11,870 |

+0.0% |

|

売上総利益 |

4,734 |

40.1% |

4,876 |

41.1% |

+3.0% |

– |

– |

|

販管費 |

3,109 |

26.4% |

2,845 |

24.0% |

-8.5% |

– |

– |

|

営業利益 |

1,624 |

13.8% |

2,031 |

17.1% |

+25.0% |

1,650 |

+23.1% |

|

経常利益 |

1,657 |

14.0% |

2,011 |

16.9% |

+21.4% |

1,690 |

+19.0% |

|

親会社株主帰属利益 |

1,049 |

8.9% |

1,343 |

11.3% |

+28.0% |

1,082 |

+24.1% |

* 単位:百万円

前年同期比0.6%の増収、同25.0%の営業増益

売上高は前年同期比0.6%増の118.7億円と計画に沿った着地。CAEソリューションサービス事業の売上が同0.5%減少したものの、在宅勤務やIT資産管理ニーズを取り込んだITソリューションサービスの売上が同5.8%増加した。CAEソリューションサービス事業は、機械・精密及びその他製造を中心にマルチフィジックス解析ツール及び光学系解析ツールの保守契約の更新が進んだものの、ライセンス販売が減少し、エンジニアリングサービスも自動車を中心に低調に推移した。

営業利益は同25.0%増の20.3億円。連結売上高の82.5%を占めた日本の売上が契約更新を中心に増加したことや、外注加工費・旅費交通費の減少等の技術サービス原価の減少で原価率が改善し売上総利益が同3.0%増加。一方、販管費は、旅費交通費の減少や前期に実施したフロア改装に伴う備品費の減少等で、同8.5%減少した。助成金収入の減少等で営業外損益が悪化したものの、最終利益は13.4億円と同28.0%増加した。

業種別売上高(個別)

|

19/12期 上期 |

構成比 |

20/12期 上期 |

構成比 |

前年同期比 |

|

|

電気機器 |

2,998 |

30.7% |

2,799 |

28.8% |

-6.6% |

|

機械・精密機器 |

1,486 |

15.2% |

1,718 |

17.7% |

+15.6% |

|

輸送用機器 |

1,430 |

14.7% |

1,043 |

10.7% |

-27.0% |

|

その他製造業 |

1,170 |

12.0% |

1,377 |

14.1% |

+17.7% |

|

教育・官公庁 |

803 |

8.2% |

773 |

7.9% |

-3.7% |

|

情報・通信 |

604 |

6.2% |

555 |

5.7% |

-8.0% |

|

その他 |

1,261 |

12.9% |

1,467 |

15.1% |

+16.3% |

|

合計 |

9,754 |

100.0% |

9,735 |

100.0% |

-0.2% |

* 単位:百万円

契約形態別売上高(個別)

|

19/12期 上期 |

構成比 |

20/12期 上期 |

構成比 |

前年同期比 |

|

|

ライセンス形態 |

8,688 |

100.0% |

8,945 |

100.0% |

+3.0% |

|

新規契約 |

2,807 |

32.3% |

2,702 |

30.2% |

-3.7% |

|

更新契約 |

5,880 |

67.7% |

6,243 |

69.8% |

+6.2% |

|

ライセンス形態以外 |

1,066 |

– |

789 |

– |

-26.0% |

|

合計 |

9,754 |

– |

9,735 |

– |

-0.2% |

* 単位:百万円

2-2 セグメント別動向

|

19/12期 上期 |

構成比・利益率 |

20/12期 上期 |

構成比・利益率 |

前年同期比 |

|

|

CAEソリューションサービス |

9,732 |

82.5% |

9,684 |

81.6% |

-0.5% |

|

ITソリューションサービス |

2,066 |

17.5% |

2,186 |

18.4% |

+5.8% |

|

連結売上高 |

11,798 |

– |

11,871 |

– |

+0.6% |

|

CAEソリューションサービス |

2,186 |

22.5% |

2,573 |

26.6% |

+17.7% |

|

ITソリューションサービス |

204 |

9.9% |

138 |

6.3% |

-32.3% |

|

調整額 |

-765 |

– |

-680 |

– |

– |

|

連結営業利益(営業利益率) |

1,624 |

13.8% |

2,031 |

17.1% |

+25.0% |

* 単位:百万円

CAEソリューションサービス事業

売上高96.8億円(前年同期比0.5%減)、セグメント利益25.7億円(前年同期比17.7%増)。主力商品のマルチフィジックス解析ツール及び光学系解析ツールの新規ライセンス販売は、コロナ禍による一部顧客の導入見送りや延期で減少したが、機械・精密機器及びその他製造を中心に保守契約の更新の増加で吸収した。一方、エンジニアリングサービスは、コロナ禍による自動車業界全般での新規MBD関連業務の先延ばしで売上が減少。ユーザー教育・支援サービスも、一部プロジェクトの開始遅延や集合教育型有償セミナーが中止となり、売上が減少した。

海外では、マルチフィジックス解析ツール及び光学系ソフトウェアの販売が好調に推移した台湾子会社、光学系ソフトウェアの販売が好調に推移した韓国子会社を中心にアジアの売上が増加したものの、北米、欧州、その他地域の売上が減少した。

ITソリューションサービス事業

売上高21.8億円(前年同期比5.8%増)、セグメント利益1.3億円(同32.3%減)。エンドポイントセキュリティソリューションの更新やクラウドセキュリティソリューションの更新が増加した他、PC管理ニーズを背景とするIT資産管理の窓口ソリューションも増加した。ただ、売上構成の変化で利益率が低下し、減益となった。

地域別売上高(エンドユーザーの地域)

|

19/12期 上期 |

構成比 |

20/12期 上期 |

構成比 |

前年同期比 |

|

| 日本 |

9,711 |

82.3% |

9,789 |

82.5% |

+0.8% |

| アジア |

1,148 |

9.7% |

1,184 |

10.0% |

+3.1% |

| 北米 |

624 |

5.3% |

615 |

5.2% |

-1.4% |

| 欧州 |

282 |

2.4% |

260 |

2.2% |

-7.8% |

| その他 |

32 |

0.3% |

20 |

0.2% |

-34.8% |

| 合計 |

11,798 |

100.0% |

11,871 |

100.0% |

+0.6% |

* 単位:百万円

2-3 第2四半期業績

|

19/12-1Q |

2Q |

3Q |

4Q |

20/12-1Q |

2Q |

前年同期比 |

前四半期比 |

|

|

売上高 |

5,140 |

6,658 |

4,632 |

4,919 |

5,119 |

6,751 |

+1.4% |

+31.9% |

|

売上総利益 |

2,097 |

2,636 |

1,822 |

1,925 |

1,992 |

2,883 |

+9.4% |

+44.7% |

|

販管費 |

1,433 |

1,675 |

1,490 |

1,861 |

1,450 |

1,394 |

-16.8% |

-3.8% |

|

営業利益 |

664 |

960 |

331 |

63 |

542 |

1,488 |

+55.0% |

+174.5% |

|

経常利益 |

680 |

976 |

397 |

90 |

578 |

1,432 |

+46.7% |

+147.5% |

|

四半期純利益 |

406 |

642 |

278 |

-69 |

398 |

944 |

+47.0% |

+136.8% |

|

売上総利益率 |

40.8% |

39.6% |

39.3% |

39.1% |

38.9% |

42.7% |

- |

- |

|

販管費率 |

27.9% |

25.2% |

32.2% |

37.8% |

28.3% |

20.7% |

- |

- |

* 単位:百万円

前年同期比1.4%の増収、同55.0%の営業増益

第2四半期(4-6月)は、アジアや北米の売上増に加え、日本も保守契約の更新を中心に堅調に推移し、売上高が67.5億円と前年同期比1.4%増加した。利益面では、利益率の高い保守契約の寄与に加え、コロナ禍によるサービス活動や営業活動の自粛で技術サービス原価や販管費が減少したため、営業利益率が22.1%と7.7ポイント改善し、営業利益が14.8億円と55.0%増加した。

地域別売上高(エンドユーザーの地域)

|

19/12期 2Q(4-6月) |

構成比 |

20/12期 2Q(4-6月) |

構成比 |

前年同期比 |

|

|

日本 |

5,678 |

85.3% |

5,714 |

84.6% |

+0.6% |

|

アジア |

506 |

7.6% |

596 |

8.8% |

+17.6% |

|

北米 |

301 |

4.5% |

321 |

4.8% |

+6.6% |

|

欧州 |

157 |

2.4% |

108 |

1.6% |

-30.9% |

|

その他 |

14 |

0.2% |

10 |

0.2% |

-27.1% |

|

合計 |

6,658 |

100.0% |

6,751 |

100.0% |

+1.4% |

* 単位:百万円

業種別売上高(個別)

|

|

19/12期 2Q(4-6月) |

構成比 |

20/12期 2Q(4-6月) |

構成比 |

前年同期比 |

|

電気機器 |

2,042 |

35.9% |

2,003 |

35.3% |

-1.9% |

|

機械・精密機器 |

839 |

14.8% |

1,002 |

17.7% |

+19.4% |

|

輸送用機器 |

630 |

11.1% |

537 |

9.5% |

-14.8% |

|

その他製造業 |

662 |

11.6% |

623 |

11.0% |

-5.8% |

|

教育・官公庁 |

471 |

8.3% |

498 |

8.8% |

+5.7% |

|

情報・通信 |

349 |

6.1% |

318 |

5.6% |

-8.9% |

|

その他 |

695 |

12.2% |

694 |

12.2% |

-0.1% |

|

合計 |

5,691 |

100.0% |

5,678 |

100.0% |

-0.2% |

* 単位:百万円

契約形態別売上高(個別)

|

19/12期 2Q(4-6月) |

構成比 |

20/12期 2Q(4-6月) |

構成比 |

前年同期比 |

|

|

ライセンス形態 |

5,298 |

100.0% |

5,367 |

100.0% |

+1.3% |

|

新規契約 |

1,444 |

27.3% |

1,418 |

26.4% |

-1.8% |

|

更新契約 |

3,853 |

72.7% |

3,948 |

73.6% |

+2.5% |

|

ライセンス形態以外 |

393 |

– |

310 |

– |

-20.9% |

|

合計 |

5,691 |

– |

5,678 |

– |

-0.2% |

* 単位:百万円

2-4 財政状態及びキャッシュ・フロー(CF)

財政状態

|

|

19年12月 |

20年6月 |

|

19年12月 |

20年6月 |

|

現預金 |

3,019 |

3,761 |

仕入債務 |

1,493 |

1,775 |

|

売上債権 |

4,382 |

5,000 |

前受金 |

2,021 |

2,013 |

|

有価証券 |

7,000 |

7,500 |

流動負債 |

5,925 |

5,609 |

|

短期貸付金 |

3,360 |

2,452 |

退職給付に係る負債 |

1,230 |

1,244 |

|

流動資産 |

19,022 |

19,750 |

固定負債 |

1,259 |

1,272 |

|

無形固定資産 |

280 |

413 |

純資産 |

13,636 |

14,566 |

|

投資その他 |

1,153 |

936 |

負債・純資産合計 |

20,821 |

21,449 |

|

固定資産 |

1,799 |

1,698 |

有利子負債合計 |

– |

– |

* 単位:百万円

第2四半期末の総資産は前期末との比較で6.2億円増の214.4億円。流動資産の短期貸付金とは、短期資金運用のための親会社が運用するCMS(キャッシュ・マネジメント・ システム)への貸し付けである。自己資本比率67.1%(前期末64.7%)。

キャッシュ・フロー(CF)

|

19/12期 上期 |

20/12期 上期 |

前年同期比 |

||

|

営業キャッシュ・フロー(A) |

1,792 |

1,039 |

-753 |

-42.0% |

|

投資キャッシュ・フロー(B) |

19 |

667 |

+647 |

+3260.3% |

|

フリー・キャッシュ・フロー(A+B) |

1,812 |

1,707 |

-105 |

-5.8% |

|

財務キャッシュ・フロー |

-271 |

-416 |

-144 |

– |

|

現金及び現金同等物期末残高 |

9,869 |

11,182 |

+1,313 |

+13.3% |

* 単位:百万円

税前利益20.0億円(前年同期16.5億円)、減価償却費1.1億円(同1.2億円)、運転資金の増加(売上債権の増加や賞与引当金の減少)、及び法人税等の支払い△4.9億円(同△1.7億円)等で10.3億円の営業CFを確保した。投資CFは主に親会社が運用するCMSにかかる貸付金の回収によるもので、財務CFは配当金の支払い等による。

3.2020年12月期業績予想

3-1 連結業績

|

19/12期 実績 |

構成比 |

20/12期 予想 |

構成比 |

前期比 |

|

|

売上高 |

21,350 |

100.0% |

22,000 |

100.0% |

+3.0% |

|

営業利益 |

2,020 |

9.5% |

2,060 |

9.4% |

+2.0% |

|

経常利益 |

2,145 |

10.0% |

2,140 |

9.7% |

-0.3% |

|

親会社株主帰属利益 |

1,258 |

5.9% |

1,300 |

5.9% |

+3.3% |

* 単位:百万円

業績予想に変更はなく、前期比3.0%の増収、同2.0%の営業増益予想

「新型コロナウイルス感染症による今後の影響について注視しており、業績への影響を最小化するよう取り組んでいく」としており、顧客、その他の関係者、従業員及びその家族の安全確保、感染防止を図りつつ、“ウイルスとの共存 =「Withコロナ」の時代”を認識し、業務の生産性向上に力を入れる。「今後、業績予想を修正する必要が生じた場合には、速やかに開示する」考え。

3-2 期末配当は1株当たり10.43円を予定しており、年20.86円

期末配当は、1株当たり10.43円を予定しており、第2四半期末配当と合わせて年0.67円増配の20.86円となる(予想配当性向50%)。

同社は、配当性向50%、純資産(株主資本)配当率3.0%のいずれか高い方を配当金額決定の参考指標とし、あわせて今後の企業価値向上に向けての中長期的な投資額を勘案したうえで総合的に判断して配当額を決めている。

|

16/12期 |

17/12期 |

18/12期 |

19/12期 |

20/12期 予 |

|

|

1株当たり配当額(円) |

13.00 |

15.05 |

16.52 |

20.19 |

20.86 |

|

1株当たり当期純利益(円) |

14.83 |

30.09 |

-21.07 |

40.38 |

41.72 |

|

配当性向 |

87.7% |

50.0% |

– |

50.0% |

50.0% |

|

純資産配当率(*) |

3.0% |

3.4% |

3.8% |

4.8% |

4.7% |

* 20/12期の純資産配当率は期初の純資産を基に算出。

4.今後の注目点

通期予想に対する進捗率は、売上高54.0%(通期実績ベースの前年同期進捗率55.3%)、営業利益98.6%(同80.4%)、経常利益94.0%(同77.2%)、最終利益103.3%(同83.4%)。進捗率は高水準だが、「業績悪化で予算抑制」と「成長投資継続」と、顧客動向は濃淡がはっきりしており、下期も不透明であると言う。実際、主要顧客である自動車メーカー各社はコロナ禍で大きな打撃を受けており、研究開発投資も、これまで以上にメリハリをつけてくるものと思われる。また、契約更新はともかく、ライセンスの新規販売では、オンライン営業で対面営業と同等の成果をあげることは難しいと思われる。Withコロナの環境下での営業展開に注目していきたい。

参考:コーポレート・ガバナンスについて

◎組織形態及び取締役、監査役の構成

| 組織形態 | 監査役設置会社 |

| 取締役 | 8名、うち社外2名 |

| 監査役 | 3名、うち社外2名 |

◎コーポレート・ガバナンス報告書(更新日:2020年03月28日)

基本的な考え方

当社は、あらゆる企業活動の場面において関係法令の遵守を徹底し、社会倫理に適合した行動をとることを、「サイバネットグループコンプライアンス行動指針(以下「サイバネット行動指針」という。)」として掲げております。これは、全てのステークホルダーに対する当社の基本姿勢であります。また、当社はコーポレート・ガバナンスにおける基本的な考え方としてサイバネット行動指針を尊重し、経営の健全性の確保、アカウンタビリティ(説明責任)の明確化、適時かつ公平な情報開示に努めております。そして、経営判断の迅速化と業務執行の監督機能強化を図るとともに、リスク管理及び牽制機能が効いた組織づくりに努めております。

<コーポレートガバナンス・コードの各原則を実施しない理由>

当社は、コーポレートガバナンス・コードの各原則につきまして、全てを実施しております。

<開示している主な原則>

[原則4-9 独立社外取締役の独立性判断基準及び資質]

当社は、独立社外取締役候補者の選定に当たり、次の各事項のいずれかに該当する場合には、独立性を欠くものと判断しております。よって、これらのいずれにも該当せず、一般株主と利益相反が生じるおそれがなく、実質的にも独立性を担保できると認められる人材であることに留意し、決定いたします。

(1) 最近10年以内に、当社もしくはその子会社の業務執行者またはその二親等以内の親族であった者

(2) 最近1年以内に、次のいずれかに該当する者またはその二親等以内の親族であった者

イ.当社と重要な取引関係がある会社の業務執行者またはその親会社もしくはその重要な子会社の業務執行者

ロ.当社またはその子会社の弁護士やコンサルタント等であって、当社取締役報酬以外に多額の報酬その他財産上の利益を受け取っている者

それが法人・団体等である場合は、当該法人・団体の業務執行者

ハ.当社の親会社の業務執行者

ニ.当社の親会社グループに所属する会社の業務執行者

(3) その他、当社の一般株主全体との間で上記(1)(2)にて考慮されている事由以外の事情で恒常的に実質的な利益相反が生じるおそれがある者

[原則5-1 株主との建設的な対話に関する方針]

当社は、IR担当部門を設置しており、IR担当役員を選任し、管理部門の担当役員として、管理部門間の有機的な連携を図っております。また、同部門は、半年に一度、代表取締役及び担当役員に対し、IR活動報告を行っております。なお、インサイダー情報の管理に関しては、後項「V.2.(3)ディスクロージャー・ポリシー」及びホームページに「情報開示基準(ディスクロージャー・ポリシー)」を掲載しております。下記のURLよりご覧ください。

(情報開示基準(ディスクロージャー・ポリシー))

https://www.cybernet.jp/ir/ir_policy/standard/

なお、当社の主なIR活動は次のとおりです。

(1) 決算説明会(年1回)

(2) 株主総会(年1回)

(3) 個人投資家向説明会(不定期)

(4) 機関投資家向個別面談

(5) 電子メールによる情報提供