グローバル・リンク・マネジメント 20/12期は想定通りの立ち上がり

金 大仲 社長 |

株式会社グローバル・リンク・マネジメント(3486) |

|

企業情報

|

市場 |

東証1部 |

|

業種 |

不動産業 |

|

代表者 |

金 大仲 |

|

所在地 |

東京都渋谷区道玄坂1丁目12番1号 渋谷マークシティウエスト21階 |

|

決算月 |

12月 |

|

HP |

株式情報

|

株価 |

発行済株式数(自己株式を控除) |

時価総額 |

ROE(実) |

売買単位 |

|

|

592円 |

7,564,640株 |

4,478百万円 |

25.0% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

35.00円 |

5.9% |

132.19円 |

4.5倍 |

509.40円 |

1.2倍 |

*株価は5/27終値。発行済株式数は直近四半期末の発行済株式数から自己株式を控除。ROE、BPSは前期末実績。

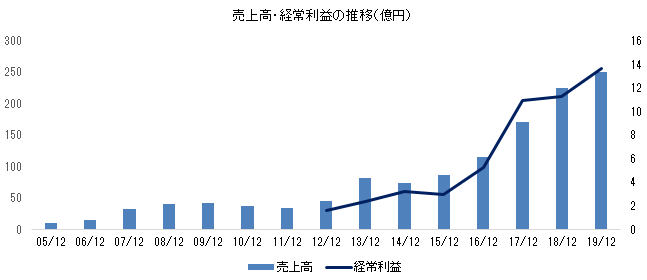

連結業績推移

|

決算期 |

売上高 |

営業利益 |

経常利益 |

親会社株主帰属利益 |

EPS |

DPS |

|

2016年12月(実) |

11,605 |

596 |

529 |

328 |

51.36 |

– |

|

2017年12月(実) |

17,167 |

1,108 |

1,092 |

696 |

108.17 |

45.00 |

|

2018年12月(実) |

22,644 |

1,209 |

1,132 |

755 |

101.79 |

12.50 |

|

2019年12月(実) |

25,086 |

1,564 |

1,364 |

867 |

114.78 |

12.50 |

|

2020年12月(予) |

30,000 |

1,900 |

1,600 |

1,000 |

132.19 |

35.00 |

*予想は会社予想。単位は百万円、円。

*2017年10月、1株を100株に分割。2018年6月及び10月、1株を2株に分割(EPSのみ遡及修正)。

株式会社グローバル・リンク・マネジメントの会社概要と中期経営計画について、金社長のインタビューと共にブリッジレポートにてご報告致します。

目次

今回のポイント

1.会社概要

2.2019年12月期決算概要

3.2020年12月期業績予想と第1四半期実績

4.中期経営計画(20/12期~22/12期)

5.社長インタビュー - 金 大仲 社長に聞く -

6.今後の注目点

<参考:コーポレート・ガバナンスについて>

今回のポイント

- 東京23区内を中心に、「駅からチカい(近い)」、「都心からチカい(近い)」、「高いチカ(地価)」という「3チカ」に特化した投資用マンションを「アルテシモ」ブランドで展開している。投資用不動産(レジデンス)の供給戸数では業界トップクラスを誇り、625戸を供給した18/12期の首都圏でのシェアは約8%(2019年上期及び2018年年間の首都圏投資用マンション市場動向を基に同社推計)。販売後の賃貸管理や建物管理も手掛け、2019年の平均入居率は99.6%と6年連続99%超えを達成した。購入者の約8割がリピーターや顧客紹介が占める等、購入者の強い支持を背景にシェア拡大が続いている。

- 2020年に設立16年目を迎え、今後の経営環境の変化に対応し、更なる企業成長及び持続可能な社会への貢献を目指すべく、企業理念を改定すると共に、20/12期を初年度とする中期経営計画(~22/12期)を策定した。「首都圏においての投資用不動産業界リーディングカンパニー」を目標に掲げ、既存事業の拡大と強化、及び商品ラインナップの拡充に取り組んでいく。計数目標として、22/12期に売上高450億円(年平均20%成長)、経常利益30億円(同30%成長)、供給戸数1,100戸(同20%増加)を掲げている。

- 竣工・引き渡しが順調に進み、20/12期は想定通りの立ち上がりとなった。コロナ禍が懸念されたが、今期業績への影響は限定的なものにとどまりそうだ。感染第2波の懸念が残り、また、コロナ前の水準への景気回復にも時間を要するかもしれないが、同社の成長シナリオが揺らぐことはない。投資マインドに水を差すことがあったとしても、一過性のものにとどまるだろう。新型コロナウイルス感染症拡大に伴う景気悪化に対応するべく、各国中央銀行が一斉に金利引き下げ・金融緩和に動いた。低金利による運用難が続く中、「アルテシモ」の魅力は一段と高まるはずだ。

1.会社概要

東京23区内を中心に「アルテシモ」ブランドの投資用マンションを開発・販売しており、事業用地の仕入れから、企画、設計、販売、更には販売後の賃貸管理・建物管理までをワンストップで手掛けている。「アルテシモ」は、転入超過が続く東京都において「駅から徒歩10分圏内(駅からチカい)」、「ターミナル駅まで30分前後(都心からチカい)」、「高い地価(チカ)」の「3チカ」を特徴としており、高い入居率を誇る。賃貸管理・建物管理を手掛ける連結子会社(株)グローバル・リンク・パートナーズ(議決権の100%所有)と共にグループを形成している。

尚、「アルテシモ」とは、「ARTESSIMO(ART[芸術]+issimo[最上級])」という成り立ちの、現代イタリア語を基に同社が考えた造語。現代的で心地良い空間を提供するという想いが込められている。

【経営理念・企業ビジョン】

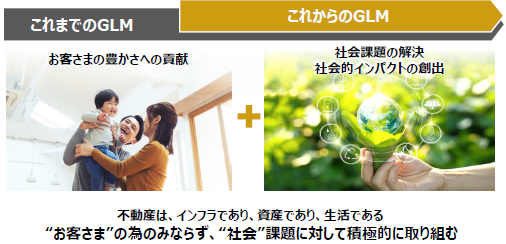

経営理念 : 不動産を通じて豊かな社会を実現する

設立以来、経営理念として掲げてきた、「お客様の豊かさに貢献する」想いと合わせて、社会課題を解決緩和し、持続的な企業価値向上と豊かな社会の実現を目指していく。

企業ビジョン : 「不動産ソリューション」×「IT」により新しいサービスを創造し、世界都市東京からGlobal Companyを目指す

1-1 事業内容

事業は、同社が手掛ける不動産ソリューション事業と連結子会社(株)グローバル・リンク・パートナーズが手掛けるプロパティマネジメント事業に分かれる。

|

15/12 |

16/12 |

17/12 |

18/12 |

19/12 |

構成比 |

|

|

不動産ソリューション事業 |

7,085 |

9,723 |

15,035 |

20,281 |

22,611 |

90.1% |

|

プロパティマネジメント事業 |

1,597 |

1,882 |

2,131 |

2,362 |

2,474 |

9.9% |

|

連結売上高 |

8,682 |

11,605 |

17,167 |

22,644 |

25,086 |

100.0% |

|

不動産ソリューション事業 |

246 |

555 |

1,040 |

1,065 |

1,377 |

88.0% |

|

プロパティマネジメント事業 |

36 |

40 |

68 |

144 |

187 |

12.0% |

|

連結営業利益 |

282 |

596 |

1,108 |

1,209 |

1,564 |

100.0% |

* 単位:百万円

不動産ソリューション事業

投資用不動産であるコンパクトタイプ(25~50㎡)のマンションを自社ブランド「アルテシモ」として、個人投資家、事業会社、不動産会社、私募ファンド、私募REIT、J-REIT、海外投資家に提供している。長期に渡り資産価値が継続する不動産を提供するため、20年連続で転入超過が続く東京都において「駅から徒歩10分圏内(駅からチカい)」、「ターミナル駅まで30分前後(都心からチカい)」、「高い地価(チカ)」の3チカ物件に特化している。晩婚化や高齢化等による人口構造の変化に伴い、単身者や少人数世帯のコンパクトタイプのマンション需要は底堅く、同社はこうした社会の変化を捉え、「アルテシモ」の供給強化に取り組んでいる。

事業用地の仕入れについては、土地仲介会社からの土地情報を基に仕入れるケースや開発事業者から仕入れるケースに加え、税理士や弁護士等の士業との提携による不動産セミナー「相続・土地所有者共同開発セミナー」を開催し、土地所有者へ直接アプローチしてマンション経営のノウハウを提供する事で事業化につなげている。

マンションの設計及び建築については、コンパクトマンションを手掛けている設計事務所や建設会社に外注しているが、マンションの企画は「アルテシモ」仕様の基準を設け、同社自身が行っている。

販売先は、個人投資家、事業会社、不動産会社、私募ファンド、私募REIT、J-REIT、海外投資家。また、「アルテシモ」に適さない土地を仕入れ、戸建てやファミリーマンション業者へ売却するケースや、土地の企画売却を行う事もある。

販売後は、販売した物件のマンション管理組合から、マンション管理組合運営業務と物件管理サービスを受託する。マンション管理組合運営業務として、マンション管理組合に代わってマンション管理組合の運営を行う事務管理業務を行っている。また、プロパティマネジメント事業(後述)として、連結子会社(株)グローバル・リンク・パートナーズが賃貸管理サービスを提供している。

プロパティマネジメント事業

連結子会社(株)グローバル・リンク・パートナーズが、オーナーからの委託を受けて不動産経営に関する様々な業務を代行している。具体的には、自社ブランド「アルテシモ」に対するマスターリース・サブリース(一括借り上げ・転貸)業務及び管理代行業務を行っており、マスターリース・サブリース業務では、「アルテシモ」のオーナーに対して一定期間賃貸物件を借り上げ、契約で定めた賃料を支払い、入居希望者に転貸する。一方、管理代行業務では、オーナーに代わり、家賃の集金や入居・退去に関わる各種契約管理業務を行っている。

(株)グローバル・リンク・パートナーズの標準のマスターリース・サブリース契約は、オーナーが長期にわたり安定した家賃収入を確保できるよう最大限の配慮がなされている。具体的には、契約期間最大35年間、原則7年毎の賃料改定とし、賃料が下がる場合でも、下げ幅を最大5%に制限している。また、外部環境の変化や法制度・税制度の変更その他契約締結後の事情の変更が認められる場合、協議の上、マスターリース・サブリース賃料を改訂できる事としているが、この場合も、下げ幅を最大5%としている。解約については、6カ月の予告期間をもって双方からの解約が可能になっている。

1-2 不動産ソリューション事業における仕入チャネル及び販売チャネルの強化

仕入チャネルの強化

東京23区への人口流入、晩婚化や高齢化等による単身世帯の増加によりワンルームマンションの賃貸需要は底堅く推移しており、今後もこの傾向が続くものと思われる。ただ、同社グループの事業基盤である東京23区内での事業用地や仕入物件の確保は、地価の上昇に加え、他社との競合もあり、厳しさを増している。このため、同社グループでは、「アルテシモ」の開発用地の継続的、安定的な確保を実現するために、東京23区内の土地所有者と共同開発する等の新たな仕入チャネルを増やしている。この一環として、2018年5月に弁護士ドットコム(株)が運営する税務相談ポータルサイト「税理士ドットコム」のユーザーに対し、同社グループの不動産ソリューションサービスを紹介する事を目的とした業務提携契約を締結した。

販売チャンネルの強化

2019年1月に、国内外富裕層の不動産投資ニーズに応える「ARTESSIMO Premium Investment」と、東京23区高入居率地区での留学生等向けマンションの開発・オペレーションサービスを行う「団扇(UCHIWA)」を開始した。

ARTESSIMO Premium Investment

大手金融機関と連携し、大手金融機関の顧客である富裕層に対して一般公開前の開発物件情報を優先的に提供し、富裕層の個々の要望に沿った資産運用プランを提案する。SBIホールディングス(東京都港区、代表取締役社長 北尾吉孝)のグループ企業、SBIマネープラザ株式会社(東京都港区、代表取締役執行役員社長 太田智彦)、SMBC日興証券株式会社(東京都千代田区、代表取締役社長 清水 喜彦)、香川証券株式会社(香川県高松市、代表取締役社長 中條博之)と提携している。

UCHIWA(団扇)

新築のデザイナーズマンション。保証会社を利用できるため、日本国籍の保証人がいなくても入居でき、その審査は来日前に国際審査で受ける事ができる。また、24時間体制のセキュリティはもちろん、日本大手メーカー製の家具、家電をあらかじめ備える「高品質設備」、中国人留学生が多い状況とそのニーズを踏まえ銀行振込とALIPAY(アリペイ、中国アリババ・グループの非接触型決済サービス大手)とが選択できる「便利な支払い」、生活インフラの契約代行、異文化セミナー、アルバイトから就職活動のサポート、複数言語対応の問い合わせ窓口といった「コンシェルジュサービス」を提供している。

1-3 沿革

2005年3月に設立され、同年5月に宅地建物取引業者免許を取得し不動産ソリューション事業を開始した。2006年6月に自社ブランド「アルテシモ」の販売とプロパティマネジメント事業を開始し、2007年11月にはプロパティマネジメント事業の拡大に向け、100%子会社(株)グローバル・リンク・パートナーズを設立した。2010年6月にマンション管理業免許(国土交通大臣免許)を取得した事で、グループで土地の企画、建物設計からマンション販売、賃貸管理、建物管理までをワンストップで提供できる体制を確立した。販売強化の一環として、2012年5月に不動産投資セミナーを開始し、2013年3月には不動産投資情報サイト「0からはじめる不動産投資」を開設。仕入面では、2015年5月に「相続・土地所有者共同開発セミナー」を開始し、2017年4月には相続情報サイト「0からはじめる安心相続」を開設した。2017年12月の東証マザーズに上場を経て、2018年12月に東証1部へ市場変更となった。

2005年3月 会社設立

2006年6月 自社ブランド「アルテシモシリーズ」の販売を開始

2010年6月 マンション管理業国交省大臣免許取得。企画、設計、販売、賃貸・建物管理までのワンストップサービス確立

2012年5月 不動産投資セミナーを開始

2013年3月 不動産投資情報サイト「0からはじめる不動産投資」を開設

2015年5月 「相続・土地所有者共同開発セミナー」を開始

2017年12月 東証マザーズ上場

2018年12月 東証1部へ市場変更

2.2019年12月期決算概要

2-1 19/12期決算概要

|

18/12期 |

構成比 |

19/12期 |

構成比 |

前期比 |

期初予想 |

予想比 |

|

|

売上高 |

22,644 |

100.0% |

25,086 |

100.0% |

+10.8% |

24,900 |

+0.7% |

|

売上総利益 |

3,733 |

16.5% |

4,183 |

16.7% |

+12.0% |

– |

– |

|

販管費 |

2,524 |

11.1% |

2,618 |

10.4% |

+3.7% |

– |

– |

|

営業利益 |

1,209 |

5.3% |

1,564 |

6.2% |

+29.3% |

1,360 |

+15.1% |

|

経常利益 |

1,132 |

5.0% |

1,364 |

5.4% |

+20.6% |

1,210 |

+12.8% |

|

親会社株主帰属利益 |

755 |

3.3% |

867 |

3.5% |

+14.8% |

800 |

+8.4% |

* 単位:百万円

前期比10.8%の増収、同20.6%の経常増益。販売戸数、売上高、経常利益が過去最高を更新

売上高は前期比10.8%増の250億86百万円。販売売戸数の増加(692戸→702戸)と販売単価の上昇で不動産ソリューション事業の売上が同11.5%、管理戸数の増加(期末2,128戸→2,245戸)と高水準の入居率の維持(99.4%→99.6%)でプロパティマネジメント事業の売上が同4.7%増加した。販売戸数の内訳は、B2Cが供給戸数の減少で273戸と79戸減少したものの、B2Bが350戸と71戸増加した他、海外投資家向けも79戸と18戸増加した。

利益面では、売上の増加に加え、スケールメリットによる売上総利益率の改善や1棟販売の好調で販売費用の増加を抑制できたこと等で営業利益率が6.2%と0.9%改善。前期に保険解約返戻金を計上した反動や金融費用増加の影響を吸収して経常利益が13億64百万円と同20.6%増加した。税負担率が上昇(33.3%→36.5%)したものの、最終利益も8億67百万円と同14.8%増加した。

セグメント売上高・利益

|

18/12期 |

構成比・利益率 |

19/12期 |

構成比・利益率 |

前期比 |

|

|

不動産ソリューション事業 |

20,281 |

89.6% |

22,611 |

90.1% |

+11.5% |

|

プロパティマネジメント事業 |

2,362 |

10.4% |

2,474 |

9.9% |

+4.7% |

|

連結売上高 |

22,644 |

100.0% |

25,086 |

100.0% |

+10.8% |

|

不動産ソリューション事業 |

1,065 |

5.3% |

1,377 |

6.1% |

+29.3% |

|

プロパティマネジメント事業 |

144 |

6.1% |

187 |

7.6% |

+29.8% |

|

連結営業利益 |

1,209 |

5.3% |

1,564 |

6.2% |

+29.3% |

* 単位:百万円

販売戸数

|

15/12期 |

16/12期 |

17/12期 |

18/12期 |

19/12期 |

|

|

B2C |

238 |

263 |

195 |

352 |

273 |

|

B2B |

33 |

55 |

264 |

279 |

350 |

|

外人投資家向け |

- |

17 |

30 |

61 |

79 |

| 合計 |

271 |

335 |

489 |

692 |

702 |

* 単位:戸

管理戸数

|

17/12期 |

18/12期 |

19/12期 |

|

|

管理戸数 |

1,900 |

2,128 |

2,245 |

* 単位:戸

2-2 財政状態及びキャッシュ・フロー(CF)

財政状態

|

19年3月 |

19年9月 |

19年3月 |

19年9月 |

||

|

現預金 |

2,057 |

1,887 |

短期有利子負債 |

3,739 |

5,224 |

|

販売用不動産 |

2,390 |

1,360 |

未払法人税等 |

217 |

347 |

|

仕掛販売用不動産 |

6,296 |

11,773 |

流動負債 |

4,551 |

6,276 |

|

流動資産 |

11,281 |

15,581 |

長期有利子負債 |

3,961 |

5,930 |

|

有形固定資産 |

211 |

164 |

固定負債 |

4,061 |

6,028 |

|

投資その他 |

156 |

339 |

純資産合計 |

3,078 |

3,853 |

|

固定資産 |

410 |

577 |

負債純資産合計 |

11,691 |

16,158 |

* 単位:百万円

借方では、好調な販売を受けて販売用不動産が減少する一方、順調な仕入れを背景に仕掛販売用動産が増加した。貸方では、仕掛販売用動産の増加を反映して有利子負債が増加した(77億円→111億54百万円)。自己資本比率23.8%(前期末26.3%)。

キャッシュ・フロー(CF)

|

19/12期 |

20/12期 |

前期比 |

||

|

営業キャッシュ・フロー(A) |

-5,362 |

-3,299 |

+2,062 |

– |

|

投資キャッシュ・フロー(B) |

21 |

-262 |

-283 |

– |

|

財務キャッシュ・フロー |

5,387 |

3,348 |

-2,038 |

-37.8% |

|

現金及び現金同等物期末残高 |

2,032 |

1,819 |

-212 |

-10.5% |

* 単位:百万円

参考 : ROEの推移

|

15/12期 |

16/12期 |

17/12期 |

18/12期 |

19/12期 |

|

|

ROE |

24.00% |

34.73% |

39.88% |

27.66% |

25.02% |

|

売上高当期純利益率 |

1.92% |

2.83% |

4.06% |

3.34% |

3.46% |

|

総資産回転率 |

2.14回 |

2.10回 |

2.27回 |

2.29回 |

1.80回 |

|

レバレッジ |

5.85倍 |

5.84倍 |

4.33倍 |

3.62倍 |

4.02倍 |

*ROE = 売上高当期純利益率 × 総資産回転率 × レバレッジ

*算出に際して必要となる総資産及び自己資本は期中平残。

3.2020年12月期業績予想と第1四半期実績

3-1 2020年12月期業績予想

|

19/12期 実績 |

構成比 |

20/12期 予想 |

構成比 |

前期比 |

|

|

売上高 |

25,086 |

100.0% |

30,000 |

100.0% |

+19.6% |

|

営業利益 |

1,564 |

6.2% |

1,900 |

6.3% |

+21.4% |

|

経常利益 |

1,364 |

5.4% |

1,600 |

5.3% |

+17.2% |

|

親会社株主帰属利益 |

867 |

3.5% |

1,000 |

3.3% |

+15.3% |

* 単位:百万円

前期比19.6%の増収、同17.2%の経常増益予想。配当は22.5円増配の期末35円(前期12.5円)

1棟販売(販売戸数:229戸→406戸)をけん引役に販売戸数が800戸と98戸増加する見込みで、販売単価も上昇する。開発人員及び営業人員の増員による人件費の増加や販売戸数の増加に伴う販売費の増加に加え、金融費用も増加するが、これらを吸収して経常利益が16億円と同17.2%増加する見込み。

配当は1株当たり22.5円増配の35円(予想配当性向26.5%)。

3-2 コロナウイルス感染症拡大に伴うリスク

新型コロナウイルス感染症拡大に伴い、2020年4月8日に緊急事態宣言が発出され、5月4日に延長されたが、2月13日に公表した20/12期業績予想に変更はない。ただ、リスクとして、(1)供給サイドリスク、(2)販売サイド(レジデンス)リスク、(3)販売サイド(非レジデンス)リスク、(4)プロパティマネジメント事業リスク、(5)本社関連リスク、の5つを挙げている。

(1)供給サイドリスク

①建設工事が延期・中断となる可能性がある。実際、一部の案件(2件)で1週間程度工期延期があったが、既に工事は再開されている。今後も建設会社において新型コロナウイルス感染が発生した場合は、竣工計画へ影響する可能性があるが、工事再開実績を踏まえて、業績への影響は軽微と考えている。

②販売用不動産の取得や土地購入に際しての金融機関の融資姿勢が変化する可能性がある。実際、緊急事態宣言以降、金融機関の業務縮小により、柔軟な対応が難しくなっているが、融資姿勢に特段の変化はない。また、融資姿勢に変化が生じても、今期の仕入れは完了済のため20/12期の業績への影響はない(来期以降の業績に影響する可能性はある)。

(2)販売サイド(レジデンス)リスク

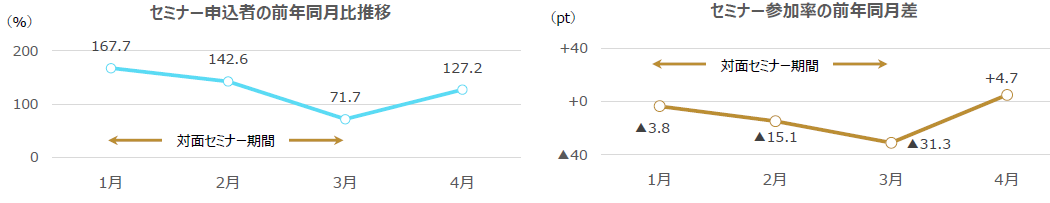

①個人投資家の投資意欲が減退する可能性がある。2020年3月の外出自粛によりオフラインのセミナー参加者数が減少したが、2020年4月3日より開始したオンラインセミナーの参加者数は増加傾向にある。今後オンラインセミナーの特性を活かした全国展開や営業フローのオンライン化を確立することで、緊急事態宣言下でも個人投資家へのリーチ数・成約数の増加が可能であると考えている。

②金融機関の融資業務(投資用不動産ローン等)が縮小する可能性がある。緊急事態宣言以降、金融機関の融資業務が縮小しているが、非対面での手続き可能な金融機関を中心に対応している(3社の金融機関で対応中)。ただ、金融機関の対応数が上限に達した場合、販売見通しに影響が生じる可能性がある。

③法人・ファンドの投資意欲が減退する可能性がある。現在まで、レジデンス販売予定先において購入見合わせ等は発生していない。仮に購入見合わせが生じた場合、1棟販売物件を区分販売物件に切り替えて販売を継続していく考え。

④海外投資家への販売停止が長期化する可能性がある。2020年2月から海外投資家への販売を停止しており、海外投資家向け販売物件3棟を国内投資家向け販売に切り替えて販売を進めている。販売計画に若干の遅れがあるものの、20/12期業績への影響はない。

(3)販売サイド(非レジデンス)リスク

①非レジデンス案件が販売中止・長期化する可能性がある。20/12期販売予定分(ホテル1棟、商業施設1棟)の販売は現状未定。ただ、ホテルについては需要のあるレジデンスへコンバージョンして販売する考えで、商業施設については販売戦略を検討中である。

(4)プロパティマネジメント事業リスク

①管理物件の入居率が低下する可能性がある。2020年5月11日時点での同社グループ管理物件の入居率は99.4%と高水準を維持しており特段の変化はない。2020年4月から入居者募集を開始した新規物件についても平時と同様の賃貸状況である。管理物件の入居率が大幅に低下した場合は、プロパティマネジメント事業の収益性が悪化する可能性があるものの、20/12期業績への影響は軽微と考えている。

②海外留学生が減少する可能性がある。現在、渡航制限の発令により留学生の流入が停止しており、事業としては外国人留学生に対し日本への留学・進学情報の提供に留まっている。コロナウイルス収束時期によっては留学生向けマンションの入居率低下が生じる可能性があるが、20/12期業績への影響は軽微と考えている。

(5)本社関連リスク

新型コロナウイルス感染を避けるため、現在、同社グループ役職員はテレワークを実施している。当初は慣れないテレワーク環境の下で業務効率が若干低下したが、現在、テレワークが全社員に浸透し、平時と同様に業務が運営されている。

(同社資料より)

3-3 ストレスチェックによる事業リスクへの対応

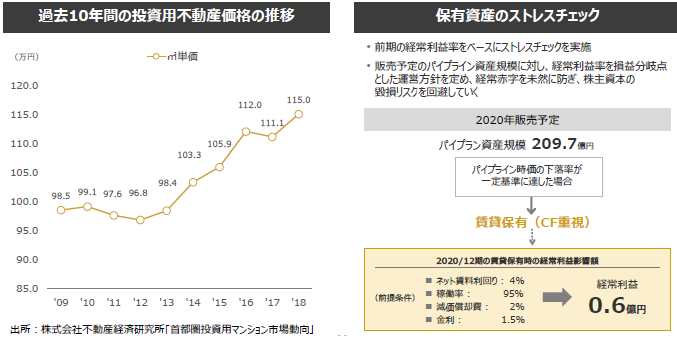

同社は財務安全性を維持するため、不動産価格の下落時は、資産を処分せず、一定期間保有する考え。このため、不動産価格の下落リスクに備え、パイプライン残高に対してのストレスチェックを実施し、予めシナリオを策定している。今回の新型コロナウイルス感染症拡大による事業リスクに対しても有効的な手段として対応を進めている。

20/12期の販売予定(パイプライン資産規模)は209.7億円。パイプライン時価の下落率が基準に達した場合、保有に切り替え、賃貸資産とする。利回り4%、稼働率95%、減価償却費2%、金利1.5%の前提条件の下、209.7億円の販売予定物件を賃貸資産とした場合、経常利益ベースで年間.0.6億円の利益が得られる。

3-4 第1四半期(1-3月)実績

|

19/12期 1Q(1-3月) |

構成比 |

20/12期 1Q(1-3月) |

構成比 |

前年同期比 |

|

|

売上高 |

4,323 |

100.0% |

4,784 |

100.0% |

+10.7% |

|

売上総利益 |

722 |

16.7% |

667 |

13.9% |

-7.6% |

|

販管費 |

620 |

14.3% |

721 |

15.1% |

+16.3% |

|

営業利益 |

101 |

2.3% |

-53 |

– |

– |

|

経常利益 |

72 |

1.7% |

-116 |

– |

– |

|

親会社株主帰属利益 |

45 |

1.0% |

-88 |

– |

– |

* 単位:百万円

竣工・引き渡しが順調に進み、想定通り二けたの増収

売上高は前年同期比10.7%増の47億84百万円。販売戸数の増加で不動産ソリューション事業の売上が同11.3%、管理戸数の増加でプロパティマネジメント事業の売上が同6.9%、それぞれ増加した。一方、営業損益は53百万円の損失。海外投資家向け販売戦略を転換し国内向け販売に振り替えたことに加え、区分販売にて中古物件の売上構成比が高まり、一時的に売上総利益率が低下した。

セグメント別動向

|

19/12期 1Q |

構成比・ 利益率 |

20/12期 1Q |

構成比・ 利益率 |

前年同期比 |

|

|

不動産ソリューション事業 |

3,711 |

85.9% |

4,130 |

86.3% |

+11.3% |

|

プロパティマネジメント事業 |

611 |

14.1% |

653 |

13.7% |

+6.9% |

|

連結売上高 |

4,323 |

100.0% |

4,784 |

100.0% |

+10.7% |

|

不動産ソリューション事業 |

50 |

1.4% |

-113 |

– |

– |

|

プロパティマネジメント事業 |

50 |

8.3% |

59 |

9.1% |

+17.2% |

|

連結営業利益 |

101 |

2.4% |

-53 |

– |

– |

* 単位:百万円

不動産ソリューション事業では、区分販売82戸、1棟販売46戸(1棟)、海外向け3戸の計131戸を販売した。中古物件の販売戸数が増加する一方、新規物件の販売戸数が減少したため利益率が低下した。今期の新規供給物件の引き渡し・販売開始時期は下期に集中している。レジデンス1棟販売は14棟を計画しており、引き渡し時期が第2四半期以降に集中するが、4棟は第1四半期末時点で売買契約を終えている。

プロパティマネジメント事業では、第1四半期末の管理戸数が2,244戸と前年同期末比(2,172戸)との比較で72戸増加した。

販売戸数

|

19/12-1Q |

2Q |

3Q |

4Q |

20/12-1Q |

|

|

区分 |

73 |

114 |

147 |

60 |

82 |

|

1棟 |

33 |

0 |

80 |

116 |

46 |

|

海外 |

3 |

2 |

63 |

11 |

3 |

|

合計 |

109 |

116 |

290 |

187 |

131 |

* 単位:戸

|

物件種別 |

竣工数 |

販売状況 |

|

レジデンス |

19棟 |

1棟販売については、第1四半期に1棟販売し、2020年5月15日現在、5棟の売買契約を締結済み。区分販売については、現状の販売ペースを鑑みて、無理なく捌ける在庫数である。 |

|

ホテル |

1棟 |

レジデンスへのコンバージョンにより、竣工が第4四半期へ後ろ倒しの予定。 |

|

商業施設 |

1棟 |

新型コロナウイルスの影響を注視し、販売戦略を検討中。 |

4.中期経営計画(20/12期~22/12期)

2020年に設立16年目を迎え、今後の取り巻く経営環境の変化に対応し、更なる企業成長と持続可能な社会への貢献を目指すべく、企業理念を改定すると共に、2020年12月期を初年度とする中期経営計画(20/12期~22/12期)を策定した。

新企業理念 : 不動産を通じて豊かな社会を実現する

設立以来、経営理念として掲げてきた、「お客様の豊かさに貢献する」想いと合わせて、社会課題を解決緩和し、持続的な企業価値向上と豊かな社会の実現を目指していく。

(同社資料より)

4-1 中期経営計画の概要

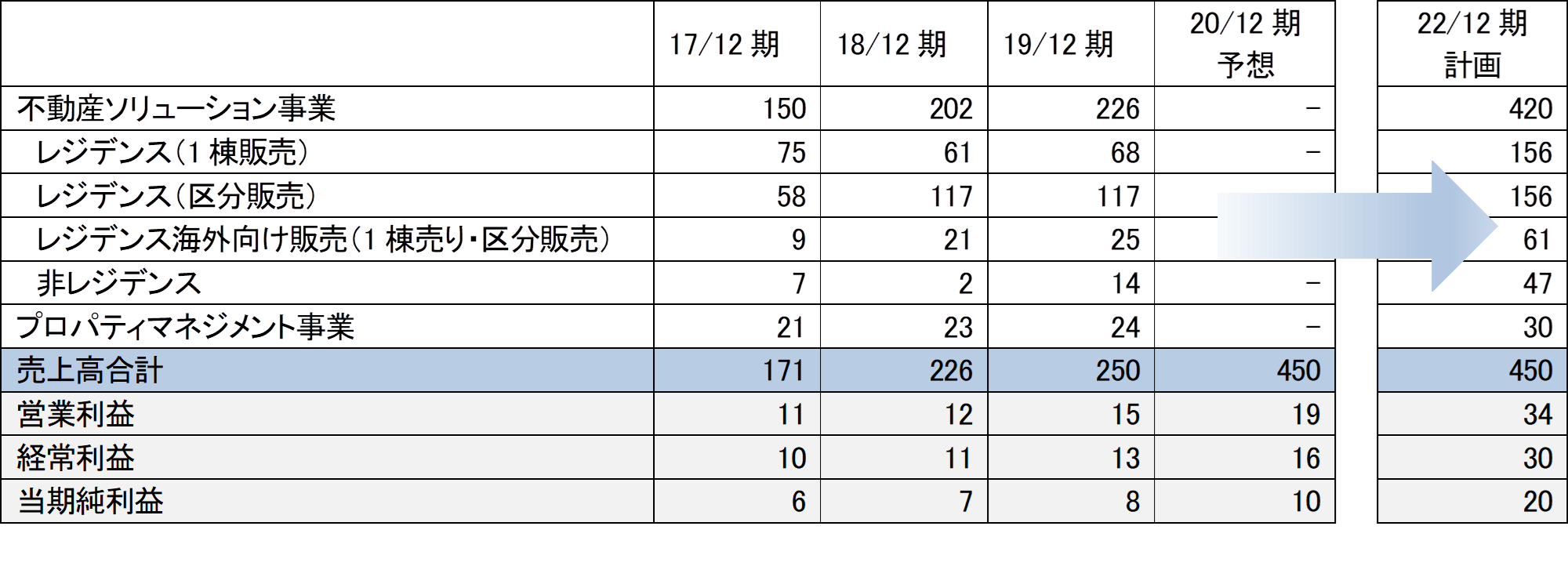

「首都圏においての投資用不動産業界リーディングカンパニー」を目指して、既存事業の拡大・強化と商品ラインナップの拡充により、過去3年の実績を上回る成長率を実現する。既存事業の拡大・強化では、レジデンスでの首都圏投資用不動産年間供給戸数“No.1”を、商品ラインナップの拡充では非レジデンスでの売上高50億円に向けた取り組みを進める。中期経営計画の最終期となる22/12期の計数目標として、売上高450億円(年平均20%成長)、経常利益30億円(年平均30%成長)、供給戸数1,100戸(年平均20%増加)を掲げている。

計数目標

|

17/12期 |

18/12期 |

19/12期 |

CAGR |

22/12期 |

CAGR(19/12~22/12) |

||

|

売上高 |

171 |

226 |

250 |

+20.9% |

450 |

+21.5% |

|

|

営業利益 |

11 |

12 |

15 |

+18.8% |

34 |

+29.5% |

|

|

経常利益 |

10 |

11 |

13 |

+11.8% |

30 |

+30.0% |

|

|

当期純利益 |

6 |

7 |

8 |

+11.5% |

20 |

+32.1% |

|

|

財務目標 |

|||||||

|

D/Eレシオ |

93.2% |

250.2% |

289.5% |

250%~350% |

|||

|

ROE |

39.9% |

27.7% |

25.0% |

25%~30% |

|||

|

KPI |

|||||||

|

販売戸数 |

489戸 |

692戸 |

702戸 |

+19.8% |

1,100戸 |

+16.1% |

|

|

供給戸数 |

495戸 |

649戸 |

625戸 |

+12.1% |

1,100戸 |

+20.7% |

|

|

賃貸管理戸数 |

1,900戸 |

2,128戸 |

2,245戸 |

+8.7% |

2,800戸 |

+7.6% |

* 単位:億円

レジデンスでは、仕入・開発部門の強化と1棟販売チャネルの拡充に取り組むと共に、区分販売において国内・海外個人投資家の獲得に力を入れる。一方、非レジデンスでは、商業テナントビルの開発・販売、ホテル開発・販売、更には中古オフィスリノベーション販売に取り組む。

セグメント別目標

|

17/12期 |

18/12期 |

19/12期 |

売上構成 |

22/12期 |

売上構成 |

||

|

不動産ソリューション事業 |

150 |

202 |

226 |

90.1% |

420 |

93.3% |

|

|

レジデンス(1棟販売) |

75 |

61 |

68 |

27.3% |

156 |

34.7% |

|

|

同 戸数 |

242戸 |

259戸 |

229戸 |

– |

460戸 |

– |

|

|

レジデンス(区分販売) |

58 |

117 |

117 |

46.9% |

156 |

34.7% |

|

|

同 戸数 |

217戸 |

372戸 |

394戸 |

– |

460戸 |

– |

|

|

レジデンス海外向け販売(1棟販売・区分販売) |

9 |

21 |

25 |

10.1% |

61 |

13.5% |

|

|

同 戸数 |

30戸 |

61戸 |

79戸 |

– |

180戸 |

– |

|

|

非レジデンス |

7 |

2 |

14 |

5.8% |

47 |

10.4% |

|

|

プロパティマネジメント事業 |

21 |

23 |

24 |

9.9% |

30 |

6.7% |

|

|

売上高合計 |

171 |

226 |

250 |

100.0% |

450 |

100.0% |

* 単位:億円

4-2 既存事業の拡大・強化

都心への人口流入継続、都心の深刻な空き家問題、高齢化の継続、資産運用への関心の高まり、世界的にみた国内不動産の相対的な割安感等、ビジネスチャンスに恵まれた事業環境が見込まれる。3チカ物件戦略の継続、1棟販売の強化による早期の事業規模拡大、区分販売における個人投資家向け商品ラインナップの拡充(中古物件)、更には海外投資家向け商品の開発・提供(団扇-UCHIWA-事業)により、ビジネスチャンスを取り込んでいく。この一環として、販売チャネルを強化する。

ただ、その一方で、不動産価格ピークアウト懸念、好立地用地の枯渇化懸念、リモートワーク進展に伴う都心居住ニーズの変化、不動産投資に関連する不祥事の頻発、不動産融資への審査厳格化といった事業リスクも懸念されており、こうしたリスクに対しては、1棟販売の強化による早期の事業規模拡大、区分販売における個人投資家向け商品ラインナップの拡充(中古物件)、更には海外投資家向け商品の開発・提供(団扇-UCHIWA-事業)に取り組む事で対応していく。また、リスクへの対応を念頭に、コンプライアンス体制の強化に取り組むと共に、不動産価格変動への備えも進める。

販売チャネルの強化

1棟販売では、19/12期に9名だった開発人員を22/12期末までに27名に増員し開発体制(仕入・販売)を強化する。また、直近の販売実績を基にアルテシモシリーズの開発規模に応じた販路先(事業会社・不動産会社、私募ファンド・REIT、J-REIT)への販売を推進していく。また、「ARTESSIMO Premium Investment(API)」の提携先拡大により、富裕層の獲得にも取り組む。APIでは、現在、SBIマネープラザ株式会社(東京都港区、代表取締役執行役員社長 太田智彦)、SMBC日興証券株式会社(東京都千代田区、代表取締役社長 清水 喜彦)、香川証券株式会社(香川県高松市、代表取締役社長 中條博之)と提携しており、引き続き信託銀行や証券会社との提携を拡大していく。

区分販売では、19/12期に39名だった営業人員を22/12期末までに70名に増員することで営業体制を強化し、新規投資家の獲得とリピート投資家サポートを並行して進める。新規投資家の獲得ではWebメディア“レイビー”からの集客やセミナー参加者への提案等、プル型営業を推進する。リピート投資家に対しては、2020年1月に新設した営業サポート課が所有不動産の運用の見直しや新規購入のコンサルティングサービスを提供し、投資家の運用を支援していく。

海外投資家の獲得については、主に国内外でのセミナー開催や紹介、海外の主要SNSを通じたマーケティングを展開し商品の認知向上を図る。尚、海外投資家向け商品として開発した外国人・留学生向けマンション「団扇-UCHIWA-」は外国人留学生を対象とした商品で、販売先は海外の法人・個人の投資家。「留学生向け」という海外投資家に受け入れやすいテーマに加え、1部屋2名入居を前提とした収益性の高い商品設計となっている。入居契約時保証人不要で家具・家電が完備されている。加えて、電子マネー決済のため支払いが便利なうえ、生活、?進路、及び各種手続のサポートを受けることができる。

上記取り組みにより、22/12期にレジデンスで売上高373億円を計画している。

1棟販売の販売方針

| 1棟販売 | 10億円程度 | 資産家(国内・海外) | アルテシモシリーズの1棟価格に応じた販売推進 |

| ~30戸 | 金融機関等からの富裕層顧客 | ||

| 10~30億円 | 事業会社、不動産会社 | ||

| 30~60戸 | 私募ファンド、私募REIT | ||

| 30億円以上 | J-REIT | ||

| 60戸~ | |||

| 区分販売 | 個人投資家 | ・デジタルマーケティング、セミナー、顧客紹介による新規投資家獲得

・購入後の運用サポートによる、リピート投資家獲得 |

|

| 海外 | 海外投資家 | ・団扇マンションなどの特徴的なレジデンスの1棟販売

・既存顧客からの紹介と、セミナー集客から顧客獲得 |

|

| (1棟・区分) |

コンプライアンス体制の強化

個人向け不動産販売においては、営業部門から管理部門を独立させると共に不動産融資申し込み時の営業部門と金融機関の直接やり取りを禁止しており、不正融資等の発生を未然に防ぐ体制を既に構築済みである。

不動産価格変動への備え

下落幅に応じて臨機応変に対応することで不動産価格の下落リスクに備える。具体的には、パイプライン残高に対してストレスチェックを実施すると共に大幅に販売価格が低下した場合は資産の保有が可能なシナリオを策定しておく。この一環として、2019年1月に「グローバル都市不動産研究所」を設立し、市場動向等を分析し対策を迅速に検討できる体制を整えた。

(同社資料より)

尚、ストレスチェックは前の期の経常利益率をベースに実施する。具体的には、販売予定のパイプライン資産規模に対し、経常利益率を損益分岐点とした運営方針を定め、経常赤字を未然に防ぎ、株主資本の毀損リスクを回避していく。

4-3 商品ラインナップの拡充

非レジデンスでの収益基盤を確立するべく、商品ラインナップを拡充する。都内の居住用物件開発で培った不動産ソリューションのノウハウを活かし、東京都心での商業テナントビル、ホテル、オフィスビル等、投資家の様々なニーズに対応した新規投資用不動産開発に取り組むことで多様な収益機会の確保に努める。

また、国内企業の高まる移転需要を享受するため、ビジネス地区での築古中規模オフィスを対象としたリノベーション販売(1棟販売)を開始する。都内のビジネス地区では、2,500棟超のオフィスストックが存在し、大部分がバブル期に竣工した築22~33年の中規模物件であると言う。

上記取り組みにより、非レジデンス合計で20/12期に売上高47億円を計画している。

|

特徴 |

開発エリア |

開発規模 |

開発期間 |

|

| 商業用テナントビル | 30坪程度の敷地面積から開発可能な小規模商業テナントビルから、共有スペースを配置する等のデザイン性を重視した中規模商業テナントビル。ビルはもちろん、その地域がさらに活気が出るような魅力的な外観デザインと、訪れた人の思い出に残るような、魅力的な“テナントを招致”予定。 | 都心5区に限定 | 5~20億円/棟 | 1~1.5年 |

| ホテル | 国内外観光客やビジネスマンを対象とした長期滞在可能なマンション型(家具・家電付き)の中小規模ホテル。キッチンを配備し、ランドリースペース等も確保。 | 都心5区に限定 | 5~20億円/棟 | 1.5~2年 |

| オフィスリノベーション事業 | 中規模オフィスに注力。中小規模オフィスは賃貸オフィス全体の8割を占め、これらは築25年以上の物件が過半を占める。 | 都心5区に限定 | 5~30億円/棟 | 0.5~1年 |

現在のパイプライン(資産規模36.5億円)

|

事業区分 |

プロジェクト名 |

竣工時期 |

|

ホテル |

東京都中央区 |

2020年6月末 |

|

商業テナントビル |

東京都港区 |

2020年6月末 |

|

東京都渋谷区 |

2021年11月末 |

|

|

東京都港区 |

2021年6月末 |

※ホテルは今般の状況を鑑みレジデンスにコンバージョン申請中

5.社長インタビュー - 金 大仲 社長に聞く -

不動産価格のピークアウト感に加え、アパートやシェアハウスでの不動産投資に関連する不祥事等、事業リスクが懸念される中で発表された同社の中期経営計画は強気だった。中期経営計画にかけた思いと、その背景にある同社の強みについて、道玄坂の本社(東京都渋谷区道玄坂)にお邪魔して金社長にお話を伺った。

金 大仲 社長 |

1974年6月、神奈川県生まれ。ノンバンク、不動産デベロッパーを経て2005年3月に同社を設立した。

不動産デベロッパーでは投資用不動産の営業でトップセールスの成績を収め、その経験と人脈を活かし、リーマン・ショック後の不況の中でも同社の業績を着実に伸ばした。2017年12月の東証マザーズ上場を経て、2018年12月に東証一部へ市場変更を果たした。 |

5-1 会社概要

御社は2005年3月の設立ですね。設立当時は不動産市況が活況でしたが、2006年から2007年頃になりますとサブプライムローン問題、2008年にはリーマン・ショックがございました。立ち上げの頃は苦労されたのでしょうか。

金 大仲 社長 : そうですね。会社設立の頃は不動産市況が良かった時期ですね。ですから投資家の方々にリーチしやすく、販売チャネルは順調に拡大していました。ですが、物件の仕入れの部分で言うと良くなかったんです。仕入れが大変でした。ファンドやREITが、我々が扱っているような東京の単身世帯のコンパクトマンションを購入して信託受益権化するというビジネスを始めた頃でしたから。逆にリーマン・ショックで金融が引き締められると、仕入れの部分が良くなりました。不動産価格が下がりましたから、いい物件を安く仕入れることができるようになりました。投資家を持っているという強みを活かせるようになり、事業が順調に拡大していきました。ですから、リーマン・ショックと言っても、企業個々で捉え方が違うのではないでしょうか。

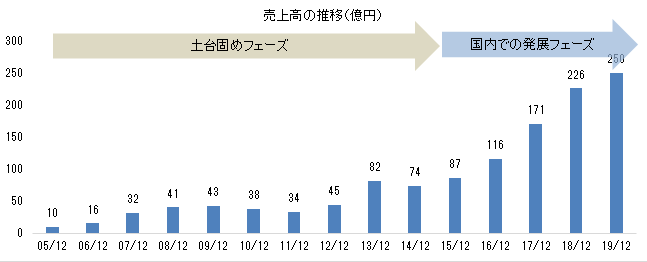

売上の推移で言うと、2005年、2006年頃は、物件の確保がそれほどできていませんでしたから、売上高は2005年で10億円ぐらいですかね。2006年が16億、2007年が30億でしたから、基本的には自社の投資家の方々に提案するぎりぎりの確保しかできていませんでした。リーマン・ショックが9月にあった2008年が41億、翌年が43億、東日本大震災があった2011年は34億でした。

2007年にはプロパティマネジメント事業の拡大のため、グローバル・リンク・パートナーズを設立しました。賃貸の管理を行う子会社ですね。創業5年目の2010年に建物管理、いわゆるBM(Building Management)を始めた事で、用地仕入れから企画、開発、販売、賃貸管理(PM:Property Management)、BMと、ワンストップで事業を展開できる体制が整いました。

長期にわたる安定した家賃収入(契約期間最大35年間、賃料改定は原則7年毎)

サブリースを手掛けるグローバル・リンク・パートナーズのオーナーさんとの契約は、契約期間最大35年間、原則7年毎の賃料改定とし、賃料が下がる場合でも、下げ幅を最大5%に制限しています。外部環境の変化や法制度・税制度の変更その他契約締結後の事情の変更が認められる場合は、協議の上、サブリース賃料の改訂が可能ですが、この場合でも、下げ幅は最大5%。オーナーさんは長期にわたって安定した家賃収入を確保できますね。

金 大仲 社長 : おっしゃる通り、35年という長い契約期間で、7年間賃料を変えません。当時は2年で改定というのが業界の慣習でしたが、我々は4年間ぐらい入居率が99%と、100%パーセントに近かった。この実績の中でマスターリース・サブリース(一括借り上げ・転貸)は、通常の2年ではなくてもっと長期の商品ができるのではないかと考え、2011年に長期の契約を導入しました。

35年の契約で7年毎の見直しは、おそらく業界最長です。今は40年とか45年とか、ローン期間も延びていますが、当時は、35年ローンが最も期間の長いローンでした。投資用マンションは、35年間のローンを組んで、入居者からの家賃収入でローンの返済を進めていくという商品でした。なので、35年間、我々に借り上げをさせて下さいと。賃料に関しては当初設定したところから7年毎に5%まで見直しをさせて下さいね、という契約内容です。見直しの5%という定量的な数字が入るような契約書は、不動産業界では弊社以外にないと思います。通常は2年毎の見直しですから、35年間だと17回更新があります。しかし、弊社との契約であれば、7年更新ですから4回。仮に5%ずつ下がったとしても、全部で約20%です。35年間で約20%しか下がりません。

35年も期間があったら、賃料は20%以上、下がりそうな気がしますが、リスクはないのでしょうか。

金 大仲 社長 : なぜそれができたかと言うと、アルテシモシリーズの入居率が高いからです。やはり、場所ですね。原則として東京の、「3チカ」エリア。駅から10分圏内、山手線から30分圏内のエリアに絞り込んで、新築を展開している。需給のバランスでいうと圧倒的に供給が足りないエリアです。需要過多のエリアに建てている、という強みです。入居率が高いため、マスターリース・サブリースを外して普通に直づけにして、集金代行とか回収の代行だけして下さいという、オーナーさんも増えてきています。ですが、入居者が引っ越しされると、退去時の確認やクリーニング等の必要があります。オーナーの方は、サラリーマンの方、お勤めされている方が多いですから、それが負担になりますし、少なくとも1か月間は空室になります。ですから、全部お任せします、という方が圧倒的に多いですね。約80%がサブリースで、約20%がご自身で管理し、集金代行を受託するといったイメージではないでしょうか。

数少ないワンストップ対応

高い入居率というデータの裏付けがあったのですね。99%の入居率ということは、ほぼ常時満室ということですね。ところで、御社はマンションの管理組合関係の業務も手掛けています。投資用のマンションのオーナーの方は、管理組合の会合に参加されることは少ないのでしょうか。

金 大仲 社長 : 管理組合からの委託で管理の代表をやらせていただいています。運営業務も管理組合からの委託です。投資用のマンションのオーナーの皆様の大半は参加されない認識です。ですから、こういったサービスが必要になります。委託を受けた我々が全部その音頭を取ってやらせていただいています。オーナーの皆様は、投資家であり、我々のお客様ですから、予算の進捗と建物管理の状況をきちんと報告させていただいて、総会を開かせていただいて、継続的にビルのメンテナンスをさせていただいています。ワンストップできるということが安心感につながり、手間もかかりません。ご満足いただいたオーナー様がリピーターになってくれます。

投資用マンションのデベロッパーは多いものの、ワンストップ対応は誰でもできることではないということですか。

金 大仲 社長 : 我々は2010年にワンストップで全部できる体制を整えました。その頃、金融機関さんから伺ったのですが、都内にある不動産の販売会社・管理会社約200~300社のうち、ワンストップで建物管理まで対応できているところは10社程度。5%を切るぐらいのニュアンスでした。現在では、販売会社や管理会社が増えているでしょうから、ワンストップ企業も増えていると思いますが、同じように5%を切るくらいではないかと思います。

ですから、弊社はアルテシモシリーズを作って、投資家に販売するフローの利益とBM・PMのストック収益。この2つのビジネスからなっています。売上の割合で言いますと、約9割がフロー、ストックが1割ぐらいです。

販売先の広がり

約0.5%ですか。御社の強みをまとめると、「3チカ」に特化したアルテシモシリーズの強みとワンストップの強み、ということになるのでしょうか。販売先も多様ですね。国内個人、事業会社、不動産会社、私募ファンド、私募REIT、J-REIT、それから海外投資家もいらっしゃいますね。

金 大仲 社長 : 個人の方は、サラリーマンの方だったり、ドクターの方だったり、自営業というか自由業というか、プロスポーツ選手もいらっしゃいます。売上で言うと、サラリーマンの方を中心に個人への販売が約50%、アジアや中国圏の海外の投資家が約10%。香港、台湾、シンガポール等の方です。残りの40%が1棟販売です。1棟販売は、基本は国内の私募ファンドや私募REITです。10億前後ですと個人投資家が購入され、10億以上から30億ぐらいまでですと、私募ファンド、私募REIT。30億以上の物件になるとJ-REIT です。

近年、1棟販売の棟数の伸びが大きいですね。

金 大仲 社長 : 2017年にマザーズに上場しましたが、16/12期の売上は116億で、ほぼほぼ個人の方への区分販売でした。法人向けもあることはありましたが、作ることはできないけど販売するだけの会社さんに区分でいくつかとか、1棟で卸すとか、ということをやっていました。それが、2017年に、初めてJ-REIT、ケネディクスさんに、大型物件の1棟販売の実績が上がりました。240室、75億の豊洲のプロジェクトです。これを契機に、私募ファンドさんや私募REITさんからお問い合わせをいただくようになりました。区分で売ろうとしたものに対して、お問い合わせいただいて、2018年5棟、2019年5棟と、1棟販売の販売棟数が増えていきました。ご購入いただくと、「次も是非に」、というケースが増えています。ですから、今は「こういう土地があり、仕上がりがこうなります」とご紹介させていただいています。土地購入の段階からお話しさせていただいて作って卸す。これからはリピートの1棟販売が増えます。

昨年までは、販売を、B2B、B2Cと区分していましたが、1棟での購入先が増えたので、2020年からは1棟販売、区分販売という括りに変えました。2020年からは、積極的に、国内外の私募ファンド、私募REITに、1棟で物件を提供していこうと考えています。2019年の後半から、開発の強化に取り組んでいます。仕入れの強化です。

仕入れにおける強み

1棟販売が伸びているのは、販売先の広がりが要因だったんですね。99%超の入居率ですからファンドやREITにとっても魅力的でしょうね。ただ、高い入居率はマンションの立地の良さによるところも大きいと思います。好立地なだけに、仕入競争も激しいのでしょうね。御社の仕入力についてご説明いただけますでしょうか。

金 大仲 社長 : 我々が注力しているエリアは、他社さんも欲しがります。我々の強みの一つは、直接販売チャネル、投資家を持っているということ。それから、先ほどご説明したように、ワンストップ対応できる会社が少ないこと。作る会社は作るところで利益。紹介する会社は紹介して利益。販売する会社は、仕入れて販売して利益をあげています。弊社は、企画して、販売、投資家まで全部ワンストップで対応していますから。利益をとれるところを複数持っています。スピーディーに、若干競合より高く買うことができますから、物件開発においてもリピーター率が高いというのがあります。

実績、レスポンスの速さ、東証1部上場企業としての信頼で、情報が集まってきます。それが、まず第1。次に、相続フェーズの土地への対応力。相続対策で売りたいという土地ですね、我々はワンストップでできますから、等価交換への対応も容易です。等価交換の場合、地権者の要望に応じた企画が必要になりますし、地権者の持ち分以外の住戸を販売しなくてはんなりません。我々は、自社でマンションの企画をできますし、区分販売する部隊を持っていて、その先には、新規50%、リピート50%というような投資家の方々がいらっしゃいますから。

また、購入した土地の隣地について、相続フェーズのご相談をいただくこともあります。その際、我々が購入した土地のプロジェクトについてご説明させていただく中で、隣地を含めたプロジェクトの共同運営を提案させていただくと、ご賛同いただけることが少なくありません。自社で企画・販売できるため、こうした提案ができることも仕入面での強みと言えます。

ただ、等価交換は1棟で売却できなくなりますから、販売チャネルが減ってしまいますね。

等価交換を希望される地権者の方は多いのですか。どのようなスキームなのでしょうか。

金 大仲 社長 : 等価交換は相続フェーズの方で希望される方が多いですね。自分の土地は昔から受け継いでいる土地だから売却はしたくないけど、建てたり、建て直したり、するだけの資金がないとか。相続税を払うために売却をして、残ったお金で次の住むとこを探さないといけない方とか。我々と組むことによって、キャッシュはなくても、土地の価格分に応じた新しい新築の住居を取得できます。自らの住居としてだけでなく、インカムになる部屋をいくつか選んでいただくこともできますから、喜んでいただいています。

スキームはシンプルです。例えば、3億円の土地であれば、3億円で我々が買わせてもらいます。土地代3億円と建築費でマンションを建て、地権者の方には、土地代3億円のうち、住みたい価格、欲しい価格だけ住戸を買って下さいと。1億円でもいいですし、2億円でもいいです。残りを現金として手元に置くとか。買い替え特例等の税制的なメリットもあります。売っただけであれば、譲渡益に対する高い税金が発生しますが、譲渡益税の特例があります。

なるほど。等価交換は税制の優遇措置も受けることもできるのですか。

金 大仲 社長 : 実は、少子高齢化の中で、年配の方、団塊の世代の方が所有権を持っている古いビルや土地が沢山あります。なので、「東京にはもう土地がないでしょう」と言われますが、旧耐震で古くて年配の方が持っているビルは多く、それらは建て替えたりするニーズがあります。そういう目線で街を見ると沢山あるんです。我々には、そういったスキームに対する知見やリピート情報の蓄積があります。投資家や土地情報のネットワークを持っていること、そして相続がらみの土地にも迅速に対応できる。これらの全てが我々の強みであり、スピーディーな仕入れを可能にしています。

また、取引金融機関の多さも特徴であり、強みです。区分販売の投資家さんは、皆さんアパートローン(投資用不動産ローン)を使われますが、実はアパートローンは会社との提携ローンなんです。取引金融機関が2、3行とか、あっても4、5行という同業者さんも少なくないのですが、弊社は約20行と提携していて、東京にあるほぼ全てのアパートローンと提携をしています。提携ローンの多さは、実績を反映していると言えます。お客様に対するサポートについて、金融機関さんは様々な査定をされていますから。金融機関さん毎に金利や条件が違いますから、いい条件のローンを選んで提案することができます。

5-2 中期経営計画

経営速度を加速し、マンション供給戸数年率20%増、経常利益同30%増を目指す

それでは、中期経営計画の質問に移らせていただきます。中期経営計画では、「既存事業の拡大・強化(レジデンスの拡大加速)」と「商品ラインナップの拡充(非レジデンスでの収益基盤確立)」を二本柱とし、首都圏投資用不動産年間供給戸数“No.1”と非レジデンス売上50億円を目指していますね。供給戸数は、22/12期に1,100戸のご計画。1棟販売がけん引役となりますね。

金 大仲 社長 : 中期経営計画の供給戸数の成長率は、これまでの成長率ではなく、より高い成長率を計画しています。3年間の年平均で20%成長させたいと考えています。

売上高で言うと、22/12期に450億円です。不動産ソリューションはレジデンス370億と非レジデンス50億で420億円、プロパティマネジメントが30億円。非レジデンスとは、土地企画販売、オフィスのリノベーション、商業テナントビル等です。東京都心でマンション以外の新たな柱をつくります。

仕上がりとしては、レジデンスの1棟販売と区分販売が同じぐらいの比率ですね、売上構成で34%ずつ。前期は、区分販売が46%と売上の約半分を占め、1棟販売は27%でした。1棟販売が中計の3年間で年率32%程度、区分販売が10%程度、伸びる計算です。

感覚的には、今まで販売できるものを作ってきたという経営でしたが、1棟販売が伸びていきますから、これからはそこに対応するために仕入れを強化して作ることを増やす、という感覚です。仕入れのチャネルを強化することで出口のチャネルを強化することができました。営業部隊を増やしたり、営業のチャネルを強化したりではなく、出口のチャンネルが増えましたから、今は、それに間に合うように、一生懸命ものづくりをしているところです。

* 単位:億円

|

17/12期 |

18/12期 |

19/12期 |

20/12期 予想 |

22/12期 計画 |

||

|

販売戸数 |

489戸 |

692戸 |

702戸 |

800戸 |

1,100戸 |

|

|

供給戸数 |

495戸 |

649戸 |

625戸 |

– |

1,100戸 |

|

|

賃貸管理戸数 |

1,900戸 |

2,128戸 |

2,245戸 |

– |

2,800戸 |

|

17/12期 |

18/12期 |

19/12期 |

20/12期 予想 |

22/12期 計画 |

||

|

D/Eレシオ |

93.2% |

250.2% |

289.5% |

- |

|

250%~350% |

|

ROE |

39.9% |

27.7% |

25.0% |

- |

|

25%~30% |

既存事業の拡大・強化(レジデンスの拡大加速) : リスクに対する備え

1棟販売を伸ばしたいというよりは、買い手の確保ができているから1棟販売が伸びるということなのですね。加えて、仕入の体制も整備できたと。リーマン・ショックの時は、急に買い手がいなくなってしまって破綻したデベロッパーがありましたから、1棟販売をけん引役とする強気な計画には不安がありましたが・・・。

金 大仲 社長 : 供給戸数が年間1,100戸ですから、倍とまでは言わないまでも、それに近いぐらいの供給をできるようにするわけですが、中計ではリスクにも配慮しています。一つはD/Eレシオですね。「最大でも、350%ぐらいまでにしましょう」と考えています。アクセルを踏んで新築を仕込んでいかないといけないですし、情報収集を強化するために人員強化も必要です。資金需要が強く、借り入れが増えていく。ですから、我々がパートナーのゼネコンさんに土地を持ち込んで、建てていただいて、戻してもらう、「専有卸し」という形を導入して財務面で過度な負担がかからないようにします。こうしたパートナーチャネルもかなり拡大できたので、D/Eレシオ350%ぐらいを維持しながら、それ以上の部分に関しては基本的にパートナーさんに物件を建ててもらって、それを買わせてもらうというスキームでいこうと考えています。

リーマン・ショックの時に黒字倒産したデベロッパーさんのようにならないために、オフバラしてやっていくということです。リーマン・ショックの時は銀行さんが蛇口をぎゅっと締めることがありました。しかし、リーマン・ショックを乗り越えて、デベロッパーや銀行が改めて感じたことは、土地の値段は上がれば下がるし、下がったら上がるということです。しかも、我々が力を入れているのは、需給のバランスが圧倒的に需要超過の東京都内の収益物件です。我々は収益が4%で回るものを作っているんです。なので、ロングで保有という形も可能です。

リーマン・ショックの時も、しばらく持って、上がった段階で売却して乗り越えた会社が結構あったんです。今、我々は借り入れの制限というのを持つと同時に、利回りとして対応できます。もし、価格が急落した場合や売れなくなった場合は保有に回そうと。1棟販売だけでなく、個人に区分販売する力もあります、というのが弊社の強いところです。もしファンドやマーケットが崩れたら一旦保有して、その後、区分で売却します。

オフバランスによる財務基盤の維持でリスクに備え、状況に応じて保有に切り替えることで、損失の発生を抑えて、逆インカムゲインを確保する。中期経営計画のポイントは、高い売上・利益の伸びだけでなく、リスク管理・リスク対策もポイントということですね。

金 大仲 社長 : そうですね。1つの目安は前年の経常利益率です。物件を売却したら赤字になるというのではなく、保有に全部回して金利を払っていきましょう、と銀行さんと話をさせていだだいています。それは今回の中計での予想される脅威に対する備えの一つです。ただ、不動産業界で1番大きな脅威はサブリースの問題ですね。賃貸がつかないのではないか、という問題。地方のアパート等ですごく問題になりました。次はローンの改ざん、投資家の方々ですね。それから、不動産のバブル崩壊の懸念等です。

1つ目のサブリースに関して、我々は問題ありません。我々の物件は東京の真ん中にありますから、入居率が高く、35年の7年の更新でも高い収益をあげさせていただいています。地方をやったりとか、駅から遠い物件だったりとか、ターゲット以外はやらない、ブレない、ということです。2点目の改ざんに関しては、お客様と接する営業部門と、審査をする管理部門、銀行と接する部門ですね、これを完全に分けています。直接持ち込みがないような形を法務と内部監査でしっかりチェックするという形で、分離させています。仕組み的に改ざんができないようにしている、というのが2点目です。3点目の不動産のバブル崩壊の懸念については、先ほど説明したように、基準を設けて保有に切り替える。金融機関さんの理解も得られています。それから、我々の借り入れのアッパー(上限)を設けて、しっかりと財務コントロールしていきます。

なるほど。先当たって特段のリスクはない。また、事業環境が悪化した場合の対応策については、銀行も了解している、ということですね。

金 大仲 社長 : そうですね。東京都心で我々が手掛けている物件、販売利回りが4%を超えてきますから、普通に金融機関から借り入れを起こして、インカムを得て、時間を見ながら売却をすることが可能です。区分での売却をコツコツやりながら、或いは、状況を見て1棟売却もできます。調達コストが1%程度で、4%で回りますから、本当は自社でファンドを組成して保有する方がいいのかも知れません。リーマンの時にありましたが、不動産市況が崩れた時に、体力がないところから逆に買って、ということもできますね。

リーマンの時は、貸しはがしがあって、多くのデベロッパーさんやゼネコンさんが持っていた物件を損切りしましたが、それを買って儲けた方も多かったんです。キャッシュを持っていた方が、「叩き買い」というのでしょうか、都内の物件です。リーマン後は、原価は安かったのですが、売価はそれほど落ちませんでした。ですから、今度、市況が崩れたら、逆にチャンスなんですが、皆さん、リーマンの時のことをご存じで、金融機関も保有スキームになっていますから、同じことは起きないと思います。

銀行さんもそう考えて、その目線で融資をしてますし、我々は最悪保有に切り替えることができる。それに、基本的にレジデンスですから。就労、就学で東京に住民票を移している方は毎年10万人を越えているそうです。亡くなった方等を引くと、約8万人。毎年、8万人の増加です。一方、供給は、都内のデータがなく、都心でのデータになりますが、新築の単身世帯用マンションの供給は年間8,000戸前後。過去20年間ぐらいの平均です。リーマンの時に減って5,000戸とか。その後、増えて1万戸。平均8,000戸前後ですが、毎年約8万人増えていますから、東京に関しては圧倒的に供給が足ない、というリアルな需給バランスがあります。我々は、物件自体もいいものづくりをしているという自負はありますが、そもそも需給面で入居者がつくバックボーンの中でビジネスをしている強みがあります。それに約600戸を販売してシェア8%です。それを1,100戸にしてもシェアは10数%に過ぎません。

なるほど。リーマン・ショックの時の不動産市場では、そんなことがあったんですか。それに都内の新築単身世帯用マンションは圧倒的に供給が足りていない・・・。御社は2019年1月に「グローバル都市不動産研究所」を設立して、市場動向等を分析していますから説得力がありますね。ファンドの組成、というお話しもありましたが、中計の資料には、中計の先ということで、ファンドの組成等についても言及されていましたね。

金 大仲 社長 : 中計の先の話になりますが、ファンドの組成も考えています。これだけのチャネルができましたから。自分で組成した方がいいよね、と。そのための資金調達にも取り組んでいきたいと考えています。我々は、作ることができて、個人投資家も持っています。実際に弊社の商品が、私募ファンドや私募REIT、J-REITに入りました。それを継続して作ることができる、という自信もついてきました。

そのためには、先ず、開発の強化ですね。仕入れです。我々のノウハウと収集した沢山の情報を基に買って作る。できるだけ、ボリュームを上げて単価を落とす。土地もそうですが、建築費も落としていく。建築費については、中計の先になりますが、建築の内製化を考えています。現在、全部アウトソーシングで外に出しています。ゼネコンさんは、皆さん、ここ数年間に過去最高の利益を出されていますよね。ですから、ここは内製化したい。これだけ管理戸数も管理棟数も増えてますから、作ることもそうですが、管理・修繕のニーズも出てきます。

既存事業の拡大・強化(レジデンスの拡大加速) : 外国人・留学生向けマンション

海外投資家向けの団扇についてはいかがでしょうか。17/12期9億円、18/12期21億円、19/12期25億円、と順調に売上が増えていますね。中計では22/12期61億円を計画していますが、ここにきて新型コロナウィルスの問題が出てきました。団扇は、留学生向けのマンションで、販売対象も海外の投資家ですよね。

金 大仲 社長 : そうです。海外の投資家を販売対象とした、1部屋に2人で住んでいただく海外留学生向けのマンションです。投資家から入居者までの全てが海外の方で完結する事業です。1棟、10億から20億円。基本的に1棟で売りますが、海外投資家の買い方は、1棟を2人の投資家で折半して買うとか、2人が、それぞれ会社を作って、2つの会社で買うようなことが多いです。入居者の方には、日本語学校、大学進学等の留学生ネットワークを作ってあげて、セミナー等をやりながら、生活サポートもしています。日本では、日本人の保証人がいないとマンションを貸しませんが、留学生が日本人の保証人をつけるのは難しい。ですから、大部屋のようなところに詰め込まれている方が多いんです。富裕層の子息の方々もいらっしゃるのですが。

加速していきたいと考えていますが、新型コロナウィルスの影響もあるので、一旦、見合わせです。商品自体は普通のマンションですから、日本の個人の方に販売して、普通に賃貸する事で全く問題ありません。

「商品ラインナップの拡充(非レジデンスでの収益基盤確立)」

わかりました。それでは、中計のもう一つの柱である「商品ラインナップの拡充」についてはいかがでしょうか。

金 大仲 社長 : プラスアルファが必要ですから、我々の強みを活かして、東京での非レジデンスを展開します。ホテル、オフィスビル、商業テナントビルです。ここに関してはまだトラックレコードがありませんが、ボリューム的には、中計で450億のうち約50億。比率にすると、11%程度ですから、加速させるわけではありません。実験的にやりながらです。ホテルは今年1棟を計画しています。1棟販売です。特徴は、インバウンドと長期滞在の内需を対象とするマンションホテルです。1泊いくらというよりは、1か月とか1週間とか、2ファミリーでとか。都心5区に限定して、1棟あたり5億から20億ぐらい。ただ、インバウンドの状況もあって、今のところ、2棟目はパイプラインにはありません。止めてます。

インバウンドと長期滞在の内需を対象とするマンションホテルですか。ウィークリーマンションのようなイメージですか。今は状況が良くありませんが、仕事での長期滞在需要は多いですから、興味深い事業ですね。

金 大仲 社長 : 法律の話になります。ホテルとして1週間貸しはできますが、マンションの1週間貸しは、旅館業に違反します。法律上、賃貸借契約というのは1年以上と決まっていますから、1年以内の賃貸は旅館業になります。我々の事業は、ホテルとか簡易宿泊業と同じですが、コンセプトとしては、ウィークリーだったり、マンスリーだったり、ホテルサービスをするマンションです。国内のビジネスユーザーや、海外からの長期滞在で来るビジネスユーザーがターゲット。観光客も対象にしていて、ファミリーが行けるような広い部屋もありますが、観光客というよりはビジネスユーザーです。ただ、今はこういう状況なので、レジデンスにコンバージョン申請中で、今後継続するかどうか未定です。1棟販売の強化やホテル展開と聞いて「大丈夫か?」と心配される投資家の方がいらっしゃるかもしれませんが、1棟販売は先ほどご説明した通りですし、ホテルも1棟だけです。

オフィスビル1棟のリノベも計画しています。まだ着手していませんが、これもニーズがあると考えています。我々には土地の情報が沢山入ってきますが、我々が土地を購入するとなると、立ち退く必要のあるビルが結構あります。ただ、1981年以降のビルであれば、新耐震基準を満たしていますし、築20年ぐらいのビルは、ワンオーナーの相続人だったりすると賃料を上げていないんです。20年前の相場でずっと。ですから、リノベして、スタートアップでも使えるように、家具を入れて、OA機器を入れてバージョンアップして、賃料をあげると利回りが一気に改善しますから、それで売却します。賃料をあげると言っても、現状の相場に合わせるだけです。

商業テナントビルは商業地域の30坪ぐらいの敷地の開発ですが、なかなかこの規模がないんです。基本的には、渋谷から、麻布、青山、赤坂の3Aと呼ばれているエリアに限定した飲食店やオフィスが入る商業テナントビル。今年・来年で3棟計画しています。大体10億円ぐらいです。これも1棟で売却します。オフィスビルと商業テナントビルの販売対象は個人投資家を考えています。証券会社のPB部門と提携して弊社の物件を紹介する「ARTESSIMO Premium Investment」のお客様、資産家です。海外投資家もこの辺りを好まれるので、海外投資家のチャネルを併用していこうと考えています。

商業テナントビルは、特にエリアがポイントなのですね。そのエリアであれば、確かに需要がありそうですね。

金 大仲 社長 : お寿司屋さんやフレンチ料理屋さん等でミシュランとか食べログで高い評価を得るのは、渋谷や3Aのエリアの店が多いんです。おしゃれなアパレルのテナント需要もありますし、明治からやっている浜松の老舗のウナギ屋さんの2代目が、この辺りに店を出したいとか。潜在需要の大きさを感じていますが、今はコロナで不透明な部分がありますから、状況を見ながら、と考えています。中計の基本はレジデンスですから。

新型コロナウイルスの影響

ところで、レジデンスの事業は、コロナの影響を大きく受ける心配ないですよね。全くないということもないのでしょうが・・・。

金 大仲 社長 : いくつかの要素が考えられます。まず1つ、賃料が下がるかというと、そこは関係ないです。地震等とは違いますから、コロナが賃料交渉に与える影響は5月末時点ではありません。賃料交渉に与える影響は今後もないと考えています。弊社は約2,200室ほど賃貸管理をしていますが、入居者の方から賃料値下げ要望の問い合わせは無く、住宅確保給付金の問い合わせが数件ありました。2つ目は、購入する個人投資家のマインドへの影響ですが、家を出なくても家賃収入が入ってくるという商品ですし、どのような状況になっても東京の居住者は減らないでしょうから、投資家のマインドは変わらないでしょう。ただ、全くリスクがないかというとそうでもなく、竣工リスクがあります。中国で部材を作っています。設備関係です。設備関係のどこかに中国製の設備や部品が入っているというのが一般的です。ただ、お付き合いのあるゼネコンさんから、この3月までの物件に関しては、ほぼほぼ問題なく進行すると聞いています。4月から6月の物件には影響が出るかもしれない、1か月くらい遅れる部材が出るかもしれないが、竣工納期には間に合う予定だと。読めないところがありますが、秋までに収まってくれれば、12月までの竣工・引き渡しに問題ないのではないかと考えています。コロナで現場が止まっているかというと、それはなく、現場は通常通り動いていますし、止める気はないというのが建設現場の意向と伺っています。

いずれにしても新型コロナウイルスの問題は構造的な問題ではなくて、一時的な問題ですからね。御社の成長シナリオが変わってくるというものではないですね。

金 大仲 社長 : そうですね。いつまで続くかは分かりませんが、永遠に続く話ではないと認識しています。工事自体はそれほどコロナの影響を受けていないのです。躯体は立ち上がりますが、設備の問題。必要な設備が揃わないという問題です。完成させるために、トイレを付けるとか、エアコンを付けるとか、最終段階のところです。ですから、来年以降、工事の遅れを引きずって、竣工が遅れることは考えていません。

5-3 投資家へのメッセージ

分かりました。不動産の価格にピークアウト感がある中ですから、19/12期の決算説明会は、「しばらくは様子をみます」という内容になるのだろう、と思っていました。しかし、かなり積極的な計画でしたので驚きましたが、今日、お話を聞いてみて、納得しました。

金 大仲 社長 : 原価も上がっていますから、販売チャネルであったり、保有も含めた出口の多様性であったり、金融機関とのネットワークであったり、といった総合的なところがない会社は様子見というのが正しいと思います。我々は多様な販売チャンネルや保有も含めた多様な出口に加え、金融機関とのネットワークも持っています。仮にレバレッジをかけてだめでも、リスク管理を徹底することで、いずれチャンスが来ることもわかっていますから、今はトップラインを上げていこうと。先ほど、ご説明したように、情報を早く入手でき、オフバラもできています。オフバランスとは、土地の段階から借り入れをするのではなく、竣工したら、ゼネコンさんから買い取るということですね。普通、ゼネコンさんはそんなことをしませんが、我々とは、これまでの実績をベースにした信頼関係があるからです。ですから、D/Eレシオ350%を上限に借り入れを制御しながらトップラインを上げていくことができます。そこがリーマン・ショックの時に、貸しはがしにあわれた会社さんと違うところです。

表面だけ見ると、この会社はリスクが高いなあ、崖から飛び降りるつもりなのかなあ、とみえてしまうかもしれませんが、実はそんことはなくて、冷静に全部考えて対策を打っています。金融機関やゼネコンさんの理解も得られています。投資家の皆様にもそれを理解していただきたいと思います。

確かに、冷静に考えて対策を打っていますね。勉強になりました。そろそろ頂いたお時間がきたようです。最後に株主の皆さんや投資家の皆さんに対するメッセージをお願いします。

金 大仲 社長 : 我々としては慎重にマーケットを分析しながら、かつ積極的に投資不動産業界のリーディングカンパニーを目指していきます。メーカーであり、多様な販売チャンネルを有する投資不動産業界のNo.1カンパニーです。この目標に向け、財務面でしっかりとリスクヘッジをかけながらアクセルを踏み込んでいきます。

また、“世界都市東京”に資産性の高い集合住宅を創造し、建設後の保守管理、賃貸入居者管理、不動産投資・運用に関わる全てのサービスをワンストップでご提供し、一度ご縁を結んだオーナー様には、常に寄り添い、末永く繋がるパートナーでありたいと考えています。そして、弊社の不動産ソリューションを日本国内の方はもちろん、海外の方にもご提供させていただき、弊社ビジネスに関わる全ての人々の利便性を最大化していきたいとも考えています。こうした点にご理解を頂き、引き続きご支援を賜りますよう、よろしくお願い申し上げます。

ありがとうございました。マーケットを慎重に分析しながらの積極展開ということがよくわかりました。レポートを通して、中期経営計画が実現可能性の高い、堅めの計画であることを投資家の皆さんに伝えることができれば、と思います。本日は長時間にわたり、丁寧なご説明を頂き有難うございました。金 社長と株式会社グローバル・リンク・マネジメントの益々のご活躍とご発展をお祈り申し上げます。

6.今後の注目点

竣工・引き渡しが順調に進み、20/12期は想定通りの立ち上がりとなった。コロナ禍が懸念されたが、今期業績への影響は限定的なものにとどまりそうだ。緊急事態宣言が解除されたため、工事や融資等でのリスクが大幅に低減されるものと思われる。感染第2波の懸念が残り、また、コロナ前の水準への景気回復にも時間を要するかもしれないが、同社の成長シナリオが揺らぐことはない。投資マインドに水を差すことがあったとしても、一過性のものにとどまるだろう。新型コロナウイルス感染症拡大に伴う景気悪化に対応するべく、各国中央銀行が一斉に金利引き下げ・金融緩和に動いた。ロイターの債券アナリスト調査によると、主要国のソブリン債利回りは、当面、現在の低水準近辺で推移する見通しだ。法人やファンド等の機関投資家はもちろん、個人投資にとっても、低金利による運用難が続く中、人口流入が続く都内の人気エリアに特化し、販売利回りが4%強で、入居率が6年連続で99%を超える「アルテシモ」の魅力的は一段と高まるはずだ。

<参考:コーポレート・ガバナンスについて>

◎組織形態及び取締役、監査役の構成

| 組織形態 | 監査等委員会設置会社 |

| 取締役 | 8名、うち社外3名 |

◎コーポレート・ガバナンス報告書(更新日:2020年3月26日)

基本的な考え方

当社は経営の効率化、経営環境の変化に対する柔軟な対応を図り、迅速に意思決定をすることにより企業価値を向上させることがステークホルダーとの協働につながると考えております。そのためには、経営の健全性と透明性を高めることが必要であり、コンプライアンスの徹底とコーポレート・ガバナンスの充実が重要であると認識しております。

<実施しない主な原則とその理由>

<補充原則4-1-3 最高経営責任者(CEO)等の後継者育成計画>

当社では、最高経営責任者たる社長を含む経営陣幹部が比較的若く、持続的成長のためにその力量を十分に果たしていると判断しており、当面、経営陣の後継者育成に関して具体的な計画はございません。ただし、取締役に対するトレーニングを通じて将来の最高経営責任者を含む将来の経営陣幹部を育成するとともに、「コーポレート・ガバナンス・ガイドライン」第28条第4項にも記載しておりますとおり、代表取締役等の後継者候補の育成のためにも、次代を担うべき優秀な人材の確保・育成が最重要事項であると位置づけ、その育成(実施施策の監督を含む)に努めております。

<開示している主な原則>

<原則1-7 関連当事者取引に関する方針>

「コーポレート・ガバナンス・ガイドライン」第14条において、取締役、従業員などの当社関係者がその立場を利用して当社や株主の利益に反する取引を行うことを防止するため、取締役が利益相反取引や競業取引を行う場合の承認手続や報告体制、その他当社グループ及び株主の利益等を害することが無いようにするための取締役会等での付議や承認等の検討体制について開示しております。

<原則4-9 独立社外取締役の独立性判断基準及び資質>

「コーポレート・ガバナンス・ガイドライン」第27条において、社外取締役候補者の指名にあたっては、その独立性については、東京証券取引所の定める独立役員の要件に則り判断することとしております。また、会社の持続的な成長と中長期的な企業価値の向上に寄与いただけるよう、率直・活発で建設的な議論への貢献が期待できる人物であることを、社外取締役に必要な資質と考えております。

<原則5-1 株主との建設的な対話に関する方針>

「コーポレート・ガバナンス・ガイドライン」第33条において、株主・投資家にとって有益と判断する情報の積極的開示のほか、株主総会の場その他の機会を通じてコミュニケーションに努め、かつ、株主・投資家間において実質的な情報格差が生じないよう具体的な体制整備及び取り組みについて方針を定めております。