(7931) 株式会社イントラスト 新サービスの育成順調

|

桑原 豊 社長 |

株式会社イントラスト(7191) |

|

|

企業情報

|

市場 |

東証1部 |

|

業種 |

その他金融業(金融・保険業) |

|

代表者 |

桑原 豊 |

|

所在地 |

東京都千代田区麹町1-4 |

|

決算月 |

3月 |

|

HP |

株式情報

|

株価 |

発行済株式数(自己株式を控除) |

時価総額 |

ROE(実) |

売買単位 |

|

|

736円 |

22,214,984株 |

16,350百万円 |

21.2% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

8.00円 |

1.1% |

30.61円 |

24.0倍 |

129.49円 |

5.7倍 |

*株価は11/01終値。発行済株式数は直近四半期末の発行済株式数から自己株式を控除。ROE、BPSは前期末実績。

非連結業績推移

|

決算期 |

売上高 |

営業利益 |

経常利益 |

当期純利益 |

EPS |

DPS |

|

2016年3月(実) |

2,650 |

541 |

541 |

524 |

65.07 |

– |

|

2017年3月(実) |

2,713 |

608 |

598 |

409 |

22.99 |

8.00 |

|

2018年3月(実) |

2,951 |

772 |

752 |

508 |

23.02 |

7.00 |

|

2019年3月(実) |

3,136 |

842 |

840 |

564 |

25.44 |

7.00 |

|

2020年3月(予) |

3,550 |

1,015 |

1,015 |

680 |

30.61 |

8.00 |

*予想は会社予想。単位は百万円、円。

*2018年3月、1株を2株に分割(2017年3月期EPSを遡及修正)。

株式会社イントラストの2020年3月期第2四半期決算の概要と通期の見通しについて、ブリッジレポートにてご報告致します。

目次

今回のポイント

1.会社概要

2.2020年3月期第2四半期決算概要

3.2020年3月期業績予想

4.今後の注目点

<参考:コーポレート・ガバナンスについて>

今回のポイント

- 20/3期上期は前年同期比13.6%の増収、同39.3%の営業増益。家賃債務保証で新規契約の取込みが進む中、医療費用保証が伸びた保証サービスの売上が同17.3%増、連帯保証人不要スキームや審査支援サービスを中心にしたC&O(コンサル&オペレーション)の増加でソリューションサービスの売上が同10.2%増、とそれぞれ二桁成長。利益面では、貸倒関連費用の減少やその他の費用の伸びを抑制できた事で営業利益率が29.2%と5.4ポイント改善した。

- 通期予想は前期比13.2%の増収、同20.5%の営業増益。上期業績の上振れ分を上乗せして、通期業績予想を上方修正した。家賃債務保証の着実な積み上げと医療費用保証の拡大で保証サービスが同14.6%増加する見込みで、ソリューションサービスも、入居申込マネジメント業務や連帯保証人不要スキームなどC&Oを中心に同11.9%の増収が見込まれる。利益面では、営業力強化の人材投資、基幹系システムの再構築、更には養育費保証事業でのWebやダイレクト・マーケティング等の先行投資を吸収する。期末配当は4円を予定しており、2Q末配当と合わせて年8円(予想配当性向26.1%)。

- 家賃債務保証とC&Oの拡大が続く中で、新規サービスである医療費用保証の育成が順調だ。医療費用保証は、大手損害保険会社との連携による医療機関への営業が軌道に乗ってきた。下期は育成途上にある養育費保証のマーケティングにも力を入れる。同サービスは、母子家庭の経済的困難、少子化問題、青少年の健全な育成等、社会的な課題解決の一助となるべく商品化した。、ESGも念頭に置いた社会性の高いサービスであり、今後の展開に期待したい。

1.会社概要

総合保証サービス会社として、賃貸住宅における家賃債務保証を中心に、病院における医療費用保証、介護施設における介護費用保証等、連帯保証人の代替商品として各種保証商品を幅広く展開。保証から派生したサービス商品の提供(ソリューション事業)にも力を入れており、保証を通じた社会への貢献を目指している。本社を東京に置き、仙台市、秋田市、射水市、名古屋市、大阪市、福岡市および横浜市に拠点を有する。社名のイントラストは、「責任・任務を信頼して任せる、金銭を預ける、仕事等を人に委ねる」という意味を持つ英語の“Entrust”に基づくもの。「総合保証サービス会社として、あらゆる分野においてお客様から全面的な信頼を得て業務をお預かりすることで、ご満足いただけるサービスを提供できる企業を目指す」と言う思いが込められている。

尚、2019年3月31日現在、東証1部に上場する(株)プレステージ・インターナショナル(4290)のグループ会社であるPrestige International(S) Pte Ltd.(シンガポール)が発行済株式数の57.26%を保有している。

【経営理念】

クライアント企業に三つの価値(喜び、安心、信頼)を提供する事を経営姿勢として掲げ、五原則(感動、挑戦、自覚、品格、活躍)に従って会社運営を行っている。また、会社の成長と社員の幸せがリンクしている会社を目指しており、「社員全員がそれを実感できるのであれば、会社は必ず成長する」との考えの下、日々の仕事において、三つのモットー(明るく、楽しく、真剣に)を尊重している。

1-1 事業概要

総合保証サービスの単一セグメントの下、保証サービスとソリューションサービスを提供している。保証サービスでは、同社が連帯保証人(保証委託契約)として契約に係る各種費用の滞納リスクをカバーすると共に、不動産管理会社等に対して、申込審査、督促回収、法対応支援、債権管理等、関連するサービスを提供する。

一方、ソリューションサービスでは、連帯保証はせず、関連サービスのみを提供する。このため、保証サービスは賃借人からの保証料と不動産管理会社等からの手数料が主な収入となり、ソリューションサービスは手数料が主な収入となる。両サービス共に売上は新規契約に伴う新規売上と既存契約の更新・ランニング売上(ストック売上)に分かれ、年々、ストック売上の比率が上昇している(利益成長と共に収益基盤の強化も進んでいる)。

19/3期の売上構成比は、保証サービス47.6%、ソリューションサービス52.4%。また、ストック売上が売上全体の56.1%を占めた。

保証サービス

主力の家賃債務保証と、育成中の医療費用保証及び介護費用保証に分かれる。賃貸住宅の家賃債務保証の付帯率は未だ70%程度で、大きな市場が残っている。家賃債務保証では、賃貸不動産の賃貸借契約において、同社が賃借人の連帯保証人となり、賃料等の滞納リスクを引き受ける。一方、医療費用保証では、医療機関の入院手続きにおいて、同社が連帯保証人となり、入院費用自己負担分等の支払いに係る滞納リスクを引き受ける。また、介護費用保証では介護施設の入居契約において同社が連帯保証人となり、介護施設の利用料等の滞納リスクを引き受ける。

家賃債務保証及び介護費用保証では保証委託契約時及び保証委託契約更新時に対価を受け取り、対価は保証期間内の月数に応じて按分され売上計上される。医療費用保証では保証委託契約時に対価を受け取り一括して売上計上される。また、家賃債務保証では、引き受け前の審査と滞納発生時の回収(コンプライアンス重視)によりリスクを最小限に抑え、収益の安定化を実現している。一方、医療費用保証及び介護費用保証においては、基本的に損害保険会社と保険契約を締結し、滞納リスクをヘッジしている。

ソリューションサービス

C&O(コンサル&オペレーション)サービス、Doc-onサービス、及び保険デスクサービスに分かれる。C&Oサービスは、家賃債務保証で培ったノウハウを受託サービスとして提供するもので、審査業務、滞納管理、未入金案内など賃貸不動産の入居者等を対象としたサービスをフルラインもしくは個別に不動産管理会社等に提供。スコアリングモデルに基づく独自の審査システムや自社コールセンター等、各種関連業務を柔軟に提供できる体制が整備されている。

一方、Doc-onサービスは、SMS(ショートメッセージサービス)、クレジットカード決済サービス、コールセンターサービス(SMSリスト管理、メッセージ作成、配信量管理、受電対応、入金確認、レポート管理等のコールセンターサポートといった各種のサービスをトータルで提供)をパッケージにしたサービス。強みとして、①国内大手SMS通信事業者の通信網を利用した「高い安全性」、②紙媒体の郵送案内と比較した場合のコンタクトに要するコスト削減、及び③葉書及びインターネットメールのコンタクト手法と比較した場合の高い開封率、の3点を挙げる事ができる。

保険デスクサービスは、賃貸住宅の入居者向け火災保険の募集や付保促進等、不動産管理会社の業務を総合的に支援する。具体的には、火災保険の案内、コールセンターによる問合せ対応、契約締結、及び契約後の異動等に係る事務を代行し、不動産管理会社へ報告する。2016年5月施行の保険業法の改正をきっかけに、不動産管理会社が抱える諸問題(①保険募集の厳格化による業務負荷の増大②保険付保率の向上③コンプライアンス上の善管注意義務への対応)を解決するサービスとしてお客さまに評価を得ている。サービス提供には、専門的な知識・ノウハウ、専用システム、そしてオペレーション体制を整備する必要がある。

2.2020年3月期第2四半期決算概要

2-1 上期非連結業績

|

|

19/3期 上期 |

構成比 |

20/3期 上期 |

構成比 |

前年同期比 |

期初予想 |

予想比 |

|

売上高 |

1,506 |

100.0% |

1,712 |

100.0% |

+13.6% |

1,666 |

+2.8% |

|

売上総利益 |

749 |

49.8% |

907 |

53.0% |

+21.0% |

|

– |

|

販管費 |

391 |

26.0% |

408 |

23.8% |

+4.3% |

|

– |

|

営業利益 |

358 |

23.8% |

499 |

29.2% |

+39.3% |

410 |

+21.9% |

|

経常利益 |

358 |

23.8% |

502 |

29.3% |

+40.1% |

410 |

+22.6% |

|

親会社株主帰属利益 |

236 |

15.7% |

335 |

19.6% |

+41.9% |

268 |

+25.3% |

* 単位:百万円

前年同期比13.6%の増収、同39.3%の営業増益

売上高は前年同期比13.6%増の17億12百万円。家賃債務保証で新規契約の取込みが進む中、医療費用保証が伸びた保証事業の売上が8億51百万円と同17.3%増加。連帯保証人不要スキームや審査支援サービスを中心にしたC&Oサービスの増加でソリューション事業の売上も8億60百万円と同10.2%増加した。

営業利益は同39.3%増の4億99百万円。変動費である売上増に伴う保証事業にかかる管理会社への業務委託手数料(30百万円増)や医療費用保証・介護費用保証を対象とした保険会社への保険料(20百万円増)が増加したものの、法的解決案件が低水準で推移した事で貸倒関連費用が減少(10百万円減)した他、業務の効率化等により、その他の費用の増加を一定水準に抑制できた事で販管費が4億08百万円と同4.3%の増加にとどまった。

売上・利益共に期初予想を上回る着地

売上面では、ソリューションサービスが期初予想を0.6%下回ったものの、新規契約の獲得で家賃債務保証が堅調に推移する中、医療費用保証が上振れした保証サービスが期初予想を6.5%上回った。ソリューションサービスは、主力のC&Oサービスが概ね想定通り推移したものの、Doc-onサービス及び保険デスクサービスの進捗が遅れた。

利益面では、売上の上振れに加え、業務の効率化により人件費が、弁護士移管事案が想定を下回った事で法対応費用及び貸倒費用が、それぞれ抑制された。

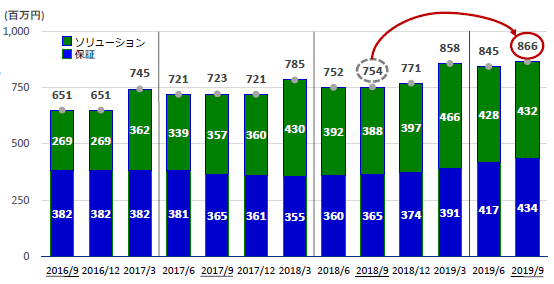

売上高の四半期推移

(同社資料より)

契約保有件数の四半期推移

(同社資料より)

主要取引先である大和リビング(株)向けサービスが保証からソリューションへ切り替わる中で、ソリューションが伸びる一方、保証の減収傾向が続いていたが、保証に底打ち感が出てきた。今後、ソリューションの伸びが緩やかになるが、保証が増収基調に転じる見込み。

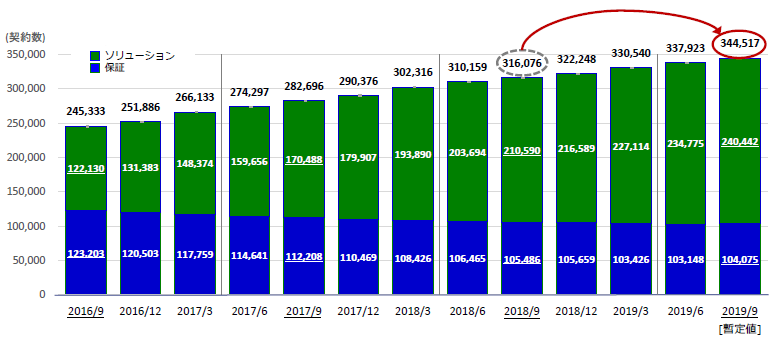

医療/介護保証の四半期推移

(同社資料より)

18/3期第2四半期以降、医療費用保証をけん引役に増収ピッチが加速してきた。大手損害保険会社との連携による医療機関への営業や軌道化してきた事が要因だ。

業務提携医療機関及び介護施設(2019年9月末時点)

医療機関 : 115医療機関(前年比113%)、26,105 病床数(前年比114%)

介護施設 : 167介護事業者(前年比111%)

2-2 財政状態及びキャッシュ・フロー

財政状態

|

|

19年3月 |

19年9月 |

|

19年3月 |

19年9月 |

|

現預金 |

2,899 |

2,812 |

未払法人税等 |

173 |

182 |

|

売掛金 |

202 |

174 |

前受収益 |

645 |

674 |

|

立替金 |

766 |

910 |

保証履行引当金 |

75 |

76 |

|

流動資産 |

3,650 |

3,683 |

有利子負債合計 |

– |

– |

|

有形・無形固定資産 |

131 |

155 |

負債 |

1,163 |

1,160 |

|

投資その他 |

256 |

449 |

純資産 |

2,874 |

3,128 |

|

固定資産 |

388 |

604 |

負債・純資産合計 |

4,038 |

4,288 |

* 単位:百万円

第2四半期末の総資産は前期末との比較で2億49百万円増の42億88百万円。借方では投資有価証券の取得等で投資その他が増加し、貸方では純資産が増加した。自己資本比率72.9%(前期末71.9%)。

キャッシュ・フロー(CF)

|

|

19/3期 上期 |

20/3期 上期 |

前年同期比 |

|

|

営業キャッシュ・フロー(A) |

194 |

226 |

+31 |

+16.4% |

|

投資キャッシュ・フロー(B) |

-18 |

-238 |

-220 |

– |

|

フリー・キャッシュ・フロー(A+B) |

175 |

-12 |

-188 |

– |

|

財務キャッシュ・フロー |

-63 |

-75 |

-12 |

– |

|

現金及び現金同等物期末残高 |

2,725 |

2,812 |

+86 |

+3.2% |

* 単位:百万円

税引前利益5億02百万円(前年同期3億58百万円)、法人税等納付△1億58百万円(同△1億37百万円)等で2億26百万円の営業CFを確保した。投資CFは投資有価証券の取得が、財務CFは配当金の支払いが、それぞれ主な要因。

3.2020年3月期業績予想

3-1 通期非連結業績

|

|

19/3期 実績 |

構成比 |

20/3期 予想 |

構成比 |

前期比 |

期初予想 |

予想比 |

|

売上高 |

3,136 |

100.0% |

3,550 |

100.0% |

+13.2% |

3,500 |

+1.4% |

|

営業利益 |

842 |

26.9% |

1,015 |

28.6% |

+20.5% |

925 |

+9.7% |

|

経常利益 |

840 |

26.8% |

1,015 |

28.6% |

+20.8% |

925 |

+9.7% |

|

親会社株主帰属利益 |

564 |

18.0% |

680 |

19.2% |

+20.5% |

615 |

+10.6% |

* 単位:百万円

上期業績の上振れ分を上乗せして、通期業績予想を上方修正

売上高は前期比13.2%増の35億50百万円。家賃保証の着実な積み上げと医療費用保証の拡大で保証サービスが17億10百万円と同14.6%増加する見込み。ソリューションサービスは、入居申込マネジメント業務や連帯保証人不要スキームなどC&Oサービスを中心に同11.9%増の18億40百万円が見込まれる。

営業利益は同20.5%増の10億15百万円。事業拡大に伴う医療・介護費用保証の保険料(保証関連原価)の増加や貸倒+保証履行の増加が織り込まれている(期初の見通しは変えていない)。また、営業力強化の人材投資、基幹系システムの再構築、更には養育費保証でのWebやダイレクト・マーケティング等の先行投資も織り込んだ。

期末配当は1株当たり4円を予定しており、第2四半期末配当と合わせて年8円となる(予想配当性向26.1%)。

サービス別見通し

|

|

19/3期 実績 |

構成比 |

20/3期 予想 |

構成比 |

前期比 |

期初予想 |

予想比 |

|

保証サービス |

1,492 |

47.6% |

1,710 |

48.2% |

+14.6% |

1,659 |

+3.1% |

|

ソリューションサービス |

1,644 |

52.4% |

1,840 |

51.8% |

+11.9% |

1,841 |

-0.1% |

|

売上高合計 |

3,136 |

100.0% |

3,550 |

100.0% |

+13.2% |

3,500 |

+1.4% |

* 単位:百万円

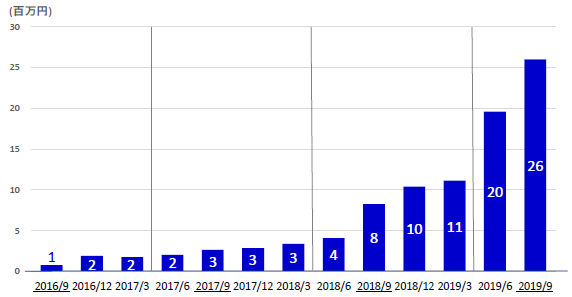

3-2 医療費用保証と養育費保証

医療費用保証

医療費の未回収による損失をカバーする日本初の医療費用保証商品として、2015年5月に入院患者自身が保証料を負担する「虹」を発売し、その後、入院時に必要となる日用品等をセットでレンタルする「CS(ケアサポート)セット」を提供する(株)エラン(証券コード:6099)との業務提携の下、「CSセット」に医療費用保証を組み込んだ「CSセットR」(入院患者負担)を投入した。共に一定の需要はあるが、事業のスピード感をさらに高めるため、病院側が保証料を負担する未収医療費保証制度を東京海上日動火災保険(株)と共同開発し、2019年1月に販売を開始した。この販売が軌道化してきた事で、19/3期第2四半期以降、医療費用保証全体の売上の伸びが加速している。引き続きマーケットの創造に注力し、販売ネットワークを拡大させていく考え。

養育費保証

2018年2月に養育費の未払いに対応する保証商品として養育費保証を発売した。養育費の未払いが発生した際に、同社が立替払いを行い、支払い義務を負う相手方から回収する。自治体との取組みや各種士業とのネットワークの拡大による販路の開拓に取り組み、2018年11月に養育費立替パイロット事業として兵庫県明石市が初回保証料の助成を開始した。これ以降、自治体からの問い合わせが増加し、2019年4月には、大阪市で(養育費保証の)初回保証料と公正証書等の作成費を助成する養育費の保証促進補助金制度がスタートした。更に、2019年10月に、滋賀県湖南市で、初回保証料と公正証書等の作成費を助成する養育費保証促進補助金の交付と経費助成制度がスタートした。他にも多くの自治体が養育費の取組みを開始していると言う。養育費保証は同社としては初めてのBtoC事業であり、引き続き事業基盤となるBtoCのインフラ整備に取り組んでいく考え。

4.今後の注目点

家賃保証とC&Oの拡大が続く中で、新規サービスである医療費用保証の育成が順調だ。医療費用保証は、大手損害保険会社との連携による医療機関への営業が軌道に乗ってきた。

この下期は、育成途上にある養育費保証サービスのマーケティングにも力を入れる。このサービスは、母子家庭の経済的困難、少子化問題、青少年の健全な育成等の社会的な課題解決の一助となるべく商品化したもの。同社の資料によると、夫婦が離婚する場合、子供が受け取る事になる養育費だが、離婚後も継続して養育費を受け取れているのは全体の2割程度に過ぎない(厚生労働省平成28年度全国ひとり親世帯等調査結果報告)と言う。自治体との取組みや各種士業とのネットワークの拡大による販路の開拓を進めており、自治体が実施する研修への協力や養育費を知る会の開催等による啓蒙活動を行っている。ESGも念頭に置いた社会性の高いサービスであり、今後の展開に期待したい。

参考:コーポレート・ガバナンスについて

◎組織形態及び取締役、監査役の構成

|

組織形態 |

監査役会設置会社 |

|

取締役 |

8名、うち社外2名 |

|

監査役 |

4名、うち社外2名 |

◎コーポレート・ガバナンス報告書 (更新日:2019年06月24日)

基本的な考え方

当社は、「お客様にどれだけ喜んでいただけるか。」「お客様にどれだけ安心していただけるか。」「お客様にどれだけ信頼していただけるか。」を経営姿勢とし、事業拡大を図っていく中で、「コンプライアンスの維持と株主の利益を最大化すること」を重視し、コーポレート・ガバナンスの強化に努めてまいります。

<実施しない主な原則とその理由>

【補充原則4-1-3】

当社は、現時点において最高経営責任者等の後継者の計画は定めておりませんが、取締役会において最高経営責任者を選定する際には、候補者の経験、知見、能力、人格、実績等を総合的に検討した上で選定いたします。

なお、今後、後継者育成を図るとともに、適切な時期に計画を策定したいと考えております。

【補充原則4-10-1】

当社は、社外取締役が取締役会の過半数を占めておりませんが、社外取締役は、経営陣及び監査役と随時意見交換を実施し、取締役会における発言及び日常的な対話を通じて、助言を行っております。また、総務部を窓口として取締役会の議案を事前に説明するなど、社外取締役の適切な関与等を確保するための環境の整備に努めております。現在、任意の指名委員会・報酬委員会などの独立した諮問委員会は設置されておりませんが、取締役会の場において、独立社外取締役から適切な関与・助言を得られていると考えております。

【原則4-11. 取締役会・監査役会の実効性確保のための前提条件】

当社の取締役会は、当社の各業務の分野に精通した社内取締役、親会社の代表取締役としてプレステージ・インターナショナルグループの経営全般に関与している取締役及び他の会社の取締役として豊富な経験と知識を有する社外取締役により構成されております。取締役会における活発な審議と迅速な意思決定に資するとの判断から、定款において取締役の員数は10名までと定めております。なお、外国人及び女性の取締役はおりませんが、当社は事業範囲が国内に限られており、監査役に女性の役員が選任されており、現在の人数及びバランスは確保されていると判断しております。監査役については、財務・経理に関する専門的な知見を有していないものの、監査役監査に必要な知見については、外部のセミナーや会計監査人との情報共有等により確保されております。

<開示している主な原則>

【原則1-4.政策保有株式】

当社は、事業上の連携強化など、企業価値の向上に資すると判断される場合には、政策保有株式の保有を検討いたします。

保有する株式については、取引の状況や資本コスト等を踏まえた採算性を精査し、継続保有の可否について、評価の結果を勘案し、保有方針の見直しを実施いたします。

また、議決権の行使にあたっては、議案の内容を精査した上で、株式の保有目的の達成状況及び保有先の経営状況等を勘案し、賛否を決定いたします。

【原則5-1.株主との建設的な対話に関する方針】

IR活動については、代表取締役及び取締役経営管理部長の指示のもと、株主との対話の補助を経営管理部IR担当が行っております。株主との対話については、その重要性に鑑み、求めに応じて代表取締役が臨むことを基本方針としております。また、決算説明会を原則として年2回、個人投資家向け説明会を随時開催する方針であります。