ブリッジレポート:(7199)プレミアグループ 圧倒的シェアNo.1 成長が期待

柴田 洋一 社長 |

プレミアグループ株式会社(7199) |

|

会社情報

|

市場 |

東証1部 |

|

業種 |

その他金融 |

|

代表者 |

柴田 洋一 |

|

所在地 |

東京都港区六本木1-9-9 六本木ファーストビル |

|

決算月 |

3月 |

|

HP |

株式情報

|

株価 |

発行済株式数(自己株式を控除) |

時価総額 |

ROE(実) |

売買単位 |

|

|

1,900円 |

13,201,198株 |

25,082百万円 |

24.2% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

43.00円 |

2.3% |

111.58円 |

17.0倍 |

410.70円 |

4.6倍 |

*株価は05/31終値。

連結業績推移(IFRS)

|

決算期 |

営業収益 |

税引前利益 |

当期純利益 |

親会社所有者帰属利益 |

EPS |

DPS |

|

2016年3月(実) |

5,297 |

580 |

331 |

331 |

27.56 |

– |

|

2017年3月(実) |

7.900 |

1,297 |

848 |

847 |

70.56 |

– |

|

2018年3月(実) |

9,065 |

1,979 |

1,293 |

1,293 |

107.44 |

85.00 |

|

2019年3月(実) |

10,699 |

2,046 |

1,337 |

1,346 |

109.66 |

85.00 |

|

2020年3月(予) |

12,548 |

2,232 |

1,473 |

1,484 |

111.58 |

43.00 |

* 予想は会社予想。単位は百万円、円。2017年8月、1株を100株に分割。2019年4月、1株を2株に分割(EPSを遡及修正)。

目次

今回のポイント

1.会社概要

2.2019年3月期決算概要

3.2020年3月期業績予想

4.社長インタビュー~柴田社長に聞く~

5.今後の注目点

<参考:コーポレート・ガバナンスについて>

今回のポイント

- クレジット(オートローン)及びワランティ(自動車保証)を中心としたファイナンス&サービスをグループで提供。クレジットは中古車を中心に取り扱いを伸ばしておりシェアが拡大中。ワランティとは、所有する自動車等に故障が発生した際に予め定めた保証範囲において、無償で修理が受けられるサービスでワランティ業界ではシェアNo.1。クレジット・ワランティ共に収益を繰延計上するストック型ビジネスモデルであり、支払資金・保証料が「一括前受け」のため、キャッシュ・ポジションも良好。

- 19/3期は営業力の強化とMULTI ACTIVE の浸透でクレジットの取扱高が前期比22.5%増と伸びる中、シェアNo.1のワランティの取扱高が同19.8%増加。会計基準変更(IFRS第9号「金融商品」の新規適用)に伴い税引前で3億63百万円の減益要因が発生したものの、最終利益は13億46百万円と同4.1%増加した。20/3期予想は営業収益125億48百万円(前期比17.3%増)、最終利益14億84百万円(同10.3%増)。尚、MULTI ACTIVEとは、中古車小売店を中心とした取引先に対して複数サービスを提供する事。

- クレジット業界は成熟した業界だが、同社はシェア・アップの余地が大きく、実際、マーケットの伸びを上回る成長を実現している。また、ワランティについては、自動車販売店が自社で提供しているものと同社グループのような第三者が提供するものがあり、後者におけるワランティのマーケットシェアは全体の約10%であるが、その中で同社グループは約70%の圧倒的シェアNo.1である。これら安定した収益が期待できキャッシュ・フローにも優れる既存事業を基盤にシナジーの期待できる新規事業を育成していく考え。種まきが既に始まっている。

1.会社概要

連結子会社7社、持分法適用関連会社4社と共にグループを形成し、中古車小売店を中心に中古車の購入に伴うクレジットサービスやワランティサービス等を提供している。同社は持株会社としてグループの経営管理及びそれに付帯又は関連する業務等を行っている。

|

連結子会社 |

出資比率 |

|

|

プレミアファイナンシャルサービス(株) |

オートクレジットを中心としたクレジット事業、ワランティ事業 |

100.0% |

|

PAS(株) |

自動車整備、鈑金及び塗装事業 |

100.0% |

|

PLS(株) |

自動車ファイナンス商品としての個人向けオートリース事業 |

100.0% |

|

(株)ロペライオソリューションズ |

中古輸入車を主とするワランティ事業 |

100.0% |

|

(株)ソフトプランナー |

自動車整備システム・自動車販売管理ソフトウェア開発、販売 |

80.0% |

|

プレミアシステムサービス(株) |

プレミアグループ全般に関わるシステム企画・開発・運用事業 |

67.0% |

|

PFS(Thailand)Co., Ltd.(タイ) |

タイでのコンサルティング事業、ワランティ商品開発事業等 |

49.0% |

|

持分法適用関連会社 |

出資比率 |

|

|

CIFUT(株) |

自動車関連IoT装置の開発及び提供事業 |

49.0% |

|

Eastern Commercial Leasing p.l.c.(タイ) |

オートファイナンス事業 (タイ証券取引所上場) |

25.4% |

|

Eastern Premium Services Co., Ltd.(タイ) |

タイにおける自動車整備事業 |

38.5% |

|

PT Premium Garansi Indonesia(インドネシア) |

インドネシアにおけるワランティ事業 |

33.0% |

1-1.MISSIONと経営方針

世界中の人々に最高のファイナンスとサービスを提供し、豊かな社会を築き上げることに貢献します

ファイナンス機能とサービス機能をさらに向上させ、それをグローバルに展開していくことにより、豊かな社会を作り上げていく

常に前向きに、一生懸命プロセスを積み上げることのできる、心豊かな人財を育成します

やる前から「できない、無理だ」と諦めずに、突き抜けた発想と強い志を持ってイノベーションを促進し、自ら次のステージを切り開いていく

上記ミッションの具現化と、将来にわたりミッションを継承する人財の育成の両立により、企業価値の中長期的な向上を図っていく事を経営方針としている。

1-2.事業内容

同社グループは、中古車小売店を中心に「オートクレジット」、「自動車ワランティ(保証サービス。以下、ワランティ)」、「整備サービス(自動車の検査及び故障修理)」、「ソフトウェア(自動車整備システム)の開発・販売」等のサービスを提供しており、現地法人を通してタイ及びインドネシアでもオートファイナンスやワランティ事業等を展開している。事業セグメントは「クレジット関連事業」の単一セグメントだが、サービス別に「クレジット事業」、「ワランティ事業」、「その他事業(整備事業、海外事業、ソフトウェア事業等)」の3事業に区分して収益の状況を開示している。

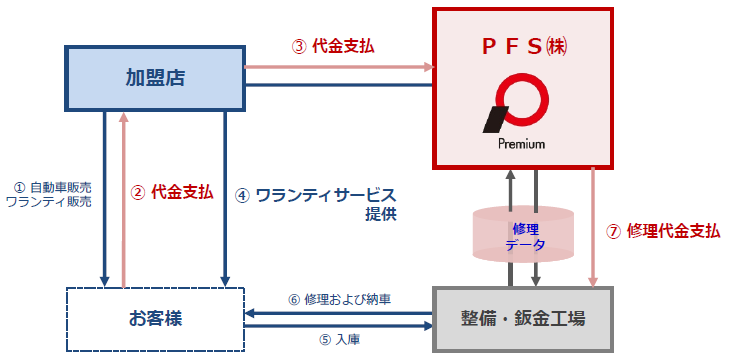

サービスの提供先である中古車小売店とは、クレジット事業やワランティ事業を手掛けるグループ企業であるプレミアファイナンシャルサービス(株)(以下、PFS)が、オートクレジットに係る加盟店契約やワランティに係る業務提携契約を締結している。

クレジット事業

同社グループが提供するクレジットは、商品やサービスを購入しようとする都度、クレジット会社へ申込みを行い、審査を受けるクレジットであり、割賦販売法第二条第4項に定められる「個別信用購入あっせん」のクレジットに分類される(クレジットカードは割賦販売法第二条第3項第1号に定められる「包括信用購入あっせん」に分類され、設定された限度額や有効期限内であれば、改めて審査を受ける事なく商品やサービスを購入できる)。

(同社資料より)

主要子会社であるPFSの事業領域であり、自動車購入に伴う融資(オートクレジット)を中心に、太陽光発電システム等の購入に伴う融資(エコロジークレジット)等も取り扱っている。クレジット債権の大半は銀行との提携ローン(提携ローン方式:後述)のためオフバランス(貸借対照表に記載されない)。個人事業主が法人名義で購入する場合等では、個人を対象とした提携ローンが使えないため同社の自己資金を使い、この場合は自社債権としてオンバランスされる。「立替払方式」として、形式上「提携ローン方式」と区別しているが、クレジット利用者が払う分割払手数料及び同社の調達コスト控除利益に差異は生じない。また、貸借対照表の貸方に計上される金融保証契約がクレジット事業の将来収益(未実現収益)を表しており、回収と共に営業収益として計上される。

提携ローンの提携金融機関は、住信SBIネット銀行(株)、オリックス銀行(株)、楽天銀行(株)の3行。「提携ローン方式」では、同社がクレジット利用者の審査を行い、クレジット代金・販売促進費を加盟店に支払い、その約10日後に提携金融機関からクレジット代金を受け取る。同社は、ローンの連帯保証人となり、ローンの回収を代行し、分割手数料と共に受け取る。債権については、全額損害保険をかけており、貸し倒れが生じた場合は、全額が保険でカバーされ同社に損失は生じない。このため、保険料を毎期営業費用に計上しており、保険料は貸倒状況によって変化する。

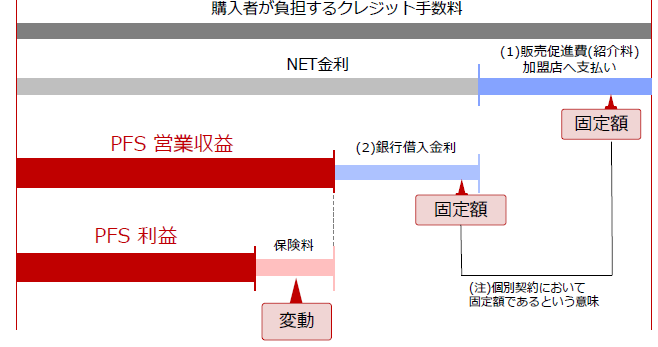

提携ローン方式 : クレジット利用者が払う分割払手数料 = 同社営業収益(税引前利益+保険料)+調達コスト+販促費

立替払方式 : クレジット利用者が払う分割払手数料 = 同社営業収益(税引前利益+保険料+調達コスト)+販促費

クレジット手数料に占める収益イメージ(同社資料より)

(同社資料より)

ワランティ事業

同社グループが提供するワランティとは、クレジット利用者が同社グループの提携先販売店(中古車小売店等)を通じて自動車を購入し、一定の保証料を前払いする事で、購入した自動車に故障が発生した際、あらかじめ定めた保証の提供範囲内において、無償で修理が受けられるサービス。損害保険会社が提供する保険は事故等に対応するものだが、ワランティで保証されるのは自然故障。保証部位は最大395項目にのぼり、約1,000種類の商品を提供している。ワランティは中古車購入に対する不安を払しょくするもので、保証期間に基づく保証料(ワランティ代金)を前金で一括して受け取る。

(同社資料より)

ワランティ商品は、自社ブランドの「プライムワランティ」、これをカスタマイズした「OEM商品」、及び子会社(株)ロペライオソリューションズが提供する「EGS」に分かれ、OEM商品は、(株)リクルートマーケティングパートナーズが展開する中古車情報媒体「カーセンサー」を利用する提携先に対し提供され、カーセンサーに掲載される車両に付保される「カーセンサーアフター保証」と、中堅~大手中古車ディーラー向けに対応車種や対応保証範囲をカスタマイズした(5類型、約1,000種類の商品を提供)その他OEM商品に分かれる。

提携先販売店がワランティ商品を同社から仕入れて、自動車購入者に販売する。同社グループが提携先から受け取ったワランティ代金は、一旦、「その他の負債」 として貸借対照表に計上され、保証期間の経過に伴い収益に按分計上される。また、修理等が必要になった際に同社グループが整備工場等に支払う修理代金は発生期に営業費用に計上される。

故障車両に係るデータ保有

自動車ワランティは、故障車両の走行距離、経過年数及び修理内容といったデータを蓄積し分析する事で、より適切なワランティ商品の設計やプライシングが可能になる。同社グループは、プレミアファイナンシャルサービス(株)が保有する約40万台と(株)ロペライオソリューションズが保有する約30万台の累計ワランティ契約台数を背景とした修理ビッグデータによる高精度の商品設計、プライシングを実現している。

修理対応力

同社グループは、整備士の資格を有する社員を、修理の受付対応等を行うコールセンターへ配置し、契約者や整備工場と直接対応する体制を整えている。ワランティの適用にあたって正確かつ迅速な対応が可能なため、契約者に安心感を与えている。また、ワランティの適切な適用や、リサイクル・リビルド部品の利用、直営の整備工場の保有、FAINESの閲覧等を通じて、修理コストの削減及び不必要な修理の未然防止を可能にしている(FAINESとは、一般社団法人日本自動車整備振興会連合会が整備事業者に対して提供する、整備マニュアルや故障整備事例等の情報データベース)。

その他事業(整備事業、海外事業、ソフトウェア)

整備事業

ワランティ事業で発生する自動車修理業務の内製化に取り組んでいる。2016年4月に北海道札幌市白石区に鈑金整備工場を開設し、「鈑金サービス」及び「整備サービス」の提供を開始し、同年8月に子会社PAS(株)を設立し、当該事業を同社傘下に集約した。更に、同年10月には同市北区に鈑金整備工場を1拠点開設した。

海外事業

また、国内で培った自動車販売業界におけるクレジット事業やワランティ事業に係る経験やノウハウを活かして、海外で自動車販売に係るファイナンスやワランティの事業を展開している。2016年2月、タイ王国の自動車販売金融会社である Eastern Commercial Leasing p.l.c.(以下、ECL)が実施する第三者割当増資を引受け、25.5%(現25.4%)の持分を保有すると共に、業務提携契約を締結した(2016年5月、ECLへの第三者割当増資が完了し関連会社化)。

2016年4月には、海外事業を統括するPFS(Thailand)Co., Ltd.を設立し、同年11月に、タイ王国における自動車整備サービス展開のため、ECL及び(株)ライジングサン商会(神奈川県横浜市中区、代表取締役:篠原邦夫)との合弁会社 Eastern Premium Services Co., Ltd.(以下、EPS)を設立した。2017年9月には、タイ王国バンコク都に整備工場「FIX MAN」1号店を開業し、現在、バンコクを 中心に4店舗の整備ネットワークを形成している。

この他、ECLがオートファイナンス事業を推進している他、タイ現地企業との提携によるワランティ事業の準備も進めている。

2017年11月には、インドネシア共和国に展開し、住友商事(株)子会社のPT Summit Auto Group及びシナルマスグループとの合弁会社PT Premium Garansi Indonesiaを設立し、ワランティ商品の開発、設計に係るコンサルティングを開始し、その後、ワランティ事業をテストスタートした。

ソフトウェア事業

(株)ソフトプランナーが自動車整備業界をメインターゲットとしたソフトウェア(以下、整備システム)の開発・販売を行っており、約30年間で積上げたノウハウと経験、商品の高い機能性と価格力を強みとしている。整備市場は、約 5.3 兆円の巨大マーケット。自動車整備事業のインフラである整備システムの導入を通じて整備工場ネットワークの構築を進め、整備工場や整備事業を営む自動車販売店をサポートしていく考え。

1-3.プレミアグループの強み

主要商品である「オートクレジット」では、銀行の子会社又は関連会社の大手クレジット会社が競合先となるが、銀行法において銀行子会社の事業には制限があり、原則としてクレジットやリース以外のサービスを提供する事ができない。一方で、同社グループは、銀行の子会社又は関連会社でない独立系であるため、オートクレジット以外に、ワランティや整備等の複数サービスの提供が可能である。同社グループは、銀行系の競合先に対して社歴が浅く自動車販売業界内での知名度が相対的に低いため、オートクレジットの新規加盟店の開拓において苦戦を強いられる場面があったものの、上場効果による知名度向上で改善されている。また、ワランティをはじめとしたクレジット以外のサービスを切り口に商談を進める事で、オートクレジット取引の端緒とする事に成功している。

同社は、こうした複数サービスの提供によって、オート取引先毎のニーズに応えうる「機会」=「取引の接点」を増やす事、また、サービス間の併用割引による「取引回数や利用頻度の向上」=「取引の深化」を進める事が、オート取引先との関係性をより強く・深く・長く・継続しやすくする重要なポイントであると考えている。

また、同社グループのオートクレジットの営業担当者は、オート取引先に特化した営業活動を行っている(「オート専業」)。営業担当者は自動車販売業界及び自動車そのものに対する知識・理解を得やすい環境で日々の営業活動を行う事で培われた自動車販売業界全般への見識の下、中古車小売店のオーナーや従業員との良好な関係を構築すると共に、資金繰りの状況を理解・把握し、立替金の振込だけでなく、中古自動車のオークション開催日を考慮した訪問スケジュールの組立て等、オート取引先の立場や状況を踏まえた営業活動を行っている。一方、競合他社においては、営業担当者がオートクレジット以外の小売業者(例えば呉服や宝飾品類を取り扱う小売店等)も担当する事が多く、並行的に営業活動を行っていることから、同社グループの営業の強みとなっている。

同じく主要商品である「ワランティ」についても同様。競合他社は、顧客業種を問わないワランティ専属の営業担当者を配置し、自動車小売店に対してワランティ商品の営業活動を行っているが、同社グループは、オート専業の営業担当者が「オートクレジット」と「ワランティ」を並行的に販売している。自動車販売業界全般への理解と小売店の立場・状況を踏まえた専門性と営業力も同社グループの強みとなっている。

2.2019年3月期決算概要

2-1.連結業績

|

18/3期 |

構成比 |

19/3期 |

構成比 |

前期比 |

期初予想 |

予想比 |

|

|

営業収益 |

9,065 |

100.0% |

10,699 |

100.0% |

+18.0% |

10,639 |

+0.6% |

|

営業費用 |

7,440 |

82.1% |

9,992 |

93.4% |

+34.3% |

- |

– |

|

税引前利益 |

1,979 |

21.8% |

2,046 |

19.1% |

+3.4% |

1,942 |

+5.3% |

|

当期利益 |

1,293 |

14.3% |

1,337 |

12.5% |

+3.3% |

1,341 |

-0.3% |

|

親会社所有者帰属利益 |

1,293 |

14.3% |

1,346 |

12.6% |

+4.1% |

1,341 |

+0.3% |

*単位:百万円

会計基準変更の影響を吸収して、最終利益が前期比4.1%増加

アセットの積み上がりを反映して営業収益が106億99百万円と前期比18.0%増加した。会計基準変更(IFRS第9号「金融商品」の強制適用)の影響(3億63百万円の減益要因)及びタイの持分法適用関連会社にかかるデリバティブ評価益減少(3億16百万円→1億43百万円)の影響を吸収して税引前利益が同3.4%増加。最終利益は13億46百万円と同4.1%増加した。

期末配当は1株当たり42.5円を予定しており、上期末配当と合わせて85円(配当性向38.8%)。記念配当42.5円を落として、普通配当を42.5円増配する。

尚、会計基準変更の影響及びデリバティブ評価益を除いた税引前利益は19億3百万円となり、デリバティブ評価益を除いた18/3期税引前利益との比較で14.4%増となる。また、18/3期に発生したデリバティブ評価益は、タイの持分法適用関連会社「Eastern Commercial Leasing」(以下、「ECL 社」)が発行した新株予約権(ワラント2)に係るもので、既に権利行使済のため、19/3期以降、評価損益が発生する事はない。19/3期のデリバティブ評価益は、2019年1月にECL社が、事業拡大や競争力強化を目的に発行した新株予約権(ワラント3)によるもので、同社は無償で取得した。21/3期以降も、評価損益が発生する可能性がある。

営業費用の増減要因

|

18/3期 |

対営業収益比 |

19/3期 |

対営業収益比 |

前期比 |

|

|

支払保証料 |

1,018 |

11.2% |

1,247 |

11.7% |

+22.5% |

|

ワランティ原価 |

1,374 |

15.2% |

1,590 |

14.9% |

+15.7% |

|

減損損失 |

45 |

0.5% |

1,581 |

14.8% |

– |

|

人件費 |

2,328 |

25.7% |

2,602 |

24.3% |

+11.8% |

|

その他経費 |

2,675 |

29.5% |

2,972 |

27.8% |

+11.1% |

|

営業費用合計 |

7,440 |

82.1% |

9,992 |

93.4% |

+34.3% |

*単位:百万円

支払保証料(クレジット債権の保険料)は、保険料率の異なる債権構成の変化で増えた部分があるものの、基本的に増加はクレジット事業の拡大に伴うもの(保険料率に変更なし)。ワランティ原価の増加もワランティ収益の増加に伴うものだが、伸び率は収益の伸びを下回った。減損損失の増加は会計基準(IFRS9)の変更に伴い貸倒引当金を積んだためだが、保険入金(収益)を含めた実質的な増加額は通期で3億63百万円にとどまる。人件費の増加は人員の増加によるもので、期末人員は前期末と比べて62名増の386名。

2-2.セグメント別動向

|

18/3期 |

構成比 |

19/3期 |

構成比 |

前期比 |

|

|

クレジット事業 |

6,885 |

76.0% |

8,095 |

75.6% |

+17.6% |

|

ワランティ事業 |

2,068 |

22.8% |

2,395 |

22.4% |

+15.8% |

|

その他 |

112 |

1.2% |

209 |

2.0% |

+86.4% |

|

営業収益合計 |

9,065 |

100.0% |

10,699 |

100.0% |

+18.0% |

*単位:百万円

クレジット事業

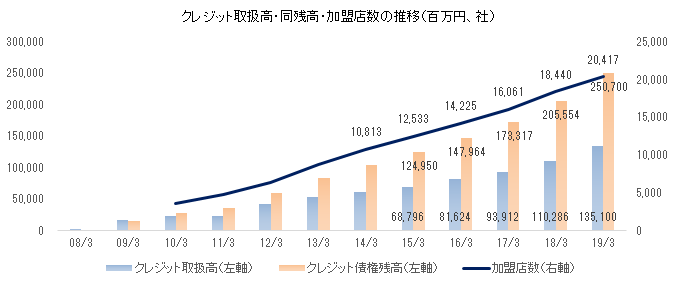

営業人員の増員(18/3期末75名→19/3期末78名)と、リアル・出張・コンタクトセンターの組合わせによる営業効率の向上、更にはMULTI ACTIVE の浸透による加盟店との関係構築・深化もあり、取扱高が1,351億円(営業人員1人当たり月間取扱高平均取扱高:1.28億円→1.43億円)と前期比11.7%増加。期末クレジット債権残高も、前期末比21.9%増の2,507億円と伸びた。同延滞債権残高率(3ヶ月超)は0.84%と低位にとどまり、良質な債権が順調に積み上がっている事を示している。

また、MULTI ACTIVEの強化(クロスセル商品ラインナップの増加)、上場を契機とした大手との取引案件の増加、及び未稼働先への稼働促進(コンタクトセンターの活用、増設)といった取り組みの成果で、同クレジット加盟店は20,417社と前期末比10.7%増加した。

ワランティ事業

営業力の強化と、クレジットとのクロスセルの奏功などMULTI ACTIVEの浸透で、取扱高が29億98百万円と前期比19.8%増加。OEM商品の取り扱いが堅調に推移する中、自社ブランド商品「プライムワランティ」の取扱いが同50.5%増と大きく伸びた。

2-3.財政状態及びキャッシュ・フロー(CF)

財政状態

|

18年3月 |

19年3月 |

18年3月 |

19年3月 |

||

|

現預金 |

6,474 |

6,399 |

金融保証契約 |

13,509 |

17,086 |

|

金融債権 |

10,662 |

14,746 |

借入金 |

8,317 |

10,636 |

|

その他金融資産 |

2,170 |

3,080 |

その他の金融負債 |

2,626 |

3,140 |

|

無形資産 |

5,614 |

5,744 |

その他の負債 |

3,673 |

5,039 |

|

のれん |

2,462 |

2,951 |

負債合計 |

30,215 |

38,154 |

|

持分法投資 |

2,127 |

2,194 |

親会社所有者帰属持分 |

5,710 |

5,421 |

|

繰延税金資産他 |

6,003 |

8,032 |

資本合計 |

5,715 |

5,475 |

|

資産合計 |

35,931 |

43,629 |

負債・純資産合計 |

35,931 |

43,629 |

*単位:百万円

期末総資産は前期末との比較で76億98百万円増の436億29百万円。業容の拡大で、金融債権、金融保証契約、借入金、及びその他金融負債が増加した他、(株)ソフトプランナーの買収で(2018年10月)、のれんが増加した。自己資本比率12.4%(前期末15.9%)。

尚、貸方の金融保証契約170億86百万円はクレジット事業の将来収益(未収収益)であり、その他の負債にはワランティ前受収益約31億54百万円が含まれている。ワランティ前受収益はワランティ事業の将来収益(未実現収益)である。合計約202億40百万円が20/3期以降の営業収益として按分計上される。同社のビジネスは残高を積み上げるアセットビジネスであり、安定的な収益の計上と業績の季節変動性の少なさを特徴とする。

(株)ソフトプランナーの子会社化

自動車整備業界をメインとしたソフトウェア(以下、整備システム)の開発・販売を行っており、約30年間で積上げたノウハウと経験、商品の高い機能性と価格力を強みとしている。整備市場は、約 5.4 兆円の巨大マーケット。自動車整備事業のインフラである整備システムの導入を通じて整備工場ネットワークの構築を進め、整備工場や整備事業を営む自動車販売店をサポートしていく考え。

(株)ソフトプランナーの資産及び収益

|

16/3期 |

17/3期 |

18/3期 |

|

|

純資産 |

△3,098千円 |

364千円 |

11,600千円 |

|

総資産 |

81,085千円 |

85,910千円 |

108,688千円 |

|

売上高 |

97,031千円 |

121,206千円 |

181,943千円 |

|

営業利益 |

7,755千円 |

9,240千円 |

17,734千円 |

第2回新株予約権の取得及び消却について

2019年3月14日、当初企図していた金額規模による資金調達を実現する可能性が乏しいと考え、第三者割当による行使価額修正条項付第2回新株予約権(行使指定・停止指定条項付)の取得及び消却を決議し、同月29日に取得及び消却を完了した。

取得・消却が収益に及ぼす影響はない。既存事業の拡大やM&A等の新規事業展開に伴い必要となる資金については、当面は現預金や金融機関からの借入れ等で対応していくことで、新規事業やM&Aの推進には全く影響がない。

キャッシュ・フロー(CF)

|

18/3期 |

19/3期 |

前年同期比 |

||

|

営業キャッシュ・フロー(A) |

1,043 |

-1,014 |

-2,057 |

– |

|

投資キャッシュ・フロー(B) |

-852 |

-705 |

+146 |

– |

|

フリー・キャッシュ・フロー(A+B) |

190 |

-1,720 |

-1,911 |

– |

|

財務キャッシュ・フロー |

1,789 |

1,644 |

-144 |

-8.1% |

|

現金及び現金同等物期末残高 |

6,474 |

6,399 |

-75 |

-1.2% |

*単位:百万円

オートクレジットの提携ローンの場合、一旦、同社が販売店に立て替え払いをして、10日後に提携金融機関からの入金を受ける。このため、取扱高が順調に伸びる中では、資金の入り繰りのタイムラグで、一時的に営業CFがマイナスになる事が少なくない。また、事業成長に伴う自社債権(銀行から調達した資金をもとに、自社で加盟店に対し立替えを行った債権)の増加により、19/3の営業CFはマイナスとなっているが、財務CFにおける銀行借入よりは増加している。

参考:ROEの推移

|

16/3期 |

17/3期 |

18/3期 |

19/3期 |

|

|

ROE |

9.92% |

22.25% |

25.88% |

24.17% |

|

売上高当期純利益率 |

6.24% |

10.72% |

14.26% |

12.58% |

|

総資産回転率 |

0.19回 |

0.27回 |

0.28回 |

0.27回 |

|

レバレッジ |

8.44倍 |

7.57倍 |

6.55倍 |

7.15倍 |

*ROE = 売上高当期純利益率 × 総資産回転率 × レバレッジ

*総資産及び自己資本は期中平残。

3.2020年3月期業績予想

3-1.連結業績

|

19/3期 実績 |

構成比 |

20/3期 予想 |

構成比 |

前期比 |

|

|

営業収益 |

10,699 |

100.0% |

12,548 |

100.0% |

+17.3% |

|

税引前利益 |

2,046 |

19.1% |

2,232 |

17.8% |

+9.1% |

|

当期純利益 |

1,337 |

12.5% |

1,473 |

11.7% |

+10.2% |

|

親会社所有者帰属利益 |

1,346 |

12.6% |

1,484 |

11.8% |

+10.3% |

*単位:百万円

営業収益125億48百万円(前期比17.3%増)、最終利益14億84百万円(同10.3%増)。

前期までに積み上げたアセットの収益化に加え、2018年10月に子会社化した株式会社ソフトプランナーの寄与もあり、営業収益が125億48百万円と前期比17.3%増加する見込み。2019年4月に子会社化した(株)ロペライオソリューションズの寄与は織り込んでおらず、新株予約権(ワラント3)にかかるデリバティブ評価損益が発生する可能性もある。デリバティブ評価益(1億43百万円)を除いた前期実績との比較では、税引前利益が17.3%増、当期純利益19.0%増、最終利益19.1%増となる。

配当は1株当たり年43円(上期末21.5円、期末21.5円)を予定している(予想配当性向38.7%)。2019年4月に、1株を2株に分割しているため、実質的には1円の増配となり、3期連続の増配となる。

3-2.成長戦略

コア事業の深化により、安定的な収益の更なる拡大を図ると共に、新規事業の推進により新たな収益源を獲得し、事業の多角化を図る考え。

コア事業の深化では、新支店増設と営業効率向上により、クレジット事業を伸ばすと共に、2019年4月に子会社化した(株)ロペライオソリューションズと共にマーケットボリュームの拡大に取り組む。

新規事業の育成では、整備工場ネットワーク構築を推進し、既存の自動車販売店ネットワークとの業務シェアリングを目指す。また、2018年10月に開始した個人向けオートリースや2018年10月に子会社化した(株)ソフトプランナーの自動車業界向けパッケージソフトウェアについて、取扱店を増やし販売を拡大させる。この他、「カーライフのトータルサポート」を更に推進するべく、引き続き自社開発・提携・M&Aに取り組んでいく。

海外では、既存進出国(タイ、インドネシア)の黒字化維持・収益拡大に加え、ASEAN地域を中心に新しい国への展開を進める(持分法の範囲内で展開する方針)。現状、ASEANにはワランティ商品が存在せず、事業拡大の余地が大きいと言う。

(株)ロペライオソリューションズの資産及び収益

|

16/7期 |

17/7期 |

18/7期 |

|

|

純資産 |

△17,152千円 |

6,594千円 |

8,850千円 |

|

総資産 |

388,785千円 |

380,282千円 |

370,649千円 |

|

売上高 |

792,236千円 |

945,808千円 |

993,790千円 |

|

営業利益 |

15,591千円 |

28,381千円 |

1,782千円 |

3-3.魅力ある「組織」づくり

SDGsの実現に向け、事業活動を通して社会のサステナビリティに貢献可能な、多様で強い組織づくりを推進していく。この一環として、事業の成長を通して中古車流通を活性化し、「リユース」を促進していく。クレジット事業においては、「エンジン始動制御装置」を用いた 新しい審査方法で、国内外の車保有(利用)をサポートし、ワランティ事業においては、修理部品にリビルト部品(中古部品)を使用し、環境面で貢献していく。

また、女性活躍推進も行う。現在、女性のキャリアについて考える 「Lean in プレミア」活動に取り組んでおり、19/3期は経産省「平成30年度『なでしこチャレンジ企業』」の1社となる。女性管理職の登用にも力を入れており、2019年5月15日時点で女性管理職が6名となり、管理職33名に占める女性管理職の比率が18.2%に上昇した。

この他、人財育成・モチベーションアップにも取り組んでおり、人財採用環境の良化(優秀な人財の確保)、若手の管理職への積極登用(2019年1月、最年少27歳で支店長に就任)に加え、6年連続でベースアップを実施した。

4.社長インタビュー~柴田社長に聞く~

クレジット事業とワランティ事業で高い成長を続けるプレミアグループ。クレジット業界は成熟しているものの、シェア・アップによる成長余地は大きく、クレジット事業とシナジーが期待できる分野で新規事業の種まきも進んでいる。六本木(東京都港区)の本社にお邪魔して、柴田社長にプレミアグループの強みと今後の戦略について、お話を伺った。

柴田社長は明治学院大学文学部を卒業後、商社を経て株式会社大信販(現株式会社アプラス)に入社。18年間、様々なクレジット事業に携わり、43歳で当時のクライアントである中古車買い取り・販売大手株式会社ガリバーインターナショナル(現株式会社IDOM)へ転じ、金融子会社の立ち上げを任された。事業開始の1年後にリーマン・ショックが発生する等で厳しい事業環境が続く中、事業を拡大させ2017年12月に東証2部上場。2018年12月には東証1部への市場変更を果たした。2017年5月に日本ワランティ協会会長に就任し、現在は理事を務めている。

4-1.沿革

御社の前身の(株)ジー・ワンクレジットサービスが設立されたのは2007年7月。当時のオートローン業界はどのような状況だったのでしょうか。オリエントコーポレーションさん等の大手が存在する中で、成熟した市場へあえて参入したという印象がありますが、どのような経緯だったのでしょうか。

柴田社長: 当時は信販・クレジット業界で寡占化が進みつつある時期でした。倒産したり、銀行の傘下に入ったりで一気に事業者の数が減りました。ガリバーさんの中古車販売でも、オートローンを組まれるお客様が多かったのですが、「クレジット会社がなくなるのではないか」、とさえ思われた時期です。自動車販売会社は、複数のクレジット会社を競争させて、クレジット会社から良い条件をもらってビジネスにつなげていくところが生命線の一つです。ですから、クレジット会社が弱体化したり、減少したりしていく中で、自動車販売会社として生き残っていくためには自社で持つ事が1番の防衛策になるだろう、というのが、会社をつくったきっかけです。

経営を軌道に乗せる前に、100年に1度の不況と言われリーマン・ショックが起きてしまった訳ですね。

柴田社長: はい。信販会社というのはシステム投資を先行して行う必要がありますし、自己資金での立て替え方式もありますから、経営が軌道に乗るまでには資金的なフォローをしていただく会社が必要になります。会社をつくった頃は、ガリバーさん自身の売上が伸びていましたから、そのローンを扱う当社の金融の残高も伸びていたわけです。当社はガリバーから借り入れをして調達していましたから、当社の事業拡大と共にガリバーさんの借り入れも増えてしまう。その中でリーマン・ショックが起きました。その時に何か不都合があったという訳ではないのですが、「やはり本業の方に特化をし、金融事業というのは止めたい」、というのがガリバーさんのお考えでした。

「事業をたたむ」、という選択肢もありましたが、社員もいましたから、「たたむ」よりはどこかへ売却をする方がいいんじゃないか、という事になりました。私が売却先を探す事になり、たまたまSBIさん、北尾さん(北尾吉孝氏)と少し接点があったので、SBIさんの方のグループに入ったという形です。その時点から上場というところは考えてきました。上場までを支えていただくスポンサーとして、2度ほど株主は変わりました。ファンドさんに株式を持ってもらったという状況です。

ほぼ設立から10年で上場されましたが、社長にしてみれば短かったんでしょうか、長かったんでしょうか。

柴田社長: 長かったですね。というのは、10年間の内株主が3回変わってますから。株主が3回変わったという事は、恐らく3年ぐらいは事業成長できないんですね。買収・売却に移行した段階からクロージングするまでは、いわゆる基本的な上場と同じで、大規模投資やM&Aなど大きな変化を起こしてはいけないということで、何もするなと。それが3回あったという事は、約3年、ほぼ止まってしまいますから。そういう意味では、それがなければ10年かからなかった。それがあったから上場できたのかもしれませんが、それがなければもっと速いスピードで上場できたかな、という思いはあります。

なるほど・・・。時間はかかりましたが、上場後の業績を見るとわかるように、しっかりとした経営基盤ができた上での上場になりましたね。

4-2.事業内容と事業環境

シェア・アップの余地が大きいクレジット事業

それでは、事業内容の質問に移らせていただきます。先ずクレジット事業からお聞きします。基本的にはクレジットの対象は中古車という事ですね。

柴田社長: そうです。中古車事業者さんというのが我々の主なお客様になります。ただ、中古車事業者さんでも、3割ぐらいは新車を販売されているんです。例えば、中古車事業者さんが仮に100台を販売されたとしたら、30台は新車を販売されてます。そういった意味で我々は新車も取り扱いはしてます。中古車事業者さんが販売される新車を、ですね。

自動車を購入する際、クレジットで買われる場合と現金で買われる場合があり、クレジットは30%ぐらいの比率だとお聞きしています。この比率に目立った変化はないのでしょうか。また、銀行借り入れで購入する場合も現金に含まれてると聞いています。クレジットの方が分割払手数料は高いと思いますが、手軽に申し込みできるというメリットが好まれているのでしょうか。

柴田社長: クレジットの利用率は、ほとんど変わらないですね。銀行ローンと比べると、一つは手続きの簡便さです。銀行ローンの申し込みは色々な書類を用意する必要があります。一方、クレジットは車を販売される事業者さんで申込書を1枚書けば基本的には申し込みができますから、早くて簡単です。もう1つは、クレジットを使う場合、車の事業者さんには我々のような信販会社から販売促進費が支払われます。クレジットの利用は車を販売される事業者さんにもメリットがあります。

信販各社で金利競争は起こるのでしょうか。

柴田社長: 信販会社間での金利競争がない訳ではありませんが、ある信販会社がダンピングをすれば、別の信販会社がそれに対して同じような条件を出すという形になりますから、今はあまり起こってないですね。金利以外の部分で差別化を図る必要があります。

なるほど・・・。約5%が立て替え方式との事ですが、立て替え方式が採用されるのはどのようなケースでしょうか。

柴田社長: 銀行の融資基準に該当しないケースがあります。例えば、回数が特殊な回数です。通常は6回毎の刻みが、お客様によっては33回払いにして欲しいとか、31回払いにして欲しいとか。そういうケースは提携ローンを使う事ができません。この他では、例えば4月からローンを組むと、初回のボーナス払いは夏のボーナスからスタートしますが、お客様によっては冬のボーナスからボーナス払いを開始したい、という方もいらっしゃいます。このケースも提携ローンに乗らないんです。提携ローンは予め定められた条件がありますから。あとは法人です。例えば、個人事業主の方が車を買われるときに法人名義でローンを組みたいというようなニーズがあった場合、個人向けのローンという形ですので、除外されます。こういったものが約5%の立て替え方式に相当します。

わかりました。延滞率(19/3期:3カ月の延滞率0.84%)の低さも御社の特徴ですね。

柴田社長: はい。延滞率の低さは、商品の性質上ということではなく、当社グループの債権管理能力が高いからだと思います。そういった意味では非常に低い延滞債権残高率だと思います。3カ月の延滞債権ですから、実際に貸し倒れが起きる確率はもっと低いです。

ただ、このパーセンテージというのが下限に近いかなと思うので、ここがどんどん右肩下がりに下がっていく事は考えにくいと思っています。我々のような業界の一番難しいところなのですが、逆にこれを下げすぎるとトップラインが減ってしまいます。いかにトップラインを、いわゆる案件数を取っていって、デフォルトを抑えていくか。例えば、全ての債権を受けていたら、多分、ここは上がってくると思うのです。逆に、延滞債権残高率0%を目指すと、今度はなかなか審査が通らず、自動車販売事業者さんに利用されなくなるかもしれないですし、自動車販売事業者さんは車をお客様に販売できなくなるので、どうバランスを取っていくか、が今後の課題です。ここを0.5にする、0.4にする、0.3にするというのは、取ってはいけない戦略にはなります。

債権残高等を2桁以上伸ばしているにもかかわらず、極めて低い延滞債権残高率に抑えてると言う事を、投資家は評価すべきなのですね。御社の資料にあるオートクレジットの信用供与額は2014年から2017年にかけて年率7.9~8%の伸びですが、御社の取扱高は2桁成長している訳ですからね。債権の質を高めながら、大手さんのシェアを取って成長していると言う事ですね。ところで、マーケットサイズはどのようにとらえれば宜しいのでしょうか。オートクレジットの信用供与額の4兆6000億円(2017年)でしょうか。

柴田社長: オートクレジットの信用供与額の残高でも構いませんが、新車メーカーさんのメーカーファイナンスのローンも含めた金額にはなりますので、当社が対象とするマーケットよりも大きくなります。我々が対象としている中古車のところでは、取扱高で1兆5,000億円ぐらいのマーケットがあると考えています。オリコさん、ジャックスさん、アプラスさんの大手3社のオートローン取扱高で1兆5000億円くらいですね。オリコさん等の大手が取り組んでいらっしゃるものには、我々も取り組む事ができますから、そういった意味では我々は取扱高でまだ9%ぐらいの シェアという考え方ですね。

成長余地は大きい、と言う事ですね。ところで、御社は強みとして、独立性、専門性、機動力、を挙げていらっしゃいますが、例えば、独立性というのは、銀行の子会社ではない御社は銀行法の制約を受けないため、いろいろなサービスを提供できると。それから、専門性というのはオートに特化しているという事だと思いますが、機動力については、資料の中で「全国をカバーする営業ネットワーク」とあるのですが、営業ネットワークですと、オリコさんとか上位企業の方が営業拠点数は多いのではないでしょうか。

柴田社長: はい。当社より、営業拠点数も人数も多いですね。ただ、当社全国の営業マンが主に対応しているのは基本的に車のクレジットですね。オリコさんやジャックスさんは車以外の商品にも対応されています。ですから、担当エリアには、車の加盟店もあれば車じゃない加盟店さんもある。車だけをやっているわけではなく、車以外も扱っていらっしゃいます。しかも、年々、車以外のポートフォリオを増やしています。そういう意味では、車の対象先に対するフォローのネットワークとしては我々の方が強いと思います。

何か困った時にすぐコンタクトが取れる、何か聞きたい時にすぐにレスポンスがあるという事が大切で、加盟店さんが一番望んでいらっしゃる事だと思うのです。ですから、営業担当者が休みの時に電話があれば、全て営業サポートセンターに転送させて、センターで対応できるようにしています。「電話をしても営業担当者がなかなかつかまらない、“折り返し”と言ってもかかってこない、だから他の信販会社に審査の申込みを出したよ」、そういうケースもある訳です。また、当社オートクレジットの営業担当者は車の対応に特化してますから、営業のスキルの習得が速く、若手の戦力化が速い、というところもありますね。

先ほどもお話がありましたように、自動車販売事業者が受け取る販売促進費に各信販会社の差がない訳ですから、どこの信販会社を選ぶかは日々の対応で違ってくるという事ですね。順調にシェアを伸ばしている事を考えると、大手3社の取扱高合計だけでも約1兆6,000億円になる巨大マーケットは魅力的ですね。加盟店の新規開拓と共に、2万店を超える既存加盟店におけるインハウスシェアの引き上げも必要になりますね。

柴田社長: そうですね。ただ、インハウスシェアをどれぐらい取れてるかっていうのは、相手の方も公表している訳ではありませんから、何とも言えない部分があります。恐らく、マーケットシェアと同じくらいだと思いますから、これから当社を使っていただいける余地は大きいと思います。

クレジットでのシェア・アップと共に、ワランティや自動車整備等、サービスを複合的に提供することで自動車販売事業者を深堀していく。「MULTI ACTIVE(マルチアクティブ)」による業収益基盤の拡大という事ですね。

柴田社長: そうですね、車を販売される加盟店さんを、お客様として持ってる訳ですから、クレジットだけではなくて、自動車販売に関連して必要になる商品を提供する事でクロスセルができると考えています。同一の営業で同一のお客様に対してあらゆる商品を提供する事で効率良く売り上げを上げる事ができますし、加盟店さんにはワンストップで必要なサービスが揃うというメリットを提供できます。クレジットならクレジット会社、ワランティならワランティ会社、という頼み方をしていたのが、何かをしたい時に、「プレミアグループに頼めば全部やってくれる」というようになる事が、我々が目指している「MULTI ACTIVE」の考え方です。

1人当たり月間取扱高が更に伸びていく訳ですね。1人当たり月間取扱高の前期実績は1.4億円ですが、この水準は他社と比べて高いのでしょうか。

柴田社長: 1人当たり月間取扱高については、あくまで私の経験上ですが、アベレージでこの金額というのはすごいと思いますね。ただ、まだまだ伸ばせると考えています。10年前、事業をスタートした時は1億円を目標としていました。

業界トップのワランティ事業

なるほど・・・。それでは、ワランティ事業についてお聞きします。現在、ワランティのマーケットは、どの様な状況でしょうか。統計データのようなものはあるのでしょうか。

柴田社長: ないですね。ただ、中古車販売は3.7兆円、小売に限ると販売規模が約2.7兆円と言われています。台数統計もないのですが、年間250万~300万台と言われています。年間250万~300万台をベースに考えると、このうち我々のような第三者の保証会社が取り扱ってるのが全体の約10%程度になります。ここまでは我々も計算できています。残りの90%は、保証が付かないケースもありますが、車を販売されてる会社が独自で保証を提供されてるというケースがほとんどです。新車の場合はメーカーさんの保証が付いてますので対象外です。3年間はメーカーさんの保証が付いています。当社の対象は、あくまで中古車です。当社を含めて4社が第三者保証機関としてありますが、当社が買収させていただいたロペライオソリューションズという会社が実は第2位のシェアを持っていた会社なんです。あとはオークネット(3964)さんが子会社で保証会社を持っておられるのと、ニッポンメンテナンスシステム株式会社(東京都中央区、代表者:伊藤光治)さんという会社です。

第三者保証のほとんどという車の販売会社が独自で保証されるケースは、保証ビジネスと言うより、販促の意味合いが強いのでしょうね。中古車ですから、不安もあるでしょうし。御社のサービスを進めてもらう余地、加盟店としての開拓余地が大きいという事でしょうね。このため、御社は様々なプランを用意されて、加盟店開拓に取り組んでいらっしゃいます。ところで、保証期間は平均すると何年で、保証料はどれくらいになるのでしょうか。

柴田社長: より安心して購入する事を目的に、2年間保証を選ばれる方が多いです。ローンと同じで、我々が加盟店さんに卸してます。車や保証範囲によりまちまちですが、2年間で平均2万5,000円ぐらいです。また自動車販売事業者さんがお客様に販売される保証料はまちまちです。加盟店は約1万8,000社ぐらいですね。

お客様のなかには、勘違いされてるケースがあり、自動車保険で直す事ができると思われてる方も多いです。自動車保険では車の自然故障は直せませんが、結構混同される方がいらっしゃって・・・。我々が保証の話をすると、「要するに自動車保険と何が違うんですか」ということをよく質問されます。自動車保険は、車をぶつけたり、事故をしたり、で壊れたら保険で直せますが、自然故障、例えばパワーウィンドウが動かなくなった、スライドドアが開かなくなった、エンジンがかからなくなった、こういうケースです。自動車保険は、こういった故障を保証してませんから。ワランティへの理解が進む事で需要も増えていくと思います。

こちらも加盟店の開拓と利用率の引き上げで伸ばしていく事になる訳ですね。

柴田社長: ワランティの場合はOEMという形でも提供しており、大型の自動車販売事業者さんには、自身のブランド名で保証サービスを車の購入者に提供しています。よく知られているOEM先では、リクルート(6098)さんとの業務提携による「カーセンサーアフター保証」等がありますが、これらは当社が保証をOEM提供させていただいてます。

御社がサービスを提供するものの、販売を代行してもらうのですね。マンパワーを割かずに販売力を強化できますね。

4-3.成長戦略

それでは成長戦略についての質問に移らせていただきます。「コア事業の深化による安定的な収益の拡大」、「新規事業の推進により新たな収益源を獲得し事業の多角化」、という2つのテーマを掲げています。「コア事業の深化による安定的な収益の拡大」では、具体的施策として、“5.4兆円規模の自動車整備事業への本格参入”を挙げています。

柴田社長: 今後は、修理工場のネットワークを作っていきたいと考えています。というのは、我々はワランティで、必ず修理を使います。調べてみると、過去10年間でおよそ6,000工場使っていたんです。これをネットワーク化して、もちろん現在取引のない修理工場さんにも新たにネットワークに入っていただいて、修理工場のネットワークを作って行きたいと考えています。提携関係を結ばせていただいて、修理工場さんが必要とするものを我々が提供していく事で新たなビジネスを組成していきたいと考えています。また、修理工場さんは、修理するにあたって必ず部品を調達されますから、今年からその部品の卸事業を始めました。

自社でも自動車整備事業を始めていますが、修理工場さんは車を販売される訳ではありません。我々は信販会社ですからクレジットに紐づかないところ、修理工場さんはビジネスの対象外でした。今後は、修理工場さんに対して部品の卸をできるようになるという事と、ネットワークに入っていただいた修理工場さんにワランティの修理を出します。これにより、ワランティのコストも削減したいと考えています。

また、2018年10月、ソフトプランナーという会社を買収させていただきましたが、この会社は整備工場さんに対してシステムを販売してる会社です。このシステムをネットワークの整備工場さんに販売していきたいと考えています。クレジットの加盟店は約2万社がありますが、車の販売する会社は修理工場に修理を出してますから、この面でもシナジーが期待できます。納車前点検ですとか、お客様からの修理依頼、車検等、どこかへ出す訳ですから、その時に、「我々のネットワークである修理工場に出していただければ、安く提供もできますよ」とか。あるいは、「今ならこの工場のこのピットが空いているから、すぐ対応できますよ」、とかですね。そういうような情報提供をアプリでできるようにする事等も考えています。販売事業者さんのネットワークと修理工場さんのネットワークでの顧客の相互シェアリングですね。

興味深いお話ですね。修理工場への部品販売、ワランティに係る修理コスト削減と修理工場の仕事量の増加、子会社による修理工場へのシステム販売、販売事業者ネットワークと修理工場ネットワークでの顧客の相互シェアリング。シナジーを数え上げたらきりがない、といった感じですね。「コア事業の深化による安定的な収益の拡大」にあたって、もう一つの具体的施策として、ワランティ事業の国内外共通プラットフォームの構築に取り組んでいくお考えですね。

柴田社長: より利便性の高いシステムにするべく、現在、ワランティのシステムの改良を進めていますが、これをプラットフォームとして、グローバル対応にしていきたいと考えています。海外でのワランティのニーズが非常に高い事が背景にあります。海外のワランティ事業は、インドネシアに続き、2019年2月からタイでのワランティ事業を開始しました。ワランティ事業開始に当たって、一番時間を要するのがシステム開発なんです。グローバルプラットフォームがあれば、システムを現地企業に提供するビジネスモデルも可能になります。どこかの国でワランティ事業を行うに当たって、我々が進出する必要がなくなるという事です。我々自身による現地での事業展開も進めますが、ワランティをやりたいという現地企業にシステムを提供する体制の整備も進めています。申し込みもこのシステムを使ってできますし、管理もこのシステムでできます。システムを提供する事によって、データの収集ができますから、データマイニング、ビッグデータ解析もできるようになります。

なるほど・・・。もう一つのテーマである「新規事業の推進により新たな収益源を獲得し事業の多角化」についてお聞きします。カーライフのトータルサポート領域において、既存事業とのシナジー、グループ保有ノウハウ、スピードを総合的に勘案して、M&A、提携、自社開発を進めていく、とのお考えですね。先ほど触れられたソフトプランナーの子会社化もこの一環であると思います。この他にも、中古車の売買仲介(オークション)を手掛けるUcar PAC(東京都江戸川区、代表取締役 中谷 圭吾)さん、パーク24(4666)さん、オリックスクレジットさんとの提携等もされてますね。ユーザーの利便性は高まると思いますが、収益事業なのでしょうか。

柴田社長: フィーが入ります。Ucar PAC(ユーカーパック)さんとの提携では、「MULTI ACTIVE」の中の商品として、Ucar PACさんの商品をご提供しています。加盟店がUcar PACさんのサービスを利用できるようになり、個人からの自動車の仕入れや、人気車種等、鮮度の高い自動車の獲得が可能になりました。小売りできなかった自動車を出品料や陸送費を負担する事なくオークションに出品する事もできるようになりました。当社はフィーを頂きます。パーク24さんとの提携では、パーク24さんのキャッシュレス決済端末「タイムズペイ」を提供して、パーク24さんからフィーをいただいていますし、オリックスクレジットさんとは、カーライフに関する悩みや困り毎を、同社グループの整備士のライセンスを持つスタッフが電話で解決する「プレミアオートコンシェルジュ」サービスを自動車所有者に提供できるようになりました(バッテリー・タイヤの無償交換や24時間365日のロードサービス、更には会員カードのローン機能等の提供によるカーライフ支援)。

クレジット事業とのシナジーが期待できるサービスのラインナップ整備が着実に進んでいる訳ですね。オートリースやIoT事業はいかがでしょうか。

柴田社長: オートリースについては想定よりもシステム開発に時間がかかりローンチが遅れましたが、2019年1月にスタートしました。今期は期初からのサービス提供となりますが、収益化してくるのは来期以降と考えています。

IoTは、IoT デバイスを用いた連帯保証人を不要とするオートクレジットの新しい取組みで、2019年3月に開始しました。持分法適用関連会社である CIFUTが提供するIoT機器(GPS機能付きエンジン始動制御装置)を、オートクレジット利用者の購入車両に取付ける事で、一定条件の下ですが連帯保証人が要らなくなります。GPS機能付きエンジン始動制御装置とは、車両に搭載する事で車両の位置情報を特定すると共に、安全に自動車のエンジン遠隔起動制御を行うデバイスです。クレジットの申し込みをいただく中で、1割ぐらい連帯保証人のお願いをするケースがあります。少し若いとか、少し年齢が上の方ですとか、あるいは頭金が入らないとか、そういったお客様に対して連帯保証人を付けて欲しいというケースがあります。ただ、昨今は民法改正の問題もありますし、連帯保証を頼むのも気が引けますし、お願いをしても断られる、保証人を付けられず車が買えない、というケースがあります。そういった時に、「このIoTの機械を付けていただけるのであれば、連帯保証人なしでもご提供しましょう」と。このIoTの機械を活用しながら、対応していこうと考えています。

先ほどのお話ではありませんが、債権の質を維持しながら、取扱高を伸ばすための取り組みなのですね。

4-4.投資家へのメッセージ

お話をうかがっていて、興味は尽きないのですが、そろそろ頂いたお時間が参りました。最後に、投資家へのみなさんへのメッセージをお願いします。

柴田社長: 一つは、コア事業であるクレジット事業とワランティ事業に関して継続して二桁成長を目指していきますという事です。よくご質問を頂くのですが、「この成熟したマーケットの中でまだ伸びるのか?」と。しかし、我々のシェアは未だ10%程度です。クレジット事業に関しては、まだまだ残されたシェアが大きく、ワランティに関しても、まだ顕在していないマーケットが非常に大きい。今回、ワランティ会社の株式会社ロペライオソリューションズも買収しましたので、当面は当社グループとのツーブランドでワランティ商品の提供をしていきます。ツーブランドで潜在需要の顕在化と、一段のシェア・アップに取り組んでいきます。この両事業を、しっかりと二桁成長させる事で安定的に収益を出す事ができます。BSをご覧いただければおわかりのように、現在、約200億円のクレジットとワランティの未実現利益があります。トップラインを2桁成長させて増収・増益ペースを維持していきたい、というのが一つです。

もう一つは、新規事業による成長戦略です。ただ、訳の分からないところで投資をするという事ではなく、あくまで我々が得意とする自動車領域という中で、我々のお客様である加盟店さんに対して様々な商品の提供ができるというところへ投資をしていきたいと考えています。ですから、何か大きなリスクをはらんでいるという訳ではありませんし、投資リターンにしても、当初から、ある程度の投資リターンが見込めます。既存事業と異なる分野で新たなお客様を開拓しなければいけないとか、という事ではありません。もちろん、そのための人を増やす必要があるとか、システムを開発して提供する必要があるかもしれません。買収していく中で買収コストがかかるケースがあるかもしれませんが、基本的には、今持っている経営資源をフルに有効活用しながら成長戦略を打っていく事ができます。成長戦略が強みや今持っている経営資源を活かせるものである事をご理解いただきたいと思います。また、株主の皆様には、増配を続ける事でしっかりと還元していきたいと考えています。

分かりました。クレジット業界は成熟した業界ですが、シェア・アップの余地は大きいですし、実際、御社はマーケットの伸びを上回る成長を実現していますからね。ワランティについては約70%のシェアを有し、潜在需要も大きい。また、既存事業は安定した収益が期待できるストック型ビジネスであり、新規事業は既存事業の経営資源を活かす事ができ、既存事業とのシナジーの期待できる、という訳ですね。長時間に当たり、丁寧なご説明をいただき有難うございました。柴田社長とプレミアグループ株式会社の益々のご活躍とご発展をお祈り申し上げます。

5.今後の注目点

オートクレジット信用供与額約4.6兆円、中古車市場約3.7兆円、自動車整備市場約5.3兆円、と同社が事業展開するマーケットはいずれも巨大なマーケットだ。クレジット事業と聞くと目新しさを感じないかも知れないが、同社は巨大なマーケットで着実にシェアを拡大させている。また、ソフトウェア販売を含めた自動車整備市場への展開も既存事業とのシナジーが期待できるため興味深い。ワランティ事業については圧倒的なシェアと潜在需要。両社合わせて約70万件の保証データも強みであり、アジアでの需要の盛り上がりという海外での好材料もある。

アセットの積み上がりによるストック型の安定した収益基盤と大きな成長余力を有する企業として、今後、認知度を高め、評価を更に高めていくのではないだろうか。

参考:コーポレート・ガバナンスについて

◎組織形態及び取締役、監査役の構成

| 組織形態 | 監査役会設置会社 |

| 取締役 | 6名、うち社外2名 |

| 監査役 | 3名、うち社外2名 |

◎コーポレート・ガバナンス報告書(更新日:2018年10月01日)

基本的な考え方

当社グループは、「世界中の人々に最高のファイナンスとサービスを提供し、豊かな社会を築き上げることに貢献します」「常に前向きに、一生懸命プロセスを積み上げることのできる、心豊かな人財を育成します」というミッションを掲げ、このミッションの達成に資するか否かという考え方を、経営における意思決定の判断軸と位置づけております。

当社グループのミッションの達成には、株主をはじめ、お客様、お取引先様、従業員、社会等の当社グループを取り巻く全てのステークホルダーと良好な関係を構築するとともに、その信頼を得ることが不可欠であり、そのためにはコーポレート・ガバナンスの充実が重要な経営課題の一つであるとの認識のもと、当社グループの継続的な成長及び収益性の向上を図りつつ、透明性と健全性を確保した企業運営に努めております。

<実施しない主な原則とその理由>

【原則3-1.情報開示の充実】

取締役候補者及び監査役候補者は、経営者としてふさわしい品格や知見、能力を兼ね備えているだけでなく、当社グループのカルチャーに共鳴する人物であるか等を総合的に判断したうえで、候補者として指名しております。特に社外取締役については、少数株主保護が適切に図られているか等、経営に対する監督及び意見を厳しい目で行えることを重要な要素と考えております。

なお、個々の選解任理由として、2018年6月開催の第3期定時株主総会招集通知において、各取締役候補者の指名に係る説明を実施いたしました。監査役候補者については、今後の定時株主総会招集通知において開示する予定です。

【補充原則4-1② 中期経営計画のコミットメント】

当社は、当社グループの経営環境及び経営戦略を有価証券報告書等において開示しておりますが、現在、中期経営計画の公表は行っておりません。当社は中期経営計画が株主に対するコミットメントであることを十分に認識しており、今後、公表を検討してまいります。

<開示している主な原則>

【原則5-1.株主との建設的な対話に関する方針】

当社は、株主との建設的な対話には合理的な範囲で前向きに対応してまいります。当社の株主との対話全般は、代表取締役社長が中心となり、面談を行う株主の所有株式数、規模等に応じ、代表取締役社長や取締役が対応しております。

また、当社は実効性あるIR活動を実施するため、担当執行役員が部長を務める広報IR部門において実務を行っております。株主との対話を補助すべく、広報IR部門と経営統括、コーポレート統括、総務、経理及び法務コンプライアンスの各部門が適宜連携する体制を整備しております。株主との対話に関する取組としては、決算説明会や当社ホームページにおける情報開示の実践等のほか、株主が当社グループの現状等に関する理解を深められるよう積極的にIR活動を展開しております。

具体的には、機関投資家やアナリストとの対話について、状況に応じて機関投資家向け個別ミーティングやアナリスト説明会等を開催し、代表取締役社長及び取締役が直接対話を実施しております。また、個人投資家との対話の場として、証券会社等が主催する個人投資家向け会社説明会やオンラインセミナーに積極的に参加し、個人投資家の前で、代表取締役社長及び取締役が自らの言葉で当社グループの現状等について説明を行う機会を設けております。

なお、個人投資家向けのIRイベントは、当社ホームページにおいてそのスケジュールを開示しております。

http://ir.premium-group.co.jp/ja/calendar.html

また、当社は、株主との対話を通じて把握できた意見等について、広報IR部門が取り纏め、必要に応じて取締役会に報告し、情報共有及び経営改善を図ることとしております。この他、対話に際してのインサイダー情報の管理について、インサイダー取引防止規程に基づき、未公開情報の厳格な管理を実施しております。

| 本レポートは情報提供を目的としたものであり、投資勧誘を意図するものではありません。また、本レポートに記載されている情報及び見解は当社が公表されたデータに基づいて作成したものです。本レポートに掲載された情報は、当社が信頼できると判断した情報源から入手したものですが、その正確性・完全性を全面的に保証するものではありません。当該情報や見解の正確性、完全性もしくは妥当性についても保証するものではなく、また責任を負うものではありません。本レポートに関する一切の権利は(株)インベストメントブリッジにあり、本レポートの内容等につきましては今後予告無く変更される場合があります。投資にあたっての決定は、ご自身の判断でなされますようお願い申しあげます。

Copyright(C) 2019 Investment Bridge Co.,Ltd. All Rights Reserved. |