(2317)システナ 引き続き収益性改善の見込み

逸見 愛親 会長 |

三浦 賢治 社長 |

株式会社システナ(2317) |

|

会社情報

|

市場 |

東証1部 |

|

業種 |

情報・通信 |

|

代表者 |

逸見 愛親、三浦 賢治 |

|

所在地 |

東京都港区海岸一丁目2番20号 汐留ビルディング14階 |

|

決算月 |

3月 |

|

HP |

株式情報

|

株価 |

発行済株式数(自己株式を控除) |

時価総額 |

ROE(実) |

売買単位 |

|

|

1,590円 |

97,541,789株 |

155,091百万円 |

24.6% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

20.00円 |

1.3% |

52.70円 |

30.2倍 |

208.11円 |

7.6倍 |

*株価は05/24終値。発行済株式数は直近四半期末の発行済株式数から自己株式を控除。ROE、BPSは前期末実績。

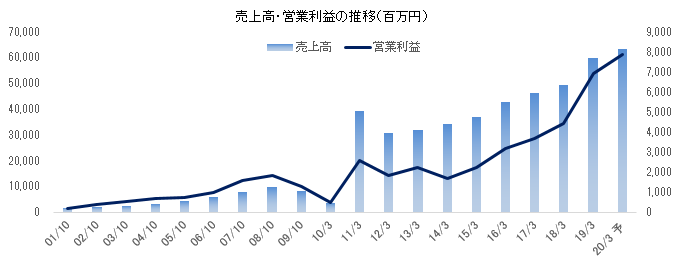

連結業績推移

|

決算期 |

売上高 |

営業利益 |

経常利益 |

親会社株主帰属利益 |

EPS |

DPS |

|

2016年3月(実) |

42,695 |

3,172 |

3,208 |

2,249 |

22.65 |

32.00 |

|

2017年3月(実) |

46,255 |

3,693 |

3,407 |

2,197 |

22.42 |

36.00 |

|

2018年3月(実) |

54,320 |

5,170 |

5,147 |

3,542 |

36.32 |

46.00 |

|

2019年3月(実) |

59,742 |

6,902 |

6,706 |

4,584 |

47.00 |

16.00 |

|

2020年3月(予) |

63,147 |

7,865 |

7,622 |

5,140 |

52.70 |

20.00 |

* 予想は会社予想。単位は百万円、円。2018年6月、1株を4株に分割(EPSを遡及修正)。

株式会社システナの2019年3月期決算概要などをお伝えします。

目次

今回のポイント

1.会社概要

2.2019年3月期決算概要

3.2020年3月期業績予想

4.新中期経営計画(20/3期~24/3期)

5.今後の注目点

<参考:コーポレート・ガバナンスについて>

今回のポイント

- 19/3期は売上高597億円(前期比10.0%増)、営業利益69億円(同33.5%増)となり、中期目標(560億円、55億円)を大きく上回る着地。ネットビジネス、eコマース、車載、IoT、ロボット/AIを中心にソフト開発が好調を継続した他、業務範囲が拡大したITサービスやシステムインテグレーションに注力したソリューション営業も収益性の改善を伴って売上が増加。クラウドも自社商材をけん引役に売上・利益が伸びた。

- 20/3期予想は前期比5.7%の増収、同14.0%の営業増益。全般に保守的な予想となったが、既存事業の深堀と新規事業展開で主力事業の売上が増加し、引き続き収益性の改善も進む見込み。配当は1株当たり上期末10円、期末10円の年20円を予定しており(予想配当性向38%)、4円の増配となる。

- 24/3期までに連結売上高1,010億円、営業利益152億円を目指す5カ年の中期経営計画がスタートした。事業拡大で資産効率を高めると共に、生産性を20%向上させて営業利益率を15%に引き上げる事でR0E(19/3期24.6%)を更に高め維持する。目標の達成に向け、営業強化、自社商材・自社サーピスの拡充、成長分野への集中投資、既存事業のスクラップアンドビルドを行うと共に、IoT事業と暗号化セキュリティ事業を通じて海外展開も加速させる。

1.会社概要

2010年4月1日に(株)システムプロが、持分法適用会社だったカテナ(株)を吸収合併して誕生。旧(株)システムプロのモバイル端末の設計・開発・検証に係る技術・ノウハウとオープン系技術、旧カテナ(株)の金融分野の業務知識及び基盤系技術を融合した事業展開により新たな領域の開拓を進めている。連結子会社9社及び持分法適用会社3社と共にグループを形成している。

【会社の経営の基本方針 - 安定と成長のバランスを重視した経営 -】

経営目標は、「日本を代表するIT企業となり、日本経済を底辺から支える」。その実現のために、「破壊と創造」、「安定と成長」、「保守と革新」という相反する課題をバランス良くコントロールし、常に振り子の中心点に経営の軸足を置いた、バランス経営を基本方針としている。

【目標とする経営指標】

目標とする経営指標として、安定した高配当、高い株主資本利益率、高い売上高営業利益率を掲げており、その実現に向け、経営の基本方針に則り、高収益体質を目指して行く考え。当面の目標(中期経営目標)として、24/3期に連結売上高1,010億円、営業利益152億円(営業利益率15%)、一人当たり営業利益260万円、ROE25%を掲げている。

【事業内容】

事業は、ソリューションデザイン事業(19/3期売上構成比35.5%)、フレームワークデザイン事業(同8.9%)、ITサービス事業(同13.1%)、ソリューション営業(同40.2%)、クラウド事業(同1.9%)、コンシューマサービス事業(同0.7%)、海外事業(同0.2%)、及び投資育成事業(同0.0%)に分かれる(調整額△0.5%)。

ソリューションデザイン事業 (株)システナ、(株)ProVision、(株)IDY、HISホールディングス(株)、Systena Vietnam Co.,Ltd.

モバイル端末開発で培ったノウハウを強みとする自動運転やテレマティクス等の「車載」、電力、交通、航空、宇宙、防衛等の「社会インフラ」、通信キャリア、Eコマース、教育、電子書籍等の「ネットビジネス」、スマートフォン、家電、ロボット等の「スマートデバイス/ロボット/AI」及びワークフローや受発注システム等の「業務システム」の5つのカテゴリーに経営資源を集中させている。いずれのカテゴリーも、IoT関連のシステムやサービスの開発及び検証の引き合いが活発である。また、ベトナムの現地法人Systena Vietnam Co.,Ltd.が、ソフトウェア開発・検証評価・保守運用、ITサービス全般等を手掛けるオフショア拠点としての機能を担っている。

フレームワークデザイン事業 (株)システナ、(株)ProVision、Systena Vietnam Co.,Ltd.

国内外の生・損保や銀行を顧客として、金融系システム開発や基盤系システムの開発を行っている。生損保業務では、情報系、契約管理業務、保険料計算、代理店業務から営業管理業務に至るまで幅広い業務ソリューションの開発実績を有し、銀行業務では、メインフレームへの対応はもちろん、オープンシステムの分野においても、営業店系システム及び対外系チャネルシステム等で豊富な開発実績を有する。現状では、業務の大半を金融系システムの開発・運用が占めているが、ITサービス事業やソリューション営業との連携による両事業が有する顧客へのクロスセル、或いはスマホアプリやWebアプリ等のソリューションでのソリューションデザイン事業との連携により、金融系の深耕と他業種への横展開を進めている。また、ソリューションデザイン事業と同様にSystena Vietnam Co.,Ltd.がオフショア拠点としての機能を担っている。

ITサービス事業 (株)システナ、東京都ビジネスサービス(株)

システムやネットワークの運用・保守、ヘルプデスク、ユーザーサポート、データ入力、大量出力等のITアウトソーシングサービスを手掛ける。顧客は電機メーカー、金融機関、外資系企業、官公庁等。

ソリューション営業事業 (株)システナ

ITプロダクト(サーバー、PC、周辺機器、ソフトウェア)の企業向け販売やシステムインテグレーションを手掛ける。ハード販売型のビジネスからサービス提供型のビジネスへシフトを進めており、ITサービス事業等とも連携して所有から利用(クラウド等)へと変化するニーズを取り込む事で事業拡大、高付加価値化を図っている。顧客は電機メーカー、外資系企業等。

クラウド事業 (株)システナ

クラウド型サービスの導入支援からアプリケーションの提供までを手掛けており、「G Suite」と同社開発の「Cloudstep」を組み合わせたシステナ版グループウェアのクラウドサービスや昨年5月にサービスを開始したクラウド・データベースサービス「Canbus.\キャンバスドット」、スマートフォン向けフィッシング対策ソリューション「Web Shelter」などを提供している。現在、パブリック・クラウドに特化しているが、プライベート・クラウドへの対応も進めている。尚、「Cloudstep」とは、「G Suite」等のクラウド型サービスの使い勝手を向上させるための業務アプリケーションや運用者向け管理ツール等の総称。

コンシューマサービス事業 (株)GaYa

連結子会社(株)GaYaを中心とする事業である。(株)GaYaは、スマートフォン向けゲームコンテンツを開発し、大手SNSサイトへ提供している他、他社が開発・リリースしたゲームの運営受託も手掛けている。

海外事業 Systena America Inc. Systena Vietnam Co.,Ltd.米国の現地法人はモバイルや通信関連の開発・検証支援と米国の最新技術・サービスの動向調査・インキュベーションを二本柱とし、ベトナムの現地法人はソフトウェア開発・検証評価・保守運用、ITサービス全般等を手掛けるオフショア拠点との位置づけ。

投資育成事業

戦略子会社(株)インターネットオブシングスが、IoT、ロボット、FinTech、ソーシャルメディア関連の企画・開発・販売・サービス提供を手掛けている。

|

連結子会社 |

出資比率 |

事業内容 |

| (株)ProVision |

100% |

モバイル端末ソフト開発支援、同ソフト・アプリの品質評価、システム運用・保守 |

| 東京都ビジネスサービス(株) |

51% |

データ入力、大量出力等(東京都との共同出資の重度障がい者雇用モデル企業) |

| (株)IDY |

76.7% |

各種通信デバイス・通信ソフトウェアの販売、無線通信に関わる各種開発

|

| (株)GaYa |

65% |

スマートフォン向けソーシャルゲームの企画・開発・提供、受託開発・開発支援等 |

| (株)インターネットオブシングス |

100% |

IoT、ロボット、FinTech、ソーシャルメディア関連の企画・開発・販売等のサービス提供 |

| Systena America Inc. |

100% |

米国現地法人。モバイル及び通信関連の開発・検証支援、各種ソリューション提供。最新技術やサービスの動向調査および事業化 |

| Systena Vietnam Co.,Ltd. |

100% |

ベトナム現地法人。ソフトウェア開発・検証評価・運用・保守、ITサービス全般 |

|

持分法適用会社 |

出資比率 |

事業内容 |

| HISホールディングス(株) |

25.36% |

システム構築、パッケージソフト開発・販売(北海道を拠点とするニアショア開発) |

| StrongKey, Inc. |

28.84% |

暗号化及び認証製品の開発・販売 ※StrongAuth, Inc.から社名変更

|

| ONE Tech, Inc. |

50% |

全米屈指のPFを持つPlasma社との合弁会社。IoTソリューションパッケージの開発・販売 |

※ 連結子会社は、上記の他、東京都ビジネスサービス(株)の子会社(株)ティービーエスオペレーション。持分法適用会社StrongKey, Inc.及びONE Tech, Inc.はSystena America Inc.を通して出資。

※ 10/3期は4カ月決算。

2.2019年3月期決算概要

|

単位:百万円 |

18/3期 |

構成比 |

19/3期 |

構成比 |

前期比 |

期初予想 |

予想比 |

|

売上高 |

54,320 |

100.0% |

59,742 |

100.0% |

+10.0% |

56,045 |

+6.6% |

|

売上総利益 |

10,815 |

19.9% |

12,753 |

21.3% |

+17.9% |

– |

– |

|

販管費 |

5,644 |

10.4% |

5,850 |

9.8% |

+3.6% |

– |

– |

|

営業利益 |

5,170 |

9.5% |

6,902 |

11.6% |

+33.5% |

6,012 |

+14.8% |

|

経常利益 |

5,147 |

9.5% |

6,706 |

11.2% |

+30.3% |

5,714 |

+17.4% |

|

親会社株主帰属利益 |

3,542 |

6.5% |

4,584 |

7.7% |

+29.4% |

3,802 |

+20.6% |

中計目標(売上高560億円、営業利益55億円)及び3Q時の修正予想(574億円、67億円)を上回る着地

主要事業全般に高付加価値化が進み、収益性の改善を伴い売上が増加。売上高が7期連続、営業利益が5期連続で過去最高を更新した。また、「自動運転、スマートシティ、ロボットIoTソリューションといった今後10年で最も伸びる分野に経営資源を集中させる」というストラテジーの下で進めてきた中期4ヵ年計画の目標を大きく上回る着地となった。

期末配当は1株当たり9.5円を予定している。上期末配当と合わせて16円となり(予想配当性向34%)、2018年6月に1株を4株に分割しているため、実質的に4.5円の増配(4期連続の増配)。

|

単位:百万円 |

16/3 |

17/3 |

18/3 |

19/3 |

当初目標 |

目標比(増減額、増減率) |

|

|

売上高 |

42,695 |

46,255 |

54,320 |

59,742(1.6倍) |

56,000(1.5倍) |

+3,742 |

+6.7% |

|

営業利益 |

3,172 |

3,693 |

5,170 |

6,902(3.1倍) |

5,500(2.5倍) |

+1,402 |

+25.5% |

|

EPS(円) |

90.59 |

89.68 |

145.26 |

188.08(分割前) |

– |

– |

– |

|

配当(円) |

32 |

36 |

46 |

64(同) |

52 |

+12 |

+23.0% |

|

配当性向 |

35.3% |

40.1% |

31.7% |

34.0% |

40%以上 |

||

|

ROE |

17.2% |

15.7% |

22.4% |

24.6% |

20%以上 |

– |

– |

【セグメント別動向】

ソリューションデザイン事業は売上高212億14百万円(前期比12.6%増)、営業利益36億66百万円(同37.9%)。中期4ヵ年計画において成長分野として力を入れてきた車載システムや、従来から強みを持つインターネットサービス分野(システム開発)の好調に加え、育成段階にあるロボットやAIも伸びた。

フレームワークデザイン事業は売上高52億94百万円(前期比15.1%増)、営業利益8億41百万円(同27.0%増)。既存顧客の保険システムの追加受注、基盤構築案件の拡大、更には決済等の新規領域へのシフトも進み売上が増加。本部間連携やプロダクトベンダーとの協業を軸にした業務自動化ツール導入サービスやその他ライセンス販売が増加した事で収益性も改善した。

ITサービス事業は売上高78億27百万円(前期比11.7%増)、営業利益10億67百万円(同30.1%増)。従来から取引があった社内IT部門への「Windows10移行」及びそれに伴う「スマートデバイスの導入」や、これまで取引がなかった同一顧客のプロフィット部門への営業強化の成果等で高付加価値なスポット案件の取込みに成功。「セキュリティ商材」を営業フックに新規顧客の開拓も進んだ。

ソリューション営業は売上高240億32百万円(前期比5.0%増)、営業利益11億55百万円(同15.9%増)。Windows7、WindowsServer2008のサポート終了に伴うシステム案件が増加した他、「働き方改革」をキーワードにモバイル・セキュリティ・クラウド等の需要喚起にも成功した。ロードマップの把握から、IT機器の導入、インフラ構築、システム開発、保守運用に至る高付加価値のワンストップサービス案件が拡大し、ハード販売依存体質の改善が一段と進んだ。

クラウド事業は売上高11億29百万円(前期比16.1%増)、営業利益1億97百万円(同27.6%増)。Webプロモーション等、販促強化が奏功し、「デジタルトランスフォーメーション(DX)」や「IT経営」をキーワードにした需要の取込みが進んだ。この結果、新サービス「Canbus.」の受注・売上が増加した他、働き方改革に伴うグループウェアのクラウド化需要で「Cloudstep」の受注・売上も増加した。

尚、「Canbus.」とは、ITリテラシーに関係なく誰でも簡単に業務アプリが作成、運用できるビジネスアプリプラットフォーム。「DX」や「働き方改革」など企業の経営課題解決のツールとして評価されている。「Cloudstep」は、G Suite、Office365のアドオンとして利用できるグループウェア。企業内の生産性向上に貢献する事に加え、働き方の多様性に応じた利用が可能。

海外事業は売上高1億20百万円(前期比66.8%増)、営業損失31百万円(前期は1億72百万円の損失)。One Tech社と共同で日系大手自動車部品メーカーからIoTビジネス関連の開発案件を受注した他、複数の日系企業からIoT関連やソフトウェアの開発を受注した。ベトナムのオフショアを活用する等で開発コストを抑え、複数回の単月黒字化を達成した。通期では、雑誌広告の掲載等、StrongKey社のSecurityサービスの日本販売に向けた先行投資で営業損失となったものの、営業損失が大幅に減少した。

|

単位:百万円 |

18/3期 |

構成比・利益率 |

19/3期 |

構成比・利益率 |

前期比 |

期初予想 |

予想比 |

|

ソリューションデザイン |

18,833 |

34.7% |

21,214 |

35.5% |

+12.6% |

21,216 |

-0.0% |

|

フレームワークデザイン |

4,600 |

8.5% |

5,294 |

8.9% |

+15.1% |

5,100 |

+3.8% |

|

ITサービス |

7,010 |

12.9% |

7,827 |

13.1% |

+11.7% |

7,778 |

+0.6% |

|

ソリューション営業 |

22,885 |

42.1% |

24,032 |

40.2% |

+5.0% |

20,500 |

+17.2% |

|

クラウド |

972 |

1.8% |

1,129 |

1.9% |

+16.1% |

1,000 |

– |

|

コンシューマサービス |

501 |

0.9% |

397 |

0.7% |

-20.6% |

484 |

– |

|

海外事業 |

72 |

0.1% |

120 |

0.2% |

+66.8% |

190 |

– |

|

投資育成 |

5 |

0.0% |

– |

– |

– |

21 |

– |

|

調整額 |

-559 |

-1.0% |

-272 |

-0.5% |

– |

-244 |

|

|

連結売上高 |

54,320 |

100.0% |

59,742 |

100.0% |

+10.0% |

56,045 |

+6.6% |

|

ソリューションデザイン |

2,657 |

14.1% |

3,666 |

17.3% |

+37.9% |

3,275 |

+11.9% |

|

フレームワークデザイン |

662 |

14.4% |

841 |

15.9% |

+27.0% |

700 |

+20.1% |

|

ITサービス |

820 |

11.7% |

1,067 |

13.6% |

+30.1% |

1,001 |

+6.6% |

|

ソリューション営業 |

997 |

4.4% |

1,155 |

4.8% |

+15.9% |

893 |

+29.3% |

|

クラウド |

155 |

15.9% |

197 |

17.5% |

+27.6% |

100 |

– |

|

コンシューマサービス |

65 |

13.0% |

8 |

2.0% |

-86.5% |

31 |

– |

|

海外事業 |

-172 |

– |

-31 |

– |

– |

4 |

– |

|

投資育成 |

-19 |

– |

-3 |

– |

– |

8 |

– |

|

調整額 |

5 |

– |

0 |

– |

– |

0 |

– |

|

連結営業利益 |

5,170 |

9.5% |

6,902 |

11.6% |

+33.5% |

6,012 |

+14.8% |

【財政状態及びキャッシュ・フロー(CF)】

期末総資産は前期末との比較で54億80百万円増の339億04百万円。貸方では、利益の増加と運転資金の減少で現預金が増加した他、業容拡大と期末が金融機関の休日だった事で売上債権が増加。貸方では、仕入債務、未払法人税等、及び純資産が増加した。流動比率220.5%(前期末217.1%)、固定比率23.3%(同25.4%)、自己資本比率59.9%(同59.5%)。

財政状態

|

単位:百万円 |

18年3月 |

19年3月 |

18年3月 |

19年3月 |

|

|

現預金 |

9,320 |

14,376 |

仕入債務 |

5,259 |

6,056 |

|

売上債権 |

12,900 |

13,486 |

未払金・未払費用 |

1,507 |

1,547 |

|

たな卸資産 |

1,301 |

906 |

未払法人税・消費税等 |

1,410 |

2,318 |

|

流動資産 |

24,126 |

29,166 |

賞与引当金 |

1,108 |

1,494 |

|

有形固定資産 |

529 |

588 |

有利子負債 |

1,550 |

1,550 |

|

無形固定資産 |

113 |

307 |

負債 |

11,204 |

13,312 |

|

投資その他 |

3,655 |

3,842 |

純資産 |

17,220 |

20,592 |

|

固定資産 |

4,298 |

4,738 |

負債・純資産合計 |

28,424 |

33,904 |

営業CFは前述の要因で70億28百万円と前期との比較で26億48百万円(60.5%)増加した。投資CFは余資運用に伴う投資有価証券の取得でキャッシュアウトとなったものの、前期の14億29百万円から9億70百万円に減少(前期はOne Tech社やStrongKey社へ出資)。この結果、60億58百万円のフリーCFを確保した。財務CFは配当金の支払いで12億47百万円のキャッシュアウトとなり、現金及び現金同等物期末残高は141億80百万円と前期末との比較で48億23百万円増加した。

キャッシュ・フロー

|

単位:百万円 |

18/3期 |

19/3期 |

前期比 |

|

|

営業キャッシュ・フロー(A) |

4,380 |

7,028 |

+2,648 |

+60.5% |

|

投資キャッシュ・フロー(B) |

-1,429 |

-970 |

+459 |

– |

|

フリー・キャッシュ・フロー(A+B) |

2,951 |

6,058 |

+3,107 |

+105.3% |

|

財務キャッシュ・フロー |

-1,171 |

-1,247 |

-76 |

– |

|

現金及び現金同等物期末残高 |

9,357 |

14,180 |

+4,823 |

+51.3% |

ROEの推移

|

単位:百万円 |

15/3期 |

16/3期 |

17/3期 |

18/3期 |

19/3期 |

|

ROE |

7.32% |

17.22% |

15.73% |

22.43% |

24.62% |

|

売上高当期純利益率 |

2.54% |

5.27% |

4.75% |

6.52% |

7.67% |

|

総資産回転率 |

1.77回 |

1.93回 |

1.92回 |

2.03回 |

1.92回 |

|

レバレッジ |

1.62倍 |

1.70倍 |

1.72倍 |

1.70倍 |

1.67倍 |

*ROE = 売上高当期純利益率 × 総資産回転率 × レバレッジ

主要事業の高付加価値化による利益率の改善でROEが一段と向上し24.62%に高まった。

3.2020年3月期業績予想

|

単位:百万円 |

19/3期 実績 |

構成比 |

20/3期 予想 |

構成比 |

前期比 |

|

売上高 |

59,742 |

100.0% |

63,147 |

100.0% |

+5.7% |

|

営業利益 |

6,902 |

11.6% |

7,865 |

12.5% |

+14.0% |

|

経常利益 |

6,706 |

11.2% |

7,622 |

12.1% |

+13.7% |

|

親会社株主帰属利益 |

4,584 |

7.7% |

5,140 |

8.1% |

+12.1% |

前期比5.7%の増収、同14.0%の営業増益予想

全般に保守的な予想となったが、既存事業の深堀と新規事業展開で主力事業の売上が増加し、引き続き収益性の改善も進む見込み。

配当は1株当たり上期末10円、期末10円の年20円を予定しており(予想配当性向38%)、4円の増配となる。

【セグメント別見通し】

|

単位:百万円 |

19/3期 実績 |

構成比・利益率 |

20/3期 予想 |

構成比・利益率 |

前期比 |

|

ソリューションデザイン |

21,214 |

35.5% |

23,450 |

37.1% |

+10.5% |

|

フレームワークデザイン |

5,294 |

8.9% |

5,770 |

9.1% |

+9.0% |

|

ITサービス |

7,827 |

13.1% |

8,692 |

13.8% |

+11.0% |

|

ソリューション営業 |

24,032 |

40.2% |

24,000 |

38.0% |

-0.1% |

|

クラウド |

1,129 |

1.9% |

1,230 |

2.0% |

+8.9% |

|

海外事業 |

120 |

0.2% |

150 |

0.2% |

+24.8% |

|

投資育成 |

397 |

0.7% |

305 |

0.5% |

-23.3% |

|

調整額 |

-272 |

-0.5% |

-450 |

-0.7% |

– |

|

連結売上高 |

59,742 |

100.0% |

63,147 |

100.0% |

+5.7% |

|

ソリューションデザイン |

3,666 |

17.3% |

4,408 |

18.8% |

+20.2% |

|

フレームワークデザイン |

841 |

15.9% |

968 |

16.8% |

+15.1% |

|

ITサービス |

1,067 |

13.6% |

1,220 |

14.0% |

+14.2% |

|

ソリューション営業 |

1,155 |

4.8% |

1,242 |

5.2% |

+7.5% |

|

クラウド |

197 |

17.5% |

64 |

5.2% |

-67.6% |

|

海外事業 |

-31 |

– |

-15 |

– |

– |

|

投資育成 |

5 |

1.3% |

-22 |

– |

– |

|

調整額 |

– |

– |

– |

– |

– |

|

連結営業利益 |

6,902 |

11.6% |

7,865 |

12.5% |

+13.9% |

※ 20/3期よりコンシューマサービス事業は投資育成に含める。

ソリューションデザイン事業

20/3期は売上高234億50百万円(前期比10.5%増)、営業利益44億08百万円(同20.2%)を見込む。引き合いが強い「インターネットサービス」を中心に、注力する「車載システム」や、「ロボット」、「AI」が増加する。

インターネットサービスでは、選択と集中により高収益分野に力を入れる。eコマース・ペイメント分野及び教育システム、スマートデバイスを活用したWebビジネスの増加が見込まれ、eコマース関連では受託開発ラボを拡充して対応する。また、IoT・AIをキーワードとしたインターネットサービスプロジェクトへの展開も進める。ベトナムでのオフショアも軌道に乗り、収益性の改善が進む。車載システムでは、成長性の高い分野に力を入れる。インフォテインメント(車内空間の快適性を向上させる情報システム)や乗用車・路線バス等の安全分野(自動運転)をキーワードとしたプロジェクトの寄与が見込まれ、ノウハウの蓄積も図っていく。ロボット・AIではサービスロボットを活用したソリューション開発及びコンサルティングの増加が見込まれる。IoT・AIをキーワードとしたロボット活用プロジェクトへの参画も計画しており、ノウハウの蓄積を図る考え。この他、アライアンスを組んで業務システム事業へ展開する。OSS(Open Source Software)の活用とベトナムでのオフショア開発により、短納期・低コストニーズに応える。

フレームワークデザイン事業

20/3期は売上高57億70百万円(前期比9.0%増)、営業利益9億68百万円(同15.1%増)を見込む。「保険システム」、「決済」、「基盤構築」を軸とした成長性・収益性の高いプロジェクトが寄与する他、「業務自動化(RPA)」、「クラウド」、「データ分析」、「音声認識」、「画像認識」等のサービス拡充と本部間・メーカー・代理店との連携強化でライセンス販売や導入支援サービスも増加する。また、デジタルトランスフォーメーション(DX)をキーワードとした案件のノウハウの蓄積と営業ルートの確立に取り組む。

ITサービス事業

20/3期は売上高86億92百万円(前期比11.0%増)、営業利益12億20百万円(同14.2%増)を見込む。「ヘルプデスク」、「システムオペレーター」という従来の動員力を強みとしたサービスから、プロジェクトで培ったノウハウや英語対応で差別化が可能な「ITサポート」、「ITインフラ」、「PMO」、「LABO」といった付加価値の高いサービス単位の請負型業務へのシフトが進む。また、「AI・チャットボット」、「RPA」等、新商材・新サービスの育成にも取り組む。

ソリューション営業

20/3期は「売上高240億円(前期比0.1%減)、営業利益12億42百万円(同7.5%増)を見込む。従来、物販に依存していたが、ソリューションデザイン事業やフレームワークデザイン事業の開発部隊とリンクしたオールシステナのSIの営業部隊にビジネスモデルが変化している。20/3期は物販の減少で売上が前期比微減にとどまるものの、高付加価値化で営業利益率が改善する。

ソリューション領域の拡大へ向け、サービスメニューの拡充とリソースの増強を進める他、オンプレミス(自社所有・運用)からハイブリッド環境への対応を強化するべく、クラウドパートナーとのアライアンスを強化する。また、オールシステナとしての全てのサービスの提供とアプリを軸とした新たなワンストップサービスの提供に取り組むと共に、Systena America.Inc.との連携強化でセキュリティをキーとしたIoT関連商材の販売にも取り組む。

クラウド事業

20/3期は売上高12億30百万円(前期比8.9%増)、営業利益64百万円(同67.6%減)を見込む。引き続き働き方改革関連での需要が見込めるものの、「Canbus.」を中心とした自社サービスの売上拡大に向けた先行投資が負担になる。具体的には、Canbus.の認知度向上に向け、DXや働き方改革など業務や経営課題にスポットを当てたWebプロモーション等で業界特化のアプローチを展開する。また、様々な業務を実現可能にするべく製品力を強化すると共に、サポート力の向上に向け人員の増強と育成に取り組む。

海外事業

20/3期は売上高1億50百万円(前期比24.8%増)、営業損失15百万円(前期は31百万円の損失)を見込む。GDPR等の規制強化に合わせてStorngKey社のセキュリティ製品の販売を本格する他、One Tech社と協業しEnd to End IoTソリューションをグローバルに展開していく。また、LoRaWAN機器、センサー、及びIoT Gatewayの販売を強化する。この他、米国日系製造業の技術支援にも引き続き取り組む。

4.新中期経営計画(20/3期~24/3期)

【経営の大方針 - データ経営による生産性向上 - 】

クラウド事業で自社開発した「Canbus.」を使ってリアルタイムに経営状況を把握し、生産性の向上につなげていく。プロジェクト単位で、稼働、利益率、進捗等を見える化した数値化データを経営情報として活用する事で、1人当たりの社員の生産性の向上に結びつけて、利益の最大化を目指す。

【ストラテジーと重視する経営指標及び24/3期目標】

今後10年で最も伸びる分野と位置付ける、オートモーティブ、キャッシュレス/決済、ロボット/IoT/RPA/クラウド、自社製品・自社サービスに経営資源を集中させる。

重視する経営指標と24/3期目標

重視する経営指標として、連結売上高、営業利益、営業利益率、一人当たり営業利益、及びROEを挙げており、24/3期の目標として、連結売上高1,010億円、営業利益152億円、営業利益率15%、一人当たり営業利益260万円、ROE25%を掲げている。

【セグメント別の目標と取り組み】

|

単位:百万円 |

19/3期 実績 |

構成比・利益率 |

20/3期 予想 |

構成比・利益率 |

24/3期 計画 |

構成比・利益率 |

|

ソリューションデザイン |

21,214 |

35.5% |

23,450 |

37.1% |

40,950 |

40.6% |

|

フレームワークデザイン |

5,294 |

8.9% |

5,770 |

9.1% |

9,400 |

9.3% |

|

ITサービス |

7,827 |

13.1% |

8,692 |

13.8% |

11,060 |

11.0% |

|

ソリューション営業 |

24,032 |

40.2% |

24,000 |

38.0% |

36,580 |

36.2% |

|

クラウド |

1,129 |

1.9% |

1,230 |

2.0% |

1,970 |

1.9% |

|

海外事業 |

120 |

0.2% |

150 |

0.2% |

640 |

0.6% |

|

投資育成事業 |

397 |

0.7% |

305 |

0.5% |

400 |

0.4% |

|

調整額 |

-272 |

-0.5% |

-450 |

-0.7% |

– |

– |

|

連結売上高 |

59,742 |

100.0% |

63,147 |

100.0% |

101,000 |

100.0% |

|

ソリューションデザイン |

3,666 |

17.3% |

4,408 |

18.8% |

8,100 |

19.8% |

|

フレームワークデザイン |

841 |

15.9% |

968 |

16.8% |

1,600 |

17.0% |

|

ITサービス |

1,067 |

13.6% |

1,220 |

14.0% |

2,350 |

21.2% |

|

ソリューション営業 |

1,155 |

4.8% |

1,242 |

5.2% |

2,300 |

6.3% |

|

クラウド |

197 |

17.5% |

64 |

5.2% |

500 |

25.4% |

|

海外事業 |

-31 |

– |

-15 |

– |

250 |

39.1% |

|

投資育成事業 |

5 |

1.3% |

-22 |

– |

100 |

25.0% |

|

調整額 |

– |

– |

– |

– |

– |

– |

|

連結営業利益 |

6,902 |

11.6% |

7,865 |

12.5% |

15,200 |

15.0% |

ソリューションデザイン事業

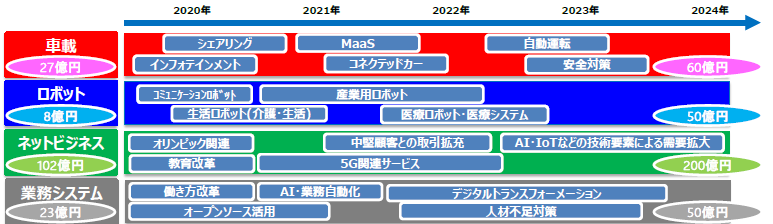

24/3期に売上高409.5億円(19/3期212億円)、営業利益81億円(同37億円)を目指している。ネットビジネスと中核事業に成長した車載で培った業務経験と技術力を活かし、ロボット分野、DXやレガシーシステムの刷新等に起因する業務系分野を拡大させていく。分野別の計画は、車載:19/3期27億円→24/3期60億円、ロボット:8億円→50億円、ネットビジネス:102億円→200億円、業務システム:23億円→50億円。

フレームワークデザイン事業

24/3期に売上高94億円(19/3期53億円)、営業利益16億円(同8億円)を目指している。引き続き既存の金融・保険関連及び自動化を軸とした新規サービスに取り組むと共に、デジタル化対応関連の新規領域に展開してく。計画は、金融・保険関連が、領域拡大、デジタル化対応、基幹システムの刷新・統合等で売上高60億円(同47.6億円)・営業利益8億円(7.5億円)、自動化・効率化を軸とした新規サービスが、自動化診断、導入支援、ライセンス販売、AI連携等で売上高25億円(同5.4億円)・営業利益5億円(1億円)、デジタル化対応関連の新領域が、売上高15億円(実績なし)、営業利益3億円(実績なし)。

ITサービス事業

24/3期に売上高110.6億円(19/3期78億円)、営業利益23.5億円(同11億円)を目指している。プロジェクトで培ったノウハウを基に高い付加価値を有した「ITサポート」、「ITインフラ」、「PMO」、「LABO」といったサービス単位の請負型業務を展開する。「AI・チャットボット」、「RPA」など新商材・新サービスにも力を入れる。請負型業務の売上を19/3期の45億円から80億円に拡大し、事業全体の粗利率を30%から34%へ引き上げる。

ソリューション営業

24/3期に売上高365.8億円(19/3期240億円)、営業利益23億円(同12億円)を目指している。システナの総合営業として生産性向上・コスト削減・セキュリティ強化といった顧客の経営課題の解決に向けたソリューションの提供に取り組む事で、顧客の事業を支えるICTパートナーへビジネスモデルを変革し、継続的な売上・利益の向上に繋げて行く。既存ビジネスを19/3期比で34%、サービスビジネスを同176%、クラウドビジネスを同341%、それぞれ増加させる。

クラウド事業

24/3期に売上高19.7億円(19/3期11億円)、営業利益5億円(同2億円)を目指している。「Canbus.」を中心とした付加価値の高いサブスクリプションモデルを推進する。また、「Canbus.」をフックに、「業務系SI」の高付加価値案件の取込みに力を入れる他、AI、IoT、セキュリティ等、技術要素の研究開発を行い、サービスを拡充していく。

海外事業

24/3期に売上高6.4億円(19/3期1億円)、営業利益2.5億円(同△0.3億円)を目指している。米国内では日系企業の技術支援をベースにIoT分野においてOneTech社との共同営業を推進する。また、StrongKey社のサイバーセキュリティ製品等、最新技術の提供を通じて、日本国内の公共機関・企業の情報漏洩対策支援を行うと共に、次なるテクノロジーとマーケットの発掘に取り組む。

5.今後の注目点

働き方改革への対応やDXの取り組み等で引き続き良好な事業環境が見込めるとは言え、収益性を高めながら売上高1,000億円超(1,010億円)を目指す中期5カ年計画はハードな取り組みだ。このため、オールシステナで取り組んでいく考え。「20/3期を、その元年にしたい」(三浦社長)と言う。各セクターそれぞれで、強みが顕在化しつつあり、収益性も高まっているが、セクター毎で取り組みを進めるのではなく、営業部隊、サポート部隊、開発部隊、更には、そのサービスを拡充していく部隊、サービスを新しく創っていく部隊。これらの部隊の力を結集していく事が新中計のポイントになる。

同社の経営目標は、「日本を代表するIT企業となり、日本経済を底辺から支える」。言い換えると、「顧客のビジネスの拡大と社会インフラの整備に寄与する事で日本経済の発展に貢献していく」。前中期経営計画も当初はハードルの高さを感じたが、終わってみれば大幅超過で有言実行。今後の展開に期待したい。

<参考:コーポレート・ガバナンスについて>

◎組織形態及び取締役、監査役の構成

| 組織形態 | 監査役会設置会社 |

| 取締役 | 9名、うち社外2名 |

| 監査役 | 4名、うち社外4名 |

◎コーポレート・ガバナンス報告書(更新日:2018年11月22日)

基本的な考え方

当社は、激しい経営環境の変化に対応し、経営の効率性を高めるために迅速な意思決定によるスピード経営を推し進め、永続的な事業発展と株主価値の増大および株主への継続的な利益還元を行っていくと同時に、株主、顧客、取引先、従業員および地域社会などのステークホルダー(利害関係者)との利害を調和させ、全体としての利益を最大化することを目指し、かつ、経営の健全性確保およびコンプライアンス(法令遵守)の徹底に努めるためにコーポレート・ガバナンスを強化させていきたいと考えております。このため、外部専門家(監査法人、主幹事証券会社、弁護士、社会保険労務士、司法書士等)やステークホルダーからの指摘や提言を真摯に受け止め、経営の公平性、透明性に関して更なる充実を図る所存であり、持ち前の当社の機動性を活かし、会社規模に応じた体制を構築し、株主などのステークホルダーを絶えず意識した上場企業として一層の自己改革を図り、コーポレート・ガバナンスの強化と適時適切な情報開示に努める所存であります。

<実施しない主な原則とその理由>

【補充原則4-10-1 任意の指名委員会・報酬委員会など、独立した諮問委員会の設置】

当社の取締役9名のうち独立社外取締役は2名であり、取締役会の過半数には達しておりませんが、社外監査役4名とともに社外役員6名全員が東京証券取引所の定めに基づく独立役員の要件を満たしており、各々の独立役員が専門的な知見と豊富な経験を活かし、取締役会における特に重要な事項の審議に当たり、積極的に意見を述べるとともに、適時適切な助言が行われているため、現在のところ、独立した諮問委員会の設置は行っておりません。今後、必要に応じて検討してまいります。

<開示している主な原則>

【原則1-4 政策保有株式】

当社は、政策保有株式として上場株式を保有しない方針であり、政策保有株式として保有する株式はありません。

【原則3-1 情報開示の充実】

(4)取締役会が経営陣幹部の選解任と取締役・監査役候補の指名を行うに当たっての方針と手続

取締役候補の選任・指名に当たっては、取締役就業規程に基づき、代表取締役社長が実績・人格・見識・能力等を総合的に判断した上で取締役会に提案し、取締役会において、取締役会全体として的確かつ迅速な意思決定、適切なリスク管理、業務執行の監督ができる人員構成となるよう適任者を選んでおります。取締役、監査役または執行役員を解任すべき事情が生じた場合には、代表取締役が審議を行い、取締役会で当該審議結果を考慮し、取締役、監査役に関してはその解任案を、執行役員に関してはその解任をそれぞれ決定することとしております。なお、取締役、監査役の解任は会社法等の規定に従って行います。また、監査役候補の選任・指名に当たっては、代表取締役社長が、実績・人格・見識・能力等を総合的に判断した上で取締役会に提案し、取締役会において財務・会計または法律に関する知見や経営監視の経験等のバランスを考慮し、候補者を選んでおります。なお、監査役候補者については監査役会の同意を得ることとしております。

【原則5-1 株主との建設的な対話に関する方針】

当社は、株主との建設的な対話を促進するために、ディスクロージャーポリシーを定め、開示しております。詳細は、当社ホームページに掲載しておりますので、ご参照ください。

https://www.systena.co.jp/ir/management/disclosure.html

また、そのための体制整備・取組については、本報告書「III 株主その他の利害関係者に関する施策の実施状況」の「2.IRに関する活動状況」をご参照ください。