(6183)ベルシステム24ホールディングス 事業再編での減損損失除き、増益

柘植 一郎 社長 |

株式会社ベルシステム24ホールディングス(6183) |

|

会社情報

| 市場 | 東証1部 |

| 業種 | サービス業 |

| 代表者 | 柘植 一郎 |

| 所在地 | 東京都中央区晴海1-8-11 |

| 決算月 | 2月 |

| HP | https://www.bell24hd.co.jp/jp/ |

株式情報

|

株価 |

発行済株式数(自己株式控除) |

時価総額 |

ROE(実) |

売買単位 |

|

|

1,571円 |

73,515,620株 |

115,493百万円 |

12.1% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

42.00円 |

2.7% |

93.86円 |

16.7倍 |

622.14円 |

2.5倍 |

*株価は4/19終値。発行済株式数は直近期決算短信より。ROE、BPSは前期実績。

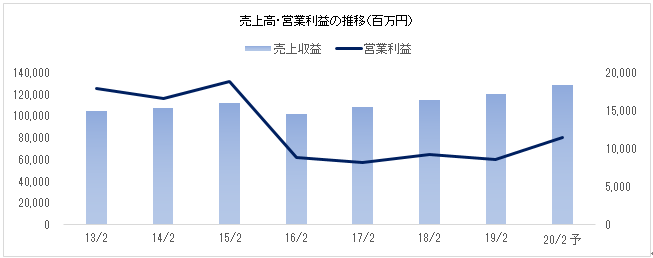

業績推移

|

決算期 |

売上収益 |

営業利益 |

経常利益 |

当期純利益 |

EPS |

DPS |

|

2016年2月(実) |

102,540 |

8,884 |

7,875 |

5,031 |

71.00 |

18.00 |

|

2017年2月(実) |

108,916 |

8,172 |

7,196 |

4,304 |

58.86 |

36.00 |

|

2018年2月(実) |

115,618 |

9,319 |

8,502 |

5,604 |

76.39 |

36.00 |

|

2019年2月(実) |

121,113 |

8,580 |

7,944 |

5,397 |

73.37 |

36.00 |

|

2020年2月(予) |

129,000 |

11,500 |

10,850 |

6,900 |

93.86 |

42.00 |

* 予想は会社側予想。2016年3月期より当期純利益は親会社株主に帰属する当期純利益(以下、純利益については同様)。

* 単位:百万円、円

ベルシステム24ホールディングスの2019年2月期決算の概要と2020年2月期の見通しについて、ブリッジレポートにてご報告致します。

目次

今回のポイント

1.会社概要

2.2019年2月期決算概要

3.2020年2月期業績予想

4.今後の注目点

<参考:コーポレート・ガバナンスについて>

今回のポイント

- 19/2期は前期比4.8%の増収ながら、医薬関連事業再編に伴う減損損失が負担となり同7.9%の営業減益。「既存業務+新規業務」が順調に拡大し売上が増加したものの、コア事業であるCRM事業に経営資源を集中するべく、ビーアイメディカル社のCSO事業譲渡(譲渡後、100%子会社化)やSMO事業を手掛けるBell24・Cell Product社の売却に伴う減損損失の計上が響いた。ただ、この影響を除くと、売上収益の増加と業務効率化等で人件費や人材投資等による営業費用の増加を吸収して同9.7%の営業増益。配当は18円の期末配当を予定しており、上期末配当18円と合わせて年36円となる(配当性向49.1%)。

- 20/2期予想は前期比6.5%の増収、同34.0%の営業増益。堅調なアウトソーシング需要を背景に増収が続く。利益面では、増収効果・収益性改善に加え、前年度に発生した医薬関連事業再編に伴う減損損失の反動もあり、営業利益率が8.9%に向上。医薬関連事業再編の反動を除いても、同12%の営業増益。配当は、上期末21円、期末21円の年8円増配の42円を予定(予想配当性向44.7%)。同社は連結配当性向50%を目標としつつ、一過性の要因による変動を抑えていく方針。

- 同社の強みは、単に企業の規模が大きいというだけでなく、それぞれの業界において変革者的な位置付けの企業を中心とした優良顧客群と、こうした優良顧客群のニーズに応え得る現場力(採用・研修、退職抑止等のノウハウ、及びサービス面での分析力と実績等)である。「現場力」の源泉となる高スキル人材と独自のAI活用により顧客企業のニーズに応えるコンタクトセンター運営を創出し、顧客企業と共に成長する次世代CXパートナーを目指す考え。事業戦略の進捗に注目していきたい。

1.会社概要

持株会社である同社と子会社7社でグループを形成。コンタクトセンターアウトソーシングを中心とするCRM事業、テクノロジーサービス及びコンサルティングサービスを主たる事業とする。子会社は、コンタクトセンター運営及びその付帯業務の株式会社ベルシステム24、ITサービスデスクやBPO(Business Process Outsourcing)等のCTCファーストコンタクト株式会社(出資比率51%)、医薬向けのCRM事業等の株式会社ビーアイメディカル、コンテンツ販売の(株)ポッケ、障がい者の雇用促進を目的とする特例子会社の株式会社ベル・ソレイユ、ベトナムでコンタクトセンター事業を展開するBELLSYSTEM24-HOASAO(出資比率49%)の6社。

伊藤忠商事(株)が同社議決権の40.79%を有し、同社を持分法適用関連会社としている(同社は出向者を8名受け入れている)。生活消費関連分野を中心とする非資源分野に注力している伊藤忠商事(株)グループにおいて、コールセンター事業を手掛ける同社は「企業と消費者の接点」としての役割を担っている。2014年10月の資本提携以降、様々な連携を進めており、伊藤忠商事グループと取引は順調に拡大している(伊藤忠商事グループとの取引は、他のクライアント企業と同様の取引条件で行っており、今後も同様の方針)。

【企業理念】

我々の使命

イノベーションとコミュニケーションで社会の豊かさを支える

我々の行動理念

我々は一人ひとりが常に新たな挑戦を続け、楽しく、安心して働ける、人に優しい職場(コミュニティー)を作ります。

我々は企業としての社会的責任を果たし、持続的で健全な成長を目指します。

我々がつくり出した価値を社会に還元し、美しい未来づくりに貢献します。

【CSRへの取組み】

同社グループはSDGs(持続可能な開発目標)にかかる取り組みとして「多様な人材による多様な働き方の実現」を掲げている。ワーキングプアの排除、障がい者への職場の提供、更には同社コミュニケーターの7割超を占める女性の活躍の環境整備に力を入れており、コールセンター業界初めて「プラチナくるみん」や「なでしこ銘柄」の認定を受けている。また、障がい者への職場の提供では、障がい者が働く事業モデルを創出し多様な就労支援事業を展開する久遠チョコレート(運営:一般社団法人ラ・バルカグループ、本社:愛知県豊橋市)と共同で、多様な人材による多様な働き方の実現を目的に、障がい者10名よるチョコレート製造工場を愛知県豊橋市に開設している他、サステイナブルコーヒーチャレンジに参加している唯一の日本企業である(株)ミカフェート(本社:東京都港区、代表取締役社長:川島良彰)がプロデュースする「障がい者の運営によるカフェ」をオフィス内に開設している。

また、19/2期には事業戦略部内に「CSR推進室」を新設した。事業戦略の策定、M&A、AI等の新技術導入等を担う「事業戦略部」内に設置する事で事業戦略とCSR活動を統合し更なる企業価値の向上を目指している。

【事業内容】

事業は、報告セグメントであるCRM事業とその他に分かれ、CRM事業が連結売上高の90%以上を占めている。その他には、(株)ビーアイメディカルが手掛けるCSO(医薬品販売業務受託機関)事業及びMIS(メディカルインフォメーションサービス)事業、(株)BELL24・Cell Productが手掛けるSMO(治験施設支援機関)事業、(株)ポッケが手掛けるコンテンツ販売等が含まれている。

CRM事業

主に(株)ベルシステム24及びCTCファーストコンタクト(株)の事業領域である。電話を主なコミュニケーションチャネルとする従来型のインバウンド・アウトバウンドコールの業務に加え、Webやソーシャルメディア等のIT技術を駆使した様々なサービスを、クライアント企業へ提供している。売上の90数%を継続業務が占めるストック型のビジネスで、選挙関連等のスポット業務が残り数%。また、ソフトバンク向け(BBコール業務)の売上が全体の10数%(継続業務)を占めている。業務は、次の4業務に分ける事ができる。

①クライアント企業のカスタマーサポート業務(主にクライアント企業の商品・サービスに関する質問に対応する業務)

②クライアント企業のセールスサポート業務(主にクライアント企業の商品・サービスの販促をサポートする業務)

③クライアント企業のテクニカルサポート業務(主にクライアント企業のIT製品の操作方法等に関する質問に対応する業務)

④BPO業務(主にクライアント企業のWeb制作、データ入力作業等を請け負う業務)

その他

(株)ビーアイメディカルでは、製薬会社等の医薬関連事業者に向け、コンタクトセンターサービスを中心としてCRM事業を展開している。また、その他事業では、(株)ポッケや(株)ベル・ソレイユの収益が計上されている。(株)ポッケは、モバイル・PC等を通じた一般消費者向けコンテンツ販売(月額課金)や事業者向けに気象予報関連コンテンツの販売を行っている。また、(株)ベル・ソレイユは、障がい者の雇用促進を目的とする特例子会社として、同社グループの総務業務及び事務代行の受託を主な業務としている。

【沿革】

1982年9月、テレマーケティング・エージェンシーとして設立された(株)ベルシステム二四を前身とする(1992年8月に(株)ベルシステム24に商号変更)。電話による秘書代行業務に着目し、1982年10月に電話転送機による24時間電話業務代行サービス及び夜間、休日におけるクレジット申込み電話受付業務を開始し、その後、通信販売の電話注文受付業務、自動車事故報告の電話受付業務の開始等により業容を拡大。1994年12月に日本証券業協会に店頭登録銘柄として登録、1997年2月の東証2部上場を経て、1999年11月に東証1部に指定された。

より機動的な経営判断に基づくグループ戦略の展開を図るため、2005年1月に東証1部の上場を廃止。上場廃止後、数度にわたる企業再編を行い現在のグループを形成。2014年10月には伊藤忠商事(株)が資本参加(発行済株式数の49.9%を取得)。2015年9月に(株)ベルシステム24ホールディングスに商号を変更し、同年11月、東証1部に上場した。

2.2019年2月期決算概要

(1)連結業績(IFRS)

|

18/2期 |

構成比 |

19/2期 |

構成比 |

前期比 |

期初予想 |

予想比 |

|

|

売上収益 |

115,618 |

100.0% |

121,113 |

100.0% |

+4.8% |

124,700 |

-2.9% |

|

売上総利益 |

22,014 |

19.0% |

23,635 |

19.5% |

+7.4% |

24,300 |

-2.7% |

|

販管費 |

12,666 |

11.0% |

13,369 |

11.0% |

+5.6% |

14,000 |

-4.5% |

|

営業利益 |

9,319 |

8.1% |

8,580(10,224) |

7.1%(8.4%) |

-7.9%(+9.7%) |

10,300 |

-16.7%(-0.7%) |

|

税引前利益 |

8,502 |

7.4% |

7,944(9,588) |

6.6%(7.9%) |

-6.6%(+12.8%) |

9,660 |

-17.8%(-0.7%) |

|

親会社所有者帰属利益 |

5,604 |

4.8% |

5,397(6,273) |

4.5%(5.2%) |

-3.7%(+11.9%) |

6,190 |

-12.8%(+1.3%) |

* ()内は医薬関連事業再編に伴う影響を除いた業績。

* 単位:百万円

医薬関連事業再編に伴う損失で同7.9%の営業減益ながら、コア事業が順調に拡大し、収益性の改善も進む

売上収益は前期比4.8%増の1,211億13百万円。「既存(旧BBコール)」が顧客都合等で同5.5%減少した他、選挙の反動でスポット業務も同9.0%減少し、更には医薬関連事業再編の影響でその他が同6.8%減少したものの、「既存業務+新規業務等」が同8.8%増と伸びて吸収した。

営業利益は同7.9%減の85億80百万円。人件費の増加(減益インパクト7.4億円)、12月にスタートした新人事制度関連費用(同2.7億円)を含む人材・新領域への投資及び先行投資(同5.2億円)、その他(同2.7億円)の営業費用の増加を、増収効果(増益インパクト8.8億円)や価格転嫁・現場オペレーションの効率化による収益性改善等(同14.5億円)で吸収して102億24百万円の減損損失控除前営業利益を確保したものの、医薬関連事業再編に伴う減損損失16億44百万円が負担になった。同損失の親会社所有者帰属利益への影響(利益押し下げ)額は8億77百万円。

尚、販管費(133.7億円)の内訳は、間接部門人件費等69.5億円、減価償却費7.2億円、外注費(業務委託等)6.8億円、設備関連費16.7億円、通信費2.5億円、その他31.0億円。販管費の過半を占める、間接部門人件費等はコントロールされており想定の範囲内。

セグメント別売上収益・営業利益

|

18/2期 |

構成比・利益率 |

19/2期 |

構成比・利益率 |

前年同期比 |

|||

|

売上収益 |

115,618 |

100.0% |

121,113 |

100.0% |

+4.8% |

||

|

CRM事業 |

108,868 |

94.2% |

114,824 |

94.8% |

+5.5% |

||

|

継続業務 |

既存業務+新規業務 |

85,421 |

73.9% |

92,944 |

76.7% |

+8.8% |

|

|

既存(旧BBコール) |

15,264 |

13.2% |

14,429 |

11.9% |

-5.5% |

||

|

スポット業務 |

8,183 |

7.1% |

7,450 |

6.2% |

-9.0% |

||

|

その他 |

6,750 |

5.8% |

6,289 |

5.2% |

-6.8% |

||

|

営業利益 |

9,319 |

8.1% |

8,580(10,224) |

7.1% |

-7.9%(+9.7%) |

||

|

CRM事業 |

8,962 |

8.2% |

10,038 |

8.7% |

+12.0% |

||

|

その他 |

357 |

5.3% |

-1,458(186) |

-(-3.0%) |

-(-47.9%) |

||

* 単位:百万円

医薬関連事業再編

コア事業であるCRM事業に経営資源を集中するべく、伊藤忠との合弁会社で同社が55%を出資する(株)ビーアイメディカルについて、CSO事業を譲渡後、100%子会社化した。また、SMO事業を手掛ける100%子会社(株)Bell24・Cell Productの全株式を売却した。

製薬会社のMR業務の支援(MR派遣)を行うCSO(Contract Sales Organization)事業は、コア事業とのシナジーが希薄だった事に加え、顧客である製薬会社の事業環境の変化でMR派遣市場が悪化する中、事業規模的に単独での事業拡大が難しくなっていた。治験を実施する医療機関を支援するSMO事業(Site Management Organization)も、 コア事業とのシナジーが希薄だった事に加え、事業規模的に単独での事業拡大が難しくなっていた。

(株)ビーアイメディカルのCSO事業譲渡が、15.6億円の営業減益要因、8.0億円の親会社所有者帰属利益の減益要因になり、(株)Bell24・Cell Productの売却が、0.8億円の営業減益要因、0.8億円の親会社所有者帰属利益の減益要因になった。

100%子会社化した(株)ビーアイメディカルは、有資格者による24時間365日の医療・健康にかかわるコンタクトセンターサービスであるCRM事業及び登録割付(治験薬への割付・被験者の臨床試験組入れ)に経営資源を集中させる事でグループシナジーを追求していく。

(2)中期経営計画における取り組み

20/2期を最終とする中期経営計画が進行中である。「従来ビジネスの拡大」、「新領域での拡大」、及び「人材マネジメントの高度化」の3つの成長戦略を柱とし、20/2期に売上収益1,315億円、営業利益115億円(営業利益率8.8%)、ROE14.3%、NET DER1.20倍、の達成を目指している。また、中期経営計画の事業期間を超えた22/2期までの5年間で各取り組み合計100億円以上の投資を計画している。

「従来ビジネスの拡大」

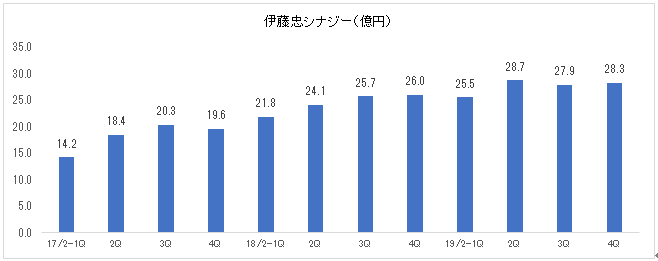

伊藤忠シナジーの拡大継続

伊藤忠シナジーは18/2期の97.6億円から110.4億円へ前期比13%増加した。また、全てが伊藤忠シナジーではないが、通信や情報サービスを中心に、近年獲得した業務の伸長により、既存業務における年間売上収益5億円超のクライアント数及び売上収益も、17/2期37社・532億円、18/2期38社・588億円、19/2期40社・617億円、と引き続き増加傾向にある(旧BBコールを含む)。

(同社資料を基に作成)

業種別売上高(旧BBコールを除くCRM事業の売上収益上位300社が対象)

|

18/2期 |

構成比 |

19/2期 |

構成比 |

前年同期比 |

|

|

放送・出版・情報サービス |

257.2 |

30% |

272.6 |

30% |

+6.0% |

|

金融 |

176.6 |

20% |

188.4 |

21% |

+6.7% |

|

流通(小売・卸売) |

200.3 |

23% |

203.2 |

22% |

+1.4% |

|

運輸・通信 |

112.5 |

13% |

134.1 |

15% |

+19.2% |

|

製造 |

67.5 |

8% |

65.4 |

7% |

-3.0% |

|

電気・ガス・水道等 |

20.6 |

2% |

21.4 |

2% |

+4.1% |

|

その他 |

27.3 |

3% |

28.7 |

3% |

+5.4% |

|

合計 |

862.0 |

100% |

913.8 |

100% |

+6.0% |

* 単位:百万円

多言語対応に特化したセンターを池袋に開設

2018年4月、多言語対応に特化したセンターを池袋に開設した。国内最大の32拠点目となる同センターは首都圏7拠点目となるセンターであり、英語、中国語、韓国語を主とした多言語に特化した。東京オリンピック等で更なる拡大が見込まれるインバウンド需要への対応を念頭に置いたもので、既に150名規模のコミュニケーターを確保しており、更なる増員を計画している。

西東京・南大沢に新センターを開設

2019年1月、主婦層等の昼間人口が多い多摩南大沢(東京都八王子市南大沢)に「南大沢ソリューションセンター」を開設した。首都圏8拠点目となる200席規模のセンターであり、2019年2月に開始したfintech関連業務等で、約300名の新規雇用の創出を想定している。子育て世帯の流入による主婦層の増加及び学園都市である南大沢エリアにおいて、短時間勤務等の柔軟な勤務体系の業務を用意する事で、求職者と仕事のアンマッチを解消し、「多様な人材が、より快適に、より長く務めることができる環境」を提供できると判断し、同地域での新センター開設を決定した。

「新領域での拡大」

既存クライアントの業務効率化ニーズ応えるべくRPAの導入を推進した他、凸版印刷との連携で開始した「デジタルカスタマーサービス」では6~7億円の実績をあげた(カウントの仕方にもよるが、20/2期は倍増近い伸びが見込まれる)。また、マーケティングオートメーションツールを提供するスプリームシステム株式会社(東京都豊島区、代表取締役:佐久間卓哉)と業務提携した。

スプリームシステム株式会社との業務提携

(株)ベルシステム24の電話・eメール・SNS等によるマルチチャネルのコンタクトセンター業務及びビジネスプロセスアウトソーシング(BPO)業務と、スプリームシステム(株)のAIを活用した分析・ターゲティング機能を持つマーケティングオートメーション(MA)ツール「Aimstar(エイムスター)」を融合し、消費者対応から分析、マーケティング支援そして顧客戦略の高度化までを一貫して支援する新たなCRM事業の確立を目指している。

オンライン等のチャネル拡大と共に消費者とのタッチポイントの多様化が進む中、消費者の声を一元的に管理し、最適なタイミングや方法(電話、チャット、eメール、DM等)で、パーソナライズされたメッセージやサービスを届け、高度な顧客体験を提供する事が求められている。現在、(株)ベルシステム24は、コンタクトセンター事業やBPO事業を通じ、電話対応やWebチャットなど消費者との接点領域において、AIとヒトの組み合わせによる最適化されたサービスの提供を推進している。一方、スプリームシステム(株)は、2000年の設立以来、AIを活用した専門知識を必要としないMAツール「Aimstar」を提供し、様々な業界の大手企業を中心に多くの導入実績を有する。

今回の提携により、(株)ベルシステム24とスプリームシステム(株)の機能を融合する事で、多様なチャネルから寄せられた消費者の声を一元的に集約・分析し、最適な顧客アプローチシナリオ及びマーケティングプランを立案・実行する事が可能になる。両社の得意分野を融合する事で、各工程がシームレスに連携し、高速PDCAを実現する新たなCRMソリューションの提供を目指している。

今後、デジタルマーケティング、アナリティクス、IoT、その他先端科学技術の活用に関する事業を共同で拡大し、新しい価値を提供するサービスの開発や、海外市場へのサービスの提供に向けた取り組みを進めていく考え。

「人材マネジメントの高度化」

「新人事制度」運用開始

現状は社内での周知期間であり、本格的に人件費に反映されてくるのは20/2期下期以降だが、既にコミュニケーターも対処とした永年勤続表彰制度が始まっている(2019年1月に第1回表彰を実施し、経費として1億20百万円程度を計上した)。

スキル不足の人材を確保し就業支援により即戦力化する「SUDAchi」を開設

「SUDAchi」は、パソコン等のスキル不足の求職者や多言語コールセンターでの勤務を希望する外国人求職者等を、採用・教育し、戦力化するための教育施設。これまでスキルが同社の採用基準に満たないために採用に至らなかった応募者にスポットを当てた取り組みであり、教育担当のトレーナーとの密なコミュニケーションにより、就労前に業務内容や企業文化に対する理解も深めてもらう(就労準備者は、準備期間中も給与の支払い対象)。毎期8,000~9,000人(時限的短期業務を含む)を新規採用している同社の場合、応募者の50%程度が面接を受け、採用に至るのは面接を受けた応募者の50%程度。毎期、採用人数と同規模の8,000~9,000人が就業を希望しながら就業できていない訳だが、「SUDAchi」を開設する事で、採用後のスキルアップを前提に、採用の間口を広げる事ができる。通常の採用者よりも高い定着率を示していると言う。

福岡拠点内に企業内保育園を開設

産休・育休明けの従業員の復職や育児と仕事の両立の支援を目的とし、雇用形態や性別を問わず、全ての従業員が利用できる企業内保育所「ベルキッズ てんじん保育園」を、福岡のソリューションセンター内に開設した。同社では、「ベルキッズとよさき保育園」(沖縄県豊見城市)に次ぐ企業内保育園であり、20/2期は札幌での開設を予定している。

AIを活用した社員向けツール「AI-Chat for Staff」の提供開始

従業員向けの「AI-Chat「AI-Chat for Staff」の提供を開始した。シフト、休暇、勤務時間の照会・確認に加え、挨拶や雑談、意見や要望の収集等、400シナリオ・4000パターンの充実した機能と98%の高い正答率を誇るAIと社員のコミュニケーションツールであり、コミュニケーターの半数が登録している。深夜の利用が多いと言う。更にシナリオ・パターンを増やし、機能を拡充していく考え。

上記の他、CSRへの取組みとして、「CSR推進室」を新設した他、CSR・CVS(経済的価値と社会的価値を同時実現する共通価値)の一環として、障がい者によるカフェ、チョコレート工場を開設した。

総括 経営基盤の強化策が進展

「ビジネスの拡大・強化」として、札幌(600席)・福岡(750席)での大型拠点開設、スモールオフィス(100席)開設、及び南大沢拠点(200席)を開設し、拠点ネットワークを拡充した他、事業部制の導入や事業企画部の新設により体制も強化した。また、伊藤忠・CTCとの業務提携や凸版印刷との資本業務提携を開始した他、サービスの高度化に向けスプリームシステム(株)と業務提携した。この他、Hoa Sao社(ベトナム)へ出資する一方、医薬関連事業を再編した。

「人材、就労環境整備への取組み」として、新人事制度の導入、無期雇用化の開始、採用手法の見直し、更には新たな研修手法(SUDAchi)を導入した。また、沖縄・福岡での企業内保育所の開設や契約社員向け福利厚生の拡充により就労環境の整備も進めた。

「CSRの強化」として、CSR推進室の新設、京都大学iPS細胞研究所への寄付、障がい者採用の強化、「ASEANにおける人材育成事業(経済産業省)」参画、キッザニアへの出展、更には大学での「コミュニケーション講座」を実施した。

「ガバナンス強化」として、監査役会の実効性評価、事業管理部の強化・拡充、及び「内部通報カード」の配布を実施した他、「企業倫理ホットラインポスター」掲出による教育・啓蒙活動に取り組んだ。

(3)財政状態及びキャッシュ・フロー(CF)

財政状態

|

18年2月 |

19年2月 |

18年2月 |

19年2月 |

||

|

現預金 |

5,324 |

5,971 |

未払従業員給付 |

8,604 |

8,778 |

|

営業債権 |

18,477 |

17,402 |

借入金 |

76,412 |

70,986 |

|

流動資産合計 |

26,095 |

25,589 |

負債合計 |

97,586 |

93,247 |

|

のれん |

97,642 |

96,250 |

資本合計 |

44,851 |

46,492 |

|

非流動資産合計 |

116,342 |

114,150 |

負債・資本合計 |

142,437 |

139,739 |

* 単位:百万円

期末総資産は1,397億39百万円。のれんと借入金の減少により、前期末との比較で26億98百万円減少した。借入金が減少する一方、親会社所有者帰属持分が増加したため、自己資本比率は32.7%と前期末の30.5%から2.2ポイント改善。NET DERは1.42倍と前期末の1.63倍から0.21ポイント改善した。

キャッシュ・フロー(CF)

|

18/2期 |

19/2期 |

前期比 |

||

|

営業キャッシュ・フロー |

8,948 |

11,981 |

+3,033 |

+33.9% |

|

投資キャッシュ・フロー |

-4,508 |

-2,483 |

+2,025 |

– |

|

財務キャッシュ・フロー |

-4,734 |

-8,759 |

-4,025 |

– |

|

現金及び現金同等物期末残高 |

5,324 |

5,971 |

+647 |

+12.2% |

* 単位:百万円

減損損失16億44百万円を計上した事で営業利益は85億82百万円と前期比7.9%減少したものの、減損損失が現金支出を伴わない費用である事もあり、営業CFは119億81百万円と同33.9%増加。無形固定資産の取得やM&A関連費用の減少で投資CFのマイナス幅も縮小し、フリーCFが94億98百万円と同2倍強に増加した。

ROEの推移

|

15/2期 |

16/2期 |

17/2期 |

18/2期 |

19/2期 |

|

|

ROE |

25.5% |

15.6% |

11.0% |

13.4% |

12.1% |

|

売上収益当期純利益率 |

8.81% |

4.91% |

3.95% |

4.85% |

4.46% |

|

総資産回転率 |

0.85回 |

0.75回 |

0.79回 |

0.82回 |

0.86回 |

|

レバレッジ |

3.42倍 |

4.22倍 |

3.56倍 |

3.37倍 |

3.16倍 |

*ROE=売上高当期純利益率×総資産回転率×レバレッジ。総資産及び自己資本は期中平残(前期末残高と当期末残高の平均)。

* 単位:百万円

12.1%と高水準のROEを維持した。減損損失の計上による売上収益当期純利益率が低下した事に加え、借入金の返済でレバレッジが低下したため、前期実績の13.4%を下回った。

3.2020年2月期業績予想

(1)連結業績(IFRS)

|

19/2期 実績 |

構成比 |

20/2期 予想 |

構成比 |

前期比 |

|

|

売上収益 |

121,113 |

100.0% |

129,000 |

100.0% |

+6.5% |

|

営業利益 |

8,580 |

7.1% |

11,500 |

8.9% |

+34.0% |

|

税引前利益 |

7,944 |

6.6% |

10,850 |

8.4% |

+36.6% |

|

親会社所有者帰属利益 |

5,397 |

4.5% |

6,900 |

5.3% |

+27.9% |

* 単位:百万円

前期比6.5%の増収、同34.0%の営業増益予想

売上収益は前期比6.5%増の1,290億円。堅調なアウトソーシング需要を背景に、CRM事業の主要項目において増収が見込まれる。「既存業務+新規業務」は採算や業務の高度化等を念頭に撤退した案件(約20億円の減収要因)があるものの、この影響を吸収して同4.9%の増収。上場を控えた主要顧客の経費抑制で前期減収となった「既存(旧BBコール)」も従来業務の回復と決済系の新規案件(南大沢ソリューションセンターで対応)の寄与で同23.4%の増収。スポット業務も、凸版印刷との協業案件を中心に同20.9%の増収が見込まれ、参院選関連の需要(4~5億円)も織り込んだ。一方、医薬関連事業再編の影響でその他事業は同26.1%の減収が見込まれる。

営業利益は同34.0%増の115億円。人件費の増加(減益インパクト8.0億円)、大型拠点開設(同3億円)・新人事制度関連費用(同2.0億円)・札幌での企業内保育園の開設等の人材・新領域への投資及び先行投資(同6.2億円)、その他(同1.5億円)の減益要因を、増収効果(増益インパクト18.4億円)や継続的な業務効率化・退職抑止による収益性改善(同9.5億円)、更には前期に生じた 医薬事業再編による損失の反動(同16.4億円)やその他一時的な要因(同0.5億円)の増益要因で吸収する。

尚、人材確保のための新人事制度関連費用は2億円増の約4.7億円(営業利益の5%程度)を見込んでおり、来期以降も継続して営業利益の5%程度を投じていく考え。

売上収益・営業利益

|

19/2期 実績 |

構成比・利益率 |

20/2期 予想 |

構成比・利益率 |

前期比 |

|||

|

売上収益 |

121,113 |

100.0% |

129,000 |

100.0% |

+6.5% |

||

|

CRM事業 |

114,824 |

94.8% |

124,350 |

96.4% |

+8.3% |

||

|

継続業務 |

既存業務+新規業務 |

92,944 |

76.7% |

97,540 |

75.6% |

+4.9% |

|

|

既存(旧BBコール) |

14,429 |

11.9% |

17,800 |

13.8% |

+23.4% |

||

|

スポット業務 |

7,450 |

6.2% |

9,010 |

7.0% |

+20.9% |

||

|

その他 |

6,289 |

5.2% |

4,650 |

3.6% |

-26.1% |

||

* 単位:百万円

4.今後の注目点

CRMアウトソーシング市場の拡大を背景に好調な業績が続いており、20/2期は800席規模の大型センターの開設を予定し、3億円程度の予算を織り込んだ。ただ、企業は消費者一人ひとりに対し、これまで以上に、きめ細かく深いコミュニケーションを実行し、ライフタイムバリューを向上させる事を求められており、CRM業界に対する要求も高度化している。同社はこうしたニーズに応えるべく、現場力の更なる強化とAI・RPA等の新技術の利活用による業務の高度化に取り組んでいく考え。現場力の更なる強化では、人材の採用・育成体制や就労環境の整備が進んだ事を踏まえ、20/2期は取り組みを加速させる。業務の高度化では、コンタクトセンターのCRMシステムとスプリームシステム(株)が開発したマーケティング自動化ツールの連携によるマーケティング支援サービスが本格化する。

同社の強みは、単に企業の規模が大きいというだけでなく、それぞれの業界において変革者的な位置付けの企業を中心とした優良顧客群と、こうした優良顧客群のニーズに応え得る現場力(採用・研修、退職抑止等のノウハウ、及びサービス面での分析力と実績等)である。次期中期経営計画では、「現場力」の源泉となる高スキル人材と独自のAI活用により顧客企業のニーズに応えるコンタクトセンター運営を創出し、顧客企業と共に成長する次世代CXパートナーを目指す。20/2期は、新規顧客、新サービス、新技術、を重要テーマとして掲げており、「次期中期経営計画の布石を打つ期」との位置付けである。

参考:コーポレート・ガバナンスについて

◎組織形態及び取締役、監査役の構成

| 組織形態 | 監査役会設置会社 |

| 取締役 | 9名、うち社外5名 |

| 監査役 | 3名、うち社外2名 |

◎コーポレート・ガバナンス報告書

更新日:2018年11月28日

基本的な考え方

当社は、株主をはじめ、クライアント、取引先、従業員等の当社および当社のグループ会社(これらを総称して、以下「当社グループ」といいます。)を取り巻く全てのステークホルダーと良好な関係を構築するとともに、その信頼を得ることが企業価値の最大化に不可欠であり、そのためにはコーポレート・ガバナンスの充実が重要な経営課題の一つであるとの認識のもと、経営の効率化を図りつつ、透明性と健全性を確保した企業運営に努めております。

<実施しない主な原則とその理由>

【原則1-4 政策保有株式】

純投資目的以外の投資を行う際は、投資対象会社との業務提携、情報共有等を通じて当社グループの事業における相乗効果が期待されるか否かによって投資の是非を判断することとし、縮減するか否かについても同様に相乗効果が期待されるかによって判断することを基本方針としております。また、個々の政策保有株式については、毎年、取締役会において継続保有の是非を検証することとしております。なお、政策保有株式に係る議決権の行使に関する具体的な基準は設けておりませんが、投資の目的である相乗効果が最大限発揮され、当社グループの企業価値向上に寄与するかどうかなどを総合的に判断して、提案された議案を検討し、行使することを基本方針としております。

【補充原則4-1-3 最高経営責任者等の後継者計画の適切な監督】

取締役会は、最高経営責任者である代表取締役を兼務する社長執行役員の後継者の計画を定めておりませんが、ステークホルダーが最高経営責任者に期待する役割の重要性を認識したうえで、人格、識見、実績等を総合的に勘案し、独立社外取締役の意見も踏まえたうえで選定することとしております。

<開示している主な原則>

【原則3-1 情報開示の充実】

(4) 取締役会が経営陣幹部の選解任と取締役・監査役候補の指名を行うに当たっての方針と手続

経営陣幹部(業務執行取締役)の候補者は、社内外を問わず、性別・年齢・国籍等を区別することなく、豊富な経験、高い見識、高度な専門性を有する者(特に社外取締役については、東京証券取引所が定める「独立性基準」を踏まえた当社が定める独立性に関する基準を満たす者であって、それぞれの分野での知識や経験を活かして、独立した立場や専門的な見地から意見を述べることができる者)のなかから取締役会が承認した取締役の選任にかかる基準に従い、複数名の独立社外取締役を主たる構成員とする指名委員会が選定のうえ、候補者案を作成し、取締役会の承認を得ることとしております。経営陣幹部(業務執行取締役)の解任については、取締役会が承認した取締役の解任にかかる基準に従い、指名委員会が解任案を作成し、取締役会の承認を得ることとしております。また、監査役候補者のうち最低1名は、公認会計士の有資格者や税務・会計の分野に知見を有し、監査の重要な役割であるこれらの分野の監査の適正性が担保できる者のなかから取締役会が承認した監査役の選任にかかる基準に従い、指名委員会が選定し、候補者案を作成し、監査役会の同意を得たうえで、取締役会の承認を得ることとしております。

(5) 取締役会が上記(4)を踏まえて経営陣幹部の選解任と取締役・監査役候補の指名を行う際の、個々の選任・指名についての説明

取締役および監査役候補者の選任理由を株主総会招集通知において開示しております。また、経営陣幹部(業務執行取締役)の解任理由については、株主総会招集通知において開示することとしております。

【原則5-1 株主との建設的な対話に関する方針】

当社は、持続的な成長と中長期的な企業価値の向上に資するため、以下の方針に則り、当社が相当と認める範囲および方法で株主との間で建設的な対話を行います。

(3) 株主との対話の手段を充実させるため、第2四半期および通期の決算発表時において、決算説明会を実施します。

(4) 対話において把握された株主の意見等については、IR管掌取締役や関連部門に随時報告するとともに、必要に応じて取締役会に共有します。

(5) 対話にあたっては、情報伝達行為や取引推奨行為の禁止、インサイダー情報の再伝達を制限するための必要な措置を定めたインサイダー取引防止規程に従って対応します。