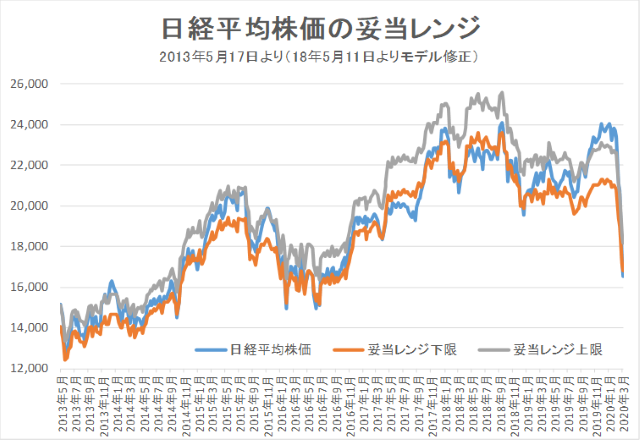

3月19日妥当レンジ 16,800円~18,200円

一旦リバウンドも、経済実態から2番底を探る展開へ!

【「IFIS/TIWコンセンサス225」によるマーケットの妥当レンジの推計】

投資のポイント

<オリンピックは中止シナリオを回避できたが>

■23日に米連邦準備理事会(FRB)は、臨時の公開市場委員会を開き、米国債や住宅ローン担保証券の買入量を当面無制限とする緊急処置を決めた。また、同日、ドイツのメルケル政権は零細企業や個人事業主の支援に向け1,560億ユーロ(約18兆円)の国債発行と最大4,000億ユーロの企業債務保証を発表した。しかしながら、同日のDAXは▲2.10%、NYダウは▲3.04%と下落した。感染拡大が著しい欧米においては、金融政策や財政政策を持ってしても経済悪化に対する有効性に限界があることを市場は感じているものと推察する。

■一方、日本株市場は、23日に日経平均株価が334円高、24日前場では一時1,194円高の18,081円にまで上昇した。日本は欧米諸国との比較では感染拡大を(現時点では)防げていることや、懸案であった東京オリンピックも中止や無観客開催というバッド・シナリオではなく、延期での決着がほぼ確実になったことも要因と思われる。それ以上に、大きな要因が日銀による買いと言われている。買入枠を年間6兆円から12兆円に拡大するとともに、買い入れパターンも変則的に変えてきた。その結果、空売り勢を封じ込めることで市場に安心感を与えている。

■しかしながら、20年度の企業業績見通しの悪化を織り込むのはここからが本番である。旅行・外食・レジャーなどの内需への悪影響が続くとともに、欧米の経済悪化、自動車産業への影響等、製造業にも多大な影響が表れてくる。東京都の小池知事が23日にロックダウン(都市封鎖)の可能性をちらつかせて自粛を呼びかけたように、日本での新型コロナウイルスの感染が収まったわけではない。

■当面は、日銀の出動への警戒から17,000円~18,000円のボックス圏での推移と考えるが、月末から4月上旬に発表される国内並びに欧米の経済指標で実態が示されれば再び下げ圧力が強まる可能性があると考える。

■引き続き、新型コロナウイルスの感染者数の推移を注視してゆきたい。16日頃から欧州での国境封鎖等の移動制限や都市封鎖などが実行されており、4月上旬にはその効果が出てくることに期待する。

◇日経平均妥当水準(レンジ)

| 16,800円~18,200円 | (前回17,200円~18,600円) |

*「IFIS/TIWコンセンサス225」(3月19日)来期予想ベースEPSをもとに算出

◇IFIS/TIWコンセンサス225(3月19日)

| 今期予想EPS | 1199.72円 | (前週1214.69円) |

| 来期予想EPS | 1330.41円 | (前週1346.25円) |

| 再来期予想EPS | 1466.38円 | (前週1478.81円) |

| 今期予想PER | 13.80倍 | (前週14.35倍) |

| 来期予想PER | 12.44倍 | (前週12.95倍) |

| 再来期予想PER | 11.29倍 | (前週11.79倍) |

| 来期予想PBR | 0.81倍 | (前週0.81倍) |

| 来期予想ROE | 6.51% | (前週 6.27%) |

| 来期予想 インプライド・リスク・プレミアム |

7.05% | (前週 6.85%) |

3月19日 日経平均終値より、PER、PBR、ROE等を算出

先週末(19日)の日経平均株価(16,552円)は妥当レンジ下限(16,800円)を下回る水準にまで下落。その結果、一旦リバウンドが生じたものと考えられるが、20年度の企業業績の織り込みはこれからが本番。

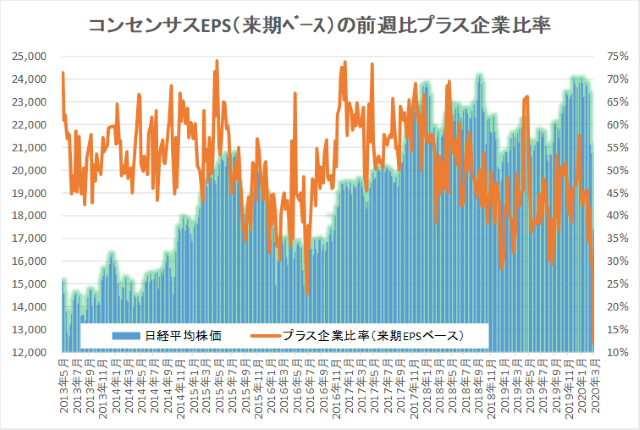

来期予想ベースのプラス企業比率は、 34.4%→41.8%→31.3%→28.1%→11.8%。

再来期予想ベースのプラス企業比率は、39.7%→47.3%→38.3%→34.6%→21.1%。

全期間50%割れは7週連続!! 来期ベースは11.8%にまで低下!!

[注:4~5月は例年、対象決算期変更の影響があるのでイレギュラーな値になることに留意]

出所:IFISコンセンサスを基にTIW作成

いずれも2014年1月から表示

| 「IFIS/TIWコンセンサス225」について IFIS/TIWコンセンサス225」は、株式会社アイフィスジャパンが集計しているアナリストコンセンサス・データ等を原データとして、2009年4月より株式会社ティー・アイ・ダヴリュが東証株価指数(日経225)に対応するように構成銘柄のEPSを算出・集計したものである。今期予想EPS、来期予想EPSの変化を追うことによって、マーケット全体の業績見通しを確認する。 理論上では株価は、自己資本配当率(ROEと配当性向の積)、EPS成長率、無リスク証券の利回り(国債利回り)、リスクプレミアムの4要素で決定される。株価をこれら構成要素に分解することによって、株価変動の要因について考察するとともにファンダメンタルからの妥当な株価(マーケット)水準を思量する。なお、リスクプレミアムを正確に計測することは、一定期間を経た後でないと困難なことであることから、当レポートではインプライド・リスクプレミアム(株価と他の構成要素からの逆算値)を使用している。 4つの構成要素の内、株価の短期的な変動に最も影響を与えるのがリスクプレミアムである。リスクプレミアムは、無リスク証券の金利に対して投資家が要求する上乗せ金利と定義されるが、投資家心理(マーケットセンチメント)、他の投資対象(金融商品)との利回り格差の変動などによって変化する。長期的な見通しの変化が無い中では、インプライド・リスクプレミアムは一定のレンジ内で推移する傾向にある。日経平均株価の妥当水準を算出には、インプライド・リスクプレミアムの一定レンジからの逆算によって行っている。 〔今期予想ベースEPS、来期ベースEPSにおける“今期”、“来期”の取扱い〕 会計上の業績計測期間ではなく、本決算発表を基準とする。例えば、2011年4月30日現在では、2011年3月期は決算発表前であれば今期、決算発表が行われていれば前期、となる。 〔予想EPS増減社数〕 今期ベースならびに来期ベースを示している。週間(週末値)のデータを基に、前週末に比べてEPSが増加・変化無し・減少した企業の数。 〔予想PBR(今期末)〕 前期末BPS(1株純資産)に今期予想EPSを加えて、予想DPS(1株配当)を控除した値(=予想BPS)で株価を除した数値。中間配当は考慮していない。 〔予想ROE(来期ベース)〕 前述の予想BPSで来期予想EPSを除した値。 〔リスクプレミアム〕 特に断りの無い限りインプライド・リスクプレミアムを表す。計算式は、{ 1-予想配当性向×(1-予想B/Pレシオ)}×予想ROE-無リスク証券利回り |