『TIWモデルポートフォリオ』の年間レポート(2018年)

【TIW藤根靖晃が考える参考ポートフォリオ『TIWモデルポートフォリオ』】

“年間を通じていいところがあまりなかった”

ショート・コメント

■ 『TIWモデルポートフォリオ』は、成長性があるにもかかわらずマーケット平均に対してバリュエーションで割安な銘柄をピックアップすることを基本方針とし、その投資手法の実証を行うための参考(仮想)ポートフォリオである。

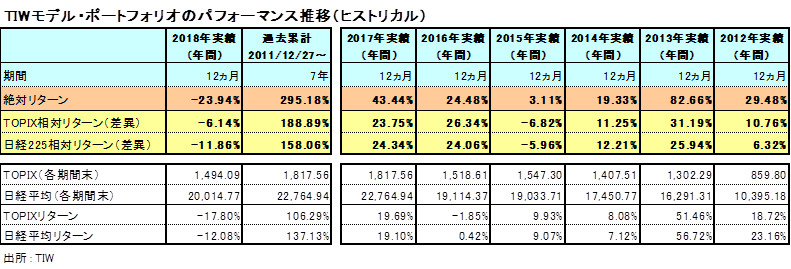

■ 2018年のパフォーマンス結果(年間)は、絶対パフォーマンスで▲23.94%、対TOPIX(パフォーマンスの単純差異)では▲6.14%、対日経平均(差異)では▲11.86%であった。3年振りに大きく負け越した。年間通じていいところがあまりなく、特に年後半ではTOPIXをアンダーパフォームする月が続いた。年前半は株価の乱高下が大きな中で、必要以上に引っ張りすぎて利食いのポイントを逃してしまうケースが目だった。年後半は、市場が下落トレンドに入っているにもかかわらず、成長株ならびに小型株のウエイトが高かったことが災いした。また、前年に比べて入替が少なく、結果からみれば機動性に欠けていたことが指摘できる。

■ 2018年中の銘柄推移は、年初19銘柄、採用20銘柄、除外28銘柄、年末11銘柄であった。年内に除外した28銘柄に年末時点で採用している11銘柄を加えた合計39銘柄の対TOPIXの勝ち負けは、12勝27敗であった(勝率30.8%)。

■ フルインベストメント(現預金を保有しない)という前提での仮想ポートフォリオであるため、相場下落局面での守り方が難しい面はあるが、小細工をすることなく、銘柄発掘に注力したい。

■ 2019年の課題は、例年繰り返しであるが新規銘柄の発掘である。2018年は取材活動を活発化させたものの、レポート化できていないケースが多く、結果的に逃したチャンスも少なくはなかった。業務効率向上を同時に強く推進してゆきたいと考えている。

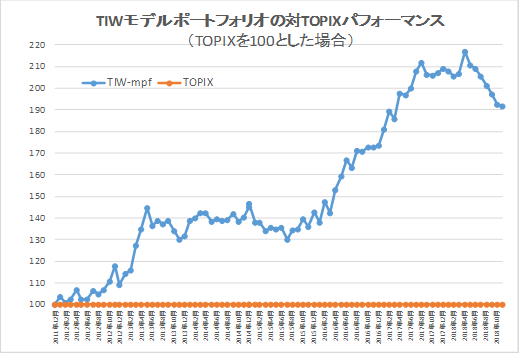

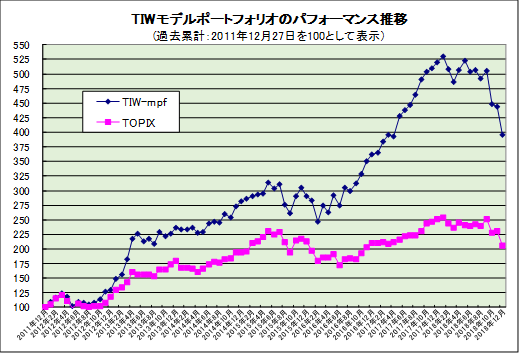

■設定来の累計(2011/12/27からの7年間)では、絶対パフォーマンスで+295.18%(3.9倍)となり、年率平均パフォーマンスは+21.7%であった。同期間のTOPIXに対しては、1.92倍のパフォーマンスとなっている(TOPIXを常時1.00と置いた場合)。

絶対値では5ヵ月連続、対TOPIXでは7ヵ月連続マイナス。

出所:TIW

TIWは、“個人投資家が株式投資においてプラスのパフォーマンスを得るにはどのような投資戦略を採ることが望ましいのか”、を熟慮することから始めました。その議論の中で、次の3つを実現することを目指しました。

◇ 金融・経済について専門知識がなくても株式投資が楽しめるようにする。

◇ 投資に関して膨大な時間を費やさなくても投資成果を期待できるようにする。

◇ ポートフォリオの構築後は、日々のマーケット変動に振り回されること無く、銘柄入替を余裕を持って行えるようにする。

成長性があり、足もとの業績が確りした企業をその時点のマーケットに対して比較的割安な株価水準で投資をする。答えはシンプルですが、そのためにマーケットの妥当水準を常に考え、バリュエーション方法も独自に考案しています。

TIWモデルポートフォリオは、2011年12月27日の開始以来、銘柄の新規採用、除外に関する全てを、そのタイミングにレポートとして、完全にオープンに公表しております。

毎月、月初に月間成績に関するレポートを発行しているほか、随時(不定期)銘柄入替えに関するレポートを発行しております。

採用銘柄等の詳細に関してはレポートに掲載しております。TIWレポートをご採用いただいている証券会社にてご覧いただきます。

【現在、オンライン証券では、マネックス証券、GMOクリック証券にてご覧いただいております。採用銘柄等の詳細に関してはそちらでご覧下さい。】

TIWモデルポートフォリオは、TIWの銘柄選択手法の合理性を証明することを目的に作成・提供しているものであり、パフォーマンスを保証するものではありません。あくまでも投資家への情報提供を行うものであり、それに依拠したいかなる結果に対してもTIWは一切の責任を負いません。また、レポート等の作成に関して、完全性、正確性、適時性を保証するものではありません。投資に係る最終決定は投資家ご自身の判断と責任で行ってください。