7月20日妥当レンジ 23,400円~25,300円

日銀の政策スタンス変化の兆候に揺れる

【「IFIS/TIWコンセンサス225」によるマーケットの妥当レンジの推計】

<円が急上昇>

■ドル円は、19日の高値113.173円/ドルから23日の安値110.752円/ドルへと週末を挟んで2.4円の円高となった。一つはトランプ大統領が19日の米CNBCのインタビューで、パウエルFRB議長の利上げ路線に対して不満を明らかにしたこと、さらに21日にツイッターへの投稿で中国や欧州を名指しに「通貨を操作し、金利を低くしている」とドル高を牽制したことによる。

■もう一つは、20-22日の報道各紙において、30-31日の日銀金融政策決定会合で大規模な金融緩和の悪影響を減らす方策の検討に入る、と報じたことによる。特にロイターは、長期金利目標やETFなど資産買い入れ手法の柔軟化などが選択肢になる模様だ、と出口戦略を強く連想させる表現であった。23日の新発10年物国債利回りは一時0.09%にまで上昇した。

■20日発表の全国消費者物価(6月)において、総合(0.7%)よびコア総合(0.8%)はエネルギー価格の上昇を受けて強含みであったが、コアコア(生鮮食品及びエネルギーを除く総合)は、0.2%と低水準であった5月(0.3%)からもう一段低下している。7月末に日銀の展望レポートの発表が予定されている。日銀は、物価見通しの引き下げを余儀なくされると同時に、金融機関の経営悪化や年金の運用難など副作用への対応も求められる。

■今週は、トランプ大統領とユンケル欧州委員会委員長との通商問題に関する会談(25日)、米4-6月期GDP速報(27日)が注目される。

<「コンセンサスDI」は全期間で50%を下回る>

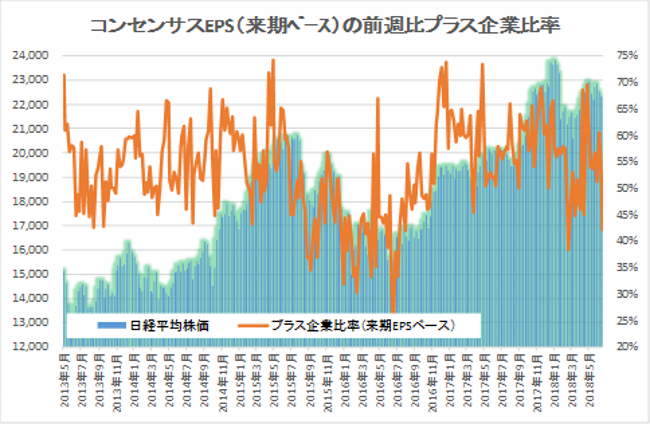

■「IFIS/TIWコンセンサス225」は、前週比で全期間においてプラスを確保した。しかしながら、 「コンセンサスDI」(前週比プラス企業とマイナス企業の比率)においては、全期間で50%を下回る状況であった(やや不安材料)。

■各国の金融政策決定会合(ECB26日、日銀30-31日、FOMC31-1日)を控え、上下に振れやすい局面にあるが、貿易摩擦や米利上げが新興国の金融リスクになるとの認識も強まっており、上値の深追いは禁物という基本姿勢で臨みたい。

◇日経平均妥当水準(レンジ)

| 23,400円~25,300円 | (前回23,200円~25,100円) |

*「IFIS/TIWコンセンサス225」(7月20日)来期予想ベースEPSをもとに算出

◇IFIS/TIWコンセンサス225(7月20日)

| 今期予想EPS | 1376.35円 | (前週 1373.57円) |

| 来期予想EPS | 1584.13円 | (前週 1583.55円) |

| 再来期予想EPS | 1632.04円 | (前週 1631.19円) |

| 今期予想PER | 16.49倍 | (前週 16.45倍) |

| 来期予想PER | 14.33倍 | (前週 14.27倍) |

| 再来期予想PER | 13.91倍 | (前週 13.85倍) |

| 来期予想PBR | 1.17倍 | (前週 1.16倍) |

| 来期予想ROE | 8.17% | (前週 8.14%) |

| 来期予想 インプライド・リスク・プレミアム |

7.78% | (前週 7.76%) |

7月20日 日経平均終値より、PER、PBR、ROE等を算出

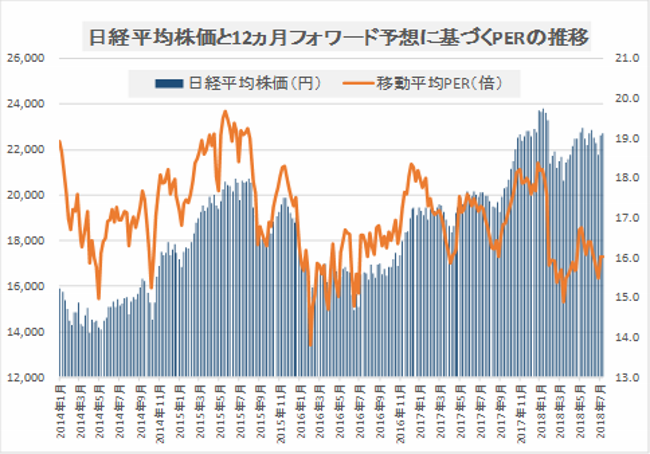

予想PERではまだ割安な水準。

来期予想ベースのプラス企業比率は、 60.6%→52.0%→42.1%→43.0%→47.9%。

再来期予想ベースのプラス企業比率は、59.8%→53.4%→47.3%→50.9%→44.4%。

来期・再来期ともに50%割れ! 1Q決算での動きに注目。

[注:4~5月は例年、対象決算期変更の影響があるのでイレギュラーな値になることに留意]

出所:IFISコンセンサスを基にTIW作成

いずれも2014年1月から表示

| 「IFIS/TIWコンセンサス225」について IFIS/TIWコンセンサス225」は、株式会社アイフィスジャパンが集計しているアナリストコンセンサス・データ等を原データとして、2009年4月より株式会社ティー・アイ・ダヴリュが東証株価指数(日経225)に対応するように構成銘柄のEPSを算出・集計したものである。今期予想EPS、来期予想EPSの変化を追うことによって、マーケット全体の業績見通しを確認する。 理論上では株価は、自己資本配当率(ROEと配当性向の積)、EPS成長率、無リスク証券の利回り(国債利回り)、リスクプレミアムの4要素で決定される。株価をこれら構成要素に分解することによって、株価変動の要因について考察するとともにファンダメンタルからの妥当な株価(マーケット)水準を思量する。なお、リスクプレミアムを正確に計測することは、一定期間を経た後でないと困難なことであることから、当レポートではインプライド・リスクプレミアム(株価と他の構成要素からの逆算値)を使用している。 4つの構成要素の内、株価の短期的な変動に最も影響を与えるのがリスクプレミアムである。リスクプレミアムは、無リスク証券の金利に対して投資家が要求する上乗せ金利と定義されるが、投資家心理(マーケットセンチメント)、他の投資対象(金融商品)との利回り格差の変動などによって変化する。長期的な見通しの変化が無い中では、インプライド・リスクプレミアムは一定のレンジ内で推移する傾向にある。日経平均株価の妥当水準を算出には、インプライド・リスクプレミアムの一定レンジからの逆算によって行っている。 〔今期予想ベースEPS、来期ベースEPSにおける“今期”、“来期”の取扱い〕 会計上の業績計測期間ではなく、本決算発表を基準とする。例えば、2011年4月30日現在では、2011年3月期は決算発表前であれば今期、決算発表が行われていれば前期、となる。 〔予想EPS増減社数〕 今期ベースならびに来期ベースを示している。週間(週末値)のデータを基に、前週末に比べてEPSが増加・変化無し・減少した企業の数。 〔予想PBR(今期末)〕 前期末BPS(1株純資産)に今期予想EPSを加えて、予想DPS(1株配当)を控除した値(=予想BPS)で株価を除した数値。中間配当は考慮していない。 〔予想ROE(来期ベース)〕 前述の予想BPSで来期予想EPSを除した値。 〔リスクプレミアム〕 特に断りの無い限りインプライド・リスクプレミアムを表す。計算式は、{ 1-予想配当性向×(1-予想B/Pレシオ)}×予想ROE-無リスク証券利回り |