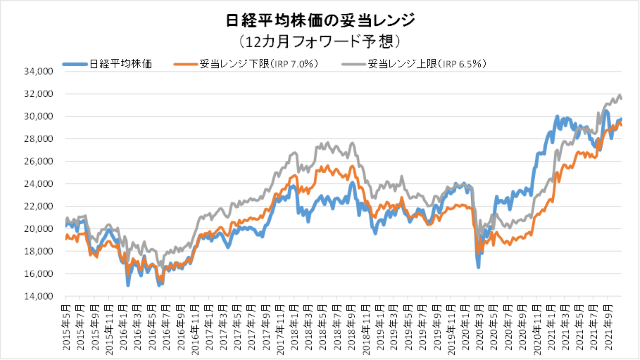

11月19日妥当レンジ 29,217円~31,571円

コロナ感染再拡大と米利上げ時期前倒しの織り込み

【「IFIS/TIWコンセンサス225」によるマーケットの妥当レンジの推計】

投資のポイント

<今週は波乱含み>

■米国では16日に10月の小売売上高が発表され、前月比+1.7%(9月+0.8%、市場予測+1.3%)と好調であった(ただし、供給制約から需要が前倒しされている可能性が残ることには留意が必要)。これによって、米10年国債利回りは一時的に1.64%に上昇した。上昇は一旦は終息したものの、19日にFRBのクラリダ副議長とウォーラー理事がテーパリングのペースを速める可能性について言及したこと、22日にアトランタ連銀のボスティック総裁が22日に金融緩和解除加速が必要となる可能性を示したことなどもあり、23日には1.68%にまで一時上昇した。22日にパウエル議長の再任が発表され、市場には安心感がある一方、緩和推進派のブレイナード氏が選出されなかったことで利上げに対する警戒が強まりつつある。ハイテク株は利上げ前倒し懸念から下落。

■中国では15日発表の小売売上高が+4.9%と高い水準であったが、ガソリンなどエネルギー価格上昇が殆どを占め、実質では+1.9%に留まる。所得回復の遅れや北京五輪を視野において「ゼロコロナ政策」による行動抑制が経済にマイナスの影響を与えている。10月の不動産販売額は前年同月比3割減となった。19日にはIMFが中国経済の年次報告書において下振れリスクが増大していると発表した。

■国内は、10月の消費者物価指数がコア(生鮮食品を除く)で+0.1%となったが、コアコア(生鮮・エネルギーを除く)では▲0.7%と7カ月連続のマイナスであった。19日に55.7兆円の経済対策が閣議決定されたが、分配に偏重した内容であり、市場の評価は高くはない。他方、企業業績は好調が見込まれている。日経新聞の集計では22/3通期の上場企業の純利益は前期比+48%と見込まれ、8月中旬時点の+36%から拡大した。

■今週の株式市場も膠着気味の展開を予想する。米国ならびに欧州で新型コロナの再感染が拡大しており、特に欧州ではロックダウンの広がりが懸念される。米国では26日のブラックフライデーを皮切りに年末商戦が本格化するが、品不足が予想されており、物価上昇に拍車をかける懸念もある。18日にバイデン大統領が北京五輪に外交使節団を派遣しないことを検討していると述べたことも新たな緊張を齎す懸念もある。

◇日経平均妥当水準(レンジ)

| 29,217円~31,571円 | (前回29,525円~31,900円) |

「IFIS/TIWコンセンサス225」(11月19日)来期予想ベースEPSをもとに算出

◇IFIS/TIWコンセンサス225(11月19日)

| 今期予想EPS | 1638.07円 | (前週1632.08円) |

| 来期予想EPS | 1769.87円 | (前週1774.51円) |

| 再来期予想EPS | 1882.98円 | (前週1894.58円) |

| 今期予想PER | 18.16倍 | (前週18.14倍) |

| 来期予想PER | 16.81倍 | (前週16.69倍) |

| 再来期予想PER | 15.80倍 | (前週15.63倍) |

| 来期予想PBR | 1.23倍 | (前週1.24倍) |

| 来期予想ROE | 7.35% | (前週 7.45%) |

| 来期予想 インプライド・リスク・プレミアム |

6.77% | (前週 6.86%) |

11月19日 日経平均終値より、PER、PBR、ROE等を算出

コンンセンサスEPSは、前週もソフトバンクGの影響から来期・再来期ベースがマイナスとなり、その結果として妥当レンジはやや下方にシフトした。それを除外すれば全期間でプラスであり、企業業績見通しの基調は強含み。中国経済は下振れリスクが残るものの、人民銀行の公開市場操作による金融緩和によって、下支えが続く見通し。米利上げ時期の前倒しの織り込みから円安が進みやすく、原油・原材料高の懸念も強まっており、波乱含み。

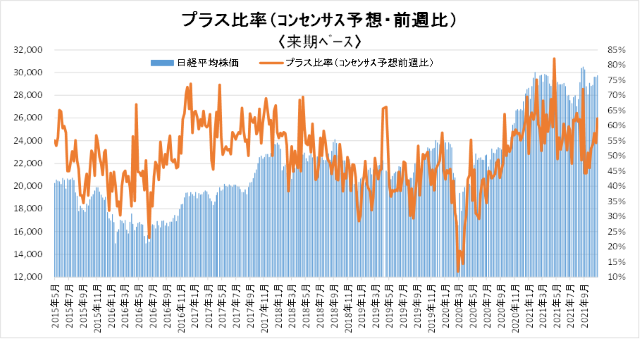

来期予想ベースのプラス企業比率は、46.0%→52.5%→53.7%→57.5%→54.2%→62.4%。

再来期予想ベースのプラス企業比率は、44.4%→60.7%→58.3%→51.8%→53.2%→65.4%。

プラス企業比率は久しぶりに60%超。

[注:例年4~5月は、対象決算期変更の影響があるのでイレギュラーな値になることに留意]

出所:IFISコンセンサスを基にTIW作成

いずれも2014年1月から表示

| 「IFIS/TIWコンセンサス225」について IFIS/TIWコンセンサス225」は、株式会社アイフィスジャパンが集計しているアナリストコンセンサス・データ等を原データとして、2009年4月より株式会社ティー・アイ・ダヴリュが東証株価指数(日経225)に対応するように構成銘柄のEPSを算出・集計したものである。今期予想EPS、来期予想EPSの変化を追うことによって、マーケット全体の業績見通しを確認する。 理論上では株価は、自己資本配当率(ROEと配当性向の積)、EPS成長率、無リスク証券の利回り(国債利回り)、リスクプレミアムの4要素で決定される。株価をこれら構成要素に分解することによって、株価変動の要因について考察するとともにファンダメンタルからの妥当な株価(マーケット)水準を思量する。なお、リスクプレミアムを正確に計測することは、一定期間を経た後でないと困難なことであることから、当レポートではインプライド・リスクプレミアム(株価と他の構成要素からの逆算値)を使用している。 4つの構成要素の内、株価の短期的な変動に最も影響を与えるのがリスクプレミアムである。リスクプレミアムは、無リスク証券の金利に対して投資家が要求する上乗せ金利と定義されるが、投資家心理(マーケットセンチメント)、他の投資対象(金融商品)との利回り格差の変動などによって変化する。長期的な見通しの変化が無い中では、インプライド・リスクプレミアムは一定のレンジ内で推移する傾向にある。日経平均株価の妥当水準を算出には、インプライド・リスクプレミアムの一定レンジからの逆算によって行っている。 〔今期予想ベースEPS、来期ベースEPSにおける“今期”、“来期”の取扱い〕 会計上の業績計測期間ではなく、本決算発表を基準とする。例えば、2011年4月30日現在では、2011年3月期は決算発表前であれば今期、決算発表が行われていれば前期、となる。 〔予想EPS増減社数〕 今期ベースならびに来期ベースを示している。週間(週末値)のデータを基に、前週末に比べてEPSが増加・変化無し・減少した企業の数。 〔予想PBR(今期末)〕 前期末BPS(1株純資産)に今期予想EPSを加えて、予想DPS(1株配当)を控除した値(=予想BPS)で株価を除した数値。中間配当は考慮していない。 〔予想ROE(来期ベース)〕 前述の予想BPSで来期予想EPSを除した値。 〔リスクプレミアム〕 特に断りの無い限りインプライド・リスクプレミアムを表す。計算式は、{ 1-予想配当性向×(1-予想B/Pレシオ)}×予想ROE-無リスク証券利回り |