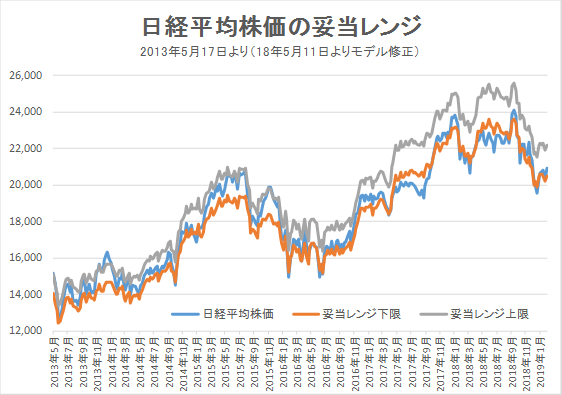

2月15日妥当レンジ 20,500円~22,200円

行過ぎた楽観からの揺り戻しに備えろ!

【「IFIS/TIWコンセンサス225」によるマーケットの妥当レンジの推計】

投資のポイント

<月末にかけてリスク回避行動が強まる可能性も>

■先週は世界的に株価が大きく上昇しました。特にNYダウは15日終値で2万5,883ドルと昨年12月の高値水準に回復しました。1)15日にトランプ大統領が上下両院が可決した予算案に署名し、再び政府機関の一部閉鎖が生じる可能性がなくなったこと、2)米中閣僚級会議が今週もワシントンで継続協議されることになり、トランプ氏が3月1日の協議期限に関して「延長する可能性がある」と言及したこと、3)FRBのブレイナード理事が「保有資産の縮小は年末までに終了させるべきだ」と語るなど、FRBが緩和姿勢を強めるとの見通しが強まったこと、などが理由として挙げられる。

■しかし、予算案に署名すると同時にトランプ大統領が行った非常事態宣言に対しては、民主党だけでなく、共和党内でも反発が強く、3月初旬に「凍結期間」の期限切れを迎える米連邦債務の上限問題に強い影響を及ぼしそうである。また、トランプ大統領を巡る「ロシアゲート」疑惑に関して、モラー特別検察官が2月末頃に捜査報告書を(司法長官に)提出すると見られている。さらに、17日に米商務省は、通商拡大法232条に基づく自動車関税に関する報告書をトランプ大統領に提出した。トランプ大統領は90日以内に内容を精査し、勧告されている措置について最終決定をする必要がある。(ロイターの記事に拠れば)米政府筋に拠ると輸入自動車と同部品に対して最大25%の関税を課す可能性もある。

■この他、14日発表の米小売売上高(12月)が前月比▲1.2%とマイナスになったこと、15日発表の米鉱工業生産(1月)が前月比▲0.6%とマイナスであったことなど、米国経済にも変調の兆しが表れ始めているようにも見受けられます。混迷を深める英国のEU離脱や欧州経済の減速など、懸念材料が再び強く意識される展開も予想されます。米中貿易協議も最悪のシナリオ(10%→25%への関税率引き上げ)もまだ残っています。

■今週は、目立った指標は発表はあまりありませんが、20日公表のFOMC議事録要旨(1/29-30分)、21日:ユーロ圏製造業景気指数(2月)、米中古住宅販売件数(1月)などが注目されます。

◇日経平均妥当水準(レンジ)

| 20,500円~22,200円 | (前回20,200円~21,900円) |

*「IFIS/TIWコンセンサス225」(2月15日)来期予想ベースEPSをもとに算出

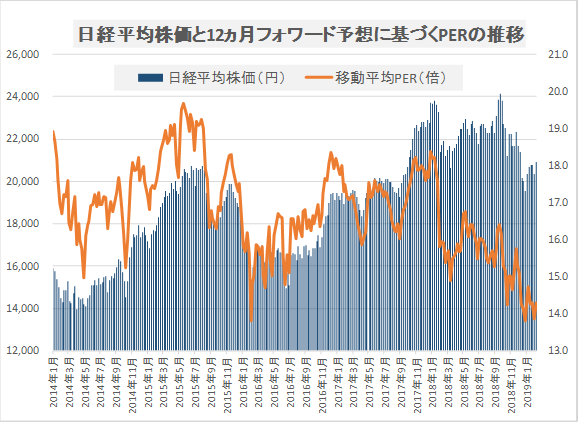

◇IFIS/TIWコンセンサス225(2月15日)

| 今期予想EPS | 1377.17円 | (前週 1374.23円) |

| 来期予想EPS | 1488.88円 | (前週 1498.09円) |

| 再来期予想EPS | 1523.73円 | (前週 1533.60円) |

| 今期予想PER | 15.18倍 | (前週 14.80倍) |

| 来期予想PER | 14.04倍 | (前週 13.57倍) |

| 再来期予想PER | 13.72倍 | (前週 13.26倍) |

| 来期予想PBR | 1.06倍 | (前週 1.03倍) |

| 来期予想ROE | 7.54% | (前週 7.59%) |

| 来期予想 インプライド・リスク・プレミアム |

7.43% | (前週 7.55%) |

2月15日 日経平均終値より、PER、PBR、ROE等を算出

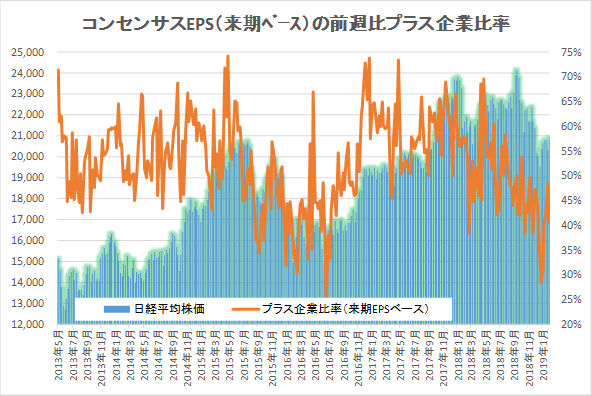

来期予想ベースのプラス企業比率は、 30.5%→40.2%→42.8%→48.3%→40.6%。

再来期予想ベースのプラス企業比率は、45.7%→36.3%→37.9%→48.0%→34.8%。

再び「コンセンサスDI」は低下。

[注:4~5月は例年、対象決算期変更の影響があるのでイレギュラーな値になることに留意]

予想通り(先週は)反発。まだ反発(上昇する)余地はありそうだが。

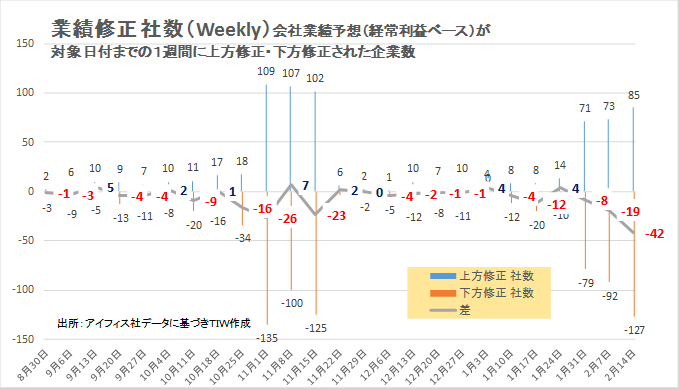

3Q決算発表を通過。来期業績(会社計画)に神経質になるのは3月下旬頃から

出所:IFISコンセンサスを基にTIW作成

いずれも2014年1月から表示

| 「IFIS/TIWコンセンサス225」について IFIS/TIWコンセンサス225」は、株式会社アイフィスジャパンが集計しているアナリストコンセンサス・データ等を原データとして、2009年4月より株式会社ティー・アイ・ダヴリュが東証株価指数(日経225)に対応するように構成銘柄のEPSを算出・集計したものである。今期予想EPS、来期予想EPSの変化を追うことによって、マーケット全体の業績見通しを確認する。 理論上では株価は、自己資本配当率(ROEと配当性向の積)、EPS成長率、無リスク証券の利回り(国債利回り)、リスクプレミアムの4要素で決定される。株価をこれら構成要素に分解することによって、株価変動の要因について考察するとともにファンダメンタルからの妥当な株価(マーケット)水準を思量する。なお、リスクプレミアムを正確に計測することは、一定期間を経た後でないと困難なことであることから、当レポートではインプライド・リスクプレミアム(株価と他の構成要素からの逆算値)を使用している。 4つの構成要素の内、株価の短期的な変動に最も影響を与えるのがリスクプレミアムである。リスクプレミアムは、無リスク証券の金利に対して投資家が要求する上乗せ金利と定義されるが、投資家心理(マーケットセンチメント)、他の投資対象(金融商品)との利回り格差の変動などによって変化する。長期的な見通しの変化が無い中では、インプライド・リスクプレミアムは一定のレンジ内で推移する傾向にある。日経平均株価の妥当水準を算出には、インプライド・リスクプレミアムの一定レンジからの逆算によって行っている。 〔今期予想ベースEPS、来期ベースEPSにおける“今期”、“来期”の取扱い〕 会計上の業績計測期間ではなく、本決算発表を基準とする。例えば、2011年4月30日現在では、2011年3月期は決算発表前であれば今期、決算発表が行われていれば前期、となる。 〔予想EPS増減社数〕 今期ベースならびに来期ベースを示している。週間(週末値)のデータを基に、前週末に比べてEPSが増加・変化無し・減少した企業の数。 〔予想PBR(今期末)〕 前期末BPS(1株純資産)に今期予想EPSを加えて、予想DPS(1株配当)を控除した値(=予想BPS)で株価を除した数値。中間配当は考慮していない。 〔予想ROE(来期ベース)〕 前述の予想BPSで来期予想EPSを除した値。 〔リスクプレミアム〕 特に断りの無い限りインプライド・リスクプレミアムを表す。計算式は、{ 1-予想配当性向×(1-予想B/Pレシオ)}×予想ROE-無リスク証券利回り |