日本株の材料整理

市川レポート(No.245)日本株の材料整理

- 懸念材料は円相場と日本企業の業績見通し、一段の円高と見通し下振れは日本株の重しに。

- 支援材料は米国のハト派姿勢と日本の政策期待、市場安定と景気対策は日本株の追い風に。

- 世界経済の見通し好転でも日本株は持ち直しへ、更なる上昇には日本当局の政策対応が必要。

懸念材料は円相場と日本企業の業績見通し、一段の円高と見通し下振れは日本株の重しに

ゴールデンウィークが終わりましたので、改めて日本株を取り巻く材料を整理します。まず懸念材料については、やはり円相場の動向が挙げられます。ドル円は5月3日に1ドル=105円55銭水準をつけましたが、5月9日には108円60銭水準まで戻しています。4月28日の追加緩和見送りによる日銀ショックは相当程度市場で消化されたとみられますが、円高方向のリスクには引き続き注意が必要です。

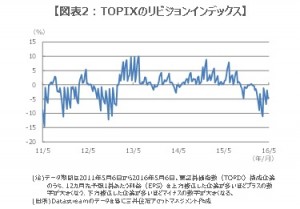

また日本企業の業績見通しも懸念されます(図表1、2)。東証株価指数(TOPIX)を構成する2月期・3月期決算の企業について、4月28日までに公表された今年度の業績見通しは、売上高が前年度比0.6%減、経常利益が同3.8%減です。多くの企業が今年度の想定為替レートを1ドル=110円、1ユーロ=125円に設定していますので、一段の円高進行は業績の下方修正につながり、日本株の重しとなる恐れもあります。

支援材料は米国のハト派姿勢と日本の政策期待、市場安定と景気対策は日本株の追い風に

次に日本株の支援材料を考えます。これについてはまず、米国の金融当局が3月にハト派姿勢を示し、緩やかな利上げペースが市場に織り込まれたことが挙げられます。その結果、金融市場は年初の混乱から落ち着きを取り戻し、原油相場も足元で堅調に推移しています。少なくとも市場がリスクオフ(回避)一色でないことは、日本株にとって好ましい状況といえます。

また日本国内に目を向けると、政府・日銀に対する政策期待が日本株の支援材料となる可能性があります。5月26日、27日に主要国首脳会議(伊勢志摩サミット)、7月に参院選が予定されていますので、日本は財政出動による景気対策を打ち出しやすいタイミングにあります。また日銀は4月に追加緩和を見送りましたが、市場には6月以降の追加緩和期待が残っています。

世界経済の見通し好転でも日本株は持ち直しへ、更なる上昇には日本当局の政策対応が必要

このように日本株には強弱両材料が存在しますが、円高リスクが残る円相場については、日本政府の財政出動による景気対策が、円安方向に切り返すカギを握ると考えます。ただし対応が遅れた場合や失望を誘う内容となった場合は、ドル安・円高が進行し、1ドル=105円を割り込む可能性が高まります。その際は、日経平均株価が2月12日の取引時間中につけた年初来安値14,865円77銭を更新することも想定が必要になってきます。

なお中国や新興国の経済に対する過度な悲観が後退しつつあるなか、この先発表される欧米など主要国の経済指標に力強さが確認できれば、世界経済全体の見通しが好転する公算が高まります。外部環境の改善で円高に歯止めがかかり、日本株が持ち直す展開も十分考えられます。その場合、日経平均株価は17,000円台への回復は期待できますが、更なる水準の押し上げには、やはり日本当局の政策対応が必要と思われます。

(2016年5月10日)

市川レポート バックナンバーはこちら

http://www.smam-jp.com/useful/report/ichikawa/index.html

●当資料に基づいて取られた投資行動の結果については、当社は責任を負いません。

●当資料の内容は作成基準日現在のものであり、将来予告なく変更されることがあります。

●当資料は当社が信頼性が高いと判断した情報等に基づき作成しておりますが、その正確性・完全性を保証するものではありません。

●当資料に市場環境等についてのデータ・分析等が含まれる場合、それらは過去の実績及び将来の予想であり、今後の市場環境等を保証するものではありません。

●当資料にインデックス・統計資料等が記載される場合、それらの知的所有権その他の一切の権利は、その発行者および許諾者に帰属します。

●当資料の内容に関する一切の権利は当社にあります。本資料を投資の目的に使用したり、承認なく複製又は第三者への開示等を行うことを厳に禁じます。

●当資料の内容は、当社が行う投資信託および投資顧問契約における運用指図、投資判断とは異なることがありますので、ご了解下さい。

三井住友DSアセットマネジメント株式会社

金融商品取引業者 関東財務局長(金商)第399号

加入協会:一般社団法人投資信託協会、一般社団法人日本投資顧問業協会、一般社団法人第二種金融商品取引業協会