止まらぬ円安の背景~経常収支と金融収支で考える日本円の需給

止まらぬ円安の背景~経常収支と金融収支で考える日本円の需給

-

- 貿易収支は赤字となり円安要因、第一次所得収支は黒字だが再投資され円高要因となりにくい。

- 近年の訪日客増は円高要因、デジタル関連の支払い増は円安要因、直接投資は内外格差大。

- 新NISAも新たな円安要因、円安抑制には収支構造の改革が有効だが、かなりの時間を要する。

貿易収支は赤字となり円安要因、第一次所得収支は黒字だが再投資され円高要因となりにくい

ドル円は、年初からドル高・円安の流れが続くなか、7月3日に一時1ドル=161円95銭近辺に達し、1986年12月以来、約37年半ぶりのドル高・円安水準をつけました。4月17日付レポート「経常収支の構造変化から考える日本円の需給」では、経常収支の中身の変化が円買い需要を減少させた可能性を指摘しましたが、今回は金融収支も含めた円の需給を考察し、止まらない円安の背景を探ります。

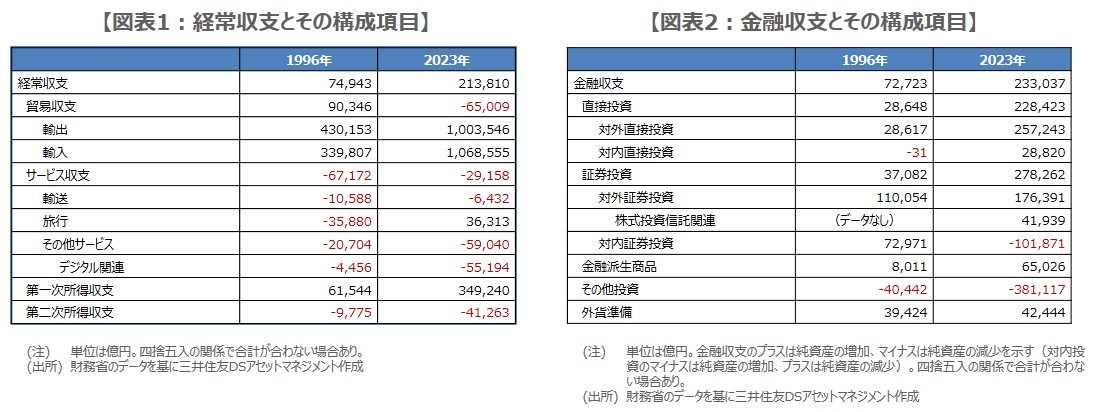

図表1の通り、過去に経常収支の黒字を主に構成していた貿易収支の黒字は、海外生産比率の上昇による輸出の減少や、原油価格の上昇による輸入の増加などで赤字に転じており、円安要因となっています。現在、経常収支の黒字を主に構成する第一次所得収支の黒字は、過去に行った対外直接投資や対外証券投資のリターンの積み上がりですが、海外で再投資されるケースが多く、円高要因にはなりにくいと考えられます。

近年の訪日客増は円高要因、デジタル関連の支払い増は円安要因、直接投資は内外格差大

サービス収支は赤字基調が続いていますが、旅行収支は赤字から黒字に転じています。これは日本から海外への旅行より、海外から日本への旅行が増えているためで、円高要因となります。一方、その他サービスに含まれるデジタル関連(著作権等使用料、通信・コンピューター・情報サービス、専門・経営コンサルティングサービス)の収支は、近年赤字額が増えており、円安要因となります。

金融収支について(図表2)、対外直接投資と対内直接投資は、ともに増加傾向にありますが(投資開始時に為替が発生する場合、前者は円安要因、後者は円高要因)、対内直接投資は、対外直接投資に比べると、かなり少額です。証券投資は対外・対内とも、年ごとにネット増減の振れ幅が大きく、また、為替ヘッジを行う場合と行わない場合もあることから、一概に円安要因、円高要因の判断は難しいといえます。

新NISAも新たな円安要因、円安抑制には収支構造の改革が有効だが、かなりの時間を要する

なお、図表2の対外証券投資のうち、株式投資信託関連は、投資信託委託会社等による株式・投資ファンド持ち分ですが、2023年は4.2兆円の純資産増となりました。今年は、新NISA(少額投資非課税制度)の影響もあり、1月から4月までの累計額はすでに4.6兆円と、昨年1年間の純資産増加額を上回っています。このうち、投資開始時に為替ヘッジなしの場合は、円安要因となります。

このようにみると、近年の収支構造の変化が、足元の円安進行の一因になっていると推測されます。したがって、円安を止めるためには、収支構造の改革が有効な手段となり、具体的には国際競争力を持つ産業の育成、エネルギーの輸入依存の低減、国内への直接投資および証券投資の呼び込みなどが考えられます。ただ、いずれも実現にはかなりの時間を要し、容易ではないと思われます。

(2024年7月4日)

●当資料に基づいて取られた投資行動の結果については、当社は責任を負いません。

●当資料の内容は作成基準日現在のものであり、将来予告なく変更されることがあります。

●当資料は当社が信頼性が高いと判断した情報等に基づき作成しておりますが、その正確性・完全性を保証するものではありません。

●当資料に市場環境等についてのデータ・分析等が含まれる場合、それらは過去の実績及び将来の予想であり、今後の市場環境等を保証するものではありません。

●当資料にインデックス・統計資料等が記載される場合、それらの知的所有権その他の一切の権利は、その発行者および許諾者に帰属します。

●当資料の内容に関する一切の権利は当社にあります。本資料を投資の目的に使用したり、承認なく複製又は第三者への開示等を行うことを厳に禁じます。

●当資料の内容は、当社が行う投資信託および投資顧問契約における運用指図、投資判断とは異なることがありますので、ご了解下さい。

三井住友DSアセットマネジメント株式会社

金融商品取引業者 関東財務局長(金商)第399号

加入協会:一般社団法人投資信託協会、一般社団法人日本投資顧問業協会、一般社団法人第二種金融商品取引業協会