コロナ禍での日米中央銀行バランスシート変化が示唆すること

コロナ禍での日米中央銀行バランスシート変化が示唆すること

- FRBのバランスシートは昨年3月以降、約3.6兆ドル増加、量的緩和で国債の残高増加が主因。

- 日銀のバランスシートは昨年3月以降、約132兆円増加、国債よりも貸付金の残高増加が主因。

- 日米でバランスシート拡大手法は異なるものの、迅速な流動性の供給で株価は早期に回復した。

FRBのバランスシートは昨年3月以降、約3.6兆ドル増加、量的緩和で国債の残高増加が主因。

米連邦準備制度理事会(FRB)と日銀は2020年3月、コロナ・ショックを受け、金融緩和を強化しました。そこで、今回のレポートでは、FRBと日銀のバランスシートに注目します。金融緩和の強化によって、具体的にバランスシート上のどの勘定科目が変化したのかを検証し、それぞれの効果について考えます。はじめに、FRBのバランスシートからみていきます。

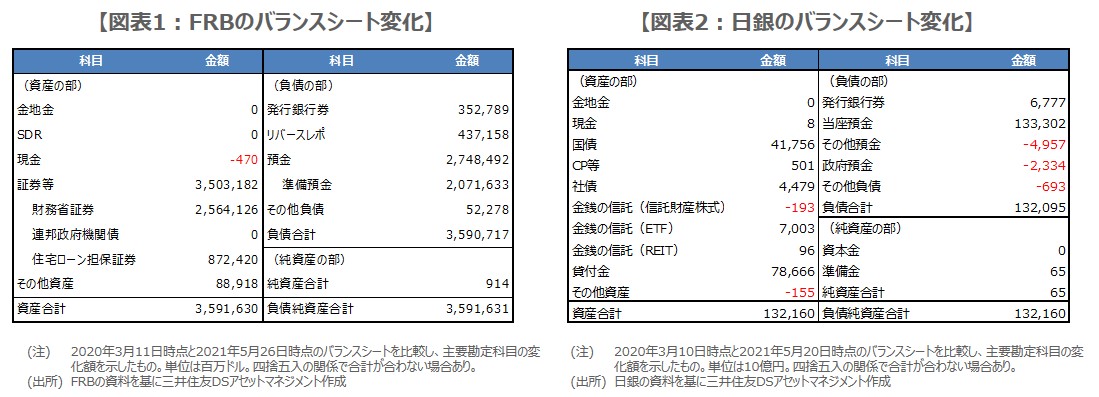

図表1は、FRBのバランスシートについて、2020年3月11日時点と2021年5月26日時点のものを比較し、主要勘定科目の変化を示したものです。この期間、バランスシートは約3.6兆ドル増加しましたが、そのほとんどが、財務省証券と住宅ローン担保証券(いずれも資産の部)の増加によるものであることが分かります。これは2020年3月15日に再開が決定された量的緩和政策の影響です。

日銀のバランスシートは昨年3月以降、約132兆円増加、国債よりも貸付金の残高増加が主因

FRBは量的緩和により、民間金融機関から財務省証券などを買い入れますが、民間金融機関はFRBから受け取った証券売却代金の多くを準備預金(負債の部)に積み上げている様子がうかがえます。また、FRBは量的緩和の再開とともに、プライマリー・ディーラー信用制度(PDCF)など、様々な流動性支援制度を導入しましたが、残高は財務省証券と比べるとかなり少なく、図表1では証券等(資産の部)に含まれています。

次に、日銀のバランスシートを確認します。図表2は、2020年3月10日時点と2021年5月20日時点のバランスシートを比較し、主要勘定科目の変化を示したものです。この期間、バランスシートは約132兆円増加しましたが、日銀の場合、国債よりも貸付金(いずれも資産の部)の増加が大きいことが分かります。貸付金の増加は、主にコロナの感染拡大に対応した金融支援オペによるものです。

日米でバランスシート拡大手法は異なるものの、迅速な流動性の供給で株価は早期に回復した

日銀は2020年3月16日、「新型コロナウイルス感染症にかかる企業金融支援特別オペ」(名称は4月27日に「新型コロナウイルス感染症対応金融支援特別オペ」に変更)の導入を決定しました。また、5月22日には、中小企業等の資金繰り支援のための「新たな資金供給手段」の導入も決定し、6月24日から、この2つを一体的に運営しています。これとCP・社債などの買い入れをあわせたものが、企業などの資金繰り支援措置になります。

このように、日米中央銀行のバランスシート拡大手法は異なるものの、民間金融機関を経由した家計・企業への流動性供給は、両国でスムーズに行われました。これは、リーマン・ショックと異なり、今回は深刻な信用収縮が発生していなかったことも大きいと考えます。これらの点は市場の安心材料となり、日米主要株価指数は、危機発生前の水準を回復するのに、リーマン・ショックでは数年を要しましたが、今回は1年もかかりませんでした。

(2021年6月2日)

市川レポート バックナンバーはこちら

●当資料に基づいて取られた投資行動の結果については、当社は責任を負いません。

●当資料の内容は作成基準日現在のものであり、将来予告なく変更されることがあります。

●当資料は当社が信頼性が高いと判断した情報等に基づき作成しておりますが、その正確性・完全性を保証するものではありません。

●当資料に市場環境等についてのデータ・分析等が含まれる場合、それらは過去の実績及び将来の予想であり、今後の市場環境等を保証するものではありません。

●当資料にインデックス・統計資料等が記載される場合、それらの知的所有権その他の一切の権利は、その発行者および許諾者に帰属します。

●当資料の内容に関する一切の権利は当社にあります。本資料を投資の目的に使用したり、承認なく複製又は第三者への開示等を行うことを厳に禁じます。

●当資料の内容は、当社が行う投資信託および投資顧問契約における運用指図、投資判断とは異なることがありますので、ご了解下さい。

三井住友DSアセットマネジメント株式会社

金融商品取引業者 関東財務局長(金商)第399号

加入協会:一般社団法人投資信託協会、一般社団法人日本投資顧問業協会、一般社団法人第二種金融商品取引業協会