米国の逆イールドが日本株に与える影響

市川レポート 米国の逆イールドが日本株に与える影響

- 米国では直近3度の景気後退前に、10年国債利回りが3カ月物TB利回りを下回る逆イールドへ。

- 過去平均では、逆イールドから景気後退まで1年11カ月を要し、その間ダウ平均は25%上昇した。

- 日本株は下げが目立ったが日本固有の問題によるものであり、米逆イールドに過度な警戒は不要。

米国では直近3度の景気後退前に、10年国債利回りが3カ月物TB利回りを下回る逆イールドへ

3月22日の米国市場において、米10年国債利回りが3カ月物の米財務省証券(TB)利回りを下回り、長短金利の逆転(逆イールド)現象が発生しました。逆イールドについては、2018年12月6日付レポート「米国の逆イールドに過度な警戒は不要」で一度解説していますが、この時の逆イールドは、米5年国債利回りが米2年国債利回りを下回るケースでした。

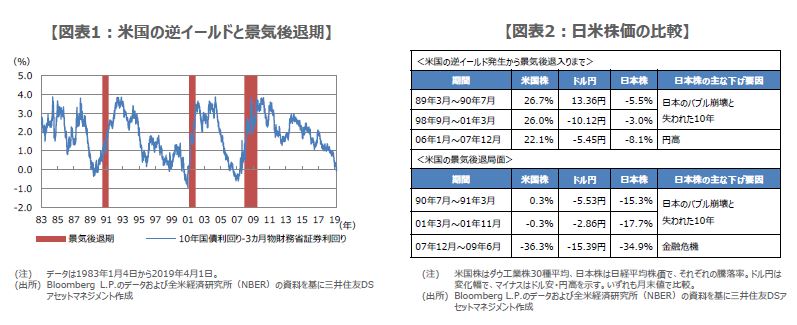

今回のレポートでは、米10年国債利回りが3カ月物の米TB利回りを下回るケースの逆イールドについて採り上げます。米国は1990年以降、3度の景気後退局面を経験していますが、改めて米10年国債利回りと3カ月物の米TB利回りの動きを確認してみると、そのいずれにおいても、景気後退局面を迎える前に、逆イールドが発生していることが分かります(図表1)。

過去平均では、逆イールドから景気後退まで1年11カ月を要し、その間ダウ平均は25%上昇した

図表1において、最初に逆イールドが発生したのは、1989年3月で、その1年4カ月後に景気後退局面を迎えました。次に逆イールドが発生したのは1998年9月で、その2年6カ月後に景気後退入りとなりました。そして次に逆イールドが発生したのは2006年1月で、景気後退はその1年11カ月後でした。つまり、逆イールド発生から景気後退まで、平均すると1年11カ月を要していることになります。

ダウ工業株30種平均の動きをみると(図表2)、逆イールドが発生した1989年3月から1990年7月の景気後退入りまで約27%上昇しています(月末値で比較、以下同様)。また、次の逆イールドが発生した1998年9月から2001年3月の景気後退入りまでは約26%上昇しています。そして、次の逆イールドが発生した2006年1月から2007年12月の景気後退入りまでは約22%上昇し、3期間の平均上昇率は約25%になります。

日本株は下げが目立ったが日本固有の問題によるものであり、米逆イールドに過度な警戒は不要

以上の結果は、2018年12月6日付レポートとほぼ同じです。そこで今回は、日経平均株価の動きも検証したところ、1989年3月から1990年7月までは約5%下落、1998年9月から2001年3月までは約3%下落、2006年1月から2007年12月までは約8%下落し、3期間の平均下落率は約5%となりました。ダウ工業株30種平均とは対照的な動きになった理由として、日本の「バブル崩壊」や「円高進行」が挙げられます(図表2)。

また、米景気後退期の株価の動きも図表2にまとめておきました。これをみると、日本株の下落は、日本固有の問題(失われた10年といわれる「長期停滞」)や、「金融危機」の影響が大きいといえます。現在の日本経済は、「バブル崩壊」、「長期停滞」、「金融危機」のいずれにも直面していません。したがって、米国で逆イールドが発生しても、直ちに日本株の下落を連想する必要はありません。ただ、米長期金利の低下による「円高進行」は、日本株の上値をおさえる要因となるため、幾分注意が必要です。

(2019年04月02日)

市川レポート バックナンバーはこちら

●当資料に基づいて取られた投資行動の結果については、当社は責任を負いません。

●当資料の内容は作成基準日現在のものであり、将来予告なく変更されることがあります。

●当資料は当社が信頼性が高いと判断した情報等に基づき作成しておりますが、その正確性・完全性を保証するものではありません。

●当資料に市場環境等についてのデータ・分析等が含まれる場合、それらは過去の実績及び将来の予想であり、今後の市場環境等を保証するものではありません。

●当資料にインデックス・統計資料等が記載される場合、それらの知的所有権その他の一切の権利は、その発行者および許諾者に帰属します。

●当資料の内容に関する一切の権利は当社にあります。本資料を投資の目的に使用したり、承認なく複製又は第三者への開示等を行うことを厳に禁じます。

●当資料の内容は、当社が行う投資信託および投資顧問契約における運用指図、投資判断とは異なることがありますので、ご了解下さい。

三井住友DSアセットマネジメント株式会社

金融商品取引業者 関東財務局長(金商)第399号

加入協会:一般社団法人投資信託協会、一般社団法人日本投資顧問業協会、一般社団法人第二種金融商品取引業協会