楽天証券投資Weekly 2012年11月9日 第10号

特集:2013年3月期2Q決算速報3

マーケットコメント

11月5日の週の日経平均株価は、6日投票のアメリカ大統領選挙に左右される結果となりました。週初は軟調ながらも8900-9000円台を維持していました。しかし、7日の開票でオバマ大統領の再選が決まると、いわゆる「財政の崖」(来年からアメリカ財政が財政支出削減で緊縮に向かうこと)への懸念から、7日のNYダウは前日比312.95ドル安の12,932.73ドルに下がり、8日の日経平均もそれに連れて前日比135.74円安の8,837.15円に下落しました。ほぼ全セクターが売られ、特に値嵩株の値下がりが目立ちました。

8日の市場を銘柄別に見ると、ソフトバンクが堅調でした。好決算を発表したディー・エヌ・エーと、それにつられてグリーも上昇しました。自動車セクターに安いものが目立ちましたが、これも好決算を発表したいすゞ自動車が上昇しました。日揮、千代田化工建設のようなプラント会社も上昇しました。内需関連の好業績株や、輸出株でも中国と関係が薄い会社が物色されました。

9日の日経平均も、前場は続落しています。8日のNYダウは、前日比121.41ドル安の12,811.32ドルとなり、9日の日経平均もそれに連れた動きとなっています。9日前場もほぼ全面安となっており、任天堂、村田製作所などの値嵩輸出株が売られると同様、不動産株やリートのような内需株も前日同様売られています。一方で、自社株買いと好業績を発表したエイベックスや、ヤフーとの提携を発表したグリーなどが個別物色されています。

今後を展望すると、まずアメリカで民主党、共和党の間での財政の崖を回避する交渉の行方が注目されます。

決算を見ると、日本企業の2013年3月期2Q決算は主要企業がほぼ出尽くしましたが、同じセクターでも企業毎に業績トレンドが異なっています。中国への関与の程度、製品構成などによって、内需、輸出系の企業でも企業間格差がついています。例えば自動車セクターでは日産自動車、本田技研工業が中国での販売不振を理由に下方修正しましたが、トヨタ自動車、富士重工業、日野自動車、いすゞ自動車が通期業績見通しを上方修正しました。上方修正した銘柄に注目したいと思います。

民生用電機では、パナソニック、シャープの業績が惨憺たるものになったのに対して、先行して業績が悪化していたソニーには、業績回復の兆しが見えるようになりました。

電子部品も概ね下方修正でしたが、村田製作所や京セラのように下方修正後の業績見通しがかなり保守的と見られている銘柄の株価は決算発表後も比較的堅調です。

このように、2Q決算を改めて吟味して銘柄を選別する動きがこれから始まると思われます。

中国リスクについては、8日から中国共産党大会が始まりました。新指導者の経済政策とともに、対日政策がどのようなものになるかが当面の関心事です。

ただし、尖閣海域の日本の領海に中国の公船がしつこく侵入していることを見ると、中国は日本に対して偶発を装った武力衝突を仕掛けようとしているのかもしれません。もっとも、武力衝突は、不幸にしてそうなった場合でも日本にとって決してマイナスばかりではありません。GDPに対する日本の防衛費の比率は諸外国に比べ低いため、日本には防衛費を大幅に伸ばす余地があります。これは日本の景気と技術革新を強く刺激すると思われます。防衛費の増大は経済をインフレ気味にする可能性がありますが、これは日本のデフレを止めることになります。一方で、中国にとっては、戦争に伴うインフレは、もし現実のものとなれば、貧富の格差拡大や地価下落を引き起こすことになりかねないでしょう。

一方で、中国にあまりに深く関与したため撤退出来なくなっている日本企業には注意が必要です。武力衝突ということになれば、中国にある日本の権益(日本企業の工場、販売店など)は、凍結や接収される可能性があります。日本人、中国人を問わず日系企業の従業員が拘束される可能性も否定できないでしょう。撤退するには、現地法人や合弁会社の持分を安値で売却するしかありませんが、その場合、損失に耐える財務的体力が必要になります。日産自動車、パナソニック、日本電産のように、中国全土に生産販売網を持っている会社の業績には警戒が必要でしょう。

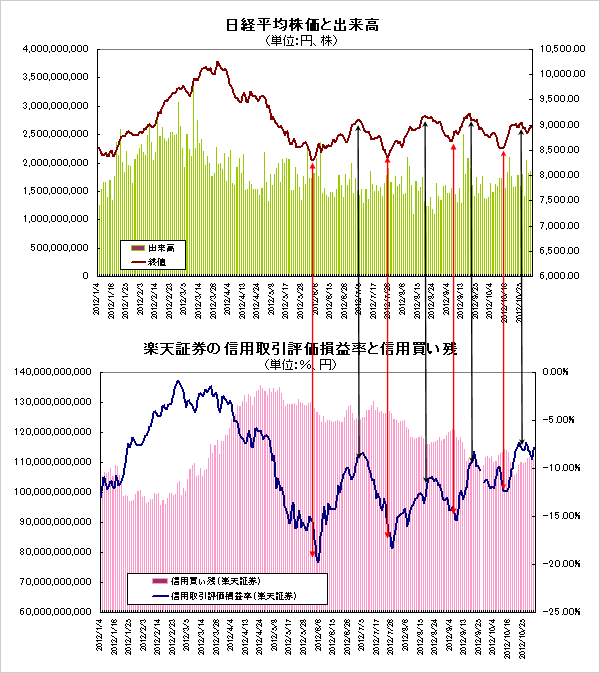

当面は、上述のように2Q決算の中味を吟味して銘柄選別を行いたいと思います。楽天証券の信用取引評価損益率は直近で7%を割っており、個人投資家は買い余力を持っていると思われます。日経平均については、財政の崖に対する懸念が薄まれば、9000円前後までの戻りが期待できると思われます。

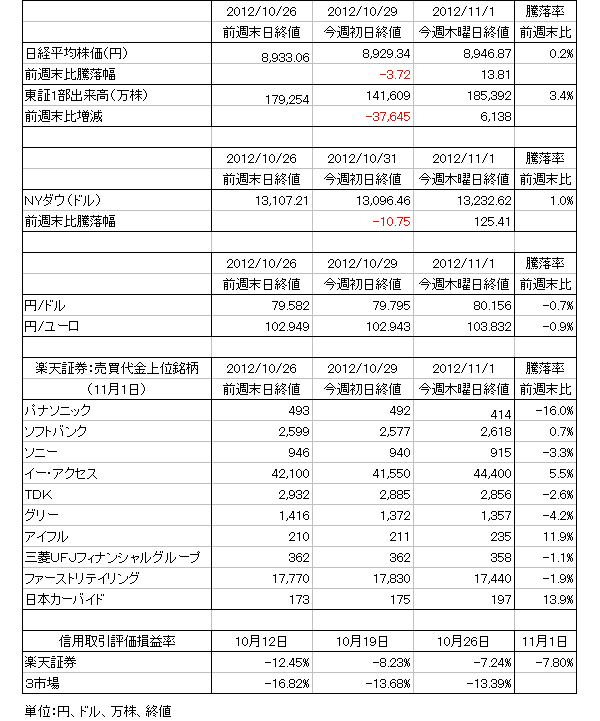

表1:マーケット指標

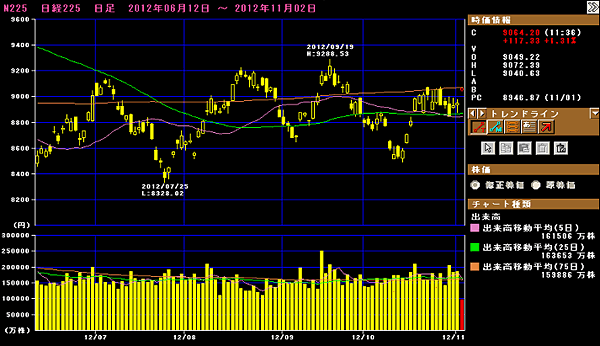

グラフ1 日経平均株価:日次

グラフ2 信用取引評価損益率と日経平均株価

マーケットスケジュール

11月12日の週のマーケットスケジュールを概観します。

日本では12日に7-9月期GDPの一次速報が公表されます。13日には、9月の鉱工業生産と設備稼働率の確報が公表されます。日本経済の足元を確認する機会です。

アメリカでは、14日に10月23、24日分のFOMC議事録が公表されます。15日は、10月の消費者物価指数、10月のニューヨーク連銀製造業景気指数、16日は10月のアメリカ鉱工業生産が公表されます。

ユーロ圏では、14日に9月のユーロ圏鉱工業生産、10月の消費者物価指数が公表されます。

アメリカ大統領選挙の結果は、オバマ氏当選となりました。これから新閣僚の選定に入ると思われますが、それと同時にいわゆる「財政の崖」問題を解決すべく、共和党と交渉しなければなりません。経済指標の中味がその交渉を左右する可能性がありますので、注意深く観察したいと思います。

経済カレンダー

https://www.rakuten-sec.co.jp/web/market/calendar/

特集:2013年3月期2Q決算速報3

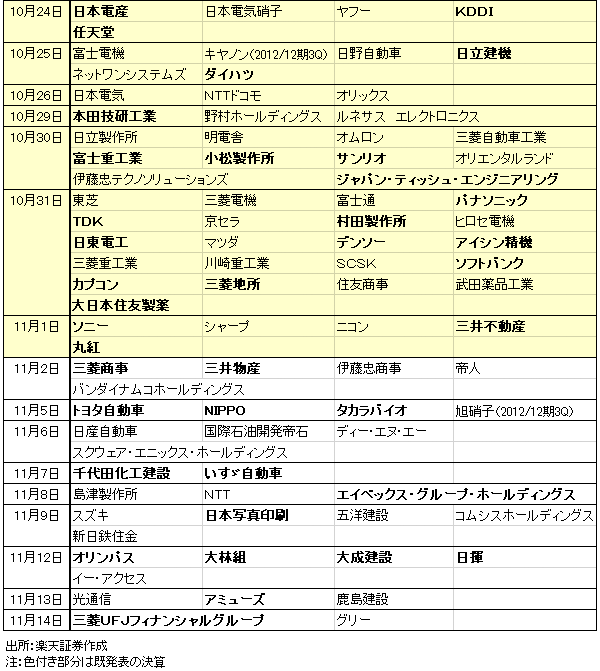

11月5日の週も、重要決算が相次ぎました。

自動車:トヨタ自動車が通期業績見通しを上方修正しました。通期の営業利益を期初予想の1兆円から1兆500億円に上方修正しました(2012年3月期は3556億円)。中国の販売減少、円高という逆風を、日本、アメリカ、アセアンなどでの販売増加と原価低減努力で吸収しました。アメリカでの販売奨励金も低水準に止まっています。来年のアメリカ市場をアメリカの自動車メーカーほど強気に見ていないものの、プリウス、カムリなど売れる車を持っていること、今年後半から来年にかけて、アメリカ中心に新車ラッシュになることを考慮すると、来期も好業績が期待できそうです。

一方で、日産自動車は通期見通しを下方修正しました。通期営業利益見通しは期初予想の7000億円から5750億円に修正されました(2012年3月期は5458億円)。営業利益の下方修正幅1250億円のうち600億円が中国の影響で、残りが欧州や日本での計画未達によるものであり、中国問題の悪影響だけが業績下方修正の要因ではありません。中国と欧州というこれまでの強みが逆に弱みとなった格好ですが、この背景は、トヨタやホンダのように、日本とアメリカでしっかり稼ぐ体制が弱いためです。開発力、販売力という「足腰」が他社に比べ弱いという弱点が見えた決算でした。

商用車では、いすゞ自動車が好決算を発表し、通期業績見通しも若干ながら上方修正しました。今期の営業利益予想は、期初予想の1230億円に対し1260億円になる見通しです(2012年3月期は974億円)。中国での販売不振を、中国以外のアジア、中近東などでの販売増加で補い好業績を実現しています。来期も高水準の販売が続きそうです。

電子部品:10月29日の週に主要な電子部品メーカーの決算が発表されました。概ね通期見通しが下方修正されるものでしたが、中味を見ると、下方修正の程度に差が生じており、それが株価の動きの差になっています。

村田製作所は、通期営業利益見通しを1Q決算時の560億円から500億円に下方修正しました(2012年3月期は449億円)。スマートフォン、タブレット端末向けのチップ積層セラミックコンデンサや通信モジュールは好調ですが、AV機器向け部品が減少していることが響きました。ただし、2Qの受注は上向いています。

京セラも、通期営業利益見通しを前回予想の1187億円から1000億円に下方修正しました(2012年3月期は976億円)。AV機器向け、自動車向け(主に欧州向け)、情報機器向け(主に欧州向け複写機など)が期初見通しを下回る見込みですが、太陽電池事業は、国内でのメガソーラー建設計画が多く、好調です。

日東電工は、通期営業利益見通しを前回予想の710億円から680億円に小幅下方修正しました(2012年3月期は564億円)。パソコンの伸び悩みや中国市場での自動車、電機の不振が若干響く見通しです。

TDKは、通期営業利益見通しを前回予想の570億円から410億円に下方修正しました(2012年3月期は187億円)。HDD向け磁気ヘッドの出荷が予定を下回ったことが主因です。

これら大手電子部品メーカーの決算発表後の株価は対照的です。村田製作所、京セラ、日東電工は、スマートフォン、タブレット端末向けや、太陽電池事業など、全体では下方修正しながらも勢いよく伸びている分野があるため、株価も堅調です。一方で、TDKは各分野とも伸びが鈍いため、決算発表後の株価は軟調な展開です。当面は、この傾向が続く可能性があります。村田製作所、京セラ、日東電工には、引き続き注目したいと思います。

不動産:三菱地所、三井不動産は、通期見通しは変更ありませんでしたが、説明会の内容は興味深いものでした。三菱地所では、丸の内中心にビルの空室率が低下しています。今後、丸の内で賃料を値上げする見込みです。また、内外の不動産情勢、金融情勢からみて、今の日本の不動産は買い場であるというコメントでした。三菱地所では、丸の内、大手町の再開発を進めています。同社に限らず、大都市圏の新しい大型ビルは、空室率がかなり低い状態で開業しています。

国内と海外の投資家も強気になっており、土地の手当てが競争になっていますが、大手は企業とのつながりから有利に土地が取得できています。三菱地所、三井不動産など大手不動産会社に注目したいと思います。

音楽:エイベックス・グループ・ホールディングスが決算を発表しました。2012年4-9月期の営業利益は、前年比30.6%増の70億円であり、上期としては過去最高でした。音楽事業(アルバム販売、配信など)は振るいませんでしたが、映像配信事業とライブが好調でした。

ただし、通期見通しは修正せず、会社側の通期営業利益予想は期初予想と同じ127億円(前年比3.6%増)です。NTTドコモとの提携事業である「VIDEOストア」の会員数が急増しており、2012年3月末243.7万人だったものが、9月末423.5万人、2013年3月末には510万人になる見通しです。NTTドコモで月額525円、ビデオ見放題、音楽聴き放題のサービスです。これが業績に寄与しています。会社側は、音楽ダウンロードによる配信よりも、携帯電話、スマートフォン、タブレットPCなどによる見放題、聴き放題のビジネスモデルのほうが将来性があると見ています。

単純計算では、VIDEOストアだけで、会員数510万人が維持されるとすると、来期に年間売上高約320億円、うちエイベックスの取り分は約220億円になると思われます。今期は同じく230~240億円、エイベックスの取り分は160~170億円と思われます。今上期の映像配信事業の売上高は89億円(前年比2.7倍)、売上総利益率46%ですので、利益貢献度もかなり高いことになります。

12月からソフトバンクと同種の配信サービス「ウーラ」を開始します(月額490円)。VIDEOストア以上の集客が期待できると思われますが、当面はシステム、広告費等の負担が先行するため、これを理由として会社側は通期の業績見通しを今のところ変更していません。ただし、会員数の増加に伴い先行投資は吸収できると思われます。来期は映像配信事業の寄与で20~30%以上の営業増益が期待できると思われます。

なお、上限24億円の自社株買いを発表しました。

今期会社予想ベースのPERは10倍台です。映像配信サービスを牽引役とした中期的な利益成長を考えると株価は割安と思われます。

表2 主要企業の2013年3月期2Q決算発表予定日

銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身の判断でなさるようにお願いいたします。

本資料の情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本資料の記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本資料の記載内容は、予告なしに変更することがあります。

商号等:楽天証券株式会社/金融商品取引業者 関東財務局長(金商)第195号、商品先物取引業者

加入協会:日本証券業協会、一般社団法人金融先物取引業協会、日本商品先物取引協会