新たな発展段階入りが見えてきた米国経済

~ 世界随一の米国経済の中長期展開力 ~

【投資ストラテジーの焦点(294号)】

米国株はリーマンショック後安値から2倍に上昇、昨年のギリシャ危機後には2割下落したがそれも埋め、リーマンショック前の史上最高値にあと1割と迫っている。他方、日本株はリーマンショック後の安値圏から3割上昇にとどまり、低迷を続けている。(A)米国株価が世界の趨勢をリードするのか、それとも(B)日本の停滞が世界の将来を先導しているのだろうか。(A)なら世界経済は成長を続け、出遅れている日本株式がキャッチアップ、大幅な上昇の可能性が見えてくる。(B)なら世界の経済成長は息切れ、デフレ陥落となり、米国株価は急落する可能性を秘めている。投資家も経営者も意思決定において、どちらかを想定しなければならない場面である。当社の答えは(A)、「世界経済は拡大軌道をたどり、日本が陥ったデフレにはならない、日本株には大きなチャンスがある」である。そしてその鍵は欧州でも中国でもなく、依然世界の中心に座っている米国経済の帰趨にかかっている。

その米国はリーマンショック後の調整を完了し、中期展開力を強めている。しかるに、観念的米国悲観が蔓延している。データに基づいた米国経済の多面的分析が求められる

<目次>

1. 米国の強み、長期潜在力の決定要因

2. 米国経済の展望を混乱させる矛盾点と推進力

3. 利子率と利潤率の乖離=空前のリスクプレミアム

4. 米国ダウ100年史に見る経済と市場の発展・・・3つの推進力

5. 成長制約、米国の債務問題をどう考えるか

6. 米国の長期成長構造は健在

第一章 米国の強み、長期潜在力の決定要因

米国に対する悲観論は、過去何度も繰り返されてきたが、現実のものとなったことはない。1993年、米国経済は立ち直るという趣旨で「アメリカ 蘇生する資本主義」(東洋経済新報社)という本を出版したが、当時は、悲観論が大勢を占めていた。その時も、米国は、想定以上に力強く復活した。筆者は、日本人は米国に対して悲観的に見る傾向があると考えるが、これは、日本の将来やビジネスを危うくする議論であると思う。以下では、その根拠となる議論やデータについて延べることにする。

主要国で唯一労働人口の中長期増加国

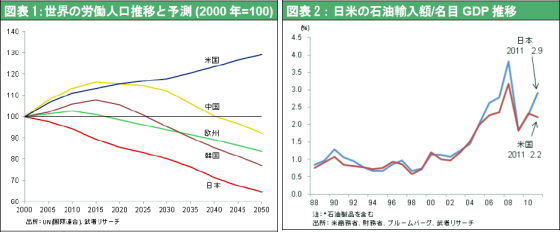

これまでのように、軍事や政治面だけでなく、アメリカを中心とする世界経済の一体化は、まだ途上にあると考えられる。先ず米国の中長期展開力を支えると見られるいくつか代表的事例を紹介したい。第一は、図表1に見る人口動態である。国連は、世界の労働人口(15歳から65歳まで)の推移について、中国、欧州、韓国、日本において2010年から2015年をピークに低下していくと予測している。現在、一定の工業水準に達している国で、長期にわたり労働人口が増加すると予測されているのは、米国だけである。

また、シェールガス革命により米国の天然ガス価格が著しく下落、エネルギーコストの低下により、経済成長率が中期的に高まる局面にあると考えられる。石油輸入額の名目GDPに対する比率を見ると、日米共に1990年代は1%程度で推移していたが、2008年には、米国が3%強、日本は4%弱にまで上昇している。2011年は、日本が2.9%、米国が2.2%であった(図表2)。この米国の輸入エネルギー依存度が、再び1%、あるいはそれ以下に低下していくことも考えられ、米国は、新たなエネルギー革命の恩恵を大きく受けると予想される。

最も効率的労働市場と活発な創造的破壊

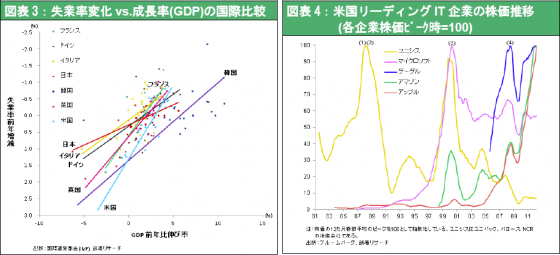

3つ目の事例として、中長期的な観点から見ると、米国は世界で最も効率的な労働市場であることがあげられる。図表3は、失業率と成長率の関係いわゆる、オークンの法則をグラフ化し、主要国の傾向を比較したものである。経済成長率と失業率には強い相関があることがわかっているが、図表3では、米国の労働市場が最も弾力的であることが看取される。景気が少しでも悪くなると直ぐにレイオフが行われるためであるが、それができない日本の労働市場は、最も硬直的となっている。労働の効率性は、市場経済における重要な均衡回復のエネルギーとなる。米国は、最も創造的破壊が迅速に行われる国であるといえる。その結果としての4つ目の事例は、依然として米国産業の新陳代謝は高く、常に、ニューカマーが生まれてきていることが挙げられる。図表4によってリーディングIT企業(ユニシス、マイクロソフト、グーグル、アマゾン、アップル)の株価推移を見ると、トップが常に入れ替わっていることがわかる。30年から40年前のハイテク産業では、大型コンピュータのIBMやユニシスが代表的企業であった。その後は、インテルやマイクロソフトといったパソコンの時代になり、グーグル、アップル、そして上場を控えているフェースブックの時代へと移り変わってきた。いずれも10年も経たない内にIT産業における主導企業が変わっており、トップを走るのは、生まれたばかりの若い企業であることが多い。若い世代が経済をリードする勢いを持ち続けているのが米国だけである。世界最大の軍事大国、覇権大国であると同時に、経済超大国国としても依然として抜きん出た存在であるとことは間違いない。

第二章 米国経済の展望を混乱させる矛盾点と推進力

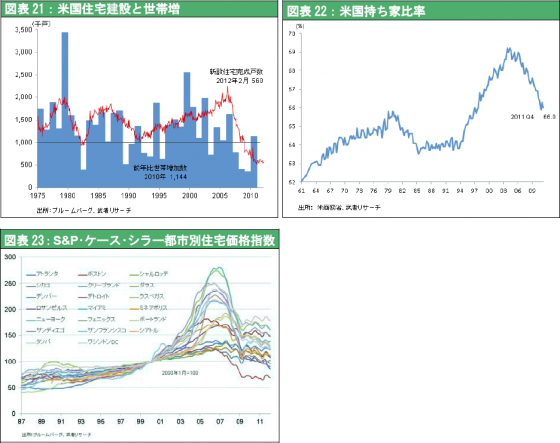

空前の企業利益vs.戦後最悪の雇用

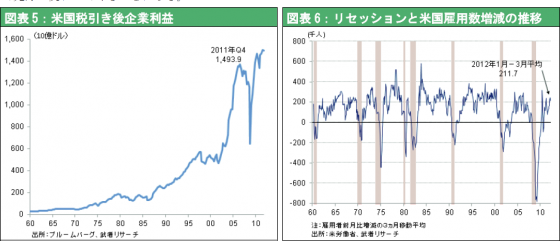

それでは、短期的な観点から見た米国経済はどうであろうか。日本の産業界全体としては、最悪の事態はまだ終わっていないというのがコンセンサスのようであるが、株式市場では今後を楽観視する動きを見せている。現在の米国経済は、ジキルとハイドのように極めて異なる側面を持っており、このことが解釈を混乱させている。2つの際立った矛盾点があげられる。まず第一は、史上最高の企業利益が1年以上も続いている一方(図表5)で、雇用の回復が進んでいないことである。リーマンショックによる景気後退で、戦後最大となる880万人の雇用喪失が起こり、その後の回復力は非常に弱いものとなっている(図表6参照)。過去最高の企業利益と戦後最悪の雇用状態が同時に存在しているため、いずれの側面を重視するかによって見方が変わってくることになる。

労働分配率低下を推進する生産性革命

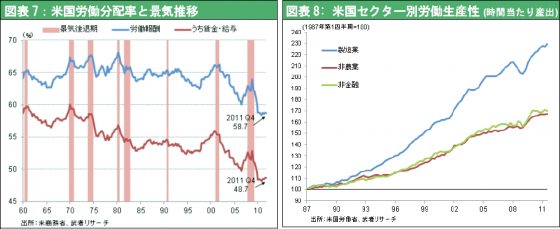

その背景に労働分配率の大幅な低下がある。1960年以降で見ると、過去最低の水準にまで低下している(図表7)。つまり、レイオフや給与の抑制など、弱者である労働者に犠牲を強いることで、企業は過去最高利益を計上していると見られてしまうのである。そのことが市場経済の問題点でもあり、米国経済が病んでいると言われる要因となっているが、この議論は誤解である。労働コストの削減によって企業利益が増加するのは、事の一面にしかすぎない。最も重要な側面は、生産性の上昇である。実際、製造業の生産性を見ると、リーマンショック時の落ち込みから急激に回復していることがわかる(図表8)。

その他の産業においても、かつて無いような生産性の上昇が起こっている。グローバリゼーションやインターネットなどのIT革命が日進月歩の勢いで続いており、生産性の向上を支えている。現在、世界には第7番目の大陸としてネットの世界があるといわれている。メインフレームコンピュータによるオンライン集中処理の時代、パソコン、サーバーによる分散処理、LANの時代を経て、今クラウドコンピューティングとそれに連携する諸インテリジェントターミナル(スマートフォン、タブレット、パソコンなど)の時代となった。そこには、まったく別のコミュニティが出来上がっており、「アラブの春」のような民主化運動の背景で大きな役割を果たしてもいる。世界中のあらゆる情報や経済分析に必要なデータやソフトも、インターネットで瞬時に取得でき、まだまだ進化を続けている。これらが、かつて無い生産性革命と劇的なビジネスモデルの進化を引き起こしているといえる。企業は常に、最新鋭の技術環境と装置を導入してモデルを見直し、グローバルスケールでアロケーションを変えていかなければならない。このような技術変化は世界共通のものであるが、米国において特に失業者が多いと言うことは、米国経済が非常に弾力的で新しいビジネス環境に迅速に対応しているからである。前述のハイテク企業の世代交代は、そうした技術環境の転換と符合している。

主要国の失業率の変化とGDP成長率の推移を見ると、景気が後退した2009年の米国のGDP成長率はマイナス2.6%であったが、失業率は5.8%から9.3%へと3.5%上昇した。一方、日本のGDP成長率はマイナス5.3%と大きく落ち込んだが、失業率は4.0%から5.1%へと1.1%の上昇にとどまっている。欧州のGDP成長率もマイナス4.1%で、失業率は7.5%から9.4%と1.9%の上昇でしかなかった(図表9)。つまり、日本や欧州では、生産の落ち込みに対して雇用削減が追いつかない状態にある。したがって、米国経済における雇用悪化は、生産性の向上から派生したものであり、今後は良い方向へ向かうと考えている。リーマンショック後も同様の見方をしていたが、現在もそれは変わっていない。

低需要vs.高貯蓄

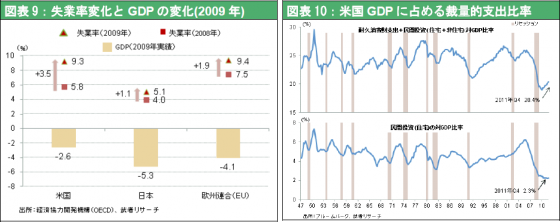

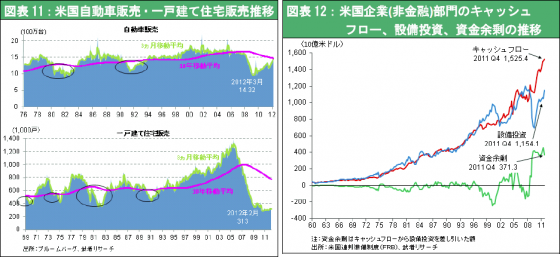

さて、高企業利益vs.低雇用の外に米国経済が抱えるもうひとつの矛盾点は、戦後最低の需要に対して過去最高の貯蓄が存在していることである。図表10によって米国GDPに対する裁量的支出(耐久消費財+民間投資(住宅+非住宅))の割合を見ると、これまでは、景気が良ければ上昇し、悪ければ落ち込むという状態を繰り返してきた。この比率は、リーマンショック前のピーク時で25%超であったが、景気後退により戦後最低の水準である19%にまで低下している。リーマンショック以前は過剰消費の状態であったが、リーマンショック後は、極めて抑制された状況にあるといえる。裁量的支出の落ち込みの主な要因は、住宅投資である。住宅投資の対GDP比率は、リーマンショック以前のピーク時で6%あったが、現在は2%台にまで落ち込んでいる。現在の住宅販売数は30万戸程度で、ピークであったリーマンショック前の140万戸弱の水準から大きく下落したままである。自動車需要も住宅に比べるとやや回復傾向にあるものの、販売台数は1,400万台程度で、過去の水準から見ても低いままである。 (図表11参照)。

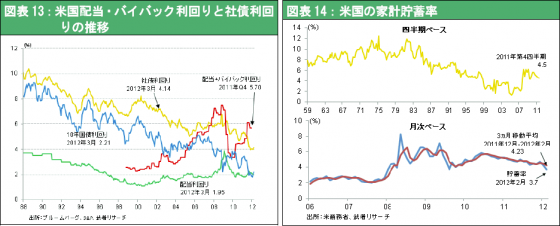

空前の企業資金余剰と株主還元

一方で、民間貯蓄は過去最高額の状態にあり、特に、企業の貯蓄額は、極端な資金余剰となっている。図表12に見るようにリーマンショックで景気が落ち込んだにもかかわらず、米国企業のキャッシュフローは顕著な増加を続けている。何故ならば、売上が落ち込んでも雇用の削減によりキャッシュフローを維持、一方で、設備投資を抑制したため、資金余剰がさらに進んだのである。企業はその余剰資金の多くを自社株買いに充ており、それは株式時価総額に対して4%と言う高い比率となっている。これに米国株式の配当利回りの2%を加えると、企業は時価総額の6%を投資家に対して還元していることになる(図表13)。また家計の貯蓄率もリーマンショック後大きく上昇し、その後低下傾向にあるものの、過去20年間の中では 高水準が維持されている(図表14)。

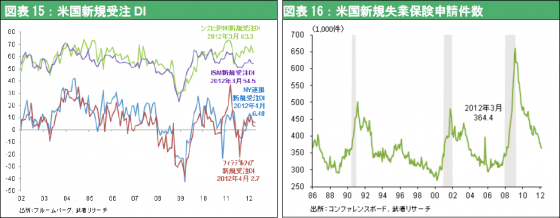

このように見てくると需要が弱いのは、お金が無いわけはなく貯蓄を行って消費を抑制しているためであり、その心理状態に問題があるといえる。ただ、短期的な経済指標を見ると、新規受注DIや新規失業保険申請件数において、ようやく改善の兆しが見られるようになってきた(図表15、16)。2012年の春先の新規失業保険申請件数は35万件水準まで低下(リーマンショック後のピークは65万件)、これは過去から見ても、景気が力強く拡大する直前の水準に近いものとなっている。以上のことから、米国が景気後退の局面に再度向かう可能性は僅少といえる。

割安感強まる住宅

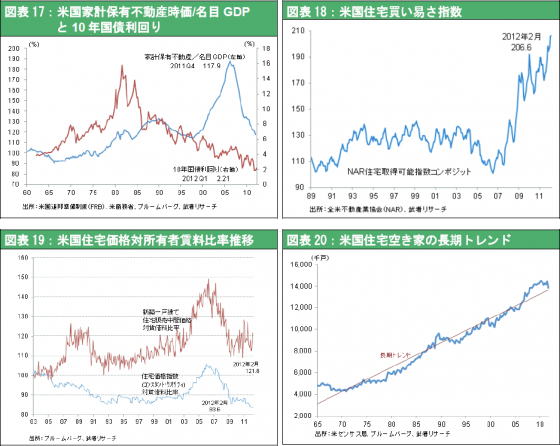

景気回復の推進力としては、住宅投資の改善が重要なポイントになる。対GDP比率で2.3%台にまで落ち込んだ住宅投資が、3~4%台へと回復するだけでも、米国経済への浮揚力は大きく高まる。住宅価格の回復の兆しは見られないが、割安であることは確かである。図表17によって名目GDPに対する家計保有不動産時価の割合を見ると、1990年代は1.2倍程度であったものが2000年代のピーク時で1.9倍程度まで上昇、現在は、再び1.2倍に戻ってきている。全米不動産業協会が出している住宅取得可能指数を見ると(図表18)、1990年代は120~140の間で推移、その後の住宅バブルにより100まで低下、現在は200台にまで上昇しており、取得能力から考えると著しく割安な状態にあることを示している。また、住宅ローンの金利も低下、長期的に考えれば、住宅を購入するチャンスでもあるといえよう。住宅価格に対する所有者賃借料比率の水準を見ても、過去最低水準にあり割安さが伺える(図表19)。回復の兆しが見られないのは、在庫水準が高いためである。抵当で差し押さえられた住宅物件が、大きな売り圧力となって住宅価格を引き下げる要因となっている。住宅ローン延滞率はピーク時から見ると低下したものの依然として高水準で、住宅抵当差押え比率を見ても抵当物件が減っていないことを示している。ただし、長期的に見れば転換の兆しも見られる。空き家件数を見ると、長期トレンドの傾向線から乖離していたが、その乖離幅が小さくなってきている(図表20)。

持ち家比率がいつ上昇に転ずるか

2010年の世帯増加数は、前年比114万戸であったが、2011年12月時点の住宅完成戸数は60万戸と新規件数は落ち込んでおり、在庫の改善を示唆している(図表21)。またピーク時には69%弱あった持ち家比率は、現在は66%へと急低下している(図表22)。クリントン、ブッシュ政権において、オーナーシップソサエティが推進され、住宅取得がブームとなったことから持ち家比率が上昇、そして、サブプライムローンが低所得者の持ち家取得を支えたのであった。その後、バブル崩壊により持ち家比率が急速に低下して、住宅需給が悪化した。一方、住宅保有による税制面や金融面のメリットに変わりはない。したがって、どこかで底入れし回復する状況に転じるはずである。過去を振り返ると1984年に持ち家比率が下げ止まり回復した局面があったが、2012年も同様の状況になると期待される。住宅には地域性があり、全国平均が停滞したままであっても、不足した地域での回復が見られれば新規での需要増につながるはずである(図表23)。劇的な回復は期待できないが、回復の条件が整いつつあると言える。バーナンキFRB議長が行っている金融緩和の最大の目的は、持ち家比率を引き上げるような需給環境を作ることである。以上のことから、米国経済の最悪の局面は終了したと考えられる。

第三章 利子率と利潤率の乖離=空前のリスクプレミアム

恒常化するグリーンスパンの「謎」

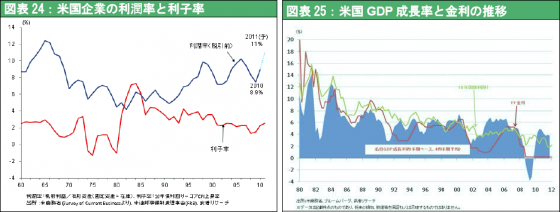

さて、潤沢な資本・高利益と停滞する需要との極端なコントラスト、この矛盾の背景に何があるのであろうか。金融面においては、企業の利潤率と利子率の乖離によって説明することができる。本来であれば、利潤と利子は連動して動くものである。しかしながら、この10数年間、利潤率が上昇傾向にある一方で、利子率は低下し続けている。そのため、その乖離幅は拡大する一方である。企業が儲かって資金需要があれば、金利は上昇するはずだが、現状は、インフレになることもなく低金利が続いている。この資金余剰によりサブプライムローンが生み出されて、バブル形成され、やがて崩壊した。この一連の過程でも一貫して利潤率は上昇トレンドにあり、利子率は低下し乖離は拡大したまま、いや更に拡大している。図表24は米国の企業利潤率(営業利益/有形固定資産)と利子率(実質長期金利)の推移を見たものである。両者のギャップは1990年代以降、ITバブル崩壊、サブプライムバブル崩壊とリーマンショック等の危機に際して一旦は縮小するものの、危機が収束すると更に拡大している事がうかがわれる。図表25の名目GDP成長率と長期金利(10年国債)の推移を見ても、同様の乖離が検証できる。2000年頃まで両者は連動しており、また長期金利が名目GDP成長率を上回る状況が続いていた。しかし2000年以降は、GDP成長率が長期金利を大きく上回るような状態が定着している。2005年当時、グリーンスパン前FRB議長が、この状態を「謎(conundrum)である」と評して話題となった。グリーンスパンは、短期金利を上昇させてバブルやインフレを抑制するという金融政策をとったが、連動するはずの長期金利が上昇せず、金融引き締めがしり抜け状態になっていたのである。その後、リーマンショックにより、企業利潤が急激に悪化、GDPもマイナス成長となって、この乖離現象が終わったかに見えた。そのため、「謎」の原因はグリーンスパンの長期にわたる金融緩和が原因で長期金利が上昇せず、それがバブルを助長したといわれてきた。しかし、ここにきて、再び、名目GDP成長率よりも長期金利がかなり低いという乖離現象が生じている。つまり、企業の利潤率と利子率の乖離が構造的に定着しているということである。

乖離するROEと長期金利

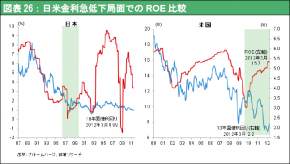

図表26によりROEと長期金利の推移を見てもそれがわかる。ROEと10年国債利回りは連動してきたが、2009年以降、ROEが上昇しているにもかかわらず長期金利は低下、乖離は拡大し続けている。

投資コストの激減と過剰償却が資金余剰の一因

このようにグリーンスパンの「謎」はほぼ10年にわたって継続しており、その原因は未だに解明されていないのである。潤沢な資金が生み出され、それが金利の傾向的低下をもたらしている事は明白であるが、その原因が何であるのかはわからないままとなっている。これに関して、東京大学の青木浩介准教授は、「貯蓄を運用するに至る十分な資産がないことに問題がある」(日本経済新聞、経済教室2012年1月5日)と指摘している。長期的な金融緩和による金余りに問題があるのではなく、運用対象がないことに問題があるとした。そして、金融市場を効率的に機能させ、有効な投資対象に配分させることが最も重要であると主張している。筆者は企業の資金余剰は、グローバリゼーションとインターネット革命による劇的なビジネスコストの低下によってもたらされたものである可能性が高いと考える。また、世界中の企業において、過剰な償却が行われていることも一因と言える。日米など先進国の企業が海外で新規の設備投資を行ったり、IT革命で進んだ技術でシステム投資を行えば大幅なコスト削減となるため、現有設備能力の再取得コストは著しく低下する。しかし企業は過去の高額投資残高に対して償却行うので、それは要投資額に対して常に過剰となってしまう。図表12に見た企業の資本余剰(フリーキャッシュフローの著しい増大)は企業のアニマルスピリットが萎えて投資に消極的であるということ以上に、過剰償却と新規設備投資必要額の低下によってもたらされていると考えられる。同様の現象は先進国に共通している。日本においても、企業では巨額のフリーキャッシュフロー余剰が続いている。こうした利潤率と利子率の乖離は、長期的には解消されるはずであるが、今後5年から10年程度という単位で考えると、この傾向は継続し世界の経済と金融市場を特徴付けるものとなる可能性が高い。

資金余剰を需要創造に繋げる道

このような環境の下で、どのようにすれば雇用を回復させ、景気を拡大基調に乗せることが出来るのであろうか。過剰な資本が問題であるならば、正しい使い手に配分することが必要となる。そうすれば新たな需要をもたらすはずである。その対応策が、主要国の経済当局者に求められている。米国の中央銀行は、この余剰資本を金融経済や実体経済において、リスクテイクを促進する方向に誘導しようとしている。金融経済ではリスク資産への投資を推進することでリスクプレミアムを引き下げるという戦略である。また実体経済では目先の消費だけではなく、より長期の消費や投資に誘導しようとしている。つまり、資金余剰が株価上昇をもたらし、その資産効果で経済の好循環を誘導するという明確な戦略をとっている。日本は曖昧なままである。資金余剰で過去最低の金利水準でありながら、増税による財政再建を目指しており、更に需要を抑制する政策となっている。需要を喚起しようとする積極的な姿勢を示している米国に対して、日本は財政再建という消極的な姿勢を示しており、その後の経済成長率や株価のパフォーマンスへも大きく影響してくるといえよう。

選択的インフレ=生産性上昇率格差インフレが鍵に

なお企業の資本余剰を需要に結びつける過程において、選択的インフレ、生産性上昇率格差インフレと言われるものが、大きな役割を果たしているが、日本はデフレに陥ったことによって、企業の余剰が需要創造に結び付く経路を失った。それに対して米国は適度のインフレの継続により、需要創造のチャンネルが維持されているということも、指摘しておきたい(後述)。

第四章 米国ダウ100年史に見る経済と市場の発展・・・3つの推進力

10年余の停滞と10倍の株価上昇

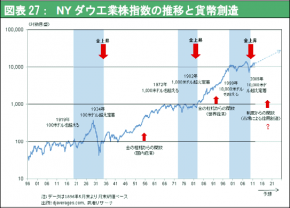

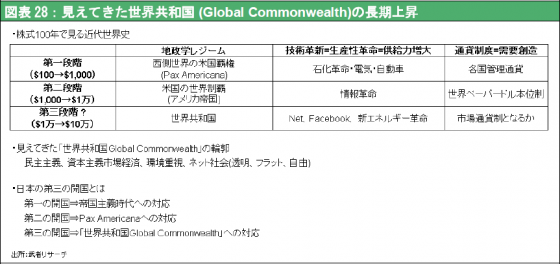

ここでは米国の経済と株価の歴史を図表27によって考えてみよう。100年という超長期で米国経済を振り返って見ると、株価が長く停滞した時が3回あった。100ドル(1919年頃から)、1,000ドル(1970年頃から)、10,000ドル(1999年頃から)を超える時にそれぞれ10~15年間程、停滞が続いたのである。そして、いったん株価が上昇に転じた後は、いずれも10倍になるまで飛躍的に上昇している。過去の例に倣えば、10,000ドルが定着したこの数年をステップにして、100,000ドルを目指す次の上昇トレンドに入る可能性もあるかもしれない。そのためにも、過去の株価が10倍になった条件が、同じように整うかどうかが重要な鍵になる。図表28に私の仮説を示しておく。

技術革新とともに通貨制度の創造が鍵に

株価が10倍になるような経済ブームの要因としては、少なくとも①地政学的なレジーム、②技術革新(生産性・供給力)、③通貨制度(需要創造)3要因があげられるのではないだろうか。100ドルから1,000ドルになった背景には、地政学要因としてパックスアメリカーナ(西側世界の米国覇権)、技術革新要因として石油化学革命(電気・自動車)、通貨制度としては各国の管理通貨制があった。1,000ドルから10,000ドルを支えたのは、米国の世界制覇、情報革命、世界のペーパードル本位制であった。次のステップで考えられるのは、世界共和国、インターネットや新エネルギー革命、市場通貨制などであろう。3つの要素の中で最も重要なのは技術革新であるが、それにより生産性が上昇すれば、労働需要が減少するという「諸刃の剣」にもなる。つまり生産性の上昇だけで経済は良くはならない。過去に起こった大恐慌は、石油エネルギーの革命とともに電気が普及し生産性が劇的に上昇、供給力は高まったものの、供給に見合う需要が生まれなかったために雇用が失われたことで引き起こされた。したがって、供給力や生産性上昇と同じ速度で需要を増やすメカニズムが必要となる。これが通貨のメカニズムである。過去においては、金本位制から各国の管理通貨制へ変わり、そしてペーパードル本位制が、世界的な大きな需要を創出したのであった。次のステップにおいては、地政学レジームや技術革新という株高条件はほぼ整ってきたと思われるが、問題となるのはそれに見合った需要創造をする通貨のメカニズムである。

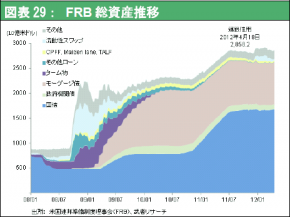

進化する中央銀行

現在、中央銀行のあり方が変わりつつあるように思える。中央銀行における通貨発行の裏付けが変化しつつある。中央銀行のバランスシートは、金本位制では通貨と金、管理通貨制では通貨と国債をバランスさせてきた。しかしながら、ギリシャ危機に見られるように、国債保有に関して疑問が持たれるようになってきている。FRBのバランスシートを見ると、リーマンショック前の資産は、ほとんどが国債であった。リーマンショック以後は、モーゲージ債など市場性証券を多額に組み入れている(図表29)。これは、中央銀行における歴史的変化ともいえるのではないか。

金から国債へ、国債から市場性証券へ、という資産保有の変化は注目に値する。今は危機対応の対症療法で一時的なものに見えていても、それが定着するという可能性もある。金本位制が廃棄された時も、単に目先の安定を得るためだけの一時的対症療法と考えられていた。当時、金の替わりに何の裏づけもない国債を基に通貨を発行する中央銀行制度が長く続くはずはない、いずれ金本位制に戻ると誰もが考えていたはずである。ニクソンショックによるペーパードル本位制も、当時はやはりその場しのぎの対症療法と考えられていた。しかし今になって振り返ると、どちらも新たな通貨制度の始まりであった。今回の変化も同様のものなのかもしれない。

これまでの通貨制度も、誰かが理念的に計画して開発した制度ではなく、市場の必要性に応じて変えられてきたものである。金本位制は、誰もが金に価値があると信じている共同幻想で成り立っていた。国債もまた、徴税権を持つ政府が必ず返済してくれるという信用が裏づけとなっているのであるが、これが揺らぎ始めている。それでは市場性証券の裏づけは、一体、何であろうか。これは、中央銀行の資産の中に、初めて登場した経済的価値であるといえよう。市場性証券は、将来、明確に予想できるキャッシュフローの現在価値である。金や国債よりも確かな裏づけを持っているとさえ言えるかもしれない。このように、市場性証券を裏づけとした通貨発行のメカニズムが、現在、起こり始めているように思えるが、果たして、新しい変化なのか、それとも一時的なものなのかはわからない。しかしながら、新たな通貨メカニズムの導入により、新たな需要創造が必要であることは確かである。需要が急速な生産性の高まりと世界的な供給力の増加に追いついていかなければ、供給過剰で大不況に陥る可能性も高くなってしまう。このように考えるとアメリカは、次世代に繋がる経済政策をとりはじめたのかもしれない。既に、技術力における環境は整いつつあり、通貨メカニズムによる需要創造という条件が整えば、NYダウが100,000ドルを目指す株式市場となる可能性も出てくるといえる。

金価格は通貨制度の転換点で上昇する

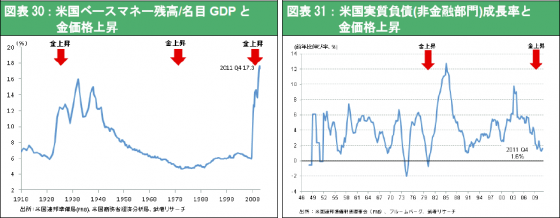

過去3回の長期株価停滞から10倍の長期上昇トレンドに入ったときに、金価格の上昇が起こったことにも注目しておきたい。1934年に米国が金本位制を離脱した時、1オンス20ドルだった金は34ドルに上昇、1980年には、前年から4倍ほど上昇して800ドルを超えた。そして、今回も、金価格が高騰している。米国のベースマネー残高の名目GDP比が上昇した時に、金価格も上昇するという相関は明瞭である(図表30)。もっとも、1980年の金上昇時のベースマネーは低いままであったが、この時は、実質負債額が急増しマネーの供給が非常に増えた時でもあった(図表31)。いずれの金価格上昇も新たな通貨制度の勃興とともに起こっている事に留意したい。

第五章 成長制約、米国の債務問題をどう考えるか

過大視される米国債務問題

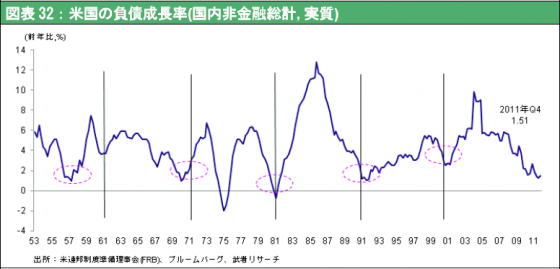

現在の米国には、過去の過剰な債務やバブルの崩壊による調整など成長を阻害する要因が残っていることは事実である。しかし米国債務問題は過大視されている。米国の実質負債成長率を見ると、景気サイクルと全く一致していることがわかる。図表32によってそれを観察すると、クレジットサイクルのボトムが景気サイクルのボトムになっている。そして現在の大きなクレジットサイクルの波は、ボトム近辺にあると思われる。

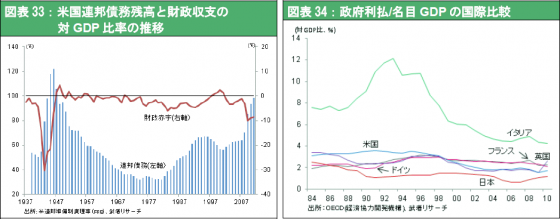

先ず連邦政府債務を見てみよう。図表33によって債務残高対GDP比を見ると、2010年にはほぼ100%と、第二次世界大戦直後に次ぐ水準に高まっている。但し、図表34によって債務の利払い負担対GDPでみると、その負担の重さは1980年代半ばの4%弱から2%弱へと大きく低下している。第二次大戦後と同様、成長とインフレ抑制による低金利が維持されれば、政府債務のソフトランディングは十分に可能の水準と言える。

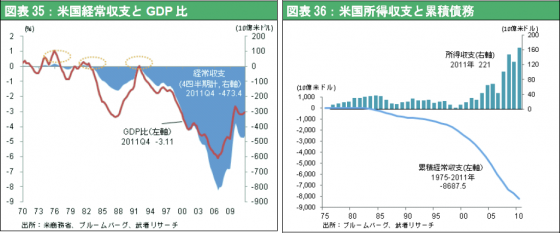

大純債務国でありながら大幅黒字(所得収支)

次に対外債務を見てみよう。7、8年前のピーク時に、GDPに占める経常赤字の金額は7%近くにまで上昇、「ドルの垂れ流し」と言われた時があった(図表35)。現在も、累積経常収支が8兆ドル強と、GDP比で6割以上の対外純債務を保有している世界最大の債務国である。通常であれば、利払いに追われて輸入も出来ないような状況に陥るはずだが、一方で、所得収支の黒時幅の増加が続き、2011年は2,210億ドルという過去最高の黒字額を計上している(図表36)。

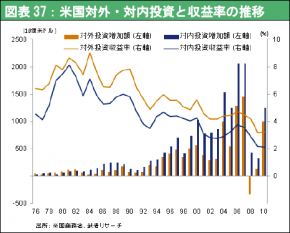

つまり、バランスシート上に膨大な借金を抱えながら、損益計算書の金融収支は大幅な黒字という矛盾した状況にある。企業のサステイナビリティーにとって重要なのは、バランスシート上の負債額ではなく、フローとして発生する債務に対するコストである。同様のことは各国の財政収支や対外収支に関しても当てはまり、金融収支が大幅な黒字であれば債務残高が大きくても問題ないと言える。米国では対外投資から得られる所得が多額である一方で、借金という対内投資に対して支払う金額が少ないというギャップが、金融収支(所得収支)の黒字をもたらしている(図表37)。そのため、借金の残高が融資残高より大きくても、収支は黒字になっている。米国の最大の収益源泉は、過去に蓄積した対外直接投資によるもので、その残 高は4.5兆ドル(2010年末)となっている。そして、対外直接投資からの収入は4,300億ドル、収益率は9.8%と高い。また、外国人による米国への直接投資額は2.7兆ドル、それに対する年間の利息配当支払額は1,500億ドルで5.7%と収益率は低く、その差額が黒字としてもたらされている。これは、グローバリゼーションによる恩恵である。例えば、米国最大の時価総額のアップル社は、そのほとんどを海外で生産している。従業員数も海外のほうが圧倒的に多く、海外からの利益は、ライセンス契約や特許使用料もあるが、ほとんどが直接投資のリターンである。これらの投資収益は、米国の対外債務に対する支払いを遥かに上回る収入となって、米国に恩恵をもたらしているのである。

米国家計純資産は債務の4倍

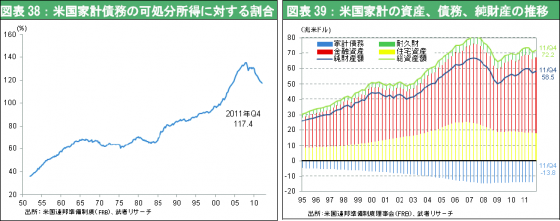

家計部門の債務も大きい問題とされている。その際まず指摘されるのが家計の可処分所得に対する債務残高の割合で、50年ほど前は30%程度であったが、バブル時のピークで130%程度にまで上昇、現在は120%前後となっている(図表38)。しかし、この高い債務比率により、家計はどこかで破綻するという懸念は極めて一面的なものである。現在の家計の債務額は13.8兆ドルで、名目GDPを少し下回る程度である。可処分所得はそのGDPの約7割程度であるが、家計債務の大半は、資産取得のための借金である。したがって、負債よって取得した資産の価値がどのくらいあるのか、またその資産から得られる所得がどの程度あるかによってバランスシートの健全さは全く違ってくる。家計の総資産は71兆ドルであり、負債14兆ドルを差し引くと57兆ドルが米国家計保有の純資産、そして純資産は負債額の14兆ドルの4倍に上っており、問題にならない水準と言える(図表39)。

また家計の資産からの所得は年間2.2兆ドルで、労働所得(福利厚生を除く)6.7兆ドルの3分の1と巨額に上っている。71兆ドルの資産が2.2兆円の収入を生み、その資産を取得するための負債が14兆ドル(その借金の利払い費用は数千億ドル程度)と、全体的に考えれば、米国家計債務は何の問題もない水準といえる。低所得者の債務が増加し、住宅価格の下落によって負債を返せない階層が増加しているという状況はあるものの、それは限界的なものと考えることができる。他方、米国の企業部門は膨大な資金余剰を抱えている。このように米国の債務問題を詳しく見ていくと、多くの専門家、メディア、投資家等が共有している米国債務懸念と言うものの多くは、一知半解のものと言えるのでないか。特に日本人にその傾向が強いのでないか。

第六章 米国の長期成長構造は健在

国際分業の進展と高まる対外依存

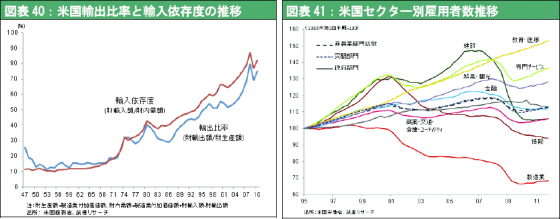

今後の中長期的な米国のポテンシャルを探るためにも、過去の経緯を見ることは重要である。1970年代以降の米国経済は、空洞化の歴史であった。米国企業が世界に舞台を移すことによって、大きく体質を変えていったのである。図表40によって製造業の輸出比率と輸入依存度を見ると、1960年代までは、どちらも10%台で推移していたが、現在は70~80%台にまで上昇している事が分かる。米国で使われる製品のほとんどが輸入品であり、また米国で製造された物のほとんどが輸出されている状況にある。つまり、完全なグローバル分業の時代になったといえる。これは、米国だけでなく日本においても同様である。 米国の産業別の雇用を見ると(図表41)、教育・医療や専門サービス、観光・娯楽などの雇用が増加しており、製造業から内需型の雇用にシフトしていったことがわかる。産業別のGDP構成比を見ると、製造業は長期的に低下しており、その分、金融や不動産、教育サービス、医療などの非製造業が増加、やはり産業の構造が変わったことを示している。その中で成長産業であるはずの情報産業の雇用が減少しているのが特徴的である。技術革新による生産性の上昇と海外への雇用移転の影響と思われる。

低生産性内需型の比重が高まる雇用構造の変化

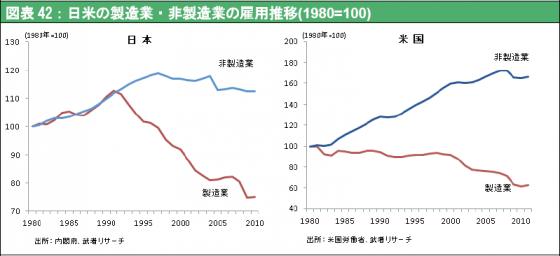

分業構造が変われば、経済構造が変わり、生活や消費スタイルも変わり、雇用構造も変わっていく。図表42に1980年を起点とした製造業と非製造業の雇用数推移を示すが、両者の好対照の動きが鮮明である。グローバル分業による空洞化で、製造業の雇用が一貫して低下する一方で、非製造業の雇用は継続的に増加してきた。日本では、バブル崩壊後の1990年代から製造業の雇用が大幅に減少、非製造業も1990年の後半から減少に転じている。グローバリゼーションに対応して国内の産業構造をシフトさせた米国と、対応が遅れている日本との違いがはっきりと見られる。

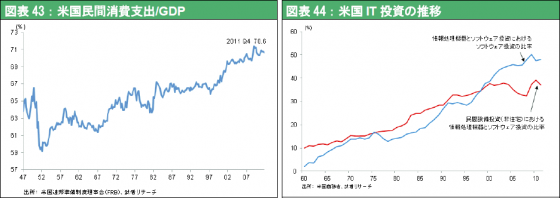

消費比率上昇はマイナスではない

その他、経済構造上のトレンドとして注目される変化は、消費比率の上昇である(図表43)。民間の消費支出のGDPに対する比率を見ると、第二次世界大戦後、60%前後で推移してきたものが2000年代に入って70%を超えてきている。消費比率の上昇は即、投資比率の低下であるので、この現象を捉えて米国は、投資をさぼり消費ばかりを行う国という批判が横行している。しかし詳しく見ると、これも適切評価ではないことが分かる。グローバル化により、工場などの設備投資を国内で行うことは少なくなる一方、人材を投入したソフトウェア等の知的投資は増加し、それがアップル、グーグル、フェースブック等新世代の知的産業、企業を生み出している。問題はそうした知的資産に対する支出が、会計計算、国民所得計算上、ほとんど投資としては認識されないことである。会計上の投資とは支出額を資産計上(capitalize)し、費用を将来に繰り延べることである。そして資産計上できる知的支出は外部から購入したソフトウェアパッケージなど、極めて限られ、大半の知的支出は国民経済計算上、消費として計上される。知的集約が進み、教育・技術開発、ソフトウェアなどへの投資の比重が高まれば高まるほど、経費として認識される支出が増加する。

帳簿上人的投資は資産として残らないものの、目に見えない知的資源として、国民経済の大きな財産になっていることの重要性は、非常に大きいといえよう。

図表44によってGDP計算上のIT投資の推移を見てみよう。民間設備投資(非住宅)における情報機器とソフトウェア投資の比率は、1980年代初めまで10%台で推移していたが、現在は40%近くにまで上昇、米国では圧倒的に情報関連の設備投資が多くなっている。また、情報関連の設備投資のうち、ソフトウェアが占める割合は、1960年以前はゼロであったものが、現在は50%程度となっている。しかも先に見たようにソフトウェアに対する支出でも、他社から購入したものは資産として計上できるが、自己使用の場合は消費となり費用として計上される。現在のような高度な情報化社会において、知的に蓄積された資産を正しく計測できる手段はないのであるが、このように考えると、先進国においてハードの投資の割合が低下し、ソフトつまり知的資産への支出の比率が高まり、会計計算上消費の比率が上昇するのは当然のことである。しかし、それは決してマイナスのことではない。グローバリゼーション、空洞化、ソフト化などで、頭脳を米国に残し、手足を海外にシフトするという構造的な大きな変化の結果、輸出・輸入比率の上昇や製造業の位置づけの変化、消費比率の上昇などを引き起こしたものの、これらは米国の衰退の兆しではなく、海外を舞台に広く経済活動を行ったことによる成果の現れといえよう。米国は、日本や成長著しい中国と比べても、未だに、格段の活力のある経済大国であり、その地位は全く揺るぎないものであることは確かである。

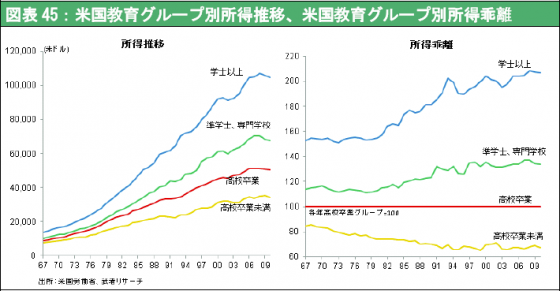

格差の原因と正しい対応

ただし、米国内での所得格差の拡大は気になるところではある。図表45によって教育グループ別の所得推移を見ると、学士や准学士・専門学校など高教育を受けた人の所得は上昇を続けており、高校卒業以下の所得との乖離が進んでいる。これもグローバリゼーションの結果である。単純労働は、海外の低コスト労働との競争や海外への雇用シフトによって賃金に引き下げ圧力が働きがちである。他方グローバル分業において競合先のない知的労働の賃金には上昇圧力が働き、所得格差の拡大に結びついている。高所得者に対する税率の引き上げ、最低賃金引き上げ、低所得者への財政的支援なども方法のひとつではあるが、そうすれば海外との競争に負けてしまう恐れがある。正しい解決策は、低所得者を教育によって「スキルドレーバー(熟練労働者)」に変えていくことであり、これが唯一の方法であろう。同一労働・同一賃金がますます貫徹していく国際労働市場において、高所得者から低所得者へ裁量的に所得を再分配することは困難であり、格差は現実として受け入れざるを得ない。そういう意味においては、米国経済は冷酷、非常に効率的といえる。グローバリゼーションの進展によって、米国内の雇用は、益々合理的になってきており、創造的破壊が極めてスピーディに展開されているのである。

インフレが産業間の所得配分を是正する

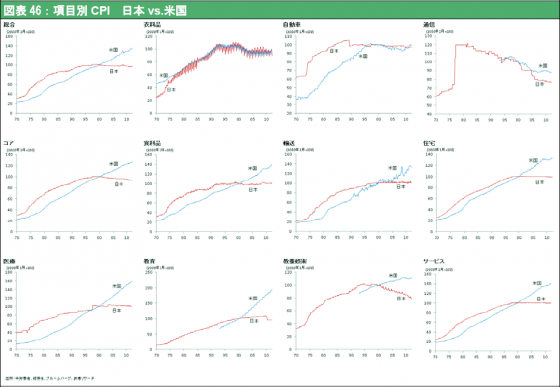

それでは生産性の伸びが高くはないが国民生活に必須の産業への資源配分はどのように行われるのだろうか。それには生産性の伸びの劣位を補完するインフレが必須となる。生産性が最も高いのは製造業であるが、賃金が最も抑制され、雇用が落ち込んでいるのも製造業である。他方非製造業は、生産性はそれ程高くないが故に、ユニットレーバーコストが上昇し、雇用も増加するという状況が続いている。

この辺りの事情を図表46の日米の物価比較をすることで観察してみよう全体では日本は長期デフレの状態にあり、米国は依然として物価上昇が続いている。しかしセクター別に日本と米国とを比較すると、衣料、自動車、通信に関しては、ほとんど同じように物価下落傾向で推移している。米国も日本と同様に、グローバリゼーションや技術革新の恩恵を受け、コストは下がっているのである。換言すれば日本がデフレに陥ったのは、IT革命やグローバリゼーションによるものではない。日本と米国の物価推移において違いがみられるのは、食品、輸送、住宅、医療、教育、教養娯楽、サービスなどの内需型の、あまり生産性の高まらない産業においてである。米国において、内需型産業の物価が上昇しているのは、生産性が上がらない産業の労働者でも賃金が生産性を高めているセクター並みに上昇するというメカニズムが存在するためである。40年ほど前に、日本で「生産性上昇率格差インフレ」という議論がなされたことがあった。異なる産業間において賃金水準が同様に上昇するためには、生産性の上昇率が低い産業においては賃上げを可能にするインフレが必要であり、実際低生産性セクターのインフレ率が高くなると、という議論であった。国民生活に必要な産業の生産性上昇が必ずしも高くないケースは多い。その場合、当該産業において十分に雇用を確保し国民にサービスを提供するためには、選択的インフレは必須である。生産性上昇率が低いセクターにおける所得配分を高めるために必要なことは、増税ではなく価格上昇(インフレ)である。これが、所得配分の最良のメカニズムである。米国では、生産性の上がらないセクターでの賃金インフレが生じて、従来にもまして教育や娯楽、医療、サービスが充実し、より豊かな消費生活がおくれるようになった。これに対して日本では、逆に、サービス業の価格が下がったことにより、サービス産業の賃金が低下し、サービス産業の質が低下し、国民生活レベルも低くなっているように思える。

以上をまとめると米国は、グローバリゼーションやIT革命、生産性の上昇により所得を一段と高め、国内の産業構造、雇用構造の変革、適度のインフレ等を通して、その果実を国民に配分するチャンネルを持っているといえる。サブプライム問題のような行き過ぎから調整に甘んじてはいるが、米国経済の転換能力や長期的な潜在能力をまでも疑う必要は全く無いと思われる。