中国発デフレ圧力を先進国のリフレ政策で克服を

~ リフレ余地の大きな日本 ~

【ストラテジーブレティン(80号)】

顕在化する中国の過剰供給力=デフレ圧力

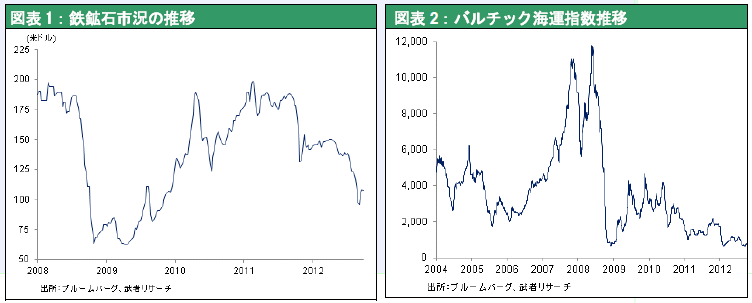

再度、世界的景気減速懸念が浮上している。今回の発火点は中国発のデフレ圧力である。ユーロ圏のブライトスポットであったドイツでも景況感が悪化しているが、それは対中国ビジネスの変化が影響している。米国でも輸出の息切れ、景気の牽引者だった多国籍企業の海外部門に陰りが表れている。鉄鉱石価格の急落など国際商品市況にデフレの波が押し寄せている。世界の工場として急激に生産能力を高めてきた中国で供給過剰が顕在化し、世界的な資源、素材、装置、船舶等のサプライチェーンに顕著な余剰感が表れ始めている。その典型は世界の生産能力の半分、10年前の7倍まで供給力を膨張させた鉄鋼業である。輸出、国内投資(生産設備、不動産投資、公共投資)で需要のピークアウトが現実化し、鉄鉱石価格や海運市況の急落を引き起こした。先進国の資源、素材、海運等の関連企業業績を悪化させ、オーストラリア、ブラジルなど対中輸出で潤った新興諸国の貿易収支を悪化させ、景気急減速をもたらしている。

高まる中国の社会不安、不可避の景気対策

中国の対日デモ、暴動に現れた混乱は国内矛盾の表れであろう。対日批判の高まりの背景には当局のやらせの面もあるようであるが、日系工場焼きうちなどという狼藉は、自由主義改革を志向し、海外の批判に敏感な中国当局の意向に沿っているとは思われない。また反日デモで多数見られた毛沢東の肖像は毛が主導した文革復古を懸念する現指導部に対する暗黙の批判とも考えられる。つまり中国内部の混乱は景気減速によって顕著になっていると推測される。

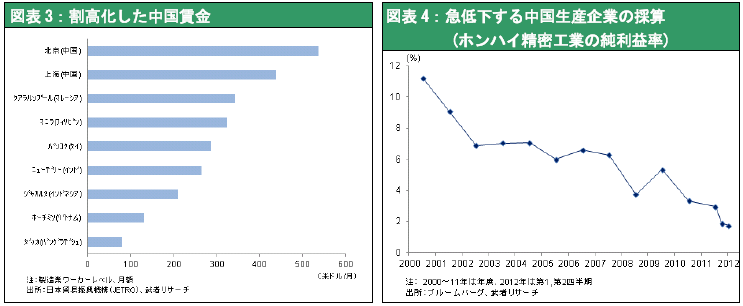

最も矛盾しているのは雇用情勢である。①湾岸都市部の農民工不足と賃金上昇、②農村部での労働力余剰、③大卒者の就職難、という相矛盾する労働需給が現出している。労働を適切に配分する市場が機能していないのである。①の農民工不足は中国の輸出競争力の低下、貿易黒字の減少、外貨準備高の減少、企業収益の悪化をもたらし、投資原資を大きく損なっている(図表3のホンハイ精密工業の採算の急低下、図表4の中国沿岸諸都市の高賃金水準、はそれを物語る)。他方、②の地方での労働力余剰はデフレ圧力の高まりと内陸部での更なる公共投資・不動産投資の要求を強める、また③の大卒就職難は社会不安を引き起こす。これらを鎮め、新政権の発足初頭の政権基盤の安定化のためには、なりふり構わぬ景気浮揚策は必至である。それにより年末から来年前半には一時的に景気は浮揚するだろう(但し長期的困難は避けられないが。

先進中核国米・独・日でリフレ競争を

中国発の世界的デフレ圧力の強まりに対して、先進国のリフレ政策が求められる。来るべき東京でのIMF(国際通貨基金)、世銀総会のテーマは世界的需要創造をどう図るか、となろう。米・独・日は過去最低水準の低金利にあり、余剰を活用した需要創造政策を推進することができる。二つの需要創造チャンネルがある。①金融緩和→リスク資産価格上昇→資産効果・心理改善、②財政出動、である。日本でも公共投資推進の余地がある。

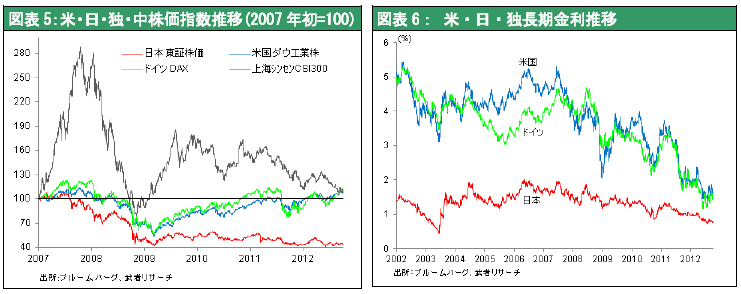

最も需要創造政策に熱心なのが米国、よって株価も高い。財政の崖は回避の可能性が大きいだろう。欧州も財政再建からのデフレ圧力は2012年がピーク、ECBのOMTがセーフティーネットとして機能しよう。他方、日本は金融緩和に最も消極的な上に、デフレ下の財政再建増税路線と需要創造に否定的な政策のオンパレードである。これでは日本株式が世界最悪なのもやむを得ない。

期待されるリフレ政策の本格登場、政権交代が画期になるか

とは言え、日本は世界で最も需要創造余力がある国ともいえる。金融不良債権、銀行の資本不足といった欧米共通の成長制約要因は存在しない。加えて極端に割安化した資産価格は、資産価格是正による大幅なキャピタルゲインの可能性を残している。0.9倍のPBRが世界平均の1.7倍に上昇するだけで、株価はほぼ倍増、株式時価総額は200兆円以上増加する。それは日本の金融市場でのリスクテイクと金利裁定を復活させ、デフレ脱却を可能にするだろう。今こそ円安と株高、不動産などの資産投資促進に照準を当てた金融政策が求められる。日本は需要創造により世界貢献を目指すべきである。

ラガルドIMF専務理事の「日銀による量的緩和歓迎、為替介入に対する理解」発言は日本のリフレ余力への期待を示唆している。日銀政策決定会合に前原経済財政担当大臣が出席の意向を示した。前原氏は日銀による外債購入を主張している。また次回の総選挙で政権復帰の可能性が高い自民党はリフレに大きく舵を切っている。安倍自民党総裁は日銀法改正も検討すべきとしている。日銀包囲網が強まっている。政策転換は日本の経済市場風景を一変させる可能性がある。