テー・オー・ダブリュー(4767) 売上構成比は着実に上昇

村津憲一 代表取締役社長 |

株式会社テー・オー・ダブリュー(4767) |

|

企業情報

|

市場 |

東証スタンダード市場 |

|

業種 |

サービス業 |

|

代表取締役社長 |

村津 憲一 |

|

所在地 |

東京都港区虎ノ門 4-3-13 ヒューリック神谷町ビル3F |

|

決算月 |

6月 |

|

HP |

株式情報

|

株価 |

発行済株式数 |

時価総額 |

ROE(実) |

売買単位 |

|

|

374円 |

48,969,096株 |

18,314百万円 |

11.8% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

18.30円 |

4.9% |

36.59円 |

10.2倍 |

241.07円 |

1.6倍 |

*株価は8/25終値。25年6月期決算短信より。

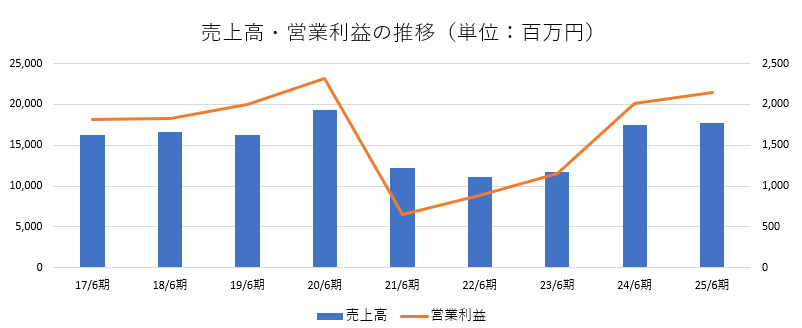

連結業績推移

|

決算期 |

売上高 |

営業利益 |

経常利益 |

当期純利益 |

EPS |

DPS |

|

2022年6月(実) |

11,134 |

883 |

924 |

598 |

13.22 |

14.00 |

|

2023年6月(実) |

11,774 |

1,150 |

1,178 |

355 |

8.61 |

14.40 |

|

2024年6月(実) |

17,503 |

2,006 |

2,058 |

1,405 |

34.71 |

14.00 |

|

2025年6月(実) |

17,782 |

2,152 |

2,194 |

1,132 |

27.72 |

15.00 |

|

2026年6月(予) |

18,800 |

2,208 |

2,250 |

1,500 |

36.59 |

18.30 |

*単位:百万円、円。予想は会社予想。当期純利益は親会社株主に帰属する当期純利益(以下、純利益については同様)。

(株)テー・オー・ダブリューの2025年6月期決算概要、2026年6月期の見通しについて、ご報告致します。

目次

今回のポイント

1.会社概要

2.2025年6月期決算概要

3.2026年6月期業績予想

4.今後の注目点

<参考:コーポレート・ガバナンスについて>

今回のポイント

- 25/6期の売上高は前期比1.6%増の177億82百万円。情報通信、食品・飲料のリアルイベントやハイブリッドイベントが伸長。官公庁・団体の大型イベントに加えて、大阪・関西万博も寄与し、堅調に推移した。営業利益は7.3%増の21億52百万円。高付加価値の提供によるフィー型業務の拡大やグループ内製化により売上総利益が同8.3%増加し、売上総利益率も同1.1ポイント上昇。販管費増(同10.5%増)を吸収し、増益となった。当期純利益は同19.5%減の11億32百万円。労働制度運用に関する是正措置対応に伴い、特別損失5億80百万円を計上した。

- 26/6期の売上高は前期比5.7%増の188億円の予想。主力業務であるイベント・プロモーション領域の推進や自動車大型展示会が寄与する。営業利益は同2.6%増の22億8百万円の予想。引き続き高収益のフィー型業務が拡大する。グループ内製化も推進し、同社グループの強みを活かした提供価値の高い業務により高い収益力を維持し、売上高総利益率は同0.4ポイント上昇。一方、ガバナンス体制の再構築と経営基盤・人的資本への継続的な投資により販管費が同19.6%増加することから、営業利益率は同0.4ポイントの低下を見込む。配当は、中間配当及び期末配当それぞれ9.15円/株の年間合計18.30円/株を予定。予想配当性向は50.0%。

- 25/6月期の売上総利益率は前期比1.1ポイント上昇し、17.9%となった。その要因の一つが、高付加価値の提供によるフィー型業務の拡大である。企画、デジタル、映像、PRの専門家集団である体験デザイン本部では付加価値の高い各種提案を行ってきた。リアルとデジタルの統合力に対して顧客の評価が高まり、フィー型業務として拡大してきた。売上構成比は着実に上昇しているという。同社はその業務内容上、人件費の大部分が売上原価に計上されているが、人件費上昇が続く中での売上総利益率の改善は子会社による内製化とともに、フィー型業務の拡大が大きく寄与している。今後もその拡大スピードに注目していきたい。

1.会社概要

広告業界のイベント・プロモーション分野で独立系No.1。顧客の戦略意図を的確にとらえ、記者発表会、PRイベント、展示会、映像配信、SNSなど、リアル・デジタル両面で様々な施策を提案・実施できる総合力を強みに「体験デザイン」の進化を図り、事業を成長させている。

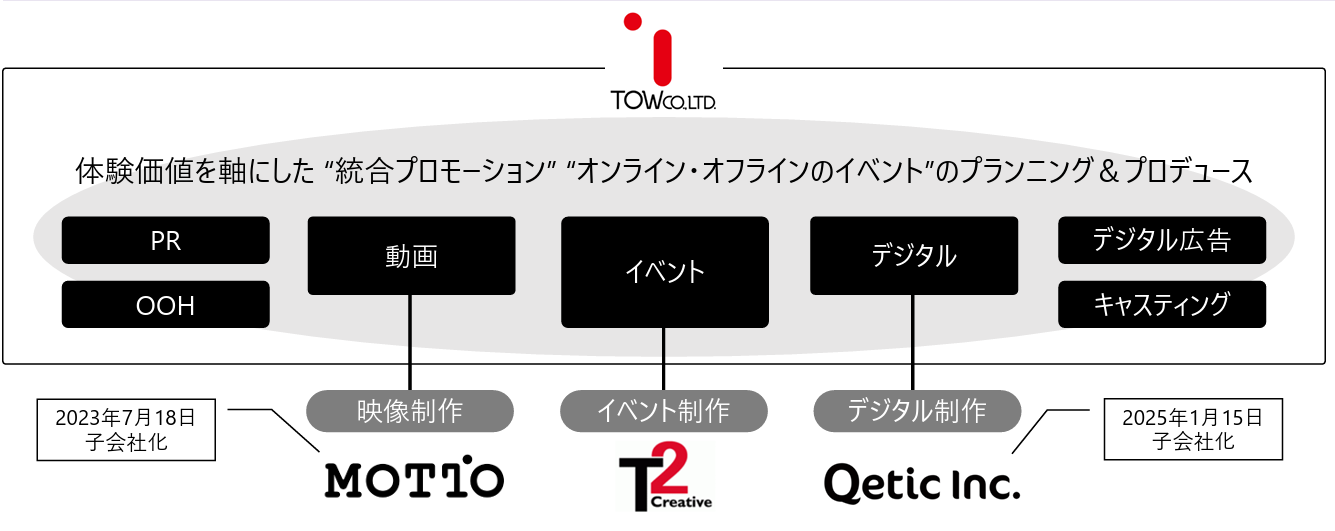

グループは同社の他、イベントの制作・運営・演出及び映像制作を手掛ける(株)ティー・ツー・クリエイティブ、および23年7月に子会社化したCM制作会社である(株)モット、25年1月に子会社化したソーシャルメディアやデジタルコンテンツの企画・制作・運用を幅広く手掛けるQetic(株)の連結子会社3社、及び株式追加取得により24/6期から持分法適用関連会社となったイベント会社(株)エスピー・リング東京。

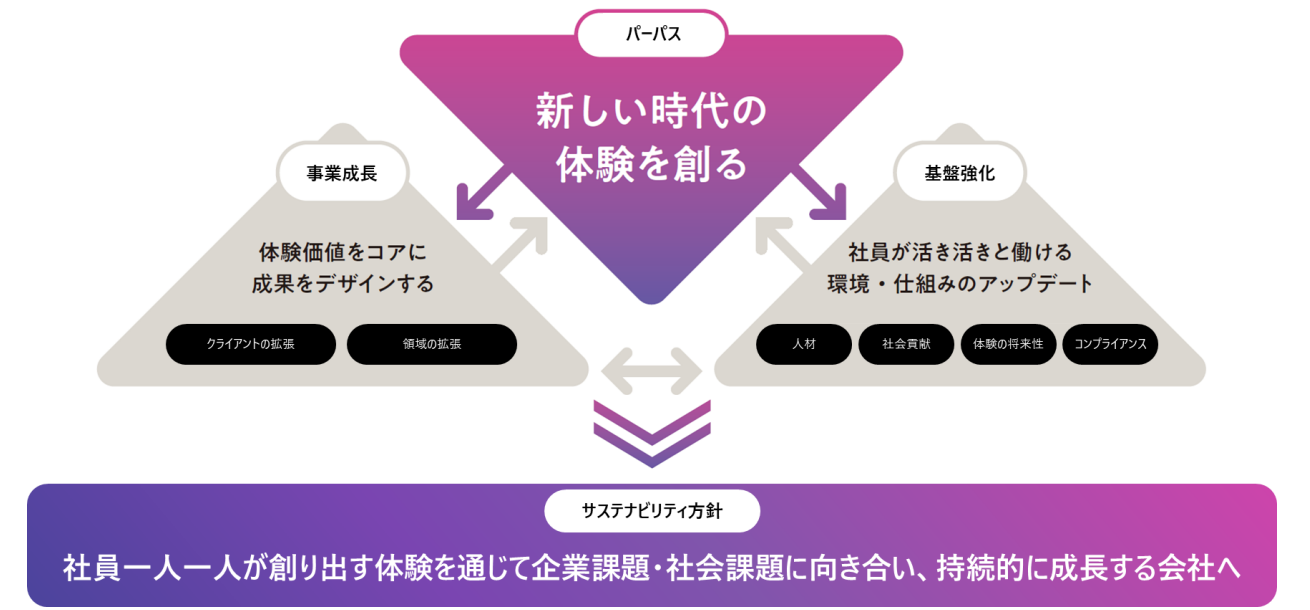

【1-1 パーパス】

企業の社会的存在意義を示すパーパスとして、「新しい時代の体験を創る」を掲げる。

伴走者として顧客企業の商品・サービスの購買、ファン化、継続利用の促進を支援するにあたり、「人を動かす上で最も強い手段」である体験を重視し、「認知獲得の手段」から「ブランドと生活者の距離を縮めるための施策」へと進化する「体験デザイン」の更なる磨き上げを目指している。

(同社資料より)

【1-2 事業内容】

イベント及びプロモーションの企画から実施まで

イベント及びプロモーションは、主催者や広告主が何らかの目的(対象者に情報を発信したいとの意図)を持った時点で案件が発生する。

同社は、主催者や広告主よりその目的についての説明を受け、分析や調査を経て戦略や企画の作成に入り、その後、幾度かのミーティングを繰り返すことにより、当初の企画から基本計画、実施計画、詳細計画へと段階的に移行し、最終的には手法に応じた成果物となり、各種資料に従って準備を進め、イベント及びプロモーションを実施する。

業務範囲と競争優位性

企画から実施までを受注し、「分析・調査」・「戦略立案・コンセプト策定」・「企画提案」・「実施制作」・「効果検証」並びにそれに付帯する業務を行うが、それぞれの課題に応じて多くの手法がある。

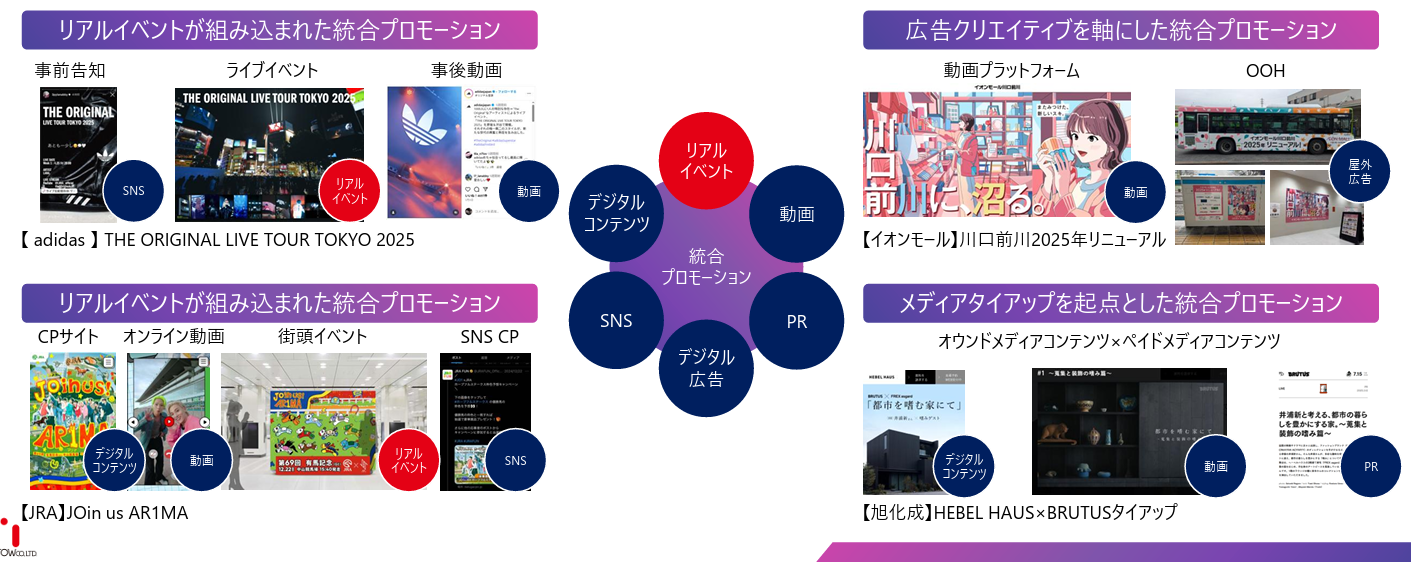

リアルイベント、オンラインイベント、動画制作、SNSキャンペーン、デジタル広告運用、デジタルメディア運用、SNSアカウント運用、デジタルサービスUX設計、PR、SP等、それぞれの領域の専門業者を外注先として業務ごとに発注し、プロモーション全体をトータルにプロデュース、ディレクションすることで主催者や広告主の意図することを生活者に伝えることが同社の業務である。

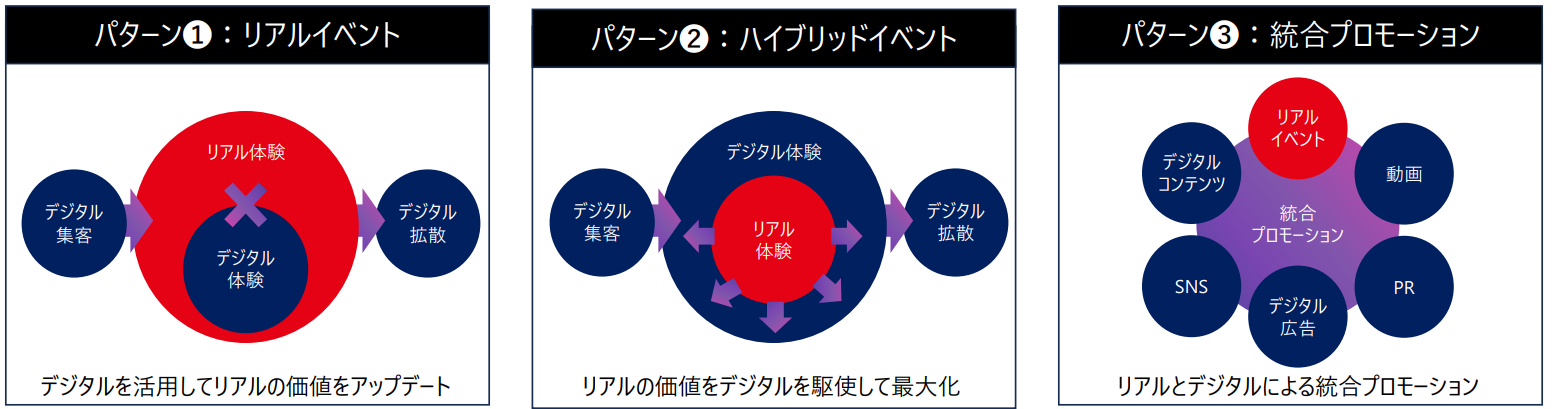

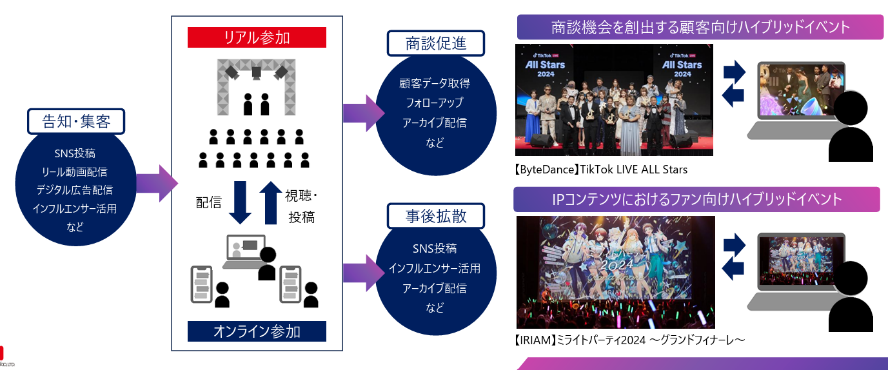

生活者と社会が急速にデジタルシフトし、リアルとデジタルの融合が一段と加速しており、企業マーケティングにおいても成果の最大化を追求するために、リアルとデジタルによる統合プロモーションが求められるケースが増加している。

同社ではニーズに対する最適解として「リアルイベント」「ハイブリッドイベント」「統合プロモーション」の3カテゴリーを展開している。

顧客の戦略意図を的確にとらえ、伴走者としてリアル・デジタル両面で様々な施策を提案・実施できる統合力が圧倒的な強み・競争優位性・差別化要因である。

(同社資料より)

体験デザインの進化に向けリアルとデジタルを統合する新体制を構築

リアルとデジタルの融合が一段と加速する中、2025年1月には、エンターテイメント・カルチャー領域に強いデジタル制作会社Qeticを子会社化した。

イベントの制作・運営・演出及び映像制作を手掛ける(株)ティー・ツー・クリエイティブ、CM制作会社である(株)モットと合わせ、体験デザインの進化に向けリアルとデジタルを統合する新体制を構築した。

各領域において専門性の高い子会社と連携を加速し、クオリティ・収益向上を推進し、体験価値をコアに統合プロモーション・イベントのプランニング&プロデュースとの相乗効果を創出し、3カテゴリー拡大に注力していく考えだ。

(同社資料より)

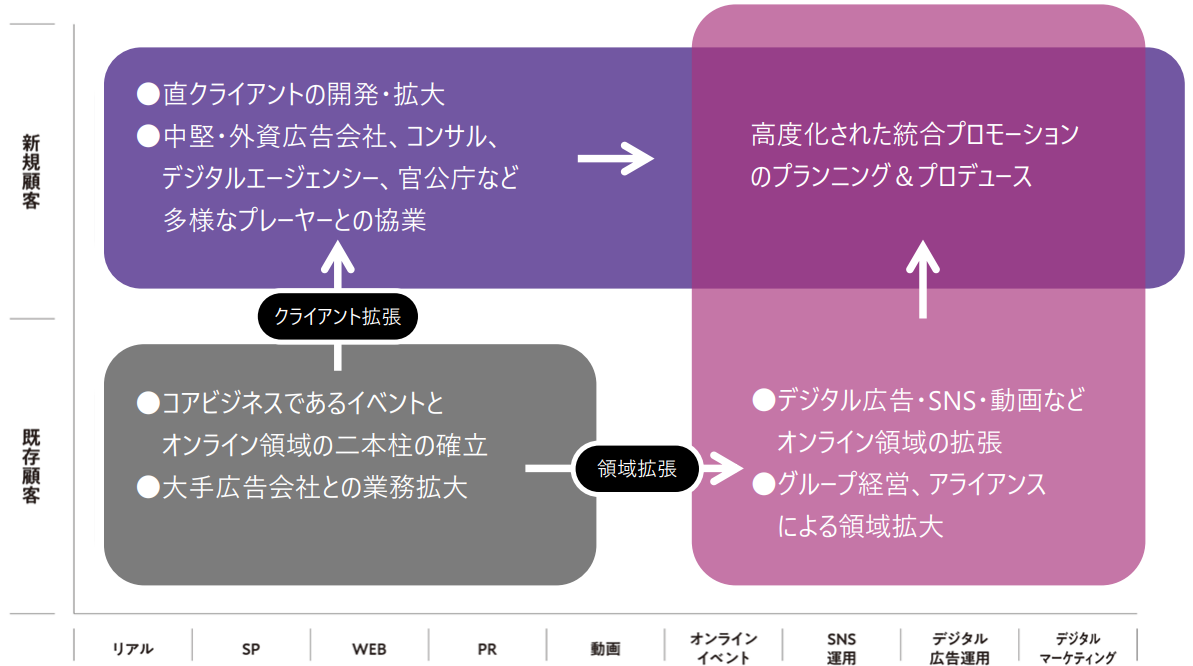

【1-3 事業戦略】

「クライアントの拡張」と「領域の拡張」の「2軸の拡張」による事業拡大を推進している。

クライアント拡張においては、大手広告会社との関係を維持・深耕するとともに、マスメディアからデジタルへの流れが急速に進む中、直接取引のクライアントの開拓にも注力していく。体験デザインの磨き上げに向け幅広いプレーヤーとの協業も推進する。

領域拡張については、オンライン領域の拡張とアライアンスによる領域拡張を目指している。

「2軸の拡張」を、より高度化された総合プロモーションのプランニング及びプロデュースに繋げていく。

(同社資料より)

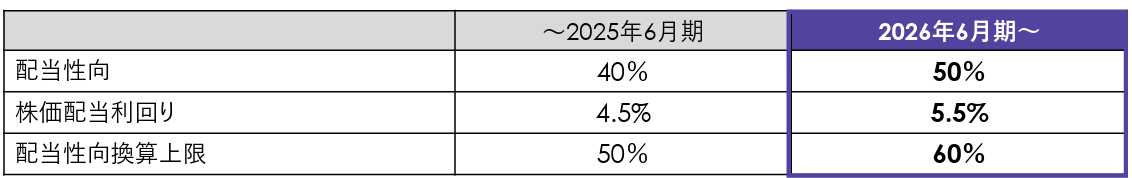

【1-4 配当方針】

同社では、自社の受託型ビジネスは再投資負荷が比較的小さく、自己資本蓄積が進むという事業特性も踏まえ、今後も、安定的な利益還元を重要課題の一つとして再認識し、株主に積極的に還元していく方針とし、2026年6月期より配当方針を変更した。

これまでは、①連結ベースの配当性向、②本決算発表日の前日の終値に株価配当利回り4.5%を乗じて算出された1株当たりの配当金のいずれか高い方、③内部留保の確保、という基本方針に基づき連結配当性向換算で50%を上限とし、最低配当金として決定してきた。2026年6月期より、上記3つの指標は変えずに、「配当性向50%」「配当利回り5.5%」「配当性向換算上限60%」とそれぞれの指標を見直し、最低配当金を引き上げることとした。

(同社資料より)

この方針で算出されたDPSは前期比3.30円/株増の18.3円/株となり、中間配当及び期末配当をそれぞれ9.15円/株とする予定。今後、事業環境の変化や業績動向及びM&Aの実施等特別な事情で利益が変動する場合は、柔軟に対応していく。

2.2025年6月期決算

【2-1 連結業績】

|

24/6期 |

構成比 |

25/6期 |

構成比 |

前期比 |

予想比 |

|

|

売上高 |

17,503 |

100.0% |

17,782 |

100.0% |

+1.6% |

-1.2% |

|

売上総利益 |

2,939 |

16.8% |

3,183 |

17.9% |

+8.3% |

|

|

販管費 |

932 |

5.3% |

1,030 |

5.8% |

+10.5% |

|

|

営業利益 |

2,006 |

11.5% |

2,152 |

12.1% |

+7.3% |

+1.6% |

|

経常利益 |

2,058 |

11.8% |

2,194 |

12.3% |

+6.6% |

+2.1% |

|

当期純利益 |

1,405 |

8.0% |

1,132 |

6.4% |

-19.5% |

-20.7% |

*単位:百万円。数値には株式会社インベストメントブリッジが参考値として算出した数値が含まれており、実際の数値と誤差が生じている場合があります(以下同じ)。

増収増益

売上高は前期比1.6%増の177億82百万円。情報通信、食品・飲料のリアルイベントやハイブリッドイベントが伸長。官公庁・団体の大型イベントに加えて、大阪・関西万博も寄与し、堅調に推移した。

営業利益は7.3%増の21億52百万円。高付加価値の提供によるフィー型業務の拡大やグループ内製化により売上総利益が同8.3%増加し、売上総利益率も同1.1ポイント上昇。販管費増(同10.5%増)を吸収し、増益となった。

当期純利益は同19.5%減の11億32百万円。労働制度運用に関する是正措置対応に伴い、特別損失5億80百万円を計上した。

【2-2 カテゴリー別動向】

|

24/6期 |

構成比 |

25/6期 |

構成比 |

前期比 |

|

|

リアルイベント |

10,860 |

62.0% |

11,247 |

63.3% |

+3.6% |

|

ハイブリッドイベント |

2,182 |

12.5% |

2,232 |

12.6% |

+2.3% |

|

統合プロモーション |

4,237 |

24.2% |

4,179 |

23.5% |

-1.3% |

|

その他 |

224 |

1.3% |

123 |

0.7% |

-45.3% |

|

合計 |

17,503 |

100.0% |

17,782 |

100.0% |

+1.6% |

*単位:百万円

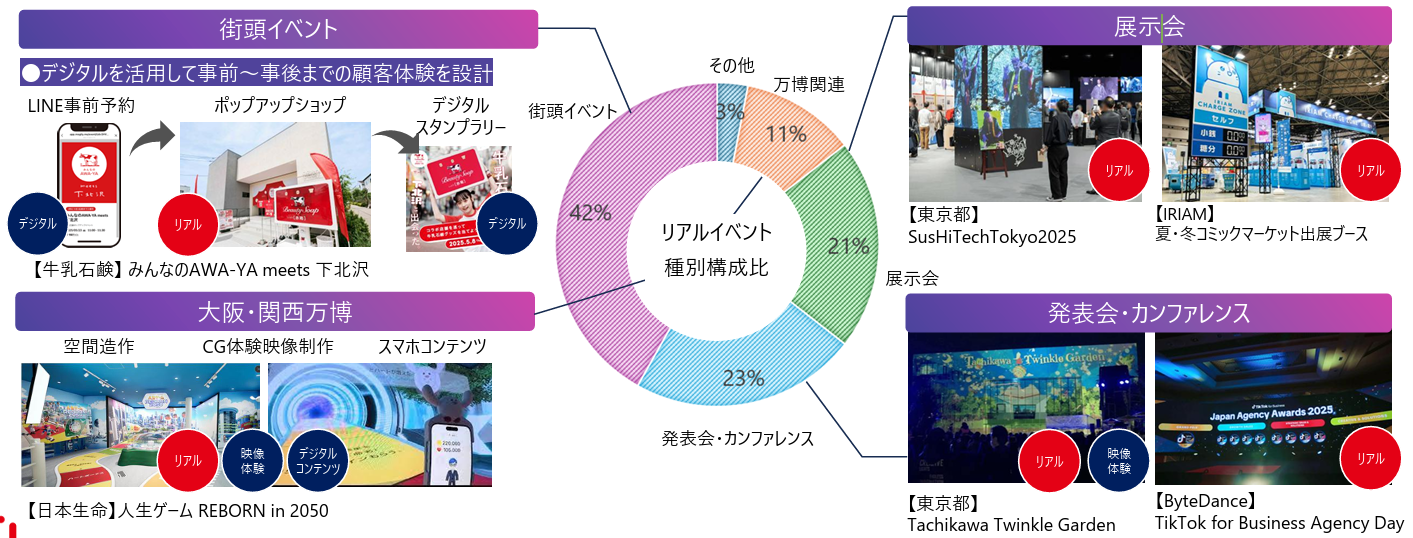

(1)リアルイベント

売上高は前期比3.6%増の112億47百万円。大型イベントでのデジタル・映像活用が定番化している。デジタルを活用した集客・拡散を求められる飲料や嗜好品を中心とした街頭イベントは、構成比42%と安定に推移した。ビジネスカンファレンスや東京都を中心に官公庁・団体業務もリアル体験への需要が継続し大きく伸長。

(同社資料より)

(2)ハイブリッドイベント

売上高は前期比2.3%増の22億32百万円。情報通信関連、ゲームやIPコンテンツ等の案件が伸長した。顧客との密なコミュニケーションを重視するBtoBイベントに加えて、ファン層とコンテンツのエンゲージメント強化を目指すIP(知的財産)企業においても、ハイブリットイベントがマーケティング活動の中での重要な役割を担い、拡大傾向が継続している。デジタル・映像との相性も良く、今後更なる拡大を見込んでいる。

(同社資料より)

(3)統合プロモーション

売上高は前期比1.3%減の41億79百万円。グループ連携で映像業務が増加したが、大阪・関西万博へリソースを振り向けた影響で減収。減収ではあったが、同社の強みのイベントとグループ会社(Qetic・MOTTO)の強みのデジタル・映像を組み合わせた統合プロモーションが増加している。広告クリエイティブを軸にメディアタイアップ、OOH(※)など統合プロモーションの手段も多様化している。

※OOH

オーオーエイチ広告、Out Of Home Advertising。「家庭以外の場所で目にする広告」の総称で、駅構内のポスター、街中の大型ビジョン、看板、バス内の広告など、交通機関や屋外に設置される広告全般を指す。

(同社資料より)

(4)その他

売上高は前期比45.3%減の1億23百万円。官公庁・団体からの事務局業務が減少した。

【2-3 業種別動向】

(増収)

情報・通信、食品・飲料・嗜好品、官公庁・団体、金融、精密機器その他製造、その他(エネルギー・素材・機械、教育・医療サービス・宗教、出版、不動産・住宅設備)

「情報・通信」は、BtoB、BtoC問わずリアルな接点を重視する外資系プラットフォーマー、通信キャリアが大幅に拡大した。

「食品・飲料・嗜好品」は、体験型イベント・プロモーションの大型化、キャラバン型の施策が増え、高い売上構成比を維持している。

「官公庁・団体」は、大阪・関西万博に加えてサステナブル・スポーツ振興などをテーマにした大型イベントの受注が拡大。

ここ数年、注力しているゲーム関連の案件も2桁の伸びを示した。

(減収)

自動車、化粧品・トイレタリー・日用品、交通・レジャー、流通・小売、

「交通・レジャー」は、IPコンテンツ企業の大型イベントを継続的に受注するも、大型ゲーム展示会の受注が停滞し減少。

「自動車」は、統合プロモーション業務が拡大したが、大型展示会の反動減や街頭プロモーションの縮小もあり減少。

【2-4 受注先別動向】

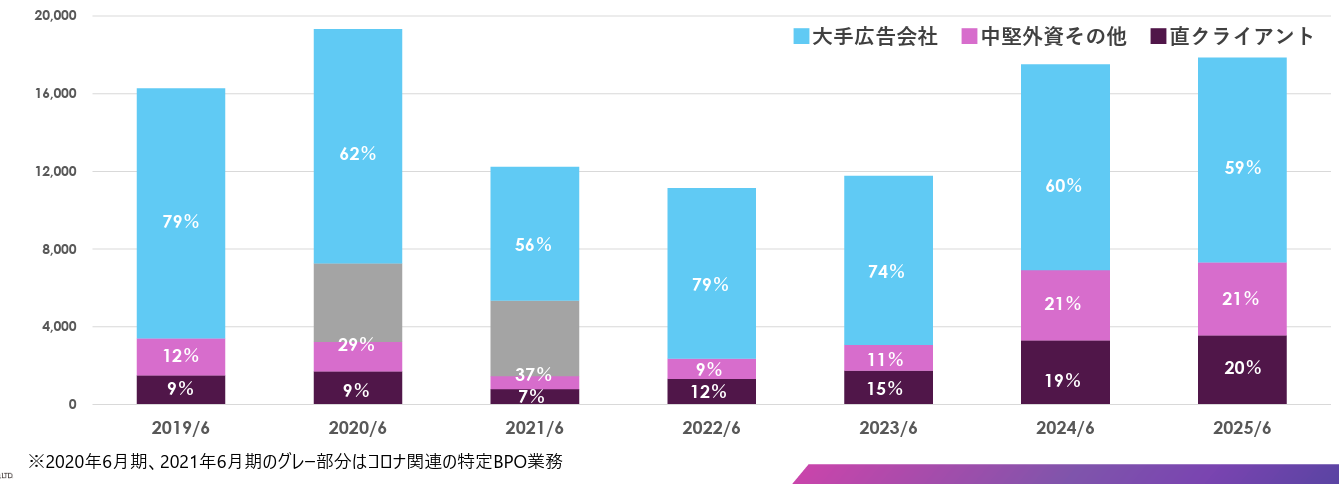

大阪・関西万博関連業務を含め大手広告会社が堅調に推移した。大手広告会社は万博関連業務に加え、体験価値を軸にしたイベント・プロモーションや、グループ連携による統合プロモーション業務が増加傾向にある。

「クライアントの拡張」の重要なターゲットである直クライアントでは、体験価値を重視するクライアントが増加し、情報通信、IPコンテンツ、官公庁・団体などの受注が拡大している。

中堅外資その他では、飲料・食品・嗜好品やIPコンテンツを中心に主力業務であるイベント・プロモーションが伸長している。

25年6月期の売上構成比は直クライアント、中堅外資その他がそれぞれ20%、21%と、着実にクライアントの拡張が進んでいる。

(同社資料より)

【2-5 財政状態とキャッシュフロー】

(1)BS

|

24/6末 |

25/6末 |

増減 |

24/6末 |

25/6末 |

増減 |

||

|

流動資産 |

12,326 |

12,255 |

-70 |

流動負債 |

4,422 |

3,880 |

-542 |

|

現預金 |

8,452 |

8,128 |

-324 |

仕入債務 |

2,046 |

1,595 |

-450 |

|

売上債権 |

3,541 |

3,712 |

+170 |

短期借入金 |

840 |

541 |

-298 |

|

固定資産 |

1,759 |

1,964 |

+205 |

固定負債 |

360 |

447 |

+86 |

|

有形固定資産 |

216 |

214 |

-2 |

負債 |

4,782 |

4,327 |

-455 |

|

投資その他の資産 |

1,497 |

1,604 |

+107 |

純資産 |

9,302 |

9,892 |

+589 |

|

投資有価証券 |

1,161 |

1,072 |

-89 |

利益剰余金 |

8,432 |

8,973 |

+540 |

|

資産合計 |

14,085 |

14,219 |

+134 |

自己株式 |

-1,876 |

-1,790 |

+85 |

|

負債・純資産合計 |

14,085 |

14,219 |

+134 |

*単位:百万円。売上債権は受取手形、売掛金、契約資産、電子記録債権の合計。仕入債務は電子記録債務、買掛金の合計。

売上債権の増加等で資産合計は前期末比1億円増加の142億円。仕入債務及び短期借入金の減少などで負債合計は同4億円減少の43億円。利益剰余金の増加などで純資産は同5億円増加の98億円。

自己資本比率は前期末比3.5ポイント上昇し69.5%となった。

(2)CF

|

24/6期 |

25/6期 |

増減 |

|

|

営業CF |

3,395 |

733 |

-2,662 |

|

投資CF |

-44 |

-91 |

-46 |

|

フリーCF |

3,350 |

641 |

-2,708 |

|

財務CF |

-678 |

-966 |

-287 |

|

現金同等物残高 |

8,452 |

8,128 |

-324 |

*単位:百万円

税金等調整前当期純利益の減少などで営業CF、フリーCFのプラス幅は縮小。

キャッシュポジションは若干の低下。

【2-6 トピックス】

◎労働制度の不備と今後の対応

(1)労働制度運用に関する不備の概要

2025年6月期において、専門業務型裁量労働制の運用に関して、過半数労働者代表の選出と協定周知の不備及び要件未充足のままの制度運用が判明し、管理監督者の適用範囲について、制度上の判断と実態運用の乖離が認められ、労働基準監督署より是正勧告・指導を受領した。

(2)今後の対応

①未払い賃金相当の精算

これらに関連し、過去の制度運用に起因する未払い賃金相当の精算を中心とした費用を2025年6月期に特別損失(労務関連費用)として5.8億円を計上した。

②再発防止および基盤強化に向けた取り組み

一方で、制度是正・人件費改定・運用体制強化など、再発防止および基盤強化に向けた取り組みは2026年6月期以降も継続する予定であり、同社ではこれらを「中長期的な基盤強化に向けた構造的投資」と位置づけて対応を進めていく。

中でも、経営の信頼基盤を問い直す契機と受け止め、コーポレートガバナンス体制の再構築と機能強化に注力する。

3.2026年6月期業績予想

【連結業績】

|

25/6期 実績 |

構成比 |

26/6期 予想 |

構成比 |

前期比 |

|

|

売上高 |

17,782 |

100.0% |

18,800 |

100.0% |

+5.7% |

|

売上総利益 |

3,183 |

17.9% |

3,440 |

18.3% |

+8.1% |

|

販管費 |

1,030 |

5.8% |

1,232 |

6.6% |

+19.6% |

|

営業利益 |

2,152 |

12.1% |

2,208 |

11.7% |

+2.6% |

|

経常利益 |

2,194 |

12.3% |

2,250 |

12.0% |

+2.5% |

|

当期純利益 |

1,132 |

6.4% |

1,500 |

8.0% |

+32.5% |

*単位:百万円

増収増益を見込む

売上高は前期比5.7%増の188億円の予想。主力業務であるイベント・プロモーション領域の推進や自動車大型展示会が寄与する。

営業利益は同2.6%増の22億8百万円の予想。引き続き高収益のフィー型業務が拡大する。グループ内製化も推進し、同社グループの強みを活かした提供価値の高い業務により高い収益力を維持し、売上高総利益率は同0.4ポイント上昇。一方、ガバナンス体制の再構築と経営基盤・人的資本への継続的な投資により販管費が同19.6%増加することから、営業利益率は同0.4ポイントの低下を見込む。

配当は「1.会社概要 1-4 配当性向」で記したように、中間配当及び期末配当それぞれ9.15円/株の年間合計18.30円/株を予定している。予想配当性向は50.0%。

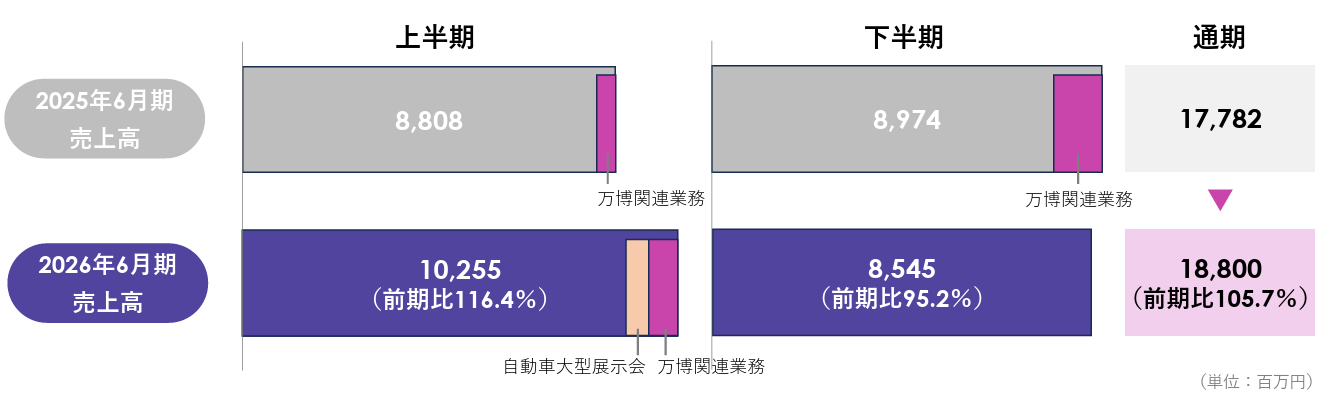

◎上期・下期の売上高

2026年6月期の上半期は、大阪・関西万博関連業務の一部と自動車大型展示会が寄与する一方、下期はこの2つが剥落するため、上期―上期は増収も、下期―下期は減収。ただ、通年でリアルイベント・ハイブリッドイベント・統合プロモーションの主要カテゴリーの拡大を目指し、通期では5.7%の増収を計画している。

(同社資料より)

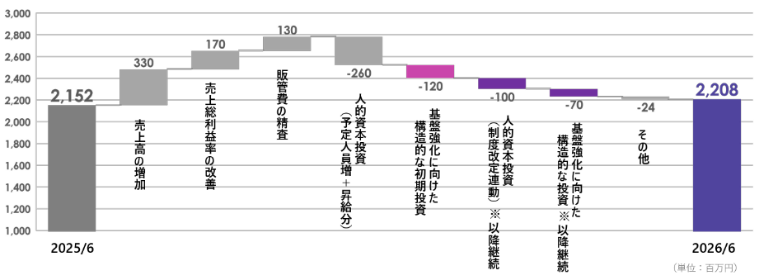

◎営業利益の増減要因

良好な事業環境と需要の確実な取り込みによる売上高の増加、高収益業務の拡大による売上総利益率の改善、販管費の精査により営業利益は前期比6.3億円増加するが、当初から計画している人的資本投資に加え、基盤強化に向けた構造的な投資により、営業利益は同2.6%増の22億8百万円を計画している。

前述したように労働制度の不備発覚を受け、制度の是正・改定を進めることとしている。2026年6月期の制度改定による人的資本投資1.0億円と基盤強化に向けた構造的な投資0.7億円は、2027年6月期以降も継続的な費用として計画している。

◎受注状況

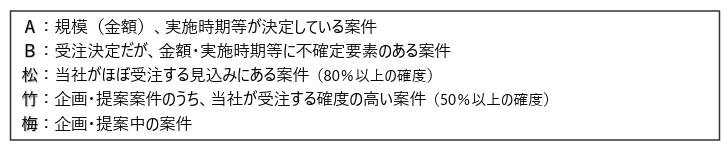

同社では現在手掛けている案件(提案中含む)を以下のように分類している。

(同社資料より)

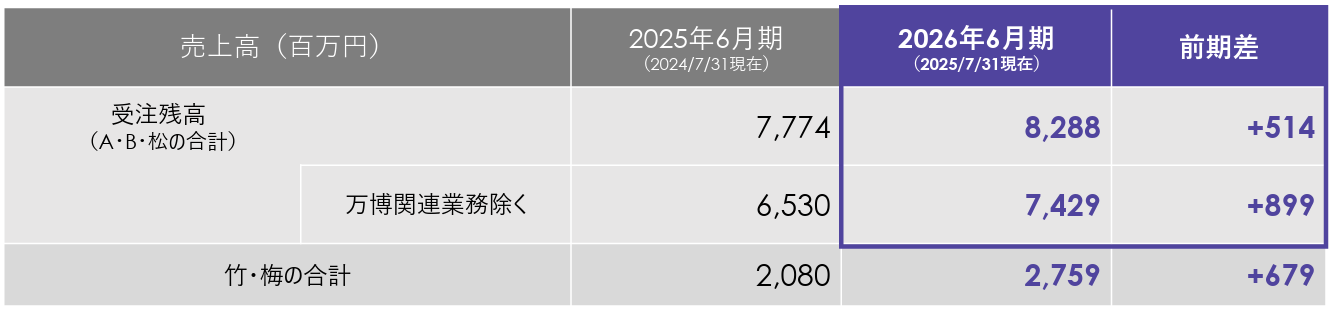

このうち、「A・B・松」の合計を、受注残高として開示している。

2025年7月末現在の受注残高は前期比6.6%増の82億88百万円。万博関連業務を除いても同13.8%増の74億29百万円と堅調な推移となっている。

(同社資料より)

4.今後の注目点

25年6月期の売上総利益率は前期比1.1ポイント上昇し、17.9%となった。その要因の一つが、高付加価値の提供によるフィー型業務の拡大である。専門家集団である体験デザイン本部は営業サイドと一体となって、これまでも付加価値の高い各種提案を行ってきた。リアルとデジタルの統合力に対して顧客の評価が高く、フィー型業務として拡大してきた。売上構成比は着実に上昇しているという。同社はその業務内容上、人件費の大部分が売上原価に計上されているが、人件費上昇が続く中での売上総利益率の改善は子会社による内製化とともに、フィー型業務の拡大が大きく寄与している。

今後もその拡大スピードに注目していきたい。

<参考:コーポレート・ガバナンスについて>

◎組織形態及び取締役、監査役の構成

|

組織形態 |

監査等委員会設置会社 |

|

取締役 |

8名、うち社外4名(独立社外取締役4名) |

◎コーポレート・ガバナンス報告書 更新日: 2025年2月25日

<基本的な考え方>

当社では、コーポレート・ガバナンスの意味を「企業価値の継続的な向上を目指して、経営層による適正かつ効率的な意思決定と業務執行、並びにステークホルダーに対する迅速な結果報告、及び健全かつ公正で透明性の高い経営を実現する仕組みの構築・運用」と考えております。

株主をはじめ、顧客、従業員その他のステークホルダーに対する責任を果たすとともに、当社の継続的成長と中長期的な企業価値の向上を図ることを目的として、以下の基本方針に則って、実効性あるコーポレート・ガバナンスを実現してまいります。

1.株主の権利を尊重し、平等性を確保する。

2.株主を含むステークホルダーの利益を考慮し、適切に協働する。

3.会社情報を適切に開示し、透明性を確保する。

4.取締役会による業務執行に対する監督機能の実効性を向上させる。

5.中長期的な株主の利益と合致する投資方針を有する株主との間で建設的な対話を行う。

<コーポレートガバナンス・コードの各原則を実施しない理由>

【補充原則4-1-2 中期経営計画に対するコミットメント】 【原則5-2 経営戦略や経営計画の策定・公表】

当社は、単年度の業績目標の達成を最重要課題としており、また事業環境の不連続性から中期経営計画の策定は現在凍結しておりますが、持続的な成長およびパーパスの実現に向け、2021年6月期第2四半期決算説明会において策定、公表した、クライアントの拡張と領域の拡張の「2軸の拡張」による事業拡大戦略を推進しております。なお、持続的な成長を実現していくためにも、中期的な視点に立った経営ビジョンの策定や戦略立案が重要であると考えているとともに、環境変化に合わせた機動的な対応が重要であると考えております。その具体的な内容につきましては、有価証券報告書の「優先的に対処すべき課題」にも記載をしております。

<コーポレートガバナンス・コードの各原則に基づく開示>

【原則1-4 政策保有株式】

当社の純投資目的以外の投資を行う際の基本方針は、投資対象会社との業務提携、情報共有等を通じて当社の統合プロモーション事業におけるシナジー効果が期待されることであり、中長期的な視点で価値向上を図るために、取引先との関係強化の観点等を踏まえ、効果が見込まれると判断した場合に限り、必要最小限の上場株式を保有することとしています。

政策保有株式の議決権の行使については、適切な対応を確保するために、議案毎に、保有先企業の中長期的な企業価値の向上、当社及びグループ会社の中長期的な経済的利益の増大等の観点から総合的に判断するものとし、主要な政策保有株式については、議決権行使の状況を取締役会に報告します。

【原則2-3 社会・環境問題をはじめとするサステナビリティを巡る課題】

【補充原則2-3-1 サステナビリティを巡る課題への対応】

【補充原則3-1-3 サステナビリティについての取組み】

【補充原則4-2-2 サステナビリティを巡る取組みに関する方針の策定】

当社取締役会は、パーパスの実現に向けてサステナビリティ課題への取り組みを行うことは経営上の重要課題として認識し、取締役会の諮問機関として設置したサステナビリティ委員会での審議・答申を行うガンバナンス体制を構築するとともに、取締役会による監督体制を構築いたしました。当社グループのサステナビリティ方針を「社員一人一人が創り出す体験を通じて企業課題・社会課題の解決に取り組み、持続的に成長する会社へ」とし、この方針の下、「持続可能な社会に貢献」及び「持続的な企業価値の向上」の2軸の持続可能性に鑑み、4つのマテリアリティを特定し、戦略として策定しております。その具体的な内容につきましては、有価証券報告書の「サステナビリティに関する考え方及び取り組み」にも記載をしております。

https://tow.co.jp/ir/library/report/

【補充原則2-4-1 中核人材の登用等における多様性の確保】

当社は、多様性を確保するため、性別や年齢、国籍、経歴等に関わらず採用を行っております。また、中途採用者を積極的に中核人材として登用し、取締役及び執行役員を除く管理職における中途採用者の割合は40%を超え、当社の取締役及び執行役員においては75%の状況です。また、女性社員の管理職への登用に関しては、2024年9月末現在で7名、全管理職の17.1%という状況であり、女性取締役も選任しております。外国人の登用については、当社の事業のほとんどが国内中心に行われており、測定可能な目標は設定しておりません。また、中途採用の管理職についても、当社が必要とする能力は採用ルートとの関連性が低いため、測定可能な目標は設定しておりません。なお、当社の方針、環境整備につきましては、有価証券報告書の「サステナビリティに関する考え方及び取組」にも記載をしております。

https://tow.co.jp/ir/library/report/

【補充原則4-11-1 取締役会全体としての知識・経験・能力のバランス、多様性及び規模に関する考え方】

当社は、定款により、取締役の員数を14名以内と定めており、2024年9月末現在8名(うち社外取締役4名)で取締役会を構成しています。取締役会を構成するメンバーについては、経験、知見、能力等における多様性に配慮しています。スキルマトリックスについては、株主総会招集ご通知においても開示しております。

【原則5-1 株主との建設的な対話に関する方針】

当社は、株主・投資家との双方向の建設的な対話を促進し、これにより当社の持続的な成長と中長期的な企業価値の向上に向けた実効的なコーポレート・ガバナンスの実現をはかることを、当社の責任を果たす上での最重要課題の1つと位置付けます。このような考えに基づき、当社は以下のような施策を実施します。

1.株主との対話に関する担当取締役の指定

当社は、経営トップ自らが株主との対話に取り組み、管理本部長がIR実務を統括します。

2.社内部署の有機的な連携のための方策

当社は、IR担当部署でもあるコーポレートサービスチームが経理チームと日常的に打ち合わせや意見交換を実施しており、開示資料作成に際しても連携し、経営トップを交えて内容の検討を行っております。

3.個別面談以外の対話の手段の充実に関する取組み

当社は、株主総会を株主との重要な対話の場と位置付け、株主総会において、当社事業に関する十分な情報開示の確保をはじめ、株主の皆様からの信認を得られるような運営につとめます。

また、当社は、定期的に決算説明会を開催することにより、株主・投資家の皆様とのより緊密なコミュニケーションの実現につとめます。

4.株主の意見・懸念のフィードバックのための方策

当社は、株主・投資家との対話において把握されたご意見や当社に関する懸念を担当部署において取りまとめ、その重要性や性質に応じ、これを定期的に経営陣幹部や取締役会に報告するための体制を整備します。

5.インサイダー情報の管理に関する方策

当社は、株主・投資家の実質的な平等性を確保すべく、公平な情報開示につとめることを基本方針とします。当該方針に基づき、当社に関する重要情報については、適時かつ公平にこれを開示することとし、一部の株主・投資家に対してのみこれを提供することがないよう、その情報管理の徹底につとめます。

【資本コストや株価を意識した経営の実現に向けた対応(検討中)】

当社のPBRは1倍を超えており、また企業価値向上に向けた取り組みは継続して実施しておりますが、将来に向けての方針や施策については議論を重ねております。