ウィルグループ(6089) 海外Working事業 堅調推移

代表取締役社長 大原 茂 |

株式会社ウィルグループ(6089) |

|

企業情報

|

市場 |

東証プライム市場 |

|

業種 |

サービス業 |

|

代表者 |

大原 茂 |

|

所在地 |

東京都中野区本町1-32-2 |

|

決算月 |

3月 |

|

HP |

株式情報

|

株価 |

発行済株式数(期末) |

時価総額 |

ROE(実) |

売買単位 |

|

|

1,012円 |

22,695,250株 |

22,967百万円 |

24.9% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

44.00円 |

4.3% |

123.89円 |

8.2倍 |

646.04円 |

1.6倍 |

*株価は6/1終値。発行済株式数は直近四半期末の発行済株式数から自己株式を控除。ROEとBPSは前期実績。

*DPS、EPSは今期の会社予想。

連結業績推移(IFRSを任意適用)

|

決算期 |

売上収益 |

営業利益 |

経常・税前益 |

親会社所有者利益 |

EPS |

DPS |

|

2020年3月(実) |

121,916 |

4,145 |

4,057 |

2,380 |

107.07 |

23.00 |

|

2021年3月(実) |

118,249 |

4,030 |

3,788 |

2,363 |

106.35 |

24.00 |

|

2022年3月(実) |

131,080 |

5,472 |

5,293 |

3,286 |

147.03 |

34.00 |

|

2023年3月(実) |

143,932 |

5,318 |

5,146 |

3,236 |

143.20 |

44.00 |

|

2024年3月(予) |

144,000 |

4,200 |

4,100 |

2,900 |

123.89 |

44.00 |

*予想は会社予想。単位:百万円、円。

(株)ウィルグループの2023年3月期決算概要、2024年3月期業績予想などについてご報告致します。

目次

今回のポイント

1.会社概要

2.2023年3月期決算概要

3.2024年3月期業績予想

4.中期経営計画「WILL-being 2023」の振り返り

5.今後の注目点

<参考1:中期経営計画「WILL-being 2026」の基本方針>

<参考2:コーポレート・ガバナンスについて>

今回のポイント

- 23年3月期の売上収益は前期比9.8%増の1,439億32百万円。営業利益は同2.8%減の53億18百万円。売上面では、国内事業が新型コロナウイルス感染症の再拡大の影響により、新規案件開拓が遅れたものの、2022年10月以降堅調に推移した。海外事業はプラスの為替影響、安定した領域で展開している人材派遣が堅調に推移した。一方、利益面では、連結子会社の過年度決算訂正の影響額約4億円をカバーできず営業利益で減益となった。

- 24年3月期の会社計画は、売上収益が前期比横ばいの1,440億円、営業利益が同21.0%減の42億円の予想。売上収益は、国内事業と海外事業で増加するものの、連結除外と円高がマイナスに影響する。また、営業利益は主に国内事業における先行投資により減益となる見込みである。配当は10円/株増配となった前期と同じ44円/株の予定。予想配当性向は35.5%。予想総還元性向は30%以上を目標とする。

- 同社は2026年3月期をターゲットとする新中期経営計画「WILL-being 2026」を策定した。重点戦略は、①建設技術者領域の更なる成長、収益化を実現、②国内Working事業(建設技術者領域以外)の再成長、③海外Working事業の安定した成長である。新たに就任する角社長のリーダーシップのもと、どの様な成果がもたらせるのか、中期経営計画の進捗状況が注目される。

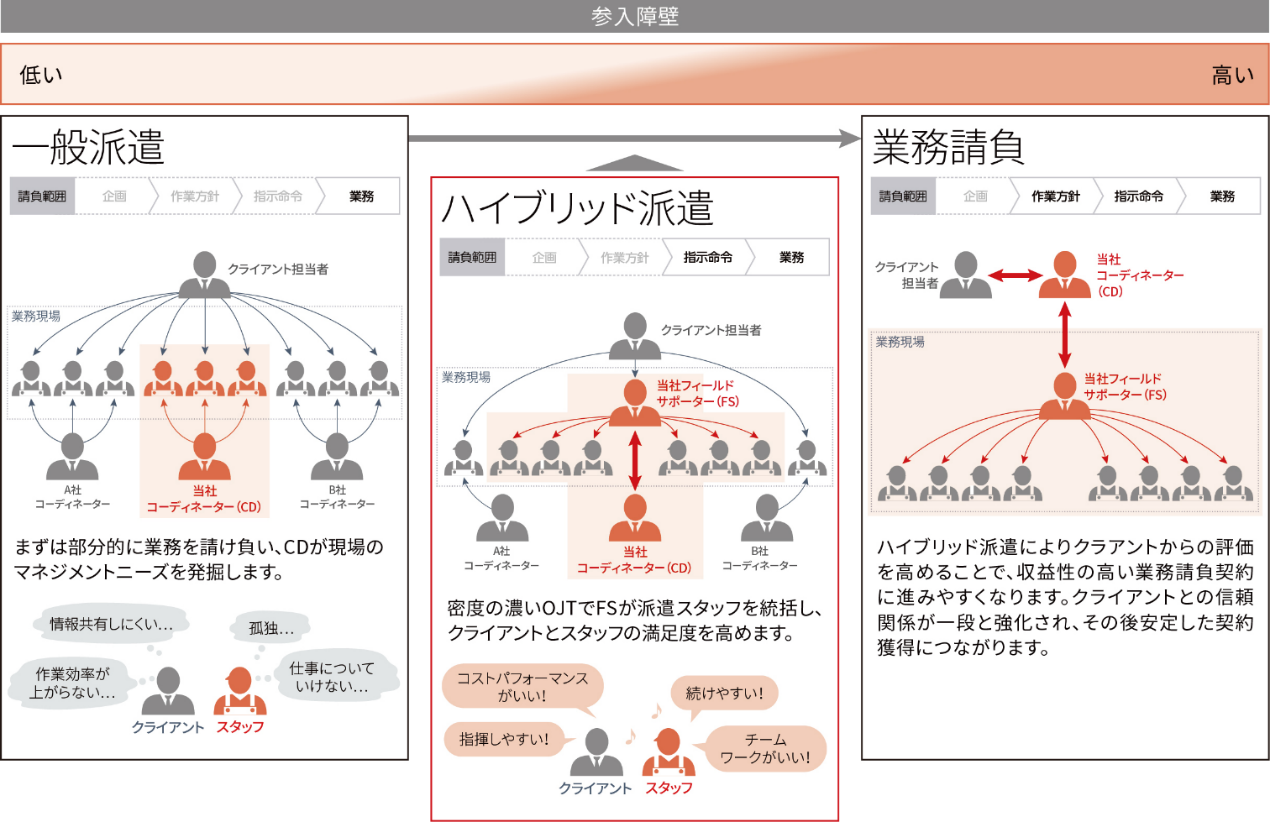

1.会社概要

販売支援スタッフ、コールセンターオペレーター、食品業界を中心とした製造ラインスタッフ、介護施設スタッフ、建設技術者等の人材派遣、人材紹介等、カテゴリ特化型の人材サービスを手掛ける持ち株会社。フィールドサポーターと呼ばれる社員が現場に常駐する「ハイブリッド派遣」が特徴。現場第一主義を掲げ、他社との差別化を図っており、新規事業の創出にも注力している。

グループ会社は、セールス、コールセンター及び介護等のアウトソーシングを手掛ける(株)ウィルオブ・ワーク、スタートアップ人材支援を手掛けるフォースタートアップス(株)、建設技術者人材サービスを手掛ける(株)ウィルオブ・コンストラクション及びアジア・オセアニアを中心に人材サービスを展開する海外子会社等。

(1)ビジョン・経営理念

同社グループの経営理念は、働く人にポジティブな選択肢を届け続けることである。

◆MISSIONは、個と組織をポジティブに変革するチェンジエージェント・グループ

◆VISIONは、「働く」「遊ぶ」「学ぶ」「暮らす」の事業領域において、期待価値の高いブランディングカンパニーを創出し、各領域

においてNo.1の存在になる。

| Working | 「働く」を支援する事業領域 |

| Interesting | 「遊ぶ」を支援する事業領域 |

| Learning | 「学ぶ」を支援する事業領域 |

| Living | 「暮らす」を支援する事業領域 |

◆VALUEは、Believe in Your Possibility -可能性を信じる-

*同社中期経営計画より

(2)事業内容

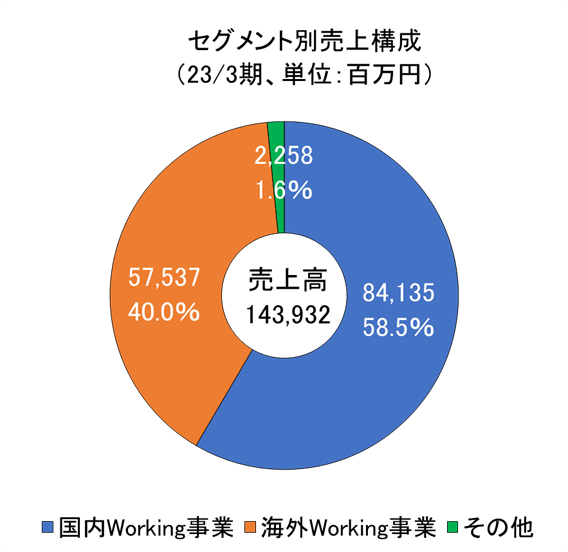

事業セグメントは、国内Working事業、海外Working事業、その他の3セグメント。

2023年4月からの新中期経営計画「WILL-being 2026」の開始に伴い、2024年3月期第1四半期より国内WORK事業、海外WORK事業の名称を、国内Working事業、海外Working事業にそれぞれ変更した。

*セグメント間収益控除前の外部収益。

【国内Working事業】

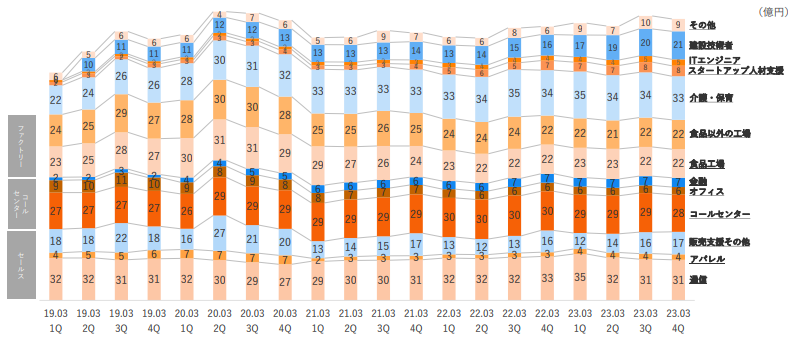

国内において、セールスアウトソーシング領域、コールセンターアウトソーシング領域、ファクトリーアウトソーシング領域、介護・保育領域、建設技術者領域等、カテゴリに特化した派遣・紹介や業務請負を行っている他、スタートアップ企業への人材支援等も手掛けている。

◎セールスアウトソーシング領域 : (株)ウィルオブ・ワーク、(株)クリエイティブバンク

家電量販店等における販売業務を通して、顧客の商品・サービス拡大の支援、大手IT関連企業の各種キャンペーンの企画・運営を中心に行っている。家電量販店等における販売支援では、スマートフォンなどの販売業務や販売スタッフのマネジメント、販売情報の収集・報告等の業務に従事するスタッフの派遣、チーム型派遣(ハイブリッド派遣)、販売業務の業務請負、人材紹介を行っている。また、アパレル業界での人材派遣、営業代行などのサービス提供も行っている。

◎コールセンターアウトソーシング領域 : (株)ウィルオブ・ワーク

コールセンターを運営する企業やテレマーケティングサービスを展開する企業において、当該業務を通じ、顧客とエンドユーザー間との信頼関係の構築を支援するサービスを提供している。コールセンターの中でも、通信会社、BPO(業務プロセスの一部を継続的に外部企業に委託すること)、金融機関を中心としており、アフターサービス、相談、苦情の受付等の業務に従事するスタッフの派遣、チーム型派遣(ハイブリッド派遣)、人材紹介を行っている。また、自社でコールセンターを保有しており、顧客のテレマーケティング業務の請負を行っている。

◎ファクトリーアウトソーシング領域 : (株)ウィルオブ・ワーク

製造業の生産工程において、技術や人材管理ノウハウを提供し、顧客の生産性向上を実現するサービスを提供している。製造業の中でも、比較的景気に左右されない食品製造業を中心としており、製造、検査、品質管理、仕分け、梱包等の軽作業に従事するスタッフの派遣、チーム型派遣(ハイブリッド派遣)、生産工程業務の業務請負、人材紹介を行っている。

◎介護・保育領域 : (株)ウィルオブ・ワーク

介護施設を運営する企業に対して介護スタッフを派遣し、介護施設の安定運営を実現するサービスを提供している。介護業務に従事するスタッフ、施設業務の業務請負、人材紹介を行っており、直接雇用のニーズが高い施設様にはスタッフの採用代行業務などのサービス提供を行っている。

◎スターアップ人材支援 : フォースタートアップス(株)

HR(Human Resources)を中核とした成長産業(ベンチャー/スタートアップ企業等)支援事業や、国内最大級の成長産業領域に特化した情報プラットフォーム「STARTUP DB(スタートアップデータベース)」の運営を行っている。

◎建設技術者領域::(株)ウィルオブ・コンストラクション

国内の建設業界、主にゼネコン、サブコン企業に対して、施工管理技士の派遣、人材紹介を行っている。

◎その他領域

ITエンジニアなどの人材派遣、人材紹介等を行っている。

【海外Working事業】

ASEAN及びオセアニア地域において、政府系、エンジニア、ファイナンス、リーガル等の人材派遣や人材紹介を行っている。WILL GROUP Asia Pacific Pte. Ltd.、 Good Job Creations (Singapore) Pte. Ltd.、 Scientec Consulting Pte. Ltd.、

The Chapman Consulting Group Pte. Ltd.、 Oriental Aviation International Pte. Ltd.、 Ethos BeathChapman、

Quay Appointments Pty Ltd.、 u&u Holdings Pty Ltd.、 DFP Recruitment Holdings Pty Ltd、

Asia Recruit Holdings Sdn.Bhd.、

【その他】

システムエンジニア等にコミュニティの場を提供するコンセプト賃貸運営や、新たなプラットフォームの開発強化に向けて、HRTech分野の拡大に取り組んでいる。

(株)ウィルグループ等。

(3)強みと特徴

【ハイブリッド派遣】

一般派遣から、収益性の高い業務請負へとステップアップさせるために、同社グループは「ハイブリッド派遣」という独自のサービスを戦略的に導入している。ハイブリッド派遣は、同社の社員(フィールドサポーター)と派遣スタッフがチームとなって派遣先で共に働くことで、迅速かつ的確に顧客ニーズに対応できるサービスである。販売・コールセンター・工場等軽作業の主力3事業で収益力を高め、シェア拡大を推進している。

(同社HPより)

【カテゴリ特化型人材派遣】

同社グループでは、通信、コールセンター、工場等の軽作業、介護など人材サービスにおける業種ごとに事業を展開している。カテゴリ特化型にすることで、スペシャリストとして質の高いサービスを提供することができる。各カテゴリの業務ニーズを把握し、柔軟に対応できるシステムを作り出すことで、クライアント、スタッフの双方から強い信頼を勝ち取っている。

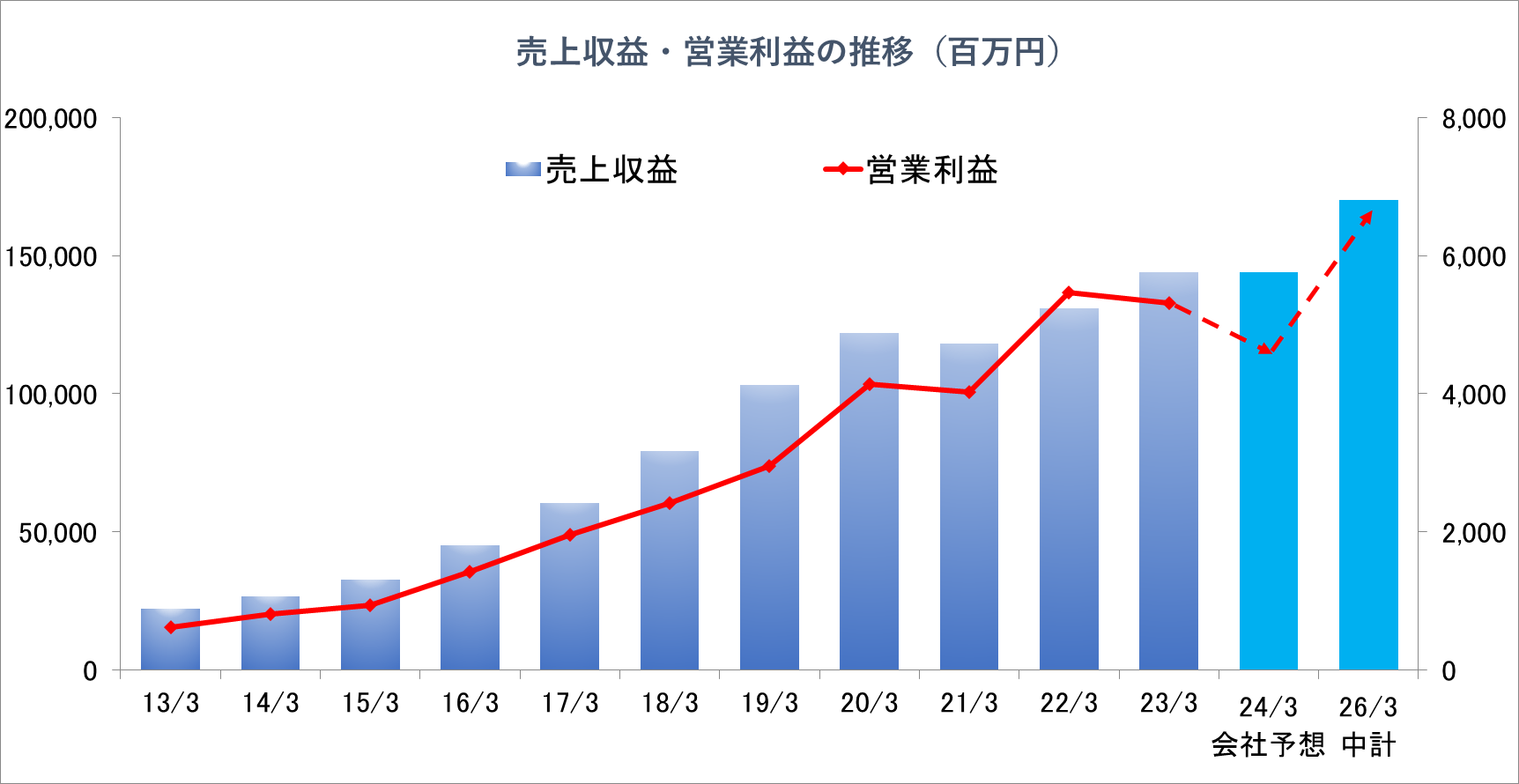

(4)業績推移

*18/3期までは日本基準、19/3期以降はIFRS。

1997年に大阪で創業した同社は、人材サービスからスタートし段階的に事業領域を拡大してきた。2006年には持株会社制に移行。2008年後半のリーマンショックで一時減収に転じたものの、国内での積極的な営業活動を展開し、2011年にV字回復を果たした。その2年後の2013年に株式上場し、わずか1年で東証1部に指定。新型コロナウイルス感染症拡大の影響などを受けたものの、創業以来、業績は拡大傾向にある。

2.2023年3月期決算概要

(1)連結業績(IFRS)

|

|

22/3期 |

構成比 |

23/3期 |

構成比 |

前期比 |

会社予想 (2/8修正) |

予想比 |

|

売上収益 |

131,080 |

100.0% |

143,932 |

100.0% |

+9.8% |

144,000 |

-0.0% |

|

売上総利益 |

28,765 |

21.9% |

31,737 |

22.0% |

+10.3% |

31,920 |

-0.6% |

|

販管費 |

23,585 |

18.0% |

27,169 |

18.9% |

+15.2% |

26,720 |

+1.7% |

|

営業利益 |

5,472 |

4.2% |

5,318 |

3.7% |

-2.8% |

5,200 |

+2.3% |

|

税引前利益 |

5,293 |

4.0% |

5,146 |

3.6% |

-2.8% |

5,050 |

+1.9% |

|

親会社の所有者に帰属する当期利益 |

3,286 |

2.5% |

3,236 |

2.2% |

-1.5% |

3,200 |

+1.1% |

*単位:百万円。

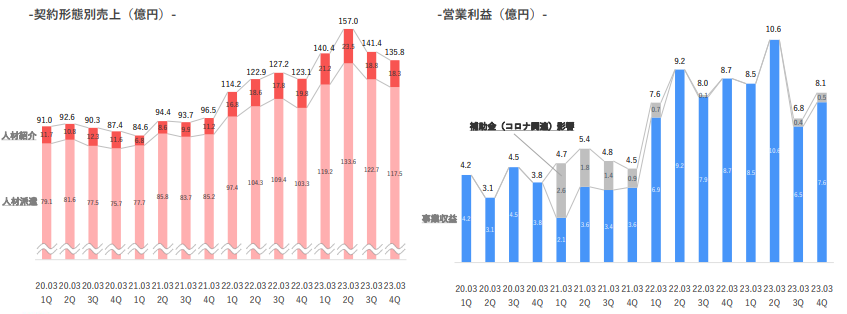

前期比9.8%増収、同2.8%営業減益

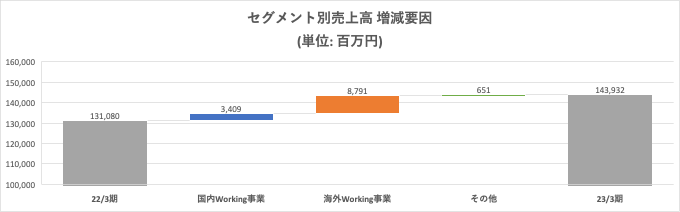

売上収益は前期比9.8%増の1,439億32百万円、営業利益は同2.8%減53億18百万円。

同社グループは、2023年3月期を最終年度とした中期経営計画「WILL-being 2023」の達成に向け、ポートフォリオシフト、デジタルシフトにより営業利益率を高める「WORK SHIFT戦略」に取り組んだ。

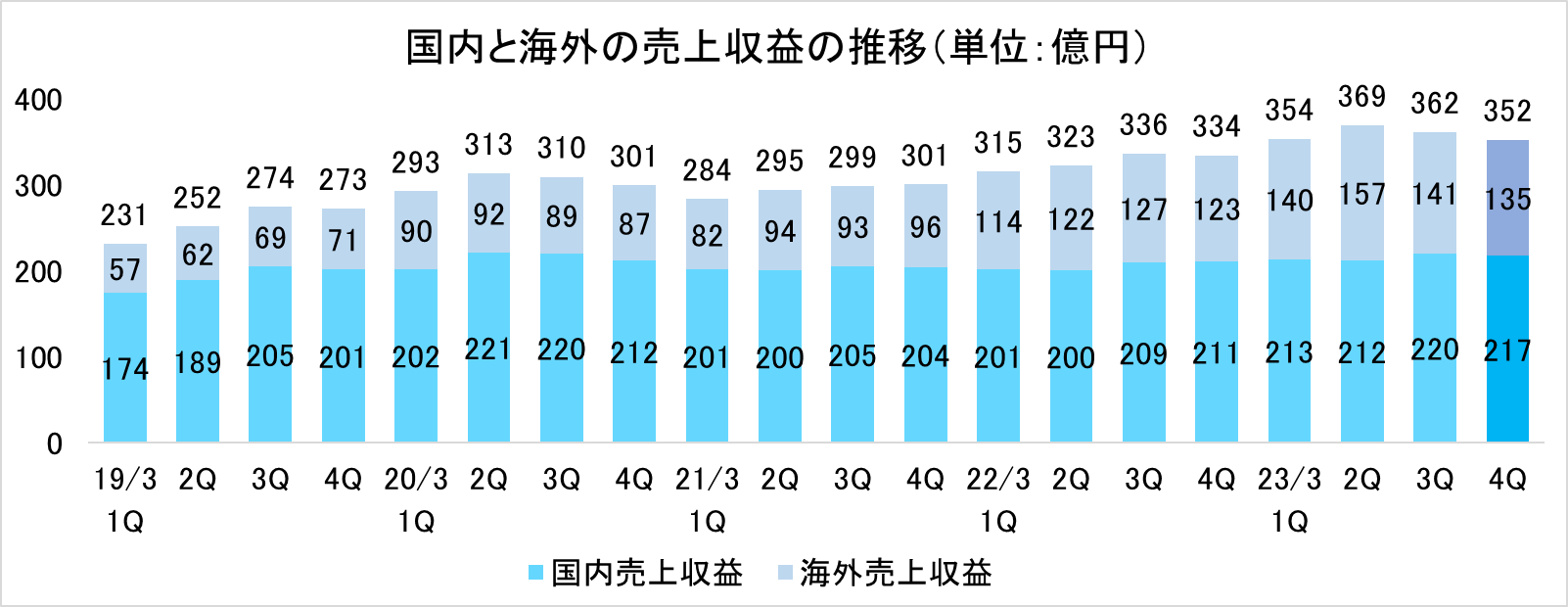

売上収益は、国内事業が新型コロナウイルス感染症の再拡大の影響により、新規案件開拓が遅れたものの、2022年10月以降堅調に推移した。建設技術者領域で18億円、セールスアウトソーシング領域で7億円、スタートアップ人材派遣支援領域

で6億円増収に寄与した。海外事業は為替のプラス影響で64億円、安定した領域で展開している人材派遣で26億円増収に寄与した。

一方、営業利益は国内事業におけるセールスアウトソーシング領域、介護領域、ALT派遣の増益などが寄与したものの、連結子会社の過年度決算訂正の影響額約4億円をカバーできず営業減益となった。

売上総利益は増収率を上回る同10.3%増の317億37百万円。Perm SHIFTによって、売上総利益率は前期比0.1ポイント改善した。一方、売上高販管費率は前期比0.9ポイント上昇した。以上により、売上高営業利益率は3.7%と同0.5ポイント低下した。

その他、戦略投資領域(建設、スタートアップ、介護)への通期の先行投資は8.2億円となり、概ね計画の8.3億円並みに消化した。

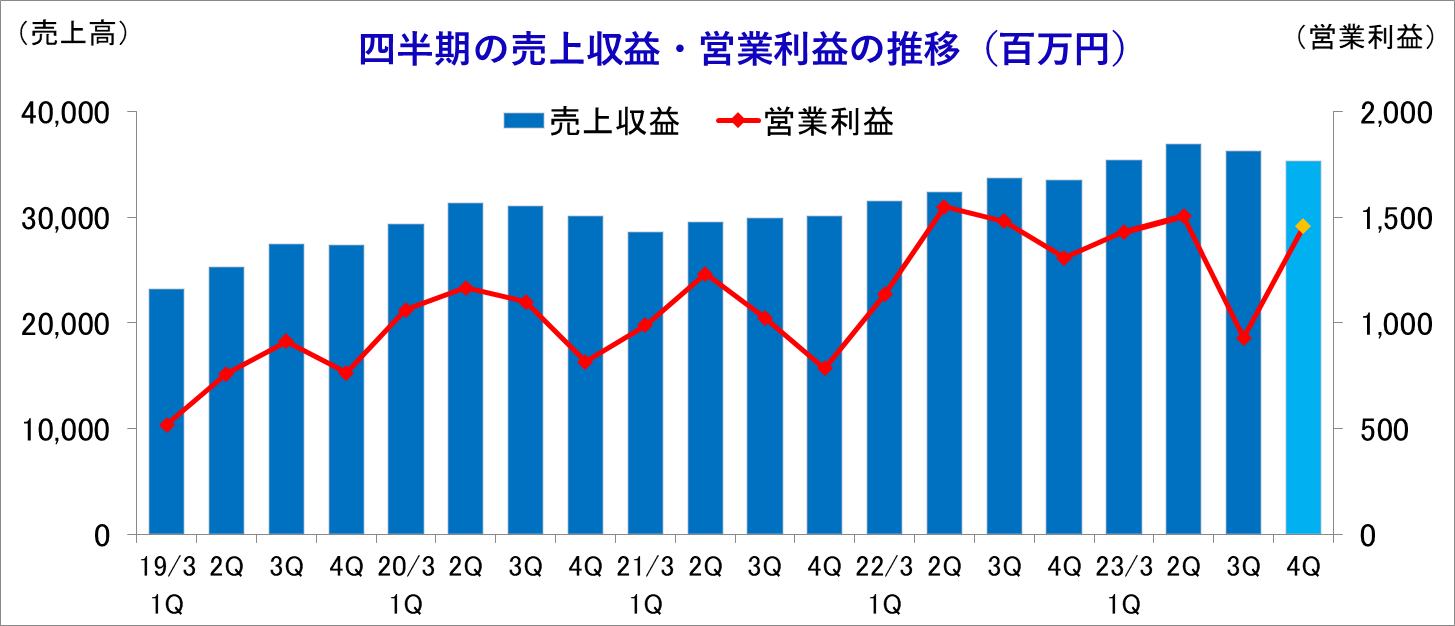

(2)四半期業績の推移

23/3期第4四半期(1-3月)は、前四半期(10-12月)比で減収増益となったものの、前年同期比では増収増益となった。

23/3期第4四半期(1-3月)の売上高は、前四半期(10-12月)比で10億円減少した。国内は微減ながら、海外は派遣の減少が大きかった。

(3)セグメント別動向

|

22/3期 |

構成比 |

23/3期 |

構成比 |

前期比 |

|

| 国内Working事業 |

80,726 |

61.6% |

84,135 |

58.5% |

+4.2% |

| 海外Working事業 |

48,746 |

37.2% |

57,537 |

40.0% |

+18.0% |

| その他 |

1,607 |

1.2% |

2,258 |

1.6% |

+40.5% |

| 売上収益 |

131,080 |

100.0% |

143,932 |

100.0% |

+9.8% |

| 国内Working事業 |

4,448 |

59.7% |

4,451 |

58.9% |

+0.1% |

| 海外Working事業 |

3,348 |

44.9% |

3,406 |

45.0% |

+1.7% |

| その他 |

-342 |

-4.6% |

-296 |

-3.9% |

– |

| 調整額 |

-1,981 |

– |

-2,243 |

– |

– |

| 営業利益 |

5,472 |

– |

5,318 |

– |

-2.8% |

*2023年4月からの新中期経営計画「WILL-being 2026」開始に伴い、2024年3月期第1四半期より国内WORK事業、海外WORK事業の名称を、国内Working事業、海外Working事業にそれぞれ変更した。

*株式会社インベストメントブリッジが開示資料を基に作成。

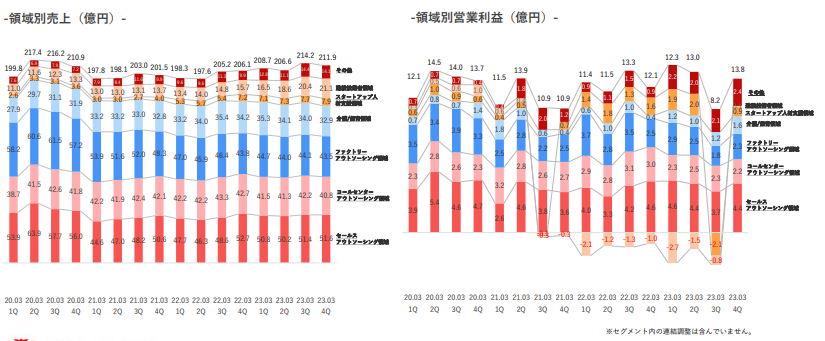

【国内Working事業】

売上収益は前期比4.2%増の841億35百万円、セグメント利益は同0.1%増の44億51百万円。

国内におけるセールスアウトソーシング領域、コールセンターアウトソーシング領域、ファクトリーアウトソーシング領域、介護領域、建設技術者領域等カテゴリーに特化した派遣、紹介及び業務請負を行う国内Working事業は、各領域において新規案件開拓が進んだ。また、各領域ともウィズコロナに対応した、営業代行サービス、在宅型のコンタクトセンターサービスなど新たなサービスの顧客開拓にも注力した。

利益面では、売上収益が増加し、売上総利益が伸長した一方で、Perm(人材紹介、専門性の高い領域への人材派遣)SHIFTに向け、建設技術者領域、スタートアップ人材支援領域において、営業人員、コンサルタント人員増員等の先行投資を実施した。また、連結子会社のフォースタートアップス株式会社において、他社が運営する人材データベースを活用して人材支援が成約した場合に支払う手数料の計上漏れが判明したことで、過年度及び当期における計上漏れの手数料及び違約金約億円を計上した。

第4四半期の稼働スタッフ数は、第3四半期と比較して約700名減少した。また、建設技術者領域で4.7億円、スタートアップ人材支援領域で3.5億円の先行投資を実施した。

(同社資料より)

(同社資料より)

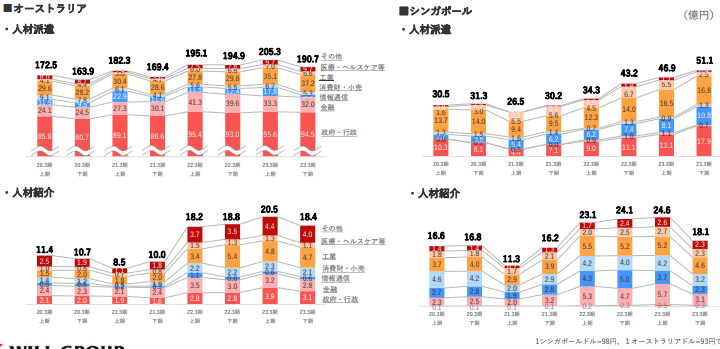

【海外Working事業】

売上収益は前年比18.0%増の575億37百万円、セグメント利益は同1.7%増の34億6百万円。

ASEAN及びオセアニア地域で展開している人材サービスは、シンガポール、オーストラリアとも求人件数は足元減少しているものの、依然として高い水準で推移している。行政案件など安定した領域で展開している人材派遣は、オーストラリアにおいて一部顧客との派遣契約終了の影響があったものの、ポストコロナの急激な人材需要があり、全体では堅調に推移した。加えて、為替相場が前期比でシンガポールドル、オーストラリアドルともに円安で進行し、当期の売上収益に対して為替は64億円の増加要因となった。

利益面は、人件費等の増加に加え、人材紹介売上の減少により売上総利益が縮小した一方、政府補助金の計上、為替相場が円安で進行したことにより増益となった。なお、当期のセグメント利益に対して、為替は4.6億円の増加要因となった。

(同社資料より)

*単位:百万円。

(同社資料より)

その他

売上収益は前期比40.5%増の22億58百万円、セグメント損失は2億96百万円(前期はセグメント損失3億42百万円)。

その他は、労働集約型ビジネス以外の拡大に向け、外国人ライフサポートサービス「エンポート」等、新たなプラットフォームの開発強化に引き続き取り組んだ。しかし、外国人労働者の入国者数については限定的な状況が続いている。

利益面においては、新たなプラットフォーム開発への投資を継続した一方で、外国人労働者向けサービスを一部縮小したことから、販管費が減少した。

(4)財政状態及びキャッシュ・フロー

◎財務状態

|

22年3月 |

23年3月 |

22年3月 |

23年3月 |

||

| 流動資産 |

27,289 |

28,666 |

流動負債 |

29,361 |

28,414 |

| 現預金 |

8,973 |

9,590 |

営業債務・その他債務 |

15,297 |

16,151 |

| 営業債権・その他債権 |

17,458 |

17,928 |

その他流動負債 |

1,836 |

3,109 |

| 非流動資産 |

25,061 |

26,272 |

非流動負債 |

9,867 |

10,648 |

| 有形固定資産 |

1,223 |

1,139 |

その他金融負債 |

6,285 |

5,950 |

| 使用権資産 |

6,809 |

6,349 |

負債合計 |

39,228 |

39,062 |

| のれん |

6,514 |

8,120 |

資本合計 |

13,121 |

15,877 |

| その他無形資産 |

6,154 |

5,996 |

親会社所有者帰属持分 |

11,398 |

14,638 |

| その他の金融資産 |

1,208 |

1,475 |

負債純資産合計 |

52,350 |

54,939 |

| 資産合計 |

52,350 |

54,939 |

借入金合計 |

7,988 |

10,146 |

*単位:百万円。

*株式会社インベストメントブリッジが開示資料を基に作成。

23年3月末の総資産は前期末25億89百万円増の549億39百万円。資産サイドでは、現預金、営業債権及びその他の債権、その他の流動資産、u&u GWS Pty Ltdの株式取得等によるのれんなどが主な増加要因となり、使用権資産、その他の無形資産などが主な減少要因となった。負債・純資産サイドでは、その他の流動負債、営業債務及びその他の債務、借入金、利益剰余金、その他の資本の構成要素のうち、在外営業活動体の換算差額などが主な増加要因となり、連結子会社の株式追加取得による売建プット・オプションの減少等によりその他の金融負債、非支配持分などが主な減少要因となった。

親会社所有者帰属持分比率は前期末比4.8%上昇し26.6%となり、中期経営計画の目標である20%を上回って着地した。その他、EBITDA調整後有利子負債倍率は前期末比横ばいの0.7倍、のれん調整後親会社所有者帰属持分倍率は同0.2ポイント上昇し0.6倍、調整後ネットDEレシオは同0.1ポイント上昇の0.0倍となった。

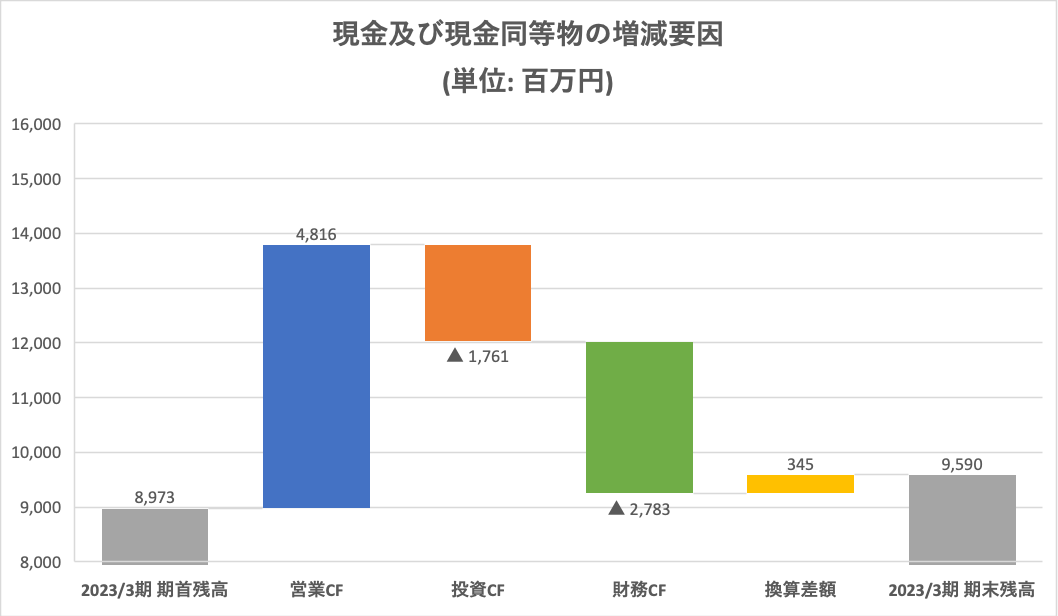

◎キャッシュ・フロー(CF)

|

22/3期 |

23/3期 |

前期比 |

||

| 営業キャッシュ・フロー |

4,350 |

4,816 |

+466 |

+10.7% |

| 投資キャッシュ・フロー |

-306 |

-1,761 |

-1,455 |

– |

| フリー・キャッシュ・フロー |

4,044 |

3,055 |

-989 |

-24.5% |

| 財務キャッシュ・フロー |

-2,959 |

-2,783 |

+176 |

– |

| 現金及び現金同等物の四半期末残高 |

8,973 |

9,590 |

+617 |

+6.9% |

*単位:百万円

*株式会社インベストメントブリッジが開示資料を基に作成。

CFの面から見ると、営業債権の増加額の縮小、営業債務の増加額の拡大などにより営業CFのプラスが拡大した。一方、連結の範囲の変更を伴う子会社株式の取得による支出の増加などにより投資CFのマイナスが拡大し、フリーCFのプラスが縮小した。その他、連結の範囲の変更を伴わない子会社株式の取得による支出の増加などにより財務CFのマイナスが拡大した。以上により、期末のキャッシュ・ポジションは前期比6.9%増加した。

3.2024年3月期業績予想

(1)連結業績

|

23/3期 |

構成比 |

24/3期 |

構成比 |

前期比 |

|

| 売上収益 |

143,932 |

100.0% |

144,000 |

100.0% |

+0.0% |

| 売上総利益 |

31,737 |

22.0% |

33,450 |

23.2% |

+5.4% |

| 営業利益 |

5,318 |

3.7% |

4,200 |

2.9% |

-21.0% |

| 税引前利益 |

5,146 |

3.6% |

4,100 |

2.8% |

-20.3% |

| 親会社の所有者に

帰属する当期利益 |

3,236 |

2.2% |

2,800 |

1.9% |

-13.5% |

*単位:百万円

前期比横ばいの売上収益、同21.0%の営業減益

24/3期3月期の会社計画は、売上収益が前期比横ばいの1,440億円、営業利益が同21.0%減の42億円の予想。

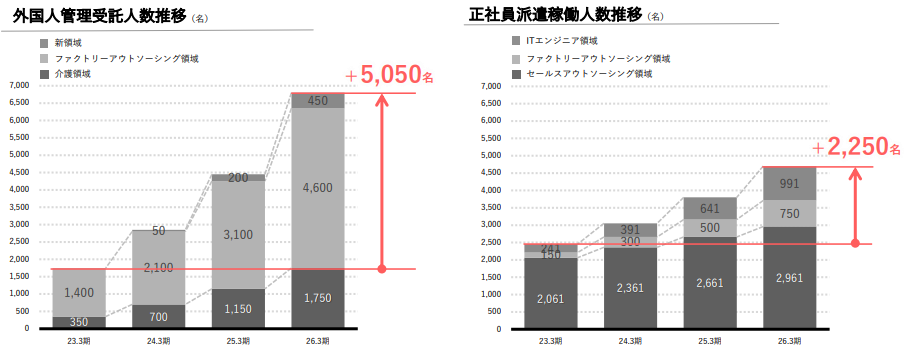

売上収益面では、国内事業と海外事業で増加するものの、連結除外と円高がマイナスに影響する。国内Working事業は、新中計の重点戦略として掲げている、建設技術者領域の拡大、外国人管理受託、正社員派遣の拡大に取り組む。建設技術者領域の拡大は、未経験者及び新卒の採用を更に強化するとともに、定着率改善に向けた取り組み、契約単価上昇に向けた取り組みを実施する。外国人管理受託の拡大は、外国人労働者の入国が増加する見込みであり、ファクトリーアウトソーシング領域、介護領域において、顧客からの受注及び現地での採用を拡大する。正社員派遣の拡大については、セールスアウトソーシング領域、建設技術者領域で培ってきた採用ノウハウを、ファクトリーアウトソーシング領域にも展開し、稼働人員数の増加を図る。24/3月期は中計の達成に向け、建設技術者の採用、営業人員の採用等の先行投資を11億円実施する。海外Working事業は、コンサルタント人員の増員等を実施することで、人材紹介、人材派遣ともに拡大する。

利益面では、主に増収効果があるものの国内事業における先行投資等14億円の影響が大きく営業利益が前期比で減益となる見込みである。売上高総利益率は、前期比1.2ポイント上昇の23.2%、売上高営業利益率は、同0.6ポイント低下の2.9%の予想。

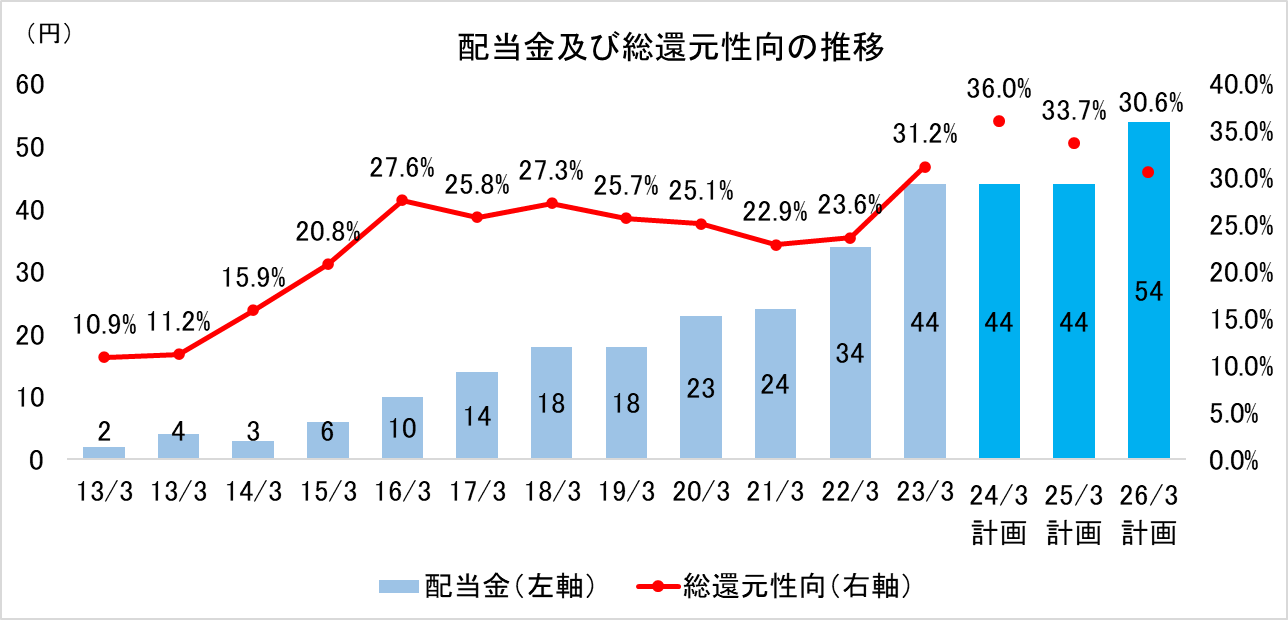

配当は10円/株増配となった前期と同じ44円/株の予定。予想配当性向は35.5%。予想総還元性向は30%以上を目標とする。

(2)売上収益及び営業利益の増減要因(前期比)

売上収益は、前期に行った事業ポートフォリオの見直し、為替レートの円高前提により横ばい。

営業利益は、増収の一方、国内Working事業での先行投資により減益の見通し。

【売上高】

| 22/3期 |

1439 |

|

| 国内Working事業 | 連結除外影響 |

-34 |

| 増収 |

+50 |

|

| 海外Working事業 | 為替影響 |

-44 |

| 増収 |

+50 |

|

| その他 | 連結除外影響 |

-19 |

| 23/3期 |

1,440 |

|

*単位:億円

【営業利益】

| 22/3期 |

53 |

|

| 国内Working事業 | 連結除外、株式売却益等 |

+3 |

| 子会社過年度決算修正 |

+4 |

|

| 先行投資等 |

-14 |

|

| 海外Working事業 | 為替影響 |

-2 |

| 補助金収入 |

-4 |

|

| 売上総利益増加 |

+6 |

|

| その他 | 連結除外、株式売却益等 |

-1 |

| 共通費 |

-3 |

|

| 23/3期 |

42 |

|

*単位:億円

(3)セグメント別見通し

国内Working事業では、売上収益が前期比2.0%増の858億円、営業利益が同15.0%減の37.8億円を計画。

海外Working事業では、売上収益が前期比0.6%増の578.5億円、営業利益は同2.1%減の33.3億円を計画。

|

23/3期 実績 |

24/3期 会社予想 |

増減 |

前期比 |

|

| 国内Working事業 |

841.3 |

858.0 |

+16.6 |

+2.0% |

| 海外Working事業 |

575.3 |

578.5 |

+3.2 |

+0.6% |

| その他 |

22.5 |

3.3 |

-19.1 |

-85.0% |

| 売上収益 |

1,439.3 |

1,440.0 |

+0.6 |

+0.0% |

| 国内Working事業 |

44.5 |

37.8 |

-6.6 |

-15.0% |

| 海外Working事業 |

34.0 |

33.3 |

-0.7 |

-2.1% |

| その他 |

-2.9 |

-3.1 |

-0.2 |

– |

| 調整額 |

-22.4 |

-25.9 |

-3.5 |

– |

| 営業利益 |

53.1 |

42.0 |

-11.1 |

-21.0% |

*単位:億円

【国内Working事業と先行投資の内容】

国内Working事業では、ブランドプロモーション3億円を除き、以下の8億円の先行投資を実施予定。

|

23/3期 実績 |

2/3期 会社予想 |

前期比 |

先行 投資枠 |

先行投資枠の内容 |

|

|

国内Working事業の売上高 |

|||||

|

セールス アウトソーシング領域 |

203.9 |

210.1 |

+6.1% |

||

|

コールセンター アウトソーシング領域 |

165.8 |

167.3 |

+1.5% |

||

|

ファクトリー アウトソーシング領域 |

176.4 |

184.9 |

+8.5% |

||

|

介護ビジネス 支援領域 |

136.2 |

130.2 |

-6.0% |

||

|

スタートアップ 人材支援領域 |

29.9 |

33.0 |

+3.0% |

||

|

建築技術者 領域 |

76.6 |

105.7 |

+29.0% |

||

|

国内Working事業の営業利益 |

|||||

|

セールス アウトソーシング領域 |

17.1 |

14.8 |

-2.3% |

1億円 |

正社員派遣人員の採用費。 |

|

コールセンター アウトソーシング領域 |

9.3 |

6.6 |

-2.7% |

||

|

ファクトリー アウトソーシング領域 |

9.4 |

7.8 |

-1.6% |

1億円 |

正社員派遣人員の採用費、 外国人管理受託の営業人員増員。 |

|

介護ビジネス 支援領域 |

4.9 |

1.3 |

-3.6% |

1億円 |

外国人管理受託の営業人員増員。 |

|

スタートアップ 人材支援領域 |

2.6 |

3.3 |

+0.6% |

||

|

建築技術者 領域 |

-4.9 |

-4.9 |

+0.0% |

5億円 |

新卒・未経験者採用費、営業人員及びフォロー人員の増員。 |

(4)代表取締役の異動

2023年6月開催予定の定時株主総会終了後に角裕一氏が同社の代表取締役へ就任する。今回策定された新中期経営計画(24/3期から26/3期)を新経営体制のもとで行うため異動である。角氏は、2008年のリーマンショックによりファクトリーアウトソーシング領域で厳しい事業環境に置かれた中で、強いリーダーシップを発揮し業績回復に大きく貢献した。 また、人事本部長を経験した後、グループの中で最注力領域であるウィルオブ・コンストラクションの代表取締役としてこの約3年間で事業を大きく成長させる等、同社グループの成長に大きく貢献している。

4.中期経営計画「WILL-being 2023」の振り返り

(1)数値目標

23/3期の売上収益は、為替のプラス効果もあり中期経営計画の数値目標を達成したものの、営業利益は、国内事業の停滞により中期経営計画の数値目標を僅かながら達成できなかった。

|

23/3期 実績 |

23/3期 中計 |

||

|

数値目標 |

目標比 |

||

|

売上収益 |

1,439 |

1,335 |

+104 |

|

売上総利益率 |

22.1% |

22.6% |

-0.5p |

|

営業利益 |

53.1 |

53.5 |

-0.3 |

|

営業利益率 |

3.7% |

4.0% |

-0.3p |

|

ROIC |

16.6% |

20.0% |

-3.4p |

|

自己資本比率 |

26.6% |

20.0% |

+6.6p |

*単位:億円

(2)重点戦略の振り返り

コロナ影響は当初の想定よりあったものの、重点戦略は大幅な未達となった。

◎戦略Ⅰ:ポートフォリオシフトによる収益性の改善 (国内W事業・海外W事業)-利益最大化領域、戦略投資領域

|

内容と評価 |

|

| ◆Perm(人材紹介、専門性の高い領域への人材派遣)領域を拡大。特に、介護、建設技術者、スタートアップ人材支援領域にフォーカス。

(指標) ・戦略投資領域 = 売上成長率 ・利益最大化領域= 営業利益率 |

|

|

△ |

<戦略投資領域>

◆建設:〇(採用数は順調に拡大するも、当初計画に対しては1年遅れ) ◆介護:×(紹介予定派遣は、拡大が見込めず期中で戦略変更。) ◆スタートアップ人材支援:〇(過年度決算訂正はあったものの好調に推移) |

|

△ |

<利益最大化領域>

◆国内W:×(感染症拡大の影響もあったものの、既存顧客からのオーダー数減少、採用人数の減少で、稼働 人数数が減少。また粗利率の低下により、営業利益率は低下。) ◆海外W:〇(ポストコロナの急激な人材紹介需要は一巡したものの、為替影響を除いても、ベースは着実にUP) |

◎戦略Ⅱ:デジタルシフトによる生産性の改善 (国内WORK事業・海外WORK事業)-利益最大化領域

|

内容と評価 |

|

| ◆デジタルシフトにより、1人当たり生産性を高める。 | |

|

× |

◆WILLOFスマホアプリの機能の強化(申請のオンライン化等)、建設技術者領域の基幹システム(派遣管理)を

既存システムに統合を進めるも、1人当たりの生産性改善にまでつながらず。 |

◎戦略Ⅲ:次なる戦略投資領域の検索 探索領域

|

内容と評価 |

|

| ◆在日外国人向けサービスの拡大。 ・IT人材サービスの拡大。

◆HRTechは、主軸事業周辺領域での展開を探索。 |

|

|

× |

◆2022年5月に技能実習生、特定技能外国人の来日が再開するも、在日外国人向けサービスは、当初の想定を

下回る。 ◆IT人材サービスは、派遣・紹介とも着実に増加。 ◆既存のHRTechプロダクツ(ビザマネ、外国人ライフサポートサービス)は2023年3月に撤退。建設技術者領域でのサービス等、プロダクト開発中。 |

◎戦略Ⅳ:財務戦略 グループ全体

|

内容と評価 |

|

| ◆親会社所有者帰属持分比率:20%以上

◆ROIC:20%以上(資本コストは10%程度) ◆総還元性向:30%以上 |

|

|

○ |

◆親会社所有者帰属持分比率は、2023年3月末時点で26.6%。

◆ROICは16.6%。営業利益の目標未達により未達。 ◆23.3期の総還元性向:31.2%。 |

(3)事業ポートフォリオシフトの進捗

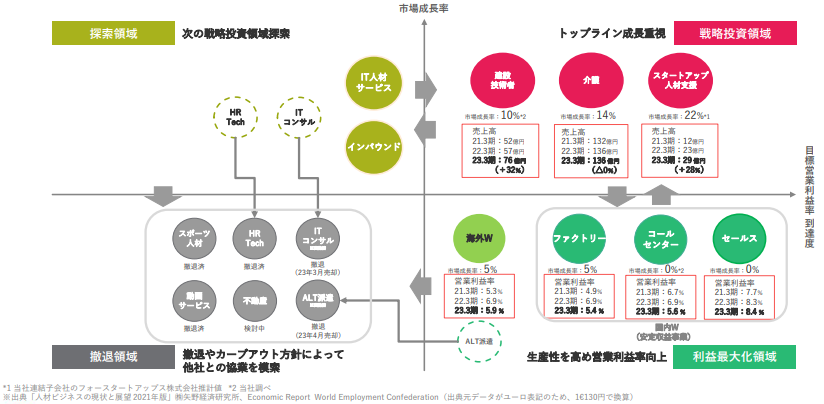

同社では、「利益最大化領域」「戦略投資領域」「探索領域」「見極め領域」「撤退領域」の5領域に、個別の事業を分類・運営し、基本方針である「WORK SHIFT戦略による高収益体質化」を目指していた。成長が将来見込めない3分野からは撤退した。

(同社資料より)

◎課題と次期中計に向けた方針

|

課題 |

次期中計に向けた方針 |

|

| 営業利益率が依然として3%台で横ばい。

(営業利益率 20.3期: 3.4%→23.3期: 3.7%) |

営業利益率を上げていく方針は前中計から変更はないものの、成長力 (特に国内W) を高めることが優先。 | |

| 国内W | 建設技術者領域は、採用が想定通り進まず、計画が

1年遅延。 |

前中計に引き続き、採用等の先行投資を実施し、事業の柱の1つにする。 |

| 国内Wの主力 (セールス、コールセンター、ファクト

リー) において、採用環境悪化。 |

新たな採用チャネル、採用ルートの確保にむけた先行投資を実施。 | |

| 介護の紹介予定派遣を戦略転換したことから、成長

ドライバー減少。 |

新たな成長ドライバー (外国人管理受託等) を創出。 | |

| 国内において、採用環境は将来的に更に悪化。

|

国内のブランドプロモーションを実施。 | |

| 財務の安定性を重視したことで、M&Aを行わなかったこともあり、直近3年間の成長が停滞。 | ターゲット選定、投資枠等財務規律を設けてM&Aを

再開。 |

|

| 海外W | 海外Wの成長をさらに加速。 | 必要な投資 (人員増強) を行いながら、成長をさらに

加速。 |

5.今後の注目点

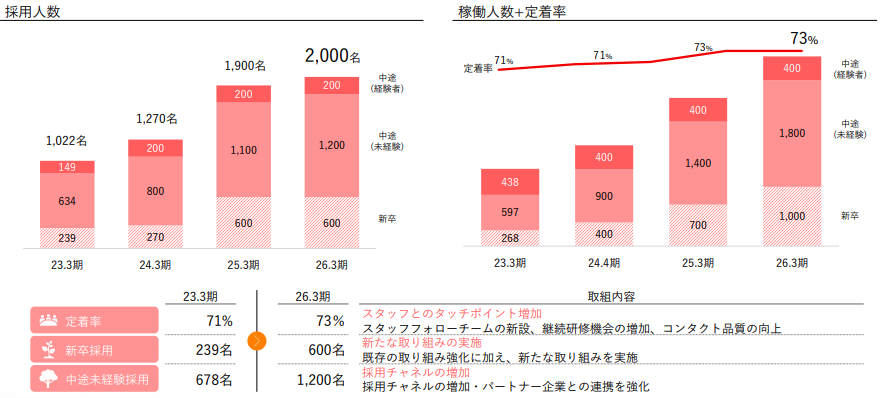

同社は2026年3月期をターゲットとする新中期経営計画「WILL-being 2026」を策定した。重点戦略は、①建設技術者領域の更なる成長、収益化を実現、②国内Working事業(建設技術者領域以外)の再成長、③海外Working事業の安定した成長である。建設技術者領域の更なる成長、収益化を実現では、正社員派遣採用人数をこの3年で倍増できるかが達成の鍵を握る。また、国内Working事業(建設技術者領域以外)の再成長では、正社員派遣と外国人管理受託の拡大が鍵を握る。加えて、海外

Working事業の安定した成長では、人材紹介売上比率を高めながら、安定した派遣売上を拡大できるかが鍵を握る。新たにスタートした新中期経営計画の実現に向けた具体的な施策と進捗状況が注目される。

また、2023年6月開催予定の定時株主総会終了後に角裕一氏が同社の代表取締役へ就任する。今回策定された新中期経営計画(24/3期から26/3期)を新経営体制のもとで行うため異動である。角氏は、2008年のリーマンショックによりファクトリーアウトソーシング領域で厳しい事業環境に置かれた中で、強いリーダーシップを発揮し業績回復に大きく貢献した。 また、グループの中で最注力領域であるウィルオブ・コンストラクションの代表取締役としてこの約3年間で事業を大きく成長させる等、同社グループの成長に大きく貢献している。角社長のリーダーシップのもと同社にどの様な変化がおこるのか注目される。

<参考1:中期経営計画「WILL-being 2026」の基本方針>

同社は2026年3月期をターゲットとする新中期経営計画「WILL-being 2026」を策定した。基本方針は、国内Working事業の再成長。

【経営目標】

|

23/3期実績 |

26/3期目標 |

23/3期→26/3期 |

||

| 目標 | 売上収益

新規M&Aは含めず |

1,439億円 |

1,700億円 |

CAGR+6% |

| 営業利益

(営業利益率) |

53.1億円 (3.7%) |

65.0億円 (3.8%) |

CAGR+7% (+0.1p) |

|

| KPI | 採用人数/年

(建設技術者領域) |

1,000名 |

2,000名 |

+1,000名 |

| 定着率

(建設技術者領域) |

71% |

73% |

+2p |

|

| 正社員派遣稼働人数

(国内W (建設技術者領域除く)) |

2,450名 |

4,700名 |

+2,250名 |

|

| 外国人雇用支援人数

(国内W (建設技術者領域除く)) |

1,750名 |

6,800名 |

+5,050名 |

|

| 人材紹介売上比率

(海外W) |

14% |

17% |

+3p |

|

|

23/3期 |

24/3期 中計 |

25/3期中計 |

26/3期 中計 |

|

| 売上高 |

1,439 |

1,440 |

1,596 |

1,700 |

| 営業利益 |

53 |

43 |

47 |

65 |

| 営業利益率 |

3.7% |

2.9% |

3.0% |

3.8% |

国内Working事業に先行投資として3年間累計で約35億円を投下し、26/3期に高い成長を目指す。

| 23/3期営業利益 |

43 |

|

| 技術者領域 |

+17 |

黒字化を実現 |

| 海外Working事業 |

+15 |

人材紹介売上増加 |

| 外国人管理受託 |

+6 |

受託人数増加 |

| 広告宣伝費 |

-5 |

WILLOFブランドプロモーション費用 |

| 本社コスト |

-11 |

人件費、新規M&A諸費用(5億円)等 |

| 26/3期営業利益 |

65 |

*単位:億円

*23/3期の営業利益は、一過性影響等を除外するため、連結の範囲の変更を伴う子会社株式売却の売却益(+2.3億円)及び24/3期以降の連結除外影響(+4.6億円)、海外Wの補助金収入(+4.9億円)、24年3月期の計画為替レートに対する為替影響(+2.3億円)、子会社化年度決算訂正影響(△4.0億円)を調整した数字。

【重点戦略】

|

国内Working事業 |

||

|

戦略Ⅰ |

建設技術者領域の更なる成長、

収益化を実現 |

新卒含む未経験者採用を倍増

1,000名 (23/3期)⇒2,000名 (26/3期) |

|

戦略Ⅱ |

国内Working事業

(建設技術者領域以外) の再成長 |

正社員派遣人数を倍増

2,450名 (23/3期)⇒ 4,700名(26/3期)(2)外国人管理受託人数を3倍 1,750名(23/3期)⇒ 6,800名(26/3期) |

|

海外Working事業 |

||

|

戦略Ⅲ |

海外Working事業の安定した成長 | 既存事業の安定力強化 |

<戦略Ⅰ 建設技術者事業の更なる成長、収益化を実現>

年間採用人数を、23/3期の1,000名から26/3期は2,000名へ増加する。また、定着率を、23/3期の71%から26/3期は73%へ引き上げる。これらの実現に向け、新卒、中途未経験者採用人数倍増に向け、積極的な採用活動を実施する。

(同社中期経営計画より)

<戦略Ⅱ 国内Working事業(建設技術者領域以外)の再成長>

外国人雇用管理受託を23/3期の1,750名から26/3期は6,800名へ増加する。また、正社員派遣稼働人数を23/3期の2,452名から26/3期は4,700名へ増加する。これらの実現に向け、外国人管理受託は、営業人員の増加によるオーダー獲得、正社員派遣は、建設技術者領域同様新卒及び未経験採用を積極的に行う。

(同社中期経営計画より)

また、2019年10月に国内ブランドを「WILLOF」冠に統一したものの、その後感染症が拡大し、ブランドプロモーションを実施できなかった。今後、採用環境の悪化、それにより採用単価の上昇が見込まれるため、自社ブランド強化に向けたブランドプロモーションを実施(3億-5億/年)する予定である。加えて、27/3期以降の利益最大化に向けて、営業人員の増員、採用費、広告宣伝費等の先行投資として、24/3期は11億円の先行投資を実施する予定である。

<戦略Ⅲ 海外Working事業の安定した成長>

海外Working事業においては、ポストコロナの一時的な人材需要は一巡したものの、安定した成長を実現する。

人材紹介売上比率を高めながら、安定した派遣売上拡大するとともに、コスト削減に取り組む。人材紹介売上比率を23/3期の14%から26/3期は17%へ高める。また、派遣売上高を23/3期の495億円から26/3期は511億円へ拡大する。

◎重点施策

(1)粗利改善

コロナ前にはなかったパイプラインができたことで、人材紹介は今後も堅調に推移する見込みである。今後コンサルタントの増員を行う。

(2)安定力強化

政府系、公共事業関連等ディフェンシブ領域での人材派遣を拡大する。

(3)コスト削減

グループ各社のシステム統合を実施する。先ずは会計システムの統合を行う。

(4)コスト削減

動機付けインセンティブプランの導入などリテンションプランや第3世代へのサクセッションプランを策定する。

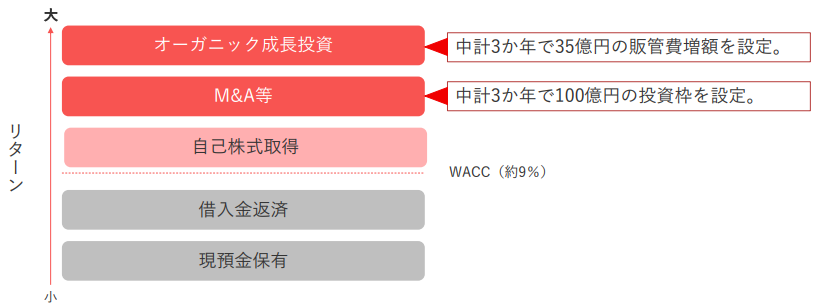

【キャッシュ・アロケーション方針】

オーガニック成長投資、M&A等の投資を最優先とする。余力がある場合は、それらに次ぐWACCを上回る投資として自己株式取得を業績進捗に応じて都度検討する方針である。

(同社中期経営計画より)

【M&A方針】

新中計において、ターゲット、財務規律を設け、M&Aを再開し、投資枠としては、本中計期間で100億円を設定する。

◎M&A方針

| ターゲット | 『働く人をエキスパートにしていくキャリアパスの最大化と最適化』との整合性を重視しながら、ウィルグループの成長を加速できる領域且つ将来の営業利益率目標に貢献できる企業。

◆IT・建設・製造 技術者人材事業 ◆エキスパートへの職種拡大が見込める紹介事業 ◆教育研修事業 |

| プロセス | ◆担当領域責任者及びPMI担当者による初期段階から関与。

◆同社の過去M&Aプロセスの遂行による透明性を確保。 |

| 財務規律 | ◆M&A資金は、フリーC/F、借入の順番とする。

◆当社の資本コスト(WACC:9%)を上回るROICを少なくとも達成。(買収時における適切な価格の設定) |

| ガバナンス | シナジー創出の為のマネジメント強化、投資時の買収計画に対するモニタリング等を通じて、適切なガバナンスを実施。 |

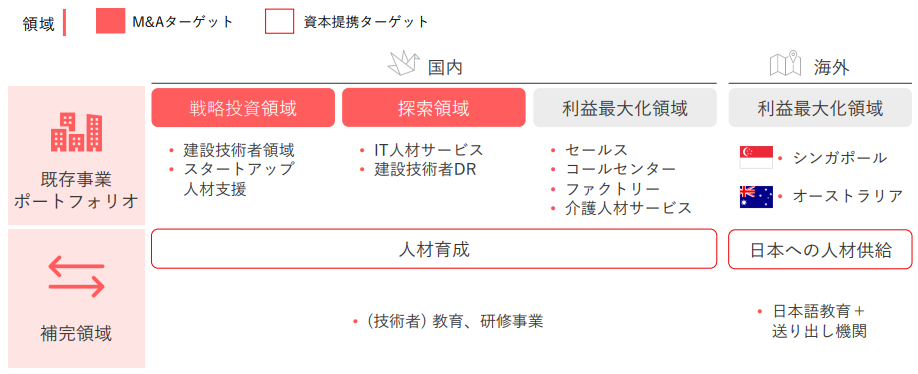

また、戦略投資領域、探索領域及びその補完領域にターゲットを絞る。

(同社中期経営計画より)

【株主還元】

本中計1年目、2年目は23/3期比で減益の見通しである。この状況を勘案し、本中計における株主還元方針は、「累進配当かつ総還元性向30%以上」に変更する。減配を原則実施せず、増配または維持するとともに、期中の業績進捗に応じ機動的な自己株式取得を都度検討する。

<参考2:コーポレート・ガバナンスについて>

◎組織形態及び取締役、監査役の構成

| 組織形態 | 監査役設置会社 |

| 取締役 | 7名、うち社外3名 |

| 監査役 | 3名、うち社外3名 |

◎コーポレート・ガバナンス報告書(更新日:2022年6月21日)

基本的な考え方

当社は、経営の透明性とコンプライアンスを徹底するため、コーポレート・ガバナンスの充実を図りながら、当社グループ全体の経営環境の変化に迅速かつ柔軟に対応できる体制を構築します。また、企業倫理、経営理念等を当社グループ全体に浸透させるため、様々な施策を通じて全社的な活動を展開します。

<実施しない主な原則とその理由>

【補充原則3-1-3 情報開示の充実】

(1)サステナビリティ等の取組み 当社グループは、「個と組織をポジティブに変革するチェンジエージェント・グループ」をミッションに掲げ、世の中にポジティブな変化を生み出す企業として、社会と共に持続的に成長したいと考えています。環境、社会、ガバナンス等あらゆるサステナビリティを巡る課題への対応は、リスク減少・収益機会にもつながる重要な経営課題であるとの認識のもと、当社取締役会は、重要課題(マテリアリティ)とKPIを定めるとともに、経営理念「MISSION・VISION・VALUE」に基づく企業活動を通じてこれらに対する取り組みを進めています。 また、2022年4月にサステナビリティ活動の審議機関として、代表取締役社長が委員長を務める「サステナビリティ委員会」を設置しました。当社社内取締役及び国内主要子会社の取締役が委員として構成しており、サステナビリティに関する活動方針や実行計画の協議・検討・策定、重要課題(マテリアリティ)のKPI推進状況のモニタリング等を行い、委員会で議論された内容等は、取締役会へ報告を行います。 サステナビリティに関する取り組みの詳細については、2021年12月に統合報告書を開示したほか、当社ホームページに開示しています。 また、今後は持続的な企業価値の向上に向けて人的資本および知的財産の投資等についても開示情報の充実を進めていきます。

(2)気候変動の取組み 当社グループは、「2031年3月期までに2020年3月期比でCO2の排出量を総量20%削減」する目標を定めています。CO2算定の対象領域として、オフィスからのCO2排出だけでなく、従業員の事業活動や、サービスのライフサイクル全体もCO2算定の対象範囲としています。クライアント、取引先、従業員と協働しながら、広範囲での地球温暖化防止活動に取り組んでいきます。また、気候変動に係るリスク及び当社の事業等への影響については、TCFDフレームワークに基づき、複数シナリオ(2.0°C、4.0°C)を用いて「ガバナンス」、「戦略」、「リスク管理」、「指針と目標」の4項目について分析を行い、取締役会で審議しました。その詳細につきましては当社ホームページに開示しています。 今後も段階的に情報開示を進め、全体的な開示内容の質と量についても、充実させていきます。(サステナビリティへの取り組み:https://willgroup.co.jp/sustainability/index.html)(環境への取り組み:https://willgroup.co.jp/sustainability/environment/)

<開示している主な原則>

【補充原則2-4-1 女性の活躍推進を含む社内の多様性の確保】

変化の激しい市場環境、未来の予測が難しい時代において、現状の事業領域にとらわれず新たな事業機会を創出していくためには、多様な視点や価値観を企業経営に活かすことが重要であると認識しています。そのため当社グループにおいては女性、外国人、様々な職歴をもつ中途採用者など、多様な人材の採用・登用を積極的かつ継続的に行いつつ、個人の特性や能力を活かせる職場環境の整備やマネジメント層の教育などの取り組みを進めています。2030年までにそれぞれの社員比率と同程度の中核人材比率となるようこれからも取り組んでいきます。(1)女性の中核人材登用 近年、女性活躍推進を積極的に進めており、若年層のキャリア形成研修、管理職層へのマネジメント研修などを実施しています。正規社員のうち女性社員比率が41.6%であるのに対し、女性管理職比率は31.9%と同水準には達していません。2030年に女性管理職40%を目指し、職場環境の整備、キャリア意識醸成等に継続的に取り組み、将来的に経営の意思決定に関わる女性社員を増やしていきます。

【原則3-1 情報開示の充実】

経営理念、経営戦略、中期経営計画を当社ホームページで開示しています。

(経営理念:https://willgroup.co.jp/profile/policy.html)

(中期経営計画:https://willgroup.co.jp/ir/strategy.html)

(2)本報告書I-1.基本的な考え方に記載の通りです。これに基づく具体的な方針や取り組みについては、本報告書の各項目をご参照ください。

(3)当社取締役の報酬の決定に関する方針は、本報告書II-1.機関構成・組織運営等に係る事項【取締役報酬関係】に記載しています。

(4)経営陣幹部の選任と取締役候補の指名については、社内規程に基づき、的確かつ迅速な意思決定、適切なリスク管理、業務執行の監視及び会社の各機能とグループ会社各事業部門をカバーできるバランスを考慮し、適材適所の観点より総合的に検討しています。また、監査役候補の指名については、財務・会計に関する知見、当社事業分野に関する知識及び企業経営に関する多様な視点のバランスを確保しながら、適材適所の観点により総合的に検討しています。これらの方針に基づき、独立社外取締役を含む「指名委員会(旧選考委員会)」において事前に審議し、取締役会で決議します。また、経営陣幹部の解任ついても同様に、社内規程に基づき、独立社外取締役を含む「指名委員会(旧選考委員会)」において事前に審議し、取締役会で決議します。

(5)取締役・監査役の各候補者及び選任理由ならびに経歴等は、その都度株主総会参考書類に記載しています。株主総会参考書類については、当社ホームページに掲載している株主総会招集通知をご参照ください。解任を行う場合は、方針と手続に則り、適宜適切に開示します。(株主総会招集通知:https://willgroup.co.jp/ir/library/report.html)

【原則5-1 株主との建設的な対話に関する方針】

当社では、「情報開示の基本方針」「情報開示の基準」「情報開示の方法」「将来の見通しに関して」及び「沈黙期間について」からなるディスクロージャー・ポリシーを策定し、当社ホームページで公表しています。(ディスクロージャー・ポリシー:https://willgroup.co.jp/ir/disclosure.html) また、株主との建設的な対話を促進するための方針を次の通りとしています。

(1)当社のIR活動は、代表取締役、管理本部担当執行役員が積極的に対話に臨み、経営戦略・事業戦略・財務情報等について、公平性・正確性・継続性を重視し、双方向の良好なコミュニケーションを図るIR活動を展開します。

(2)管理本部を中心とし、経営企画、総務、財務、経理、法務部門、各事業責任者等が有機的に連携し、適時かつ公正、適正に情報開示を行います。

(3)対話の手段として、個人向け会社説明会、機関投資家向け決算説明会を開催しています。また、説明会動画、質疑応答の内容等をホームページに掲載する等、IR活動の充実に引き続き取り組みます。

(4)株主との個別面談については、財務部IRチームを窓口として、株主の希望及び面談の目的等を踏まえて、経営人幹部、社外取締役を含む取締役または監査役が面談を行い、合理的な範囲で適切に対応を行います。

(5)対話において把握された株主の意見・懸念等は、代表取締役または管理本部担当執行役員を通じて、四半期単位で、当社各会議体へ適切かつ効果的なフィードバックを行います。

(6)ディスクロージャー・ポリシーに基づく沈黙期間の設定の他、インサイダー情報の管理に関する規程を運用し、徹底します。※上記にかかる開示書類につきましては、当社ホームページ(https://willgroup.co.jp/ir/index.html)から閲覧いただけます。