GameWith(6552) eスポーツ・NFTゲーム成長 増収・営業増益

今泉 卓也 社長 |

株式会社GameWith(6552) |

|

企業情報

|

市場 |

東証スタンダード市場 |

|

業種 |

サービス業 |

|

代表者 |

今泉 卓也 |

|

所在地 |

東京都港区三田一丁目4番1号 住友不動産麻布十番ビル4階 |

|

決算月 |

5月 |

|

HP |

株式情報

|

株価 |

発行済株式数 |

時価総額 |

ROE(実) |

売買単位 |

|

|

362円 |

18,340,200株 |

6,639百万円 |

3.7% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

0.00 |

– |

8.90円 |

40.6倍 |

181.27円 |

1.9倍 |

*株価は4/10終値。発行済株式数、DPS、EPSは2023年5月期第3四半期決算短信より。ROE、BPSは前期実績。

業績推移

|

決算期 |

売上高 |

営業利益 |

経常利益 |

親会社株主帰属利益 |

EPS |

DPS |

|

2019年5月(実) |

3,148 |

808 |

807 |

686 |

39.12 |

0.00 |

|

2020年5月(実) |

2,890 |

408 |

408 |

219 |

12.23 |

0.00 |

|

2021年5月(実) |

2,880 |

-209 |

-224 |

-217 |

-12.07 |

0.00 |

|

2022年5月(実) |

3,120 |

200 |

223 |

118 |

6.57 |

0.00 |

|

2023年5月(予) |

3,573 |

300 |

287 |

160 |

8.90 |

0.00 |

* 予想は会社側予想。2020年5月期より連結。単位:百万円、円。

(株)GameWithの2023年5月期第3四半期決算概要等についてお伝えします。

目次

今回のポイント

1.会社概要

2.成長戦略

3.2023年5月期第3四半期決算概要

4.2023年5月期業績予想

5.今後の注目点

<参考:コーポレート・ガバナンスについて>

今回のポイント

- 23年5月期第3四半期累計の売上高は前年同期比14.8%増の26億19百万円。NFTゲームを主軸に新規事業が大幅に伸びたことに加え、eスポーツの成長も継続した。営業利益は同40.4%増の2億46百万円。増収に伴い売上総利益が同15.7%増加、販管費率が低下したこともあり大幅増益となった。四半期ベースでは、前年同期比10.2%増収、83.2%営業増益。2Qとの比較では減収となった。しかし、営業利益については既存事業のコスト効率化プロジェクトの効果等もあり新規事業の投資増を吸収して大幅増となった。

- 業績予想に変更は無い。23年5月期は、売上高は前期比14.5%増の35億73百万円、営業利益は同49.7%増の3億円と2桁の増収増益の予想。営業利益率は同2.0ポイントの改善を見込む。既存事業と新規事業の両方で売上増を予想。既存事業においては有料ゲームの拡販とコスト精査による効率化、利益率改善、利益増加を目指す。新規事業では中長期的な成長に向けた積極的な投資を実施し、収益拡大を図る。

- 新規事業では、NFTゲームが急速に伸びており、今後どこまで伸びていくか非常に注目される。回線事業においても順調に伸びており、新規事業が本格軌道に乗り始めた。既存事業ではコスト効率化プロジェクトが着実に進んでおり、四半期毎の営業利益は1Qの7百万円から2Qは95百万円、3Qには1億43百万円と急速に伸びてきている上、今後の改善余地も大きい。通期予想に対する進捗率は高く、今期業績を達成した上で、24/5期の動向がより注目される段階に入ってきた。

1.会社概要

主として国内最大級のゲーム情報メディア「GameWith」の運営・管理を行うほか、さらなる成長を目指し、「eスポーツ」「NFTゲーム」「光回線事業」の育成に注力中である。

【1-1 ミッション・ビジョン】

以下のようなミッション・ビジョンを掲げている。

2013年にマンションの1室でスタートした同社は、ゲーム攻略情報をリリース後、ゲームのレビュー、動画、コミュニティなどのゲームを楽しむ上で必要な周辺環境を創出してきた。

「熱中できるゲームを見つけたい」「一緒にゲームをする仲間を見つけたい」など、ゲームユーザーが求めていることと、「ゲームを知ってほしい」「長くゲームを続けてほしい」など、ゲーム業界が求めていること双方の理想を実現していき、「ゲームをより楽しめる世界を創る」ことを目指している。

ミッション「ゲームをより楽しめる世界を創る」

ゲームに熱中し、ゲームで繋がり、ゲームを仕事にして誇れる。そんな「ゲームをより楽しめる世界」を、私たちGameWithが創り出していく。

ビジョン「世界のゲームインフラになる」

ゲームをプレイするユーザーにとっても、ゲームを開発するメーカーにとっても、GameWithがいなければ提供できない体験や価値を提供し、ゲームを楽しむことに関わる全ての人たちのインフラのような存在になっていく。

メディア事業にとどまることなく、 ゲームをより楽しむための、あらゆる事業領域に進出していく。

【1-2 事業内容】

国内最大級のゲームメディア「GameWith」を運営している。

具体的には、ゲームを有利に進めるための情報を提供する「ゲーム攻略」、ゲームを見つけるための情報を提供する「ゲーム紹介」、専属のゲームタレントが動画プラットフォーム上で行う「動画配信」等のコンテンツを提供しており、アドネットワーク等を利用した「ネットワーク広告」または「タイアップ広告」として広告枠を販売することで収益をあげている。

加えて、現在を会社の第二創業期と位置づけ、「eスポーツ」「NFTゲーム」「回線事業」など、主要事業とシナジーを生み出す様々な新規事業の拡大に注力している。

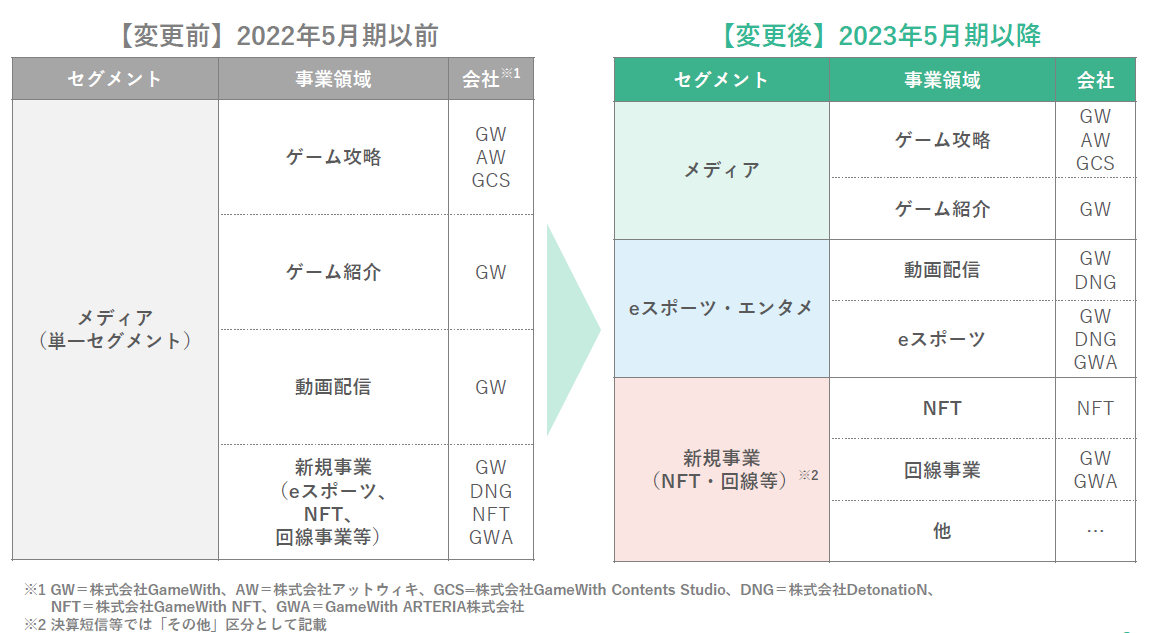

そうした中、特に今後成長が見込まれる e スポーツやその他新規事業の損益状況及び成長性をより明確にし、今後収益の柱となるよう注力することを目的に、2023年5月期より報告セグメントをメディアの単一セグメントから、「メディア」「eスポーツ・エンタメ」「その他(新規事業:NFT・回線等)」の3区分に変更した。

(同社資料より)

セグメント区分

(1)メディア事業

多くのユーザーから支持を集めるゲーム情報メディア「GameWith」等の企画・運営を行っている。

ゲームを有利に進めるための攻略情報やゲームを見つけるための紹介情報等のコンテンツを、主にWebサイトの利用者に提供し、そこに表示される広告枠を販売すること等により収益を得ている。

コンテンツ作成においては、コンテンツ作成に特化した組織の運営や、全国どこでもリモートライターとしてゲームを仕事にできる「ゲームプレイワーカー」の活用等を行うことで、より質の高い記事を迅速に提供することができる仕組みを構築している。

広告収入①:ネットワーク広告

複数の広告主が入札を行い、広告枠を獲得するモデルであり、主にゲームの攻略情報に関する記事の提供を行う「ゲーム攻略」領域を展開している。同社所属のゲームに特化したライターがゲームタイトル毎にプロジェクトチームを編成し、実際にゲームを攻略して記事を作成する。ゲーム内でのイベントやアップデートに合わせてタイムリーに記事の提供を行うことでユーザーのニーズに応えている。

広告収入②:タイアップ広告

広告主と直接契約して獲得するモデル。GameWithのメディア価値を活用し、ゲーム会社向けに有料攻略サイト運営やゲーム紹介記事作成等の多様な商材を提供する。

(2)eスポーツ・エンタメ事業

①クリエイターマネジメント

動画制作・編集サポートや企業タイアップ案件の獲得、コラボレーションイベントの企画、ユーザーへのリーチ等、クリエイター単独では難しい分野について組織としてサポートサービスを提供し、主に動画配信収益をクリエイターと分配することで収益を得ている。

②eスポーツチーム運営

「eスポーツ(esports)」とは、「エレクトロニック・スポーツ」の略で、広義には、電子機器を用いて行う娯楽、競技、スポーツ全般を指し、コンピューターゲーム、ビデオゲームを使った対戦をスポーツ競技として捉える際の名称である。野球、サッカーのようなリアルスポーツをそのままビデオゲームにしたものや、シューティングゲーム、パズルゲーム、格闘技など、競技種目は幅広い。

同社では有力な選手をスカウトし固定報酬や練習環境、チームマネジメント等を提供することで、世界で戦え、かつ人気のあるeスポーツチームを運営することに注力しており、これらに経営資源を投下することでチームの価値を上げ、スポンサーや大会賞金、ファンビジネス等、多様な方法で収益を得ている。後述する株式会社DetonatioNの子会社化により収益源の多様化が進んでいる。

現在、合計で11部門のeスポーツチームを運営している。複数の部門で国内大会優勝経験を持つほか、日本代表として世界大会でも結果を残す強豪チームを有している。

2021年6月にはeスポーツのさらなる強化に向け、プロeスポーツチーム「DetonatioN Gaming」(※)の運営会社である株式会社DetonatioNを子会社化した。

株式会社DetonatioNはDetonatioN Gaming設立以来、League of Legends部門のチーム「DetonatioN FocusMe」においては、2015年2月より国内初の「フルタイム・給与制」を導入したほか、2016年3月にはチーム所属外国人選手に対して「アスリートビザ」を取得するなど、eスポーツ選手の競技シーンの構築を始め、「世界で勝てるチーム」をスローガンに、日本におけるプロeスポーツチームのパイオニアとして最前線を走ってきた。

2022年9月には、VALORANT部門において、Riot Games, Inc.(米国)との長期的パートナーシップを締結した。

このパートナーシップ締結により、厳正な審査の上選ばれた世界屈指の強豪30チームが集結するリーグへの参加が内定した。日本からは2チームのみが選ばれている。このほか、Riot Gamesからの1年単位の経済的支援、独自の限定インゲームコンテンツ/プロダクトのコラボレーション機会の提供、世界中のVALORANT月間アクティブプレイヤー1,500万人に向けたブランドコンテンツの提供など、今回のパートナーシップ締結は大きなメリットをGameWithにもたらすこととなる。

2022年12月には、GameWithが持つeスポーツチーム「TEAM GAMEWITH」とDetonatioNが持つeスポーツチーム「DetonatioN Gaming」のブランド統合を行い、「DetonatioN FocusMe」に改称し、リブランディングした新チームでの活動をスタートしている。

GameWith及びDetonatioN、両社の強みを活かし、連携を深めていくことで、eスポーツ選手の競技環境整備を始めとして、ゲームコミュニティやeスポーツ事業の発展・創出に注力していく。

※DetonatioN Gaming

世界大会出場経験のある国内トップレベルの『プロ eスポーツ』チーム。名古屋にホームスタジアムを据えて活動をしている。

所属人数は40名を超え、チームとしてのブランド力はMOBA、FPS、TPS、TCG、格闘ゲーム、対戦アクション、サッカーゲームなど幅広く及んでおり、常に世界の舞台で勝つことを目標に掲げている。2021年10月にはLeague of Legends部門のチームDetonatioN FocusMeが同ゲームタイトルの世界大会において日本初となるベスト16に進出するなど、日本におけるプロeスポーツチームのパイオニアとして注目を集めている。

(3)その他

①NFT事業

「NFT」とは、「Non-Fungible Token」(代替不可能なトークン)のことで、データの改竄を防止するブロックチェーン技術によりデジタル上に存在する価値およびそれが本物であることが証明されている資産。

NFTゲームは、ゲーム内で取得したりプレイヤーが自ら創作したアイテムやキャラクターをNFTマーケットプレイスで売買したり、交換したりすることによって、遊びながら収益を上げることができる点「Play to Earn」が大きな特徴で、ブロックチェーン技術による不正行為防止によってその安全性が担保されている。

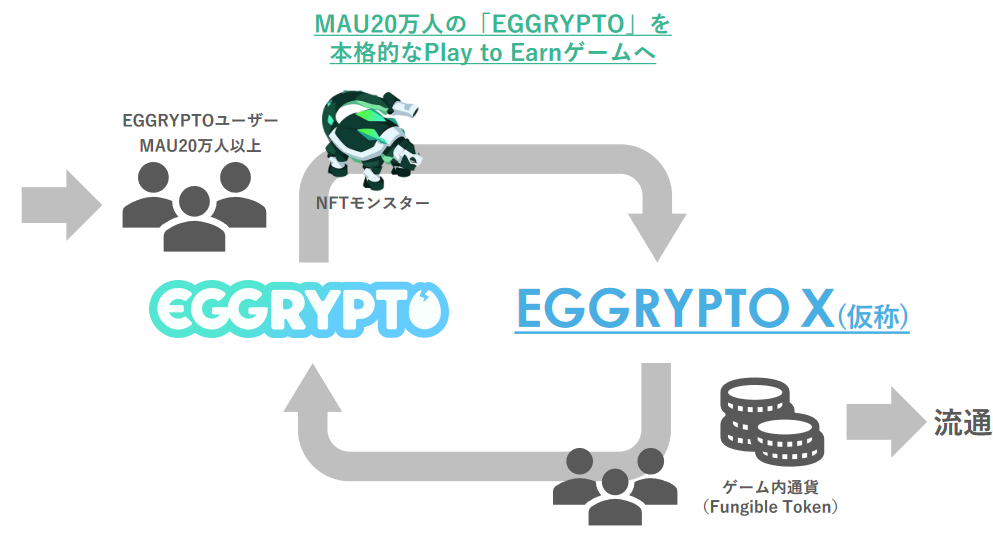

同社では、NFTゲーム開発やブロックチェーン技術を用いたサービス開発を手掛けるスタートアップ、株式会社Kyuzanとの共同開発により、2020年4月、NFTゲーム「EGGRYPTO(エグリプト)」を正式リリースした。

大型アップデート版である「EGGRYPTO X」の開発も進めている。

基本プレイは無料で、セールでのモンスターの購入、マーケットプレイスでの売買など、ユーザーからの課金収益等をレベニューシェアしている。

「EGGRYPTO(エグリプト)」概要

EGGRYPTO(エグリプト)の舞台は世界樹によって守られた世界。ゲーム内のモンスターはブロックチェーンによって発行・管理されており、現実の価値に結びついた資産となる。プレイヤーは、それらのモンスターを、ふ化したり、強化したり、クエストで戦わせるといった体験ができる。

ブロックチェーン上でモンスターの発行上限数が決められ、誰がどのモンスターを保有しているか管理されているため、アプリの中だけで完結せず、モンスターの交換などでプレイヤー同士が繋がることができる。

また、NFTゲーム「EGGRYPTO」以外に、ゲームに関連する様々なNFT関連事業を展開することを計画していることから、その効率的な投資体制の構築等や事業領域の明確化を目的として、2021年9月、100%子会社「株式会社GameWith NFT」を設立。2022年7月には初心者でもNFTゲームを楽しむことができる情報を提供するNFTゲーム専門メディア「GameWith NFT」を立ち上げた。

②光回線事業

eスポーツで勝つためには高速で低遅延のインターネット回線が必須である。そこで同社では、拡大するeスポーツ市場を踏まえ、新たな事業領域の開発を企図し、eスポーツ向け回線事業を2022年3月に開始した。

ゲームを知り尽くした同社ならではの信頼性のある光回線「GameWith光」を提供することで差別化を図っている。専用帯域を使用するなど、通信速度とPing値(※)にこだわり最大限のパフォーマンスを追求する。

※Ping値

応答速度のこと。Ping値が低いほど操作に対してゲーム上での反応が速くなるため、一瞬の動作が勝敗を分けるシューティング系のオンラインゲームでは、可能な限り低いPing値であるプレイ環境が重要となる。同社の回線「GameWith光」はテストプレイにおいても、他回線より圧倒的に低いPing値を実現している。

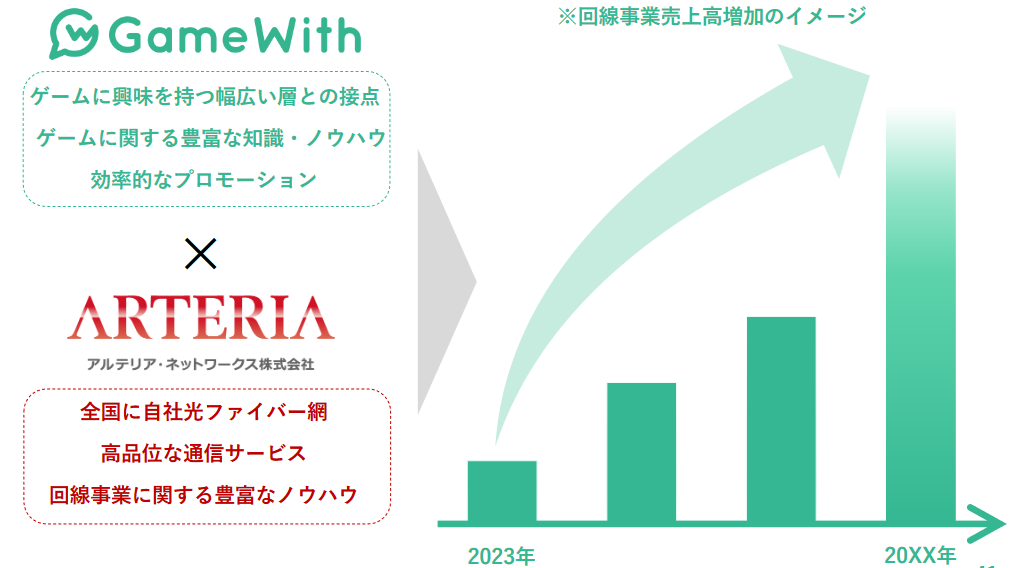

eスポーツに関するインフラ領域の強化を目指し、2022年6月、アルテリア・ネットワークス株式会社(東証プライム、4423)と資本業務提携契約を締結した。

(業務提携の内容)

アルテリア・ネットワークスとGameWithは、アルテリア・ネットワークスが保有する自社光ファイバー網を活用した各種通信サービスにおける実績・経験と、GameWithが持つゲーム関連の動画配信等のノウハウを共有することで、eスポーツ業界の課題解決に向けて共同で取り組むべく、共同出資によるeスポーツ用の配信スタジオの共同運営等を目的としてGameWith ARTERIA株式会社の設立(2022年3月)を行うなど、以前から業務連携を進めてきた。

今回の業務提携により、アルテリア・ネットワークスは、GameWithが推進するeスポーツ関連領域の通信サービスにおける戦略的パートナーとなり、オンラインゲーマー市場で高いニーズがある超高速・低遅延な通信サービスを、アルテリア・ネットワークスが保有する光ファイバー網を活用しながら、そのラインナップも増やして提供を行う。

加えて、取締役を1名派遣し、アルテリア・ネットワークスの通信サービスとGameWithが保有する市場への知見、ユーザー接点といった経営資源を相互に提供・協業することを通じてシナジーを発現・最大化させ、両社の企業価値の向上を目指す。eスポーツ以外の領域においても、協業の可能性について検討する。

(資本提携の内容)

アステリア・ネットワークスが、GameWithの主要株主であるインキュベイトファンド2号、インキュベイトファンド3号より、GameWith株式約369万株(発行済株式総数及び潜在株式総数合計の20.0%)を総額約17億円で取得した。

2.成長戦略

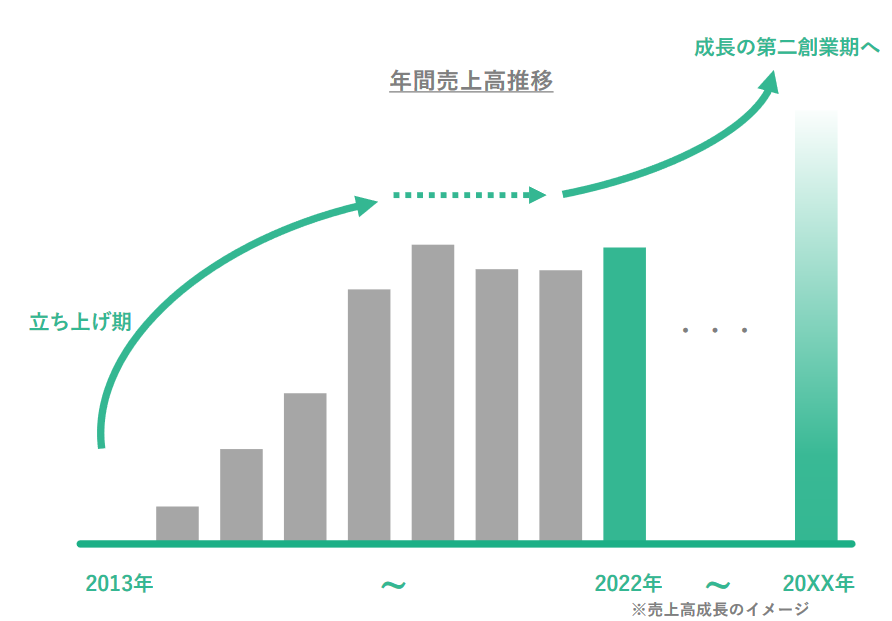

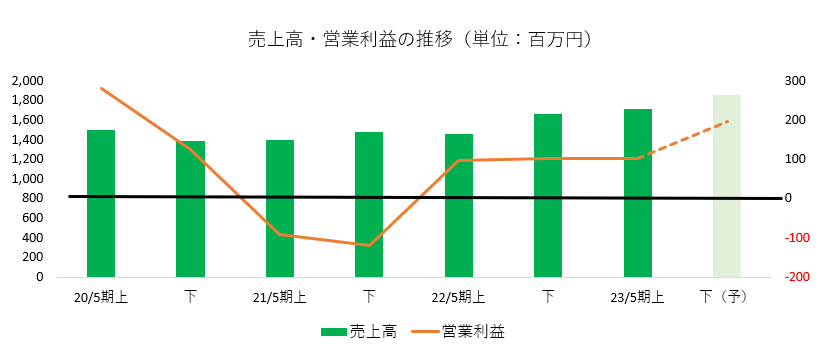

国内最大級のゲーム情報メディア「GameWith」の運営で成長してきた同社は、コロナ禍の影響もあり、20年5月期、21年5月期と2期連続の減収で、21年5月期は損失を計上したが、22年5月期は増収・黒字転換を果たした。

今期以降を第二創業期と位置付け中長期的な成長を追求していく。

(同社資料より)

【2-1 成長イメージ】

2022年5月期はeスポーツ、NFTゲームが大きく成長し、回線事業も開始するなど、新規事業の立ち上げに注力した。

今後、企業理念の実現に向け、既存メディア事業を安定した事業基盤とし、新規事業の拡大を加速させて第二、第三の収益の柱に育成し、さらなる成長を目指す。

(同社資料より)

【2-2 取り組み】

①eスポーツ

日本国内のeスポーツ市場規模は増加傾向にある。同社資料によれば、2018年に48億円であったeスポーツの市場規模は、2025年には4倍弱の179億円まで成長すると見られ、国内eスポーツファン数(試合観戦・動画視聴)も約3倍に増大する見込みである。

|

|

(同社資料より)

一方、世界のeスポーツ市場(2021年)は、日本の78億円を大きく上回る約1,500億円となっている。

海外のeスポーツチームの中には、スポンサー収入、メディア広告、グッズ販売、eスポーツ賞金などを合わせ、約70億円の売上高を計上しているチームもある。DetonatioN社の売上高3億円とは大きな差があるが、今後、大きな成長余地があると同社では考えている。

*DetonatioNの状況と今後

eスポーツチームのスポンサーには、Z世代への訴求等を目的に、様々なジャンルから多くの有名企業が参入している。

DetonatioNも国内有名企業をはじめとした多くのスポンサーを獲得しており、1社あたりのスポンサー単価も直近で上昇傾向にある。

前述のように、VALORANT部門におけるパートナーシップ締結により、League of Legends部門、VALORANT部門の2部門で世界のTier1タイトルを狙うことのできる国内唯一のチームとなった。

世界で結果を出すチーム運営、スポンサー単価の向上、ファンビジネスの強化により、11億ドルのグローバルマーケットを視野に入れ、世界水準の収益、評価を得るチームへの成長を目指している。

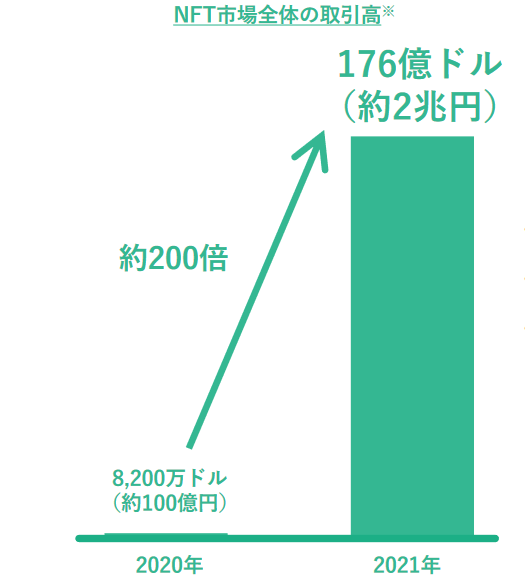

②NFTゲーム

2021年のNFT市場全体の取引高は前年比約200倍の176億ドル(約2兆円)となり、NFTゲーム関連市場は、大きな盛り上がりをみせている。直近では暗号資産を歩いて稼ぐ「フィットネス系NFTゲーム」が流行するほか、国内大手ゲームメーカーがNFTやブロックチェーン領域への進出を発表したり、国内大手企業各社がNFTマーケットプレイスへの参入を発表したりするなど、大手企業の進出を機に、更に大きく成長していくと予想される。

(同社資料より)

前述のように同社ではNFTゲーム「EGGRYPTO」を株式会社Kyuzanと共同開発しているが、2.5周年を超え、MAU(Monthly Active Users、月間ユーザー数)は20万人以上に拡大し、四半期売上高は1億4,000万円以上、累計DL数は150万DL突破と大きく成長している。

成長が続くNFTゲーム市場ではあるが、多くのNFTゲームは流行が過ぎるとプレイヤーが減少していく中、「EGGRYPTO」は継続して成長することに成功している。

このように、NFTゲームは市場規模の拡大が予想され、すでに多くのゲームが登場している一方で、初心者にはハードルが高いと同社は感じている。

そこでNFTゲームプレーヤーの裾野を広げることは同社のミッション・ビジョンに合致するとともに、収益拡大にもつながると考え、NFTゲーム専門メディア「GameWith NFT」を立ち上げている。

これまでにメディア運用で培ったノウハウやブランドを活かし、2021年9月に新設した100%子会社「株式会社GameWith NFT」が、信頼性のあるNFTゲーム専門メディアの運営を行う。

また、現在ゲーム内通貨を稼ぐことができる本格的なPlay to Earnゲーム「EGGRYPTO X」を開発中である。「EGGRYPTO」で入手したNFTを「EGGRYPTO X」でも利用が可能であり、これによりユーザーの相互流入を見込んでいるほか、本格的な対人戦の開始、UI/UXの改善、ゲームバランスの調整など、様々なアップデートを実施して継続性の高いゲームに育てていく考えだ。

(同社資料より)

③光回線事業

GameWithとアルテリア・ネットワークスの強みを活かし、ユーザー数を積み上げ、中長期的な売上高の成長を目指す。

今後2年間での利益回収を想定し、ユーザー獲得コストに先行投資を行う。

(同社資料より)

④既存メディア事業

安定した収益基盤であるメディア領域のさらなる価値向上を図り、2022年6月、株式会社デジタルハーツホールディングス(東証プライム、3676)と資本業務提携契約を締結した。

(デジタルハーツホールディングス概要)

ゲームの不具合検出を行うデバッグ事業を展開しており、国内ゲームデバッグ市場で圧倒的なシェアを有している。また、昨今、ゲームタイトルの海外展開の活発化や、ブロックチェーン技術を基盤にしてつくられたNFTゲームの拡大、メタバースを活用したゲームとビジネスの融合等、ゲーム業界が大きく変化する中、デジタルハーツホールディングスでは、これらの新しいゲームに対応したデバッグ手法の確立や、翻訳・LQA(Linguistic Quality Assurance)、ゲーム開発支援、マーケティング支援、カスタマーサポート等幅広いサービスをワンストップで提供することで、国内外のゲームメーカーの事業の発展を総合的に支援する「グローバル・クオリティ・パートナー」への進化を目指している。

(業務提携の内容)

両社のサービスのクロスセルを積極化することで、開発支援からターゲットを絞った効果的なマーケティング支援、運営支援までワンストップで提供できる体制を強化するとともに、それぞれの強みを活かした新たなサービスメニューの開発を推進することで、サービスの付加価値向上を目指す。これにより、国内ゲームメーカーはもとより、海外ゲームメーカーの日本進出に対し、訴求力の高いソリューションの提供が可能になると見込んでいる。また、両社が有するリクルーティング機能や人材プールを共有することで、ゲーマーやゲームに興味を持つ幅広い人材の採用・戦力化が期待できる。さらに、両社のリソースやこれまで培ってきた業界知見・経験等を融合させることで、eスポーツやNFTゲームといった新たな領域においても、協業の可能性について検討する。

(資本提携の内容)

2022年6月、デジタルハーツホールディングスが、GameWithの主要株主であるYJ1号より、GameWith株式約92万株(発行済株式総数及び潜在株式総数合計の5.0%)を総額約4億円で取得した。

(同社資料より)

3.2023年5月期第3四半期決算概要

【3-1 連結業績】

|

22/5期3Q(累計) |

構成比 |

23/5期3Q(累計) |

構成比 |

前年同期比 |

|

|

売上高 |

2,282 |

100.0% |

2,619 |

100.0% |

+14.8% |

|

売上総利益 |

1,057 |

46.3% |

1,223 |

46.7% |

+15.7% |

|

販管費 |

881 |

38.6% |

976 |

37.3% |

+10.8% |

|

営業利益 |

175 |

7.7% |

246 |

9.4% |

+40.4% |

|

経常利益 |

206 |

9.0% |

230 |

8.8% |

+11.5% |

|

四半期純利益 |

119 |

5.2% |

130 |

5.0% |

+9.4% |

* 単位:百万円。四半期純利益は親会社株主に帰属する四半期純利益、以下同様。

増収、営業増益

売上高は前年同期比14.8%増の26億19百万円。eスポーツ及びNFTゲームが大きく成長した。

営業利益は同40.4%増の2億46百万円。増収に伴い売上総利益が同15.7%増加、販管費率も低下し大幅増益。

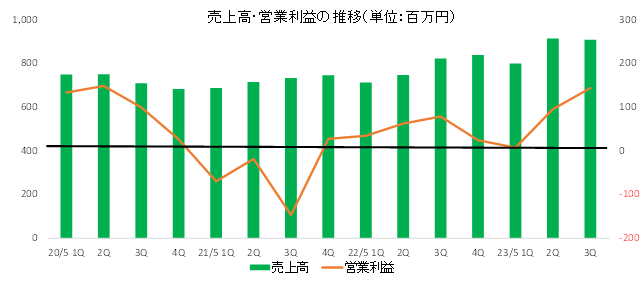

四半期ベース(11-2月)では、前年同期比10.2%増収、83.2%営業増益。四半期ベースで過去最高の売上高であった2Qとの比較では減収となったものの、営業利益についてはコスト効率化プロジェクトの効果等もあり2Q比でも大幅な増益となった。新規事業では特にNFTゲームが前年同期比148.6%増収と顕著、eスポーツ・エンタメも引き続き売上が伸長する中で損失が縮小した。

|

22/5 1Q |

2Q |

3Q |

4Q |

23/5 1Q |

2Q |

3Q |

4Q |

|

|

売上高 |

712 |

746 |

822 |

838 |

798 |

913 |

907 |

– |

|

増収率 |

+3.7% |

+4.4% |

+12.4% |

+12.5% |

+12.0% |

+22.5% |

+10.2% |

– |

|

販管費 |

290 |

282 |

309 |

366 |

335 |

317 |

323 |

– |

|

販管費率 |

40.7% |

37.8% |

37.6% |

43.7% |

42.1% |

34.8% |

35.7% |

– |

|

営業利益 |

34 |

62 |

78 |

24 |

7 |

95 |

143 |

– |

|

増益率 |

– |

– |

– |

-10.6% |

-77.3% |

+51.9% |

+83.2% |

– |

|

営業利益率 |

4.9% |

8.4% |

9.5% |

2.9% |

1.0% |

10.4% |

15.8% |

– |

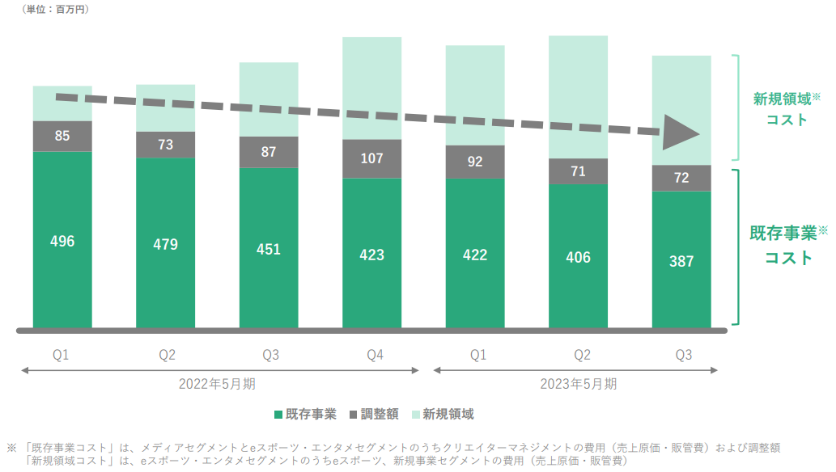

◎コスト効率化プロジェクト

既存事業の利益率改善を目指して以下のような施策を進めている。

| コスト構造の見直し | ・攻略記事のタイトル別コストの精査

・動画配信のチャンネル別コストの精査 等 |

| 全社的なコスト削減活動の実施 | ・コスト削減を各部門の重要KPIに設定

・進捗確認定例ミーティングを各部門で実施 等 |

| コスト削減意識の徹底 | ・不要な残業や深夜休日帯の勤務の削減

・オフィスの一斉消灯、空調の温度管理 等 |

人材の適正化も行い、対象となる既存事業のコストは順調に減らせている状況。

(同社資料より)

【3-2 セグメント別動向】

|

22/5期3Q (累計) |

構成比 |

23/5期3Q (累計) |

構成比 |

前年同期比 |

|

|

メディア |

1,800 |

78.9% |

1,827 |

69.8% |

+1.5% |

|

eスポーツ・エンタメ |

410 |

18.0% |

634 |

24.2% |

+54.6% |

|

その他 |

70 |

3.1% |

157 |

6.0% |

+122.2% |

|

売上高合計 |

2,282 |

100.0% |

2,619 |

100.0% |

+14.8% |

|

メディア |

561 |

31.2% |

778 |

42.6% |

+38.6% |

|

eスポーツ・エンタメ |

-139 |

– |

-162 |

– |

– |

|

その他 |

-1 |

– |

-133 |

– |

– |

|

調整 |

-244 |

– |

-235 |

– |

– |

|

セグメント利益合計 |

175 |

7.7% |

246 |

9.4% |

+40.4% |

*単位:百万円。利益の構成比は売上高営業利益率。

(1)メディア

増収増益。

ネットワーク広告が好調。メディアのKPIとなる四半期毎の月間平均PV数は、家庭用ゲームの大型タイトルの発売の影響で増加。四半期毎の月間平均PV単価指標については横ばい。

コスト効率化プロジェクトの効果もあり、高い利益率を維持している。

|

|

(同社資料より)

(2)eスポーツ・エンタメ

大幅増収、損失は拡大。

3Qは大会やイベントの実施が比較的少なかったため2Qとの比較では減収となったものの、前年同期比では成長。Riot Gamesとのパートナーシップにより2~3月に発売された「VALORANT」のゲーム内デジタルグッズの分配金を計上。約2,000万ドル(約27億円)の売上の半分を大会出場チームに分配。

コストについては、引き続き成長が見込めるeスポーツ領域に関しては積極的に投資を行っていく一方で、既存の動画配信領域等はコスト削減を進めていく方針。

|

|

(同社資料より)

◎トピック

eスポーツで主力のVALORANT部門では、直近でも多くの活動を実施。世界で戦うチームへ

| 1/18 | DetonatioNによる海外子会社(孫会社)「DetonatioN KOREA Co.,Ltd」設立 |

| 2/14~ | ブラジルで開催される公式大会「2023 VCT LOCK//IN」に出場 |

| 3/8 | ゲーム内スキンの売上が2,000万ドル(約27.3億円)を突破、半分の1,000万ドルを出場チームへ分配することを発表 |

| 3/16 | 女性チーム「VALORANT Game Changers」が始動 |

| 3/25~ | 韓国で開催される公式アジアリーグ「VCT Pacific 2023」が開幕

大会期間は5/28まで、全10チームが出場し日本からは2チームが出場 |

| 3/29 | 「VCT Pacific 2023」の今後全試合のパブリックビューイングを、コミュファeSports Stadium名古屋(コミュスタ)にて実施することを発表 |

(3)新規事業(NFT・回線等)

大幅増収、損失は縮小。

「EGGRYPTO」は、年末イベントの成功や本格的な対人戦のアップデート等の影響もあり、売上高が大きく成長。四半期売上(アプリ課金ベースでのグロス売上)は1億4,000万円以上に達し、累計ダウンロード数は150万を突破した。

回線事業についても前四半期比で順調に増加。2月1日より「GameWith光」に新プランを追加し、提供開始。23/5期はプロモーション等に先行投資を行い、さらなる中長期的な成長を目指す。

NFT、回線とも中長期的な成長を目指し、プロモーションや人材関連費用に積極的に投資している。

|

|

(同社資料より)

【3-3 財務状態】

◎主要BS

|

22年5月末 |

23年2月末 |

増減 |

22年5月末 |

23年2月末 |

増減 |

||

|

流動資産 |

4,075 |

3,675 |

-399 |

流動負債 |

982 |

774 |

-208 |

|

現預金 |

3,558 |

3,088 |

-469 |

仕入債務 |

116 |

104 |

-11 |

|

売上債権 |

446 |

491 |

45 |

固定負債 |

625 |

395 |

-229 |

|

固定資産 |

807 |

799 |

-8 |

負債合計 |

1,608 |

1,170 |

-437 |

|

有形固定資産 |

92 |

74 |

-17 |

純資産 |

3,274 |

3,304 |

29 |

|

無形固定資産 |

305 |

287 |

-17 |

利益剰余金 |

2,368 |

2,498 |

130 |

|

投資その他の資産 |

410 |

436 |

26 |

負債純資産合計 |

4,882 |

4,474 |

-408 |

|

資産合計 |

4,882 |

4,474 |

-408 |

長短有利子負債 |

926 |

680 |

-246 |

*単位:百万円。

現預金の減少などで資産合計は前期末比4億8百万円減少。有利子負債、仕入債務の減少などで負債合計は同4億37百万円減少。

自己株式の取得などはあったものの、利益剰余金の増加を主因に純資産は同29百万円の増加。

自己資本比率は前期末から6.7%上昇し、73.8%となった。

4.2023年5月期業績予想

◎業績予想

|

22/5期 |

構成比 |

23/5期(予) |

構成比 |

前期比 |

|

|

売上高 |

3,120 |

100.0% |

3,573 |

100.0% |

+14.5% |

|

営業利益 |

200 |

6.4% |

300 |

8.4% |

+49.7% |

|

経常利益 |

223 |

7.1% |

287 |

8.1% |

+28.6% |

|

当期純利益 |

118 |

3.8% |

160 |

4.5% |

+35.5% |

*単位:百万円。予想は会社側予想。

業績予想に変更なし、2桁の増収増益を予想

業績予想に変更は無い。売上高は前期比14.5%増の35億73百万円、営業利益は同49.7%増の3億円の予想。営業利益率は同2.0ポイントの改善を見込む。

既存事業と新規事業の両方で売上増を予想。既存事業においては有料ゲームの拡販とコスト精査による効率化、利益率改善、利益増加を目指す。新規事業では中長期的な成長に向けた積極的な投資を実施し、収益拡大を図る。

5.今後の注目点

新規事業では、NFTゲームが急速に伸びており、今後どこまで伸びていくか非常に注目される。回線事業も順調に成長しており、新規事業が本格軌道に乗り始めた。eスポーツにおいてはイベントの状況などにより波はあるものの、基調は2桁増収。既存事業ではコスト効率化プロジェクトが着実に進んでおり、収益性は大きく改善。これらにより、四半期毎の営業利益は1Qの7百万円から2Qは95百万円、3Qには1億43百万円と急速に伸びてきた。また、売上成長が顕著なeスポーツ・エンタメ事業や新規事業は先行投資により赤字となっており、今後の改善余地も大きい。3Q累計営業利益の通期予想に対する進捗率は82.2%に達している。今期業績を達成した上で、24/5期の動向がより注目される段階に入ってきた。

<参考:コーポレート・ガバナンスについて>

◎組織形態及び取締役、監査役の構成

| 組織形態 | 監査役設置会社 |

| 取締役 | 5名、うち社外3名 |

| 監査役 | 3名、うち社外3名 |

◎コーポレート・ガバナンス報告書(更新日:2022年12月23日)

基本的な考え方

当社は、「ゲームをより楽しめる世界を創る」というミッションのもと、ゲームに携わる全ての人や企業にとって最適な環境を作る事業運営体制の構築に向け、健全性と透明性が確保された迅速な意思決定を可能とする体制の整備を進めるとともに、コンプライアンスの徹底やリスク管理を含めた内部統制の強化を図っております。これらの取組みを通じて、コーポレート・ガバナンスのさらなる充実を目指し、企業価値の最大化に努めてまいります。また、企業倫理、経営理念等を当社グループ全体に浸透させるため、様々な施策を通じて全社的な活動を展開します。

<コーポレートガバナンス・コードの各原則を実施しない理由(抜粋)>

【補充原則2-4①】

当社は、女性・外国人・中途採用者の管理職への登用等、中核人材の登用等における多様性の確保についての考え方と自主的かつ測定可能な目標を定めておりませんが、女性・外国人の管理職は在籍しており、中途採用者の管理職登用は積極的に進めております。

中長期的な企業価値の向上に向けた人材戦略の重要性を鑑みた、多様性の確保に向けた人材育成方針と社内環境整備方針の策定と上記目標の策定について、その実施状況と併せて開示することにつきまして検討してまいります。

【補充原則3-1③】

当社は、経営戦略の開示に当たり、当社グループのサステナビリティについての取組みを適切に開示すること、また、人的資本や知的財産への投資等についても、自社の経営戦略・経営課題との整合性を意識した具体的な情報開示・提供について検討してまいります。

<コーポレートガバナンス・コードの各原則に基づく開示(抜粋)>

コーポレートガバナンス・コードで開示すべきとされている原則については、各項目に該当する原則の項番を付記しています。

【原則1-4】

(1)政策保有に関する方針

当社は、政策保有株式として上場株式を保有していません。

今後につきましても、事業機会の創出、取引・協業関係の構築・維持・強化等を総合的に勘案し、中長期的な企業価値向上に資すると判断する場合を除き、保有しない方針としています。

政策保有株式を保有する場合、上記の方針に照らし、保有の意義が希薄と判断した場合には、できる限り速やかに縮減していく方針としています。

(2)政策保有株式に係る検証の内容

政策保有株式を保有する場合は、定期的に、取締役会において、保有によるメリット、リスク、資本コストに対する投資対効果などの経済合理性、将来の見通し等についての評価を行い、継続保有の判断を行うこととしています。

(3)政策保有株式に係る議決権行使基準

政策保有株式に係る議決権の行使は、画一的に賛否を判断するのではなく、投資先企業の経営方針・戦略等を十分尊重したうえで、中長期的な企業価値並びに株主還元向上の視点から、議案ごとにその賛否を判断し、議決権行使をすることとしています。

【原則5-1】

当社は、企業価値の持続的成長を目的とし、株主とのより強固な信頼関係を構築するため、コーポレート・ガバナンス、経営戦略、資本政策、業績・財務状況、サービス内容とそのリスク等について、中長期的な視点から、株主との建設的な対話を継続する体制を整備しています。

– 株主との対話は、代表取締役社長による統括のもと、個別面談については実施責任者である経営企画室長が、面談の目的と効果、株主の属性などを考慮の上、代表取締役社長等の参加も含め、対応者と対応方法を検討、実施しております。

– IR担当者は、事業部門や管理部門をはじめとする社内各部門から必要情報を収集するとともに、緊密な社内連携を通じて、わかりやすい説明を工夫し、株主との対話を充実させています。

– 当社は株主の皆様に、当社の経営方針、コーポレート・ガバナンス、戦略、事業の現状などについて、理解を深めていただく活動を継続しています。

– 機関投資家との対話としては、個別面談の他、半期毎の決算説明会を適宜開催しております。また、ホームページの株主・投資家向け専用ページを通して、これらのイベント情報を個人投資家へも開示するとともに、個人投資家向けの会社説明会も開催しています。

– 株主との対話を通して把握した株主の関心や懸念などは、部門長以上の経営幹部に随時報告し、経営分析や情報開示のあり方の検討などに生かしております。

– 株主との対話においては、社内規則の定めるところに従い、インサイダー情報を適切に管理しております。

– 当社では決算情報に関する対話を控える「沈黙期間」を設定しております。