エムティーアイ(9438) 企業向けDX事業とヘルスケア事業伸長

|

前多 俊宏 社長 |

株式会社エムティーアイ(9438) |

|

企業情報

|

市場 |

東証プライム市場 |

|

業種 |

情報・通信 |

|

代表取締役社長 |

前多 俊宏 |

|

所在地 |

東京都新宿区西新宿3-20-2 東京オペラシティタワー35F |

|

決算月 |

9月末 |

|

HP |

|

株式情報

|

株価 |

発行済株式数 |

時価総額 |

ROE(実) |

売買単位 |

|

|

507円 |

61,263,000株 |

31,060百万円 |

-5.9% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

16.00円 |

3.2% |

-10.99円 |

– |

256.61円 |

2.0倍 |

*株価は1/17終値。各数値は22年9月期決算短信より。

業績推移

|

決算期 |

売上高 |

営業利益 |

経常利益 |

当期純利益 |

EPS |

DPS |

|

19年9月(実) |

27,112 |

2,959 |

3,134 |

1,508 |

27.59 |

16.00 |

|

20年9月(実) |

26,082 |

2,507 |

2,082 |

506 |

9.28 |

16.00 |

|

21年9月(実) |

25,743 |

1,929 |

1,370 |

-1,164 |

-21.28 |

16.00 |

|

22年9月(実) |

26,479 |

870 |

485 |

-930 |

-16.99 |

16.00 |

|

23年9月(予) |

26,000 |

800 |

400 |

-600 |

-10.99 |

16.00 |

*単位:百万円、円。予想は会社側予想。当期純利益は親会社株主に帰属する当期純利益、以下同様。

株式会社エムティーアイの会社概要、業績動向などをお伝えします。

目次

今回のポイント

1.会社概要

2.2022年9月期決算概要

3.2023年9月期業績予想

4.今後の注目点

<参考:コーポレート・ガバナンスについて>

今回のポイント

- コンテンツ事業やヘルスケア事業、AI事業などを手掛けるIT企業グループ。ビジョンとして「世の中を、一歩先へ」を掲げ、顧客にとって日々の生活を共に歩むパートナーとしてあり続け、生活をより便利に、より豊かにするサービスの提供を通じて、よりよい未来社会の実現に取り組んでいる。報告セグメントは、「コンテンツ事業」、「ヘルスケア事業」、「その他事業」の3つ。2023年9月期からは「学校DX事業」のセグメントを新たに追加する。

- 「技術革新のスピードにキャッチアップできる開発スピード」「高度なUI/UXデザイン能力」「ストック型重視のビジネスモデル」「サービスの良さを伝えるマーケティング力」などが強み。

- 2022年9月期の売上高は前期比2.9%増の264億79百万円。企業向けDX事業が伸長した。営業利益は同54.9%減の8億70百万円。原価率の高いその他事業の増収及び同事業で低採算案件が増加し売上総利益が同0.3%減少した一方、学校DX事業を含む開発強化のための人件費、外注費、減価償却費など販管費が同6.0%増加した。当期純利益は9億30百万円の損失。減損損失8億97百万円を計上した。

- 2023年9月期の売上高は前期比1.8%減の260億円、営業利益は同8.1%減の8億円の予想。DXに向けた戦略的投資等、企業のIT投資需要の取り込みを見込んでいる。前期は減収で予想未達となった売上高の必達を目指している。配当は前期と同じく中間8.00円/株、期末8.00円/株の合計16.00円/株を予定。

- 「コンテンツ事業の減益要因最小化」「学校DX事業における更なるトップラインの拡大と来期黒字化見通し」「薬局DX事業における着実な伸張」と、2022年9月期を終え3セグメントとも今後の方向性が明確となってきたと同社では見ている。今期は減収減益で最終赤字を見込んでいるが、来期学校DX事業が黒字化すると10億円近い改善要因となるとのことだ。

- 「短期で学校DX事業による急浮上、中長期でヘルスケア事業による本格的収益拡大」という成長ストーリーの進捗を注目していきたい。

1.会社概要

【1-1沿革】

1996年、創業者前多俊宏氏(現 同社代表取締役社長)が、モバイルコンテンツのさらなる可能性を予見し、世の中に必要とされる様々なエンターテインメントや生活情報、ソリューションサービスを創出することを目的に、同社を設立。

携帯電話販売やコンテンツ配信のほかインターネット決済システム、ウェブサイトシステム運営等、インターネット関連サービスのスポット型ビジネスを多角的に展開し、モバイルコンテンツ市場の急成長とともに業容も拡大。1999年には株式を店頭登録し、2004年にジャスダック証券取引所に上場した。

その後、モバイル通信の中心デバイスが携帯電話からスマートフォンへ移行するのに伴いスマートフォン向けコンテンツ事業への移行を進めさらに収益を拡大させ、2015年には東証一部へ市場を変更。

2016年に総務省が0円端末廃止策を打ち出したことに伴い全体の有料会員数は減少(※)を続けているが、同年から長年のコンテンツ事業で培ったUI/UXやマーケティングの強みを活かし、将来の成長ポテンシャルが大きいヘルスケア事業の拡大に注力している。

2022年、市場再編に伴い東証プライム市場に移行した。

※

同社では有料会員入会導線の中心を携帯ショップとしていた。機種変更の際のコンテンツ購入に伴う値引き額の原資を、同社が販売奨励金として携帯ショップに提供。スマートフォン普及に伴いコンテンツ事業は大きく成長していったが、2016年の同施策の導入により入会者数は大きく減少していった。

【1-2 理念】

同社グループでは、世の中が日々変化していく中でその時々に求められるサービスを生み出し世界中に届けていくことが、顧客がより自由に自分らしく生きられる社会を実現する上で大切なことであると考えている。

ビジョンとして「世の中を、一歩先へ」を掲げ、顧客にとって日々の生活を共に歩むパートナーとしてあり続け、生活をより便利に、より豊かにするサービスの提供を通じて、よりよい未来社会の実現に取り組んでいる。

現在注力しているヘルスケア事業においては、データ分析を基にした健康の維持や病気の予防による国民のQOL向上や、医療費削減への寄与を目指している。

【1-3 事業内容】

同社、連結子会社28社、関連会社8社の計36社でコンテンツ事業、ヘルスケア事業、AI事業などを展開している。

報告セグメントは、「コンテンツ事業」、「ヘルスケア事業」、「その他事業」の3つ。

(1)コンテンツ事業

動画・音楽・書籍・コミックの「music. jp」をはじめとするエンターテインメント系コンテンツ、天気・地図道路情報サービス、セキュリティ関連アプリ「AdGuard」等のスマートフォンを中心としたモバイル端末上で利用するコンテンツサービスをエンドユーザーに提供している。

コミック配信事業者向けにオリジナルコミック作品を提供するBtoB型のオリジナルコミック事業も展開している。

創業以来の祖業であり現在も売上高の7割を占めるが、沿革で触れたように、有料会員数は減少が続いており、2022年9月末の有料会員数は前期末比32万人減少の320万人。

足元では減少幅も縮小傾向にあり、減少幅の更なる縮小、減少スピードの低下を図りつつ、需要の大きいコンテンツへの集中により利益確保を優先する考えである。

◎主な事業・サービス

①セキュリティ関連アプリ「AdGuard」

広告ブロック、追跡ブロック、脅威ブロック、ペアレント機能(子供の保護機能)の4機能を特色とするモバイル用セキュリティ関連アプリケーション。

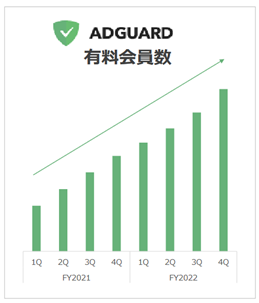

2022年9月末の有料会員数は44万人。1アカウントで複数台の端末に対応可能な点等が評価され、有料会員数は着実に増加しており、更なる拡大を見込んでいる。

(同社資料より)

②オリジナルコミック事業

同社スタッフが販売部数拡大に向けたマーケティング戦略の下、ストーリーを企画・構築したうえで、アマチュア及びプロの漫画家が作品化し、顧客である出版社に提供している。

現在約20作品を掲載しており、安定成長を続けている。

(2)ヘルスケア事業

ヘルスケアに役立つ情報の配信のみならず、利用者一人ひとりがスマートフォン等を介して個々のヘルスデータをさまざまな生活シーンで利活用し、より便利で快適な日常を送れるよう、「世の中を、一歩先へ」を推し進めるためのさまざまなサービスを展開している。

同社グループのヘルスケアサービスの利用を通じて、各医療機関や自治体で個々に蓄積されたヘルスデータをより有効に利活用することができるよう、各機関に存在する複数の異なるシステム上のデータを連携する新たなシステムの構築に向け取り組んでいる。

2022年9月末の有料会員数は59万人。

◎主な事業・サービス

①調剤薬局向けクラウド薬歴『CARADA 電子薬歴Solamichi』

政府が「かかりつけ薬局」の普及を推進するなど、地域医療充実に向け調剤薬局の果たす役割はますます大きくなっている。

一方で、調剤薬局は利用者に安全・安心・信頼・利便性を提供するためには多様で複雑な業務が必要で、「充実した薬歴を早く書きたい」「加算を漏れなく取り切りたい」「対人業務を強化したい」といった課題を解決したいと考えている。

クラウド薬歴「CARADA 電子薬歴Solamichi」は、主として以下のような機能を提供することで、上記の課題を解決し、調剤薬局の業務効率化と、患者が安全・安心に薬を服用できる環境づくりに貢献する。

| ☆ | 薬歴記載 | チェックを付けるだけで簡単に薬歴を作成することができ、記載時間の短縮および質の向上を実現 |

| ☆ | 服薬フォロー | 患者からの回答結果を薬歴に記載することで、服用期間のフォローアップを行い、患者とのコミュニケーションをサポート |

| ☆ | 処方監査 | 自動的に薬の飲み合わせをチェック。見落としがちな監査項目も一目で確認することができ、より安全な薬物治療を実現 |

| ☆ | 運営分析 | 各店舗の稼働状況をリアルタイムで集計するほか、未記載薬歴の有無もリアルタイムで確認 |

| ☆ | 在宅訪問 | 在宅業務に必要な書類をまとめて作成 |

| ☆ | 患者情報管理 | 患者1人1人の情報管理を徹底し、過不足ない患者情報作成をサポート |

(同社ウェブサイトより)

今後は在庫管理やレセコン(※)などの開発も進めて、薬局の全業務をICT化によって改革する「薬局DX」を支援する。

※レセコン

レセプト(診療報酬明細書)を作成するためのコンピュータ。医療機関での発行と薬局での収受を紙ではなくデータ連携によって、効率化を図る。

◎特徴

パソコンの操作が苦手でも、マニュアルを見なくても、感覚的に操作を行える見やすい画面とシンプルな操作性にこだわっている。

必要最低限のメニューやボタンのみを表示することで、誰でもストレスなく使用できる。

手書きより素早く薬歴を作成できるにもかかわらず、薬剤師の経験値にとらわれない薬歴の内容の均一化を実現する。

コンテンツ事業で培った高度なUI/UXデザイン能力が発揮されている。

◎市場開拓

2022年9月期末の導入店舗数は1,264店舗。日本全国の約6万店の調剤薬局のうち、大手のチェーンなどを除いた中小(いわゆるパパママ薬局)1万店をターゲットとしており、2023年9月末、2,000店舗を目標としている。

営業においては、2016年に資本業務提携を行った医療用医薬品等卸売を手掛ける株式会社メディパルホールディングス(東証プライム、7459)が有する調剤薬局ネットワークを利用して顧客開拓を進めている。

既にオンプレミス型のシステムで同業他社が一定のシェアを有しているが、クラウド型に強みを持つ同社の優位性を武器に導入店舗数拡大に注力する。

◎料金体系

調剤薬局の必要コストは導入初月のみの初期費用と毎月の月額料金。

他メーカーによっては、電子薬歴システムを利用する端末の台数ごとにかかる端末追加費用が必要な場合があるが、「CARADA 電子薬歴」は端末追加費用が不要である。

②自治体向け母子手帳アプリ「母子モ」

母子健康手帳の記録から地域の情報までを携帯で簡単にサポートする電子母子手帳サービス。

妊産婦と子どもの健康データの記録や体重・発育グラフの表示、予防接種のスケジュール管理、出産・育児に関するアドバイス、写真をつけた育児日記や家族との共有機能、地域の子育て情報など多様な機能を搭載。ICTの活用により子育て世代の不安や負担を軽減する。

(同社ウェブサイトより)

顧客(導入先)は自治体で、全国1,741自治体のうち500自治体が同サービスを導入している。

月額5万円を自治体から収受し、アプリユーザーは無料で各サービスを利用することができる。

まずは導入件数拡大が必要と考え、低額の料金設定としているが、導入自治体数が500を突破したため、今後は売上拡大を目指し、「子育てDX」の提供によるアップサイドを図る考えだ。

<子育てDX>

同社では、デジタル技術やデータを活用したサービスの普及によって地域における子育て支援を充実させることで、安全・安心で簡便な子育て社会の実現を目指しており、これを「子育てDX」と呼んでいる。

「子育てDX」の中心となるサービスが母子手帳アプリ「母子モ」。上記の基本機能に加えて、3つのサービスで子育て関連事業のオンライン化を支援し、自治体が抱える様々な課題を解決する。

(同社ウェブサイトより)

|

サービス |

概要 |

提供機能 |

対象事業 |

| 母子モ 子育てDX

相談・訪問サービス |

接触を回避しながら、効率的で質の高い相談・訪問を実現する。 | ビデオ通話、事前質問票のデジタル化、オンライン予約など | 妊産婦訪問指導/新生児訪問/乳幼児全戸訪問/養育支援訪問/未熟児訪問/育児相談/乳幼児相談/妊婦相談(産後ケア)/ひとり親相談等 |

| 母子モ 子育てDX

乳幼児健診サービス |

手間を削減しながら、密を回避した集団健診・個別健診への切り替えを実現する。 | 問診のデジタル化、健診のデジタル化、オンラインでの保健指導など | 乳幼児健診 |

| 母子モ 子育てDX

小児予防接種サービス |

保護者・自治体・医療機関の手間・費用を削減し、効率的で安全な予防接種を実現する。 | 予防接種手続きのデジタル化など | 小児予防接種 |

このほか、子育て関連の各種申請や妊産婦健診のオンライン化も検討中である。

単なるアプリの導入にとどまらず、保護者・自治体・医療機関3者間のデータ連携による「子育てDX」が、保護者への利便性提供のみならず、自治体および医療機関における従来の事務処理を抜本的に解決する。

これらのサービス提供に対しては、別途初期費用や出生数に応じた月額料金などを設定している。政令指定都市を含む受注は順調に拡大しており、今後の収益の大幅な拡大を想定している。

③その他

以下を含め、様々なサービスを提供している。

| 女性向けヘルスケアサービス「ルナルナ」(無料) | ライフステージや悩みにあわせて女性の一生をサポートする健康情報サービス |

| 企業向け「CARADA」パック(有料) | スマートフォンで企業の健康経営と従業員の健康をサポートする法人向けサービス |

| ルナルナ オンライン診療(有料) | 「ルナルナ」と連携した産婦人科向けオンライン診療システム |

| CARADAオンライン診療(有料) | オンライン診療とオンライン服薬指導の両方を実施できるシステム |

(3)その他事業

法人顧客に対し、AI事業、大手法人向けDX支援事業、ソリューション事業、学校DX事業等、システムの開発・運用を行っている。

◎学校DX事業:フルクラウド統合型校務支援システム「BLEND」

保育園、幼稚園、小・中学校、高等学校、高等専門学校、専修学校、大学まで、教職員の日々の校務を効率化する校務支援システム。主に私立の中学校・高等学校向けを中心としてクラウド型校務支援システムをエムティーアイの子会社のモチベーションワークス株式会社が提供している。

文部科学省の推進する「GIGAスクール構想」により、多くの学校でICT環境が整備され生徒のICT環境整備が進んでいるが、教職員の働き方改革については、多くの学校でテレワーク環境が未整備で、感染症拡大時なども出勤の必要がある。また、生徒の出欠管理・成績管理・帳票管理など多くの校務が紙で処理されているほか、ICT化されている校務も、ネットワークやセキュリティ上の制約から使い勝手に課題がある。

加えて、教職員の1日の平均勤務時間は10時間を超えており、校務量の削減は喫緊の課題となっている。

こうした現状を解決するサービスが「BLEND」である。

「BLEND」は、出欠や成績の登録、指導要録や調査書などの帳票の出力といった教務関係を中心に、校務に必要なあらゆる機能を備えている。

各種データの紐づけによりデータが一括反映されるため、各種の帳票に記入する必要が無く、二重校務を防止するほか、クラウド型システムのため、マルチOS・マルチデバイスに対応しており、端末や場所に限定されることなく、校務を実行することができ、「学校DX」を強力に支援する。

モチベーションワークス株式会社は2022年6月にKDDI株式会社と業務提携。KDDI株式会社が提供する「KDDIビジネスオンラインサポート」「KDDI Business ID」との連携によって、教職員の校務の効率化とセキュリティ確保の両立を支援する。

2022年9月末の導入学校数は累計340校で、前期末の約3倍と大きく伸長した。

現在は私立高校を中心に導入件数拡大を進めているが、今後は公立中学・高校の開拓を目指している。自治体向け営業においては「母子モ」における知見やノウハウも活用していく。

(同社ウェブサイトより)

【1-4 特長・強み・競争優位性】

以下の4点を強みとしている。

(1)技術革新のスピードにキャッチアップできる開発スピード

インターネットを取り巻く技術革新のスピードは加速し、またAIやクラウド、API連携等の各種技術により異なるシステム間での複雑なデータ連携が可能になっている。

一方、開発にあたっては盤石なセキュリティ体制の構築も不可欠で、必要な開発技術は多岐に渡る。

こうした要請に対し、同社では高度な専門的スキルを有する優秀な開発者を国内外から通年採用しているほか、さまざまなパートナー企業等との技術連携に取り組んでおり、一連の技術革新のスピードアップに絶えずキャッチアップすることができる体制を構築しており、新たな付加価値を創出している。

コンテンツ事業で成長してきた同社は、PCベースのみでなく、携帯電話、スマートフォン、タブレットなどマルチデバイス対応での開発力を磨いてきた。

セキュリティチェックも含め、全てのデバイスで対応するためのクラウド独特の開発力、対応力も同社の大きな強みである。

(2)高度なUI/UXデザイン能力

コンテンツサービスを多くのエンドユーザーに利用してもらうには、端末画面上のボタンの配置やわかりやすい説明文など、性別や年齢を問わず多くのユーザーが使いやすいと思う操作性に優れたデザインとしてUIを設計し、エンドユーザーにとって質の高いUXを生み出していくことが重要である。

同社は、創業以来動画・音楽、コミック等のエンターテインメント情報、地図・天気情報等の生活情報、ヘルスケア情報など、あらゆるジャンルのコンテンツサービスの企画・開発を行ってきた経験によって培った、高度なUI/UXデザイン能力を有している。

(3)ストック型重視のビジネスモデル

同社グループの事業の多くはストック型のビジネスモデルを中心とし、月額課金収入が売上高の大半を占めている。安定した収益基盤から積み上げた収益を、次なる成長事業への注力や最新のテクノロジーを採用したサービス開発等に充てることが可能である。

(4)サービスの良さを伝えるマーケティング力

同社事業の属するインターネット業界においても、エンドユーザーにサービスの良さをしっかりと伝え、継続的にサービスを利用してもらうには、マーケティングや営業力の強化が大切であると考えている。そのため、コンテンツプロバイダーでありながらも、長年、全国の携帯ショップにおけるコンテンツサービスの販売促進を行い、効果的なマーケティング戦略に基づいた積極的な営業活動を展開してきた。

現在ではコンテンツ事業のみならずヘルスケア事業、DX事業、AI事業等において、自治体や医療機関、企業等に対しても効果的なマーケティング戦略に基づいた営業活動によって各サービスの導入を推進している。

2.2022年9月期決算概要

【2-1業績概要】

|

21/9期 |

構成比 |

22/9期 |

構成比 |

前期比 |

予想比 |

|

|

売上高 |

25,743 |

100.0% |

26,479 |

100.0% |

+2.9% |

+2.6% |

|

売上総利益 |

18,741 |

72.8% |

18,691 |

70.6% |

-0.3% |

– |

|

販管費 |

16,811 |

65.3% |

17,820 |

67.3% |

+6.0% |

– |

|

営業利益 |

1,929 |

7.5% |

870 |

3.3% |

-54.9% |

+190.2% |

|

経常利益 |

1,370 |

5.3% |

485 |

1.8% |

-64.5% |

– |

|

当期純利益 |

-1,164 |

– |

-930 |

– |

– |

– |

*単位:百万円。予想比は22年8月公表の業績予想に対する増減。

微増収、減益。

売上高は前期比2.9%増の264億79百万円。企業向けDX事業が伸長した。

営業利益は同54.9%減の8億70百万円。原価率の高いその他事業の増収及び同事業で低採算案件が増加し売上総利益が同0.3%減少した一方、学校DX事業を含む開発強化のための人件費、外注費、減価償却費など販管費が同6.0%増加した。

当期純利益は9億30百万円の損失。減損損失8億97百万円を計上した。

第4四半期(7‐9月)にポイント付与型月額コンテンツにおける消費税処理の変更を行ったため、売上高、営業利益、経常利益は直前予想(22年8月発表)を上回った。

【2-2 セグメント別動向】

|

21/9期 |

構成比 |

22/9期 |

構成比 |

前期比 |

|

|

コンテンツ事業 |

18,674 |

72.5% |

18,284 |

69.1% |

-2.1% |

|

ヘルスケア事業 |

3,620 |

14.1% |

4,014 |

15.2% |

+10.9% |

|

その他事業 |

3,447 |

13.4% |

4,180 |

15.8% |

+21.3% |

|

売上高合計 |

25,743 |

100.0% |

26,479 |

100.0% |

+2.9% |

|

コンテンツ事業 |

5,940 |

31.8% |

6,200 |

33.9% |

+4.4% |

|

ヘルスケア事業 |

-1,267 |

– |

-1,108 |

– |

– |

|

その他事業 |

-105 |

– |

-1,667 |

– |

– |

|

調整 |

-2,637 |

– |

-2,553 |

– |

– |

|

セグメント利益合計 |

1,929 |

7.5% |

870 |

3.3% |

-54.9% |

*単位:百万円。セグメント利益の構成比は売上高利益率。

(1)コンテンツ事業

減収増益。

前期比で有料会員が減少した一方、ポイント付与型月額コンテンツサービスにおける失効ポイントに関する消費税の取り扱いを整理し、失効ポイントに対応する売上高を不課税取引とした結果、従来に比べて売上高が7億17百万円加算された。

売上高増加効果等により、増益。

期末の有料会員数は前期末比32万人減少の320万人。携帯キャリアのフィーチャーフォンサービスの終了に伴い一時的に純減幅は拡大したが、この要因を除けばセキュリティ関連アプリ「AdGuard」の有料会員数拡大が続いていることにより、有料会員数の純減幅は縮小傾向にある。

コンテンツにおいては、作品投入数を維持してきたオリジナルコミックにおいてヒット作品連載が寄与し安定的に成長している。

(2)ヘルスケア事業

増収、損失幅縮小。

前期比で有料会員数が減少したが、「クラウド薬歴」の導入店舗数拡大による初期導入売上高が拡大したことにより増収も、先行投資費用負担が続いていることから営業損失を計上。

期末の有料会員数は前期末比5万人減少の59万人。一方、調剤薬局での導入意欲が高まっている「クラウド薬歴」の導入店舗数の拡大に注力した結果、2022年9月末の同店舗数は前期末比499店舗増の1,264店と、直近の第4四半期では過去最高の導入となった。

(3)その他事業

増収、損失幅拡大

大手法人向けDX支援事業や学校DX事業の売上高が拡大し増収も、大手法人向けDX支援事業で低採算案件が増えたことに伴い売上原価が増加したことに加え、学校DX事業における体制強化のための人件費の増加、開発強化による外注費および減価償却費の増加等により損失は拡大した。

【2-3 財務状態とキャッシュ・フロー】

◎主要BS

|

21年9月末 |

22年9月末 |

増減 |

21年9月末 |

22年9月末 |

増減 |

||

|

流動資産 |

21,262 |

18,778 |

-2,484 |

流動負債 |

6,655 |

6,386 |

-269 |

|

現預金 |

15,540 |

12,097 |

-3,442 |

仕入債務 |

1,147 |

1,068 |

-78 |

|

売上債権 |

4,501 |

4,294 |

-206 |

契約負債 |

0 |

2,356 |

+2,356 |

|

固定資産 |

10,646 |

10,487 |

-158 |

固定負債 |

4,009 |

5,001 |

+992 |

|

無形固定資産 |

3,711 |

3,790 |

+78 |

長期借入金 |

2,429 |

3,178 |

+748 |

|

ソフトウェア |

1,791 |

2,058 |

+267 |

負債合計 |

10,665 |

11,387 |

+722 |

|

投資その他の資産 |

6,731 |

6,503 |

-227 |

純資産 |

21,243 |

17,877 |

-3,365 |

|

投資有価証券 |

4,511 |

3,675 |

-836 |

利益剰余金 |

8,665 |

5,224 |

-3,440 |

|

資産合計 |

31,908 |

29,265 |

-2,643 |

負債純資産合計 |

31,908 |

29,265 |

-2,643 |

*単位:百万円

現預金の減少などで資産合計は前期末比26億43百万円減少の292億65百万円。

負債合計は同7億22百万円増加し113億87百万円。

利益剰余金の減少などで純資産は同33億65百万円減少し178億77百万円。

自己資本比率は前期末から6.5%低下し48.1%となった。

◎キャッシュ・フロー

|

21/9期 |

22/9期 |

増減 |

|

|

営業CF |

3,516 |

-1,393 |

-4,910 |

|

投資CF |

-1,996 |

-2,460 |

-464 |

|

フリーCF |

1,520 |

-3,854 |

-5,374 |

|

財務CF |

649 |

343 |

-305 |

|

現金同等物残高 |

15,540 |

12,097 |

-3,442 |

*単位:百万円。

税金等調整前当期純損失の計上などで営業CF、フリーCFはマイナスに転じた。

キャッシュポジションは低下した。

【2-4 トピックス】

(1)好調な「ルナルナおくすり便」

女性向けヘルスケアサービスの「ルナルナおくすり便」が好調だ。

低用量ピルをオンライン診療後に定期配送する同サービスは、ブランド力とサブスク戦略が奏功し、サブスク会員数が短期間で大きく積み上がっている。

(2)株式会社LIFEM(ライフェム)を設立

2022年7月、連結子会社である株式会社カラダメディカ、丸紅株式会社、株式会社エムティーアイの3社により、働く女性の健康課題を改善し、誰もが働きやすい社会の実現を目指すべく、株式会社LIFEMを設立した。

出資比率は、株式会社カラダメディカ51%、丸紅株式会社40%、株式会社エムティーアイ9%。

(設立の背景)

経済産業省の調査によると、月経に関連した症状において働く女性の94%、また、更年期症状においては症状を自覚している女性の95%が、それらによって仕事のパフォーマンスに影響を感じている。更に、不妊治療の件数も増加傾向で、2018年に誕生した新生児の約14人に1人が生殖補助医療によって誕生している。

一方で、月経痛や月経前症候群(PMS)の改善策のひとつである低用量ピルの服用率は低く、婦人科受診への 抵抗感も根強い。また、更年期症状によるキャリアの断念、不妊治療と仕事の両立の困難さなど、女性の健康課題がもたらす影響は多様であり、社会全体で解決すべきとの認識が広まっている。

こうした環境下、カラダメディカ・丸紅・エムティーアイの3社は、2021年7月に業務提携し、働く女性の健康課題改善をサポートする法人向けフェムテックサービスの開発・提供を行ってきた。同サービスは、経済産業省による令和3年度「フェムテック等サポートサービス実証事業費補助金」に採択されるなど、企業が率先して女性の健康課題を改善していくアプローチとして期待され、2022年3月からはサービス名を「ルナルナ オフィス」に改め、企業へ提供している。

今回の株式会社LIFEM設立は、各社のフェムテックの知見・ノウハウを活用し連携を強めることで、働く女性の健康課題改善を企業が支援する体制の構築をさらに推進するものであり、誰もが働きやすい社会を実現するリーディングカンパニーとなることを目指している。

(今後の展望)

働く女性の健康課題改善に関するサービス提供に加え、健康課題を抱える女性の実態や「ルナルナ オフィス」導入後の効果検証結果などを発信することで、女性の健康課題に対する社会全体のリテラシー向上を目指した啓発活動にも取り組む。

更に、女性のライフステージごとの健康課題の改善や理解促進などを幅広くサポートするための多様なソリュー ションやサービスの開発・提供を行う。

「働く女性の健康課題は、企業の課題」という認識を広め、企業が個人の体調や状況に寄り添い、優しい社会へ変えていくための第一歩を踏み出すサポートを提供する。

3.2023年9月期業績予想

【3-1 業績予想】

|

22/9期 |

構成比 |

23/9期(予) |

構成比 |

前期比 |

|

|

売上高 |

26,479 |

100.0% |

26,000 |

100.0% |

-1.8% |

|

売上総利益 |

18,691 |

70.6% |

18,400 |

70.8% |

-1.6% |

|

販管費 |

17,820 |

67.3% |

17,600 |

67.7% |

-1.2% |

|

営業利益 |

870 |

3.3% |

800 |

3.1% |

-8.1% |

|

経常利益 |

485 |

1.8% |

400 |

1.5% |

-17.7% |

|

当期純利益 |

-930 |

– |

-600 |

– |

– |

*単位:百万円。予想は会社側予想。

減収減益を予想

売上高は前期比1.8%減の260億円、営業利益は同8.1%減の8億円の予想。

DXに向けた戦略的投資等、企業のIT投資需要の取り込みを見込んでいる。

前期は減収で予想未達となった売上高の必達を目指している。

配当は前期と同じく中間8.00円/株、期末8.00円/株の合計16.00円/株を予定。

【3-2 各事業の取り組み】

(1)ヘルスケア事業

クラウド薬歴事業の更なる拡大、子育てDX「母子モ」のプラットフォーム戦略推進により更なる売上成長を目指す。

①クラウド薬歴の拡大

今期末の導入店舗数2,000店舗を目標としている(前期末導入店舗数1,264店舗)。

そのために、協業先のメディパルホールディングスとの営業情報の共有と効率化を更に推進するほか、2021年に提携した調剤薬局向け大手システム会社である三菱ITソリューションズ(株)および富士フイルムヘルスケアシステムズ(株)との協力関係を更に強化する。

②子育てDX「母子モ」のプラットフォーム戦略

母子手帳アプリ「母子モ」を起点に以下3段階でのプラットフォーム事業を展開する。

Phase 1: 母子手帳アプリ「母子モ」

Phase 2: オンライン相談

Phase 3: 子育てDXサービス

◎Phase 1, 2

22年9月末の母子手帳アプリ「母子モ」の導入自治体数は前期末比86件増の500件、アップセルとなるオンライン相談は65件と順調に増大している。

今期もさらに伸長させ、「母子モ」を母子手帳アプリのスタンダードとする。

◎Phase 3

「母子モ」導入自治体において、保護者・自治体・医療機関3者間のデータ連携を推進し、乳幼児健診、小児予防接種、質問予約票入力、予約機能などをシームレスに進め、「子育てDX」を実現する。

政令指定都市を含む受注は順調に拡大しており、需要を確実に取り込んでいくことができると考えている。

(同社資料より)

(2)学校DX事業

クラウド型校務支援システム「BLEND」のバージョンアップ、導入学校数拡大により更なる売上成長を目指す。

前期のクラウド型校務支援システム「BLEND」の導入学校数は340校。2021年9月期の114校から約3倍と大きく伸長した。

2022年6月に業務提携したKDDIとの提携も始まり、今後も順調に受注は拡大すると同社は考えている。

導入学校数拡大により売上高は急成長が期待できる一方、需要急増に対応できる新バージョンの開発や体制強化による人員拡大など成長のための投資が先行するため、前々期、前期に続き今期も営業損失を見込んでおり、来期2024年9月期からの黒字化を計画している。

教育ITプラットフォームとしてのスタンダード化を目指している。

(3)コンテンツ事業

好調なオリジナルコミック事業およびセキュリティ関連アプリの成長による利益確保を目指す。

(4)その他事業(AI事業、DX支援事業)

AI事業、DX支援事業の拡大による売上成長を目指す。

【3-3 成長イメージ】

各セグメントの市場環境や特性を考慮し、以下のような成長軌道をイメージしている。

| ☆ | 有料会員数の減少幅が縮小傾向にあるコンテンツ事業は、オリジナルコミックなど高需要コンテンツに集中し、利益確保を優先する。 |

| ☆ | 導入学校数が急拡大している学校DX事業を当面の成長ドライバーとする。 |

| ☆ | 中長期視点で同社の中心事業と位置付けるヘルスケア事業は、収益性の高さを強みに、「ストック型売上=利益」の拡大に注力する。 |

| ☆ | 大手法人向けDX支援やAI事業等のその他事業は、自社の強みを活かして着実に需要を取り込んでいく。 |

(同社資料より)

4.今後の注目点

「コンテンツ事業の減益要因最小化」「学校DX事業における更なるトップラインの拡大と来期黒字化見通し」「薬局DX事業における着実な伸張」と、2022年9月期を終え3セグメントとも今後の方向性が明確となってきたと同社では見ている。

今期は減収減益で最終赤字を見込んでいるが、来期学校DX事業が黒字化すると10億円近い改善要因となるとのことだ。

「短期で学校DX事業による急浮上、中長期でヘルスケア事業による本格的収益拡大」という成長ストーリーの進捗を注目していきたい。

<参考:コーポレート・ガバナンスについて>

◎組織形態、取締役、監査役の構成

| 組織形態 | 監査役会設置会社 |

| 取締役 | 10名、うち社外6名 |

| 監査役 | 4名、うち社外4名 |

◎コーポレート・ガバナンス報告書

最終更新日:2022年12月27日

<基本的な考え方>

当社は、透明性が高く健全な経営体制の確立、そして事業環境の変化に対応した迅速かつ的確な意思決定システムの構築を重要な経営課題として捉えています。

その一環として、取締役の任期を1年とし、毎年株主の皆さまによる信任の機会を設け、緊張感を持った経営を行っています。また、コンプライアンス(法令順守)の強化・定着化を推進しています。

決算や重要な経営情報等については、IRポリシーに基づき、タイムリーかつ適切な情報開示を行い、また、ステークホルダーとの双方向コミュニケーションを行うことにより、経営の透明性を高め、市場との信頼関係構築に努めていきます。

<コーポレート・ガバナンス・コードの各原則を実施しない理由(抜粋)>

2021年6月改訂後のコーポレート・ガバナンス・コードに基づき記載しています。

【原則1-4】(政策保有株式)

政策保有株式の保有に関する方針およびその議決権の行使基準については、「コーポレート・ガバナンスに関する基本方針1.株主の権利・平等性確保(6)」に記載のとおりです。

その中で当社は、主要な政策保有株式について、投資先企業の業績および株式保有の目的とその達成状況等を取締役会において定期的に報告し、当該企業および当社の持続的な成長と中長期的な企業価値の向上の観点から株主として議決権を適切に行使することとしています。

なお、個別の政策保有株式について、中長期的な経済合理性、保有目的の適切性、保有に伴うメリットやリスクが資本コストに見合っているか等を具体的に検証・精査し、保有の意義が必ずしも十分でないと判断される場合には、縮減を図るプロセスを構築する方向で検討を進めていきます。

【補充原則2-4-1】(人材多様性の確保)

当社では、当社グループに従事する人材の多様性を尊重することが、持続的な成長には必要不可欠であると認識しています。

そのため、性別や年齢、国籍にかかわらず、多様な人材、多様な価値観を尊重し、お互いを受容できる組織づくりを目指し、グループ全体の生産性向上に向け取り組んでいます。

また、全従業員が安心して働ける職業生活の実現を目指すとともに、個々のライフステージに応じた柔軟な働き方を選択できる環境を整備し、各個人の能力を充分に発揮できるよう職場づくりに取り組んでいます。

多様な人材の採用については、事業環境の変化に合わせた柔軟な対応を行っていることから、具体的な数値目標の開示は行っていませんが、主に以下の取り組みを推進しています。

・女性活躍推進

女性活躍推進法における一般事業主行動計画に、新規入社者の女性採用比率25%以上の維持を目標として掲げております。

・管理職となり得る人材の中途採用

当社の事業戦略および各事業状況を踏まえながら、適宜通年採用を行っています。入社後の成果創出や活躍が期待できる人材、管理職等へのキャリアパスを描ける人材の採用を行っています。

・採用の多様性

人種や国籍にこだわらないグローバル人材および障がい者等の採用を行っています。

これら多様な人材に幅広く活躍の機会を提供し、より高い成果を創出した人材に報いるとともに、働きやすい環境づくりに取り組んでいます。

【補充原則3-1-3】 (サステナビリティについての取り組み、人的財産や知的資本への投資等)

当社では、会社の持続的成長と中長期的な企業価値の向上の実現に向け経営戦略を策定していますが、当社の事業環境は変化が激しく将来を見通すことが難しい状況にあるため、次期の見通しの公表を行う一方、中期経営計画を公表していません。しかしながら、経営戦略のより具体的な内容を開示し長期的な方向性を示すことは、株主との対話の充実化に向け重要な課題であると認識しています。そのため、今後の経営戦略策定のプロセスにおいて、人的資本や知的財産への投資、およびサステナビリティ等の各要素を加味した開示情報の充実化に向け、社内体制を整備してまいります。

なお、サステナビリティについては、当社は環境負荷の大きくないインターネット・テクノロジーを基盤とした事業を展開していることから、気候変動が当社事業に重大な影響を及ぼすことは想定しておらず、プライム市場上場会社にのみ課されているTCFDまたは同等の枠組みに基づく取り組みを実施していません。しかしながら、当社は「世の中を、一歩先へ」をビジョンとして掲げており、様々なテクノロジーを創出し提供しています。今後、気候変動に係る各業界のクライアント企業やエンドユーザーが当社サービスをご利用いただくことを通じて、様々なIT化が推進されることで気候変動への対応が推進されていくと考えています。以上の考えに基づき、当社のビジョンに沿ったサステナビリティを推進していきます。

現在のサステナビリティへの取り組みは、以下当社ホームページに掲載しています。

当社のサステナビリティ

https://www.mti.co.jp/?page_id=30060

<コーポレート・ガバナンス・コードの各原則に基づく開示(抜粋)>

上記1の基本的な考え方に基づき、経営理念の実現を目指すとともに、持続的な成長と中長期的な企業価値の向上を図り、株主の皆さまをはじめとするステークホルダーからの信頼が得られるよう、常に最良のコーポレート・ガバナンスを追求し、その改善に継続的に取り組むことを目的として、「コーポレート・ガバナンスに関する基本方針」を策定しました。

コーポレート・ガバナンスに関する基本方針URL

https://ir.mti.co.jp/wp-content/uploads/library/tse/2021/corporate20211220_2.pdf

【原則5-1】(株主との建設的な対話に関する方針)

当社の株主との建設的な対話を促進するための体制整備・取り組みに関する方針については、「コーポレート・ガバナンスに関する基本方針 5. 株主との対話」および本報告書「III 株主その他利害関係者に関する施策の実施状況2.IRに関する活動状況」に記載のとおりです。また、当社ホームページ(IRサイト)にIRポリシーを掲載しています。

IRポリシーURL

https://ir.mti.co.jp/ir_policy/