(3537)昭栄薬品株式会社 売上高、経常利益は上期過去最高

|

藤原 佐一郎 社長 |

昭栄薬品株式会社(3537) |

|

|

企業情報

|

市場 |

東証スタンダード市場 |

|

業種 |

卸売業(商業) |

|

代表取締役社長 |

藤原 佐一郎 |

|

所在地 |

大阪市中央区安土町1-5-1 船場昭栄ビル |

|

決算月 |

3月末日 |

|

HP |

株式情報

|

株価 |

発行済株式数(期末) |

時価総額 |

ROE(実) |

売買単位 |

|

|

990円 |

3,579,105株 |

3,543百万円 |

7.9% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

32.00円 |

3.2% |

126.90円 |

7.8倍 |

2,011.64円 |

0.5倍 |

*株価は1/6終値。発行済株式数、DPS、EPSは23年3月期第2四半期決算短信より。ROE、BPSは前期実績。

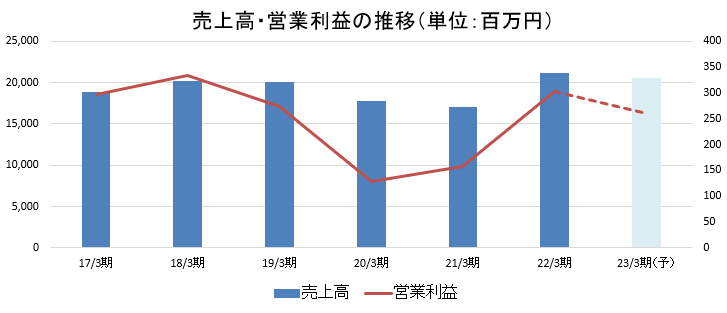

業績推移

|

決算期 |

売上高 |

営業利益 |

経常利益 |

当期純利益 |

EPS |

DPS |

|

2019年3月(実) |

20,110 |

273 |

411 |

272 |

76.53 |

18.00 |

|

2020年3月(実) |

17,733 |

128 |

262 |

255 |

72.08 |

18.00 |

|

2021年3月(実) |

17,032 |

157 |

313 |

237 |

68.47 |

18.00 |

|

2022年3月(実) |

21,147 |

302 |

474 |

578 |

167.29 |

42.00 |

|

2023年3月(予) |

23,883 |

416 |

609 |

435 |

126.90 |

32.00 |

*単位:百万円、円。当期純利益は親会社株主に帰属する当期純利益。以下同様。

昭栄薬品株式会社の会社概要、2023年3月期第2四半期決算概要等をお伝えします。

目次

今回のポイント

1.会社概要

2.2023年3月期第2四半期決算概要

3.2023年3月期業績予想

4.今後の成長戦略

5.今後の注目点

<参考:コーポレート・ガバナンスについて>

今回のポイント

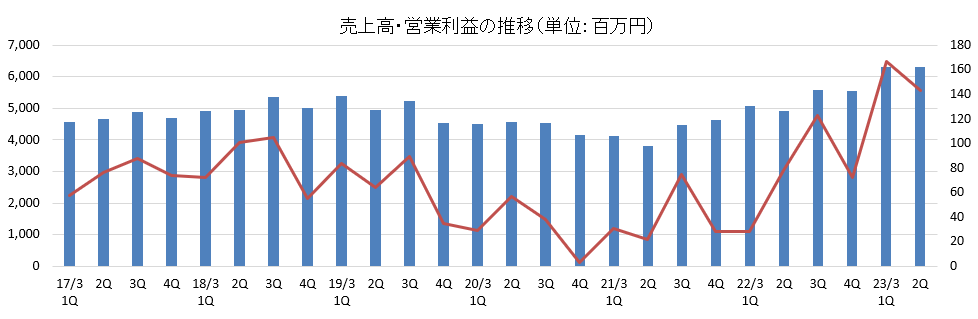

- 23年3月期第2四半期の売上高は前年同期比26.2%増の126億16百万円。主力の化学品事業において、円安や海外経済の回復需要に支えられ、界面活性剤業界の生産・販売活動は堅調に推移。自動車関連や繊維油剤関連の主要得意先からの受注が堅調だった。原材料価格上昇に伴い、仕入・販売価格とも高値で推移し、価格効果も寄与した。営業利益は同190.9%増の3億10百万円。売上総利益が同25.1%増加した一方、人件費など販管費は同1.1%減となり大幅な増益。売上・利益とも修正予想を大きく上回った。

- 好調だった上期業績を踏まえ、業績予想を上方修正した。一方で、第3四半期以降、ウクライナ情勢をめぐる地政学リスクや世界経済の減速懸念、仕入・販売価格に影響を及ぼす天然油脂(パーム油)相場価格の動向等、先行きの不透明要因も認識している。下期は営業活動の活発化に伴う販管費の増加なども勘案している。

- 売上高は前期比12.9%増の238億83百万円、営業利益は同37.9%増の4億16百万円の予想。減収減益予想から増収増益予想に転じた。業績を勘案し配当予想も修正した。修正前から8.00円/株増配の32.00円/株の予想。前期普通配当からは8.00円/株の増配となる。予想配当性向は25.2%。

- 上期には前期同様、競合先の供給不足から供給応援を要請され、主力取引先である花王との連携の中で、しっかりと対応することで受注増に繋げたケースもあった。好調な上期決算であったが、良好な外部環境のみならず、同社の強みも大きく寄与したようだ。

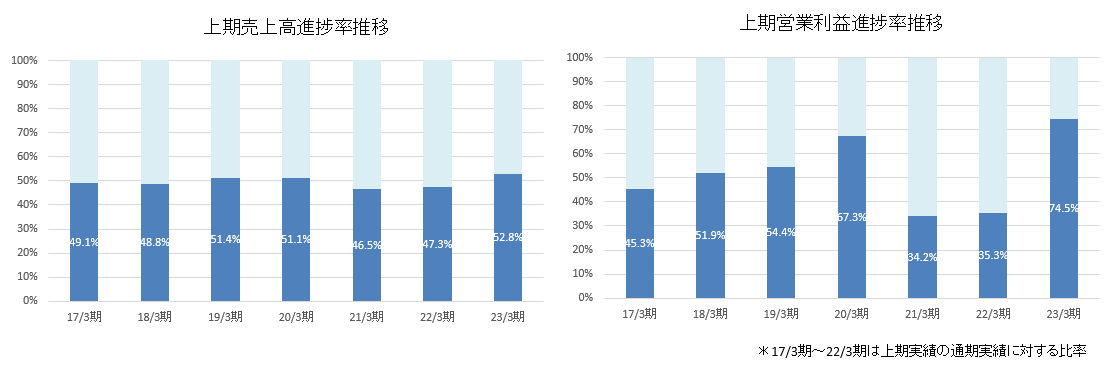

- 上期進捗率は修正後でも売上高52.8%、営業利益74.5%と例年に比べて高水準である。海外経済の減速、新型コロナウイルスの感染状況、ウクライナ情勢、為替動向、天然油脂相場動向などを下期の不透明要因と認識しているが、下期でどれだけ売上・利益を積み上げていくことができるかを注目したい。

1.会社概要

主に植物系天然油脂を原材料とするオレオケミカル(※)商品の仕入販売を行う化学品商社。幅広い仕入先・販売先を有し、化学品の原材料流通を川上から川下まで広くカバーしている。家庭用洗浄剤を中心とした日用品の企画及び仕入販売を行う日用品事業、地盤改良やコンクリートの補修補強材料等の仕入販売を行う土木建設資材事業も展開。高度な専門性、圧倒的な情報量等の強みを活かし「一番にお声がかかる選ばれる会社」を目指す。今後は新興国化学品の販売拡大、海外における新規顧客開拓に注力し収益の安定的な拡大を追求する。

(※)オレオケミカル

パーム油、ヤシ油及びパーム核油等の天然油脂を原材料として生み出される油脂化学品の総称であり、主な種類としては脂肪酸、グリセリン、脂肪アルコール、脂肪アミン、脂肪酸エステルがあげられる。資源に限りがある石油化学品とは異なり、再生産が可能であることや環境負荷が低いこと等の特徴がある。

【1-1 沿革】

1937年12月に創業者である鐵野義数(てつの よしかず)氏が大阪市南区(現 大阪市中央区)で、無機薬品を中心とした化学品の卸売事業を手掛ける鐵野商店を開業したのが始まり。1946年4月に昭栄理化学工業所と改称し、主として化学品及び石鹸の原材料の販売を行い、商社としての地盤を築き、また1951年4月から、花王石鹸株式会社(現花王株式会社)の脂肪酸及び脂肪酸誘導体の販売を開始したことを契機に事業を拡大してきた。2000年代に入り中国、タイに拠点を設け調達力を強化。2016年3月、東証JASDAQに上場した。2022年4月、市場再編に伴い東証スタンダード市場へ移行。

【1-2 経営理念など】

|

経営理念 |

|

私たちは環境と安全に配慮した価値有る商品の提供と、新しい市場の開発を通じて、真の顧客満足を実現し、企業の発展と社会への貢献を果たします。 私たちは事業の目的を達成する為、業務の有効性及び効率性を高める為の取り組みと、正しい財務報告と資産管理、社会正義に則っての法令遵守を継続していきます。 |

|

行動指針 |

|

*仕入先には信頼感 *得意先には満足感 *自分自身は責任感 |

また、同社グループの存在価値、成長の源泉、成長基盤を支える事業活動の基本方針として『一番にお声がかかる選ばれる会社へ』を掲げている。

|

存在価値 |

お客様が求める価値を理解し、その価値の維持・向上に貢献し続けること。 |

|

成長の源泉 |

お客様が求める価値を真に向上する提案、適切なプロセスで実需を獲得すること、社員ひとりひとりが「一番にお声がかかる選ばれる人材」を目指し続けること。 |

|

成長基盤 |

「一番にお声がかかる選ばれる会社」を目指し続けること、努力は惜しまないが、無理はしない、お客様の価値を実現する「堅実経営」が成長を支える。 |

【1-3 事業内容】

1.事業概要・ビジネスモデル

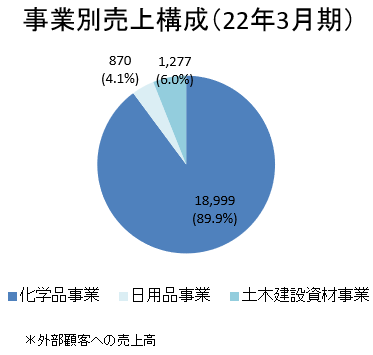

創業以来の事業である化学品事業を中心に、同事業で培った事業基盤を活用し事業間シナジー効果を重視して多角化を進め、日用品事業、土木建設資材事業を展開している。

(決算短信を元にインベストメントブリッジ作成)

➀化学品事業

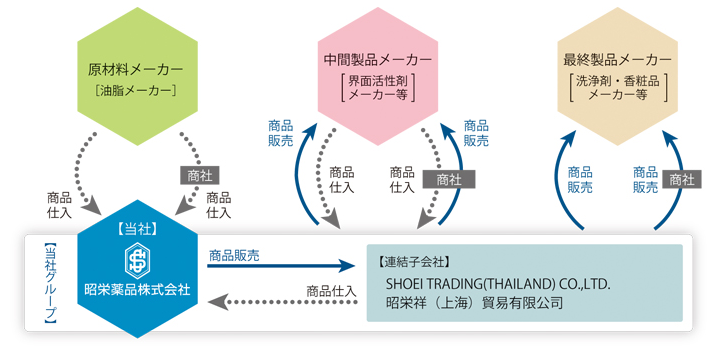

以下の2つの商流で主として化学品の原材料および製品の仕入・販売を行っている。

|

☆ |

脂肪酸、脂肪アミン、脂肪アルコール、グリセリンといったオレオケミカルを界面活性剤等の原材料として油脂メーカーから仕入れ、界面活性剤メーカー等の中間製品メーカーに販売。 |

|

☆ |

中間製品メーカーが生産した界面活性剤等の化学品を仕入れ、家庭用として石鹸、洗剤、シャンプー、リンス及び化粧品等の最終製品メーカーに、工業用として繊維、紙・パルプ、医薬、食品、洗浄剤、プラスティック、塗料、鉄鋼・金属、合成樹脂、土木建設等の最終製品メーカーに販売。 |

|

☆ |

脂肪酸、脂肪アミン、脂肪アルコール、グリセリンといったオレオケミカルを界面活性剤等の原材料として油脂メーカーから仕入れ、界面活性剤メーカー等の中間製品メーカーに販売。 |

(同社HPより)

仕入先は400社超、販売先は700社超と多数で、販売先の業種も多岐にわたっており、化学品の原材料流通を川上から川下まで広くカバーしている。

(同社HPより)

沿革でも触れたように、花王株式会社は1951年以来の長年にわたる主要な仕入先及び販売先となっている。

昭栄薬品は花王のケミカル事業の国内主要代理店であり、総仕入れに占める花王の比率は約4割。

花王のオレオケミカルを界面活性剤等の化学品メーカーに、界面活性剤等を洗浄剤及び香粧品メーカー他の幅広い業界に販売している。

同社取扱いの中心製品である界面活性剤は、代表的なものは石鹸、洗浄剤だが、その機能の多様性から、トイレタリー以外にも、化粧品、食品、医薬品、繊維、合成樹脂、土木建設、紙・パルプ、ゴムなど幅広い業種・分野で利用されている。同社が取り扱う界面活性剤は1,000種類を超えている。

(※)界面(表面)とは、2つの性質の異なる物質の境界面のことで、水と油のように2つの混じり合わない物質の間には、必ず界面が存在する。例えば、洗濯中の洗濯機の中では、水と空気の界面、水と汚れの界面、水と衣類の界面、汚れと衣類の界面、洗濯槽と水の界面など、多くの界面が存在している。界面活性剤とは、このような界面に働いて、界面の性質を変える物質のことを指す。

例えば水と油の場合では、界面活性剤は、この界面に働いて界面の性質を変えて水と油を混じり合わせることができる。

<環境ソリューション>

これまでオレオケミカルを中心とした原材料についての「お困りごと」の解決に取り組んできたが、新たに工場についての「お困りごと」についても解決の手助けをしたいとの思いから環境に関連したビジネスへの取り組みを開始した。

「工場に入ってくるもの」「工場の中で使うもの」「工場から排出するもの」それぞれについての課題を解決する。

具体的には、「脱臭(臭気対策) ソリューション」「水ソリューション」の2つを提供している。

|

脱臭(臭気対策) ソリューション |

脱臭機

職場の臭いを軽減し、従業員の健康と安全を守りたい |

化学反応を利用して気になる臭いを吸着して脱臭する、独自開発のフィルターを交換することで、様々な臭いの脱臭が可能。故障やトラブルが起きにくいシンプルな構造であり、操作も簡単である。 |

|

脱臭薬剤

工場から検出される臭いを軽減し、住みよい街づくりに貢献したい |

自然界の原理(臭気中和作用)を応用し、植物性精油の組み合わせを変えることで、さまざまな場所で生じる複合臭に対応する。ニオイに対してより強い別のニオイを加えることで、元のニオイをマスキングする芳香剤とは全く異なる脱臭剤である。 |

|

|

水ソリューション |

上水化システム

安全、安心な水をより経済的に利用したい |

井戸水や工業用水を除濁・除菌し、水道水と同等以上の水質を得ることが可能。水道水代替として大幅なコストダウンが可能である。 |

|

純水装置

より純度の高い水を使うことで製品の付加価値を高めたい |

EDIを搭載した自動純水装置で、イオン交換樹脂の再生を採水と同時に電気で行うため、再生のための採水中断がない。他にもカートリッジ式の純水装置、イオン交換樹脂の原料販売も可能。 |

|

|

水リサイクル

限りある水を繰り返し使い、排水を減らしたい |

排水処理システムと異物、イオン除去することにより繰り返し水を使用することが可能。水をリサイクルすることにより排水量をゼロに近づけることも可能である。 |

|

|

排水処理システム

工場からの排水の負荷を下げることで川や海をより美しくしたい |

微生物固定化担体による高効率・コンパクト排水処理設備を実現。既存の設備を活用しての改良、キャパシティ増強も可能である。 |

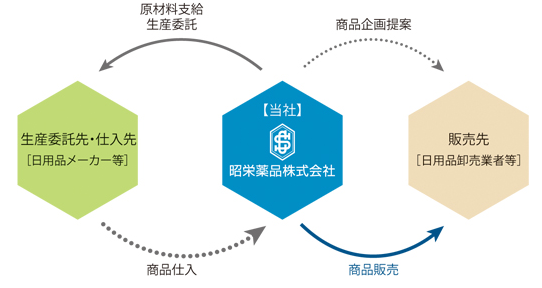

②日用品事業

界面活性剤に関する専門知識を活用し、「安心・安全」をテーマとして「簡単・便利」を商品コンセプトに、家庭用洗剤、業務用洗浄剤、カビとり剤、化粧品等の商品を企画し、OEM供給を行っている。生産は外部に委託。

主な販売ルートは、生協ルートなどである。

大手ナショナルブランドが主に高い洗浄機能に重点を置いた商品開発を行っているのに対し、同社は「安心・安全」をテーマにしたニッチな商品企画を得意としており、販売チャネルにおける差別化も図っている。

また化学品事業において日用品の原材料となる多種多様な化学品メーカーとの取引があることから、最適な原材料の調達及び生産委託先の選定を効率的かつ機動的に行うことが可能である。

自社ブランド力の向上に加え、新たな販路の開拓に取り組んでいる。

(同社HPより)

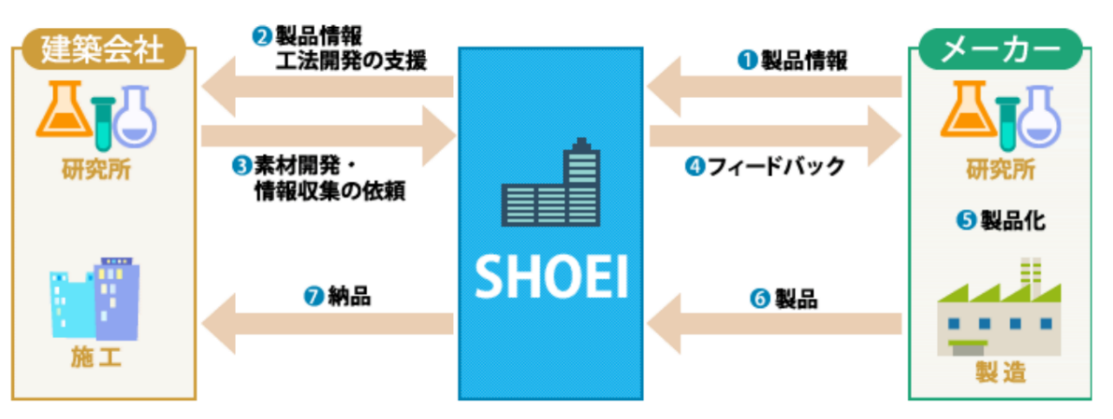

③土木建設資材事業

界面活性剤に関する専門性を活用し、①グラウト(薬液注入)工法等の地盤改良に使用する材料・添加剤、②コンクリート補修補強工法に使用する材料・添加剤、③汚染土壌改良の環境改善薬剤等を仕入・販売している。

セグメント内の売上構成は、土木建設資材関連77.0%、環境関連23.0%(22年3月期)。

個別の工事の目的に応じた工法に関する情報提供を含め、環境と安全に配慮した薬剤選定を強みに、工事の現場環境に応じた適切な商品を提案している。

建設会社等が進める新工法開発の原材料に関する技術サポート等を通して、新工法の開発にも貢献している。

多くの同業他社が成形品資材を中心に取り扱うのに対し、同社は土木建設資材を総合的には取り扱わず、「土木建設関連の化学品」に絞り込むことで独自のポジション、独自のプレゼンスを確立している。

(同社HPより)

【1-4 特長と強み】

◎独自のビジネスモデル:集中型市場深耕モデル

事業ドメインを「オレオケミカルを中心とした化学品分野」に設定して経営資源を集中している。そうして蓄積された国内外の製品情報、メーカー情報、営業ノウハウ、トレンド情報などの情報資源を日用品事業、土木建設資材事業において有効活用し、それぞれの市場を深耕し企業価値の拡大に結び付けている。

◎高度な専門性と圧倒的な情報力

得意先及び仕入先企業は、常に新商品開発、商品リニューアルにおいて、価格、品質、機能、作用及び環境負荷等で課題を抱えており、自社と外部のアイデア等を組み合わせて革新的な価値を創出するオープン・イノベーションを志向する企業が増加している。

そうした事業環境を同社ではビジネスチャンスと捉え、各社の開発テーマや製造上の課題をヒアリングしたうえで、長年にわたって蓄積してきたオレオケミカルおよび界面活性剤に関する豊富な知見・知識を活用して新商品開発の支援を行っている。

具体的な支援としては、商品企画アイデアの提案、商品の特長となる効果に適切な原材料の選定、得意先の要望を踏まえた上でのより効率的な仕入先や生産委託先の選定、仕入先の共有による原材料コストの低減など。

例えば仕入先の工場が事故などで操業停止した際の代替品の調達も可能であり、得意先からは無くてはならない存在となっている。

商品の仕入販売という単なる商社機能の枠を超えた製品開発支援により顧客企業との強固な信頼関係が構築されており、同社の大きな競争優位性となっている。

◎グルーバルに顧客企業の生産活動を支援

海外拠点として中国・上海に「昭栄祥(上海)貿易有限公司」、タイに「SHOEI TRADING (THAILAND) CO., LTD.」の現地法人を有し、グローバル調達体制を構築。

700社を超える国内外の得意先に対する生産活動を、原材料選定から支援している。

◎安定した収益トレンド

幅広い取引先と仕入先、広範な取扱品目、得意先企業との強固な信頼関係により、創業以来安定した売上、利益の拡大を見せている。

【1-5 株主還元】

「将来の事業展開のために必要な内部留保を確保しつつ、安定配当を継続実施すること、過年度の1株当たり配当額を基礎に、25%以上の配当性向を目標とする」を基本方針としている。

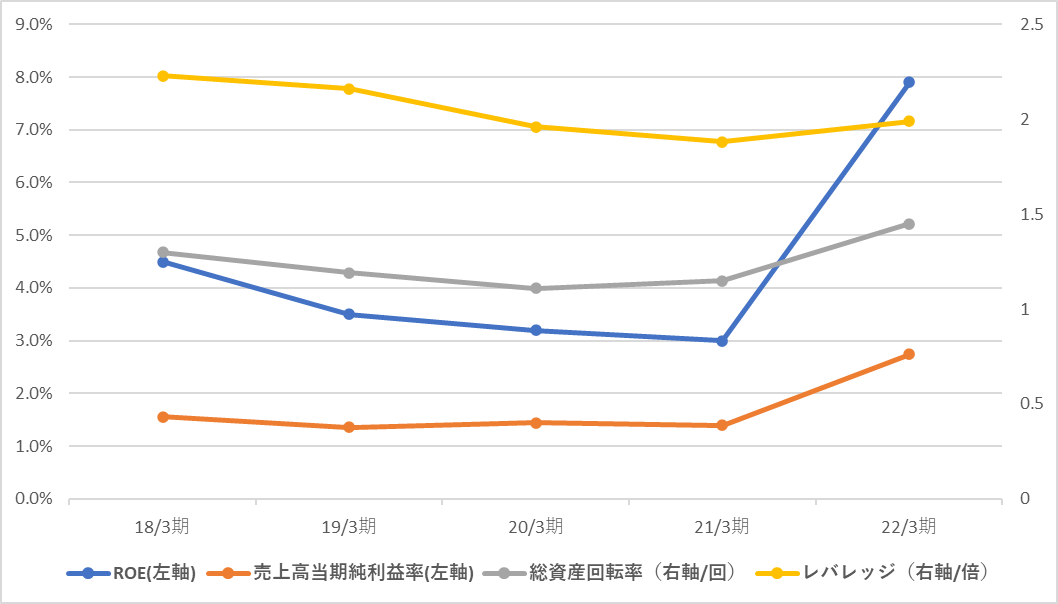

【1-6 ROE分析】

|

|

2018/3期 |

2019/3期 |

2020/3期 |

2021/3期 |

2022/3期 |

|

ROE(%) |

4.5 |

3.5 |

3.2 |

3.0 |

7.9 |

|

売上高当期純利益率(%) |

1.56 |

1.36 |

1.44 |

1.40 |

2.74 |

|

総資産回転率(回) |

1.30 |

1.19 |

1.11 |

1.15 |

1.45 |

|

レバレッジ(倍) |

2.23 |

2.16 |

1.96 |

1.88 |

1.99 |

*株式会社インベストメントブリッジが開示資料を基に作成。

22年3月期のROEは特別利益の計上もあり、大きく向上したが今期の売上高当期純利益率は1.8%の予想。継続的な収益性の向上が求められる。

【1-7 SDGs・ESGへの取り組み】

4つの事業分野と全社での取り組みでSDGsに貢献する。

|

化学品事業 |

お客様が求める顧客価値の実現を、オレオケミカルズを中心に原材料選定の面からご支援し、付加価値の高い新商品開発に貢献します。 |

|

日用品事業 |

「安心・安全」をテーマに「簡単・便利」を商品コンセプトとしたユニークな商品を企画し、お客様のブランド価値の維持・向上、新しい市場の創造に貢献します。 |

|

土木建設資材事業 |

環境影響に配慮した薬剤選定を強みに、新工法開発支援、工事目的に応じた工法紹介などの技術サポート力で、お客様の課題解決に貢献します。 |

|

海外事業 |

国内化学品はもちろん、海外化学品のグローバル調達で、海外のお客様のタイムリーな原材料調達に貢献します。 |

また、ESGの観点から以下のような取り組みを進めている。

環境(Environment)

|

取り組み |

具体的な行動 |

|

RSPO(持続可能なパーム油のための円卓会議)の啓蒙を行い、産業界・市場への浸透、製品販売を進める。 |

化粧品向け原料(活性剤など)として、サスティナブルなパーム油生産の認証に対応している製品の販売。 JaSPON正会員として、業界の垣根を越えて持続可能なパーム油の調達と消費の促進に向けて協働する。 |

|

上水化システム、排水ゼロ化・排水処理システムの普及 |

排水処理設備の普及に貢献。排水ゼロシステムの普及に貢献。 |

|

VOC(揮発性有機化合物)分解補助剤の展開 |

汚染土壌箇所(宅地、工場用地)への分解補助剤の普及。 |

|

重金属不溶化剤、還元剤などの普及 |

スーパーMAG(重金属不溶化剤)を普及させ、工場跡地の土壌改善に貢献。 |

社会(Social)

|

取り組み |

具体的な行動 |

|

工場で発生する臭気の軽減や捕集技術の普及 |

有機溶剤使用企業への脱臭機の普及。 |

|

塵芥車で発生する悪臭をマスキングし、低減する |

塵芥車メーカーを通じ、悪臭改善薬剤の展開。 |

|

美術館・文化遺産を守る製品の普及 |

品質維持に貢献する商品の普及。 |

|

障害者支援作業所への継続的な業務委託 |

障害者を雇用している事業所と取引を行う。 |

|

リサイクル可能な洗浄剤の販売を、システム提案・技術サポートとともに行う |

工業用洗浄剤の普及。 |

ガバナンス(Governance)

|

取り組み |

具体的な行動 |

|

ホームページにおける商品情報の開示 |

商品の用途や用語の丁寧な解説。 |

2.2023年3月期第2四半期決算概要

(1)業績概要

|

|

22/3期2Q |

構成比 |

23/3期2Q |

構成比 |

対前年同期比 |

期初予想比 |

|

売上高 |

9,993 |

100.0% |

12,616 |

100.0% |

+26.2% |

+24.1% |

|

売上総利益 |

784 |

7.8% |

980 |

7.8% |

+25.1% |

– |

|

販管費 |

677 |

6.8% |

670 |

5.3% |

-1.1% |

– |

|

営業利益 |

106 |

1.1% |

310 |

2.5% |

+190.9% |

+139.4% |

|

経常利益 |

193 |

1.9% |

436 |

3.5% |

+126.2% |

+110.1% |

|

四半期純利益 |

124 |

1.2% |

316 |

2.5% |

+154.9% |

+118.1% |

*単位:百万円

*株式会社インベストメントブリッジが開示資料を基に作成。

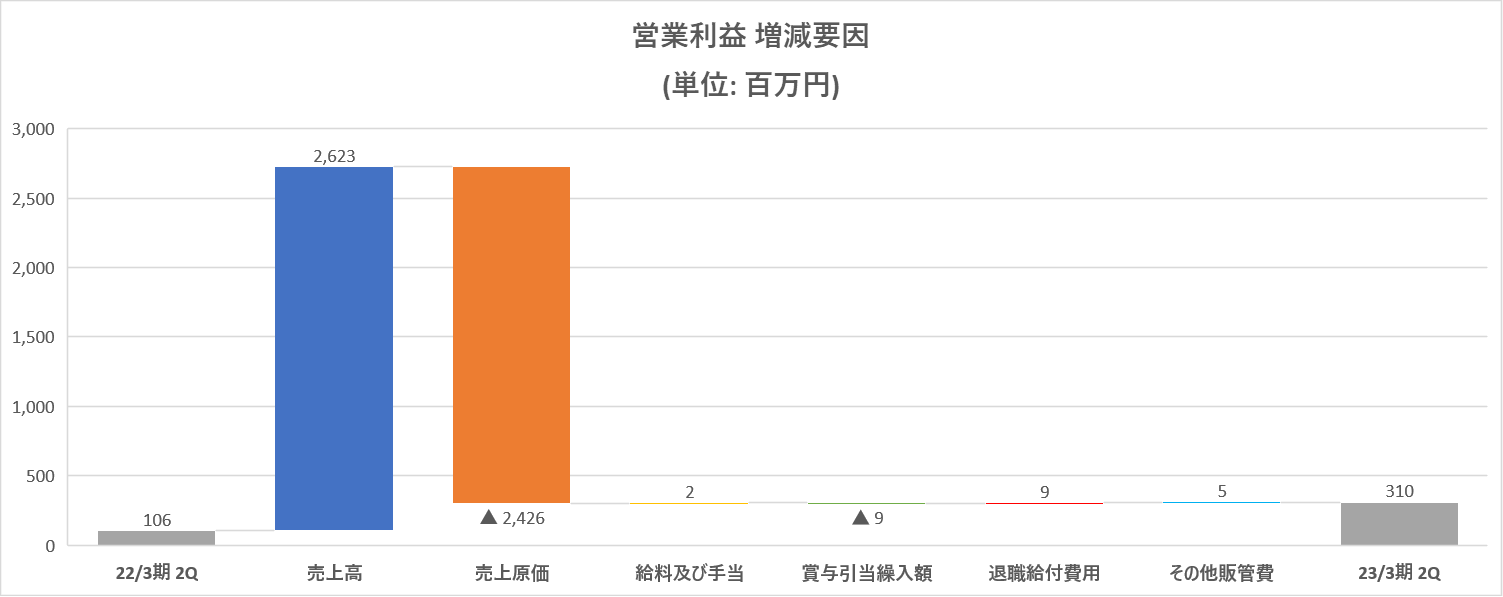

*費用項目の▲は費用の増加を示す。

増収増益、予想も上回る。売上高、経常利益は上期の過去最高を記録。

売上高は前年同期比26.2%増の126億16百万円。主力の化学品事業において、円安や海外経済の回復需要に支えられ、界面活性剤業界の生産・販売活動は堅調に推移。自動車関連や繊維油剤関連の主要得意先からの受注が堅調だった。原材料価格上昇に伴い、仕入・販売価格とも高値で推移し、価格効果も寄与した。

営業利益は同190.9%増の3億10百万円。売上総利益が同25.1%増加した一方、人件費など販管費は同1.1%減となり大幅な増益。

売上・利益とも修正予想を大きく上回った。

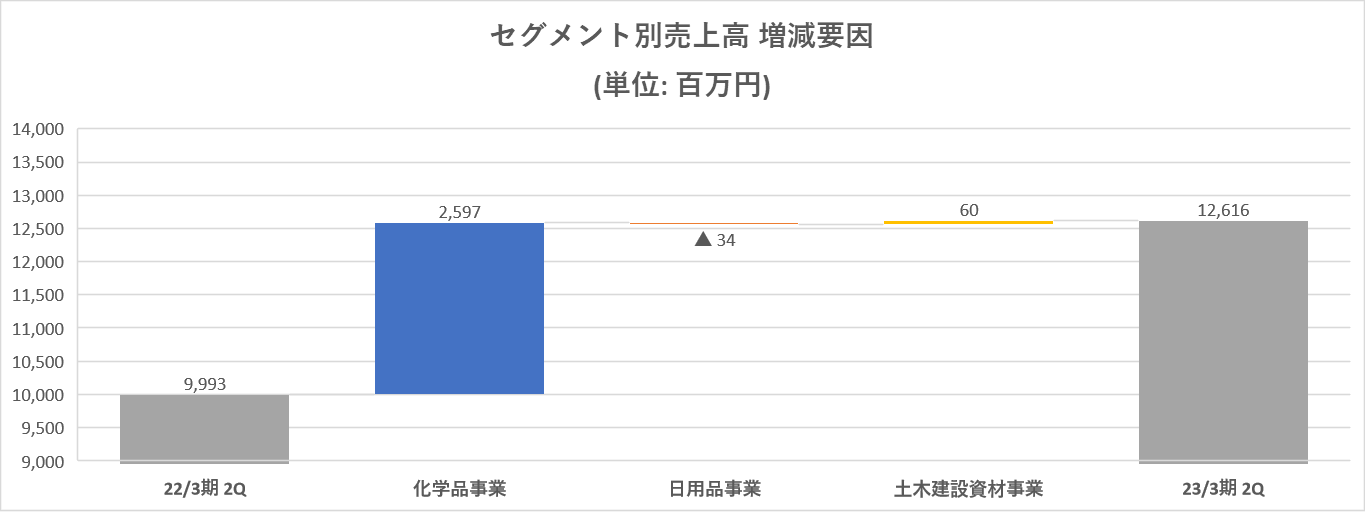

(2)セグメント別動向

|

|

22/3期2Q |

構成比 |

23/3期2Q |

構成比 |

対前年同期比 |

|

売上高 |

|

|

|

|

|

|

化学品事業 |

9,043 |

90.5% |

11,640 |

92.3% |

+28.7% |

|

日用品事業 |

455 |

4.6% |

421 |

3.3% |

-7.5% |

|

土木建設資材事業 |

493 |

4.9% |

553 |

4.4% |

+12.1% |

|

合計 |

9,993 |

100.0% |

12,616 |

100.0% |

+26.2% |

|

営業利益 |

|

|

|

|

|

|

化学品事業 |

148 |

1.6% |

361 |

3.1% |

+142.4% |

|

日用品事業 |

62 |

13.7% |

45 |

10.8% |

-27.1% |

|

土木建設資材事業 |

-13 |

– |

-11 |

– |

– |

|

調整額 |

-91 |

– |

-84 |

– |

– |

|

合計 |

106 |

1.1% |

310 |

2.5% |

+190.9% |

*単位:百万円。営業利益の構成比は売上高営業利益率。

*株式会社インベストメントブリッジが開示資料を基に作成。

◎化学品事業

増収増益。

円安や中国を中心とした海外経済の回復需要に支えられ、自動車関連や繊維油剤関連の主要得意先からの受注が堅調に推移した。また、営業努力による新規ルートや新規取扱商品の獲得、拡販に努めた。販売価格については、天然油脂(パーム油)相場価格がピーク時と比べ下落基調となり、一部値下げをする商品も出始めたが、全般は堅調に推移した。

◎日用品事業

減収減益。

販売の約5割を占める生協向けルートで扱う掃除用関連商品や生活日用品(洗濯槽クリーナーや冷蔵庫脱臭剤等)の一部商品は堅調に推移したものの、全般には巣ごもり需要の反動で低調となった。また、円安による輸入商材の仕入価格の高騰、原材料高や物流費のコストアップ等、事業環境は厳しく利益を押し下げた。そうした中、既存商品のリニューアルや新規取引先の獲得に努めた。

◎土木建設資材事業

増収、営業損失幅縮小。

土木建設資材事業では同事業の取扱商品とかかわりの深い地盤改良工事、コンクリート補修補強工事は復調の兆しが見え始め、工事に使用される材料・添加剤等の販売は堅調に推移した。

また、災害復興関連工事等の環境関連工事で使用される環境関連薬剤やバイオレメディエーション(微生物等の分解能力を用いて土壌、環境汚染を修復する技術)用浄化促進剤の販売についても比較的堅調に推移した。

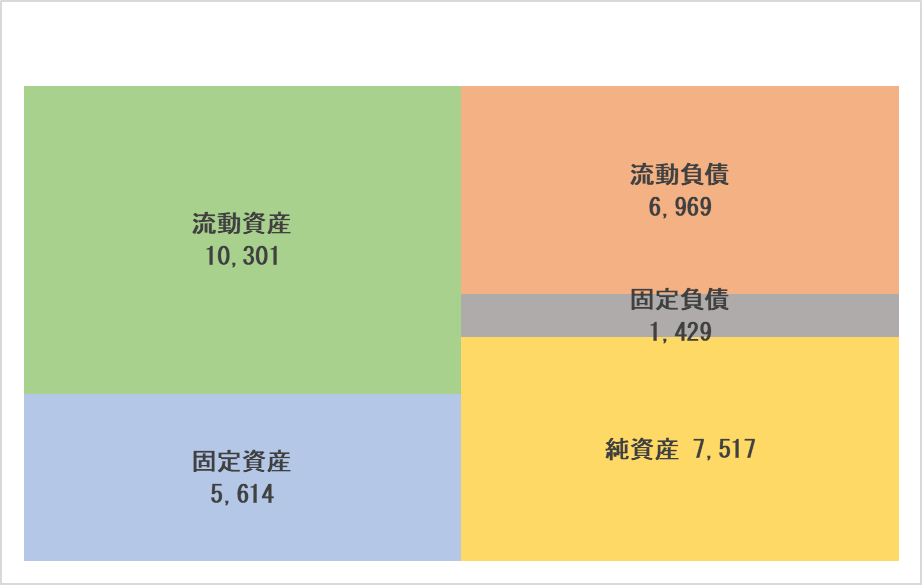

(3)財務状態とキャッシュ・フロー

◎主要BS

|

|

22年3月末 |

22年9月末 |

増減 |

|

22年3月末 |

22年9月末 |

増減 |

|

流動資産 |

9,394 |

10,301 |

+907 |

流動負債 |

6,264 |

6,969 |

+704 |

|

現預金 |

1,153 |

1,022 |

-131 |

仕入債務 |

5,197 |

5,972 |

+775 |

|

売上債権 |

7,408 |

8,398 |

+989 |

短期借入金 |

706 |

700 |

-6 |

|

たな卸資産 |

654 |

722 |

+68 |

固定負債 |

1,265 |

1,429 |

+164 |

|

固定資産 |

5,086 |

5,614 |

+528 |

負債合計 |

7,530 |

8,398 |

+868 |

|

有形固定資産 |

179 |

177 |

-2 |

純資産 |

6,950 |

7,517 |

+567 |

|

投資その他の資産 |

4,904 |

5,435 |

+530 |

利益剰余金 |

3,956 |

4,128 |

+171 |

|

投資有価証券 |

4,384 |

4,914 |

+529 |

負債純資産合計 |

14,480 |

15,916 |

+1,435 |

|

資産合計 |

14,480 |

15,916 |

+1,435 |

自己資本比率 |

48.0% |

47.2% |

-0.8pt |

*単位:百万円

*株式会社インベストメントブリッジが開示資料を基に作成。

売上債権、投資有価証券の増加などで、資産合計は前期末比14億35百万円増加の159億16百万円となった。

仕入債務の増加などから負債合計は同8億68百万円増加の83億98百万円。

利益剰余金の増加などで純資産は同5億67百万円増加し75億17百万円。

この結果自己資本比率は前期末より0.8ポイント低下し、47.2%となった。

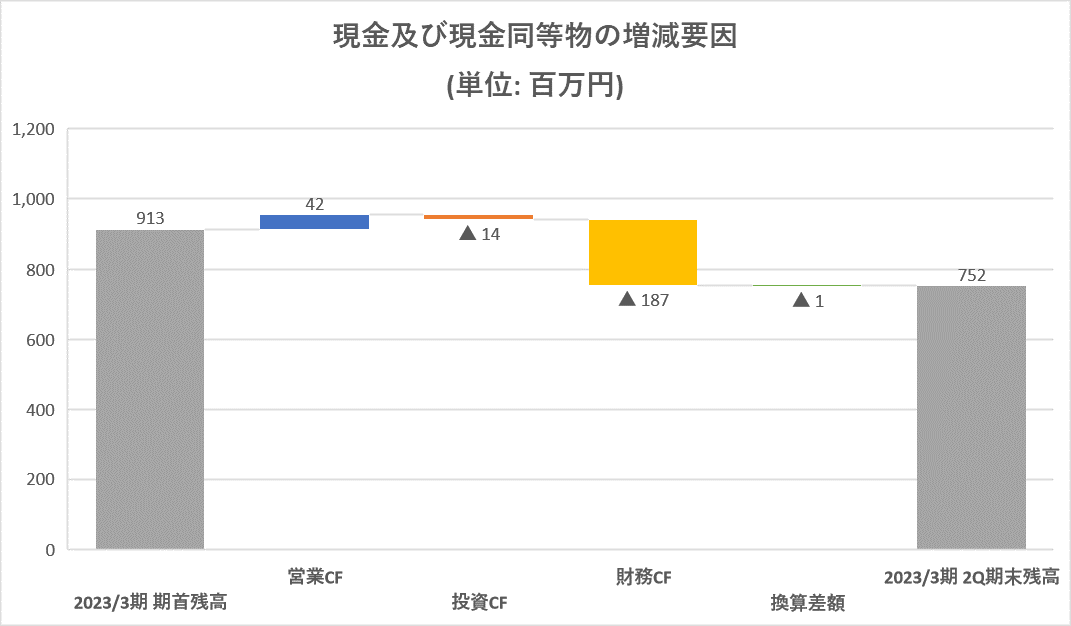

◎キャッシュ・フロー

|

|

22/3期2Q |

23/3期2Q |

増減 |

|

営業CF |

-294 |

42 |

+336 |

|

投資CF |

-0 |

-14 |

-13 |

|

フリーCF |

-295 |

28 |

+323 |

|

財務CF |

-12 |

-187 |

-175 |

|

現金同等物残高 |

696 |

752 |

+55 |

*単位:百万円

*株式会社インベストメントブリッジが開示資料を基に作成。

税金等調整前四半期純利益の増加などで営業CF、フリーCFはプラスに転じた。

キャッシュポジションはほぼ変わらず。

3.2023年3月期業績予想

(1)通期業績予想

|

|

22/3月期 |

構成比 |

23/3月期(予) |

構成比 |

前期比 |

修正率 |

進捗率 |

|

売上高 |

21,147 |

100.0% |

23,883 |

100.0% |

+12.9% |

+16.2% |

52.8% |

|

営業利益 |

302 |

1.4% |

416 |

1.7% |

+37.9% |

+59.7% |

74.5% |

|

経常利益 |

474 |

2.2% |

609 |

2.5% |

+28.2% |

+51.0% |

71.7% |

|

当期純利益 |

578 |

2.7% |

435 |

1.8% |

-24.8% |

+56.5% |

72.8% |

*単位: 百万円

業績予想を上方修正、減収減益から増収増益へ

好調だった上期業績を踏まえ、業績予想を上方修正した。一方で、第3四半期以降、ウクライナ情勢をめぐる地政学リスクや世界経済の減速懸念、仕入・販売価格に影響を及ぼす天然油脂(パーム油)相場価格の動向等、先行きの不透明要因も認識している。下期は営業活動の活発化に伴う販管費の増加なども勘案している。

売上高は前期比12.9%増の238億83百万円、営業利益は同37.9%増の4億16百万円の予想。減収減益予想から増収増益予想に転じた。

業績を勘案し配当予想も修正した。修正前から8.00円/株増配の32.00円/株の予想。前期普通配当からは8.00円/株の増配となる。予想配当性向は25.2%。

(2)今後の戦略・展開

◎化学品事業

界面活性剤業界の生産・販売活動は、下期、海外経済の減速懸念より鈍化傾向を予想している。

懸念事項は、海外経済の減速、新型コロナウイルスの感染状況、ウクライナ情勢、為替動向、天然油脂相場動向など。

(取り組み)

高級アルコール等の油脂製品を中心とした化学品の安定供給、海外子会社との連携による海外商材の強化・拡販、香粧品分野など最終商品生産メーカーへの注力、環境関連ビジネスの拡販、RSPO推進活動など。

◎日用品事業

原材料高・物流費増など引き続き厳しい事業環境を想定している。

(取り組み)

特許や実用新案を有した新規アイテムや商品の開発、既存顧客への拡販、販売ルートおよびツールの拡充に取り組む。

◎土木建設資材事業

土木グラウト、環境関連とも堅調を予想している。

駅前開発工事、建築物等外壁工事、自然災害復興工事、インフラ施設等の老朽化対策も増加の見込み。

大阪万博、統合型リゾート関係、リニア中央新幹線関連工事にも期待している。

(取り組み)

既存顧客である施工会社、メーカー、二次販売店への深掘り営業を進めるほか、新工法・環境関連薬剤の新規商品の開発や拡販にも注力する。

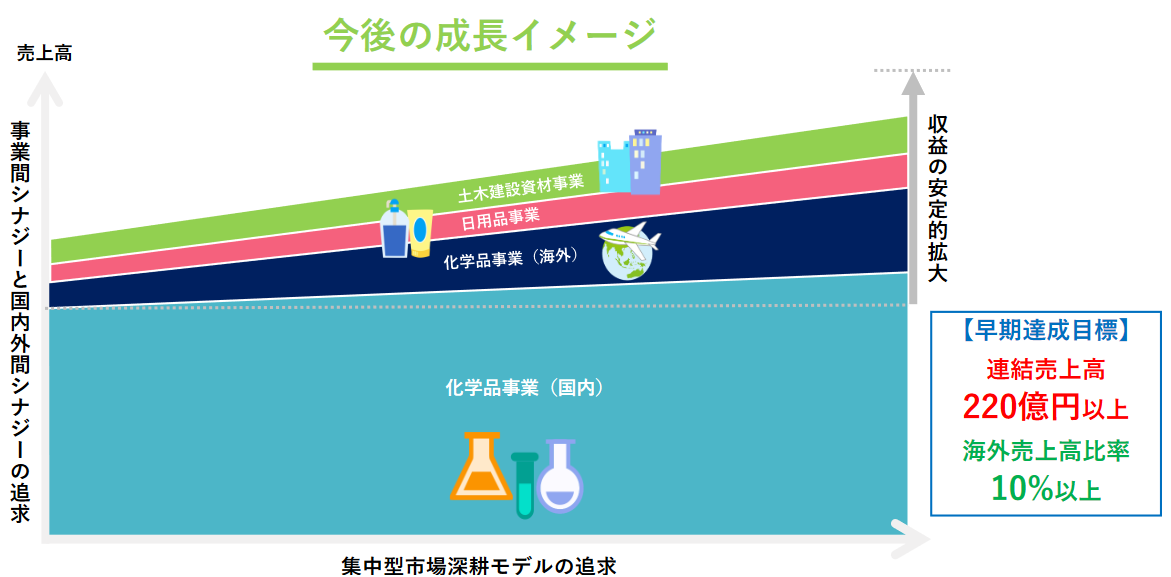

4.今後の成長戦略

同社では主力事業である化学品事業の安定的な拡大をベースに、「連結売上高220億円以上、海外売上高比率10%以上」を目標としている。

売上高に関しては今期達成予想。現在約7%程度の海外売上高比率は早期達成を目指している。

(同社資料より)

(1)各事業の取り組み

◎化学品事業

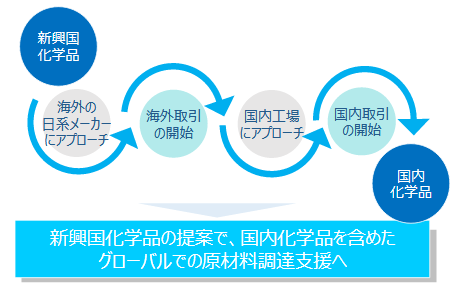

戦略1:新興国化学品の販売拡大

近年新興国メーカーが生産する化学品の品質が急速に向上しているため、採用する企業が増加している。

そこで同社では、新興国における仕入先開拓を推進し、国内外で販売を強化する。

新興国化学品メーカーには、日系メーカーの品質基準を満たすことを提案し、品質改善のための助言を提供するなど協働を進めるほか、具体的に日系企業への納入チャンスを提供し関係を強化する。

同社における輸入化学品の国内売上高は界面活性剤を中心に順調に拡大しているが、今後は更にボリューム、スピードをアップさせる計画だ。

戦略2:海外における日系企業を中心とした新規得意先開拓

同社の強みである豊富な情報資源を顧客または潜在顧客に提供することにより関係を強化し、国内外で生まれつつある好循環の拡大を図る。つまり、国内取引で実績のある顧客企業に対しては、同社の中国、タイの海外拠点でも取引を開始する。

一方、国内での実績が無い顧客企業は、まず海外拠点で取引を開始し、その後国内でも取引を開始する。

戦略1にある新興国化学品の提案により、国内化学品を含めたグローバルでの原材料調達支援体制を構築する。

(同社資料より)

◎日用品事業

戦略:安心安全をテーマとした商品企画の強化

国内のサプライチェーンを活用し、トレンドにマッチした安心安全な商品企画を更に強化する。

◎土木建設資材事業

戦略:二次販売店への販売活動強化

全国の土木建設の情報収集体制を構築するとともに、幅広い需要を取り込んでいく。

(2)さらなる成長のために

今期売上高目標を達成する見込みであるが、さらに規模を拡大させるためには、主力の化学品事業の拡大が必要と考えている。

そのための重要な取り組みが、「環境ソリューション」。既存顧客の「お困りごと」を解決するのみではなく、これをきっかけにして、これまで関係のなかった新規顧客の開拓に結びつけていく。また、より川下の顧客開拓にも注力していく。

事業規模拡大にはM&Aも選択肢の一つではあるが、現状はまず自らができることにしっかりと取り組んでオーガニックな成長を優先していく考えだ。

5.今後の注目点

上期には前期同様、競合先の供給不足から供給応援を要請され、主力取引先である花王との連携の中で、しっかりと対応することで受注増に繋げたケースもあった。好調な上期決算であったが、良好な外部環境のみならず、同社の強みも大きく寄与したようだ。

上期進捗率は修正後でも売上高52.8%、営業利益74.5%と例年に比べて高水準である。海外経済の減速、新型コロナウイルスの感染状況、ウクライナ情勢、為替動向、天然油脂相場動向などを下期の不透明要因と認識しているが、下期でどれだけ売上・利益を積み上げていくことができるかを注目したい。

<参考:コーポレート・ガバナンスについて>

◎組織形態、取締役、監査役の構成

|

組織形態 |

監査等委員会設置会社 |

|

取締役 |

9名、うち社外2名(うち独立役員2名) |

◎コーポレート・ガバナンス報告書

最終更新日:2022年6月24日

<基本的な考え方>

当社グループは、経営の健全性、適法性及び透明性を向上させ、また経営の説明責任を適切に果たすことで、株主の皆様をはじめとするステークホルダーの立場に立って、企業価値を最大化することをコーポレート・ガバナンスの基本的な方針の基礎としております。

当社グループのコーポレート・ガバナンス体制としましては、監査等委員会設置会社制度を採用しており、取締役会が意思決定の透明性を確保し、取締役会及び監査等委員会が経営の健全性並びに適法性のチェックに加え、業務執行の妥当性に重点を置いた経営モニタリングを継続して実施できる体制を整備、維持することが、最も重要であると考えております。

また、内部統制システムは、経営の効率性、財務報告の信頼性及びコンプライアンスに重点をおいてその構築を推進し、コーポレート・ガバナンスに関する取組みと相互に連携することで、それぞれの実効性を確保してまいります。

当社のコーポレート・ガバナンスに関する基本方針は、下記のとおりです。

記

当社グループは、会社の持続的な成長と中長期的な企業価値の向上を目的に、次のとおりコーポレート・ガバナンスに関する基本方針を定める。

1.株主の権利・平等性の確保

当社グループは、株主が有する権利が実質的に確保されるよう、その円滑な行使に十分に配慮し、また株主の実質的な平等性の確保に努める。

(1)取締役会は、株主総会における会社提案議案については、その内容に応じて株主による適切な理解を得るため、過年度の同様の議案に対する株主の意見等を踏まえた必要十分な説明責任を果たし、招集通知を合理的に可能な範囲で早期に公表すること等によって、株主による権利行使に十分な検討時間を確保する等、株主による円滑な議決権行使の環境整備に努める。

(2)取締役会は、自らがコーポレート・ガバナンスに関する役割及び責任を自覚し、意思決定の透明性の確保、経営の説明責任の履行及び法令遵守の体制整備を推進する。

2.適切な情報開示と透明性の確保

当社グループは、財務情報はもちろんのこと、経営戦略、経営課題、リスク及びガバナンスに係る非財務情報について、法令に基づく開示を適切に行うとともに、法令に基づく開示以外の情報開示について、その正確性や有用性に配慮して積極的に取組むよう努める。

(1)取締役会は、株主共同の利益の毀損に配慮しつつ、会社の意思決定の透明性及び公平性を確保するため、必要な情報を積極的に、かつ分かりやすく開示する。

(2)当社グループは、会計監査人(独立監査人)による適正な監査の確保について、会計監査人(独立監査人)との協議を踏まえて、適切な対応を行う。

3.株主以外のステークホルダーとの適切な協働

当社グループは、会社の持続的な成長と中長期的な企業価値の創出が、株主だけでなく、従業員、取引先及び地域社会をはじめとする様々なステークホルダーによる経営資源の提供、支援若しくは貢献によるものであることを十分に認識し、これらステークホルダーの権利や健全な事業活動倫理を尊重する企業文化の醸成に努める。

(1)取締役会は、当社グループが担う社会的責任についての考え方を踏まえ、当社グループの事業活動の基礎となる経営理念を策定し、また健全な事業活動の倫理等の価値観を示した行動基準等を定め、当社グループ全体で遵守させる。

(2)取締役会は、社内の多様な視点や価値観の存在(ダイバーシティ)が、また社会・環境問題をはじめとする持続可能性(サステナビリティ)をめぐる課題に対する対応が、当社グループの持続的な成長を支える基礎となるよう、その体制構築に努める。

(3)取締役会は、法令遵守や適切な情報開示に疑義が生じる情報を、従業員等から適時に得る体制を整備し、これらの情報の適切な活用を推進する。

4.取締役会等の責務の履行

当社の取締役会は、株主に対する受託者責任、説明責任を踏まえ、会社の持続的成長と中期的な企業価値の向上を促し、収益力及び資本効率等の改善を図るべく、その役割と責任を適切に果たすものとする。

(1)取締役会は、当社グループの戦略的な方向を示し、また事業等のリスクに対する適切な対応に関する環境整備に努め、その遂行状況等に対する建設的な議論を通じて、それぞれ独立した立場から取締役等による業務執行の監督責任を果たす。

(2)監査等委員及び監査等委員会は、株主に対する受託者責任を踏まえ、業務監査及び会計監査をはじめとする役割及び責務を十分に果たすため、監査のための時間を十分に確保するとともに、自らの責任範囲を過度に限定することなく、取締役会等において適切に意見を述べ、またその権限を積極的に行使する。

(3)社外役員は、当社グループの経営方針、経営戦略及びコーポレート・ガバナンスの強化等に対して、非支配株主をはじめとするステークホルダーに配慮し、自らの知見に基づいて、取締役会等において適切な発言または助言を行う。

5.株主との対話の促進

当社グループは、株主総会における株主との積極的な対話はもちろんのこと、株主総会以外の場においても、株主との間で建設的な対話の機会を持ち、自らの経営方針等を分かりやすく説明し、その理解を得るよう努める。

(1)取締役会は、株主との建設的な対話を促進するためのIR担当取締役を定め、決算説明をはじめとする投資家向け説明会の実施はもちろんのこと、株主からの対話の申込に対しては、合理的な範囲で対応するものとし、その履行状況について適切に監督する。

(2)取締役会は、経営戦略や経営計画の公表に当たっては、合理的な範囲で収益力、資本効率等に関する目標を示し、これらの実現のための具体的な方策について、可能な範囲で適切に説明を行う。

<コーポレートガバナンス・コードの各原則を実施しない理由(抜粋)>

【補充原則 2-4-1.中核人材の登用等における多様性の確保】

当社では、従業員が当社の成長を支える重要な存在であるとの認識にたち、多様な人材が仕事と家庭を両立し、最大限の能力を発揮できる職場環境や企業風土の醸成に取り組んでおります。

上記の考えのもと、当社では、管理職への登用等に当たっては、年齢、性別や社歴等に関係なく、意欲と能力のある従業員が平等に機会を得られるような人事評価制度とキャリアプランを整備しております。そのため、女性、外国人等の区分での、目標とする管理職の構成割合や人数は定めておりません。

今後も、人数等の目標は設定せず、従業員の最大限の能力を発揮できる職場環境や企業風土の醸成に努め、意欲と能力のある従業員を育成し、幅広い人材の中から適任者を管理職として登用していく方針であります。

【補充原則 3-1-3.サステナビリティについての取組み】

当社グループは、植物系の天然油脂を主な原料とする「オレオケミカル」を中心に事業展開をしている化学品商社であり、自社ウェブサイトに環境方針を定め、化学工業薬品の販売と設計活動において、地球環境に与える影響を明確に捉え、環境と調和した事業活動を推進することとしております。

また、当社では、化学品事業、日用品事業、土木建設資材事業のそれぞれ事業分野でSDGsに貢献を目指しております。これらのSDGsの取り組み内容については、当社ウェブサイトで開示を行っております。

取組みの一例として、2017年3月よりRSPO(持続可能なパーム油のための円卓会議)の正会員となり、2019年にはJaSPON(持続可能なパーム油のための日本ネットワーク)に加盟する等、パーム油に関わる企業として、環境面に配慮した事業活動に取り組んでおります。

なお、当社では株主総会や決算説明会などで、当社の目指すべき将来像の概要については説明しているものの、将来の変動要素(天然油脂相場価格の変動や世界経済の景気動向等)が大きい経営環境下であることから中期経営計画は開示しておりません。そのため、人的資本や知的財産への投資等についても開示しておりません。

今後につきましても、情報の有用性を十分に検討したうえで、中期経営計画の開示要否と合わせ、人的資本や知的財産への投資等についての開示要否を検討してまいります。

【補充原則 4-1-2.中長期経営計画の実現への努力と未達時対応】

当社は、中期経営計画を策定し、随時その進捗状況を確認し、目標達成に向け取り組んでおります。中期経営計画は、毎年ローリング方式で見直しを行っており、初年度の利益計画は、各部門の詳細な積上げにより策定しており、月別に管理し、月次決算に基づいて統制しております。

現在、当社では株主総会や決算説明会などで、当社の目指すべき将来像の概要については説明しているものの、将来の変動要素(天然油脂相場価格の変動や世界経済の景気動向等)が大きい経営環境下において中期経営計画を開示すると、迅速な事業展開に支障をきたす恐れがあり、計画と乖離した場合に株主・投資家の皆様に誤った投資判断を招く恐れがあることから、中期経営計画の開示は行っておりません。今後、開示については検討を行ってまいります。

【原則 5-2.経営戦略や経営計画の策定・公表】

当社は、【補充原則4-1-2】に記載のとおり中期経営計画の開示を行っておりません。

収益力・資本効率等に関する目標としては、持続的な成長と発展の基盤は、利益であるとの認識の下、売上総利益の絶対額の持続的な増加を目標としておりますが、資本政策の基本的な方針や、具体的な経営資料等の目標水準、人的資本への投資等の経営資源配分の方針は開示しておりません。

今後につきましては、中期経営計画と合わせて開示方法等も含めて検討してまいります。

【コーポレートガバナンス・コードの各原則に基づく開示(抜粋)】

【原則 1-4.政策保有株式】

1.政策保有株式の縮減に関する方針・検証の内容

当社は、保有目的が純投資目的である投資株式と純投資目的以外の目的である投資株式の区分について、純投資以外の目的で保有する株式を政策保有株式として区分しており、主に取引の維持・強化を目的として取得しております。

政策保有株式については、毎年一度以上取締役会において、政策保有している企業との関係維持・強化や取引拡大といった定性的観点と直近の取引高・総利益額、評価損の有無、配当利回りが資本コストを上回っているか等の定量的観点を中長期的な観点から株式保有の必要性、経済合理性について検討し、保有継続可否の判断を実施しています。その検証の結果、保有の合理性がないと判断した株式については、適宜縮減を図っていきます。

これらの政策保有株式の縮減に関する方針・考え方など、政策保有に関する方針は有価証券報告書にて開示しております。

2.議決権の行使

政策保有株式の議決権の行使については、政策保有している企業とのコミュニケーションの重要な手段の一つであると認識しております。このため、議決権の行使にあたっては、主管部署が当社と取引先との中長期的な企業価値向上の観点から社内の審査を踏まえて判断し、適切に行使しております。

【原則 5-1.株主との建設的な対話に関する方針】

取締役会は、株主との建設的な対話を促進するためのIR担当取締役を定め、決算説明をはじめとする投資家向け説明会の実施はもちろんのこと、株主からの対話の申込に対しては、合理的な範囲で対応するものとし、その履行状況について適切に監督しております。

個人投資家説明会については、毎年2回程度開催することを予定しております。ただし、新型コロナウイルス感染症の状況に鑑み、対面での実施が困難な場合は、WEBでの開催等も検討してまいります。

また、アナリスト・機関投資家向けの説明会については、第2四半期決算及び本決算の発表後、当該決算に関する説明会を開催ないしは説明会動画を配信する予定です。