(7042)株式会社アクセスグループ・ホールディングス プロモーション支援好調 増収

木村 勇也 社長 |

株式会社アクセスグループ・ホールディングス(7042) |

|

企業情報

|

市場 |

東証スタンダード市場 |

|

業種 |

サービス業 |

|

代表者 |

木村 勇也 |

|

所在地 |

東京都港区南青山1-1-1 新青山ビル東館15F |

|

決算月 |

9月 |

|

HP |

株式情報

|

株価 |

発行済株式数(自己株式を控除) |

時価総額 |

ROE(実) |

売買単位 |

|

|

819円 |

1,213,525株 |

988百万円 |

-66.6% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

– |

– |

32.43円 |

25.3倍 |

361.20円 |

2.3倍 |

*株価は5/16終値。発行済株式数は直近四半期末の発行済株式数から自己株式を控除。

*22/9月期の配当金予想は未定。

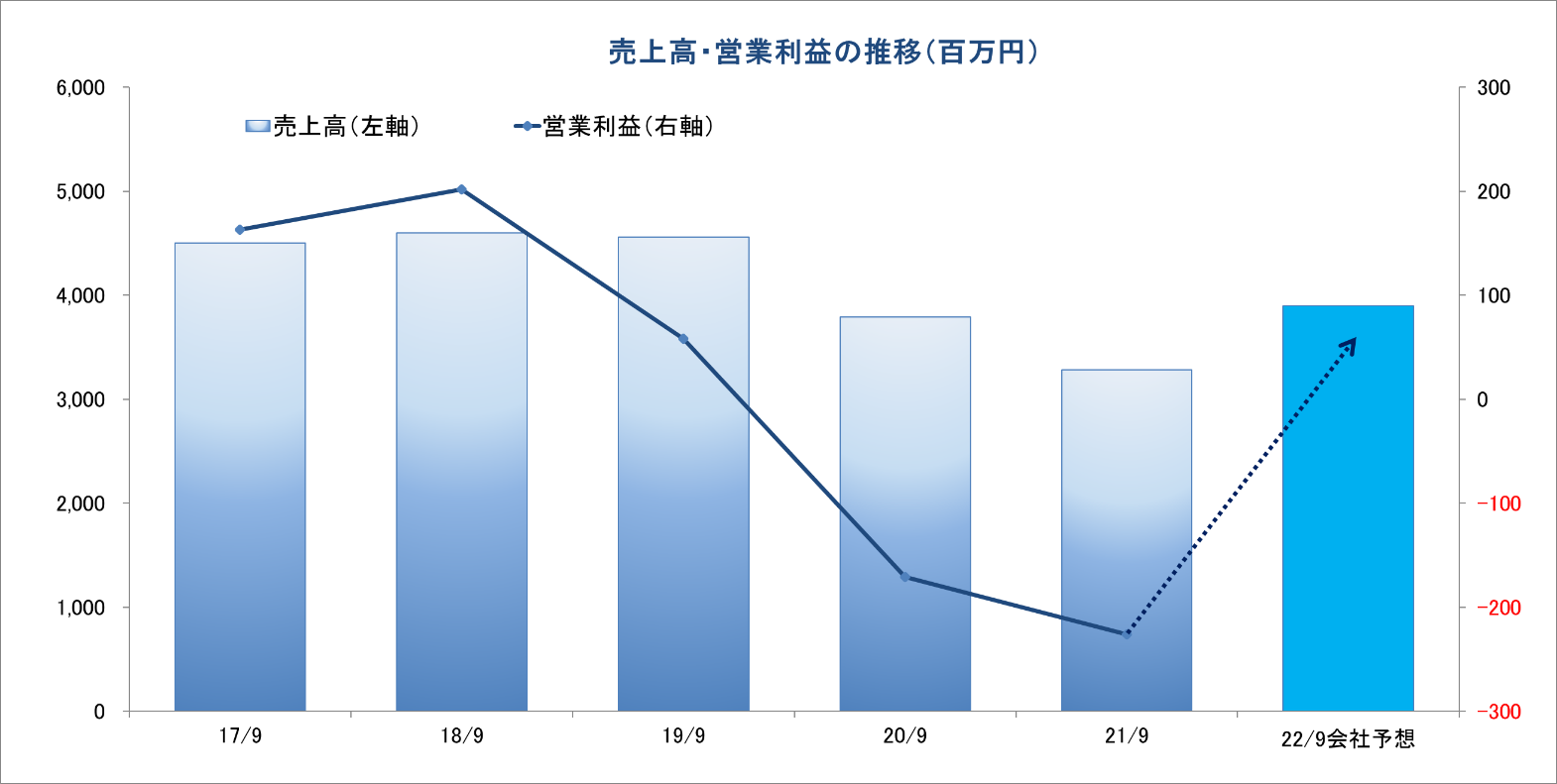

連結業績推移

|

決算期 |

売上高 |

営業利益 |

経常利益 |

親会社株主帰属利益 |

EPS |

DPS |

|

2018年9月(実) |

4,598 |

202 |

183 |

117 |

127.56 |

24.80 |

|

2019年9月(実) |

4,560 |

58 |

38 |

2 |

1.82 |

29.50 |

|

2020年9月(実) |

3,789 |

-171 |

-189 |

-310 |

-258.79 |

0.00 |

|

2021年9月(実) |

3,283 |

-226 |

-246 |

-429 |

-358.09 |

0.00 |

|

2022年9月(予) |

3,900 |

70 |

43 |

39 |

32.43 |

– |

*予想は会社予想。単位:百万円、円。2018年7月に1株を100株に分割(EPSのみ遡及修正)。

*22/9月期の配当金予想は未定。

(株)アクセスグループ・ホールディングスの2022年9月期第2四半期決算の概要について、ブリッジレポートにてご報告致します。

目次

今回のポイント

1.会社概要

2.2022年9月期第2四半期決算概要

3.2022年9月期業績予想

4.今後の注目点

<参考:コーポレート・ガバナンスについて>

今回のポイント

- 22/9期第2四半期は前年同期比10.8%の増収、69百万円の営業損失(前期は2億23百万円の営業損失)。全てのセグメントにおいて売上高とセグメント利益が前年同期比で増加した。売上面では、キャンペーン事務局、デジタル商材が広告代理店分野で伸長した他、自治体・公的機関・共済分野も堅調に推移したプロモーション支援事業の増加が大きくなった。損益面では、販管費の抑制が進んだ採用支援事業の損益改善効果が大きくなった。

- 22/9期の会社計画は前期比18.8%の増収、営業利益70百万円(前期は2億26百万円の営業損失)から修正なし。各事業セグメントとも、新商材を投入し、デジタル商材を拡充する他、関西キャンペーン事務局の本格稼働による受託キャパシティの拡大が寄与する見込み。また、ワクチン接種運営代行も複数自治体、大学からの受託を継続する。こうした環境下、引き続きグループ全体として経費の削減に努める方針である。22/9期の配当予想は未定を継続する。今後配当予想の公表が可能となった段階で、改めて公表する予定である。

- 同社は、今下期において、各事業セグメントにおいてデジタル商材の新商材の投入を予定している。加えて、プロモーション支援事業では、関西キャンペーン事務局の本格稼働による受託キャパシティの拡大が期待できる他、採用支援事業においても成果報酬型サービスの拡充を重点的に展開する成果が期待される。こうした取組みによる売上高の拡大と継続的な合理化の推進により、通期業績において営業黒字への転換と会社計画を達成することができるのか注目される。

1.会社概要

「わたしたちは、人や社会をベストな未来に導くために、心の通うメディアとコミュニケーションの場を創造します」を経営理念とし、広報戦略から運営支援に至るまで、様々な形で企業や教育機関を支援している。事業は、販促プロモーション、プロモーション業務支援などを行うプロモーション支援事業と、新卒・若年者採用支援、人材紹介・ダイレクトリクルーティング、採用業務アウトソーシングなどを行う採用支援事業、学生・生徒の募集支援、教育機関運営に係る各種サポートなどを行う教育機関支援事業の3事業に分かれる。グループは同社の他、プロモーション事業を手掛ける(株)アクセスプログレス、採用支援事業と教育機関支援事業を手掛ける(株)アクセスネクステージの子会社2社。

【特徴】

| 大学・教育機関との取引基盤 | 採用分野での大学キャリアセンターとの取引や、新聞企画をきっかけとした大学入試広報部門との取引で、連携イベントなど、学校・学生向け事業基盤を築く。 |

| 豊富なイベント実績と業務代行受託 | 採用・進学分野における豊富なイベント実績。オンライン化にも対応。対面型は感染対策も徹底。実績に基づき、クライアント主催イベントや、広告広報に関する業務代行、官公庁案件も受託。 |

| 自社スペース「フォーラム」 | 東京(渋谷)、大阪(梅田)、名古屋駅前(2022年9月までに閉鎖を予定)にイベントスペースを保有。イベントを多数開催できる独自の収益モデル。運営の効率化にも寄与。 |

| 外国人留学生・外国人材向けビジネス | 2009年より日本在住の外国人留学生を対象とした大学・専門学校進学説明会を開催。就職支援や紹介事業も展開。海外現地の外国人材向けの事業も視野に。 |

【経営戦略】

(1) 連合企画・個別案件の複合的アプローチによるクライアントの開拓

・専門特化した営業体制の整備

・広告広報に関連した業務代行機能の保有

・連合企画をノック媒体とした新規クライアントの開拓

・公共性、公益性の高いクライアントとの取引拡大

(2)アナログ・デジタル・モノを融合したフレキシブルな提案力の拡大

・多数の協力会社と連携。アナログ・デジタル・モノの豊富な商材を提案可能。

・アナログ・デジタルの広告商材に加え、衛生商材・レンタルなどモノも取り扱い。

・クライアントのお困り事にきめ細かくフレキシブルに提案する体制を強化。

・各種事務局運営代行のノウハウを活かした職域接種後の事務代行サービスも受託。

(3)イベントノウハウの蓄積とフォーラムスペースの保有

・約20年間に渡るイベント開催実績のノウハウ蓄積

・自社イベントスペース「フォーラム」の保有

・イベント運営ノウハウを活かしたイベント運営事務局代行業務やワクチン接種会場の受託

・「フォーラム」の資格試験のCBT*会場としての活用 *CBT=Computer Based Testing

(4)グループの総合力を結集した外国人留学生・外国人材向けビジネスの拡大

・日本語学校との長年のリレーションで、国内のほぼ全ての外国人進学希望者にアプローチ可能。

・進学分野での実績を活かした採用支援への事業拡大。海外現地人材と日本企業のマッチングも視野に。

【収益モデル】

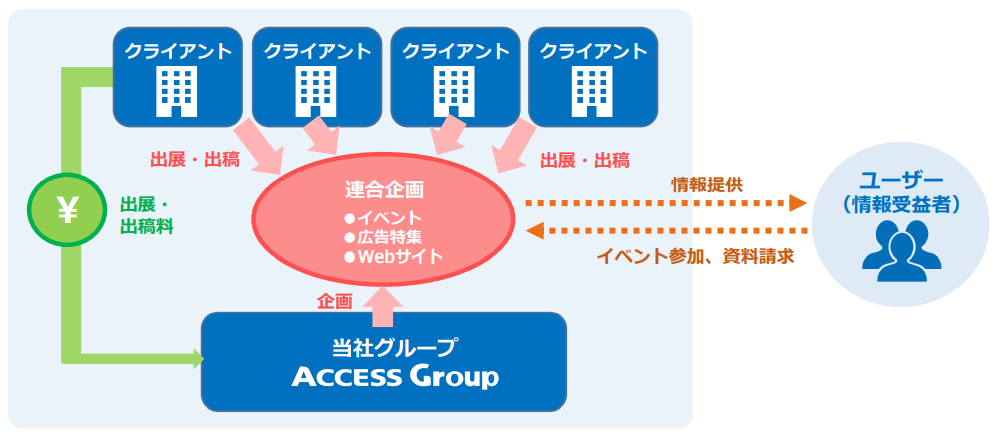

連合企画

1つのイベント・WEBサイト等で、複数のクライアントから出展・出稿を募集。広告枠を小口化することで、クライアントが出展しやすくなるとともに、スケールメリットにより広告訴求力が増加する。

(同社決算説明資料より)

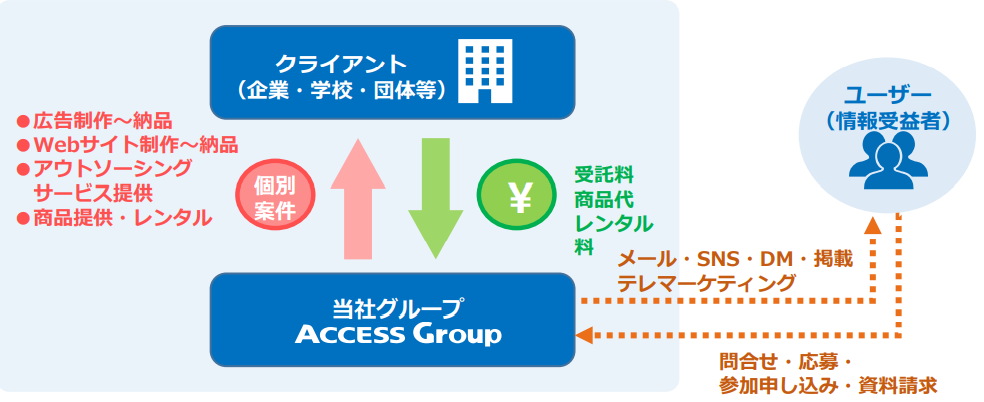

個別案件

クライアント個別のニーズに応じて、営業員が最適な商材やソリューションを選別して提案・受託する。各種広告物の制作や業務代行を請け負う案件が主体となっている。

(同社決算説明資料より)

【事業内容】

事業は、(株)アクセスプログレスの事業であるプロモーション支援事業、(株)アクセスネクステージの事業である採用支援事業及び教育機関支援事業に分かれる。同社は、21/9期第2四半期連結累計期間より、報告セグメントの名称を「プロモーション事業」より「プロモーション支援事業」に、「採用広報事業」より「採用支援事業」に、「学校広報事業」より「教育機関支援事業」に、それぞれ変更を行った。

◎プロモーション支援 : (株)アクセスプログレス

プロモーション支援事業は企業の販促プロモーションからアウトソーシングまで豊富な商材とノウハウでトータルサポートを提供している。広告、自治体・公的機関・共済、ケーブルテレビ、外食・小売、住宅・不動産、旅行・宿泊、自動車など約400法人の取引先を有する。こうした顧客に対し、デジタルプロモーション、セールスプロモーション、イベントプロモーション、クリエイティブ制作などの販促プロモーション支援を実施するとともに、キャンペーン事務局、印刷・発送・業務代行等、データ管理・DM発送などのプロモーション業務支援も行っている。

(同社決算説明資料より)

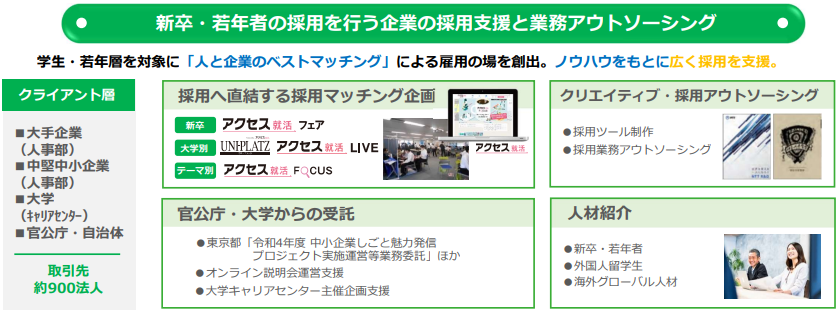

◎採用支援事業 : (株)アクセスネクステージ

採用支援事業は、学生・若年層を対象に「人と企業のベストマッチング」による雇用の場を創出し、ノウハウをもとに広く採用を支援している。大手企業(人事部)、中堅中小企業(人事部)、大学(キャリアセンター)、官公庁・自治体など約900法人の取引先を有する。採用へ直結する採用マッチング企画を行うとともに、採用ツール制作、採用業務アウトソーシングなども提供している他、新卒・若年者、外国人留学生、海外グローバル人材などの人材紹介も実施している。更に、東京都「令和4年度中小企業しごと魅力発信プロジェクト実施運営等業務委託」ほか、オンライン説明会運営支援、大学キャリアセンター主催企画支援など官公庁・大学からの受託業務も請け負っている。

(同社決算説明資料より)

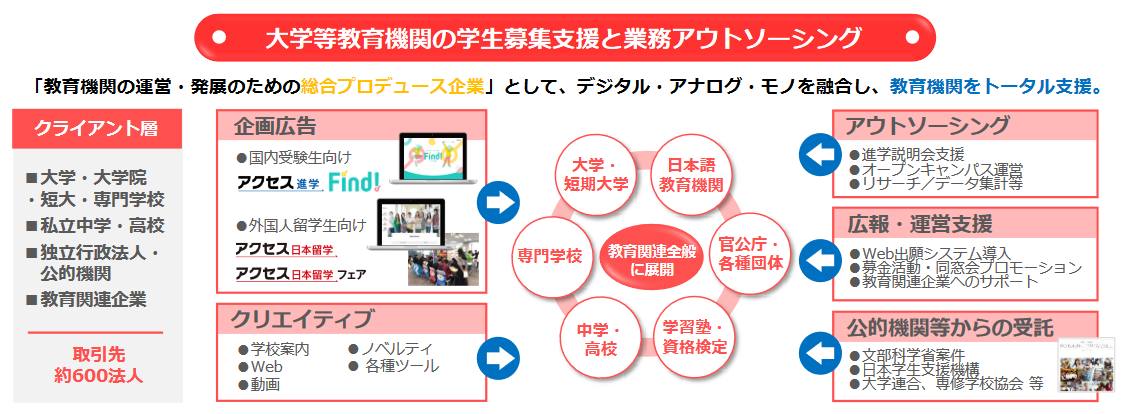

◎教育機関支援事業 : (株)アクセスネクステージ

教育機関支援事業は、大学等教育機関の学生募集支援と業務アウトソーシングを行う事業。教育機関の運営・発展のための総合プロデュース企業として、デジタル・アナログ・モノを融合し、教育機関をトータルで支援している。大学・大学院・短大・専門学校、私立中学・高校、独立行政法人・公的機関、教育関連企業など約600法人の取引先を有する。学生募集のための企画広告、学校案内・Web・動画・ノベルティ・各種ツールなどクリエイティブの制作を行っている。また、進学説明会支援、オープンキャンパス運営、リサーチ/データ集計等のアウトソーシングを請け負う他、Web出願システム導入、募金活動・同窓会プロモーション、教育関連企業へのサポートなどの広報・運営支援も実施している。更に、文部科学省案件、日本学生支援機構、大学連合、専修学校協会など公的機関等からの受託案件にも対応している。

(同社決算説明資料より)

【事業推移】

2.2022年9月期第2四半期決算概要

(1)連結業績

|

21/9期 第2四半期 |

構成比 |

22/9期 第2四半期 |

構成比 |

前期比 |

|

|

売上高 |

1,498 |

100.0% |

1,660 |

100.0% |

+10.8% |

|

売上総利益 |

607 |

40.6% |

683 |

41.2% |

+12.5% |

|

販管費 |

831 |

55.5% |

752 |

45.3% |

-9.4% |

|

営業利益 |

-223 |

-14.9% |

-69 |

-4.2% |

– |

|

経常利益 |

-242 |

-16.2% |

-83 |

-5.1% |

– |

|

親会社株主帰属利益 |

-244 |

-16.3% |

-85 |

-5.2% |

– |

* 単位:百万円

前年同期比10.8%の増収、69百万円の営業損失(前期は2億23百万円の営業損失)

売上高は前年同期比10.8%増の16億60百万円。プロモーション支援事業では、キャンペーン事務局、デジタル商材が広告代理店分野で伸長した他、ワクチン接種会場、PCR検査会場運営代行の受託も順調に推移し売上高が増加した。採用支援事業では、個別案件が採用代行業務、新卒紹介、ダイレクトリクルーティング、イベント関連が伸長した他、官公庁案件も想定を上回り堅調に推移した一方で、連合企画がイベントを厳選・効率化したことにより一部販売が想定を下回った。教育機関支援事業では、個別案件が堅調で特にデジタル広告が売上の増加を牽引した。連合企画は利益効率を重視し、前年同期より企画数を絞り込んだ。

営業損失は69百万円。プロモーション支援事業では、原価率が前年同期を上回ったものの、販管費の削減が進み前年同期比で損益の改善が図られた。採用支援事業では、原価率が前年同期比で若干上昇したものの、合理化により販管費の想定以上の削減が進み、前年同期比で大幅な損益の改善が図られセグメント黒字へ回復した。教育機関支援事業では、原価率が前年同期比並みとなる中、販管費は前年同期比で増加したことにより想定より改善したものの前年同期並みの損失となった。売上総利益率は、前年同期比0.6ポイント上昇の41.2%。売上高が増加する中、経費抑制に努め販管費を前年同期比で78百万円圧縮したことにより、売上高対販管費率は前年同期比10.2ポイント低下の45.3%となった。また、事務所移転費の減少などにより営業外損益が前年同期よりも改善した他、特別損益の計上はなかった。

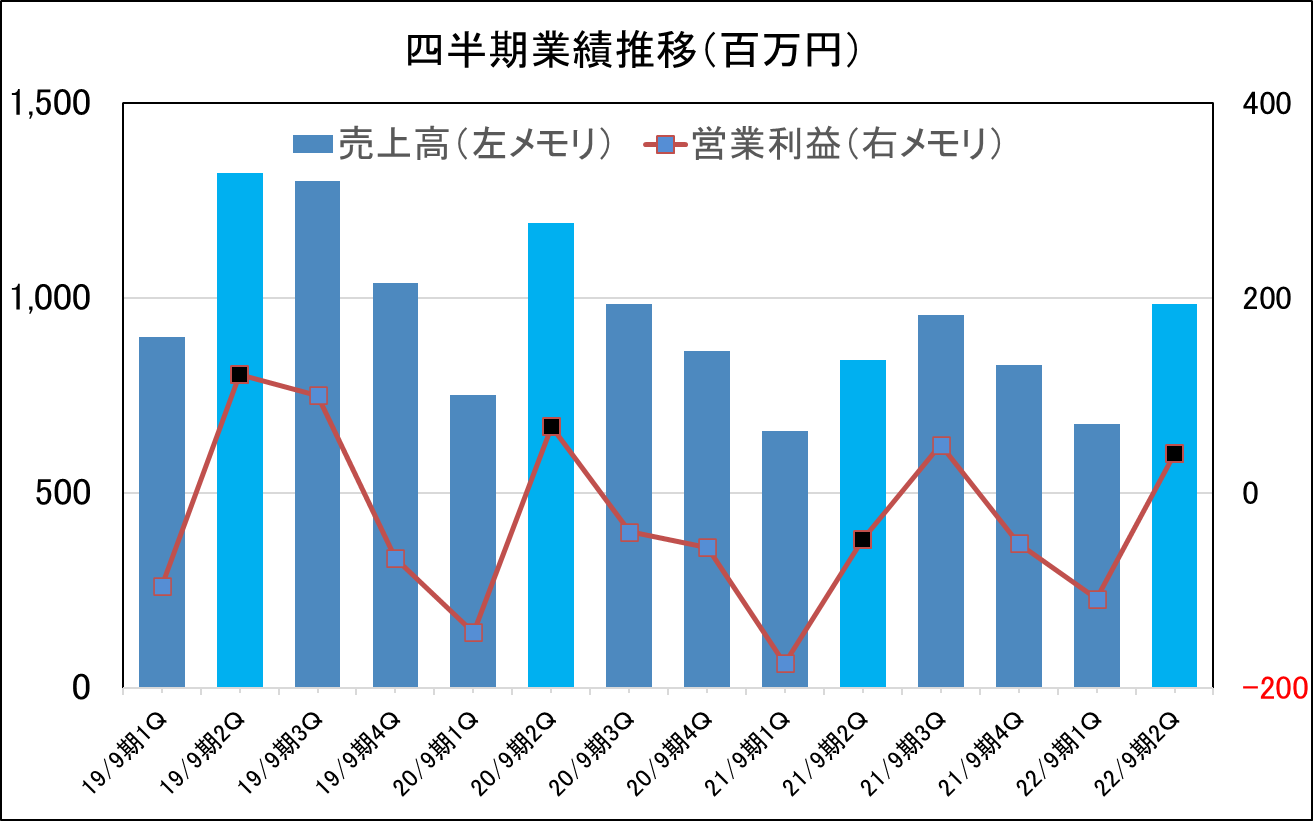

四半期業績の推移

22/9期第2四半期(1-3月)は、前同期比で増収増益となった。

同社の業績は、採用支援事業において、就活関連の企画実施やアウトソーシング業務、人材紹介等が増加する第2四半期から第4四半期に売上が集中し、教育機関支援事業においては、教育機関のプロモーション活動が増加する第3四半期から第4四半期にかけて売上が集中する季節性ある。

(2)セグメント別動向

|

21/9期 第2四半期 |

構成比・利益率 |

22/9期 第2四半期 |

構成比・利益率 |

前年同期比 |

|

|

プロモーション支援事業 |

560 |

37.4% |

707 |

42.6% |

+26.2% |

|

採用支援事業 |

618 |

41.2% |

625 |

37.6% |

+1.1% |

|

教育機関支援事業 |

319 |

21.3% |

328 |

19.8% |

+2.6% |

|

連結売上高 |

1,498 |

100.00% |

1,660 |

100.00% |

+10.8% |

|

プロモーション支援事業 |

-64 |

-11.5% |

-2 |

-0.4% |

– |

|

採用支援事業 |

-77 |

-12.5% |

26 |

4.2% |

– |

|

教育機関支援事業 |

-94 |

-29.4% |

-90 |

-27.5% |

– |

|

調整額 |

12 |

– |

-2 |

– |

– |

|

連結営業利益 |

-223 |

-14.9% |

-69 |

-4.2% |

– |

* 単位:百万円

* 同社は、21/9期第2四半期連結累計期間より、報告セグメントの名称を「プロモーション事業」より「プロモーション支援事業」に、「採用広報事業」より「採用支援事業」に、「学校広報事業」より「教育機関支援事業」に、それぞれ変更を行った。

プロモーション支援事業

売上高7億7百万円(前年同期比26.2%増)、セグメント損失2百万円(前年同期はセグメント損失64百万円)。

キャンペーン事務局・デジタル商材が広告代理店分野において大きく伸長したほか、ワクチン接種会場・PCR検査会場の運営代行の受託も順調に進み、自治体・公的機関・共済分野を中心に堅調に推移した。不動産・住宅分野や紙媒体など一部軟調な分野や商材もあったものの、2022年2月に大阪府吹田市に新たに開設した関西キャンペーン事務局の経費増も含め、好調な分野・商材でカバーした。プロモーション支援事業全体としては前年同期を大幅に上回り、会社計画との比較では売上・利益とも概ね想定の範囲の水準となった。

顧客業種別売上高は、広告代理店2億85百円(前年同期比52.4%増、構成比40.4%)、自治体・公的・共済1億23百万円(前年同期開示なし、同17.5%)、ケーブルテレビ72百万円(同7.7減、同10.2%)、住宅・不動産43百万円(同33.8%減、同6.2%)、その他1億82百万円((前年同期は自治体・公的・共済を含むため比較不能、同25.8%)。

採用支援事業

売上高6億25百万円(前年同期比1.1%増)、セグメント利益26百万円(前年同期はセグメント損失77百万円)。

連合企画を縮小して効率化を図り、主に個別案件の強化に取り組んだ結果、採用代行業務、新卒紹介、ダイレクトリクルーティング、イベント関連の各分野が増加した。また、東京都から案件を受託していた官公庁分野も想定を上回り、堅調に推移した。連合企画については、一部の企画販売が想定を下回る結果となったものの販管費の削減も奏功し、採用支援事業全体としては前年同期を大幅に上回りセグメント黒字に回復した。会社計画との比較では概ね想定の範囲の水準となった。

りました。

収益モデル別売上高は、個別案件4億50百万円(前年同期比38.5%増、同72.1%)。連合企画1億74百万円(同40.4%減、構成比27.9%)。

教育機関支援事業

売上高3億28百万円(前年同期比2.6%増)、セグメント損失90百万円(前年同期はセグメント損失94百万円)。

デジタル広告を中心に個別案件が堅調に推移し、前年同期比で大幅に増加した。連合企画については、利益効率を重視し、企画数を絞り込んだことから、前年同期比では売上・利益とも減少となったものの、会社計画との比較では想定を上回った。

収益モデル別売上高は、個別案件2億86百万円(同6.3%増、同87.3%)。連合企画41百万円(同18.0%減、構成比12.7%)。

(3)財政状態及びキャッシュ・フロー(CF)

財政状態

|

21年9月 |

22年3月 |

|

21年9月 |

22年3月 |

|

|

現預金 |

2,257 |

1,603 |

仕入債務 |

205 |

238 |

|

売上債権 |

403 |

612 |

短期有利子負債 |

1,823 |

1,531 |

|

たな卸資産 |

40 |

52 |

流動負債 |

2,119 |

1,859 |

|

流動資産 |

2,877 |

2,427 |

長期有利子負債 |

364 |

269 |

|

有形固定資産 |

– |

5 |

固定負債 |

573 |

470 |

|

無形固定資産 |

– |

5 |

純資産 |

434 |

357 |

|

投資その他 |

248 |

247 |

負債・純資産合計 |

3,128 |

2,686 |

|

固定資産 |

248 |

258 |

有利子負債合計 |

2,187 |

1,801 |

* 単位:百万円

22年3月末の総資産は、前期末比4億41百万円減少の26億86百万円となった。資産面では、売上債権が主な増加要因となり、現預金が主な減少要因となった。負債・純資産面では、短期有利子負債と長期有利子負債が主な減少要因となった。22年3月末の自己資本比率は13.2%と前期末比0.7ポイント低下した。その他、総資産の約90%を流動資産が占めるなど、資産の流動性が高い。

キャッシュ・フロー

|

|

21/9期 第2四半期 |

22/9期 第2四半期 |

前期比 |

|

|

営業キャッシュ・フロー |

-437 |

-263 |

+173 |

– |

|

投資キャッシュ・フロー |

-48 |

256 |

+304 |

– |

|

フリー・キャッシュ・フロー |

-485 |

-7 |

-478 |

– |

|

財務キャッシュ・フロー |

162 |

-377 |

-540 |

– |

|

現金及び現金同等物の期末残高 |

2,000 |

1,303 |

-697 |

-34.9% |

* 単位:百万円

CFの面から見ると、税金等調整前四半期純損失の縮小や未払消費税等の増加や役員退職慰労引当金の減少がなくなったことなどにより営業CFのマイナスが縮小した。また、敷金及び保証金の差入による支出の減少や定期預金の払戻による収入などにより投資CFがプラスへ転じ、フリーCFのマイナスも大幅に縮小した。一方、短期借入金の減少や長期借入金による収入の減少などにより財務CFがマイナスへ転じた。この結果、期末のキャッシュ・ポジションが低下した。

3.2022年9月期業績予想

(1)連結業績

|

21/9期 実績 |

構成比 |

22/9期 予想 |

構成比 |

前期比 |

|

|

売上高 |

3,283 |

100.0% |

3,900 |

100.0% |

+18.8% |

|

売上総利益 |

1,382 |

42.1% |

1,680 |

43.1% |

+21.5% |

|

販管費 |

1,608 |

49.0% |

1,610 |

41.3% |

+0.1% |

|

営業利益 |

-226 |

– |

70 |

1.8% |

– |

|

経常利益 |

-246 |

– |

43 |

1.1% |

– |

|

親会社株主帰属利益 |

-429 |

– |

39 |

1.0% |

– |

* 単位:百万円

前期比18.8%の増収、営業利益70百万円

第2四半期が終わり、22/9期の会社計画は売上高が前期比18.8%増の39億円、営業利益が70百万円の黒字(前期は2億26百万円の営業損失)から修正なし。各事業セグメントとも、新商材を投入し、デジタル商材を拡充する。また、関西キャンペーン事務局の本格稼働による受託キャパシティの拡大を図る他、採用支援事業で成果報酬型サービスの拡充を重点的に展開する。加えて、ワクチン接種運営代行も複数自治体、大学からの受託を継続する。

高利益率商品の増加と不採算企画・案件の削減により、売上総利益は前期比21.5%増加する見込み。売上総利益率は、前期比1ポイント改善の43.1%の前提。人件費・地代家賃を抑制しつつ新たな投資を見込むことから販管費が同0.1%増加するものの、売上高販管費比率は前期比7.7ポイント低下の41.3%となる計画。その他、コロナ禍における運転資金確保のため借入金を増加しており、支払利息27百万円増加する一方、前期に計上した減損損失等がなくなることから、親会社株主に帰属する当期純利益も黒字化する見込みである。

(2)トピックス

◎「関西キャンペーン事務局」を開設

・プロモーション支援事業において、需要高まるキャンペーン事務局業務の運営体制を強化するため、大阪府吹田市に「関西キャンペーン事務局」を開設した。「関西キャンペーン事務局」では、キャンペーン事務局運営代行とその他各種業務代行を行う。

◎他社との業務提携事例

・プロモーション支援事業において、(株)ウィルズと業務提携し、オンライン・ハイブリッド型IRイベント運営支援サービスの

提供を行う。

・採用支援事業において、CLINKS(株)との共催で、若年者向けIT人材育成支援プロジェクトをスタートした。

・同じく採用支援事業において、(株)Scale Managementと業務提携し、新卒採用支援サービスを共同開発し提供する。

◎新たなデジタル商材事例

プロモーション支援事業において、低価格・短期間・多機能のオリジナルアプリ構築CMS「APPLI Me」の提供を開始した。

(3)今後の成長戦略と成長ビジョン

同社の事業フィールドにおける「トータルサポートカンパニー」となり、①デジタル、②業務代行機能の拡充、③官公庁を含む大型案件の受託、④アライアンスの4点を戦略として、早期回復と成長加速を目指す。

◎プロモーション支援事業

①デジタル、②キャンペーン事務局、③業務代行(業務推進センター活用)を成長領域として黒字化を図る。また、新商材の投入とコンサル型営業へのシフトにより売上と利益を拡大する。更に、業務代行機能の拡充・効率性の追求により収益性の改善を図る。

◎採用支援事業

採用活動の総合支援業務の拡大を図る他、大学キャリアセンターとの連携のさらなる強化を推進する。また、市場ニーズの高い新卒紹介に注力するとともに、アライアンス強化で就活生を育てて紹介するスキームを構築する。加えて、大学キャリアセンターとの受託業務を拡大する。

◎教育機関支援事業

教育機関の総合支援化を図るとともに、広報以外の分野での受託拡大を目指す。また、外国人留学生募集支援の拡大に加え、

海外現地での学生募集活動の支援を拡大する。更に、大学の募金・校友課・同窓会、その他部署、資格試験団体、塾、教育関連企業等との取引を推進する。

(4)経営合理化策の実施

| 合理化の内容と目的 | ・渋谷フォーラムを縮小し、名古屋駅前フォーラムを閉鎖する

・フォーラム再編に伴い、一部オフィスを移転する ・経営資源のより効率的な活用と、成長分野への投資を促進する ・2023年9月期以降のさらなる収支改善に繋げる |

<フォーラムの体制見直し>

|

名称 |

方針 |

| 渋谷フォーラム | 2022年9月末までに縮小 |

| 名古屋駅前フォーラム | 2022年9月末までに閉鎖 |

| 梅田フォーラム | 現状維持(2021年4月に縮小済) |

<オフィスの移転>

|

会社名 |

名称 |

方針 |

| ㈱アクセスプログレス | 名古屋支社 | 2022年9月末までに移転 ※1 |

| ㈱アクセスネクステージ | 東京本社 | 2022年9月末までにフロアを移転 ※2 |

| 名古屋支社 | 2022年9月末までに移転 ※1 |

※1移転先については、現在精査中

※2契約中の渋谷クロスタワー21階及び24階のうち、2022年9月末までに24階に集約

| 合理化の理由 | ・従来は、合同企業説明会、進学説明会などマッチング企画を多数開催していたため、会場を

固定化し、企画販売数の伸長によりスケールメリットと利益を創出していた。 ・コロナ禍を受けた市場環境や行動スタイルの変化で、対面型企画の需要回復は限定的と 判断し、収益効果の高い企画や事業モデルにシフトする。 ・年間で固定費の発生するフォーラムを、費用対効果の高いエリア・規模に限定する。 |

| 合理化の影響と

予想される効果 |

・原状回復費用・オフィスの移転費用等は関係各所へ見積りを取得中。精査が必要なため、

2022年9月期連結業績への影響額は、算定でき次第、適時に開示する予定。 ・合理化の結果、2023年9月期以降は、毎期約1億円の経費削減を見込み、一層の収支改善 が図られる予定。 |

オンライン化や別会場開催により、売上機会の逸失は軽微である見通し。

(5)株主還元

配当

2022年9月期の期末配当の予想については、新型コロナウイルス感染症拡大や経済情勢が不透明であることから、現時点では「未定」とし、配当予想の公表が可能となった段階で改めて公表する考え。

同社は株主に対する利益還元を経営の重要課題の一つであると認識しており、長期的な観点から、将来の事業展開、財務体質の強化などバランスを勘案しながら実施する方針である。

株主優待

株主への日頃の支援に感謝すると共に、同社株式への投資の魅力を高めること及び中長期保有株主の増加を目的に、21/9期に株主優待制度を導入した。具体的には、毎年3月末の保有株式数に応じて、「プレミアム優待倶楽部」のポイントを進呈する(ポイントは商品との交換や寄付が可能)。毎年3月末に3単元(300株)以上保有の株主を対象とするもので、中長期保有の株主に積極的に還元するべく、2年目以降の還元をより多くする。22/9月期も同じ内容で株主優待を継続する予定である。

同社の株主の大半は個人投資家であることから、先ずは個人株主への魅力を高める。中長期的には、株主優待のプラットフォームを活かして株主との対話も強化していく考え。

株主優待ポイント表(1ポイント≒1円)

|

保有株式数 |

初年度 |

2年目以降 |

贈呈時期 |

|

300株~499株 |

3000ポイント |

3500ポイント |

5月中旬 |

|

500株~799株 |

6000ポイント |

7000ポイント |

|

|

800株~999株 |

10000ポイント |

12000ポイント |

|

|

1000株~ |

15000ポイント |

18000ポイント |

※ 2年目以降のポイント表は、2022年3月末を権利確定日とするポイント付与分より適用される。

4.今後の注目点

同社の上期決算では、採用支援事業において採用代行業務、新卒紹介、ダイレクトリクルーティング、イベント関連など個別案件が順調に拡大する中、合理化が進展し大幅な収益性の改善が図られ、セグメント利益の黒字化が達成された。また、プロモーション支援事業においてもキャンペーン事務局・デジタル商材が広告代理店分野において大きく伸長した他、自治体・公的機関・共済分野も堅調に推移する中、販管費の削減も進み若干のセグメント損失とはなったものの大幅な収益性の改善が図られた。一方、教育機関支援事業においては会社想定よりも改善したものの前上期並みのセグメント損失が残るなど大幅な収益性の向上は示されなかった。続く下期においては、各事業セグメントにおいてデジタル商材の新商材の投入を予定している。加えて、プロモーション支援事業では、関西キャンペーン事務局の本格稼働による受託キャパシティの拡大が期待できる他、採用支援事業においても成果報酬型サービスの拡充を重点的に展開する成果が期待される。こうした取り組みによる売上高の拡大と継続的な合理化の推進により、通期業績において営業黒字への転換と会社計画を達成することができるのか注目される。

また、同社は今下期に更なる合理化を実施する。渋谷フォーラムの縮小と名古屋駅前フォーラムの閉鎖に加え、東京と名古屋でのオフィスの移転を予定している。これにより来期以降は、毎期約1億円の経費削減が見込める模様である。今期においては、原状回復費用やオフィスの移転費用など一過性の費用の先行が避けられないものの、来期以降の収益の下支えとなることに疑いの余地はない。合理化効果が顕在化するのは来期ではあるものの、来期に向けたこれら収益性改善の取組みの進捗状況にも注目したい。

<参考:コーポレート・ガバナンスについて>

◎組織形態及び取締役、監査役の構成

| 組織形態 | 監査役設置会社 |

| 取締役 | 8名、うち社外1名 |

| 監査役 | 3名、うち社外2名 |

◎コーポレート・ガバナンス報告書(更新日:2021年12月24日)

基本的な考え方

当社グループは、法令・企業倫理・社会規範等の遵守が当社グループの経営の根幹であるとの認識の下、健全で透明性の高い経営を行うとともに、経営環境の変化に迅速かつ的確に対応し、企業価値を高めることを、コーポレート・ガバナンスの基本方針としております。また、株主の皆様をはじめとする全てのステークホルダーに対して適時に適切な情報開示を行い、社会的信頼に応えながら持続的成長を遂げるため、コーポレート・ガバナンスの充実と強化に努めております。

<実施しない主な原則とその理由>

|

原則 |

実施しない理由 |

| 【補充原則 1-2④ 議決権の電子行使・招集通知の英訳】 | 当社は、現時点では議決権の電子行使の採用及び英文による招集通知の作成は行っておりませんが、現在当社の外国人(外国法人を含む)株 主構成比率は3%程度であり、今後株主、投資家の皆様のご意見等も参考にしながら、また、海外投資家の株主比率の動向も見据えながら、検討してまいります。 |

| 【補充原則 4-10① 経営陣幹部・取締役の指名・報酬等に係る取締役会の機能の独立性・客観性と説明責任の強化】 | 当社は監査役会設置会社であり、独立社外取締役が取締役の過半数に達しておりませんが、当社の事業規模に鑑み、現行の体制で十分にガバナンスが機能していると考え、指名・報酬委員会は設置しておりません。取締役の指名・報酬について、取締役会において独立社外取締役に意 見を求めており、取締役会等における独立社外取締役の役割は有効に機能していると考えております。 |

| 【原則 5-2 経営戦略や経営計画の策定・公表】 | 当社は、「新市場区分の上場維持基準の適合に向けた計画書」で、2024年までの収益面の目標数値を開示しておりますが、現時点で外部環境の不確実性が高いため、中期経営計画としての開示は行っておりません。今後、開示について検討してまいります。 |

<開示している主な原則>

|

原則 |

開示内容 |

| 【原則 1-4 政策保有株式】 | 当社は子会社の経営管理を行うことを主たる業務としておりますので、当社が保有する株式は関係会社及び資本業務提携先である会社であり、 それ以外に保有目的が純投資目的以外の目的である投資株式は保有しておりません。但し、事業の推進強化等、企業価値の向上に資すると判断される場合には、純投資目的以外の目的である投資株式を保有する方針です。 また、当社は取締役会において、適宜、必要に応じて個別の純投資目的以外の目的である投資株式について、保有目的の適正性、保有に伴う 便益及びリスクを総合的に検証し、保有の継続性の可否を検討することとしております。 保有目的や便益・リスクの合理性については、毎年、取締役会で精査し、保有の適否を検証しており、検証結果については今後開示することといたします。政策保有株式に係る議決権行使にあたっては、投資先企業の企業価値向上に繋がるか、当社の企業価値を棄損するおそれがないかなどを確認し、適切に行使しております。なお、一定額以上の株式の取得又は売却については、取締役会の決議事項と定めております。 |

| 【原則 2-4① 女性・外国人・中途採用者の管理職・中核人材への登用目標】 | 当社は、多様な人材を登用するために、性別・年齢・障害の有無に関わらず、知識・経験・能力を重視し、人材を採用しております。女性・外国人・中途採用者の管理職や中核人材への登用についても、人材ごとの個別事情も勘案しながら、適材・適所で登用しております。能力を重視し、分け隔てなく登用していることから、目標となる構成割合や人数は定めておりません。

女性については、管理職や連結子会社の執行役員に積極的に登用しており、実力による評価を行っております。また、外国人社員も数名在籍しており、就業年数が比較的浅いことから管理職への登用例はまだありませんが、今後活躍の場が広がると考えております。中途採用者については、すでに管理職や中核人材、取締役への登用を行っており、今後も維持・継続することとしております。 |

| 【原則 5-1 株主との建設的な対話に関する方針】 | 当社は、会社の持続的な成長と中長期的な企業価値の向上に資するよう、株主や投資家からの対話(面談)の申込みに対し、原則として取締役又は執行役員が面談に臨んでおります。 |

*同社2021年12月24日リリースコーポレートガバナンスの状況より

https://ssl4.eir-parts.net/doc/7042/tdnet/2064518/00.pdf