(4847)株式会社インテリジェント ウェイブ 増益で15ALL達成に期待

|

佐藤 邦光 社長 |

株式会社インテリジェント ウェイブ(4847) |

|

|

企業情報

|

市場 |

東証1部 |

|

業種 |

情報・通信 |

|

代表者 |

佐藤 邦光 |

|

所在地 |

東京都中央区新川1-21-2 茅場町タワー |

|

決算月 |

6月 |

|

HP |

株式情報

|

株価 |

発行済株式数(期末) |

時価総額 |

ROE(実) |

売買単位 |

|

|

561円 |

26,340,000株 |

14,776百万円 |

11.6% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

14.00円 |

2.5% |

35.76円 |

16.7倍 |

287.85円 |

1.9倍 |

*株価は2/15終値。発行済株式数、DPS、EPSは2022年6月期第2四半期決算短信より。ROE、BPSは前期実績。

非連結業績推移

|

決算期 |

売上高 |

営業利益 |

経常利益 |

当期純利益 |

EPS |

DPS |

|

2018年6月(実) |

10,603 |

547 |

573 |

377 |

14.36 |

7.00 |

|

2019年6月(実) |

10,443 |

921 |

953 |

683 |

25.99 |

9.00 |

|

2020年6月(実) |

10,920 |

1,036 |

1,074 |

762 |

29.00 |

10.00 |

|

2021年6月(実) |

11,187 |

1,130 |

1,171 |

840 |

31.98 |

13.00 |

|

2022年6月(予) |

12,000 |

1,320 |

1,360 |

940 |

35.76 |

14.00 |

* 予想は会社予想。単位:百万円、円。

(株)インテリジェント ウェイブの2022年6月期第2四半期決算概要などについてご報告致します。

目次

今回のポイント

1.会社概要

2.2022年6月期第2四半期決算概要

3.2022年6月期業績予想

4.今後の注目点

<参考1:新中期事業計画(22/6期~24/6期)>

<参考2:コーポレート・ガバナンスについて>

今回のポイント

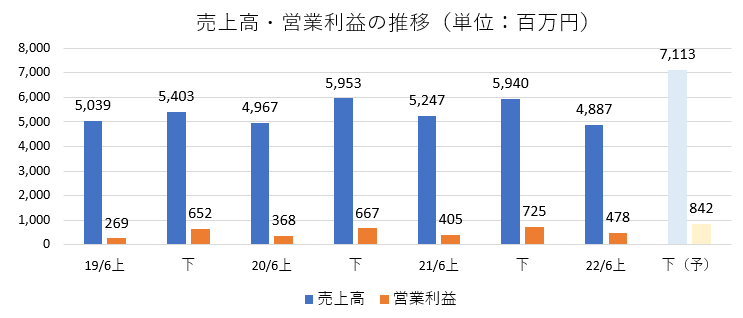

- 2022年6月期第2四半期の売上高は前年同期比6.9%減の48億87百万円。システム開発、保守、クラウドサービスが堅調な一方、前年同期にあった大型案件が無く、新規開発案件向けのハードウェアや他社製品の販売が減少した。顧客別では、決済に関する投資が一段落したDNP、システム更新のなかったカード会社向けが減収、システム開発会社向けが増収。

- 営業利益は同18.0%増の4億78百万円。システム開発が順調でクラウドサービスが黒字化したほか、1年前から取り組んできた収益改善策の効果が表れ始め、減収で販管費が同3.5%増加もこれを吸収し2ケタの増益。粗利率は同4.1ポイント改善し、営業利益率も同2.1ポイント上昇した。

- 前年同期比減収を見込んでいた売上高は計画を下回るも、利益は計画を大きく上回った。会社側は2024年6月期 売上高 150 億円、営業利益率 15%を目指す「15ALL」達成の手ごたえを掴んだと考えている。

- 業績予想に変更は無い。22年6月期の売上高は前期比7.3%増の120億円、営業利益は同16.8%増の13億20百万円の予想。キャッシュレス化の進展、セキュリティ市場の拡大に支えられ引き続き、売上・利益の伸長を見込んでいる。今期も更に収益性の向上に注力し、営業利益率 11%を目指している。配当は14.00円/株の予定。予想配当性向は39.8%。

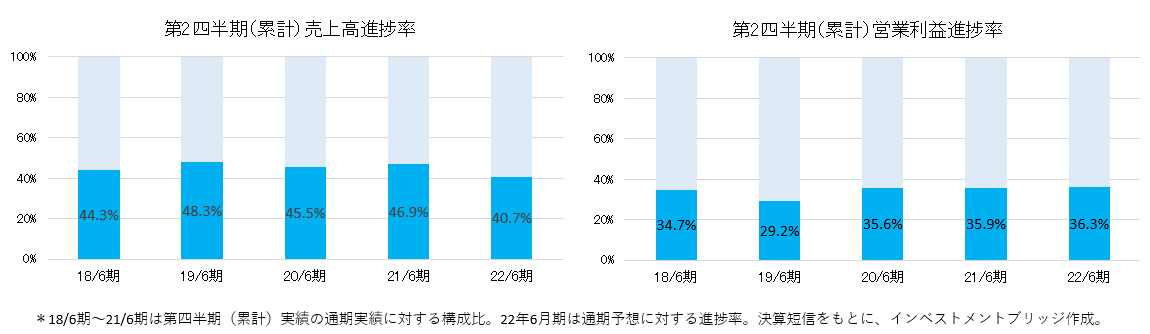

- 上期進捗率は売上高40.7%、営業利益36.3%。売上・利益ともに下期偏重型の同社であるが、売上高の進捗は例年に比べやや低水準のようだ。ただ、第2四半期に黒字化したクラウドサービスは受注高、受注残高共に大幅に増加しており、第3四半期以降も売上・利益とも順調に拡大する見込みだ。加えて会社側は、保守は上振れの可能性を見ており、上期低調だったハードウェアも計画通り伸ばしていけると考えている。第3四半期、第4四半期に、どれだけ売上・利益を積み上げていくのかを注目したい。

- 中期的な視点からは、来期23年6月期のみでなく、24年6月期の25億円という目標についても達成確度が高まったと同社は考えているクラウドサービスについて期待をもって注視していきたい。

1.会社概要

クレジットカード決済等のオンラインシステムに利用される金融フロントシステムで国内シェアNo.1のソフトウエア開発会社。

金融フロントシステムは、店舗の端末や銀行の店外CD/ATM・海外ATM等をクレジットカード会社や銀行等のネットワークに接続して取引データの受渡しを行う。“リアルタイム処理が可能な高度なネットワーク技術”、“システムを止めないためのノンストップ技術”、及び“高度なセキュリティ技術”を技術基盤とし、カード不正利用検知システムや証券関連の情報集配信システムでも豊富な実績を有する。

地銀やノンバンク等向けに金融フロントシステムやカード不正利用検知システムのクラウドサービスも伸びている。営業面では、筆頭株主として議決権の50.70%を保有する大日本印刷(株)及びそのグループ企業との連携が強みとなっている。

【経営理念 : 次代の情報化社会の安全性と利便性を創出する】

ネットワークゲートウェイ専門会社として、社員一人ひとりが、進取の気性を持った技術者集団としてあり続ける事で、次世代の新たなキラーシステムを創出し、次の30年を見据えた成長の軌跡を描いていく。そのためには、性別や国境にとらわれない多様な価値観が生み出すエネルギーが必要不可欠というのが同社の考え。また、常に新しい事に挑戦し、働きがいのある企業風土を作りあげる事で、社会における同社の企業価値も高めていく。

カード決済に不可欠な機能を提供するシステムの開発や運用を担う同社は、どのような事業環境になっても業務の継続が求められる。同社に受け継がれている「止まらないシステム」を追求する思想は、IT基盤の構築やセキュリティ機能の向上を支える技術と深く結びついており、今後、あらゆる業界に幅広く浸透していく、というのが同社の考え。

企業は、社会に貢献する事がなければ存在価値がない。同社は、これまでに培ってきた技術力を進化させ、安全でストレスなく情報を取得できる仕組みを築きあげる事で、ユーザーを通じて社会全体から信頼される会社を目指している。

1-1 事業内容

金融業界を中心とした全業種の企業を主要顧客対として、決済を中心に、様々なデータの受渡しに必要なシステム(ITインフラ)を開発するほか、保守、クラウドサービスなどのサービス提供、製品およびハードウェアの販売、データの利活用に係る情報セキュリティ対策、サイバーセキュリティ対策の製品の開発・販売などを手掛けている。

システム開発は、クレジットカードの決済処理を完遂するために必要なネットワーク接続やカードの使用認証等の機能をもつFEP(Front End Processing)システムの開発業務などが中心。

なお、これまではクレジットカード会社を主な顧客として、カード決済に不可欠なシステムの開発や関連するサービスを提供する金融システムソリューション事業と一般の事業会社を主な顧客として、情報セキュリティ対策、サイバーセキュリティ対策の製品を販売するプロダクトソリューション事業の二つを報告セグメントとしてきたが、両事業で個別に管理していた顧客の情報を共有し営業活動を強化すると共に、セキュリティ対策技術の開発体制を強化し、新製品、新サービスの開発を促進するために、今期より金融業界を中心とした全業種の企業を顧客とする単一セグメントに変更した。

◎カテゴリー別売上高

|

|

21/6期 |

備考 |

|

システム開発 |

5,272 |

システムの受託開発業務に係る売上 |

|

保守 |

1,357 |

同社が開発したシステムの保守業務に係る売上 |

|

同社製品 |

335 |

同社製品の販売業務に係る売上 |

|

クラウドサービス |

942 |

同社製システムの期間貸し業務に係る売上 |

|

ハードウェア |

1,638 |

サーバー等ハードウェアの販売業務に係る売上 |

|

他社製品 |

509 |

他社製品の販売業務に係る売上 |

|

セキュリティ対策製品 |

1,131 |

同社製、他社製のセキュリティ対策製品の販売業務に係る売上 |

* 単位:百万円

サービス及び製品の提供形態によるカテゴリーは以上の通り。

また、2022年6月期より、ストック/フローの類型による売上高の分類をより詳細に表示するために、売上カテゴリを見直し、契約の形態や業務の実態等から判断して、定常的に一定規模の売上高を計上できる案件をストック、そうではないものをフローとして分類して開示することとした。

ストック型売上として典型的的なものは、クラウドサービス事業に係るシステムの利用料やシステム運用の対価、または、自社製品や他社製品の保守業務の対価。クラウドサービスの利用料は、「サービス自社」に分類される。

フロー型売上として典型的なものは、受託開発業務の対価や、自社製品、他社製品の販売対価。

◎ストック/フロー別売上高

|

|

22/6期2Q |

構成比 |

|

ソフトウェア開発 |

1,978 |

40.5% |

|

当社製品 |

285 |

5.8% |

|

システムサービス |

16 |

0.3% |

|

他社製品 |

157 |

3.2% |

|

フロー売上計 |

2,437 |

49.9% |

|

保守 |

1,277 |

26.1% |

|

他社製品保守 |

307 |

6.3% |

|

サービス自社 |

624 |

12.8% |

|

サービス他社 |

238 |

4.9% |

|

ストック売上計 |

2,449 |

50.1% |

|

合 計 |

4,887 |

100.0% |

◎主要製品およびサービス

*「NET+1」

店舗の端末や銀行の店外CD/ATM・海外ATM等をクレジットカード会社や銀行等のネットワークに接続して取引データの受渡しを行うためのソフトであり(ネットワーク接続機能、決済の前提となるカード認証機能、加盟店の業務を管理する機能等を有する)、専用ハードと共に提供される。この分野で圧倒的なNo.1ブランドであり、大手クレジットカード会社のネットワークへの接続で7割のシェアを有する。

*「ACE Plus」

偽造カード・盗難カード利用などクレジットカードや銀行口座の不正利用の検知を目的とした自社開発の不正検知システム。シェア6~7割と、豊富な実績を有する。

*クラウドサービス

各種サービスを通して培った技術とノウハウを活かして、アクワイアリング業務(同:IOASIS)、不正検知(サービス名:IFINDS)、スイッチング(同:IGATES)、ポイントシステム(同:IPRETS)などをクラウドサービスとして提供している。

*「CWAT(シーワット)」

「NET+1」や「ACE Plus」等で培ったネットワーク技術やセキュリティ技術をベースとした情報漏洩対策システム。

顧客の業務に使用されるPC 端末(エンドポイント)から、コピー、印刷、ネットワーク経由等による情報の内部からの持ち出しを監視する。

「CWAT(シーワット)」を中心に、内部情報漏洩対策、脆弱性対策、及び外部攻撃対策について、監視・検出・診断・認証と防止・阻止の切り口から各種ソリューションも提供している。

2.2022年6月期第2四半期決算概要

2-1業績概要

|

|

21/6期2Q |

構成比 |

22/6期2Q |

構成比 |

前年同期比 |

期初予想比 |

|

売上高 |

5,247 |

100.0% |

4,887 |

100.0% |

-6.9% |

-2.3% |

|

売上総利益 |

1,389 |

26.5% |

1,497 |

30.6% |

+7.7% |

– |

|

販管費 |

984 |

18.8% |

1,018 |

20.8% |

+3.5% |

– |

|

営業利益 |

405 |

7.7% |

478 |

9.8% |

+18.0% |

+16.8% |

|

経常利益 |

421 |

8.0% |

499 |

10.2% |

+18.5% |

+16.2% |

|

四半期純利益 |

285 |

5.4% |

337 |

6.9% |

+18.2% |

+12.6% |

* 単位:百万円

大型案件が無く減収も、収益改善策が奏功し増益。粗利率も改善。

売上高は前年同期比6.9%減の48億87百万円。システム開発、保守、クラウドサービスが堅調な一方、前年同期にあった大型案件が無く、新規開発案件向けのハードウェアや他社製品の販売が減少した。

顧客別では、決済に関する投資が一段落したDNP、システム更新のなかったカード会社向けが減収、システム開発会社向けが増収。

営業利益は同18.0%増の4億78百万円。システム開発が順調でクラウドサービスが黒字化したほか、1年前から取り組んできた収益改善策の効果が表れ始め、減収で販管費が同3.5%増加もこれを吸収し2ケタの増益。粗利率は同4.1ポイント改善し、営業利益率も同2.1ポイント上昇した。

前年同期比減収を見込んでいた売上高は計画を下回るも、利益は計画を大きく上回った。会社側は2024年6月期 売上高 150 億円、営業利益率 15%を目指す「15ALL」達成の手ごたえを掴んだと考えている。

◎カテゴリー別売上高

|

|

21/6期2Q |

構成比 |

22/6期2Q |

構成比 |

前年同期比 |

期初予想比 |

|

システム開発 |

2,437 |

46.4% |

2,519 |

51.5% |

+3.4% |

-7.2% |

|

保守 |

647 |

12.3% |

728 |

14.9% |

+12.5% |

+0.4% |

|

同社製品 |

209 |

4.0% |

268 |

5.5% |

+28.2% |

+1.1% |

|

クラウドサービス |

470 |

9.0% |

493 |

10.1% |

+4.9% |

+0.8% |

|

ハードウェア |

872 |

16.6% |

272 |

5.6% |

-68.8% |

+44.7% |

|

他社製品 |

240 |

4.6% |

168 |

3.4% |

-30.0% |

+40.0% |

|

セキュリティ対策製品 |

369 |

7.0% |

438 |

9.0% |

+18.7% |

-12.4% |

|

売上高 |

5,247 |

100.0% |

4,887 |

100.0% |

-6.9% |

-2.3% |

* 単位:百万円

大型案件が無かったため、ハードウェア、他社製品は減収。

追加システム開発などでシステム開発は増収。保守、クラウドサービスが堅調に推移。

ハードウェア、他社製品は前年同期比減収も、積極的に取り組んだ結果、計画は上回った。

セキュリティ対策製品は、想定よりも導入に至るリードタイムが長くなっており、増収も計画を下回った。ただ、今後の拡大に期待している。

◎ストック/フロー別売上高

|

|

22/6 2Q |

構成比 |

|

ソフトウェア開発 |

1,978 |

40.5% |

|

当社製品 |

285 |

5.8% |

|

システムサービス |

16 |

0.3% |

|

他社製品 |

157 |

3.2% |

|

フロー売上計 |

2,437 |

49.9% |

|

保守 |

1,277 |

26.1% |

|

他社製品保守 |

307 |

6.3% |

|

サービス自社 |

624 |

12.8% |

|

サービス他社 |

238 |

4.9% |

|

ストック売上計 |

2,449 |

50.1% |

|

合 計 |

4,887 |

100.0% |

事業内容の項で述べたように、今期よりストック/フローの類型による売上高の分類をより詳細に表示するために、売上カテゴリを細分化して開示することとした。契約の形態や業務の実態等から判断し、定常的に一定規模の売上高を計上できる案件をストック、そうではないものをフローと分類している。

第2四半期ではフロー、ストック半々だったが、来期以降はクラウドの伸長など、ビジネスモデルの変革に伴いストックが上回っていくと会社側は見ている。

2-2 第2四半期の取り組み

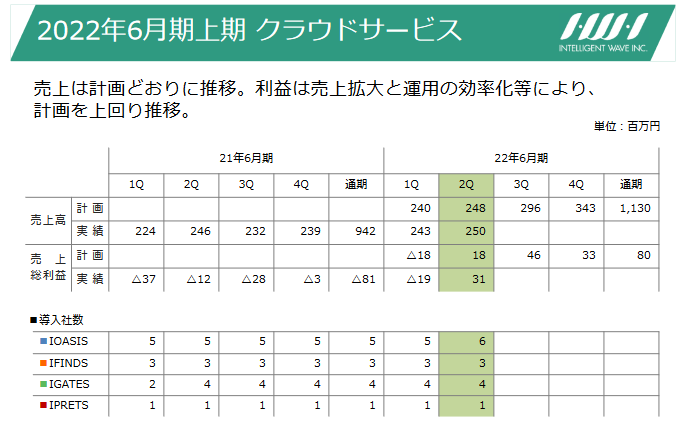

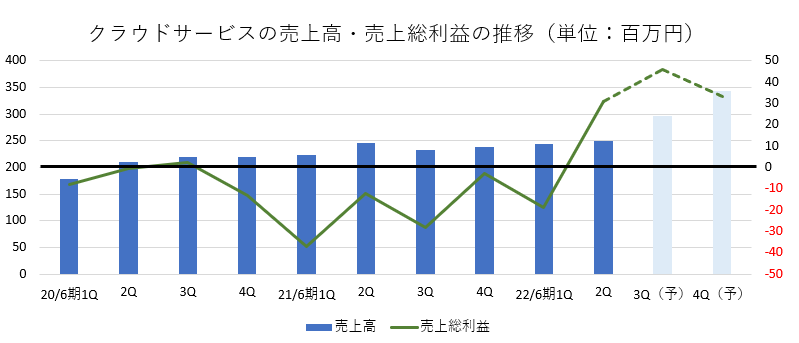

(1)クラウドサービス

ストックの増加に伴い売上、利益ともに拡大しており、想定通り、第2四半期(10-12月)は黒字化を達成した。

トップラインの増加に加え、運用の効率化により原価率が低下している。

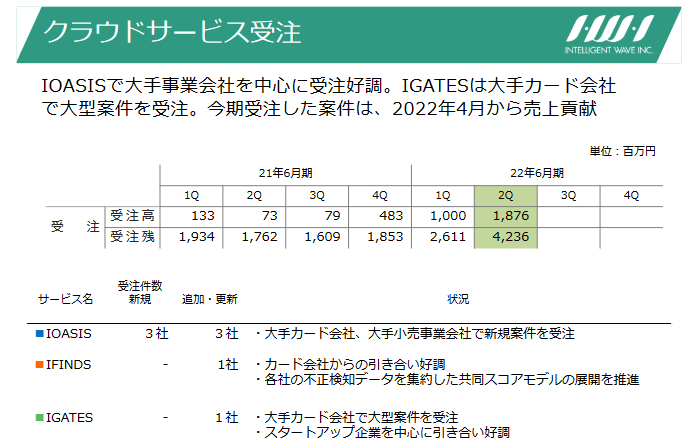

大手カード会社等から大型案件を受注したほか、中規模案件も受注。受注高、受注残高共に大幅に増加している。

これにより、22年6月期は11.3億円の売上計画に対し現時点でほぼ見込みが立ち、来期23年6月期についても20億円の計画達成もほぼ確実。24年6月期の25億円という目標についても達成確度は高まったと同社は考えている。

(同社資料より)

(同社資料より)

(主なクラウドサービス)

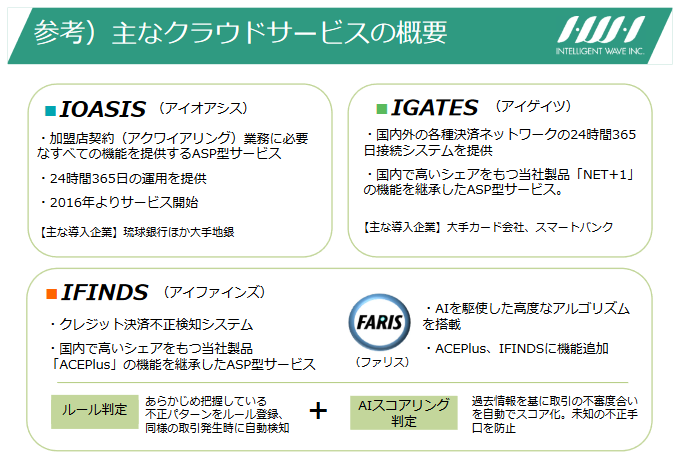

*IOASIS

加盟店契約(アクワイアリング)業務に必要なすべての機能を提供するASP型サービス。

当初は、インバウンドによるリアル店舗での電子決済の導入増を想定していたが、現時点では流通企業におけるネットとリアル双方での電子決済が増加している。

当初想定していたものとは異なるが、拡大が見込まれる電子決済市場のニーズを取り込んでいく。

*IGATES

国内外の各種決済ネットワークの24時間365日接続システムを提供.する。国内で高いシェアをもつ同社製品「NET+1」の機能を継承したASP型サービス。

「NET+1」をクラウド化することで、幅広い決済事業者の利用に繋がっている。

*IFINDS

クレジット決済不正検知システム。国内で高いシェアをもつ同社製品「ACEPlus」の機能を継承したASP型サービス。

あらかじめ把握している不正パターンをルール登録し、同様の取引発生時に自動検知する「ルール判定」に加え、AIを駆使した高度なアルゴリズムを搭載した「AIスコアリング判定」により、不正防止機能が一段と強化された。

(同社資料より)

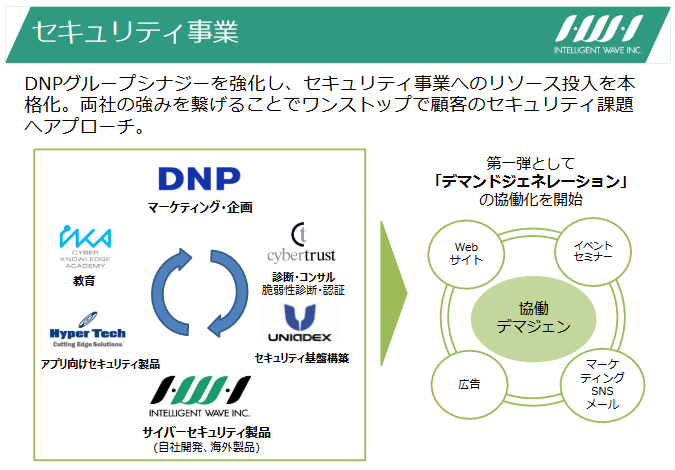

(2)セキュリティ事業

DNPグループとの取り組みを強化する。これまでは個別案件ごとの販売協議などが中心だったが、役割を明確にし、両社の強み(DNP:マーケティング・企画、インテリジェント ウェイブ:開発・製品選択)を繋げ、ワンストップでの顧客のセキュリティ課題解決を目指す。

協業強化の第 1 弾として、見込み案件の創出・発掘活動であるデマンドジェネレーションに取り組んでいる。

これまで別々に開催していたWebinarなどを協働で開催する。

(同社資料より)

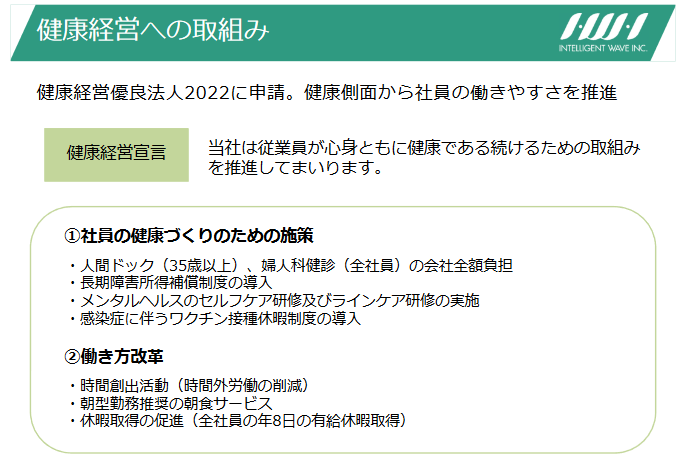

(3)健康経営

引き続き健康経営の強化に取り組んでいる。

社員が幸せで活力があれば、顧客に対して高品質の製品と最新の技術を提供することができ、それが顧客からの信頼となり利益にもつながる。その利益を従業員や株主へ還元または投資を行うというサイクルをより強固なものとするには健康経営は重要な取り組みであると考えている。

(同社資料より)

2-3 受注動向

|

|

21/6 1Q |

2Q |

3Q |

4Q |

22/6 1Q |

2Q |

3Q |

4Q |

|

受注残高 |

6,075 |

5,688 |

5,530 |

5,022 |

5,912 |

7,963 |

– |

– |

|

うち、クラウド |

1,934 |

1,762 |

1,609 |

1,853 |

2,611 |

4,236 |

– |

– |

|

受注高 |

3,056 |

2,562 |

2,660 |

2,612 |

2,829 |

4,686 |

– |

– |

第2四半期末の受注残高は前年同期末比40.0%増の79億63百万円。

うち、クラウドサービス事業は同140.4%増の42億36百万円と大幅に伸長した。クラウドサービスは今後も好調が続くと見ている。

受注高は前年同期比82.9%増加の46億86百万円。こちらもクラウド中心に大きく増加した。

2-4 財政状態

◎要約BS

|

|

21年6月 |

21年12月 |

増減 |

|

21年6月 |

21年12月 |

増減 |

|

流動資産 |

6,975 |

6,196 |

-779 |

流動負債 |

2,911 |

2,432 |

-478 |

|

現預金 |

4,307 |

3,610 |

-696 |

買入債務 |

430 |

413 |

-17 |

|

売上債権 |

1,698 |

1,480 |

-217 |

前受金 |

1,233 |

1,216 |

-16 |

|

固定資産 |

4,164 |

4,254 |

+89 |

固定負債 |

660 |

663 |

+2 |

|

有形固定資産 |

733 |

679 |

-53 |

退職関連引当金 |

567 |

551 |

-15 |

|

無形固定資産 |

1,317 |

1,599 |

+282 |

負債合計 |

3,572 |

3,096 |

-476 |

|

ソフトウエア |

1,124 |

938 |

-186 |

純資産 |

7,567 |

7,354 |

-213 |

|

投資その他の資産 |

2,113 |

1,974 |

-139 |

利益剰余金 |

5,621 |

5,482 |

-139 |

|

資産合計 |

11,140 |

10,450 |

-689 |

負債・純資産合計 |

11,140 |

10,450 |

-689 |

* 単位:百万円

現預金、売上債権の減少などで総資産は前期末比6億89百万円減少し、104億50百万円。

買入債務の減少などで負債合計は同4億76百万円減少の30億96百万円。

利益剰余金の減少などで純資産は同2億13百万円減少し73億54百万円。

自己資本比率は前期末より2.5ポイント上昇し、70.4%となった。

◎CF

|

|

21/6期2Q |

22/6期2Q |

増減 |

|

営業CF |

574 |

297 |

-277 |

|

投資CF |

-195 |

-649 |

-454 |

|

フリーCF |

379 |

-352 |

-731 |

|

財務CF |

-278 |

-345 |

-66 |

|

現金・同等物残高 |

3,741 |

3,610 |

-130 |

* 単位:百万円

来期の業績拡大に繋げるための無形固定資産の取得による支出の拡大などで投資CFのマイナス幅は拡大。

フリーCFはマイナスに転じた。

3.2022年6月期業績予想

3-1 業績予想

|

|

21/6期 |

構成比 |

22/6期(予) |

構成比 |

前期比 |

進捗率 |

|

売上高 |

11,187 |

100.0% |

12,000 |

100.0% |

+7.3% |

40.7% |

|

営業利益 |

1,130 |

10.1% |

1,320 |

11.0% |

+16.8% |

36.3% |

|

経常利益 |

1,171 |

10.5% |

1,360 |

11.3% |

+16.1% |

36.7% |

|

当期純利益 |

840 |

7.5% |

940 |

7.8% |

+11.9% |

35.9% |

* 単位:百万円

業績予想に変更無し。増収増益を予想。

業績予想に変更は無い。売上高は前期比7.3%増の120億円、営業利益は同16.8%増の13億20百万円の予想。

キャッシュレス化の進展、セキュリティ市場の拡大に支えられ引き続き、売上・利益の伸長を見込んでいる。

今期も更に収益性の向上に注力し、営業利益率 11%を目指している。

配当は14.00円/株の予定。予想配当性向は39.8%。

今下期は売上・利益とも半期ベースの過去最高を記録する見込みである。

3-2 カテゴリー別売上高予想

|

|

21/6期 |

構成比 |

22/6期(予) |

構成比 |

前期比 |

進捗率 |

|

システム開発 |

5,272 |

47.1% |

5,850 |

48.8% |

+11.0% |

43.1% |

|

保守 |

1,357 |

12.1% |

1,440 |

12.0% |

+6.1% |

50.6% |

|

同社製品 |

335 |

3.0% |

400 |

3.3% |

+19.4% |

67.0% |

|

クラウドサービス |

942 |

8.4% |

1,130 |

9.4% |

+20.0% |

43.6% |

|

ハードウェア |

1,638 |

14.6% |

1,730 |

14.4% |

+5.6% |

15.7% |

|

他社製品 |

509 |

4.5% |

250 |

2.1% |

-50.9% |

67.2% |

|

セキュリティ対策製品 |

1,131 |

10.1% |

1,200 |

10.0% |

+6.1% |

36.5% |

|

売上高 |

11,187 |

100.0% |

12,000 |

100.0% |

+7.3% |

40.7% |

* 単位:百万円

|

|

21/6期上 |

前年同期比 |

22/6期下(予) |

前年同期比 |

|

システム開発 |

2,519 |

+3.4% |

3,331 |

+17.5% |

|

保守 |

728 |

+12.5% |

712 |

+0.3% |

|

同社製品 |

268 |

+28.2% |

132 |

+4.8% |

|

クラウドサービス |

493 |

+4.9% |

637 |

+35.0% |

|

ハードウェア |

272 |

-68.8% |

1,458 |

+90.3% |

|

他社製品 |

168 |

-30.0% |

82 |

-69.5% |

|

セキュリティ対策製品 |

438 |

+18.7% |

762 |

+0.0% |

|

売上高 |

4,887 |

-6.9% |

7,113 |

+19.7% |

* 単位:百万円

クラウドサービスは下期も順調に拡大する。

上期堅調だったシステム開発は下期に2ケタの伸び。

上期好調だった保守は、下期前年同期並みの見込みも、上振れの可能性を会社側は見ている。

上期大きな減収だったハードウェアは下期約倍増。

4.今後の注目点

上期進捗率は売上高40.7%、営業利益36.3%。売上・利益ともに下期偏重型の同社であるが、売上高の進捗は例年に比べやや低水準のようだ。ただ、第2四半期に黒字化したクラウドサービスは受注高、受注残高共に大幅に増加しており、第3四半期以降も売上・利益とも順調に拡大する見込みだ。加えて会社側は、保守は上振れの可能性を見ており、上期低調だったハードウェアも計画通り伸ばしていけると考えている。第3四半期、第4四半期に、どれだけ売上・利益を積み上げていくのかを注目したい。

中期的な視点からは、来期23年6月期のみでなく、24年6月期の25億円という目標についても達成確度が高まったと同社は考えているクラウドサービスについて期待をもって注視していきたい。

<参考1:新中期事業計画(22/6期~24/6期)>

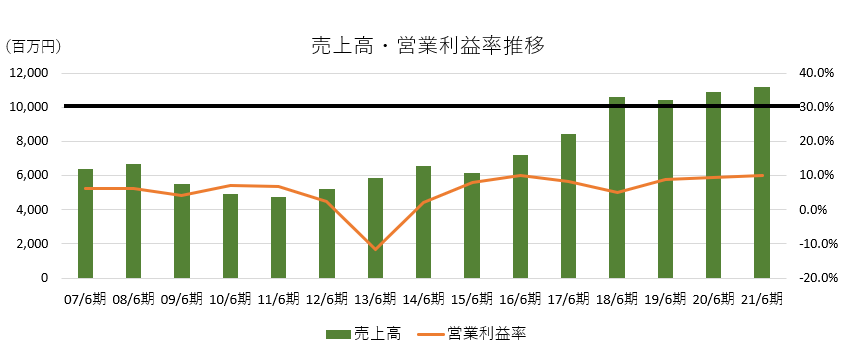

(1)前期までの振り返り

売上高は100億円水準で安定的に推移。

営業利益率は、不採算案件による一時的な低下はあったが、開発案件の品質管理の徹底により、21/6期は10%台を達成した。

(2)ミッションの再定義

次なる成長を目指すため、今回の新中期事業計画策定にあたり、ミッションを再定義した。

|

ミッション |

ビジネスリライアビリティの実現 |

ビジネスリライアビリティとは、顧客事業の信頼性および同社事業の信頼性を高め続けること(同社の造語)。

クレジット決済システムの開発により成長してきたが、今後の成長を見据え、従来の決済、金融、セキュリティ分野にとどまらず、企業のビジネスリライアビリティを支える IT サービス会社になることを目指す。

従来のオンプレミスでのプロダクト提供に加えて、クラウドを積極活用したITサービスや業務サービスの提供により、「クレジット決済システムの開発会社」から、「決済、金融、セキュリティ分野を含む、企業のビジネスリライアビリティを支えるITサービス会社」となる。

(3)数値計画:15ALL

|

|

21/6期 実績 |

22/6期 予想 |

23/6期 計画 |

24/6期 計画 |

CAGR |

|

売上高 |

11,187 |

12,000 |

13,500 |

15,000 |

+10.3% |

|

営業利益 |

1,130 |

1,320 |

1,750 |

2,250 |

+25.8% |

|

営業利益率 |

10.1% |

11.0% |

13.0% |

15.0% |

– |

* 単位:百万円

2024年6月期 売上高 150 億円、営業利益率 15%を目指す「15ALL」を標語とする。

ここ数年で次の成長をねらう体制が整備できたため、新たな成長を目指す。

(4)15ALLに向けたロードマップ

急速に変革する市場に対して、「決済市場のハイブリッド IT 基盤」、「決済、金融、セキュリティ分野以外の領域拡大」、「DNP グループシナジー」の3戦略により、15ALL を目指す。

特にクラウドサービスは 前期売上高約 9 億円から24年6月期25 億円を目指す。

クラウドサービスは既に複数年の大型案件の受注が 2 件見込まれており、今下期から本格的な収益貢献が始まる。

24年6月期には、新規事業の売上15億円を計画している。既に「EoM:放送事業者向けソリューション」が成果を生み始めているが、これに続く新たな挑戦始めており、成長の柱となる事業の創出を目指す。

|

|

21/6期 実績 |

22/6期 予想 |

23/6期 計画 |

24/6期 計画 |

CAGR |

|

システム開発,ハードウェア、当社製品など |

9,115 |

9,670 |

10,150 |

11,000 |

+6.5% |

|

クラウドサービス |

942 |

1,130 |

2,000 |

2,500 |

+38.5% |

|

セキュリティ対策製品 |

1,131 |

1,200 |

1,350 |

1,500 |

+9.9% |

|

ストック売上高 |

2,299 |

2,570 |

3,560 |

4,180 |

+22.1% |

* 単位:百万円

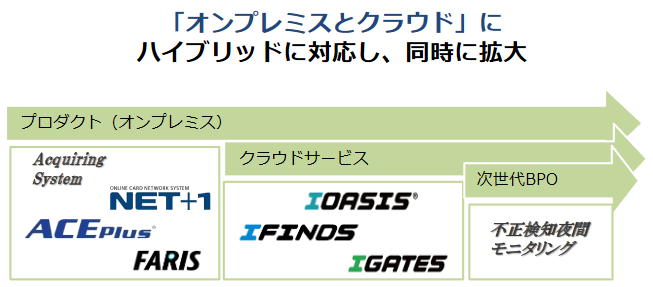

①決済市場のハイブリッド IT 基盤

キャッシュレス社会の進展や決済手段の多様化により同社の事業機会は一段と拡大している。一方で、クレジットカード会社においてはコスト削減が必要なことから、低コストで実現できるクラウドサービスのニーズが高まっている。

こうしたニーズに対応し、以前より得意としているオンプレミスに加え、クラウドサービスを拡大させ、オンプレミスとクラウドのハイブリッドな IT 基盤を提供する。

加えて既に提供している不正検知の夜間モニタリング業務といったBPO サービスも充実させ、ワンストップでサービスの提供を目指す。

新しい技術等を組み合わせて、同社の強みを活かした次世代の BPO サービスを構築する。

(同社資料より)

②新分野への領域拡大

DX推進などにより、あらゆる業界で大量データのリアルタイム処理が求められている。

今まで金融業界で培ったアクセラレーション分析技術を活用し、ミッションクリティカルな放送、交通、電力など社会インフラの DX を支える IT 基盤を提供する。

既に取り組んでいる放送業界向けソリューションEoM はテレビ朝日、JDS、QVCジャパンなど国内ユーザーが拡大しているが、フィンランド公共放送「Yle」でも採用された。自社技術が、グローバル基準で評価されたものと考えている。引き続き海外展開を進めるべく、海外ベンダーと協業しながら新たな業界参入に向けた研究開発が進行中である。

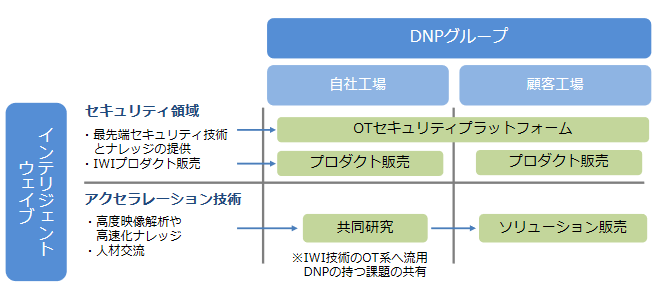

③DNPグループシナジー

キャッシュレス化というトレンドもあり、従来のグループシナジーは決済領域の活動が主体であったが、今後は「DNPのアセットとインテリジェント ウェイブの技術」を組み合わせて、特定領域に留まらず活動範囲を拡大する。

新たな取り組みとして、スマートファクトリーを意識した OT 領域(Operational Technology:生産ラインやシステムの制御・運用技術)での協業を開始した。

スマートファクトリー化のためには、ネットワーク接続が必要でセキュリティ対策も不可欠である。既にDNPの工場にインテリジェント ウェイブが提供する最先端のセキュリティ製品が導入されており実績、データが蓄積されているため、今後はDNPの顧客への展開を進める。

またセキュリティ環境の強化とともに、インテリジェント ウェイブの得意とするアクセラレーション技術とリアルタイム技術、分析技術を活用して、スマートファクトリーを支える基盤を提供する。

(同社資料より)

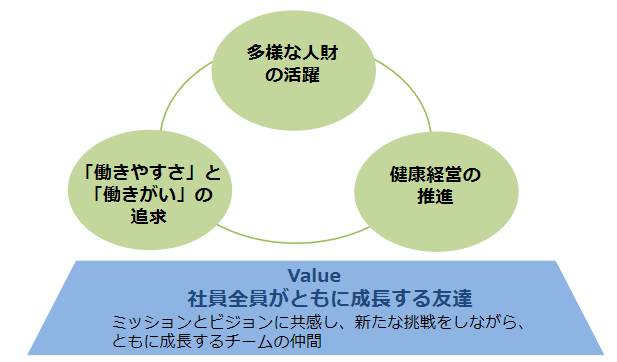

(5)多様性を強みにした組織に変革

同社のビジネスモデルにとって、人的資本への取り組みは重要な要素であり、挑戦、成長のためには、自律、多様性を尊重し、働きやすく、働き甲斐のある環境を構築することが必要であると考えている。

従来のビジネスを確実に進めるだけでなく、新たな事業の創造につなげる組織づくりを進めていく。

(同社資料より)

(6)プライム市場について

2021年7月、株式会社東京証券取引所より、同社の流通株式時価総額が、プライム市場の上場維持基準を充たしていない旨の通知を受けた。その他の基準については適合している。

今後、定められた方法でプライム市場選択申請の手続きを行う予定であり、中期事業計画の遂行と株主還元の強化により、企業価値向上を目指す。

株主還元に関しては、前述の通り、配当性向基準を30%から40%に引き上げた。

<参考2:コーポレート・ガバナンスについて>

◎組織形態及び取締役、監査役の構成

|

組織形態 |

監査役設置会社 |

|

取締役 |

6名、うち社外2名 |

|

監査役 |

5名、うち社外3名 |

◎コーポレート・ガバナンス報告書(更新日:2021年12月22日)

基本的な考え方

当社は、「次代の情報化社会の安全性と利便性を創出する」ことを経営理念に掲げており、それに則って、「高速、安全、高品質で利便性の高いIT基盤を提供する」事業を推進することによって企業価値を高め、社会に貢献することを経営方針に掲げています。

当社が開発するシステムは、社会にとって必要不可欠なインフラストラクチャー(IT基盤)であり、システムの安定性を必須の条件として、高速かつ安全に取引を完遂するために、高い水準の品質が求められています。当社は、多くの開発実績と安定的な運用実績を有しており、この実績によって顧客から得られる信頼が、当社の事業を支え、発展させる基盤になるものと考えています。

当社は、今後ともより多くの顧客に信頼されるIT基盤の提供を通じて、当社の事業基盤を拡大、発展させていくことで、当社のステークホルダーの期待に応えることを事業の方針にしています。

当社は、独立社外取締役、独立社外監査役を選任し、これら独立役員を主要な構成員とする指名・報酬委員会を取締役会の下に設置し、経営監督機能の強化を進めています。

また、当社の経営と事業の状況を理解するうえで有益な情報を公正かつ速やかに開示し、市場との対話を促進することで、経営の透明性を確保することを基本方針にしています。併せて、社員のコンプライアンス意識を高めるための教育を徹底し、総合的にコーポレート・ガバナンスの充実に努めています。

当社は、持続可能な開発目標(SDGs:Sustainable Development Goals)の主旨に則り、環境、社会、ガバナンスに関する課題解決に自律的に取組むことで、当社事業の持続的な成長と、社会の持続可能な発展に貢献します。

当社は、これまでESG課題のうち、当社の従業員を対象にした人的資本の向上に係る取組みを中心に進めており、こうした活動を推進する体制の中心となる機関として、2021年4月にサステナビリティ委員会を設置しました。

サステナビリティ委員会は、代表取締役社長である佐藤邦光を委員長とし、常勤取締役を主な委員として構成しています。当社の企業行動基準が掲げる「社会への貢献」「良い企業風土の構築」「多様性の尊重」「地球環境への配慮」その他の実践に係る方針を定め、全社的な活動推進の継続性を確保するための基幹的な組織として活動しています。クレジットカード決済という、重要な社会インフラを担うシステム開発会社である当社にとって、人的資本である従業員等は最も重要な経営資源であり、その健康増進を進めることは、当社の中期的経営目標や経営理念の実現に極めて有益です。当社は、この基本的な考え方を、従業員等及びすべてのステークホルダーと共有することを目的に、健康経営宣言を策定し、健康経営の具体的な施策を推進しており、サステナビリティ委員会は、その中心的な機能を担います。

<コーポレートガバナンス・コードの各原則を実施しない理由(抜粋)>

注) 本報告書は、2021年6月改訂後のコードに基づいて記載しています。

【補充原則3-1③ TCFDまたはそれと同等の枠組みに基づく開示の質と量の充実】

当社は、ESG課題への取組みの成果が、当社事業の持続可能性(サステナビリティ)を高め、企業価値を高めるものと考えています。当社が提供する製品やサービスは、いずれも社会にとっては必要不可欠な機能を担うインフラストラクチャー(IT基盤)です。

特に、当社の社員を対象にした人的資本の向上に係る取組みは、IT基盤の安定的な稼働を保証するだけでなく、単に事業上のリスク管理の枠を超えて、製品やサービスの品質向上にも大きな効果が期待できます。

当社の技術者がもつ技術と知見を最大限に活用して、それを成長させることが当社事業の継続性と成長性に最も重要な要素になります。

この考えのもと、当社は「働きやすさ」と「働きがい」を追求し、自分らしさが活かせる働き方を実現することを方針として、様々な取組みを進めています。社員が新しいことに挑戦し、会社と、社員自らが成長していくためには、自律的な働き方を支える環境づくりが不可欠だと考えています。

取組みの具体例については、当社ウェブサイト上に公開している『サステナビリティレポート 2021』(https://www.iwi.co.jp/sustainability/sustainability-report/)を参照ください。

一方で、気候変動に係るリスクと収益機会が当社の事業活動や収益等に与える影響について、当社は、必要なデータの収集と分析が未だ十分にできていないため、TCFDまたはそれと同等の枠組みに基づく開示はできません。

なお、2021年6月期において、主に電力使用に由来する当社の二酸化炭素の排出量は、約713t-CO2と推計されます(環境省『事業者からの温室効果ガス排出量算定方法ガイドライン』による)。当社は、今後とも、適切な電力利用を通じて二酸化炭素の排出量の削減に努めますが、将来炭素価格の上昇等によって、電力ほかエネルギーの調達コストが上昇した際には、当社事業は、費用増加等によって影響を受ける恐れがあります。

<コーポレートガバナンス・コードの各原則に基づく開示(抜粋)>

【原則1-4 政策保有株式】

<政策保有株式の縮減に関する方針・考え方>

当社は、当社の事業の拡大や関係強化を目的に政策保有株式として上場株式を保有していますが、随時に保有の適否を検証し、保有を継続することが当社及び発行会社の価値向上に貢献しないものと判断される株式については、保有を継続せず順次縮減する方針です。

< 政策保有株式の保有の適否の検証内容>

保有する株式については、四半期ごとに発行会社の経営状況を把握し、その将来性や当社事業との関連性を評価し、保有による中長期的な経済合理性について総合的に検証します。保有によるリスクとリターンは、資本コスト等の指標も用いてなるべく具体的に検証するよう努めます。また、保有株式を売却した場合、売却に至る検証の内容を可能な限り開示することとします。

< 政策保有株式に係る議決権行使の基準>

当社は、長期的に、当社の事業の拡大と双方の関係強化が見込まれることと、双方の企業価値の向上に資することを基本方針にして、保有株式の議決権行使を行います。また、こうした方針によって各議案についての検討を行うこととしています。

今後、政策保有の上場株式の銘柄数が著しく増加する等の事情が生じた場合は、別途議決権行使の基準を整える等の手段によって、行使の方針に沿った適切な対応をとる予定です。

【補充原則2-4① 多様性の確保について】

当社は、性別や国籍で区別せず、多様な価値観を有する人材の採用を進めています。事業規模の拡大に伴い、社員数は、5年前と比べて1.4倍に増加しています。女性や外国籍の社員の割合も増加しており、社員一人ひとりの多様な働き方も尊重することで、多様性を強みとした組織文化を形成していきます。

女性活躍推進法に基づき、厚生労働省に提出している「女性活躍における行動計画」では、開発部門の女性管理職・高度専門職比率を、2019年12月現在の3.5%から2022年までに7%に倍増することを目標として定めています。

目標達成の一助として、女性社員同士によるメンター制度「Intelligent Women's Wave」を運用しています。女性社員のキャリアパスや人生設計などを、女性社員同士で互いに相談しやすくする環境づくりの一環で、2021年6月末現在で、全女性社員99人の40.4%にあたる、40人の社員が同制度を利用しています。

また、2021年6月末時点で、外国籍の社員は23名(5.2%)在籍しています。外国籍の社員が日本での生活や勤務になじめるよう、採用担当と配属先の社員が共同でビジネスレベルの日本語運用能力を向上させるためのサポートを行っています。

なお、管理職登用については、国籍や採用の形態を判断の基準にしていないため、外国人、中途採用者の管理職登用について、測定可能な目標を定めていません。

2021年6月末時点で、中途採用者は188名、うち管理職は56名で、全社員に占める割合は、それぞれ42.6%、12.7%です。

【原則5-1 株主との建設的な対話に関する方針】

(方針)

当社は、株主、投資家のみなさまをはじめ、すべてのステークホルダーに対して、当社の経営方針、事業戦略や財務情報に関する情報を、(1)正確であること(2)公平であること(3)タイムリーであること(4)わかり易いことを原則として、情報発信を行っています。

また、開示資料、報告資料の英文翻訳を進めており、決算短信、四半期報告書、株主総会招集通知については、日本文による開示と同時に英語翻訳資料を開示しています。主要な適時開示資料についても、日本文資料に併せて英文資料を開示するほか、決算説明会資料も英訳し開示しています。機関投資家向け決算説明会を毎四半期実施しており、日本語と英語で作成された説明会の講演記録を開示しています。有価証券報告書については、翻訳作業に時間がかかるため、作業の完了後速やかに開示しています。

投資家の関心が高いESG課題への当社の取組みについても、日本語と英語による報告書を作成して、当社ウェブサイト等で開示しています。

(体制)

(1)当社は、IR業務を兼務する担当者を設置しています。IR活動を行うにあたっては、代表取締役も積極的に対話に臨み、建設的な対話を促進しています。

(具体例)

・個人投資家向けの説明会を定期的に開催

大阪ほか地方都市で開催される個人投資家向け会社説明会への参加

・機関投資家向けの説明会を定期的に開催

四半期決算及び期末決算発表後の説明会の開催

・国内、海外機関投資家との個別面談を随時に実施

・海外で開催されるIRカンファレンスへ出席、現地の機関投資家と個別面談の実施

・情報開示の充実

事業報告書の発行、日/英サステナビリティレポートの制作、当社ウェブサイトを通じた情報開示

・四半期決算短信、決算短信のサマリー、決算説明資料を英文により開示

(2)株主等との対話の内容については、必要に応じ、IR担当者から代表取締役に報告することとしています。

(3)当社は、IRポリシーに則り適切な情報開示に努めるとともに、「インサイダー取引防止規程」に従い、インサイダー情報の管理、徹底を図り、漏洩防止に努めています。