(2483)株式会社翻訳センター 増収黒字転換 全セグメント増収

|

二宮 俊一郎 社長 |

株式会社翻訳センター(2483) |

|

|

企業情報

|

市場 |

JASDAQ |

|

業種 |

サービス業 |

|

代表取締役社長 |

二宮 俊一郎 |

|

所在地 |

大阪府大阪市中央区久太郎町4-1-3 |

|

決算月 |

3月末日 |

|

HP |

株式情報

|

株価 |

発行済株式数 |

時価総額 |

ROE(実) |

売買単位 |

|

|

1,425円 |

3,369,000株 |

4,800百万円 |

2.5% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

35.00円 |

2.5% |

150.17円 |

9.5倍 |

1,359.99円 |

1.0倍 |

*株価は12/20終値。発行済株式数、DPS、EPSは22年3月期第2四半期決算短信より。ROE、BPSは前期実績。

業績推移

|

決算期 |

売上高 |

営業利益 |

経常利益 |

当期純利益 |

EPS |

DPS |

|

2018年3月(実) |

10,618 |

802 |

812 |

566 |

168.21 |

29.00 |

|

2019年3月(実) |

12,008 |

900 |

905 |

630 |

187.39 |

35.00 |

|

2020年3月(実) |

11,550 |

813 |

822 |

304 |

91.82 |

42.00 |

|

2021年3月(実) |

9,910 |

418 |

465 |

117 |

35.39 |

20.00 |

|

2022年3月(予) |

10,350 |

750 |

750 |

500 |

150.17 |

35.00 |

*単位:百万円、円。2018年4月1日付で1:2の株式分割を実施。EPS、DPSは遡及して調整。当期純利益は親会社株主に帰属する

当期純利益。以下同様。

翻訳センターの2022年3月期第2四半期決算概要、2022年3月期業績予想等をご紹介致します。

目次

今回のポイント

1.会社概要

2.2022年3月期第2四半期決算概要

3.2022年3月期業績予想

4.事業戦略と進捗

5.今後の注目点

<参考:コーポレートガバナンスについて>

今回のポイント

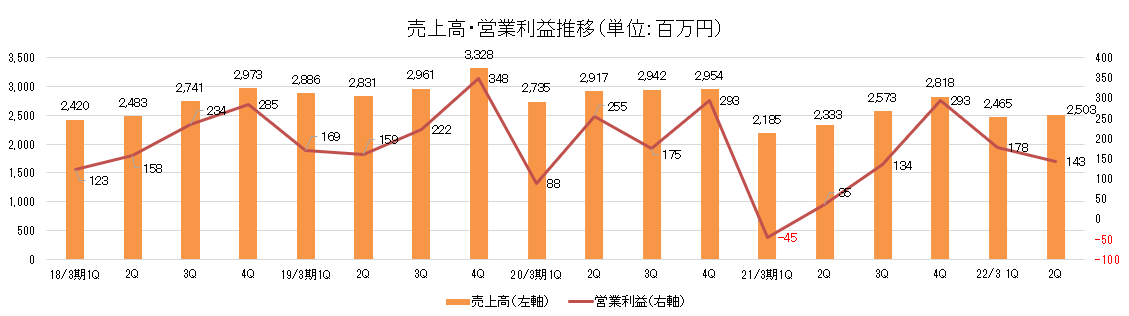

- 22年3月期第2四半期の売上高は前年同期比9.9%増の49億68百万円。派遣事業除く主力の翻訳事業ほか全セグメントが増収。営業利益は3億22百万円の黒字に転換。翻訳事業が大幅な増益。通訳事業、コンベンション事業、語学教育事業は損失縮小。利益率の高い翻訳事業の構成比が低下したが、機械翻訳の効果もあり粗利率は3.3ポイント改善。販管費は低い伸びにとどまった。新型コロナウイルス感染症拡大の影響による需要低迷からの回復、翻訳事業の増収および生産性向上に伴う売上総利益の増加により期初予想、修正予想ともに上回った。

- 21年8月に期初予想を修正。通期の売上高は前期比4.4%増の103億50百万円、同営業利益は同79.3%増の7億50百万円の予想。ただ、新型コロナウイルス感染症の再拡大など業績への影響が見通せない状況にあることから、現時点では下期の売上高、営業利益、経常利益は前回発表を据え置いている。配当予想に変更は無い。前期比15円増配の35.00円/株を予定。予想配当性向は23.3%。

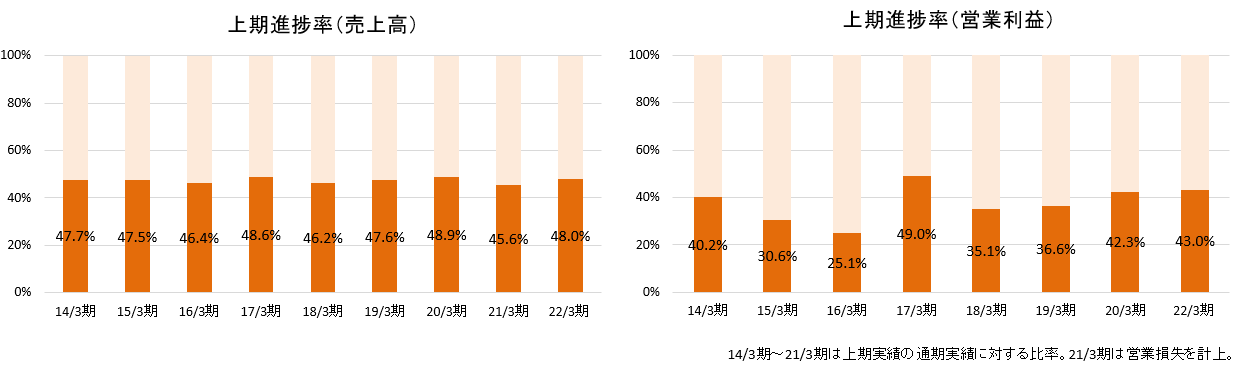

- 上期進捗率は売上高48.0%、営業利益43.0%。売上・利益とも下期のウェイトが高い同社だが、下期予想を据え置いたこともあり、過去数期に比べ高水準にあるようだ。ただ、四半期ベースでは、第2四半期(7‐9月)は前年同期比では増収増益も、前期比(第1四半期比)では微増収・減益。第3四半期以降の回復トレンドが注目される。

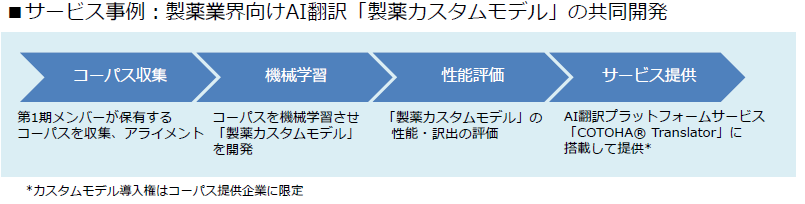

- 一方で、機械翻訳の活用は、自社の翻訳制作フローへの導入に加え、「製薬カスタムモデル共同開発」の導入企業数が2021年9月末で14社まで増加と、着実に進んでいる。こちらの収益貢献の進捗状況も注視していきたい。

1.会社概要

翻訳業界の国内最大手。特許、医薬、工業・ローカライゼーション、金融・法務分野において、産業翻訳と呼ばれる技術文書やビジネス文書の翻訳を行う。語学力、専門性、文章力に優れた約3,000名の登録翻訳者を有する。高い品質と専門性、対応言語約80言語という幅広さが特徴。通訳も含めた言語サービスにおける事業領域の拡大を図る。機械翻訳を利用した新たなビジネスモデルの構築にも着手。

【1-1 沿革】

江戸時代から薬の町として有名な大阪・道修町(どしょうまち)で、医薬専門の翻訳サービスを提供するために設立された(株)メディカル翻訳センターが前身。その後、特許などへ翻訳業務の範囲を広げる過程で東京、大阪、名古屋に設立した数社を整理・統合して1997年8月に(株)翻訳センターとなる。2006年株式上場後、海外へも進出。

|

1986年4月 |

株式会社メディカル翻訳センターを設立(大阪・道修町)、医薬専門の翻訳サービスを開始 |

|

1997年8月 |

現・株式会社翻訳センターとして、大阪・東京・名古屋の三都市において、医薬、工業、特許分野の翻訳サービスを開始 |

|

1998年4月 |

金融・法務分野の翻訳サービスを開始 |

|

2003年6月 |

メディカルライティング業務を開始 |

|

2004年4月 |

一般労働者派遣事業を開始 |

|

2006年4月 |

大阪証券取引所ヘラクレス上場 (現・東京証券取引所ジャスダック) |

|

2006年11月 |

アメリカにHC Language Solutions, Inc.を設立 |

|

2010年12月 |

株式会社外国出願支援サービス(現 株式会社FIPASを設立(特許出願支援サービス) |

|

2012年9月 |

通訳、派遣事業を展開する株式会社アイ・エス・エスを子会社化 |

|

2014年10月 |

株式会社パナシアを設立(メディカルライティング) |

|

2015年4月 |

株式会社キューアンドエーとの合弁にてランゲージワン株式会社を設立(多言語コンタクトセンター) |

|

2017年10月 |

株式会社みらい翻訳に資本参加 |

|

2017年11月 |

株式会社メディア総合研究所を子会社化 |

|

2018年2月 |

東京本社設置(大阪本社との二本社制) |

【1-2社長プロフィール】

二宮 俊一郎社長は1969年7月21日生まれ。

1997年4月同社入社、2004年6月取締役就任。2018年6月代表取締社長役に就任。機械翻訳の進化で大きく変動する翻訳業界においてビジネスモデルの転換でさらなる成長を目指す同社を牽引する。

【1-3企業理念・経営方針】

<企業理念>

|

産業技術翻訳を通して、国内・外資企業の国際活動をサポートし、国際的な経済・文化交流に貢献する企業を目指す。 |

<経営ビジョン>

「すべての企業を世界につなぐ言葉のコンシェルジュ」

【1-4 市場環境】

翻訳ビジネスは大きく分けて、「産業翻訳」、「出版翻訳」、「映像翻訳」があるが、同社の中心的な事業は、企業や官公庁で発生する技術文書、ビジネス文書の翻訳のことを指す「産業翻訳」と言われる分野。

日常生活においては出版翻訳や映像翻訳を目にすることが多いが、約2,300億円(2020年度)といわれる日本の翻訳市場において、産業翻訳が占める割合は90%と圧倒的な大半を占めている。

一般社団法人日本翻訳連盟によると、国内には約2,000社の翻訳会社・事業者があるが、売上高75億円(翻訳セグメント、2021年3月期)の同社の以下は、10位で売上高数億円程度と、小規模事業者が大多数の業界となっている。

日本企業の活動のグローバル化が進むにつれて、翻訳ニーズは益々拡大するものと予想されていたが、新型コロナウイルス感染症拡大の影響による企業の事業活動の停滞が起因となって一時的な翻訳ニーズ減少も予想される。同感染症の収束がみえないなか、市場環境の先行きも不透明である。

海外に目を向けてみると、アメリカの調査会社コモンセンスアドバイザリー社発表による2020年の世界の語学サービス会社の売上高ランキングにおいて、同社は世界で16位、アジア太平洋地域では2位にランクインされた。

コモンセンスアドバイザリー社のレポートによると、世界の翻訳市場は日本市場の10倍以上にあたる巨大市場が形成されている。当然競争も激しい事は予想されるが、翻訳センターは事業拡大のため、新規領域への取組も開始しており、世界トップ10入りを目指している。

【1-5事業内容】

(1)概要

特許、医薬、工業・ローカライゼーション、金融・法務など、専門性の高い事業分野における産業翻訳を行っている。

産業翻訳の具体例としては、以下の様なものが挙げられる。

*デジタル機器等における複数言語で書かれている取扱説明書

*海外生産工場での機械の仕様書や現地従業員向けの作業マニュアル

*現地会社で使う規程などの人事労務資料

*日本国あるいは外国へ特許出願する際の特許明細書

*日本国あるいは外国で医薬品の承認申請を取得するための資料

*決算短信、株主総会招集通知などのディスクロージャー関連資料

*企業間で発生する契約書などの法務資料

顧客の9割が法人。

売上ベースで対応言語の80%が英語で、中国語5%、独・韓・西が数%と続くが、近年、東南アジア言語の翻訳依頼が増えている。現在、約80言語に対応している。

(2)ビジネスモデル

翻訳作業は、同社に登録している約3,000名(2021年3月期)の翻訳者が行う。質の高い翻訳者をどれだけ確保できるかが事業拡大の上で大きなポイントとなる。

そのために、登録の際トライアルを実施し、語学力と翻訳支援ツールや機械翻訳の活用を必須とした上で、技術知識など専門性や文章力、スピードも評価して一定以上の能力を有した翻訳者のみと契約している。合格率は約11%と狭き門となっている。

同社の売上原価のほぼ大半が登録翻訳者への支払報酬で、原則的に「対応言語 1ワードあるいは1文字」当たりの従量制となっている。同社が安定的に利益を生み出すためには以下の2点が最も重要であり、そのためにさまざまなシステムを導入している。

①翻訳者の選定

品質確保のためには、顧客から依頼された原稿の内容に適した翻訳者を言語、専門性、スピード、発注単価などを加味して選定しなければならない。

この選定でミスをすると、納品までの後工程に支障をきたし、収益低下につながる。

同社では基幹業務統合システムを使用し、常に適切な翻訳者選定が出来るような体制を構築している。案件の受注から納品、回収までを一括管理する同社カスタマイズの基幹業務システムで、販売管理だけでなく、登録者に関する専門分野、過去の実績、スケジュールなど、詳細なデータが蓄積されている。

コーディネータと呼ばれる社内の担当者が、このシステムに蓄積された登録者の専門分野、過去の実績、スケジュールなどのデータを用いて適切な翻訳者を選定する。これによりコーディネータの属人的な経験などに頼らずに適切な翻訳者の選定を行う事が出来る。

②翻訳のスピードアップおよび品質チェック

顧客に納品する前に必要な校正作業は社内の校正スタッフ、ネイティブスタッフなど、専門スタッフが行っている。また、翻訳作業をより確実かつスピーディーに行えるよう、同社では機械翻訳や各種翻訳支援ツールを活用しており、

2021年3月期では案件の約半数で機械翻訳を活用している。

③今後の方向性

機械翻訳の精度が急速に向上する中、従来の翻訳アウトソーシングにとどまらず、ソリューションビジネスへの転換を進めて行く。詳細は、「4.第四次中期経営計画の振り返り」を参照。

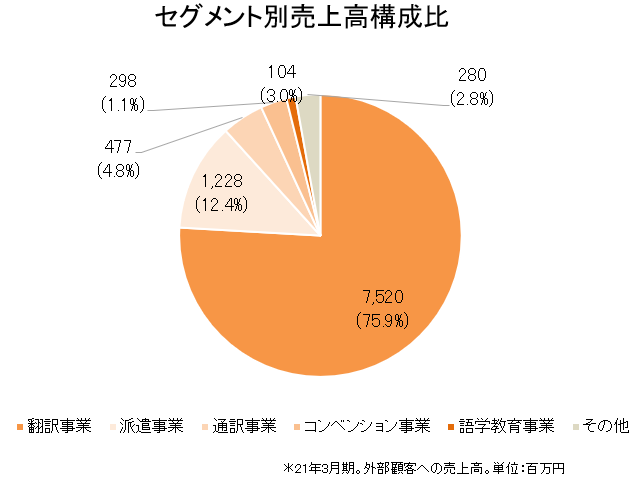

(3)事業セグメント

翻訳事業が売上の大半を占めるが、「すべての企業を世界につなぐ言葉のコンシェルジュ」として、翻訳者派遣、通訳、コンベンションなど幅広いフィールドで事業を展開している。

報告セグメントは、「翻訳事業」、「派遣事業」、「通訳事業」、「コンベンション事業」の4つに、量的な重要性が増したためその他に含めていた「語学教育事業」が2021年3月期から加わった。「その他」は外国出願支援事業等を含む。

「翻訳事業」

|

売上高 |

7,520百万円 |

|

セグメント利益 |

496百万円 |

(2021年3月期実績)

翻訳の対象により、特許分野、医薬分野、工業・ローカライゼーション分野、金融・法務分野で構成されている。

➀特許分野

主に、特許事務所および各種メーカーの知的財産関連部署を顧客とした、電気、電子、機械、自動車、半導体、情報通信、化学、医薬、バイオ分野における、外国出願ならびに日本出願などに伴う特許出願明細書や特許公報の翻訳を行っている。

②医薬分野

主に、製薬会社を顧客とした新薬等医薬品開発段階での試験実施計画書、試験報告書、医薬品の市販後の副作用症例報告、学術論文、および、医薬品・医療機器類の導入や導出に伴う厚生労働省、米国FDA(食品医薬品局)などへの申請関連資料などの翻訳を行う。また、医療機器メーカーを顧客としたマニュアルの翻訳や化学品、農薬関連の翻訳、臨床試験関連文書(CSR、CTD等)の作成業務も行っている。

③工業・ローカライゼーション分野

主に、自動車、電気機器、機械、半導体、情報通信関連の輸出・輸入メーカーを顧客とした、技術仕様書、規格書、取扱説明書、品質管理関連資料の翻訳、デジタルコンテンツ類の翻訳を行う。また機械翻訳や翻訳支援ツールをはじめとする各種ツールの販売・導入・運用支援業務も行っている。

④金融・法務分野

主に、銀行、証券会社、保険会社など金融機関、法律事務所を顧客とした、市場分析レポート、企業業績・財務分析関連資料、運用報告関連資料、人事関連資料、マーケティング関連資料、契約書、定款・約款などの翻訳、また、企業の管理系部署などを顧客とした、株主総会招集通知やアニュアルレポート、有価証券報告書などのディスクロージャー関連資料の翻訳、会社案内、法律関連文書、人事規程などの翻訳も行っている。

「派遣事業」

|

売上高 |

1,228百万円 |

|

セグメント利益 |

105百万円 |

(2021年3月期実績)

(株)アイ・エス・エスにおいて、顧客企業が機密保持上、社外に持ち出せない文書類などの翻訳業務を行う翻訳者派遣、ならびに、会議、商談、工場見学などの通訳業務を行う通訳者の派遣を行っている。

「通訳事業」

|

売上高 |

477百万円 |

|

セグメント利益 |

-69百万円 |

(2021年3月期実績)

(株)アイ・エス・エスにおいて、大規模国際会議や企業内会議、商談、工場見学などの際の通訳を請負っている。

「コンベンション事業」

|

売上高 |

298百万円 |

|

セグメント利益 |

-57百万円 |

(2021年3月期実績)

(株)アイ・エス・エスにおいて、国際会議・国内会議(学会・研究会)やセミナー・シンポジウム、各種展示会の企画・運営を行っている。大型案件の受注により知名度、ブランド力が向上。実績を重視する官公庁においては上場企業として財務基盤が強固である点も含め上位の評価を受けている。

「語学教育事業」

|

売上高 |

104百万円 |

|

セグメント利益 |

-45百万円 |

(2021年3月期実績)

子会社の(株)アイ・エス・エスが運営するアイ・エス・エス・インスティテュートにおいて、通訳者・翻訳者養成のための語学教育業務や法人向け語学研修を行っている。

「その他」

|

売上高 |

280百万円 |

|

セグメント利益 |

-19百万円 |

(2021年3月期実績)

株式会社FIPAS(旧 (株)外国出願支援サービス)において外国出願用の特許明細書の作成業務を行っている。また2019年6月に(株)メディア総合研究所から同社に移管したITサービス(音声・画像・対話・コーパス等、各種データの収集・分析・活用支援業務)も含まれる。

【1-6 特徴と強み】

翻訳業界最大手である同社は、以下のような強みや特徴を有している。

◎専門性

特許、医薬、工業・ローカライゼーション、金融・法務の4分野において高い専門性を有している。

本業である翻訳に加えて、外国特許出願に際しての出願書類の作成やメディカルライティング(新薬申請資料の作成)を手掛けるなど、その業界に関する高い専門性と翻訳に付随した付加価値サービスを展開している。

近年さまざまな翻訳支援ツールや機械翻訳サービスが提供されるようになってきているが、同社でも専門性を維持しつつファイル管理や用語統一などを効率化する有効なツールとして積極的に導入を進めている。

◎総合力

2006年4月の株式上場時は翻訳事業のみの事業形態であったが、2012年9月に通訳業界で大きな実績をもつ(株)アイ・エス・エスを買収し、事業を拡大した。「すべての企業を世界につなぐ言葉のコンシェルジュ」という経営ビジョンのもと、コア事業である翻訳だけにとどまらず、通訳、人材サービス、コンベンション(国際会議企画・運営)、通訳者・翻訳者育成など、外国語ビジネスの総合サプライヤーとして体制を構築している。また、対応言語数が約80言語という幅広さ、前述の外国特許出願時におけるワンストップ・サービスなど、守備範囲の広さが大きな競争優位性に繋がっている。

【1-7 ROE分析】

|

|

14/3期 |

15/3期 |

16/3期 |

17/3期 |

18/3期 |

19/3期 |

20/3期 |

21/3期 |

|

ROE(%) |

7.0 |

10.4 |

14.4 |

13.4 |

15.2 |

15.2 |

6.8 |

2.5 |

|

売上高当期純利益率(%) |

2.04 |

3.08 |

4.69 |

4.35 |

5.34 |

5.25 |

2.64 |

1.19 |

|

総資産回転率(回) |

2.22 |

2.15 |

2.00 |

2.09 |

1.96 |

1.96 |

1.82 |

1.58 |

|

レバレッジ(倍) |

1.56 |

1.59 |

1.54 |

1.48 |

1.46 |

1.48 |

1.43 |

1.38 |

2.2022年3月期第2四半期決算概要

(1)連結業績

|

|

21/3期2Q |

構成比 |

22/3期2Q |

構成比 |

前年同期比 |

予想比1 |

予想比2 |

|

売上高 |

4,519 |

100.0% |

4,968 |

100.0% |

+9.9% |

+3.5% |

+0.4% |

|

売上総利益 |

1,988 |

44.0% |

2,354 |

47.3% |

+18.4% |

– |

– |

|

販管費 |

1,998 |

44.2% |

2,032 |

40.9% |

+1.7% |

– |

– |

|

営業利益 |

-10 |

– |

322 |

6.4% |

– |

+61.3% |

+7.5% |

|

経常利益 |

-8 |

– |

331 |

6.6% |

– |

+65.6% |

+10.4% |

|

四半期純利益 |

-49 |

– |

219 |

4.4% |

– |

+83.2% |

+9.9% |

*単位:百万円。予想比1、予想比2はそれぞれ21年5月及び21年8月発表の業績予想に対する増減比率。

増収黒字転換、予想を上回る

売上高は前年同期比9.9%増の49億68百万円。派遣事業除く主力の翻訳事業ほか全セグメントが増収。

営業利益は3億22百万円の黒字に転換。翻訳事業が大幅な増益。通訳事業、コンベンション事業、語学教育事業は損失縮小。利益率の高い翻訳事業の構成比が低下したが、機械翻訳の効果もあり粗利率は3.3ポイント改善。販管費は低い伸びにとどまった。

新型コロナウイルス感染症拡大の影響による需要低迷からの回復、翻訳事業の増収および生産性向上に伴う売上総利益の増加により期初予想、修正予想ともに上回った。

四半期ベースでは、前年同期比では増収増益も、前期比では微増収・減益。

(2)セグメント別動向

◎セグメント別売上高と利益

|

|

21/3期2Q |

構成比 |

22/3期2Q |

構成比 |

前年同期比 |

|

翻訳事業 |

3,485 |

77.1% |

3,727 |

75.0% |

+6.9% |

|

特許 |

1,019 |

22.5% |

1,124 |

22.6% |

+10.2% |

|

医薬 |

1,341 |

29.6% |

1,448 |

29.1% |

+7.9% |

|

工業・ローカライゼーション |

876 |

19.4% |

871 |

17.5% |

-0.6% |

|

金融・法務 |

247 |

5.4% |

284 |

5.7% |

+14.5% |

|

派遣事業 |

625 |

13.8% |

610 |

12.3% |

-2.4% |

|

通訳事業 |

197 |

4.3% |

325 |

6.5% |

+64.7% |

|

コンベンション事業 |

54 |

1.2% |

95 |

1.9% |

+75.9% |

|

語学教育事業 |

35 |

0.7% |

78 |

1.6% |

+122.9% |

|

その他 |

120 |

2.6% |

130 |

2.6% |

+8.3% |

|

売上高合計 |

4,519 |

100.0% |

4,968 |

100.0% |

+9.9% |

|

翻訳事業 |

101 |

2.9% |

311 |

8.4% |

+207.6% |

|

派遣事業 |

47 |

7.5% |

46 |

7.6% |

-1.3% |

|

通訳事業 |

-53 |

– |

-10 |

– |

– |

|

コンベンション事業 |

-57 |

– |

-14 |

– |

– |

|

語学教育事業 |

-36 |

– |

-0 |

– |

– |

|

その他 |

-15 |

– |

-13 |

– |

– |

|

調整額 |

4 |

– |

2 |

– |

– |

|

営業利益合計 |

-10 |

– |

322 |

6.4% |

– |

*単位:百万円。営業利益の構成比は売上高に対する利益率。

➀翻訳事業

増収増益

需要の回復基調は継続しており、各分野は概ね堅調に推移した。

<特許>

主要顧客である特許事務所への売上が好調に推移した。

<医薬>

外資製薬会社からの受注が好調。国内製薬会社との取引が順調に推移した。

<工業・ローカライゼーション>

自動車、機械など製造業の顧客を中心に需要が緩やかに回復しているが、サービス関連企業からの受注が低調に推移した。

<金融・法務>

企業の管理系部署からの受注が堅調に推移したことに加え、保険会社から大型案件を獲得した。

➁派遣事業

減収減益

語学スキルの高い人材への底堅い需要に支えられ堅調に推移しているが、期間限定業務が終了した。

➂通訳事業

増収、損失縮小

顧客企業における対面での会議・商談の自粛が長期化している、オンライン会議のサービス拡大を背景に通訳需要を積極的に取り込んだ。

④コンベンション事業

増収、損失縮小

大規模な国際会議やイベントは依然として制限があるものの、延期となっていた「第19回国際EBウイルスシンポジウム」の開催など案件は徐々に動き始めている。

➄語学教育事業

増収、損失縮小

前期は、通訳者・翻訳者養成スクール「アイ・エス・エス・インスティテュート」の講座が対面での実施が困難になり、オンライン講座への切替を実施したことにより受講者数が減少したが、今期はオンライン講座が定着してきた。

⑥その他

増収、損失縮小

(株)FIPAS(旧 (株)外国出願支援サービス)の受注などが堅調に推移した。

(3)財政状態とキャッシュ・フロー

◎財政状態

|

|

21年3月末 |

21年9月末 |

増減 |

|

21年3月末 |

21年9月末 |

増減 |

|

流動資産計 |

5,515 |

5,656 |

+141 |

流動負債 |

1,595 |

1,551 |

-44 |

|

現預金 |

3,172 |

3,503 |

+330 |

仕入債務 |

720 |

728 |

+8 |

|

売上債権 |

2,003 |

1,828 |

-175 |

賞与引当金 |

272 |

269 |

-2 |

|

固定資産計 |

780 |

814 |

+34 |

固定負債 |

175 |

186 |

+11 |

|

有形固定資産 |

54 |

48 |

-6 |

退職給付に係る負債 |

172 |

183 |

+11 |

|

無形固定資産 |

78 |

75 |

-2 |

負債計 |

1,770 |

1,737 |

-32 |

|

投資その他の資産 |

646 |

690 |

+43 |

純資産計 |

4,524 |

4,733 |

+208 |

|

資産合計 |

6,295 |

6,471 |

+176 |

利益剰余金 |

3,550 |

3,741 |

+191 |

|

|

|

|

|

負債純資産合計 |

6,295 |

6,471 |

+176 |

*単位:百万円

現預金の増加などで資産合計は前期末比1億76百万円増加の64億71百万円。

負債合計は同32百万円減少の17億37百万円。利益剰余金の増加などで純資産は同2億8百万円増加の47億33百万円となった。この結果自己資本比率は前期末の71.8%から73.1%へ1.3ポイント上昇した。

◎キャッシュ・フロー

|

|

21/3期2Q |

22/3期2Q |

増減 |

|

営業CF |

179 |

426 |

+247 |

|

投資CF |

-32 |

-40 |

-7 |

|

フリーCF |

146 |

386 |

+240 |

|

財務CF |

-140 |

-66 |

+74 |

|

現金および現金同物残高 |

2,682 |

3,317 |

+634 |

*単位:百万円

税金等調整前四半期純利益が損失から黒字に転換したことなどで営業CF、フリーCFのプラス幅は拡大。

キャッシュポジションは上昇した。

(4)トピックス

◎新市場区分「スタンダード市場」を選択

2021年7月に、東京証券取引所より、「新市場区分における上場維持基準への適合状況に関する一次判定結果について」を受領し、新市場区分「スタンダード市場」の上場維持基準適合していることを確認した。

これを受け、新市場区分「スタンダード市場」を選択することとした。今後、東京証券取引所の定める申請スケジュールに従い、所定の手続きを進めていく。

3.2022年3月期業績予想

(1)連結業績

|

|

21/3期 |

構成比 |

22/3期(予) |

構成比 |

前期比 |

修正率 |

進捗率 |

|

売上高 |

9,910 |

100.0% |

10,350 |

100.0% |

+4.4% |

+1.4% |

48.0% |

|

売上総利益 |

4,373 |

44.1% |

4,820 |

46.5% |

+10.2% |

+1.5% |

48.9% |

|

販管費 |

3,955 |

39.9% |

4,070 |

39.3% |

+2.8% |

-0.7% |

49.9% |

|

営業利益 |

418 |

4.2% |

750 |

7.2% |

+79.3% |

+15.3% |

43.0% |

|

経常利益 |

465 |

4.6% |

750 |

7.2% |

+61.2% |

+15.3% |

44.2% |

|

当期純利益 |

117 |

1.1% |

500 |

4.8% |

+324.8% |

+11.1% |

44.0% |

* 単位:百万円

期初予想を修正。増収増益

21年8月に期初予想を修正した。通期売上高は前期比4.4%増の103億50百万円、同営業利益は同79.3%増の7億50百万円の予想。

ただ、新型コロナウイルス感染症の再拡大など業績への影響が見通せない状況にあることから、現時点では下期の売上高、営業利益、経常利益は前回発表を据え置いている。

配当予想に変更は無い。前期比15円増配の35.00円/株を予定。予想配当性向は23.3%。

(2)セグメント別動向

◎セグメント別売上高

|

|

21/3期 |

構成比 |

22/3期(予) |

構成比 |

前期比 |

修正率 |

進捗率 |

|

翻訳事業 |

7,520 |

75.9% |

7,730 |

74.6% |

+2.7% |

+1.3% |

48.2% |

|

特許 |

2,100 |

21.2% |

2,200 |

21.2% |

+4.7% |

+3.3% |

51.1% |

|

医薬 |

2,875 |

29.0% |

3,000 |

28.9% |

+4.3% |

0.0% |

48.3% |

|

工業・ローカライゼーション |

2,038 |

20.6% |

2,050 |

19.8% |

+0.5% |

+2.5% |

42.5% |

|

金融・法務 |

505 |

5.1% |

480 |

4.6% |

-5.0% |

-4.0% |

59.2% |

|

派遣事業 |

1,228 |

12.4% |

1,250 |

12.0% |

+1.7% |

0.0% |

48.8% |

|

通訳事業 |

477 |

4.8% |

630 |

6.0% |

+31.8% |

+8.6% |

51.6% |

|

コンベンション事業 |

298 |

3.0% |

300 |

2.8% |

+0.4% |

0.0% |

31.9% |

|

語学教育事業 |

104 |

1.0% |

160 |

1.5% |

+53.0% |

0.0% |

49.3% |

|

その他 |

280 |

2.8% |

280 |

2.7% |

-0.3% |

0.0% |

46.8% |

|

売上高合計 |

9,910 |

100.0% |

10,350 |

100.0% |

+4.4% |

+1.5% |

48.0% |

*単位:百万円

その他以外増収を見込んでいる。通訳事業は回復トレンド。

翻訳事業では医薬は引き続き堅調、特許も回復基調。工業・ローカライゼーションは機械翻訳の外販売上の収益認識基準変更を織り込んでいる。金融・法務は弱含みが続く。語学教育事業ではオンライン授業の定着による増収を見込んでいる。

4.事業戦略と進捗

同社を取り巻く事業環境が変化する中、以下のような対応・取り組みを進めて売上・利益の拡大を図る。

(1)事業環境の変化と対応

①業界環境の変化

翻訳業界においては機械翻訳の普及・浸透が進んでおり、同社では以下のような取り組みを進めている。

◎機械翻訳の戦略的活用

翻訳制作フローに機械翻訳を導入し、翻訳の品質安定と生産効率の向上を図っている。

単に機械翻訳を導入するのではなく、機械翻訳で翻訳した文章を校正し、人手翻訳に近づける作業である「ポストエディット」を併用することで、翻訳の品質が安定するとともに、トータルの作業時間が大幅に短縮され、生産効率が向上している。

◎機械翻訳を活用したビジネスモデル

2019年12月に公表した「製薬カスタムモデル共同開発」の導入企業数は2021年9月末で14社となった。

精度の高い機械翻訳を利用したい製薬企業を対象に共同開発への参加を募り、参加企業がコーパスを持ち寄ることで、精度向上を図る「製薬カスタムモデル」に対する顧客の理解促進は着実に進んでいる。

(同社資料より)

「製薬カスタムモデル」導入企業が翻訳センターに翻訳案件を発注すれば、将来的には導入時より精度の高い機械翻訳を利用できる可能性が広がり、導入企業は大きなメリットを享受でき、翻訳センターも自動的にコーパスが蓄積していくという「WIN-WIN」の関係となるのが同モデルの特長。

人手翻訳案件が同社に集約する仕組みを構築し、顧客内シェアの拡大を図るのが同社の狙いである。

②コロナによるニーズの変化

新型コロナウイルス感染症拡大は、同社業績に大きな影響を与えたが、新たなビジネスチャンスの創出にも繋がっている。

◎動画翻訳

技術やビジネス書の翻訳である「産業翻訳」の領域において、「ビジネスの場で使う文書や対面で行っていた活動を動画化する」「作成した動画をオンライン/オフラインで、教育研修、社内広報、各種説明会などで使用する」といったニーズが生まれている。

産業翻訳に強い専門特化型翻訳会社の優位性を活かし、動画翻訳の需要取り込みに着手している。

◎多言語AIナレーションサービス

スライドやノート部分の翻訳に加え、ナレーションや字幕等の音声データを翻訳し、AIを用いた音声合成技術によって、外国語のナレーションが入ったファイルを完成させる。

教育研修、館内・構内放送、地域への情報提供、商品・サービス紹介など活用範囲は広いことに加え、同社ならではの多言語対応が可能であるため、拡販を進めている。

◎通訳・コンベンションサービスのデジタル化

コロナ禍におけるオンライン会議の急増に事業機会を見出し、オンライン通訳とオンライン会議支援を実施している。

手掛けた案件数は、22年3月期上半期で2,000件を超えた。

双方向コミュニケーション支援、配信型コミュニュケーション支援、「リアル」+「オンライン」開催形式のハイブリッド型コミュニケーション支援など、バリエーションも豊富で、顧客の様々なニーズに対応している。

通信環境にも左右されず安定した会議環境を提供することができるノウハウも蓄積できており、今後も需要を着実に取り込んでいく考えだ。

5.今後の注目点

上期進捗率は売上高48.0%、営業利益43.0%。売上・利益とも下期のウェイトが高い同社だが、下期予想を据え置いたこともあり、過去数期に比べ高水準にあるようだ。ただ、四半期ベースでは、第2四半期(7‐9月)は前年同期比では増収増益も、前期比(第1四半期比)では微増収・減益。第3四半期以降の回復トレンドが注目される。

一方で、機械翻訳の活用は、自社の翻訳制作フローへの導入に加え、「製薬カスタムモデル共同開発」の導入企業数が2021年9月末で14社まで増加と、着実に進んでいる。こちらの収益貢献の進捗状況も注視していきたい。

<参考:コーポレートガバナンスについて>

◎組織形態、取締役の構成

|

組織形態 |

監査等委員会設置会社 |

|

取締役 |

6名、うち社外3名 |

◎コーポレートガバナンス報告書

最終更新日:2021年6月29日

<基本的な考え方>

当社および子会社ではコーポレートガバナンスの重要性を踏まえ、「コンプライアンス重視」を基本的な経営方針のひとつとして位置付けております。コンプライアンス体制を整備・確立するために、グループ企業行動規範を定め、コンプライアンス担当役員を長とした委員会を組織しております。これにより、社内のリスク管理体制の整備に努めるとともに、翻訳業界のリーディング・カンパニーに求められる社会的責任を果たしていきたいと考えております。

当社では、取締役会が経営方針等の最重要事項に関する意思決定機関および監督機関としての機能を担い、3名の社外取締役で構成される監査等委員会が経営の透明性の向上および監視機関としての機能を担っております。

<実施状況>

当社は、JASDAQ上場企業として、コーポレートガバナンス・コードの基本原則をいずれも遵守しております。