(6232)自律制御システム研究所 ドローン量産メーカーへ転換推進

太田 裕朗CEO |

鷲谷 聡之社長 |

株式会社自律制御システム研究所(6232) |

|

企業情報

|

市場 |

東証マザーズ |

|

業種 |

機械(製造業) |

|

代表者 |

太田 裕朗、鷲谷 聡之 |

|

所在地 |

東京都江戸川区臨海町3-6-4 ヒューリック葛西臨海ビル2階 |

|

決算月 |

3月 |

|

HP |

株式情報

|

株価 |

発行済株式数(自己株式を控除) |

時価総額 |

ROE(実) |

売買単位 |

|

|

2,953円 |

10,894,596株 |

32,171百万円 |

6.8% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

– |

– |

-21.23~4.62 |

– |

468.56円 |

6.3倍 |

*株価は12/03終値。発行済株式数は直近四半期末の発行済株式数から自己株式を控除。ROE、BPSは前期末実績。

非連結業績推移

|

決算期 |

売上高 |

営業利益 |

経常利益 |

当期純利益 |

EPS |

DPS |

|

2017年3月(実) |

156 |

-533 |

-486 |

-488 |

– |

– |

|

2018年3月(実) |

370 |

-542 |

-454 |

-460 |

– |

– |

|

2019年3月(実) |

807 |

-330 |

-176 |

-183 |

– |

– |

|

2020年3月(実) |

1,278 |

15 |

231 |

239 |

23.00 |

– |

|

2021年3月(予) |

1,400~1,700 |

-250~0 |

-200~50 |

-230~50 |

-21.23~4.62 |

– |

* 予想は会社予想。単位:百万円、円。

(株)自律制御システム研究所の2021年3月期第2四半期決算の概要と通期の見通しについて、ブリッジレポートにてご報告致します。

目次

今回のポイント

1.会社概要

2.中期経営方針「ACSL Accelerate 2020」の進捗状況

3.2021年3月期第2四半期決算概要及び通期見通し

4.今後の注目点

<参考:コーポレート・ガバナンスについて>

今回のポイント

- 21/3期上期は売上高78百万円(前年同期は2.0億円)、経常損失3.6億円(前年同期は82百万円の損失)。新型コロナウイルス感染症拡大の影響により、売上計上の遅れが発生しているものの、来年度以降の先行投資として、協業の推進やコア技術に関する研究開発活動を継続して実施しているため損失が拡大した。

- 通期予想に変更はなく、売上高14億円~17億円、営業利益△2.5億円~0億円。コロナウイルス感染拡大により、案件延期や新規獲得が遅れるリスクあるため、業績予想をレンジで開示している。今後、需要が見込まれる分野については、R&Dを中心に先行投資を行っていく考え。4.1億円の研究開発費を織り込んだ。同社の業績は4Q偏重だが、今期はコロナ禍で上期の活動が抑制されたため、その傾向が例年以上に強くなる。

- 今後の市場を見据えた中期経営方針「ACSL Accelerate 2020」(21/3期~23/3期)を8月に発表した。有人地帯(都市を含む地域)における目視外飛行の解禁やドローンが保有する撮影データ・計測データ・位置情報等に対するセキュリティ対応のニーズ等、産業用ドローンの市場環境が大きく変化することを見据え、10年後の目指す姿を示したもの。研究開発型企業から用途特化型機体の開発・生産・販売を行う量産メーカーへの転換を進める考え。23/3期の目標として、売上高55億円、営業利益7.5億円を掲げている。

1.会社概要

コントローラで操作する必要がなく、離陸から帰還まで全てを自動で行う完全自律型ドローン(事前のプログラミング等により人の操縦がなくても飛行可能)の開発・販売を行っている。高いレベルでの自律飛行を多頻度で行う事が求められる「インフラ点検」、「物流・郵便」、及び「防災・災害対策」分野にフォーカスしており、同社のドローンはこの分野で人の代替として業務を行う。このため、同社のビジネスは単なる機体の製造・販売ではなく、業務効率化・無人化・IoT化ソリューション。検討段階からシステム開発・導入・アフターサービスまでワンストップで対応する。

【ACSLが目指す先】

| MISSION | 技術を通じて、人々をもっと大切なことへ |

| VISION | 最先端のロボティクス技術を追求し、社会インフラに革命を |

【10年後に目指す姿】

(1)社会インフラ課題を解決するグローバル・パイオニア

(2)売上高1,000億円以上、営業利益100億円以上

(3)年間30,000台を生産する量産メーカー

(4)デファクト・スタンダードで国を支える

(5)自律制御(小脳・大脳)の最先端技術開発

(6)業界最先端の優秀な人財の育成

(7)企業価値向上、財務KPI向上に絶えず取り組む会社

【中期経営方針「ACSL Accelerate 2020」】

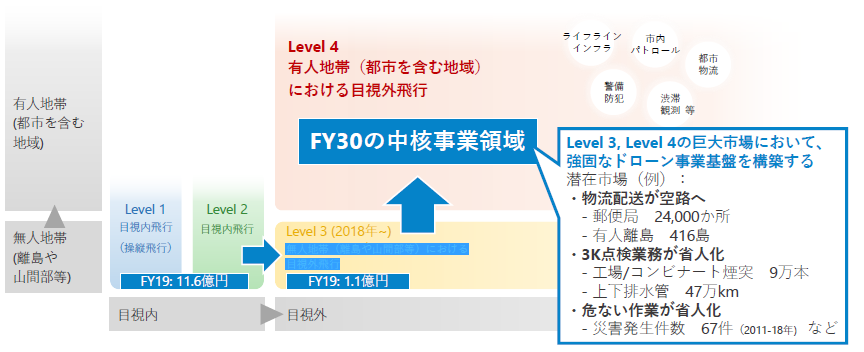

ドローン事業における10年後の中核領域

(同社資料より)

FY19に11.6億円を生み出した目視内飛行(Level 1、Level 2)を主とした領域から、潜在的な成長余力の大きい目視外飛行(Level 3、Level 4)へと中核事業領域をシフトさせていく。

法改正がLevel 1、2、3と進んでおり、無人地帯から有人地帯へ、目視内から目視外(自動運転、遠隔制御が前提となる)へと飛行範囲が拡大され、2018年には、無人地帯(離島や山間部等)における目視外飛行が可能になった(Level 3)。2022年にはLevel 4、言い換えると、人の上を遠隔制御で飛ばすことができるようになる。

例えば、郵便物。現在、全国24,000カ所の郵便局と有人離島416島を結ぶ物流網は人が支えているが、Level 4の下では、その一部がドローンによる空路に変わっていくとみられている。

事業戦略

中核事業領域のシフトと共に、事業内容についても、従来の実証実験やカスタム開発に注力していた「プロトタイプ工場」から、用途別特化型の量産機体の開発・生産・販売を手掛ける量産メーカーへと転換していく。

この事業戦略実現のための取り組みとして、用途別特化型の機体開発、サブスクリプションの導入、ASEAN進出本格化、及びCVCによる技術調達を挙げている。

| 用途別特化型の機体開発 | 小型空撮ドローン(政府調達・民間向け)、中型物流ドローン(Level 4対応)、煙突点検ドローン、及び閉鎖環境点検ドローンをまずは製品化 |

| サブスクリプションの導入 | 機体の売り切りに加えて、顧客ニーズに合わせてサブスクリプションによる定額収入・リカーリングな販売モデルを導入 |

| ASEAN進出本格化 | ASEANの中核都市シンガポールに開発・営業活動を行うための事業所を設立し、ローカル人財の採用に伴い海外進出を本格化 |

| CVCによる技術調達 | CVCを設立し(または同等機能)、AI・ブロックチェーン・セキュリティ・画像処理・センサー等、技術シナジーが期待できる技術を積極的に調達 |

用途別特化型の機体開発では、用途毎の課題を克服した機体の作り込みが必要になる。例えば、物流用途では常に前方方向に飛ぶが(指向性のある飛び方)、煙突点検では、真上、上下にしか動かない。また、閉鎖環境(下水道等)では、自分が巻き上げた風等の影響を排除しての安定制御が要求される。サブスクリプションの導入については、レンタルやリースを含めた多様なモデルを整備していく考えで、これらのモデルを通してビジネスのストック化も図っていく。

上記に加え、20/3期に拠点を開設したシンガポールでの展開を加速していく他、内製での対応と外製での対応を切り分け、外製で対応する技術についてはCVCを通して取り込むことで技術開発を加速する。

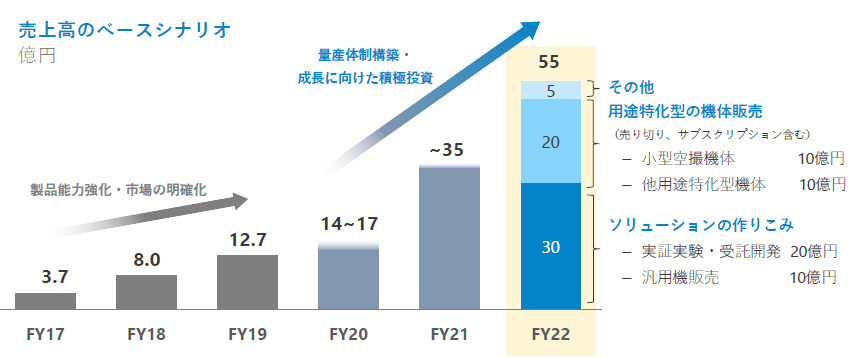

売上高のベースシナリオ

(同社資料より)

FY20に用途別特化型機体の製品化に取り組み、FY22には55億円程度の売上を目指す。また、FY22以降、用途特化型機体へとシフトするパイプラインを確実に積み上げていく。FY22については、ソリューションの作り込みで30億円。この区間で開発した専用機体の量産販売で20億円、その他で5億円を見込んでいる。

数値目標

|

FY17 |

FY18 |

FY19 |

FY20 |

FY22 |

||

|

売上高 |

3.7億円 |

8.0億円 |

12.7億円 |

14~17億円 |

55億円 |

|

|

売上総利益率 |

48% |

53% |

63% |

57% |

50% |

|

|

研究開発費 |

3.2億円 |

3.6億円 |

2.7億円 |

4.1億円 |

8億円 |

|

|

営業利益 |

-5.4億円 |

-3.0億円 |

0.1億円 |

-2.5~0億円 |

7.5億円 |

FY22は小型空撮機体の売上急増で売上総利益率が低下するものの、売上高55億円、営業利益7.5億円への業績拡大を目指している。FY22に売上総利益率が50%に低下するのは、政府調達や民間企業向け小型空撮機体が伸びるため。その後、物流機体等が立ち上がってくることで売上総利益率の改善が進むとみている。

FY22目標KPI

|

台数 |

金額 |

||

|

用途特化型の機体販売 |

小型空撮機体(低価格帯) |

1,000台~ |

10億円 |

|

他用途特化型機体(高付加価値) |

300台~ |

10億円 |

|

|

用途特化型機体の作りこみ |

実証実験・受託開発 |

– |

20億円 |

|

汎用・評価機体 |

~300台 |

10億円 |

|

| その他- |

– |

5億円 |

|

2.中期経営方針「ACSL Accelerate 2020」の進捗状況

2-1 市場環境の変化

IoTデバイスとしてのドローンのサイバーセキュリティ上のリスクが指摘される中、政府はセキュリティを担保したドローン調達の方針を公表した。

2020年2月に、5Gやドローンのサイバーセキュリティを確保しつつ、導入を促進するための法案が可決され、6月には経産省の監督機関であるNEDOで、政府調達向け高セキュリティ・低コストのドローン技術開発の予算16.1億円が計上され(この事業を同社が受託)。そして、9月には、政府からセキュリティを担保したドローン調達の方針が公表され、新たな調達がセキュリティが担保されたドローンに限定されると共に、導入済みのドローンについても速やかな置き換えの実施が求められた。

2-2 用途特化型機体の上市に向けたステップと製品化に向けた状況

用途特化型機体の上市に向けたステップ

同社は、「ACSL Accelerate 2020」の下、用途発掘・優先順位付けを基に主要顧客と連携して用途特化型機体(小型空撮機体、中型物流、煙突点検、閉鎖環境点検)の開発を進めている。特に閉鎖環境点検用途は「生産・販売・運用体制の構築」を進めており、上市に向けた最終段階にある。

(同社資料より)

現在、機体の用途を4つに絞っているが、膨大な用途発掘件数の中から、市場性や顧客の取り組む早さ等を基に優先順位付けされたもの。これら以外のパイプラインも、既に用意されている。技術開発フェーズでは、市販のセンサー等を既存の機体に取り付け、現場で実証していく。実環境におけるサンプル現場を数多くこなし、実装に必要な検証を積み上げていく。この検証結果を基に専用機体を開発すると共に、技適認証、環境保全対応、電池の国際輸送対応等の認証の取得を進める。その後、上市準備に入り、量産体制の構築、販売・保守体制(アフターサポート)の構築、及び顧客の運用体制の構築を並行して進めていく。

用途特化型機体の製品化に向けた状況

いずれの用途特化型機体も、来年度の販売に向け順調に進捗している。

小型空撮機体(政府調達等)については、需要調査に基づく目標仕様に沿った原理試作機体の開発が完了しており、現在、実環境における現場検証を通した機体改良の段階にある。

中型物流機体については、主要想定顧客からの目標仕様に対するインプットを基に、原理試作機の開発が進められている。また、2022年に改正される見通しの航空法の要件等も反映していく必要があるため、その要件に対応できる体制の構築も並行して進めている。

尚、同社の中型物流機体は、東京都「ドローン配送サービス構築プロジェクト」に採択された。2022年のレベル4(都市を含む有人地帯での目視外飛行)の実現を踏まえたプロジェクトであり、有人地帯でのドローンを用いた物流ビジネス等の速やかな実装を目指している。機体開発については、(株)VAIOの子会社であるVFR(株)との協業で進めている。

煙突点検機体については、実環境における現場実証が進められており、良好な結果を得ている。この結果を基に、最終目標仕様を達成する量産機体の開発にも着手した。尚、煙突点検機体は、高さ180メートル程度、半径6メートル程度の真っ暗な空間を真っすぐ上に飛ぶドローンであり、関西電力との開発によるもの。並行して、ドローン物流を運用できる人材(運用者)育成の取り組みも始まっている。この煙突点検用ドローンは、日本最大のドローン国際展示会「Japan Drone 2020」(幕張メッセ、9月29日~30日)にて一般公開された。

閉鎖環境点検機体(管等の中を飛ぶドローン)については、既に最終目標仕様を達成する量産機体の開発に着手しており、上市に向けた、生産体制、販売体制、顧客先における運用体制の構築も始まっている。

用途と進捗状況

(同社資料より)

2-3 トピックス

エアロダインジャパンとASEANでの連続飛行試験開始

Level 4認証の取得等、規制対応を進めるために必要な実績づくりと試験を目的に、エアロダインジャパン(株)とマレーシアにおいて、連続飛行試験(1,000時間の飛行時間)を開始した。エアロダインジャパン(株)は、ドローン・ソリューションプロバイダーとしてアジアで事業展開するエアロダイングループ(本社:マレーシア クアラルンプール)の日本法人。提携により、マレーシアの広大な敷地と様々な環境下での連続飛行試験の実施が可能になった。

「オープン&フリー衛星データ実証事業」に採択

この事業は、災害対応、インフラ点検、監視・捜索等の高度な飛行が必要になる分野で、SLAS(Sub-meter Level Augmentation Service:サブメータ級測位補強サービス)測位ドローンの有効性を検証するもの。具体的には、SLAS測位が可能なドローンを試作し、離着陸での測位精度を検証する他、GPSとSLASの着陸精度の違いから、各分野で達成可能なミッションがどう変わるかを比較・検討する。尚、SLASとは、日本が打ち上げた準天頂衛星の周波数を使った衛星電波。SLASを使うことで、GPS、GNSS、アメリカの衛星等よりも小さい誤差(2~3メートル→1メートル以内)に抑えることができる。

技術シナジーを目指したコーポレートベンチャーキャピタルの設立

開発の加速を目的としてコーポレートベンチャーキャピタル(CVC)の設立を決議した。投資対象としては、画像処理、AI、ブロックチェーン、セキュリティに必要な様々な認証、更にはセンサーの開発企業等を考えており、同社は制御技術に注力し、自律飛行に必要な周辺技術をCVCを通して取り込んでいく考え。

3.2021年3月期第2四半期決算概要及び通期見通し

【新型コロナウイルス感染拡大による影響】

第1四半期を底に徐々に回復基調をたどったが、第2四半期においても案件の実施遅れによる売上計上の遅れが一定程度発生した。中長期では、無人化、省力化に対する需要は今後も継続する見込み。

顧客動向

出社制限等による顧客先における実証実験など案件実施の遅れ、顧客先の業績見通しの不透明さによる案件実施時期の後ろ倒し、景気・業績悪化を受けた顧客におけるドローン等の新規技術への投資予算削減等のリスクを想定していた。

実際、多くの案件で実施の延期や後ろ倒しが発生し、上期の売上が減少したが、需要そのものは継続していると言う。今後については、検収が重なる第4四半期に向けた感染拡大が懸念されるため、状況を注視し、対応を検討していく。

同社運用

サプライチェーンの停止による調達の難航及び感染拡大に伴う営業・事業開発活動の停止・減速等のリスクを想定していた。サプライチェーンについては、一部遅れが生じたものの、既に調達遅れは解消されている。また、営業活動も影響を受けたが、事業活動については、安全対策を講じ、出社人数を抑えて継続した。

財務面

販売減少による現金の減少や投資企業の事業活動低迷による減損リスクが懸念されたが、第2四半期末現在、現金は十分に保有(約32億円)しており、投資先においてはコストコントロールを継続している。

|

20年3月 |

20年9月 |

|

20年3月 |

20年9月 |

|

|

現預金 |

3,775 |

3,173 |

前受金・預り金 |

8 |

8 |

|

売上債権 |

815 |

56 |

流動負債 |

233 |

108 |

|

流動資産 |

4,818 |

3,696 |

純資産合計 |

5,034 |

4,658 |

|

固定資産 |

449 |

1,070 |

負債純資産合計 |

5,268 |

4,767 |

* 単位:百万円

3-1 上期非連結業績

|

20/3期 上期 |

構成比 |

21/3期 上期 |

構成比 |

前年同期比 |

|

|

売上高 |

204 |

100.0% |

78 |

100.0% |

-61.4% |

|

売上総利益 |

77 |

37.9% |

-13 |

– |

– |

|

販管費 |

377 |

184.5% |

404 |

512.5% |

+7.2% |

|

営業利益 |

-299 |

– |

-417 |

– |

– |

|

経常利益 |

-82 |

– |

-360 |

– |

– |

|

親会社株主帰属利益 |

-84 |

– |

-396 |

– |

– |

* 単位:百万円

売上高78百万円(前年同期は2.0億円)、経常損失3.6億円(前年同期は82百万円の損失)

新型コロナウイルス感染症拡大の影響で予定していた案件が延期となり売上が減少する中、研究開発活動を計画通り進めた(研究開発費:120百万円→137百万円)。

同社の売上高は、実証実験、プラットフォーム機体販売、及びその他の販売にわけることができる。この上期は、国家プロジェクトやメンテナンス等のその他の販売(38百万円→39百万円)が横ばいにとどまったが、一部の案件の延期で実証実験(93百万円→24百万円)が減少した他、コロナ禍による顧客への出荷遅れでプラットフォーム機体販売(72百万円→14百万円)も減少した。

実証実験には、ドローン活用アイディアが可能かどうかの非公開による概念検証(PoC)と詳細な試験運用設計及びカスタム開発(特注ドローン設計・開発)が含まれるが、第1四半期は実施件数が2件(前年同期14件)にとどまり、上期全体でも、23件減の13件にとどまった(前期36件)。

プラットフォーム機体販売には、標準機体・汎用機体の販売と標準機体をベースに顧客向けに改善・改良した機体の生産・販売が含まれるが、上期は機体販売台数が14台減の4台にとどまった。

その他の販売では、国家プロジェクトが増加(18百万円→21百万円)したものの、メンテナンス等(19百万円→16百万円)が減少した。

3-2 通期非連結業績

|

20/3期 実績 |

構成比 |

21/3期 予想 |

構成比 |

前期比 |

|

|

売上高 |

1,278 |

100.0% |

1,400~1,700 |

– |

+9.5%~+32.9% |

|

売上総利益 |

808 |

63.2% |

800~ |

– |

-1.0%~ |

|

販管費 |

792 |

62.0% |

1,050 |

– |

+32.6% |

|

営業利益 |

15 |

1.2% |

-250~0 |

– |

– |

|

経常利益 |

231 |

18.1% |

-200~50 |

– |

– |

|

親会社株主帰属利益 |

239 |

18.7% |

-230~50 |

– |

– |

* 単位:百万円

売上は過去最高を更新

コロナ禍の影響による売上減少リスクを3億円とみて、予想売上高を14~17億円とレンジで開示した。下限の14億円はこのリスクが顕在化したケースを想定しているが、その場合でも前期実績を9.5%上回る見込み。

ただ、リスクの如何にかかわらず、翌年度以降の事業拡大に必要となる研究開発費を中心とした先行投資を実施する考えで、コストとして研究開発費4.1億円を織り込んだ。売上が予想上限であれば、研究開発費を吸収して営業損益が均衡する見込み。売上総利益率は55~60%を目標としている。

尚、実証実験(ソリューションの構築:Step1・2))については、7.5~10億円の売上を見込んでいる。前期と同程度の案件数(112件)を維持するものの、大型案件がなくなる影響で案件単価が低下する見込み。プラットフォーム機体の販売(機体販売:Step3・4)は5億円を見込んでいる。汎用・評価機体としてのMiniの寄与で前期以上の販売台数が見込まれるが(~200台程度)、機体構成の変化に伴い単価が低下する。この他、国家プロジェクトの売上やメンテナンス等、1.5億円を織り込んだ。

4.今後の注目点

通期予想に対する進捗が遅れているが、現状では不安はない。もともと同社の業績は第4四半期偏重だが、今期はコロナ禍で上期の活動が抑制されたため、下期偏重傾向が例年以上に強くなる。第1四半期に実施する予定だった案件が第2四半期に、第2四半期のものが第3四半期に、と後ろ倒しになっているからだ。ただ、3億円程度、期末までに検収が終わらないリスクを織り込んだため、レンジでの業績予想の開示となっている。

また、一時的な予算執行の遅れがあったとしても、中長期では、無人化・省力化に対する需要は増えることはあっても減ることはない。市場拡大と共に資金力に富んだ企業等の参入が予想されるが、同社には資金力だけは解決できない大きなアドバンテージが三つある。

一つは、ノウハウとデータ。主戦場はLevel 4になるが、Level 1、2、3を通して蓄積してきたノウハウとデータ、そして産業用ドローンに必要な顧客の業務ノウハウに関する習熟は、資金力では解決できない。顧客が実際にドローンにオペレーションを置き換えようとした時に、ドローンにどのような要求事項があり、機能が必要か。この知見を得るためには、多くの時間を要する。現在、同社が、顧客とのトライ・アンド・エラーや現場での実証にこだわっている理由が、そこにある。

二つ目は、Level 4の認証を取得するための人財とノウハウ。三菱重工の小型旅客機MRJと同様で、機体が完成したからといって、すぐに認証が取れるというものではない。航空の知見を有する人材の確保は日本全体の課題だが、この点でも同社は先行している。

そして三つ目は、ドローンの制御技術。この部分はアナログ的な要素が多い。具体的には、どのようなシナリオの時に、どのような挙動が必要か、というアナログのチューニングである。同社が実証実験を通して進化させてきた技術であり、資金力があっても簡単に手に入れることはできない。

<参考:コーポレート・ガバナンスについて>

◎組織形態及び取締役、監査役の構成

| 組織形態 | 監査役会設置会社 |

| 取締役 | 6名、うち社外2名 |

| 監査役 | 3名、うち社外3名 |

◎コーポレート・ガバナンス報告書(更新日:2020年07月07日)

基本的な考え方

当社は、「技術を通じて、人々をもっと大切なことへ/Liberate Humanity through Technology」というミッションのもと、「最先端のロボティクス技術を追求し、社会インフラに革命を」というヴィジョンを掲げております。当社を支えている株主をはじめとした全てのステークホルダー(顧客、取引先、従業員、債権者、地域社会等)との信頼関係を構築・維持し、皆様の利益を重視した経営を行うことが当社の使命であると考えております。そのためには、当社事業が安定的かつ永続的な発展を果たすことが不可欠であり、経営の健全性及び透明性の向上を目的とするコーポレート・ガバナンスの強化は最重要な経営課題の一つと認識しており、強化、充実に取り組んでおります。具体的には、株主総会の充実、取締役会及び監査役会の機能強化、適時適切な情報開示・IR活動の実施、内部管理体制の強化等によりコーポレート・ガバナンスの一層の強化に努めております。

【コーポレートガバナンス・コードの各原則を実施しない理由】

当社は、コーポレートガバナンス・コードの基本原則を全て実施しております。