SHOEI 増収増益、通期予想に変更なし

石田 健一郎 社長 |

株式会社SHOEI(7839) |

|

企業情報

|

市場 |

東証1部 |

|

業種 |

その他製品(製造業) |

|

代表取締役社長 |

石田 健一郎 |

|

所在地 |

東京都台東区台東 1-31-7 |

|

決算月 |

9月 |

|

HP |

株式情報

|

株価 |

発行済株式数 |

時価総額 |

ROE(実) |

売買単位 |

|

|

2,349円 |

26,843,058株 |

63,054百万円 |

20.4% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

49.00円 |

2.1% |

98.78円 |

23.8倍 |

512.35円 |

4.6倍 |

*株価は5/20終値。発行済株式数は直近四半期末の発行済株式数から自己株式を控除。

*数値は四捨五入、ROEは前期末実績。

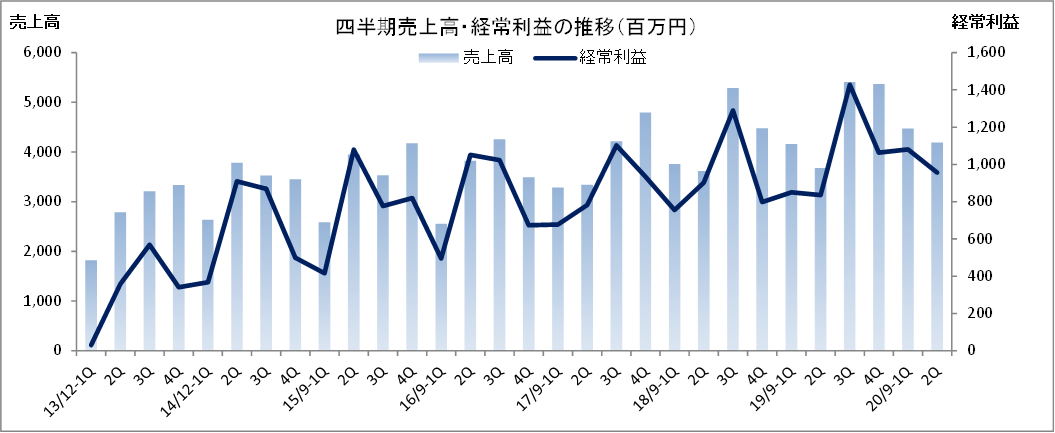

連結業績推移

|

決算期 |

売上高 |

営業利益 |

経常利益 |

当期純利益 |

EPS |

DPS |

|

2016年9月(実) |

14,138 |

3,145 |

3,244 |

2,192 |

79.61 |

79.00 |

|

2017年9月(実) |

15,641 |

3,461 |

3,497 |

2,358 |

85.65 |

85.00 |

|

2018年9月(実) |

17,148 |

3,734 |

3,772 |

2,578 |

93.61 |

93.00 |

|

2019年9月(実) |

18,616 |

4,203 |

4,179 |

2,935 |

106.58 |

106.00 |

|

2020年9月(予) |

19,400 |

3,870 |

3,880 |

2,670 |

98.78 |

49.00 |

* 予想は会社予想。2016年9月期より当期純利益は親会社株主に帰属する当期純利益(以下、純利益については同様)。

* 2020年4月1日、1株を2株に分割。EPSは株式分割を反映。

SHOEIの2020年9月期上期決算の概要と2020年9月期の見通しについて、ブリッジレポートにてご報告致します。

目次

今回のポイント

1.会社概要

2.2020年9月期上期決算

3.2020年9月期業績予想

4.今後の注目点

<参考:コーポレート・ガバナンスについて>

今回のポイント

- 20/9期上期は前年同期比10.6%の増収、同21.4%の営業増益。販売数量は、前年同期239千個から255千個へ6%増加した。北米が代理店を集約させたことに伴う在庫調整が発生し23%減となったものの、欧州は6%増と堅調、日本は20%増となった。アジアでは中国市場が牽引し75%増となった。利益面では、増収効果に加え、為替が想定比若干の円安で推移したこと、子会社販売も好調なこともあり各利益率が増加し、期初の会社予想を上回った。

- 通期予想に修正はなく、20/9期は4.2%増収、7.9%営業減益を見込む。新型コロナウイルスの感染拡大及び各国政府の小売業務への規制に伴い3月以降特に欧米市場において急速な販売低下が発生しており、同社においても少なからず業績への影響が予想される。ただし、現時点において連結業績に与える影響を合理的に算定することが困難であるため、通期の連結業績予想は変更していない。今後、合理的な算定が可能となり、修正が必要となった場合には、速やかに開示する方針。配当は、配当性向50%を前提として49.0円の期末配当を見込む。

- 冬場で閑散期にあたる2Q(1~3月)だが、前期に低迷した中国の力強い回復などもあり前年同期比13.9%増収、19.1%営業増益となった。ただし、3Q(4~6月)は特に欧米でコロナ禍の影響を受けるのはやむを得ないところだろう。一方で、これまで受注に生産が追い付かない状況だっただけに、生産体制の整備が進展しそうである。財務体質が良好な同社だけにコロナ禍の長期化にも十分耐え得る体制だったが、欧米では経済再開へ動き始めており、4Q(7~9月)は改善ムードも漂う。再びこれまでの右肩上がりを取り戻しそうだ。供給体制が整った後は、新興国の成長復活にも期待したい。

1.会社概要

プレミアムヘルメット市場で世界ナンバーワンのヘルメット・メーカー。売上高の約90%を占める二輪乗車用ヘルメットでは、高品質・高付加価値の「プレミアムヘルメット」に特化し、茨城工場(茨城県稲敷市)、岩手工場(岩手県一関市)の国内2工場で生産。国内生産にこだわる事で、高い品質の維持と技術の流出防止を実現している。一方、販売網は日本のみならず、ヨーロッパやアメリカをはじめ世界約70ヵ国超を網羅しており、安全性と機能性、そして造形の美しさが世界各国で高い評価を受け、“SHOEI”ブランドは「プレミアムヘルメット」の代名詞となっている。グループは、同社の他、米国、独(2社)、仏、伊の連結子会社5社。

【中長期的安定成長と安定利益の実現に向けた基本方針】

1.上場企業として、人命を守る製品のメーカーとして、コンプライアンス順守を最優先する

2.お客様のニーズに即した超一流のヘルメットを開発・製造する

ニーズに背を向けた企業はいずれ淘汰される

3.高付加価値化と生産合理化を両輪とするMade in Japanの維持

4.ブランド維持

5.工場稼働率重視。工場の稼働率が落ちては従業員のみならず、原材料サプライヤー、協力工場、販売代理店等多くのステークホルダーのモチベーションを下げる

6.投資の継続

7.築城10年落城1日。不正につながりかねない理不尽なノルマは課さない。愚直に、しかし眼前の課題から逃げずに着実に前進する。

8.利益分配の伝統を堅持。 株主(50%配当性向)、従業員(昇給等)、会社(投資、内部留保)

9.新規事業の検討

短期的な支払い能力を示す流動比率が655.3%(19/9期末。以下同じ)、長期的な財務の安全性を示す固定比率が23.7%、無借金経営で自己資本比率82.5%。(1)健全な財務内容の堅持(自分の会社は自分で守る)、が着実に実行されている事が貸借対照表からみてとれる。

また、茨城及び岩手の国内2工場で全量を生産する事で(2)顧客のニーズに即した超一流のヘルメットを開発・製造、(3)高付加価値化と生産合理化を両輪とするMade in Japanを実現、(4)ブランドを維持する。また、(6)投資を継続する傍ら、(9)新規事業の検討も始めた。

2.2020年9月期上期決算

(1)連結業績

|

|

19/9期 上期 |

構成比 |

20/9期 上期 |

構成比 |

前年同期比 |

期初予想 |

予想比 |

|

売上高 |

7,841 |

100.0% |

8,669 |

100.0% |

+10.6% |

8,530 |

+1.6% |

|

売上総利益 |

3,290 |

42.0% |

3,688 |

42.6% |

+12.1% |

- |

- |

|

販管費 |

1,598 |

20.4% |

1,633 |

18.8% |

+2.2% |

- |

- |

|

営業利益 |

1,692 |

21.6% |

2,054 |

23.7% |

+21.4% |

1,930 |

+6.5% |

|

経常利益 |

1,686 |

21.5% |

2,037 |

23.5% |

+20.9% |

1,930 |

+5.6% |

|

親会社株主に帰属する四半期純利益 |

1,156 |

14.7% |

1,412 |

16.3% |

+22.2% |

1,320 |

+7.0% |

※数値には(株)インベストメントブリッジが参考値として算出した数値が含まれており、実際の数値と誤差が生じている場合があります(以下同じ)。

※単位:百万円

前年同期比10.6%の増収、同21.4%の営業増益

売上高は前年同期比10.6%増の86億69百万円。上期の販売数量は、前年同期239千個から255千個へ6%増加した。10月~1月の間に各国代理店から受注した注文、及び欧州子会社の販売が好調であった。これは同社が推し進めている顧客のニーズに沿った新モデルの開発・販売、製造部門における徹底したコストダウン及び顧客の安全をサポートするサービスが成功裏に進んだ結果である。地域別の販売数量は、欧州市場は、主力モデルのNEOTEC2およびGT-Air2が好調であり6%増となった。北米市場は、販売の効率化のため、2代理店から1代理店に集約したが、その過程において、もう1社の代理店在庫を継続代理店が引き取りを行ったため同代理店において在庫調整が発生し23%減となった。日本市場は、国内を優先に出荷する方針としたため、20%増となった。アジア市場全体の販売数量は高級ヘルメット市場が拡大する中で75%増となった。特に中国市場はヘルメット規格変更に伴う市場での混乱も収束し前年度後半以降好調が続いており353%増となった。

営業利益は前年同期比21.4%増の20億54百万円。増収効果に加え、為替が想定比若干の円安で推移したこと、子会社販売も好調なこともあり売上高総利益率が0.6ポイント上昇し42.6%となった。販管費の増加を抑え、営業利益率が前年同期21.6%から23.7%に向上した。営業外では為替差益が拡大したことなどで経常利益は同20.9%増の20億37百万円、親会社株主に帰属する四半期純利益は同22.2%増の14億12百万円となった。

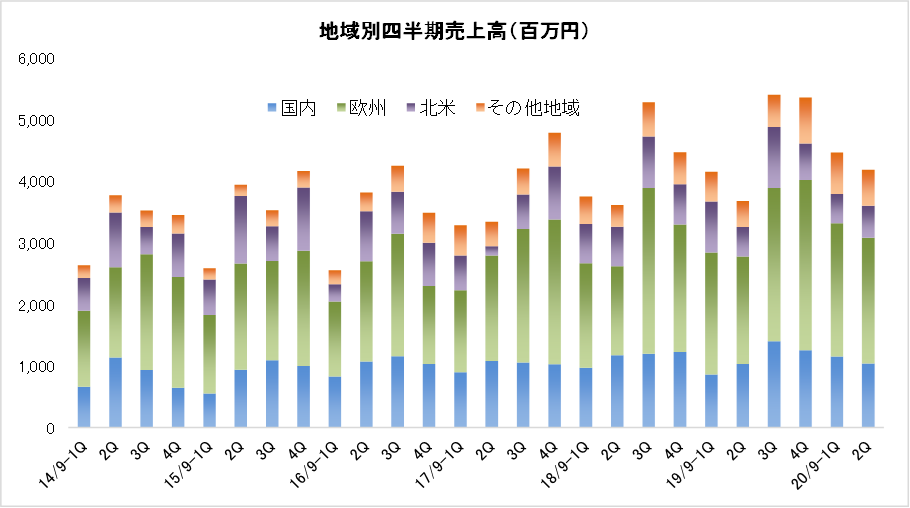

(2)地域別動向

|

19/9期 上期 |

構成比 |

20/9期 上期 |

構成比 |

前年同期比 |

|

|

国内 |

1,893 |

24.1% |

2,198 |

25.4% |

+16.1% |

|

海外 |

5,948 |

75.9% |

6,471 |

74.6% |

+8.8% |

|

欧州 |

3,734 |

47.6% |

4,203 |

48.5% |

+12.6% |

|

北米 |

1,304 |

16.6% |

999 |

11.5% |

-23.4% |

|

その他地域 |

909 |

11.6% |

1,267 |

14.6% |

+39.4% |

|

合計 |

7,841 |

100.0% |

8,669 |

100.0% |

+10.6% |

※単位:百万円

上期の世界経済は、一部の地域を除き2月までは概ね堅調に推移した。日本においても企業業績やインバウンド需要もあり堅調に推移したが、2月以降は新型コロナウイルス感染拡大に伴い外出を自粛する動きが広がり、食品・衛生用品等の生活必需品以外の分野では消費にブレーキがかかった。

高級二輪乗車用ヘルメット市場においては上述の状況と同様に推移した。即ち、10月~1月は販売が前期比増で推移したが、新型コロナウイルス感染拡大を受け、アジアでは2月以降ロックダウン(都市封鎖)や小売店営業制限が始まった。中国を始めとする東アジアの諸国では最近になって徐々に需要が戻りつつあるが、アセアン諸国ではまだ需要の低迷が続いている。欧米では3月以降新型コロナウイルス感染拡大の影響を受けている、ドイツ、米国等一部の地域で経済活動再開の動きがあるものの、小売店の本格営業再開は見通せない状況が続いている。

日本市場は、政府より不要不急の外出自粛、その後緊急事態宣言が発せられたが、二輪用品店を始めとする販売店は完全休業となるところが少なく、懸念されていたほどの販売落ち込みは今のところ見られないという。

好調な製品

| <NEOTECⅡ>

|

販売地域 : ヨーロッパ

販売開始:2018年 1月

販売地域 : 北米 販売開始:2018年3月

販売地域 : 日本 販売開始: 2018年5月

|

| < GT-Air Ⅱ>

サンバイザー付フルフェイスヘルメット

|

販売地域 : ヨーロッパ

販売開始: 2019 年3月 メーカー希望小売価格 ドイツ・フランス : EUR499.00~629.00(税込み) GT-Air 小売価格 : EUR 479.00~579.00(税込み) 販売地域 : 北米 販売開始: 2019 年4月 メーカー希望小売価格 : US$599.00~699.00(税抜き) GT-Air 小売価格 : US$549.99~670.99(税抜き) 販売地域 : 日本 販売開始: 2019年5月 メーカー希望小売価格 : 51,000円~59,000円(税抜き) |

受注も堅調に推移、2Qの受注高は前年同期比15.9%増、受注残は同30.2%増。

受注高・受注残高

|

19/9期 上期 |

20/9期 上期 |

|||||||

|

受注高 |

前年同期比 |

受注残高 |

前年同期比 |

受注高 |

前年同期比 |

受注残高 |

前年同期比 |

|

|

プレミアムヘルメット |

8,186 |

+18.9% |

4,554 |

+40.4% |

9,453 |

+15.5% |

5,880 |

+29.1% |

|

官需用ヘルメット他 |

705 |

+30.9% |

185 |

+55.3% |

848 |

+20.3% |

288 |

+55.8% |

|

合計 |

8,892 |

+19.8% |

4,739 |

+40.9% |

10,302 |

+15.9% |

6,169 |

+30.2% |

※受注残高は期末、単位:百万円

(3)財政状態

|

19年9月 |

20年3月 |

19年9月 |

20年3月 |

||

|

現預金 |

9,018 |

7,377 |

仕入債務 |

495 |

1,115 |

|

売上債権 |

2,233 |

1,728 |

未払金 |

307 |

399 |

|

たな卸資産 |

2,592 |

4,022 |

未払法人税等 |

650 |

758 |

|

流動資産 |

14,679 |

13,967 |

退職関連引当金 |

904 |

894 |

|

有形固定資産 |

2,883 |

3,353 |

有利子負債 |

– |

– |

|

無形固定資産 |

65 |

69 |

負債 |

3,186 |

4,331 |

|

投資その他 |

623 |

694 |

純資産 |

15,065 |

13,753 |

|

固定資産 |

3,572 |

4,117 |

負債・純資産合計 |

18,252 |

18,084 |

※単位:百万円

上期末の総資産の残高は180億84百万円で、前期末比1億67百万円減少した。たな卸資産が増加したものの、現預金や売上債権が減少した。負債の残高は43億31百万円で、前期末比11億45百万円増加した。仕入債務や未払金などが増加した。純資産の残高は137億53百万円で、前期末比13億12百万円減少した。同社が1月6日に完全子会社化した株式会社太陽を吸収合併し、自己株式350,000株を取得した結果、上期において、自己株式が12億92百万円増加した。また、3月26日付で、自己株式350,871株の消却を実施した。この結果、上期末において利益剰余金及び自己株式がそれぞれ12億94百万円減少した。

自己資本比率は76.0%(前期末82.5%)。

3.2020年9月期業績予想

連結業績

|

19/9期実績 |

構成比 |

20/9期予想 |

構成比 |

前期比 |

|

|

売上高 |

18,616 |

100.0% |

19,400 |

100.0% |

+4.2% |

|

営業利益 |

4,203 |

22.6% |

3,870 |

19.9% |

-7.9% |

|

経常利益 |

4,179 |

22.5% |

3,880 |

20.0% |

-7.2% |

|

親会社株主に帰属する当期純利益 |

2,935 |

15.8% |

2,670 |

13.8% |

-9.0% |

※単位:百万円

20/9期は前期比4.2%の増収、同7.9%の営業減益を計画

通期予想に修正はなく、20/9期は売上高が前期比4.2%増の194億円、営業利益は同7.9%減の38億70百万円を見込む。新型コロナウイルスの感染拡大及び各国政府の小売業務への規制に伴い3月以降特に欧米市場において急速な販売低下が発生しており、同社においても少なからず業績への影響が予想される。ただし、現時点において連結業績に与える影響を合理的に算定することが困難であるため、通期の連結業績予想は変更していない。今後、合理的な算定が可能となり、修正が必要となった場合には、速やかに開示する方針。

期初の前提為替レートは、通期平均で1ドル=108円、1ユーロ=120円。

配当は、配当性向50%を前提として49.0円の期末配当を見込む。

20/9期投入の新製品

| < J-CruiseⅡ >

サンバイザー付オープンフェイスモデル

|

販売地域 : ヨーロッパ

販売開始: 2019 年12月 メーカー希望小売価格 ドイツ・フランス : EUR479.00~579.00(税込み) 販売地域 : 北米 販売開始: 2019 年12月 メーカー希望小売価格 : US$549.99(税抜き) 販売地域 : 日本 販売開始: 2019年7月 メーカー希望小売価格 : 49,000円~56,000円(税抜き) |

|

< Glamster> ニュークラシック フルフェイスモデル

|

販売地域 : ヨーロッパ 販売開始: 2020 年3月 メーカー希望小売価格 ドイツ・フランス : EUR449.00~549.00(税込み)

販売地域 : 日本 販売開始: 2020年 秋頃 メーカー希望小売価格 : 未定 |

4.今後の注目点

冬場で閑散期にあたる2Q(1~3月)だが、前期に低迷した中国の力強い回復などもあり前年同期比13.9%増収、19.1%営業増益となった。3月終盤のコロナ禍の影響があったものの、会社予想も上回り実績はまずまずといえそうだ。ただし、3Q(4~6月)は特に欧米でコロナ禍の影響を受けるのはやむを得ないところだろう。一方で、これまで受注に生産が追い付かない状況だっただけに、生産体制の整備が進展しそうである。財務体質が良好な同社だけにコロナ禍の長期化にも十分耐え得る体制だったが、欧米では経済再開へ動き始めており、4Q(7~9月)は改善ムードも漂う。再びこれまでの右肩上がりを取り戻しそうだ。供給体制が整った後は、新興国の成長復活にも期待したい。

<参考:コーポレート・ガバナンスについて>

◎組織形態及び取締役、監査役の構成

| 組織形態 | 監査役会設置会社 |

| 取締役 | 5名、うち社外2名 |

| 監査役 | 3名、うち社外2名 |

◎コーポレート・ガバナンス報告書 更新日:2019年12月23日

基本的な考え方

当社は、中長期的な安定成長と安定利益、企業価値の向上を経営の重要課題としております。その実現のために、株主やお客様をはじめ、取引先や従業員、各ステークホルダーとの良好な関係を築くとともに、お客様に満足いただける製品を提供することが重要と考えております。この考え方は、「基本方針」にも記載し、社内に周知しております。このような中でコーポレート・ガバナンスの充実に向け、様々な施策を実施してまいります。

<実施しない主な原則とその理由>

【原則4-2】取締役会の役割・責務(2)

当社において、役職員の立場は常に公平であり、提案を妨げる環境にはありません。経営陣幹部(当社においては「参与及び部長」をいいます。)は担当する職務を遂行する上での課題を認識し、経営会議等の議論の場において、問題点とその解決策の提示を行います。提案者と取締役及び経営陣幹部とは、闊達で公明正大な議論を行っております。また、経営陣幹部の報酬は、生活給的要素を考慮し、能力並びに前年度の業績貢献等に基づき評価した年俸ランクに応じた固定給としております。

【補充原則4-2-1】取締役会の役割・責務(2)

取締役の報酬は、生活給的要素を考慮し、「役員報酬規程」で定めた役位別の報酬額を株主総会にて承認した枠内で支給する固定給重視の体系と役員退任時の慰労金制度(社外取締役は対象外)からなっております。今後、取締役会は、取締役の報酬体系を検証して、リスクを反映させ、健全な企業家精神の発揮に資するようなインセンティブ付けを組み込んだ体系へと制度設計に係る議論を社外取締役による任意の審議を中心として計画してまいります。なお、取締役報酬などの特に重要な事項に関する審議に際しては、公正かつ透明性の高い手続きが確保されるよう独立社外役員、社外役員を主要な構成員とする任意の諮問委員会を設置することも含め、社外取締役による任意の審議が必ず最重要プロセスとして取り入れられた環境の整備にも取り組んでまいります。

【原則4-11】取締役会・監査役会の実効性確保のための前提条件

業務執行取締役は、当社事業の各現業を把握した経営幹部からを中心に、その業務執行取締役の監督機能を図る社外取締役は、独立した客観的な立場において適切な判断を行い、また、能動的・積極的に意見を述べる外部の人材からを中心に配置するようにしております。また、その構成も人的・質的バランスを重視して配置するようにしております。現在、女性もしくは外国人の取締役は選任しておりませんが、取締役は、それぞれ当社の経営方針である「世界一の品質」、「世界一のコスト競争力」、「世界一楽しい会社」への対応に必要な資質と多様性を備えており、取締役会における独立社外取締役の人数比率は3分の1となっていることから、独立性と客観性を確保した体制であると考えております。なお、取締役会の構成については、多様性を重視し、取締役会の監督機能の強化を図り実効性を高めていくことを今後の課題と認識しております。また、当社では監査役候補者の選任基準として、「①当社取締役または監査役として、当社の経営に関与したことがある者、②当社の部長職として、3年以上経理業務、総務業務、経営企画業務または内部監査業務に従事したことがある者、③他社の取締役または監査役として、企業経営に関与したことがある者、④弁護士、公認会計士等の資格を有し、その専門知識、経験等を監査役として発揮できる者」を設けており、適切な経験・能力および財務・会計・法務に関する十分な知識を有する者から選任できる体制整備に取り組んでおります。

【補充原則4-11-1】取締役会・監査役会の実効性確保のための前提条件

業務執行取締役は、当社事業の各現業を把握した経営幹部からを中心に、その業務執行取締役の監督機能を図る社外取締役は、独立した客観的な立場において適切な判断を行い、また、能動的・積極的に意見を述べる外部の人材からを中心に配置することを基本的な考え方としております。多様性および規模に関する考え方は、引き続き株主等との対話(面談)を通じてその意向を真摯に受け止め、十分に配慮して検討してまいります。

<開示している主な原則>

【原則1-4】政策保有株式

政策保有株式を保有しないことはもちろん、リスクの高い有価証券投資を行わないことが当社の基本方針であり、その基本方針については、少なくとも毎年1回、取締役会で確認するようにしております。また、政策保有株式を保有しない方針の順守により、個別の政策保有株式についても保有実績がない旨を有価証券報告書等で開示しております。

【原則1-7】関連当事者間の取引

当社は、子会社との販売代理店取引、代理店管理委託取引、マーケティング委託取引およびこれらに付随関連する取引以外に関連当事者取引を行う予定はなく、過去にもこれらの取引以外の関連当事者取引の実績はありません。また、役職員ならびにその関係者の支配する会社との取引を、コンプライアンス規程にある「行動指針」にて、公私の区別を厳しくする旨を定めており、この方針の順守により、子会社との取引以外の関連当事者取引に関しては一切ありません。

【原則2-6】企業年金のアセットオーナーとしての機能発揮

当社は、従業員の退職給付に充てるため、確定給付企業年金制度を採用しております。確定給付企業年金の積立金の管理および運用に関しては、専門機関である生命保険会社と契約を締結しており、全て一般勘定で運用を委託しております。専門機関である生命保険会社からは、毎月、四半期、半期、年度と定期的に年金資産の運用、財政状況等が報告される体制となっております。報告された年金資産の運用、財政状況等は総務部にてチェックし、定期的ならびに必要に応じて、生命保険会社と主に年金資産の財務状況に係る意見交換をしております。

【原則5-1】株主との建設的な対話に関する方針

株主、投資家には、常に公平な姿勢で接するように努めており、経営陣並びにIR担当部署(経営管理部)による、個人投資家向け説明会の開催並びに機関投資家、マスコミ、金融機関対象の決算説明会を始めワンオンワンミーティング等により、積極的な対話に努めております。また、外国人投資家の持株比率は37%前後であり、外国人投資家との透明度の高い誠実な対話とIR活動を続けております。

東証コーポレート・ガバナンス情報サービス:http://www2.tse.or.jp/tseHpFront/CGK010010Action.do?Show=Show

| 本レポートは情報提供を目的としたものであり、投資勧誘を意図するものではありません。また、本レポートに記載されている情報及び見解は当社が公表されたデータに基づいて作成したものです。本レポートに掲載された情報は、当社が信頼できると判断した情報源から入手したものですが、その正確性・完全性を全面的に保証するものではありません。当該情報や見解の正確性、完全性もしくは妥当性についても保証するものではなく、また責任を負うものではありません。本レポートに関する一切の権利は(株)インベストメントブリッジにあり、本レポートの内容等につきましては今後予告無く変更される場合があります。投資にあたっての決定は、ご自身の判断でなされますようお願い申しあげます。

Copyright(C) 2020 Investment Bridge Co.,Ltd. All Rights Reserved. |