ブリッジレポート:(3979)うるる さらなる成長と企業価値の向上を図る

星 知也社長 |

株式会社うるる(3979) |

|

企業情報

| 市場 | 東証マザーズ |

| 業種 | 情報・通信 |

| 代表者 | 星 知也 |

| 所在地 | 東京都中央区晴海3丁目12-1 KDX晴海ビル9F |

| 決算月 | 3月 |

| HP | https://www.uluru.biz/ |

株式情報

|

株価 |

発行済株式数(自己株式を控除) |

時価総額 |

ROE(実) |

売買単位 |

|

|

1,255円 |

3,280,499株 |

4,117百万円 |

12.4% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

– |

– |

– |

– |

671.90円 |

1.9倍 |

*株価は07/05終値。発行済株式数は直近四半期末の発行済株式数から自己株式を控除。

連結業績推移

|

決算期 |

売上高 |

営業利益 |

経常利益 |

親会社株主帰属利益 |

EPS |

DPS |

|

2016年3月(実) |

1,409 |

-288 |

-289 |

-314 |

-112.36 |

– |

|

2017年3月(実) |

1,722 |

241 |

214 |

241 |

85.98 |

– |

|

2018年3月(実) |

1,906 |

390 |

389 |

287 |

88.72 |

– |

|

2019年3月(実) |

2,243 |

429 |

428 |

257 |

79.05 |

– |

|

2020年3月(予) |

2,314 |

-366 |

-367 |

-389 |

-118.60 |

– |

*予想は会社予想。単位は百万円。

株式会社うるるの2019年3月期決算の概要と2020年3月期の見通しについて、星社長のインタビューと共にブリッジレポートにてご報告致します。

目次

今回のポイント

1.会社概要

2.2019年3月期決算概要

3.2020年3月期業績予想

4.中期経営計画(20/3期~24/3期)

5.社長インタビュー - 星社長に聞く -

6.今後の注目点

<参考:コーポレート・ガバナンスについて>

<参考:CSRの取組み>

今回のポイント

- 「人のチカラで世界を便利に」というビジョンを掲げ、2005年に創業。インターネットやパソコンの普及を背景に、クラウドワーカーや子育てで働きに出られない主婦等が、場所や時間に捕らわれる事なく働く機会を得られるようになってきた。こうした「人のチカラ」を活用できる仕組みをつくり、今までにない便利なサービスを世の中に提供する事で社会に貢献したい、という思いをビジョンに込めた。

- 入札情報サービス「NJSS」等、クラウドワーカーを活用して新しい価値を提供するCGS(Crowd Generated Service)事業、世界9ヶ国にまたがるオフショアリソースを活用するBPO事業、及び企業とクラウドワーカーのマッチングサービスであるクラウドソーシング事業の3事業を手掛けている。20/3期予想は前期比3.1%の増収ながら、3億66百万円の営業損失(前期は4億29百万円の利益)。中期経営計画(20/3期~24/3期)の一環として取り組む、大規模な体制変更、人員増強、IT投資等の先行投資が負担になる。もっとも、売上を保守的な予想にとどめる一方、コストを最大限織り込んだ。

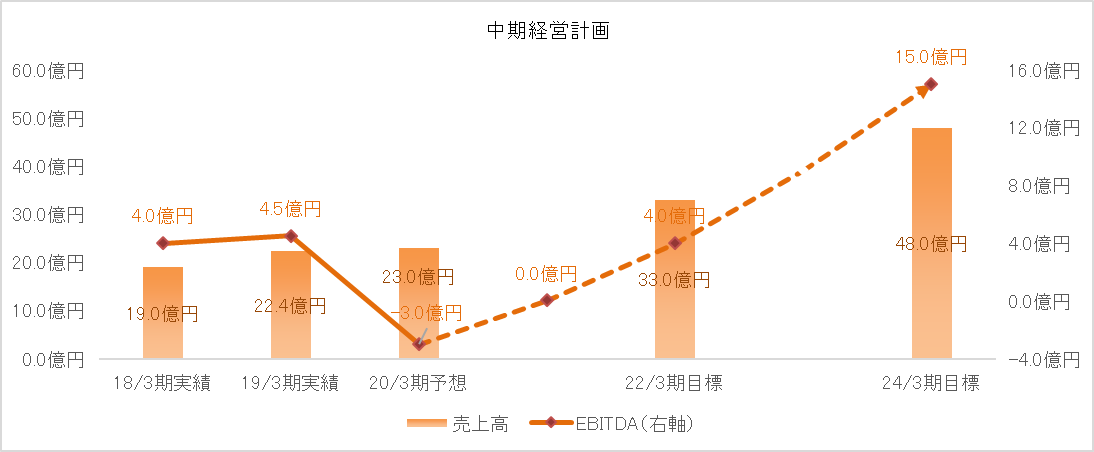

- 中期経営計画のコンセプトは、短期的な利益追求ではく、積極的に投資を実行し、さらなる成長と中長期的な企業価値の向上を図る事。NJSSの継続成長、ストックビジネスとなる新規CGSの創出・育成、及びBPOの高利益率化に取り組む事で、最終の24/3期に売上高48億円(19/3期22.4億円)、EBITDA15億円(同4.5億円)の達成を目指している。初年度の20/3期及び2年目の21/3期は投資が先行するが、22/3期以降、回収期を迎える。日本が抱える労働力不足という課題と、そのために新たに生まれるであろうマーケットを担う企業として注目していきたい。

1.会社概要

入札情報サービスを提供する「NJSS」、幼稚園・保育園向け写真販売システム運営の「えんフォト」、コール代行サービス「fondesk」等のCGS(Crowd Generated Service)事業、データ入力代行やスキャニング(文書の電子化)等のアウトソーシングを提供するBPO事業、及び仕事を発注したい人(クライアント)と仕事を受注したい人(クラウドワーカー)のマッチング・プラットフォーム「シェフティ」を運営するクラウドソーシング事業を展開している。

グループは、同社の他、BPO事業を手掛ける(株)うるるBPO(出資比率100%)、クラウドワーカー管理業務のPT.ULURU BALI(インドネシア共和国、同99%)の連結子会社2社。

1-1.ビジョン「人のチカラで世界を便利に」

同社は「人のチカラで世界を便利に」というビジョンを掲げ、2005年に創業した。同社が考える「人のチカラ」とは、“Web上にネットワークされた世界中の人の英知・マンパワー”。昨今、インターネットやパソコンの普及によって、クラウドワーカー、子供が小さくて外に働きに出られない主婦、あるいは家族に介護が必要で外に出られない方や障害を抱えている方等が、場所や時間に捕らわれる事なく働く機会を得られるようになってきた。企業も、こうした新しい労働力を活用する事で人手不足の解消につなげる事ができる。

こうした「人のチカラ」を活用できる仕組みをつくり、今までにない便利なサービスを世の中に提供する事で社会に貢献していきたい、という思いがビジョンに込められている。

1-2.沿革

創業と共にBPO事業を開始

『人のチカラで世界を便利に』というビジョンを掲げて創業し、クラウドワーカーを活用したBPO事業を開始した。「クラウドワークという働き方をスタンダードにしていこう」という思いが事業の背景にあり、企業から業務を受託しクラウドワーカーに再委託するというビジネスモデルで、業務は、クラウドワーカーに実施したアンケートの結果、最も多かったデータ入力。当時、データ入力の外注等を専門的に扱っている目立った企業がなかったため、インターネット上で存在感を示す事ができた。

クラウドソーシングに展開

その後、大量の案件をさばいていくうちに、同社自身がボトルネックになる事に気が付いた。クラウドワークという働き方がスタンダードになるためには、何万、何十万、何百万という労働力、クラウドワーカーに仕事を提供する必要があるが、間に入って仕事を仲介していた同社がオーダーをさばき切れなくなっていたからだ。このため、“シュフティ”というクラウドソーシング事業を開始した(当時はクラウドソーシングという言葉もなく、マッチングサービスとしてスタートした)。

クラウドワーカーがWeb上でデータベース化されて、企業は同社に発注するのではなく、“シュフティ”を通して直接クラウドワーカーに発注し、ここで流通した金額の10%を同社が利用手数料及び消費税として受け取った。現在、約40万人のクラウドワーカーが“シュフティ”に登録し、データ入力だけでなく、ライティングやWeb上の情報収集、あるいは翻訳といった仕事をしている。中には、比較的簡単な、Web制作やデザインといった案件もあるが、“シュフティ”のクラウドソーシングの特徴は、比較的誰でもできる簡単な仕事である。

ただ、クラウドソーシングは、クラウドワーカーにとっても企業にとっても、メリットの大きい仕組みである反面、課題もある。例えば、案件が極端に安い、時給100円にもならないような低賃金・低単価の仕事が流通してしまう事。あるいは、企業がクラウドワーカーに仕事を発注したもののクラウドワーカーと連絡が取れなくなった、納品されてきたデータがでたらめだった等、意識の低いクラウドワーカーが紛れてしまうという事等。同社においても、こうした課題が一部で顕在化した。

クラウドソーシングの課題を踏まえて生まれたCGS(Crowd Generated Service)事業

「これではクラウドワークという働き方がスタンダードになっていかない」。こうした危機感の下、クラウドワークという働き方がスタンダードになるための新たな仕組みとして考え出されたのがCGS事業である。“シュフティ”の発想は、企業に直接クラウドワーカーを利用してもらおうというものだが、CGS事業は、同社自身がクラウドワーカーを活用してプロダクト開発や事業運営を行い、それを企業に利用してもらおうというもの。BPO事業でクラウドワーカーと仕事をしてきた中で、クラウドワーカーに仕事を発注するのも一つのノウハウであり、どんな会社でもできるものではない、という実感があった。

同社がノウハウを活かしてクラウドワーカーと直接やり取りし、企業は同社が納品するプロダクトを利用するだけ、クラウドワーカーと直接やり取りする必要もない。これがCGS事業である。現在、売上高・利益共に、CGS事業が柱となっており、NJSS事業、えんフォト事業、fondesk事業を、CGSとして展開している。

| 2003年10月 | 休眠会社だった(株)リナックスの商号を(株)うるるへ変更し、星知也氏が代表取締役に就任 |

| 2003年11月 | BPOデータ入力サービスの営業を開始 |

| 2006年4月 | BPOスキャニングサービスの営業を開始 |

| 2007年2月 | クラウドソーシング・サービス「シュフティ」をリリース |

| 2008年9月 | 入札情報速報サービス「NJSS」をリリース |

| 2013年5月 | インドネシアに子会社として「PT. ULURU BALI」を設立 |

| 2014年10月 | 新設分割により100%子会社である「(株)うるるBPO」を設立 |

| 2014年10月 | 幼稚園・保育園向け写真販売システム「園ナビフォト」(現:「えんフォト」)をリリース |

| 2017年3月 | 東京証券取引所マザーズに株式を上場 |

| 2017年5月 | 電話番サービス「フレックスコール」(現:「fondesk」)をリリース |

1-3.事業内容

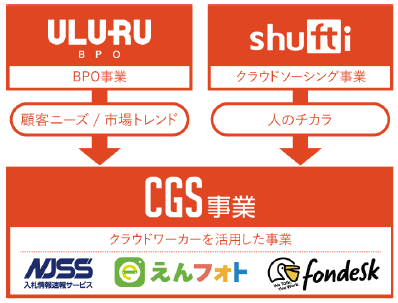

事業はCGS事業、BPO事業、及びクラウドソーシング事業に分かれる。クラウドワーカーを活用した「CGS事業」は、クラウドワーカーという新しい労働力を活用して、今までにない価値を提供している。CGS事業を支えているのが、CGSを創出するクラウドワーカーのプラットフォーム「クラウドソーシング事業」、CGSを生み出すために顧客ニーズ・市場トレンドをつかむアンテナ役「BPO事業」であり、この3事業がシナジーを生み出している。

CGS事業については、「NJSS(エヌジェス)」と「CGS事業その他」に分けてセグメント情報を開示しており、19/3期の売上構成比は、NJSS54.5%、CGS事業その他8.2%、BPO事業35.8%、及びクラウドソーシング事業1.6%。

(同社資料より)

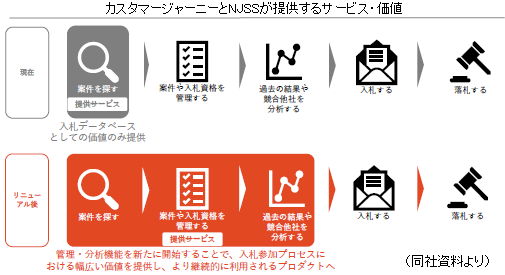

NJSS

同社がクラウドワーカーへインターネット上に公示される約7,600の官公庁・自治体・外郭団体の入札・落札案件情報の収集を発注。この情報を集約して入札・落札案件情報のデータベースを構築し、クライアントへ提供している。継続課金型のストックビジネスで、高い限界利益率を誇るB2B向けSaaS型ビジネスである。

巨大マーケット「入札市場」の動向

中小企業庁「官公需契約の手引き」を基にした同社の資料によると、全国の官公庁や自治体からは、毎年約100万件の入札案件が発注されており、契約金額にすると22兆円超。その6割超が中小企業との契約で成立していると言う。ただ、国の各機関及び自治体は合わせて約7,600機関あり、その入札情報は、それぞれのWebサイトにばらばらに公示されている。毎日7,600のWebサイトを確認する事は物理的に難しいため、ほとんどの企業は機会損失を起こしている。同社は、そこに着目し、約7,600のWebサイトに公示される入札情報を全て収集して、一つのデータベースにして企業に提供している。

尚、入札と言うと、建設・土木工事のイメージが強いが、入札市場での建設・土木等の工事案件は金額ベースで全体の約4割にとどまり、残りの6割は物品・役務の案件であると言う。

NJSSの強み

同社以外にも、入札・落札案件情報を提供している企業はあるようだが、システムクローラー(Webサイト情報を収集するための自動巡回ロボット)によるテキスト情報の収集が主であり、この場合、スキャナーで読み込み画像化されたPDFデータ等の入札・落札情報については対応できない。一方、「NJSS」では、クラウドソーシング・プラットフォーム「シュフティ」のクラウドワーカーが手作業で収集を行うため画像情報の収集(テキスト化)が可能。収集した情報は企業にリアルタイムで通知され、検索もできる。

また、入札情報と共に落札情報も集めているため、過去情報のデータベースも充実している。入札は毎年同じ時期に同じような案件が出るが、去年はどの企業がいくらで落札したのか等を調べる事ができ、入札価格を検討する際の判断材料にもなる。

クラウドワーカーが自宅で自分のパソコンで仕事をするため投資負担が軽い事も強み。クラウドワーカーに対しては、クラウドソーシング業界の平均的な報酬よりも高い報酬を継続的に提供している。

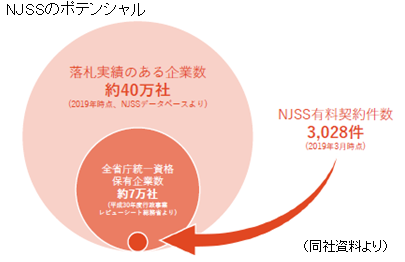

NJSSのポテンシャル

19/3期末のNJSSの有料契約件数は3,028件。落札実績のある企業は全国で約40万社(2019年NJSSデータベース)あり、NJSSの有料契約件数はこの約0.8%に過ぎない。また、全省庁統一資格保有企業数約7万社(総務省「平成30年度行政事業レビューシート」)に対しても約4%にとどまり、有料契約件数の拡大余地は大きい。

(同社資料より)

CGS事業 その他

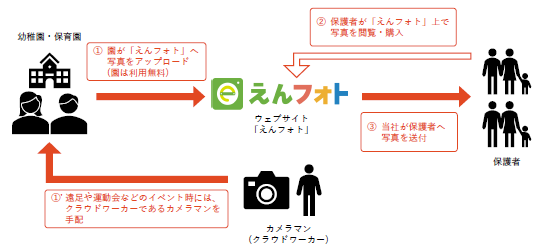

保育園・幼稚園向けの写真販売管理システム「えんフォト」やコール代行サービス「fondesk」等、クラウドワーカーを活用した新規事業の創出・育成を行っている。「えんフォト」では、同社がクライアントからオーダーを受けて「シュフティ」のカメラマンを保育園・幼稚園に派遣し写真を撮影。撮影した写真をオンラインで販売している。

一方、「fondesk」は、月1万円から使えるスマートな電話番サービス。同社がクライアントからのオーダーを受けて「シュフティ」のクラウドワーカーに在宅でのコール受電・架電業務を発注する。土地代等の固定費を抱える事がなくコストを抑えられるため(コールセンター投資が不要)、比較的安価でクライアントに受電・架電サービスを提供できる。Feasibility Studyとして行っていた「フレックスコール」(2017年5月、サービス開始)の名称を「fondesk」に変更し、2019年2月にサービスを開始した。中小企業やスタートアップ企業、税理士事務所等の士業を中心に契約が増加している。

(同社資料より)

BPO事業

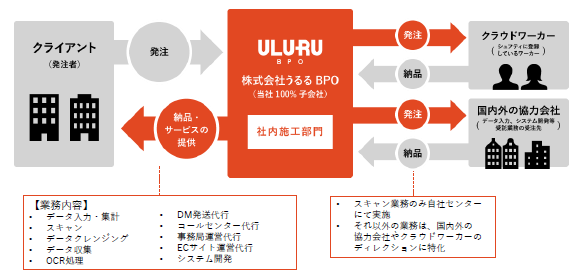

一部をクラウドワーカーに発注し、それ以外は国内外約100社のパートナー企業を活用して、クライアントのアウトソーシング・ニーズに対応している。業務内容は、データ入力・集計、スキャン、データクレンジング、データ収集、OCR処理、DM発送代行、コールセンター代行、事務局運営代行、ECサイト運営代行、?システム開発等。特に、紙面情報の電子化を行うスキャンやデータ入力に強みを有する。スキャン業務のみ自社センターで実施しており、それ以外の業務は国内外の協力会社やクラウドワーカーが対応している。

(同社資料より)

クラウドソーシング事業

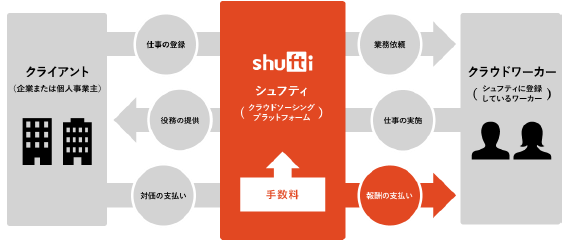

業務をアウトソーシングしたいクライアントと、在宅等で時間や場所の制約なく仕事をしたいクラウドワーカーをマッチングするサービスとして、クラウドソーシング・プラットフォーム「シュフティ」を運営。同事業はCGS事業を展開する上での基盤事業として位置付けられている。自社でクラウドソーシングサイトを運営している事はCGS事業における大きな強みとなっている。40 万人超のクラウドワーカーを有する。

(同社資料より)

2.2019年3月期決算概要

2-1.連結業績

|

18/3期 |

構成比 |

19/3期 |

構成比 |

前期比 |

期初予想 |

予想比 |

|

|

売上高 |

1,906 |

100.0% |

2,243 |

100.0% |

+17.7% |

2,137 |

+5.0% |

|

売上総利益 |

1,304 |

68.4% |

1,529 |

68.2% |

+17.3% |

- |

– |

|

販管費 |

914 |

48.0% |

1,100 |

49.0% |

+20.3% |

- |

– |

|

営業利益 |

390 |

20.5% |

429 |

19.2% |

+10.0% |

376 |

+14.1% |

|

経常利益 |

389 |

20.4% |

428 |

19.1% |

+10.0% |

354 |

+20.9% |

|

親会社株主帰属利益 |

287 |

15.1% |

257 |

11.5% |

-10.3% |

279 |

-7.9% |

*単位:百万円

前期比17.7%の増収、同10.0%の営業増益

売上高は前期比17.7%増の22億43百万円。主力のNJSSが同11.9%増と想定通りに増加する中、契約書の電子化ニーズの取込み等でBPO事業が同23.7%増と伸長(予想を15%上回る着地)。「えんフォト」を中心にCGS事業その他の売上も同41.9%増加した。

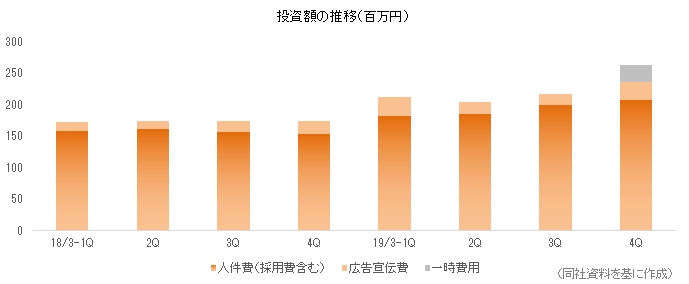

営業利益は同10.0%増の4億29百万円。売上総利益率が低下する中、販管費が増加したが、売上の増加で吸収した。売上総利益率の低下はNJSSの解約の増加と新規事業投資によるもので、販管費の増加は、広告宣伝費(NJSS、fondesk)と人員増による人件費の増加、及び一過性の費用(BPO徳島センター開設費用、コンサル費用)による。経常利益も同10.0%増加したが、税負担率の上昇で最終利益は2億57百万円と同10.3%減少した。

同社が重視するEBITDAは4億51百万円と同10.7%増加した。

2-2.セグメント別動向

|

18/3期 |

構成比・利益率 |

19/3期 |

構成比・利益率 |

前期比 |

期初予想 |

予想比 |

|

|

NJSS |

1,092 |

57.3% |

1,222 |

54.5% |

+11.9% |

1,221 |

+0.1% |

|

CGS事業その他 |

129 |

6.8% |

183 |

8.2% |

+41.9% |

179 |

+2.2% |

|

BPO事業 |

648 |

34.0% |

802 |

35.8% |

+23.7% |

699 |

+14.7% |

|

クラウドソーシング事業 |

35 |

1.9% |

35 |

1.6% |

-0.6% |

36 |

-2.8% |

|

連結売上高 |

1,906 |

100.0% |

2,243 |

100.0% |

+17.7% |

2,137 |

+5.0% |

|

NJSS |

710 |

65.1% |

772 |

63.2% |

+8.7% |

784 |

-1.5% |

|

CGS事業その他 |

-12 |

– |

-25 |

– |

– |

-22 |

+13.6% |

|

BPO事業 |

52 |

8.0% |

81 |

10.2% |

+56.3% |

30 |

+170.0% |

|

クラウドソーシング事業 |

-88 |

– |

-123 |

– |

– |

-106 |

+16.0% |

|

調整額 |

-271 |

– |

-275 |

– |

– |

-310 |

-11.3% |

|

連結営業利益 |

390 |

20.5% |

429 |

19.2% |

+10.0% |

376 |

+14.1% |

*単位:百万円

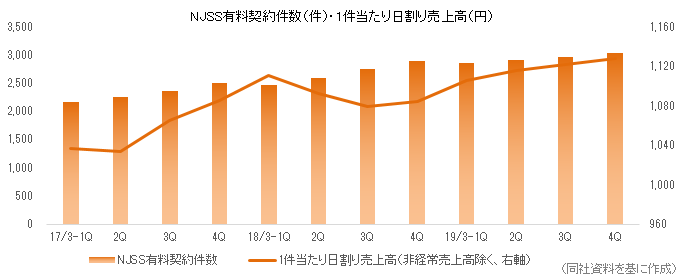

NJSS

売上高12億22百万円(前期比11.9%増)、セグメント利益7億72百万円(同8.7%増)。有料契約件数が期末時点で3,028件(前期比144件増加)と過去最高を更新。契約件数の伸びが鈍化したものの、量(契約件数)よりも質(顧客単価)を重視した結果であり、計画通りに売上が増加した。利益面では、人員増による人件費の増加、Web広告や展示会出展に伴う広告宣伝費(第1・第4四半期)の増加、更にはスポットのコンサル費用の発生等による営業費用の増加を吸収した。

CGS事業 その他

売上高1億83百万円(前期比41.9%増)、セグメント損失25百万円(前期は12百万円の損失)。ストックビジネスである「えんフォト」をけん引役に売上が増加したが、新規CGS事業検証のための投資が負担になり営業損失が増加した。「えんフォト」は、これまでの投資の効果や継続的な販売プロセスの検証・改善で前期に黒字転換しており、当期も約20百万円の利益を計上した。また、Feasibility Studyとして行っていた電話代行サービス「フレックスコール」を、2019年2月に「fondesk」に名称変更して本格的に開始した。

BPO事業

売上高8億02百万円(前期比23.7%増)、セグメント利益81百万円(前期比56.3%増)。契約書電子化ニーズの増加で利益率の高いスキャニング案件(自社センターで対応)が増加した事に加え、中規模案件への注力と受注・外注フローの適正化効果もあり、売上・利益共に増加した。

クラウドソーシング事業

売上高35百万円(前期比0.6%減)、セグメント損失1億23百万円(前期は88百万円損失)。当事業はCGSにリソースを供給するためのプラットフォームとしての位置付けであり、ユーザーの利便性向上のためのサービス改修やカスタマーサポートの強化に継続的に取り組んでいる。損失の増加は人員の増加によるもの。期末登録クラウドワーカー数は約40万人。

四半期売上高・利益

|

18/3-1Q |

2Q |

3Q |

4Q |

19/3-1Q |

2Q |

3Q |

4Q |

|

|

NJSS |

254 |

266 |

282 |

289 |

292 |

304 |

312 |

313 |

|

CGS事業その他 |

25 |

24 |

35 |

43 |

40 |

39 |

46 |

56 |

|

BPO事業 |

116 |

135 |

178 |

218 |

140 |

180 |

234 |

247 |

|

クラウドソーシング事業 |

9 |

8 |

9 |

8 |

8 |

9 |

9 |

8 |

|

連結売上高 |

405 |

435 |

505 |

560 |

482 |

533 |

602 |

625 |

|

NJSS |

167 |

173 |

184 |

185 |

180 |

202 |

208 |

181 |

|

CGS事業その他 |

-11 |

-7 |

0 |

6 |

-4 |

-9 |

-4 |

-5 |

|

BPO事業 |

8 |

8 |

15 |

19 |

8 |

16 |

38 |

17 |

|

クラウドソーシング事業 |

-25 |

-22 |

-19 |

-21 |

-30 |

-28 |

-32 |

-32 |

|

調整額 |

-68 |

-63 |

-70 |

-68 |

-68 |

-62 |

-69 |

-74 |

|

連結営業利益 |

70 |

86 |

111 |

121 |

85 |

117 |

140 |

85 |

*単位:百万円(百万円未満切り捨て)

19/3期第4四半期は、NJSSにおいて広告宣伝費の積み増し(4百万円)を行った他、スポットのコンサル費用(13百万円)を計上した。また、BPO事業において、BPO徳島スキャンセンター開設費用(13百万円)を計上した。

NJSSの売上高は、サブスクリプション売上と非経常売上(データ販売等)で構成されている。サブスクリプション売上を構成する有料契約件数の増加が続く中、量(契約件数)よりも質(顧客単価)を重視した営業の成果で単価(一件当たり日割り売上高)が上昇傾向にある。

2-3.財政状態及びキャッシュ・フロー(CF)

財政状態

|

18年3月 |

19年3月 |

18年3月 |

19年3月 |

||

|

現預金 |

2,534 |

3,065 |

仕入債務 |

63 |

66 |

|

売上債権 |

110 |

160 |

未払金・未払費用 |

121 |

211 |

|

たな卸資産 |

3 |

19 |

未払法人税等 |

41 |

118 |

|

流動資産 |

2,696 |

3,326 |

前受金・預り金 |

602 |

686 |

|

有形固定資産 |

42 |

119 |

有利子負債合計 |

10 |

202 |

|

無形固定資産 |

6 |

28 |

負債 |

871 |

1,315 |

|

投資その他 |

68 |

44 |

純資産 |

1,942 |

2,204 |

|

固定資産 |

117 |

192 |

負債・純資産合計 |

2,813 |

3,519 |

*単位:百万円

業容の拡大で期末総資産は35億19百万円と前期末との比較で7億05百万円増加した。借方では、現預金に加え、BPO徳島スキャンセンターの開設で有形固定資産が増加。貸方では、事業の拡大で前受金・預り金が増加した他、好調な業績を反映して純資産が増加した。流動比率290.6%(前期末310.2%)と流動性に富んだ財務体質を有し、自己資本比率も62.6%(前期末69.0%)と高い。

キャッシュ・フロー(CF)

|

18/3期 |

19/3期 |

前期比 |

||

|

営業キャッシュ・フロー(A) |

344 |

431 |

+87 |

+25.3% |

|

投資キャッシュ・フロー(B) |

-22 |

-96 |

-74 |

– |

|

財務キャッシュ・フロー |

-14 |

196 |

+210 |

– |

|

現金及び現金同等物期末残高 |

2,509 |

3,040 |

+530 |

+21.2% |

*単位:百万円

利益の増加と運転資金の減少で営業CFが前期の3億44百万円から4億31百万円に増加。有形・無形固定資産の取得等による投資CFのマイナスを吸収して3億35百万円のフリーCFを確保した。財務CFは長期借入金の積み増しによる。

BPO徳島スキャンセンター開設

契約書等のスキャン案件の伸びに対応するべく、2019年4月に徳島県小松島市にスキャン専門のセンターを開設した。スキャン業務を東京勝どきセンターから徳島県小松島市へ移管し、効率化とコスト削減で利益率の改善を図る考え。また、今回の移管は徳島県の企業誘致に応じたもので、補助金や融資を受ける事ができる。

参考:ROEの推移

|

17/3期 |

18/3期 |

19/3期 |

|

|

ROE |

26.17% |

15.99% |

12.44% |

|

売上高当期純利益率 |

14.04% |

15.08% |

11.49% |

|

総資産回転率 |

1.00回 |

0.71回 |

0.71回 |

|

レバレッジ |

1.86倍 |

1.48倍 |

1.53倍 |

*ROE = 売上高当期純利益率 × 総資産回転率 × レバレッジ

*算出に際して必要となる総資産及び自己資本は期中平残を用いている。

3.2020年3月期業績予想

3-1.連結業績

|

19/3期実績 |

構成比 |

20/3期予想 |

構成比 |

前期比 |

|

|

売上高 |

2,243 |

100.0% |

2,314 |

100.0% |

+3.1% |

|

営業利益 |

429 |

19.1% |

-366 |

– |

– |

|

経常利益 |

428 |

19.1% |

-367 |

– |

– |

|

親会社株主帰属利益 |

257 |

11.5% |

-389 |

– |

– |

*単位:百万円

前期比3.1%の増収、3億66百万円の営業損失(前期は4億29百万円の利益)予想

大規模な体制変更に着手するため売上高は保守的な予想にとどめた。CGS事業その他の売上が増加するものの、NJSS、BPO事業の売上が前期と同水準にとどまる見込み。「NJSS」については、期末有料契約件数が3,300件と前期末比9%増加する見込みで、単価の上昇も見込まれるが、スポットのデータ販売等、非経常売上を織り込まなかった。

損益面では、BPO事業で原価率の高い案件が増加するため、売上総利益が前期比微増にとどまる中、人件費、システム開発のための業務委託費、NJSSのデータベース構築に伴う業務委託費、新体制構築費用、及び広告宣伝費等で販管費が前期比74~75%増加する見込み。

4.中期経営計画(20/3期~24/3期)

【コンセプト:短期的な利益追求ではなく、積極的に投資を実行し、さらなる成長と中長期的な企業価値の向上】

3つの課題を解決する事で、企業価値の向上を図る。3つの課題とは、高いチャーンレート(解約率)によるNJSS契約純増数の鈍化、「NJSS」への売上・利益依存、及び低利益率になりがちなBPO市場。高いチャーンレートはSaaS事業の宿命であり、同社に限った事ではないが、チャーンレートが一定の場合、順調に新規契約を獲得できても、いずれ解約数が獲得数と等しくなる時期が来る。純増を続けるためには、チャーンレートを下げていく必要がある。また、「NJSS」の売上・利益への依存度の高さも課題であり、「NJSS」以外のCGSの育成を急ぐ必要がある。加えて、BPO市場が低利益率になりがちであるという点。通常、BPOの利益率は1桁台前半。同社は10数%の高い利益率を維持しているが、収益性改善の努力を惜しめば、いずれ利益率が低下するリスクがある。

これらの課題に取り組む事で、「NJSS」の継続成長、ストックビジネスとなる新規CGSの創出・育成、BPOの高利益率化につなげていく考えで、最終の24/3期に売上高48億円(19/3期22.4億円)、EBITDA15億円(同4.5億円)の達成を目指している。

4-1.中期経営計画における取り組み

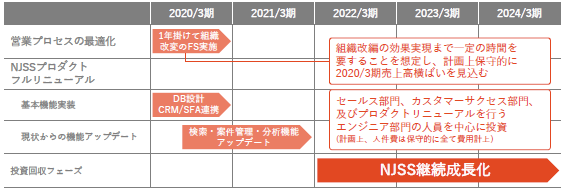

(1)NJSSの継続成長

(同社資料より)

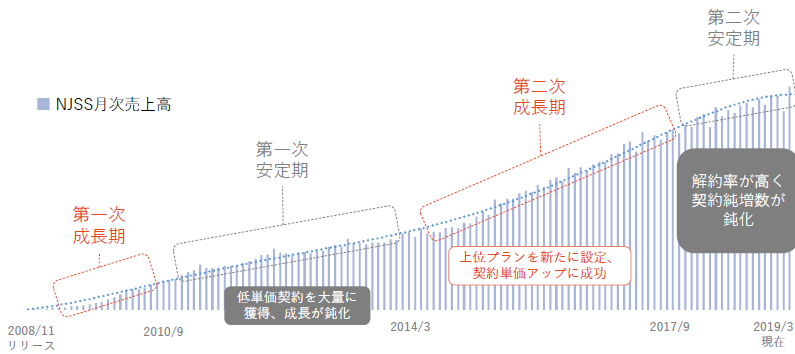

現状と課題

NJSSは11/3期下期以降、低単価契約の増加で成長が鈍化した(第一次安定期)。このため、上位プランの新設による高機能化・契約単価アップと新規契約の獲得強化に取り組み、第二次成長期につなげた。しかし、17/9期以降、チャーンレートが一定の中、累積契約数の増加に伴う解約の増加で純増数が鈍化する傾向が出てきた。SaaSの宿命でもある課題に直面している事が要因であり、次の成長期に向けた変革が必要と考えている。

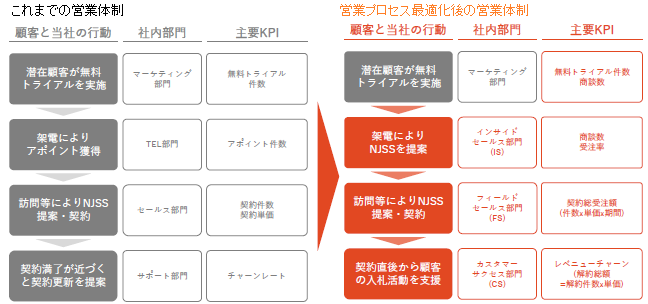

チャーンレートの高止まりの原因は営業体制とプロダクトにある、というのが同社の分析。営業体制の面では、新規契約数を追求した結果、契約数は増加したが既存顧客に対するフォローが手薄になった。一方、プロダクトの面では、2008年のリリースから抜本的なシステムの回収がなされず、顧客の要望に応えたタイムリーなサービスの改善ができていなかった。このため、営業プロセスの最適化とプロダクトのリニューアルという2つの施策を実施する。

営業プロセスの最適化とプロダクトのリニューアル

営業プロセスの面では、SaaSビジネスにより適した営業プロセスを導入し、総受注額の増加とレベニューチャーンの改善を図る。一方、プロダクトの面では、リニューアルにより、顧客にとってより依存度の高いサービスを実現し顧客への提供価値を高める。

(同社資料より)

これまでは、各部門が自部門のKPIに注力し継続的に改善してきたが、結果として部分最適となっていた。加えて、人員不足で課題解決も先送りになっていた。

中期経営計画での取り組みを通して、組織とKPIを改変する事で営業プロセスを全体最適化し事業価値の向上を図ると共に、人員を増強して営業プロセス最適化のPDCAを継続的に行っていく。具体的には、部門間で関連するKPIを設定する事で全体最適化を図り、契約総受注額の最大化につなげる。また、付加価値の提供が可能な高単価顧客を優先的にサポートし、継続化とアップセルを進め、レベニューチャーンの改善を図る。

24/3期に売上高21.5億円、EBITDA13.5億円を目指す

営業体制・プロダクト双方を改善する事で継続的成長化が可能な体制を構築し、第3次成長期につなげていく。中期経営計画の最終年度となる24/3期の目標として、売上高21.5億円(19/3期12億円)、EBITDA13.5億円(同7.8億円)を掲げている。

20/3期と21/3期は営業体制の整備とプロダクトリニューアルのための投資を優先し、必ずしも売上を追わない。このため、売上を保守的に計画する一方、人件費や開発関連の業務委託費等のコストを最大限織り込んだ。営業体制の整備・プロダクトリニューアル共に最も大きな投資は人材投資(人件費増)である。19/3期末のNJSS事業部の社員は33名だったが、20/3期末までに61名に増員する。ただ、その後、部署異動等を行い必要な人員に絞るため、24/3期末は54名に減少する。

(同社資料より)

(2)ストックビジネスとなる新規CGSの創出・育成

「えんフォト」と「fondesk」の2事業を新規CGSの柱として投資を行い、ストックビジネスとして育成する(「fondesk」は立ち上げたばかりであり、現状は「えんフォト」が売上の大半を占めている)。「えんフォト」は既に黒字体質が定着しているが、今後の成長のために先行投資を実施する。一つは、保育園の運営管理システムの開発である。今、保育園では写真だけでなくICT(情報通信技術)のニーズが高まっており、ICT関連の投資には国から補助金を受ける事もできる。また、卒園アルバム制作サービスやフォトブック制作機能の開発を進め、売上の幅・チャネルを広げていく。

一方、本格的な立ち上げから日が浅い「fondesk」に関しては、ユーザー獲得のためのマーケティング施策のトライアル、サービス運営におけるオペレーション体制の充実、及びサービス改善のためのシステム投資等を実施し、マーケティング費用やシステム開発費用が発生する。

24/3期の目標として、売上高13億円(19/3期1.8億円)、EBITDA5億円(同△0.2億円)を掲げている。売上高の内訳は、「えんフォト」8億円、「fondesk」5億円。また、M&Aへの対応も含めて、上記2事業以外の新規CGSの創出にも取り組んでいく考えだが、計画には織り込んでいない。

(3)BPOの高利益率化

BPO市場は巨大市場であり、収益を考えなければ、売上を伸ばす事は難しくない。しかし、中期経営計画においては、トップラインの引き上げよりも、営業体制とサービス提供体制の見直しによる利益率の改善に力を入れる。営業体制の見直しでは、スキャン業務時のOCRによる検索用データ付加等、見積を提示する際のアップセル提案を強化する。サービス提供体制の見直しでは、メイン業務の1つであるスキャン業務を、東京勝どきセンターから2019年4月に稼働した徳島スキャンセンターに移管し効率化とコスト削減を図る他、外注の発注先選定時の基準を明確化しディレクション・フローを改善する事で効率化を図る。

24/3期目標として、売上高12億円(19/3期8億円)、EBITDA3億円(同0.9億円)を掲げている。

(4)クラウドソーシングの位置付け

クラウドソーシング事業はCGS事業のためのプラットフォームとしての位置付けであり、中期経営計画の5年間で大きな動きはない。基本的には19/3期(売上高0.4億円、EBITDA△1.2億円)比で横ばいと考えている。

4-2.数値目標

全社

|

19/3期実績 |

20/3期予想 |

21/3期目標 |

22/3期目標 |

24/3期目標 |

||

|

売上高 |

22.4億円 |

23.0億円 |

– |

33.0億円 |

48.0億円 |

|

|

EBITDA |

4.5億円 |

-3.0億円 |

0 |

4.0億円 |

15.0億円 |

|

|

EBITDA倍率 |

20% |

– |

12% |

32% |

||

|

期末従業員数 |

130名 |

177名 |

– |

– |

196名 |

20/3期の売上高は23億円と、ほぼ横ばい。1年間を要する大規模な体制変更に着手する。24/3期目標の48億円の達成に向け、トップラインの引き上げよりも、体制変更の確実な完了を最優先する。

一方、20/3期のEBITDAは諸々の体制強化・投資によって3億円の赤字となる見込み。21/3期はプラスマイナスゼロ、22/3期は4億円を計上し、24/3期は15億円を目指す。「NJSS」において、セールス部門、カスタマーサクセス部門、及びプロダクトリニューアルを行うエンジニア部門を中心に増員を計画している他、データベース設計やCRM・SFA連携投資、更には、検索・案件管理分析機能のアップデートを行う。また、「えんフォト」において、卒園アルバム制作サービスやフォトブック制作機能の開発を進める他、「fondesk」において、ユーザー獲得のためのマーケティング施策、サービス運営におけるオペレーション体制の充実(人員増強)、及びサービス改善のためのシステム投資等を行う(マーケティング費用やシステム開発費用が発生)。

従業員数については20/3期に47名の増員を行う予定だが、その後は、緩やかな増員にとどまり、21/3期から24期末にかけては20名程度の増員にとどまる。

NJSS

|

19/3期実績 |

20/3期予想 |

21/3期目標 |

22/3期目標 |

23/3期目標 |

24/3期目標 |

|

|

売上高 |

12.0億円 |

12.0億円 |

14.0億円 |

17.0億円 |

19.0億円 |

21.5億円 |

|

EBITDA |

7.8億円 |

3.0億円 |

6.5億円 |

9.0億円 |

11.0億円 |

13.5億円 |

|

EBITDA倍率 |

63% |

25% |

46% |

54% |

60% |

63% |

|

期末従業員数 |

33名 |

61名 |

– |

– |

– |

54名 |

CGSその他

|

19/3期実績 |

20/3期予想 |

|

22/3期目標 |

24/3期目標 |

||

|

売上高 |

1.8億円 |

2.0億円 |

6.0億円 |

13.0億円 |

||

|

EBITDA |

-0.2億円 |

-1.0億円 |

0.0億円 |

5.0億円 |

||

|

EBITDA倍率 |

– |

– |

– |

39% |

||

|

期末従業員数 |

20名 |

21名 |

– |

31名 |

BPO

|

19/3期実績 |

20/3期予想 |

|

22/3期目標 |

24/3期目標 |

||

|

売上高 |

8.0億円 |

8.0億円 |

9.0億円 |

12.0億円 |

||

|

EBITDA |

0.9億円 |

1.0億円 |

1.5億円 |

3.0億円 |

||

|

EBITDA倍率 |

12% |

10% |

16% |

23% |

||

|

期末従業員数 |

50名 |

54名 |

– |

70名 |

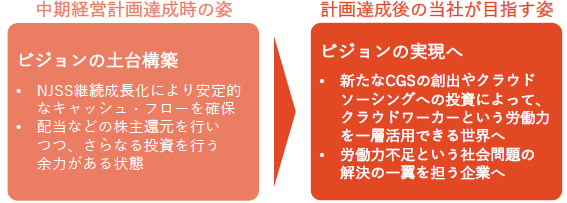

4-3.株主還元

現状では、主力事業である「NJSS」及び新規CGSの投資余地が大きいうえ、会社法上の同社単体配当可能利益が19/3期末時点で約1億円にとどまる。このため、中期経営計画を達成し、24/3期以降に配当を目指したい考え。中期経営計画達成時には、「NJSS」の安定成長と、「えんフォト」・「fondesk」の第2、第3の柱への成長により、他の新規CGSやクラウドソーシングへの投資を行ってもなお、配当可能利益が相当程度蓄積されている、としている。

4-4.中期経営計画後の未来

日本の労働人口は減少に転じており、情報通信白書平成30年版(総務省)によると、2017年には7,596万人だった労働人口が、2040年には5,978万人と、約1,600万人減少する見込みだ。日本経済に大きな影響を及ぼすであろう事は言うまでもないが、同社は、労働人口の減少を代替する動きが出てくるとみている。それは、労働生産性の向上であり、高齢者・女性・外国人の労働力の活用であり、そしても、同社においてノウハウの蓄積が進んでいるクラウドワーカーの活用である。

このため、日本が抱える労働力不足という課題は、同社にとってビジネスチャンスだ。同社は、同社でなければできない新しい労働力の生成・活用等で社会に貢献し、社会に期待・応援される企業となるべく努力を続けていく考え。そのためには、先ず中期経営計画を通して「NJSS」の継続成長化等を実現し成長角度を上げ、そのうえでビジョンの実現に向け、日本が抱える労働力不足という大きな社会問題と向き合い、社会に貢献できるビジネス、あるいは必要とされるビジネスを創造して、そこに投資していく。

(同社資料より)

5.社長インタビュー - 星社長に聞く -

17/3期に営業損益が2.4億円の黒字に転換し、18/3期3.9億円、19/3期4.2億円と営業利益を順調に伸ばしてきた同社。20/3期は更なる飛躍が期待されたが、発表された業績予想は3.8億円の営業損失。5カ年の中期経営計画を推進し、短期的な利益追求ではなく、積極的に投資を実行し、さらなる成長と中長期的な企業価値の向上を目指す考え。晴海(東京都中央区)の本社にお邪魔して、星社長に中期経営計画にかける思いを伺った。

星〇知也〇社長

二十歳でオーストラリアを旅した時に、「この世にこんなにも壮大で神秘的な景色があるのか」と、強く感銘を受けたのが「ウルル」。オーストラリアの中心にあるエアーズロックという世界最大級の一枚岩である。この感動が起業の動機であり、この感動を事業に関わる沢山の人と共有したいという想いを込めて「うるる」を社名にした。1976年生まれ、北海道札幌市出身。

5-1.中期経営計画

(1)NJSSの継続成長

24/3期を最終とする中期経営計画がスタートしました。『短期的な利益追求ではなく、積極的に投資を実行し、さらなる成長と中長期的な企業価値の向上』というコンセプトの下、「NJSSの継続成長」、「ストックビジネスとなる新規CGSの創出・育成」、そして「BPOの高利益率化」に取り組んでいくお考えですね。

先ず「NJSSの継続成長」についてお聞きします。「NJSSの継続成長」には、営業体制とプロダクトが抱える課題を解決する必要があるとの事ですが、具体的にはどのような取り組みをされるのでしょうか。

星社長 : 今期から新たな取り組みとして「カスタマーサクセス」という組織体制を導入しました。ご利用いただいているお客様へのフォローアップに力を入れようという事です。これまで、お客様への連絡というと、契約更新時期に更新の確認をさせていただくくらいでした。

ただ、解約するお客様の大半は、「NJSS」を使いこなせていない事が分かりました。「NJSS」には色々な機能があり、色々な使い方ができるのですが、その価値を感じてもらえず、解約になってしまいます。今、3,000社あまりのお客様にご利用いただいていますが、きちんとフォローしていこうと。そのためには単価を上げる必要があります。

高単価のサービスと低単価のサービスがあると、高単価のお客様に関しては手厚いフォロー、低単価のお客様にはあまりコストをかけないという事になるのですが、低単価のお客様はフォローできませんから、価値を感じてもらえず、解約になってしまいます。ですから、単価を上げていかないと、解約率を下げる事ができません。これが「B向けSaaS」と呼ばれる、業界の今のトレンドになってきています。例えば、Sansanさんの名刺管理ソフトとか、セールスフォースさんのツールとか、いわゆるB向けのSaaSビジネスです。我々も、BtoB向けの商材でサブスクリプションモデルになっています。

20/3期、21/3期は先行投資

なるほど・・・。高単価・高付加価値化のために組織とシステム、営業体制とプロダクトを変えないといけないのですね。

星社長 : はい。組織に関しては変えるというよりも強化するという事ですね。マーケティングでお客様を開拓して、インサイドセールスが電話で商談を獲得していきます。その後、フィールドセールスが訪問して契約を取っていく流れになります。契約を取ったお客様にカスタマーサービスがフォローしていく。この体制をきちっと強化していき、各種ツールを入れてKPIで管理できるような体制にするという事です。

また、従来は1カ月のお客様もいれば、半年契約のお客様もいれば、より長期のお客様もいれば、というところでしたが、データを分析していくと、契約期間が短いお客様の解約率が高いことがわかりました。1カ月契約では、「案件がなかったね、効果ないね」、と評価されてしまいますが、これは間違いですから。1年を通して評価していただかないと、継続してご利用いただき、使い込んでいただきたい、という思いがあります。

このため、1年契約よりも2年契約、2年契約よりも3年契約という形で、LTVを求めるような営業努力をしてまいります。短期間で使いたいというお客様を1年以上の契約で獲得する営業努力を、実は前期の後半ぐらいから取り組み始めております。以前は、Webサイトに契約の種類が1カ月契約、半年契約、1年契約の3つを掲載し、年間契約になると単価が安くなるというようなプランでしたが、今は1~3年契約しかご用意していません。契約期間を延ばすので、解約率が改善されたかどうかっていうのは1年以上後でないとジャッジができないので、どうしても今期、来期の2年間、横ばいに近い形になってしまいます。

プロダクトの改修に関してもそうです。比較的大きなシステムになっておりまして、短期間でリニューアルできるようなものではないため、1年という期間をかけてリニューアルをしていきます。今期、来期の販管費の中でもこのシステム開発の部分の人件費が1番大きいです。入札案件のデータが、1,300万案件ぐらいデータベースにはありますから。

高い参入障壁。カテゴリを絞ったビッグデータにOnly Oneの強み

フォローアップを充実させるために人員を増強する必要がありますし、システムをリニューアルするために、開発人員を増やし、外注による開発も増やす必要がある。中期経営計画の達成に向け先行投資が必要と言う事ですね。

それにしても、入札案件のデータが1,300万ですか。すごい資産ですね。これを企業価値に換算したら、どうなるのだろう、と・・・。後発企業が現れたとしても、追いつけませんね。

星社長 : そうですね。そもそも過去の案件自体がもう開示されてないので取れません。我々しか持ってないという状況なので、そういう意味では参入障壁が高いです。我々のサービスの強みは、過去のデータがある事です。去年はこの案件をどの企業がいくらで落札したのか、というのを、過去10 年分見る事ができます。これが大きいです。案件ベースでの検索はもちろん、企業名ベースでも色々調べる事ができます。例えば、株式会社ABCという会社が、この10年間でどんな案件を落札したのか、といった事もわかります。ライバル企業がこういう案件を入札しているとか、落札した等、わかる状況なので、単にこれから出てくる入札情報を調べる事ができるというだけではありません。

22兆円の巨大マーケット。大きな伸びしろ

単に入札の予定がわかる、というだけではないのですね。様々な活用方法があると・・・。入札市場は22兆円の巨大なマーケット。顧客ターゲットとなる落札実績のある企業だけでも約40万社を数える中で、未だ御社の契約社数は3,000社強の約0.8%。省庁の入札に必要な全省庁統一資格保有企業数約7万社を母数にした場合でも、御社の契約社数は約4%。伸びしろがいかに大きいか、という事ですね。しかも、過去の入札データはカテゴリを絞ったビッグデータと言い換える事ができ、他社が追従できない。

星社長 :伸びしろのある市場という意味では、例えば 来年、東京オリンピックがあります。開会式の運営も入札になります。あるいは、ボランティアが着るジャンパーを作ってくださいとか、お弁当を調達しますよとか、掃除業者を入れますよとか、レンタカーを100台借りますよとか。こういうのも全部入札になります。入札には色々な業種・業界の人が参加できるのですが、入札できる案件がある事に気付いていないというケースが多々あると思いますので、機会損失を起こしているはずです。そのような人にとって我々のサービスを使う価値は大きいと思います。入札というのは営業力のない中小企業にとっては、平等で公平な仕組みになっています。そこで知名度とかは関係ありませんから。提案次第、金額次第というところですので、非常に公平です。入札だけで売上を立てているような会社が世の中に沢山あります。

それから人力と機会ですね。結局、このビジネスができているのも、我々に人力リソースがあるからと考えています。そもそも、官公庁の入札情報は画像やPDFで公示されるケースがあります。テキストであれば、機械でクローリングできますが、画像ですと、OCR(光学的文字認識)をかけても精度が悪い。人力でないと情報を集める事ができません。その人力として、我々は約数百名のクラウドワーカーさんを活用していますが、もしクラウドワーカーさんでなく、アルバイトとか派遣とかを活用するとなれば、その数百名分の席を用意して、パソコンを用意して、採用をかけて、労務管理して、交通費を払って、と固定費が莫大になってしまいます。だとすれば、我々はこのサービスを始める事ができなかったと思います。しかし、我々にはクラウドワーカーさんを活用するノウハウがあって、クラウドワーカーさんというリソースもあって、「シュフティ」というサービスがあります。その体制を利用することによって、クラウドワーカーさんの自宅で、クラウドワーカーさんのパソコンで、我々はそこに関しては1円もかける事なく、集めていただいた分の報酬をお支払いする形で情報を収集しています。クラウドワークという労働力がなければ、そもそもできないサービス。逆に言えば、クラウドワークという労働力を活用できているからこそ、実現できているサービスなんです。このビジネスを我々は「CGS」と呼んでいます。クラウドワーカーを活用して初めて可能になるビジネスです。このCGSをたくさん作っていく、一つ一つ伸ばしていく事が我々のビジョンにつながっていくと考えています。クラウドワークという働き方も、どんどん広がっていくでしょう。

数百名のクラウドワーカーの方を管理するにはノウハウが必要なのでしょうね。

星社長 : 難しいです。クラウドワーカーさんといっても1個人ですから。今日は調子が悪いと言って休む方も普通にいますし、連絡がつかなくなってしまう方もいます。なので、そういった方々をどう活用して、無理なく働いていただくか、というのも一つのノウハウです。

(2)ストックビジネスとなる新規CGSの創出・育成

なるほど・・・。わかりました。では2つ目の課題である「ストックビジネスとなる新規CGSの創出・育成」について、お聞きします。新規CGSの創出するうえで、シーズ(種)と言うのでしょうか。新しいサービスの種を、どのようにして見つけてくるのでしょうか。

星社長 : 色々なところからアイデアを収集していますが、一つは社員からのアイデア募集です。毎年、全社員が参加するビジネスコンテストを開催しています。例えば、「NJSS」の営業マンがお客様のところでサービスを説明する際、実はこの情報は裏側で大量の人力を活用して集めています、と言うと大体驚かれます。「これを人の手で集めてるの?」と。すると、「こんな事できないの?」とか、「こういう情報を人の手で集められないの?」とか、その業界が抱える課題解決につながるようなアイデアを、営業先で頂く事があります。

また、我々にはBPOという事業がございます。これは外注をひたすら受ける事業ですが、今どの様なトレンドなのか、どのような外注ニーズがあるのか、例えばデータ入力の案件が増えてきているとか、最近ではスキャンが増えてきているというのがBPOを運営する事でなんとなく見えてきます。そのようなトレンドにはペーパーレスの影響が大きいです。ペーパーレスは、もう十何年前から言われていますが、ようやく今、膨らんできているんです。余談になりますが、そのために、当社は徳島にセンターをつくりました。

こういうCGSが求められているというのが営業マンから上がってきますし、BPO事業を通して感じ取れるものもありますし、社員全員がアンテナを張っています。新規事業部という部署で生まれたのが「fondesk」です。今回中計を作った事で、「fondesk」事業に集中させるため新規事業部は解体しましたが、その発案者がそのまま事業部のプロダクトオーナーになっています。今まで、1年に一つずつ新規CGSを生み出してきましたが、今期以降は生成する部署を一旦止めて、社内で生まれてくるもの、あるいは営業マンがヒアリングしてくるものだけになります。

ただ、「fondesk」というのは電話の受付代行ですよね。大変恐縮なのですが、いまさら電話の受付ですか?と言う・・・。

星社長〇:〇そうですね。もう電話は要らないんじゃないか、という世の中はなっていくと思いますが、ニーズはあります。電話をかけてくる、なんて人の時間を奪う悪質な行為だと声を大にする方も今は増えてきていますよね。そういう世の中になっているからこそ、「fondesk」が受け入れられるようになってきているという背景もございます。ただ、それが10年先か、20年先なのかはわかりませんが、多分、長期的には電話はなくなるので、このサービス自体は形を変えていかなければならないであろうと考えています。例えば、コールセンター業務です。コールセンター業務は大きいマーケットで成長もしています。様々なサービスを提供していますが、その中の小さなマーケットの一つが電話の受付代行だと思います。このコールセンター業務というのは、設備投資産業なんです。地方で、ビルを建てて、何千ブース作って、雇用して、という形で固定費のかかる利益率の低いビジネスです。

御社は、クラウドワーカーを活用した固定費のかからない利益率の高いコールセンター業務をされているという事ですね。

星社長 : 「NJSS」と同じ発想ですね。それをクラウドワーカーさんの家で、クラウドワーカーさんのパソコンでやっていただく事によって、イニシャルコストをかけずに運用できる。 これはスタートアップの会社さんからすごく重宝されておりまして、今かなり利用が広がっています。かかってきた電話はクラウドワーカーさんが受け、誰からどのような内容の電話がきたかを、チャットツールやLineなどで、リアルタイムで送ります。ちなみに弊社も使っています。弊社の代表電話というのは、全部クラウドワーカーさん受けています。弊社の規模感でもすごく有益ですよ。電話番号を電話帳に載せている会社は、かかってくる電話の7割ぐらいが営業電話なんです。不動産投資をしませんか、社長さんはいませんか、みたいな電話が多いのですが、それらに時間が取られなくなると有り難いです。

クラウドワーカーによるコールセンター機能というのでしょうか、それを持つ事も将来的に有効な可能性があるだろうと、考えています。ですから、今は電話番サービスですが、そこからコールセンターという大きなマーケットなど他にもいろいろ展開していく事ができます。

なるほど・・・。可能性がある訳ですね。大きなポテンシャルがあると。

(3)BPO事業の高利益率化

それでは、「BPO事業の高利益率化」についてお聞きします。BPO事業の委託先は、クラウドワーカーさんではなく、国内外の企業が中心ですよね。

星社長 : BPO事業部には100社ぐらいのパートナー企業があって、9割ほどは海外の入力専門会社です。国内の会社さんもありますし、中国、ベトナム、フィリピン、それからブラジルにもあります。オペレーターがいて、専用のマシンがあって、ひたすら入力をする。ただ、クラウドワーカーさんに頼んだ方が合理的な案件もありますから、その時はクラウドワーカーさんを活用しますが、海外の方が圧倒的に楽です。安いという事もありますが、楽なんです。データ入力の業務でクラウドワーカーさんを活用すると、入力精度を上げていかなければいけない。例えば、同じデータをAさんとBさんに渡します。納品されてきたものを合致させて相違点を修正します。我々は前後作業と呼んでいますが、クラウドワーカーさんに発注する手間と上がってきたものを修正する手間だけで非常にコストがかさんでしまいます。入力専門会社にやっていただいた方が楽です。結果としてコストも安くなります。

なるほど・・・。「BPO事業の高利益率化」のためには営業体制や施工体制の見直しが必要で、営業体制の見直しの一環としてアップセル提案に力を入れるとの事ですが。

星社長 : 例えば、このアンケートは1000枚あるので全部エクセルに入力して下さいというような入力業務で見積り依頼を受けたとします。1件いくらで10万円です、みたいな見積もりを出しますが、その会社がなぜアンケートをエクセルに入力するのか、理由があるはずです。つまりその後でDMを送るとか、あるいは、そのアンケートの作り方を工夫されたのかなど、入力業務のその先の提案の余地はいくらでもあります。現在の業務はその発注していただける会社さんの一連の流れの中の、ごくごく一部だけ、弊社をご利用いただいてるという感じだと思います。なのでもう少し、その幅を広げていこうと、DM代行もうちはやりますよと、あるいはシステム開発もやりますよ、という形でプロジェクトの幅を広げてく、受注範囲を広げていく事でアップセルを目指していく、と言う事です。

施工体制の見直しで、徳島スキャンセンターの新規開設と共に、外注先の選定の適正化を挙げていらっしゃいます。外注先の選定の適正化とは、どのような事をされるのでしょうか。

星社長〇:〇例えば、パートナー企業さんに見積もりをお願いする際、「いくらでやって下さい」というように指値でやり取りするようにしています。我々も十何年間BPOをやらせていただいて、相場が分かりますから。その委託先から見積もりをあげていただくのではなく、我々の方からいくらでできますか?というような流れに変える事で、利益率をコントロールできるようになります。

ただ、それをやった場合、委託先、外注先とウィンウィンの関係になるのでしょうか。

星社長 : もちろん、ただ単に叩いて安くやってもらえばいい、という話ではありません。適正な価格でやっていただくという事が重要です。100社ぐらいのパートナー企業さんとビジネスをしていますが、パートナー企業さんはそれぞれオペレーターを抱え固定費をかけていますから、仕事がない時とある時で波があると会社運営しづらくなります。閑散期に安くやっていただく事で、ウィンウィンになります。

なるほど、そういう事ですか。BPO事業では、前期8億円だった売上を中期経営計画最終年度の24/3期に12億円に引き上げる計画です。19/3期比50%の増収と伸びは大きいのですが、12億円とは少し控えめではありませんか。

星社長 : そうですね。BPOもコールセンターと同じようにものすごく大きなマーケットがあります。BPOと一言で言っても、幅広いですから。ただ、残念なことにBPO業界の利益率って2、3パーセントと1桁台の前半なんです。我々はそこを目指している訳ではありません。高収益な事業をつくっていくというのを一つの軸にしていきたいと考えていますから、BPOの中でも高収益になるものを受けていく。BPOの中でトップラインを伸ばそうというのは比較的簡単です。ただ、利益率がものすごく下がっていく。なので、この計画を見ていただくと分かると思いますが、トップラインも伸びますが、何よりも利益率です。EBITDA率(EBITDA/売上高)が12%から23%に伸ばしていくことを目標にしています。これはかなりチャレンジングな計画になっております。

単なる売上の増加や事業拡大ではなく、また、収益を改善させるだけでもなく、収益性を改善させながらの売上を増加させるという事ですね。大きなマーケットがあるのだから、売上を増やすだけなら、それほど難しくないが・・・、と。分かりました。

最後に、クラウドソーシング事業ですが、こちらはCGSのためのプラットフォームという事で、利益には必ずしもこだわらず、その機能の強化に力を入れるという事ですね。

星社長 : そうですね。CGSを運営するために必要な土台の役割という位置付けですので、EBITDAでマイナス1.2億円(19/3期)となっております。これはCGSのための必要経費みたいなところです。「シュフティ」は一般に公開しておりますので、弊社以外の一般の企業さんにもご利用いただいておりますが、1番のヘビーユーザーは我々です。我々だけで3分の1ぐらいで、3分の2は一般の企業さんによるご利用になっています。流通額は売上の10倍あります。売上は手数料ベースですから。今はクラウドワーカーさんから頂く10%の分が大半です。クラウドソーシングで儲けようとすれば手数料を上げてくしかありません。他社さんは料率がもう少し高いようですが、我々は、それよりもクラウドワーカーさんが集まった方がいいので、手数料を低めに設定をしてクラウドワーカーさんの満足度を上げる路線でいっています。

クラウドワーカーさんの満足度を上げると言う事は、ビジョンの中で謳っている“『人のチカラ』を活用できる仕組みをつくり”の原点ですね。

5-2.投資家へのメッセージ

20/3期の業績もそうですが、来期以降も含めて中期経営計画は保守的な印象ですね。ただ、5年間という比較的長い期間のご計画ですから、現状では24/3期の計画達成を云々する事は難しい。ですから、初年度が大切だと思います。初年度の結果次第で達成確度が高まり、皆さんの期待も高まってくると思います。

星社長 : おっしゃる通りです。我々にとって何が難しいかと言うと、トップラインを、数字を達成する事もそうなのですが、これだけ今回投資しますので、それをやりきるのも結構大変です。投資したお金を無駄なものに使うつもりはありませんが、効果があるものにきちっと使い切れるかどうかが重要になってきます。社員も今年だけで一気に増やすのでその分の費用もかかります(130名→177名)。さらに採用って水物なので、必ずしも活躍してくれる人だけが採れるとも限りません。計画している対策を、この新しいメンバーを含めてやりきれるのかどうかといったところが一番のテーマです。

(1)株主還元について

ものすごく、冷静に見ていますね。お話を聞いていて、興味は尽きないのですが、そろそろ頂いたお時間がきたようです。株主還元については、資料にもありましたが、当面は先行投資の余地が大きい事と現状では会社法上の配当可能利益が少ないため配当は控えると。24/3期以降の初配を目指すという事ですね。

星社長 : 利益剰余金が今期の赤字でマイナスになってしまいますので、出したくても出せないという状況です。ただ、4年目で利益剰余金がプラスになってきますから、中期経営計画が終わった時点では、検討の余地が出てきます。基本的には上場もしていますから、株主還元をきちんとしていきたいと思っています。

(2)投資家へのメッセージ

期待しています。それでは最後に投資家の皆さんにメッセージをお願いできますでしょうか。

星社長 : 決算発表と共に株価が半減してしまいました。先ずは株主の皆様の期待を裏切ってしまった事を深くお詫びいたします。今回、初めて中期経営計画を策定し、公開させていただきました。この中期経営計画は、「短期的な利益追求ではく、積極的に投資を実行し、さらなる成長と中長期的な企業価値の向上を図る」という当社のビジョンに基づくものです。また、中期経営計画でお示した数字につきましては、絶対にやり遂げなければならない、という認識の下で作成したものです。この数字をやり遂げた上で、いかに上乗せできるか、が株主の皆様の期待に応えていくところであると考えています。ただ、そのためには何よりも今期の計画の達成が重要になってきます。四半期ベースでの数字も開示させていただきますので、進捗具合をご確認いただければと思います。期待を裏切ってしまった、という思いがありますので、それを挽回できるように、中期経営計画の各年度で結果を積み重ねていきたいと考えております。こうした点にご理解を頂き、引き続きご支援を賜りますよう、よろしくお願い申し上げます。

長期間にわたり、丁寧でわかり易いご説明を頂き有難うございました。主力事業である「NJSS」の、参入障壁、巨大なマーケット、御社の成長余地、といった強みがよくわかりました。また、新規CGSを生み出す企業風土やBPOのポテンシャルも興味深いものでした。星社長と株式会社うるるの益々のご活躍とご発展をお祈り申し上げます。

6.今後の注目点

17/3期に営業損益が2.4億円の黒字に転換し、18/3期3.9億円、19/3期4.2億円と営業利益を順調に伸ばしてきただけに、20/3期の業績予想は意外だった。しかし、社長インタビューでの、各事業の冷静な現状分析と、具体的な施策やポテンシャルについての説明は中長期的な同社に対する期待を高めるものだった。20/3期は3.8億円の営業損失予想だが、売上を保守的な見通しにとどめる一方、営業損失の要因となる販管費はかなりの余裕を持たせているようだ。先行投資が無ければ、今期は前期以上のEBITDAを獲得できるはずだが、現在の株価は、前期のEBITDAを基にした株価EBITDA倍率で8.9倍と割安な水準にある。

もっとも、注目すべきは、目先の利益よりも、本質的な部分である。具体的には、同社のビジネスのユニークさであり、日本が抱える労働力不足という課題と、そのために新たに生まれるであろうマーケットを担うポジションにいる事。“『人のチカラ』を活用できる仕組みをつくり、今までにない便利なサービスを世の中に提供する事で社会に貢献していく”、という同社のビジョンは、2015年9月の国連サミットで採択された「持続可能な開発のための2030アジェンダ」に記載されている持続可能な開発目標(SDGs)の「成長・雇用」や「イノベーション」に通じるところがある。“『人のチカラ』を活用できる仕組みつくり”の進捗にも注目していきたい。

参考:コーポレート・ガバナンスについて

◎組織形態及び取締役、監査役の構成

| 組織形態 | 監査役会設置会社 |

| 取締役 | 8名、うち社外2名 |

| 監査役 | 3名、うち社外2名 |

◎コーポレート・ガバナンス報告書(更新日:2019年06月26日)

基本的な考え方

当社を含むうるるグループは、「人のチカラで 世界を便利に」をコーポレート・ビジョンとしており、コーポレート・ガバナンスを「コーポレート・ビジョンの達成を通じ、持続的な成長を実現するための基盤」と位置づけています。

コーポレート・ガバナンスの実践・強化により経営の透明性・公正性・迅速性の維持・向上を図り、「お客さま」「取引先」「社員」「株主」「社会・地球」という全てのステークホルダーとの対話を通じて、中長期的な企業価値および株主価値の最大化に努めます。併せて、社会の公器としての責任を果たし、各ステークホルダーへの価値の分配の最適化をめざします。

<コーポレートガバナンス・コードの各原則を実施しない理由>

当社は、コーポレートガバナンス・コードの「基本原則」を全て実施しております。

参考:CSRの取組み

うるるグループCSR基本方針

うるるグループ(以下、うるる)は企業理念である『世界に期待され 応援される企業であれ』に基づき、企業ビジョンである『人のチカラで世界を便利に』の実現のために、今までに無い新たな価値を提供し、クラウドワーカー・お客様・社員・社会その誰もが笑顔でいられるような世の中を目指しています。このような世の中を実現するために、うるるの社員一人ひとりが社会の課題に真摯に向き合い、社会貢献活動に積極的に関わってまいります。

クラウドワーカーに対し

時間や場所に捉われない新たな働き方を通じ、報酬の提供だけでなく、生きがいややりがいを届けることで、物・心ともに豊かな生活を実現いたします。

お客様に対し

クラウドワーカーという新たな労働力を活用し、今までにない価値を提供することで、すべてのお客様の課題の解決に貢献いたします。

社員に対し

うるるを自己実現の場として活用してもらい、社員とその家族の生活を豊かにします。

また、雇用を生み出すことで、社会や経済の発展に寄与いたします。

社会に対し

『人のチカラ』を活用できる仕組みをつくり、今までにない便利なサービスを世の中に提供することで、社会に貢献していきます。

また、責任ある社会の一員として、健全な経営と事業活動、また社会貢献活動を実施することで、社会や経済の発展に寄与いたします。