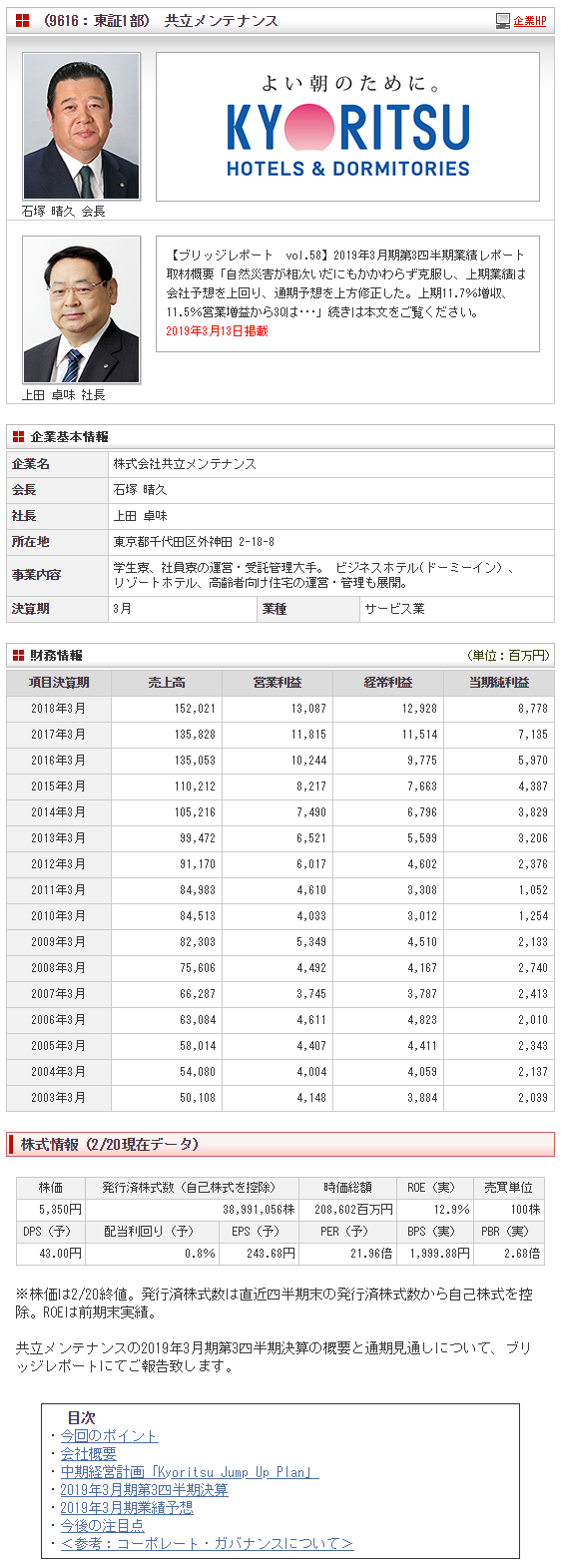

(9616:東証1部) 共立メンテナンス 自然災害の影響克服し増収増益

| 今回のポイント |

|

・19/3期3Q累計は、前年同期比13.9%増収、17.7%経常増益。寮事業では期初稼働率は前期比減となったが、一時的な要因によるもので、期中に取り戻している。3Qは学生寮事業・社員寮事業共に増加傾向。ホテル事業では、7~9月に自然災害の影響を受けたものの、RevPARについてはドーミーインは回復が早く上昇基調が続いている。リゾートホテルも立ち直りに時間を要したが、3Qには上昇に転じた。・通期予想に修正はなく19/3期は8.3%増収、7.5%経常増益を見込む。尚、11月の上期決算発表時には自然災害による影響を克服し、主力事業である寮事業、ホテル事業が安定的に成長したことに加え、不動産流動化の推進も寄与した結果、各利益を上方修正した。配当は年43.0円(うち上期20.0円)を予定しているが、通期の結果をもって、増配の余地があると思われる。

・上期11.7%増収、11.5%営業増益から3Qは13.9%増収、17.9%営業増益と、自然災害の影響も軽微となり、成長の勢いは増している印象。また、3Q累計の通期予想に対する進捗率は売上高で75.3%、経常利益で84.6%。前年同期実績ベースのそれぞれ71.5%、77.2%を大きく上回っており、通期予想は明らかに保守的。来期は、ホテル事業において今期発生した自然災害の反動も考えられる。中長期的には2020年の東京オリンピックに加えて2025年には大阪万博が決定、見通しもより明るくなった。 |

| 会社概要 |

|

“ライフステージにおける様々な場面での「食」と「住」さらに「癒し」のサービスを通じて、広く社会の発展に寄与する”と言う経営方針の下、「現代版下宿屋」(食事付きの寮の運営)を中心にした寮事業、「温泉感覚を取り入れた大浴場」と「美味しい朝食」といった寮事業のノウハウを活かしたホスピタリティ重視のビジネスホテルや「リーズナブルで質の高いリゾートライフ空間の創造と提供」をテーマに掲げたリゾートホテルのホテル事業、オフィス(事務所)・レジデンス(住居)のビルメンテナンス、ビル賃貸及び賃貸代行、駐車場運営等の総合ビルマネジメント事業、外食やレストラン運営受託のフーズ事業等を展開。知名度と実績で他社を凌駕する主力の寮事業を安定収益源とし、ホテル事業の育成により成長を加速している。

事業の種類別セグメントと売上構成(18/3期)は次の通りである。

【沿革】 |

| 中期経営計画「Kyoritsu Jump Up Plan」 :18/3期~22/3期の5ヶ年計画 |

|

18/3期からスタートした新中期経営計画「Kyoritsu Jump Up Plan」 は初年度から好調に推移している。計画を大きく上回って進捗しているため、いくつかの軌道修正をしながら進展している。(1)「Kyoritsu Jump Up Plan」骨子

名称「Kyoritsu Jump Up Plan」 基本方針 期間 2017年4月~2022年3月 定量目標 年平均10%以上の利益成長

将来の環境変化に打ち勝つ強固な事業基盤を早期に構築するため「顧客第一」を再認識し、顧客からのさらなる信頼を得ながら、「先行的開発」を実施する方針。 (2)顧客満足度向上のための重点施策 *人材の安定的確保・・・採用力の更なる強化に加え、定着(離職防止)の促進。

18/3期は留学生38名を採用。外国籍の採用人数に制限はなく、優秀な人材なら積極的に採用する。 2.寮事業

3.ホテル事業

訪日外客数は16年2,404万人、17年2,869万人、18年は3,119万人と、政府が目指す20年4,000万人も射程圏内に入ってきた。こうしたことを背景に稼働率、客室単価とも好調に推移しており、RevPARは中期計画の想定を上回って推移している。 その他施策 (3)開発計画

(4)定量目標の見通し

(5)財務方針 (6)目標配当性向 (7)自社サイトを活性化させ、チャネルコストの削減を目指す

|

| 2019年3月期第3四半期決算 |

前年同期比13.9%の増収、同17.7%の経常増益 前年同期比13.9%の増収、同17.7%の経常増益売上高は前年同期比13.9%増の1,238億86百万円。 当第3四半期累計期間における同社を取り巻く環境は、大学への進学率の上昇や訪日外国人旅行者数が18年に3,000万人を突破し需要の続伸などが見られた一方で、6月以降大阪府北部地震、西日本豪雨、北海道胆振東部地震のほか、相次ぐ大型台風の発生など予期せぬ自然災害に見舞われた。こうした中、全社を挙げて自然災害を早期に克服し、中期経営計画の骨子である「顧客満足度の向上」及び「開発の先行的実施」を着実に推進した。 利益面では、開業準備費用等約13億20百万円や、お客様満足度向上のための大規模リニューアル費用約2億40百万円の発生などがあったものの、不動産流動化による利益もあり増収・増益となった。営業利益は前年同期比17.9%増の120億44百万円、経常利益は同17.7%増の117億56百万円、親会社株主に帰属する四半期純利益は同19.7%増の79億73百万円と過去最高益を更新した。

営業利益率は前年同期比0.3ポイント上昇し9.7%。寮事業、ホテル事業とも低下した半面、その他の事業におけるデベロップメント事業の不動産流動化に伴う大幅増益が利益率向上に貢献した。 寮事業

ホテル事業 ドーミーイン(ビジネスホテル)事業

リゾート(リゾートホテル)事業

その他の事業

第3四半期末の総資産は前期末比15億83百万円減の1,893億45百万円となった。主な要因は、現預金及び建設仮勘定の減少などによるもの。負債は同77億21百万円減の1,113億68万円となった。主な要因は、仕入債務、社債の減少などによるもの。純資産は同61億38百万円増の779億77百万円となった。主な要因は、利益剰余金の増加などによるもの。 |

| 2019年3月期業績予想 |

前期比8.3%の増収、同7.5%の経常増益予想 前期比8.3%の増収、同7.5%の経常増益予想通期予想に修正はなく、売上高が前期比8.3%増の1,646億円、経常利益は同7.5%増の139億円を計画する。尚、自然災害による影響を克服し、主力事業である寮事業、ホテル事業が安定的に成長したことに加え、不動産流動化の推進も寄与する結果、11月の上期決算発表時に各利益を上方修正している。 寮事業では、期初稼働率が前年比0.6 ポイント減の97.7%となったが、これは新規学校の専用寮の竣工時期に伴う一時的な空室発生等によるものであり、期中に契約数が増加している。 ホテル事業では、中期経営計画達成に向け開発を加速させる。 配当は年43.0円(うち上期20.0円)を予定している。尚、通期予想を達成すれば配当性向は17.6%にとどまる。通期の結果をもって、増配の余地があると思われる。 |

|

| <参考:コーポレート・ガバナンスについて> |

<基本的な考え方> 当社は、創業以来「顧客第一を会社の心とする」を経営理念として、「食と住のサービスを通じ、広く社会の発展に寄与する」ことを経営方針としております。また、永続的発展と長期的な株主利益の最大化を目指すため、コーポレート・ガバナンスの充実が不可欠と考え、経営の意思決定の迅速化、経営の監督機能の強化、説明責任の重視・徹底、迅速かつ適切な情報開示等を行っており、透明性、健全性等を確保することが重要な経営課題であると認識しております。 また、当社は会社法に基づく機関として、株主総会、取締役会、監査等委員会、会計監査人を設置しており、これらの機関のほかに、コンプライアンス委員会、グループ経営情報交換会を設置しております。 <コーポレート・ガバナンス・コード各原則の実施について>

|