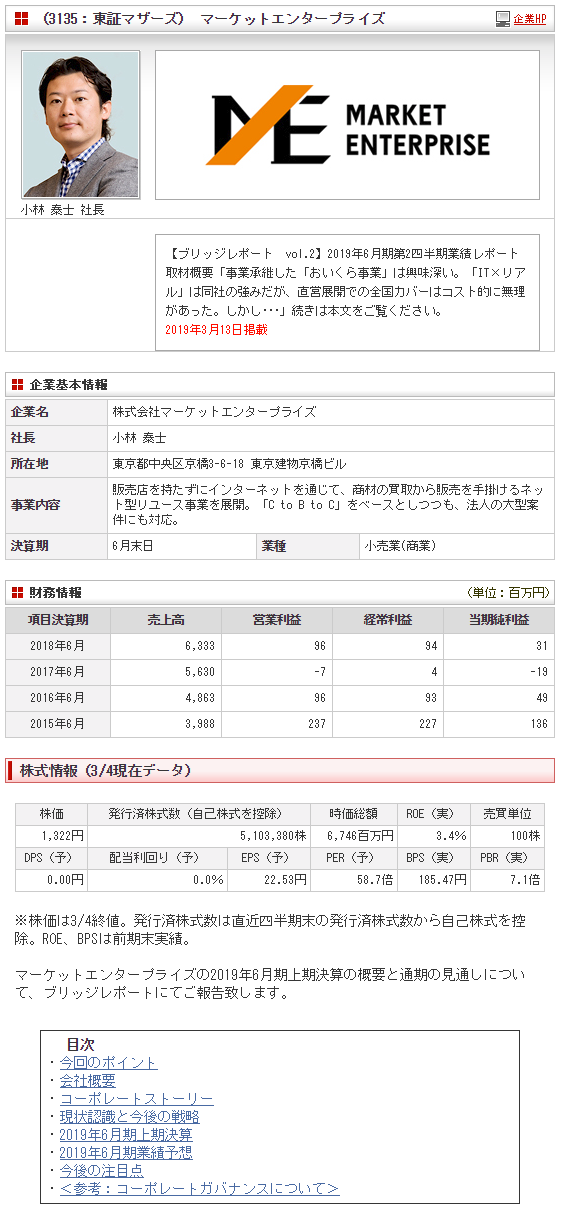

(3135:東証マザーズ) マーケットエンタープライズ 増収増益 リアルと専門的商品の展開

| 今回のポイント |

|

・19/6期上期は前年同期比31.5%の増収、営業利益1億50百万円(前年同期は5百万円の利益)。リユースセンターの増設効果による買取商圏の拡大に加え、農機具、建機、医療機器といった専門性が高い商品への新規展開、更には、メディアの収益化や子会社による通信領域のサービスの好調もあり、売上が増加。収益性の高い上記ビジネスの伸長により、営業利益率も大きく改善した。

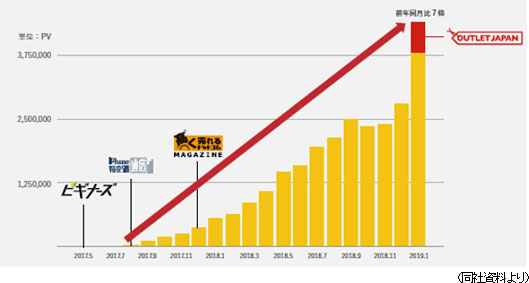

・上方修正された通期予想は前期比27.3%の増収、同153.9%の営業増益。売上面では、農機具の買取販売、通信領域のサービス、メディア運営の収益が想定を上回るペースで拡大しており、利益面では、下期は将来収益に向けた投資を継続するものの、増収効果で販管費率が想定を下回る見込み。尚、消費者と全国のリユースショップをマッチングするメディアであり、約1,400店の加盟店舗(リユースショップ)を抱えるリユース総合情報サイト「おいくら(https://oikura.jp/)」を、(株)プロトコーポレーションから承継し運用を開始した。 ・既存のリユース分野の持続的な成長と生産性向上で事業基盤を強化すると共に、農機具、建機、医療機器等のBtoB(法人・小規模事業者向け)リユースとメディアで成長を加速させる考え。順調な立ち上がりとなったBtoB では、更なる業容拡大に向け、EC 化率が低く、グローバル需要のある市場に積極的に進出していく。メディアもページビュー(PV)が伸びている(2019年1月は前年同月比7倍に拡大)。同社のメディアは、特定分野に絞ったバーティカルメディア戦略(局地戦)を特徴としており、対象層と分野を拡大させつつ、この戦略を推進していく考え。 |

| 会社概要 |

|

販売店を持たずにインターネットを通じて、商材の買取から販売を手掛けるネット型リユース事業を展開。「CtoBtoC」をベースとしつつも、法人の大型案件にも対応。商品ジャンル毎30種の買取専門サイトを用意し、コンタクトセンターで事前査定を行い、買取価格や買取方法を提案する。出張、宅配、店頭(リユースセンターへの持ち込み)の3つの買取方法が用意されており、買い取った商品は全国10カ所に展開するリユースセンターで管理し、販売は、「ヤフオク!」、「Amazon」、「楽天」、「eBay」といった主要Eマーケットプレイスや2015年9月に開設した自社ECサイト「ReRe」を通して行っている。 グループは同社の他、MVNO(仮想移動体通信)事業を展開する連結子会社(株)MEモバイルがある。  【企業理念“Win Winの関係が築ける商売を展開し、商売を心から楽しむ主体者集団であり続ける”】

売り手にとっての売却価格(買取価格)の不透明感、買い手にとっての購入した商品に対する不安。リユース品の売買には、こうした不安が常につきまとうが、買取商品の事前査定や販売商品への保証サービス等、各種サースの拡充によって不安を払拭すると共に、顧客に対して安心感・信頼感を提供してきた。このため、買取・販売のための店舗は持たないが、顧客満足度を高めるために不可欠なコンタクトセンターとリユースセンターの整備と拡充には力を入れている。コンタクトセンターで手軽に事前査定を受ける事ができ、買取りも、宅配や店頭買取であれば自分のペースで行う事ができ、出張買取であれば、全国10カ所に展開するリユースセンターが迅速に対応してくれる。この事が業容拡大の原動力となっており、ベースにあるのが、「Win Winの関係が築ける商売を展開し、商売を心から楽しむ主体者集団であり続ける」という経営理念である。 【強み】

強みは、一気通貫のフルフィルメントセンターによる全国均一なサービス、高価買取・低価格販売を実現するローコスト運営、そして、IT×リアルによる利便性に優れ、かつハートフルなサービスである。 一気通貫のフルフィルメント(仕入から在庫管理、受注販売管理、配送に至る一連の流れ)による高いコンバージョン率の実現

商材の事前査定や買取方法をナビゲートするコンタクトセンター、宅配・出張・店頭のいずれかによる買い取り、全国(札幌、仙台、埼玉、東京、西東京、横浜、名古屋、大阪、神戸、福岡)10カ所に展開しているリユースセンターにおける商品メンテナンス、インターネット販売、更には販売後のコールセンター対応まで一貫したサービスを提供する事で、買取依頼から実際の買取に至るコンバージョン率を高めている。 高価買取・低価格販売を実現するネット型リユースによるローコスト運営

店舗を持たないネット型リユース業のため店舗運営費が発生せず、「高価買取」、「低価格販売」として店舗運営費分を利用者に還元できる。加えて、在庫を自社開発のシステムで一元管理すると共に販売サイトを多様化する事で、効果的な集客・販売による高い在庫の回転を実現している。 IT×リアルによる利便性とハートフルなサービスの実現

ITシステムは全て自社開発し、査定のための商品データベースを一元管理している。このため、買取価格は、対象商品のこれまでの落札価格のデータベースを基に確実に売れて利益の取れる価格が設定され、査定の際、この買取価格が売却希望者に迅速に伝える体制が構築されている。 商品は自社サイトの他、多くのマーケットプレイスに同時に出品されるが、落札されたら在庫が連動して消去され、売れない場合は更に値下げして売る、というオペレーションが自動化されている。 加えて、顔の見えないインターネットでの取引に不安を感じる利用者に配慮して、コンタクトセンターでの事前審査(業界初)やリユースセンターでの出張買取等、安心して利用できるようにリアルによるサービスが用意されている。 同社は、「IT×リアル」によって、自社開発である最先端「IT」の利便性と、人が提供するサービスである「リアルオペレーション」を同時に実現する事で、独自性かつ優位性を実現している。また、一点一点異なる商品の膨大なデータベースを一元管理して運用する「IT×リアル」の強みを活かして、農機具、建機、医療機器等、新たなビジネスにチャレンジしている。  |

| コーポレートストーリー |

|

「マーケットエンタープライズ」という社名の由来はMARKET(市場)+ ENTERPRISE(冒険的創出)。同社はリユースを核とした最適化商社を目指し、様々な事業を展開している。同社の定義によると、最適化商社とは、賢い消費を望む消費者に様々な選択肢を提供できる会社。そして、同社が考える賢い消費者とは、「絶対的価値と相対的価値を意識した消費者」である。 【賢い消費者 - 消費者の価値観の変化 -】

・リユース品に対する抵抗感の変化 ・所有による満足から使用による満足へ ・自分に合ったものを求める消費スタイルに ・換金ニーズが最も高く、再販価値を意識する消費者の増加期待 リユース品に対する抵抗感の変化

消費者庁「平成29年度消費者意識基本調査」によると、リユース品の使用に関する質問で、「リユース品を使用したい・場合によってはリユース品を使用してよい」の回答が、15~19歳では85.0%を占め、20~29歳84.0%、30~39歳83.7%、40~49歳79.2%。総じて80%を超えており、リユース品に対する抵抗感がなくなっている事がわかる(年齢が上がるにつれ「リユース品は使用したくない」が増え、80歳以上では「リユース品は使用したくない」が50.2%を占めた)。  所有による満足から使用による満足へ

野村総合研究所「生活者1 万人アンケート(8 回目)にみる日本人の価値観・消費行動の変化」によると、A「レンタルやリース(お金を出して物を借りること)を使うことに抵抗はない」とB「自分の使うものは、なるべく買って自分のものにしたい」の二者択一で、“どちらの価値観に近いか”、という問いに対する回答を1985年と2018年で比較したところ、全ての年齢層で、『Aに近い』と回答する割合が上昇しており、特に40歳以上で上昇が顕著だった(20~24歳:34%→42%、55~59歳:12%→38%、60~64歳:8%→34%、65~69歳:6%→26%)。  自分に合ったものを求める消費スタイルに

同じく、野村総合研究所「生活者1 万人アンケート(8 回目)にみる日本人の価値観・消費行動の変化」によると、消費価値観に関する質問において、2000年には50%を占めた「とにかく安くて経済的なものを買う」が2018年には34%に低下する一方、40%だった「多少値段が高くても品質の良いものを買う」が44%に、23%だった「自分のライフスタイルにこだわって商品を選ぶ」が32%に、それぞれ上昇した。  換金ニーズが最も高く、再販価値を意識する消費者の増加

消費者庁「平成29 年度消費者意識基本調査」によると、不要品をリユースに回した(い)理由は何ですか?という問いに対して、最も多かった回答が、「少しでもお金にしたいから(34.8%)」だった(次いで「もったいなくて捨てられないから(26.6%)」)。 同社が考える賢い消費者とは、「絶対的価値と相対的価値を意識した消費者」である。絶対的価値とは“自分にとって満足度の高い買い物ができるかどうか”であり、相対的価値とは“世間から見た価値(再販価値)があるかどうか”。これまでは相対的価値を意識する消費者は少数だったが、昨今、その層が拡大している。   また、賢い消費者が対象とする商品も、不動産・金融商品等の投資商品から、貴金属・美術品・自動車といった高額商品、ブランド・家電・楽器・カメラといった趣味・嗜好品、更には一般商品へと対象の裾野が広がっている。手軽に検索・価格比較ができるスマートフォンの爆発的普及が賢い消費者層の拡大に寄与している。   【事業ポートフォリオの構築・整備】

同社は、賢い消費者を取り込むべく、事業ポートフォリオの構築に取り組んでいる。事業ポートフォリオの構築に必要な要素は、“プラットフォーム”、“取引商材・方法”、“情報提供メディア”、“IT”である。“プラットフォーム”、“取引商材・方法”、“情報提供メディア”、については整備が進んできた。引き続き各要素の拡充と整備に取り組むと共に、“IT”での取り組みとして、データドリブン(データの分析と活用)やマーケティングに力を入れていく。 “取引商材・方法”

2008年に“取引商材・方法”として、商品ジャンル毎にカテゴライズされた「高く売れるドットコム」をリリースし、個人向け一般商材の買取サービスを開始した。その後、買取実績を積み上げ、2015年から2016年にかけて、販売サイト「ReRe」のリリースやMVNOなど通信系商材を販売を行う(株)MEモバイルを設立した。 “情報提供メディア”

2017年には、宅配レンタルサービス「ReReレンタル」や法人向けの専門商材を扱う「中古農機具買取サービス」を開始した他、“情報提供メディア”として、これまでの買取実績・データを基に、売却や処分の際に知っておくと役に立つ情報を提供する「高く売れるドットコムマガジン」、楽器、カメラ、ドローンにアウトドアなど様々な趣味を始めたい方たちのために商品の選び方やハウツーの紹介サイト「ビギナーズ」、iPhone、格安SIM、Wi-Fi、WiMAXなどインターネット通信サービスに関する最新情報の提供や利用者の疑問や悩みを解決するサイト「iPhone格安SIM通信」を立ち上げた。 “プラットフォーム”

2018年には、「中古建機買取サービス」や「中古医療機器買取サービス」を開始し、2019年に入ると、国内最大級のアウトレットモール情報メディア「OUTLET JAPAN」を事業譲受した他、“プラットフォーム”として、(株)プロトコーポレーションから、リユース総合情報サイトを運営する「おいくら事業」(後述)を会社分割により承継し、マーケットプレイス事業を開始した。 今後、「IT」での取り組みとして、“プラットフォーム”、“取引商材・方法”、“情報提供メディア”の各要素を通して得られるデータを活かして、データドリブンマーケティングに力を入れていく。 「おいくら事業」の概要

この事業で運営するリユース総合情報サイト「おいくら(https://oikura.jp/)」は、消費者と全国のリユースショップをマッチングするメディアであり、不用品の買取価格を一括比較できる日本最大級のサイト。買取依頼に対応する約1,400店舗(リユースショップ)の加盟店ネットワークを有する事も特徴だ。 同社は全国の消費者から、月間40,000件の買取依頼を受けているが、地域的制約・商材的制約等から同社が対応できず、結果として買取依頼を断らざるを得ない案件が一定の割合で発生している(月間約15,000件)。こうした案件への対応・収益化については、かねてからの課題であったが、事業承継により獲得した加盟店ネットワークを活用する事でより広範な顧客ニーズへの対応が可能になるとともに機会損失の極小化による収益性の向上ができるようになった。  |

| 現状認識と今後の戦略 |

|

2018 年リサイクル通信によると、2016年のリユース市場規模は17,743億円。2,009年からの7年間の年平均成長率は7%と安定成長が続いており、2020年には2兆円市場に拡大するとみられている。ただ、リユース市場を、「ネット型リユース+CtoC(個人間取引)」とリアル店舗による来店型リユースに分けて市場動向をみてみると、「ネット+CtoC」が2014年から2016年にかけて年率18%の成長であるのに対して、リアル店舗による来店型リユースは同2%のマイナスと縮小傾向にある。 市場が縮小傾向にあるリアル店舗による来店型リユース市場だが、経済産業省「商業統計」を基にした同社資料によると、来店型中心のリユース事業者数は増加しており、店舗間・事業者間での買い取り競争の激化、ひいては各店舗・事業者が買取案件を求めている状況が推測される。リユース総合情報サイト「おいくら」の加盟店(リユースショップ)も同様の状況にあると思われ、「おいくら」の運営主体が、月間40,000件の買取依頼を受けている同社に代わった事は朗報だ。おいくらの買取依頼数月間12,000件に加え、同社が対応できない依頼約月間15,000件が加わり、買取機会を増やす事ができる。既に説明した通り、同社にとっても、加盟店(リユースショップ)に対応を依頼する事で商機ロスを減らす事ができる。 また、おいくらが加わることで、同社に寄せられる買取依頼数は年間で600,000件を超える。業界屈指のデータ量と言う事ができ、今後、同社が促進するデータドリブンマーケティング(データを総合的に分析し、企画立案に生かすマーケティング手法)の強化につながると考える。   持続的拡大と生産性向上で事業基盤を強化し、BtoB・メディアで成長を加速

既存のリユース分野の持続的な成長と生産性向上で事業基盤を強化すると共に、農機具、建機、医療機器等のBtoB(法人・小規模事業者向け)リユースとメディアで成長を加速させる考え。 順調な立ち上がりとなったBtoB では、更なる業容拡大に向け、EC 化率が低く(⇒個人間取引が難しい)、グローバル需要のある市場に積極的に進出していく考えで、投資を拡大させていく。メディアもページビュー(PV)が伸びており、2019年1月のPVは前年同月比7倍の440万PVに達した。フリマアプリやネットオークション等主要4 サイトの端末の取引数、取引価格を一覧比較できる中古スマートフォン相場検索サービス(2018年9月リリース)等、施策が着実に成果をあげている。同社のメディアは、特定分野に絞ったバーティカルメディア戦略(局地戦)を特徴としており、対象層と分野を拡大させつつ、この戦略を推進していく考え。    |

| 2019年6月期上期決算 |

前年同期比31.5%の増収、営業利益が前年同期の5百万円から1億50百万円に拡大

売上高は前年同期比31.5%増の38億32百万円。前期に開設したリユースセンター2拠点(西東京、札幌)の寄与による買取商圏の拡大に加え、農機具、医療機器といった専門性が高い商品への新規展開、更には、オウンドメディアの収益化や子会社(株)MEモバイルが展開する通信領域(カシモ:中古端末×格安SIMのMVNO事業)の伸長等が増収要因となった。 営業利益は前年同期の5百万円から1億50百万円に拡大した。原価率が0.7ポイント上昇したものの、増収効果で売上総利益が同29.2%増加し、人員増強に伴う人件費の増加や新規ビジネス関連の投資、更には前期に開設したリユースセンターの地代家賃等による販管費の増加を吸収した。   上期末の総資産は現預金、売掛金増などで前期末比4億1百万円増の22億30百万円。事業の拡大による売上債権やたな卸資産の増加等で運転資金が増加したこと、1月以降に支払い予定のおいくらなどの買収資金手当てのため、長期借入金の積み増しを行った。自己資本比率45.4%(前期末51.7%)。  前期に開設したリユースセンター2拠点の寄与による買取商圏の拡大や、農機具・建機・医療機器といったBtoB事業の順調な立ち上がりで、リユース事業の生命線である在庫(受注産業の受注残に相当)が増加したため、運転資金が増加した。  |

| 2019年6月期業績予想 |

上方修正された通期予想は前期比27.3%の増収、同153.9%の営業増益

好調に推移した上期決算を反映させると共に、下期の見通しを引き上げた。売上面では、農機具の買取販売、通信領域のサービス、メディア運営による収益が想定を上回るペースで拡大しており、利益面では、下期は将来収益に向けた投資を継続するものの、増収効果で販管費率が想定を下回る見込み。  |

|

| <参考:コーポレートガバナンスについて> |

◎コーポレート・ガバナンス報告書 更新日:2018年10月9日

基本的な考え方 当社は、「Win Winの関係が築ける商売を展開し、商売を心から楽しむ主体者集団で在り続ける」という創業以来の経営理念を常日頃より体現すべく、公正で透明性が高く、迅速で効率的な経営に取り組むことを基本的な考えとしております。その実現のため、少数の取締役による迅速な意思決定及び役員相互間の経営監視をはじめとした組織全体でのコンプライアンスの徹底、ディスクロージャーの充実等により、株主の皆様やお客様をはじめ、取引先、地域社会、従業員等各ステークホルダーと良好な関係を築き、長期的視野の中で企業価値の向上を目指すべく経営活動を推進しております。 <コーポレートガバナンス・コードの各原則を実施しない理由>

当社は、コーポレートガバナンス・コードの基本原則を全て実施しております。 |