アイリッジ(3917) 通期目標達成に向けて順調に進捗

|

小田健太郎 社長 |

株式会社アイリッジ(3917) |

|

|

企業情報

|

市場 |

東証グロース市場 |

|

業種 |

情報・通信 |

|

代表取締役社長 |

小田健太郎 |

|

所在地 |

東京都港区麻布台1-11-9 BPRプレイス神谷町10F |

|

決算月 |

3月 |

|

HP |

https://iridge.jp/ |

株式情報

|

株価 |

発行済株式数(期末) |

時価総額 |

ROE(実) |

売買単位 |

|

|

454円 |

7,582,954株 |

3,442百万円 |

-42.8% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

0.00円 |

– |

9.44円 |

48.1倍 |

298.25円 |

1.5倍 |

*株価は11/14終値。発行済株式数、DPS、EPSは25年3月期第2四半期決算短信より。ROE、BPSは前期実績。

業績推移

|

決算期 |

売上高 |

調整後営業利益 |

営業利益 |

経常利益 |

当期純利益 |

EPS |

DPS |

|

2021年3月(実) |

4,363 |

– |

113 |

122 |

12 |

1.88 |

0.00 |

|

2022年3月(実) |

5,423 |

– |

342 |

340 |

255 |

36.51 |

0.00 |

|

2023年3月(実) |

5,418 |

– |

378 |

389 |

175 |

24.91 |

0.00 |

|

2024年3月(実) |

5,712 |

-10 |

-91 |

-87 |

-1,156 |

-161.90 |

0.00 |

|

2025年3月(予) |

6,400 |

150 |

120 |

110 |

70 |

9.44 |

0.00 |

*単位:百万円、円。予想は会社側予想。

株式会社アイリッジの2025年3月期第2四半期決算概要などをお伝えします。

目次

今回のポイント

1.会社概要

2.中期経営計画2027(Tech & Innovation Partner)

3.2025年3月期第2四半期決算概要

4.2025年3月期業績予想

5.今後の注目点

<参考:コーポレート・ガバナンスについて>

今回のポイント

- 「Tech Tomorrow ~テクノロジーを活用して、わたしたちがつくった新しいサービスで、昨日よりも便利な生活を創る~」をミッションとして掲げ、企業による顧客とのコミュニケーションやエンゲージメントを高めるためのサービスを提供。「アプリビジネス事業」「ビジネスプロデュース事業」「フィンテック事業」の3事業を展開している。

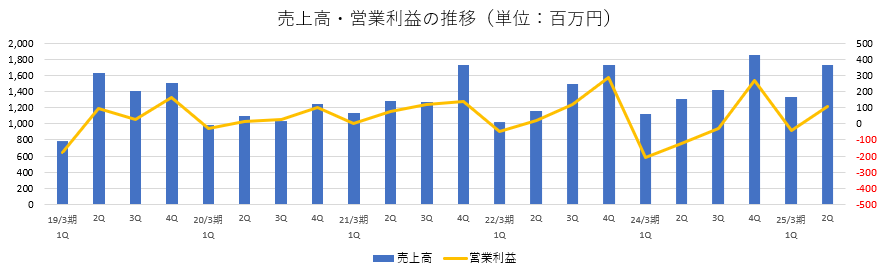

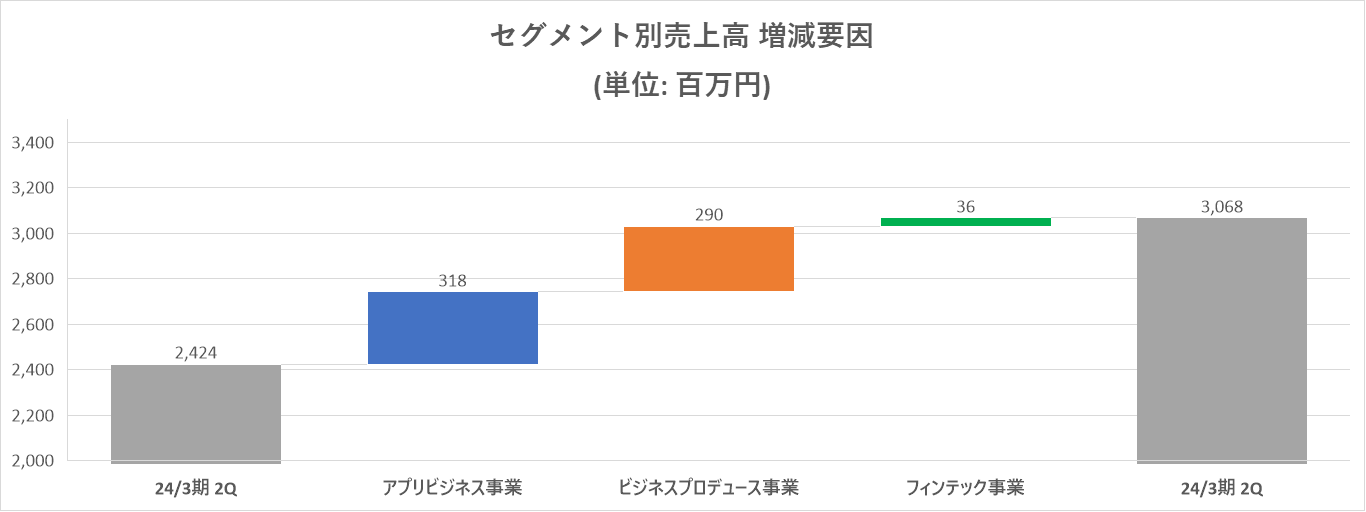

- 25年3月期第2四半期の売上高は前年同期比26.6%増の30億68百万円。全セグメント2桁の増収。営業利益は68百万円。前年同期の3億30百万円の損失から黒字に転換。増収に伴い売上総利益が同66.4%増と大幅に伸長した一方、販管費が減少した。アプリビジネス事業が大幅増益。

- 通期業績予想に変更は無い。25年3月期の売上高は前期比12.0%増の64億円、調整後営業利益及び営業利益はそれぞれ1億50百万円、1億20百万円の黒字転換を見込んでいる。売上・利益ともに順調な進捗。例年下期に売上高・利益が偏重する傾向にあり、今後の進捗を踏まえ業績予想の修正が必要な場合には速やかに公表する予定だ。

- 5つの成長戦略を推進。開発力やビジネス創出力の活用と顧客企業のパートナーシップの強化による顧客提供価値の向上に取り組む。「2027年3月期に売上高82億円・調整後営業利益5億円以上をオーガニック成長のみで達成」「新規事業の成長やM&Aにより売上・利益を更に積み上げ」「長期目標として、2030年3月期売上高150億円・調整後営業利益15億円の達成」を業績目標として掲げている。

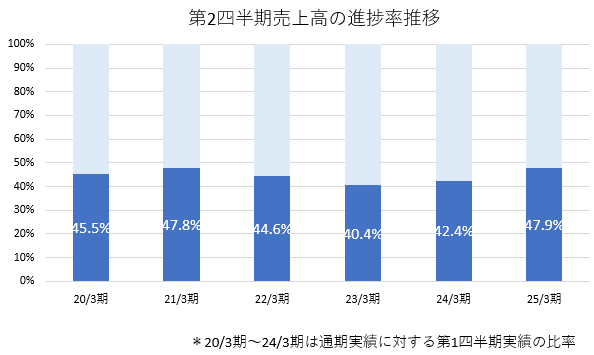

- 25年3月期第2四半期売上高の進捗率は47.9%と、過去数年と比較しても比較的高水準であり、同社では、通期目標達成に向けて順調に進捗していると判断している。24年3月期第1四半期(23年4‐6月)に大手顧客の解約で低下したMAU(Monthly Active Users、月平均ユーザー数 )も回復し、25年3月期第1四半期、第2四半期と続けて過去最高を更新している。

- 単なるアプリの開発にとどまらず、もう一歩踏み込んで顧客のビジネス成長を支援する戦略的パートナーシップの拡大やビジネスプロデュース事業への注力なども実績が積み上がっている。足元の業績と共に中期経営改革の進捗にも注目していきたい。

1.会社概要

「Tech Tomorrow ~テクノロジーを活用して、わたしたちがつくった新しいサービスで、昨日よりも便利な生活を創る~」をミッションとして掲げ、企業による顧客とのコミュニケーションや顧客のエンゲージメントを高めるためのサービスを提供。「アプリビジネス事業」「ビジネスプロデュース事業」「フィンテック事業」の3事業を展開している。同社のほか連結子会社である株式会社Qoil、株式会社プラグイン、株式会社フィノバレーの3社でグループを構成している。

【1-1沿革】

株式会社エヌ・ティ・ティ・データおよびボストンコンサルティンググループに在籍し、IT業界、コンサルティング業界で実務経験を積み、モバイルインターネットが世の中や人々の生活体験を大きく変えていく力を目の当たりにした小田健太郎氏(現 株式会社アイリッジ 代表取締役社長)は、モバイルインターネット領域で起業することを決意し、2008年8月、小田氏1名で株式会社アイリッジを立ち上げた。

2008年8月は、あたかも日本にスマートフォンが登場したタイミングであった。後発のスタートアップとしては、モバイルインターネットの中でもガラケーではなく、今後の拡大が期待できるスマートフォン領域にフォーカスした方が、勝機が見いだせると考え、スマートフォンのアプリ開発を中心にビジネスを展開していく。

前職2社での小田氏の繋がり、ネットワークを中心に設立直後から顧客を開拓し順調に成長していったが、それと並行し、2011年頃から日本におけるスマートフォン市場が急速に拡大し始める。それまではやや懐疑的であった各業界の大手企業も含め関心が大きく高まる中、先行的にスマートフォン領域に絞り込んで取り組んできた同社への評価は向上し、売上・利益は順調に拡大。

2015年7月、東証マザーズ市場に上場、2022年4月には東証の市場区分見直しに伴い、東証グロース市場に移行した。

【1-2 企業理念・ミッション】

小田社長の「自分たちが作ったテクノロジーで世の中を変えていきたい」という強い思いを、ミッションとし、仲間が増えていく中、ミッションを確実に実現するための行動規範としてバリューを掲げている。

*ミッション

「Tech Tomorrow ~テクノロジーを活用して、わたしたちがつくった新しいサービスで、昨日よりも便利な生活を創る~」

*バリュー

| iRidge pride | 責任感と専門性で信頼を積み重ねよう |

| One team | 組織を超えて一丸となろう |

| EXE future | 想像して創造しよう |

*社名の由来

「Ridge(海嶺)」とは、海底山脈のこと。それは、プレートの発生場所であり、新しい地球が創られる場所です。

「Ridge」が新しい地球を創り出すように、私たちも世の中に新しい価値を創り出していきたい、そのような想いをもってアイリッジは創業されました。

そのときに私たちの力になるのが、

・internet(インターネット)

・interaction(人と人との関わりから生まれる相互関係)

・innovation(新しいアイデア)

アイリッジ(iRidge)はインターネットを活用し、新しいアイデアをもとに人との関わりの中から新しい価値を創造していきます。

(同社HPより)

【1-3 市場環境】

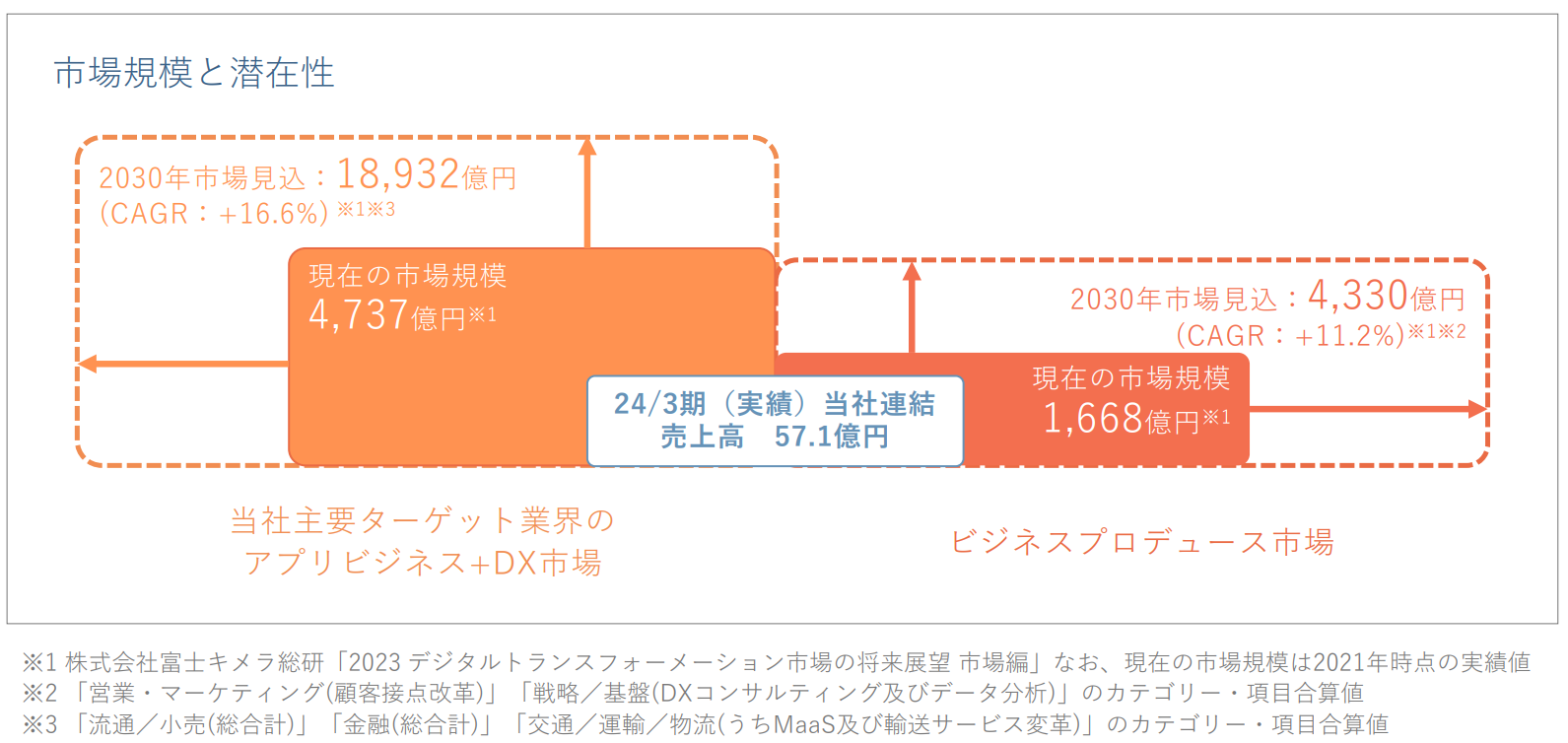

同社では、アプリビジネス事業及びビジネスプロデュース事業は、既存の対象市場のみでも顧客基盤の拡大余地は十分にあり、また、DX需要の高まりによる更なる市場規模拡大を見込むことができると考えている。

2030年の市場規模は両事業合わせて2.3兆円。24年3月期の同社売上高はその0.2%に過ぎず、同社がチャレンジする潜在市場は極めて大きい。

(同社資料より)

【1-4 事業内容】

「Tech Tomorrow ~テクノロジーを活用して、わたしたちがつくった新しいサービスで、昨日よりも便利な生活を創る~」というミッションの下、企業による顧客とのコミュニケーションや顧客のエンゲージメントを高めるためのサービスを提供している。

(1)セグメント

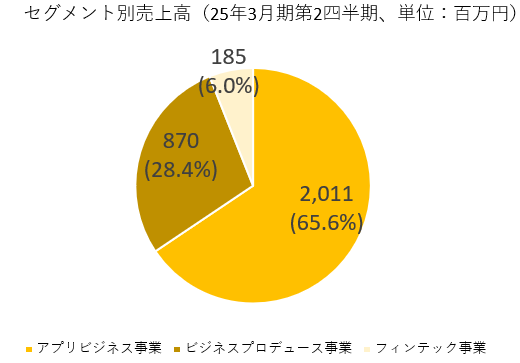

報告セグメントは「アプリビジネス事業」「ビジネスプロデュース事業」「フィンテック事業」の3つ。

中期経営計画2027(Tech & Innovation Partner)において定めた業績目標の達成に向けた進捗を明確に示すとともに、事業内容をより明確に表現するため、25年3月期第1四半期より、従来の「OMO事業」及び「フィンテック事業」から、この3区分に変更している。

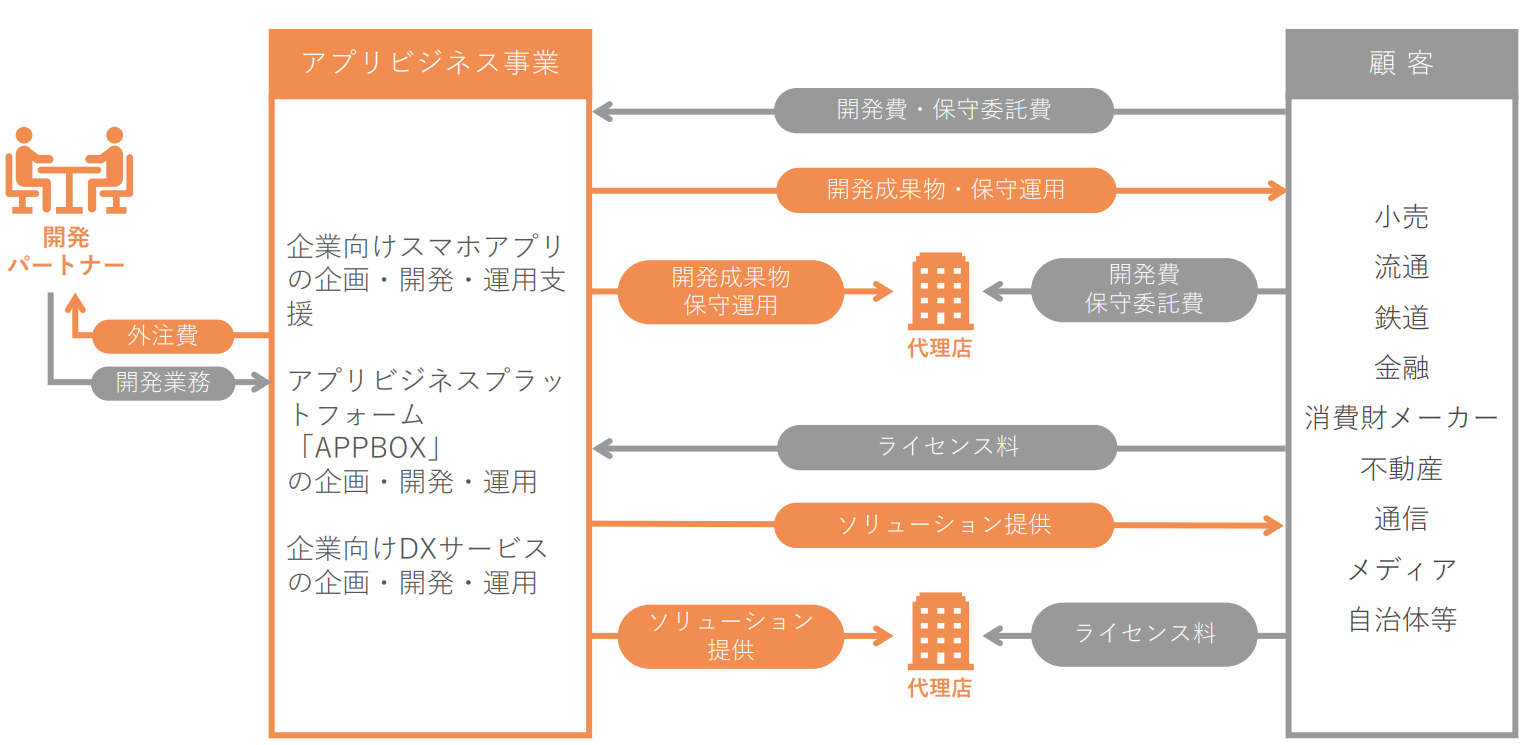

①アプリビジネス事業

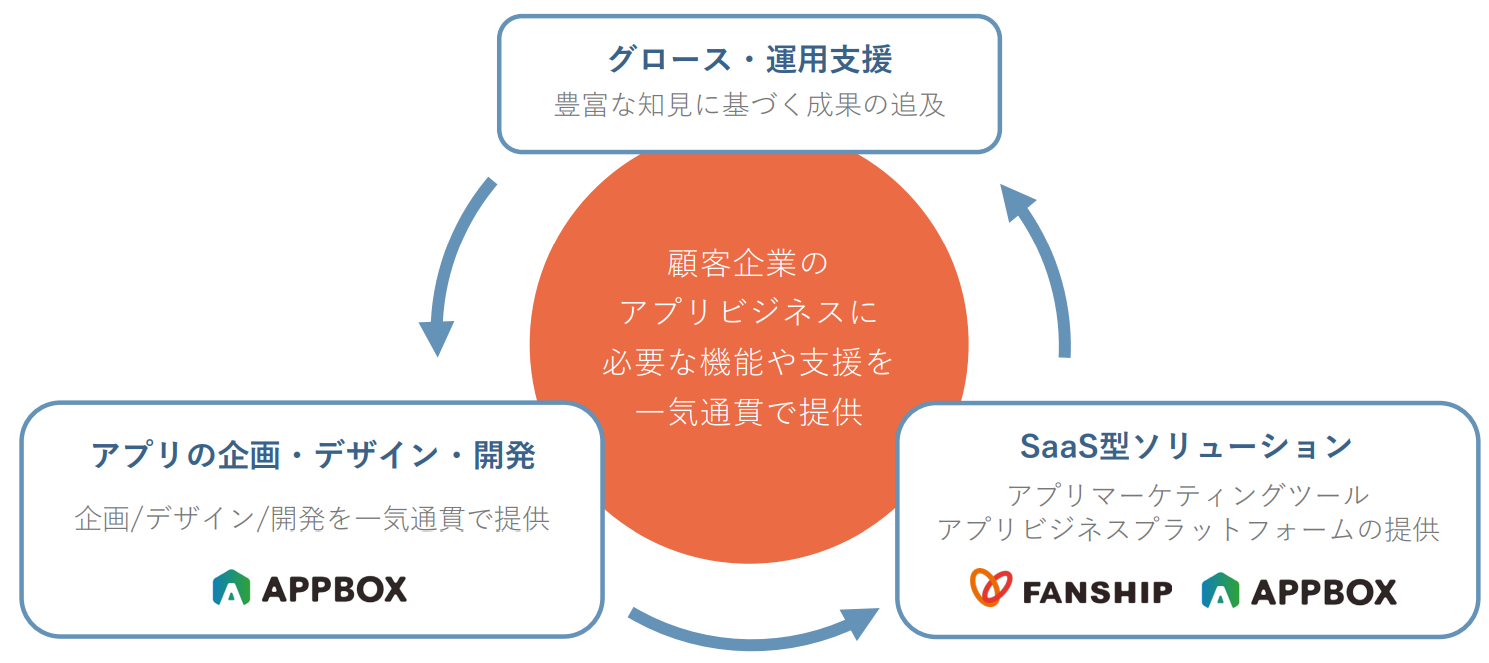

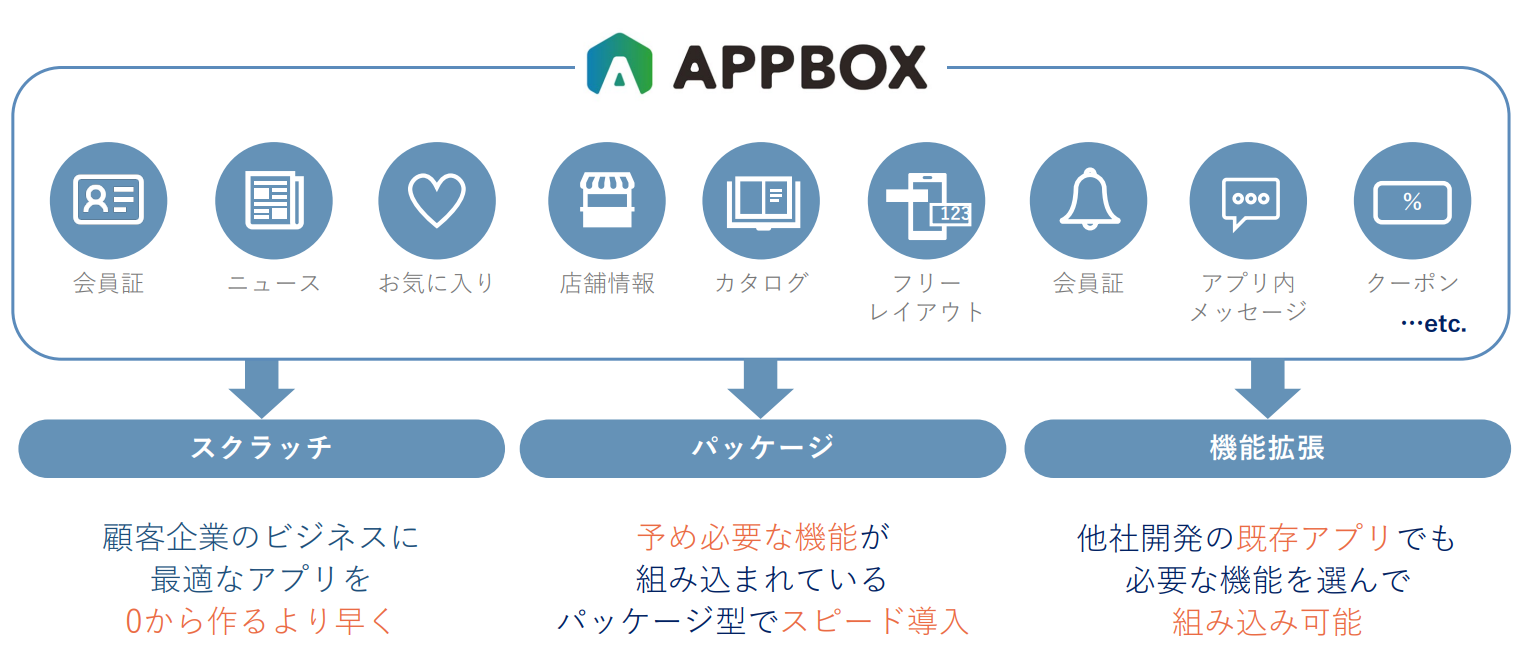

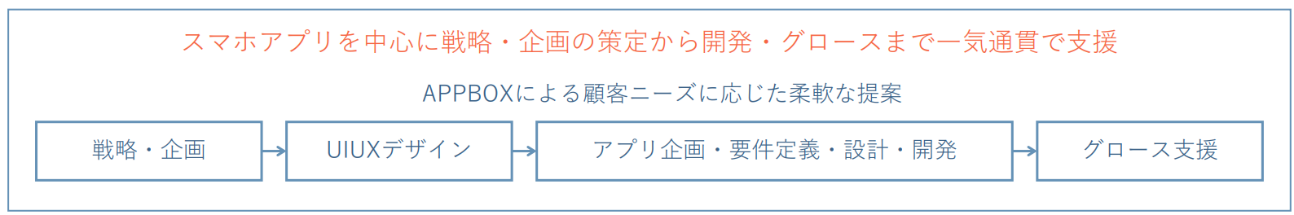

顧客企業に対して、スマホアプリの企画・開発・運用支援や、アプリビジネスプラットフォーム「APPBOX」など自社ソリューションの提供を行っているほか、企業向けDXサービスの企画・開発・運用も手掛けている。

「APPBOX」を活用したスマホアプリ開発(スクラッチ・パッケージいずれも含む)に加え、アプリマーケティングツール等のソリューション提供やアプリリリース後の運用支援・グロースに至るまで、顧客企業のアプリビジネスの成長を一気通貫で支援する点が大きな特徴である。

|

|

(同社資料より)

◎主要プラットフォーム

*アプリビジネスプラットフォーム「APPBOX」

アプリビジネス事業の中心的なソリューションが、24年3月期第1四半期に市場投入したアプリビジネスプラットフォーム「APPBOX」である。

(概要)

「APPBOX」は、新規アプリのスクラッチ開発やパッケージ開発に加え、既存アプリの機能拡張やマーケティング施策の実施まで、アプリビジネスに必要な全てを支援するプラットフォーム。

企業は「APPBOX」を用いることで、アプリを用いたデータ分析やマーケティング施策への活用が可能である。加えて、「APPBOX」においては30種類以上の「BOX機能」と呼ばれるアプリ開発で用いる各種機能群(SDK※)が整備されているため、従来のスクラッチ開発よりもスピーディーかつ初期コストを抑えてアプリ開発が可能で、アプリの機能拡張も容易に行うことができる。

※SDK(Software Development Kit)

特定のソフトウエアを開発するために必要となるプログラムやツール等をひとまとめにしたパッケージのこと。

(同社資料より)

(APPBOXの特長・優位性)

アプリ開発とマーケティングツールの両方を提供して相乗効果を出すことができる点が、「APPBOX」の大きな優位性である。

顧客企業のニーズに合わせて様々な形態を選ぶことができるため、パッケージからカスタマイズ開発への移行もスムーズであり、他社のパッケージやSaaSの利用及びスクラッチ開発よりも低予算での実行が可能である。マーケティングツールとしての機能単体利用も可能である。

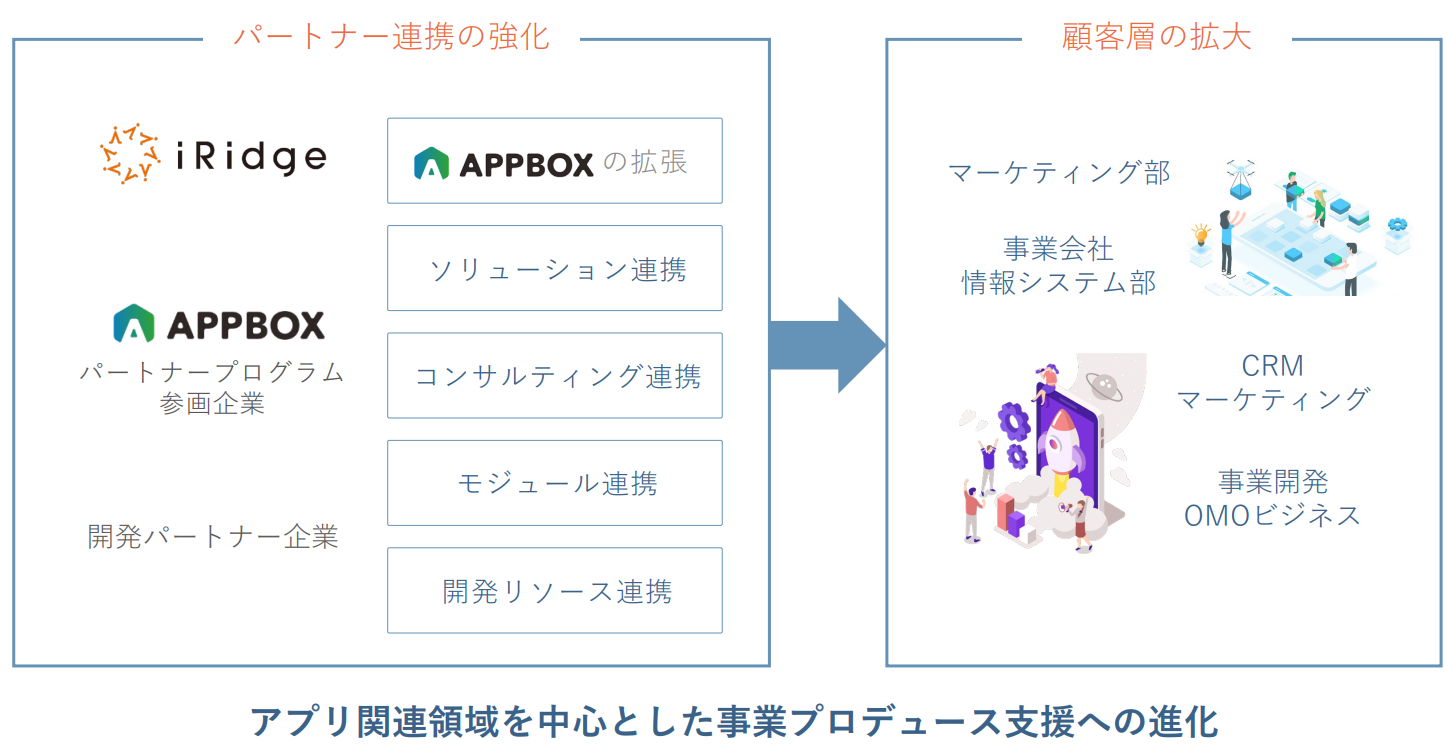

(APPBOXパートナープログラムの運営)

同社では、APPBOXの更なる活用を推進するための仕組みとして「APPBOXパートナープログラム」を運営している。

「APPBOXパートナープログラム」は、「APPBOX」との連携によりパートナーとアイリッジ双方のアプリビジネスの加速・拡大を目指すもの。

システム連携により「APPBOX」単体では対応できない機能拡張を実現する「ソリューションパートナー」、自社のクライアントへの提案に「APPBOX」を活用する「コンサルティングパートナー」、そのいずれかのパートナー連携に向けまずは検討を始めたい企業向けの「アクセラレーター」の3種類のプランがある。

24年11月現在、24社が参画している。

(同社資料より)

*アプリマーケティングツール「FANSHIP」

アプリマーケティングツール「FANSHIP」はアプリデータの収集・分析及び顧客との最適なコミュニケーションを実現するためのスマートフォンアプリ向けのマーケティングプラットフォーム。

企業は「FANSHIP」を用いることで、顧客の位置情報や購買情報など、オンラインからオフラインまでの幅広いデータを取得し、統合管理を実現できる。また、オンライン行動、オフライン行動、CRM情報を掛け合わせて分析し、様々な顧客特性に合わせたセグメンテーションが可能である。企業は構築した顧客セグメントごとにメッセージ通知やクーポン配信等のマーケティング施策を実施することができ、顧客一人ひとりに最適なコミュニケーションの実現による顧客エンゲージメントの向上を図ることが可能となる。

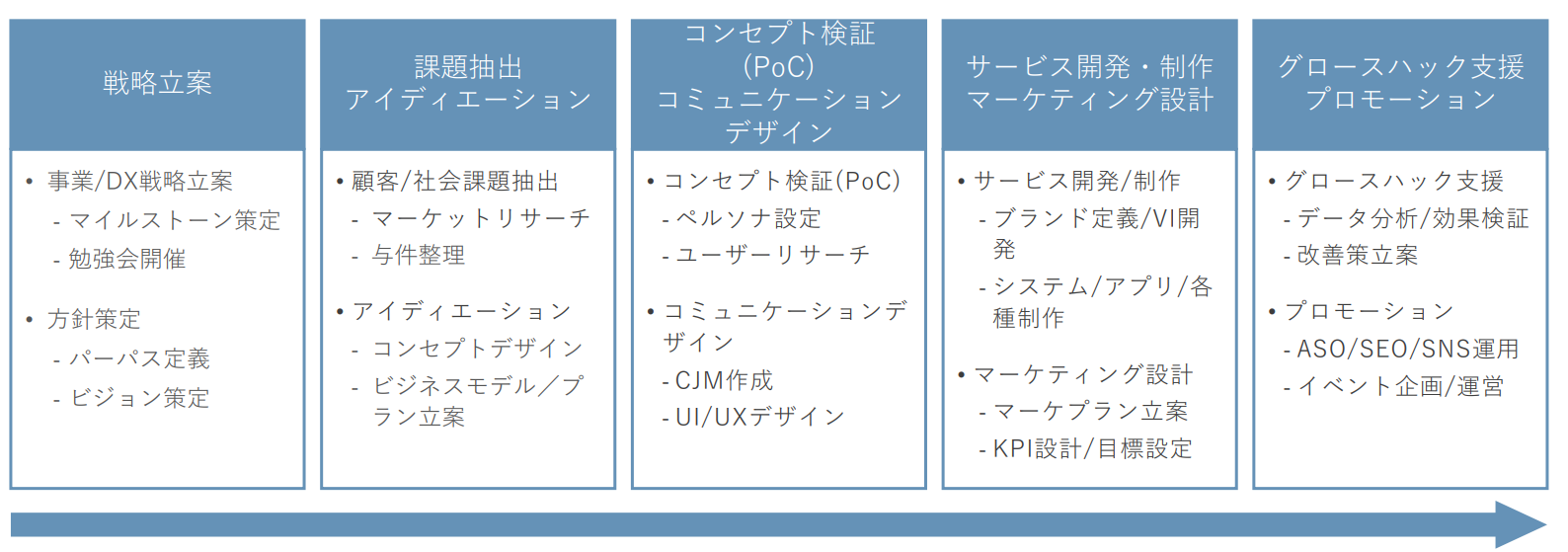

②ビジネスプロデュース事業

顧客企業のパートナーとして、ビジネスの全体戦略の立案、課題抽出・コミュニケーションデザイン・サービス開発の支援やグロースハック支援などを通じて、新規事業開発やマーケティングに関する課題をワンストップで解決している。

顧客毎の専門チームを組成し、顧客企業と協働して、戦略立案をはじめとした「考える」部分から、サービス開発・グロースハック支援などの「実行する」部分までをトータルで支援している。

(同社資料より)

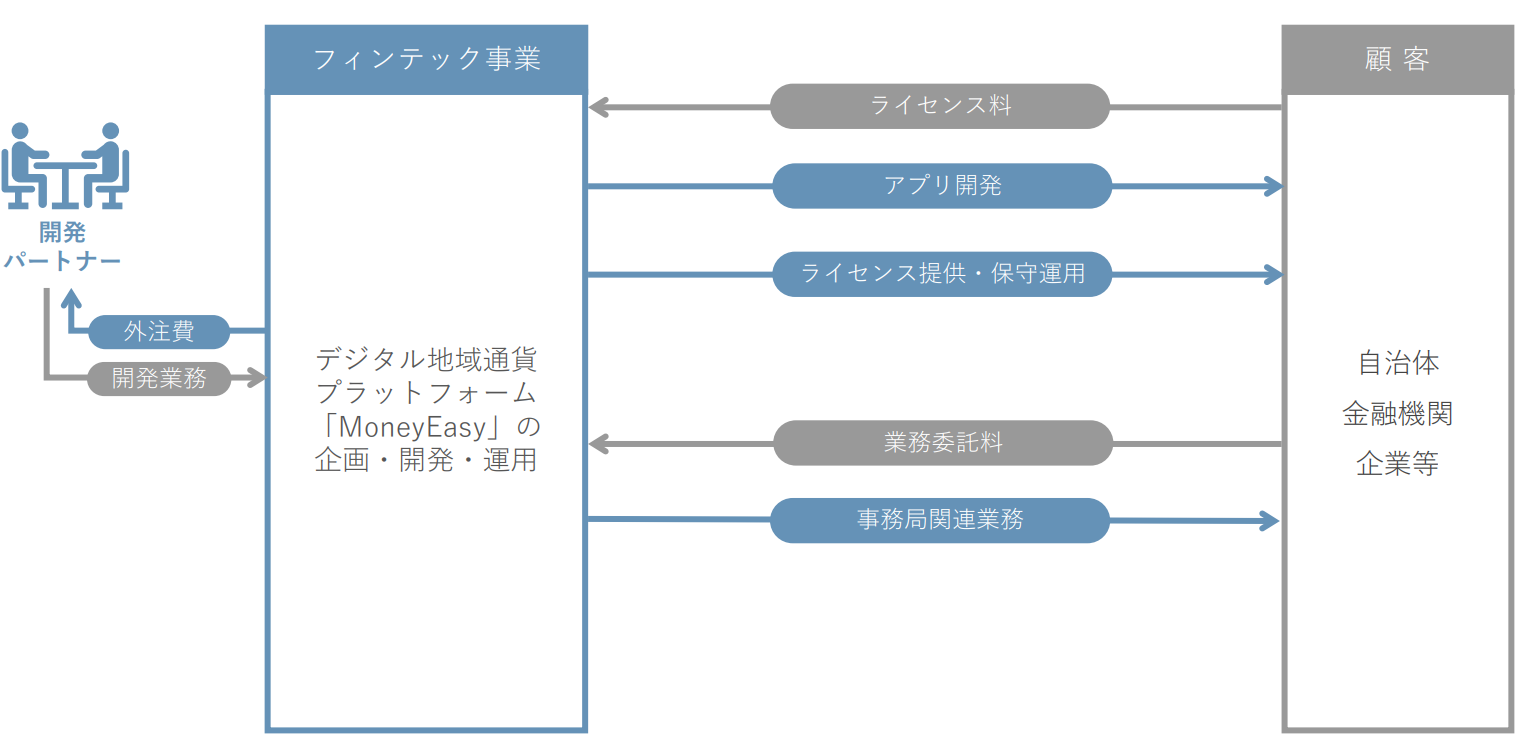

③フィンテック事業

デジタル地域通貨プラットフォーム「MoneyEasy」の提供を通じて、地域内限定の電子マネーを発行し、地域内の経済活性、経済循環を目指したデジタル地域通貨運営を支援している。

株式会社フィノバレーが提供するデジタル地域通貨プラットフォーム「MoneyEasy」は、地域で発行・利用可能な通貨や商品券を電子化し流通させることができるプラットフォーム。決済方法として二次元コード読取方式を採用しているため、店舗側は初期投資や手間をかけずに導入できる点が特長である。

|

|

(同社資料より)

足元、様々なデジタル地域通貨サービスが登場しているが、同社グループは、「お金の地産地消による地域活性化」というコンセプトの下、地域金融機関・自治体・商工会等と連携して普及を促進している。

導入実績は、岐阜県・飛騨高山エリアの「さるぼぼコイン」、千葉県・木更津市の「アクアコイン」、長崎県大村市の「ゆでぴ」、高知県の「ジモッペイ」、東京都東村山市の「東村山アインPay」等、14自治体。25年3月期下期は、横浜銀行のパートナーとする秦野市の「OTOMOコイン」をはじめとして3件の新規導入を予定している。

「MoneyEasy」の機能追加・拡張にも取り組んでいる。

具体的には、地域振興施策として足元ニーズの高いプレミアム商品券のデジタル化や飲食店への先払いクーポンへの対応、決済インフラとしての地域経済活性化施策の支援のほか、税公金納付への対応など、地域内でのデータ集約を通じた情報インフラとして、行政DXへの拡張も進めている。

(同社資料より)

【1-5 特長・強み・競争優位性】

「テクノロジー・開発力」と「ビジネス創出力」を強みに、「強固な顧客基盤」を有しており、これらが同社の競争優位性となっている。加えて、アプリ利用料を中心としたストック型収益による「安定した収益構造」も同社の特長である。

(1)テクノロジー・開発力

スマホアプリを中心とした高度な開発力を有し、「APPBOX」や外部のソリューションも活用しながら、顧客企業のテックパートナーとして、「戦略・企画の策定」から、「UI/UXデザイン」「アプリ企画・要件定義・設計・開発」「グロース支援」まで一気通貫でサポートしている。

(同社資料より)

同社では、外部ベンダーのソリューションとの連携や、「POS、決済システム」「鉄道の運行管理システム」「業務システム、基幹システム」「顧客企業の運用するCRM」「生成AIなど先端技術の活用支援」など、顧客の有する様々なシステムとの連携において豊富な実績を有している。

こうした豊富な開発実績により多くのカスタマイズや連携実績のノウハウを蓄積しているため、多様な顧客ニーズに対応することが可能である。

(2)ビジネス創出力

競合他社が、各段階における支援を提供しているのに対し、テクノロジー領域とマーケティング領域において実績を積み上げてきた同社は、各領域における豊富な知見を活かし、両面から顧客企業のイノベーションパートナーとしてビジネス創出をトータルで支援している。

(同社資料より)

(3)顧客基盤

アプリビジネス領域を中心に小売・鉄道・金融業界等において強固な顧客基盤を有しており、300を超えるスマホアプリの企画・開発・運用を支援している。

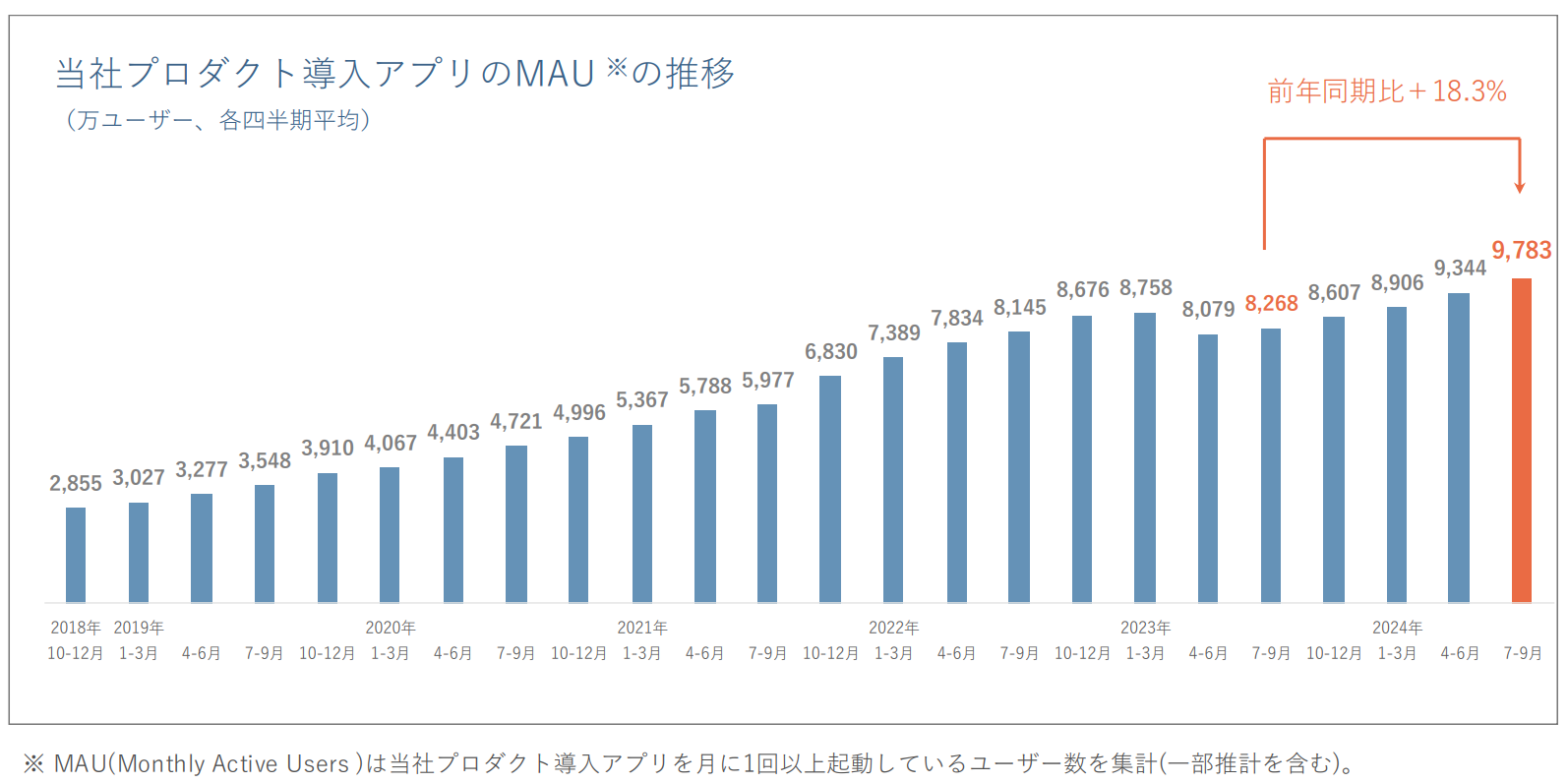

同社ソリューション導入アプリのユーザー数は9,000万MAU(※)/月を超える。

※MAU(Monthly Active Users )

同社プロダクト導入アプリを月に1回以上起動しているユーザー数を集計(一部推計を含む)。

|

|

(同社資料より)

(4)安定した収益構造

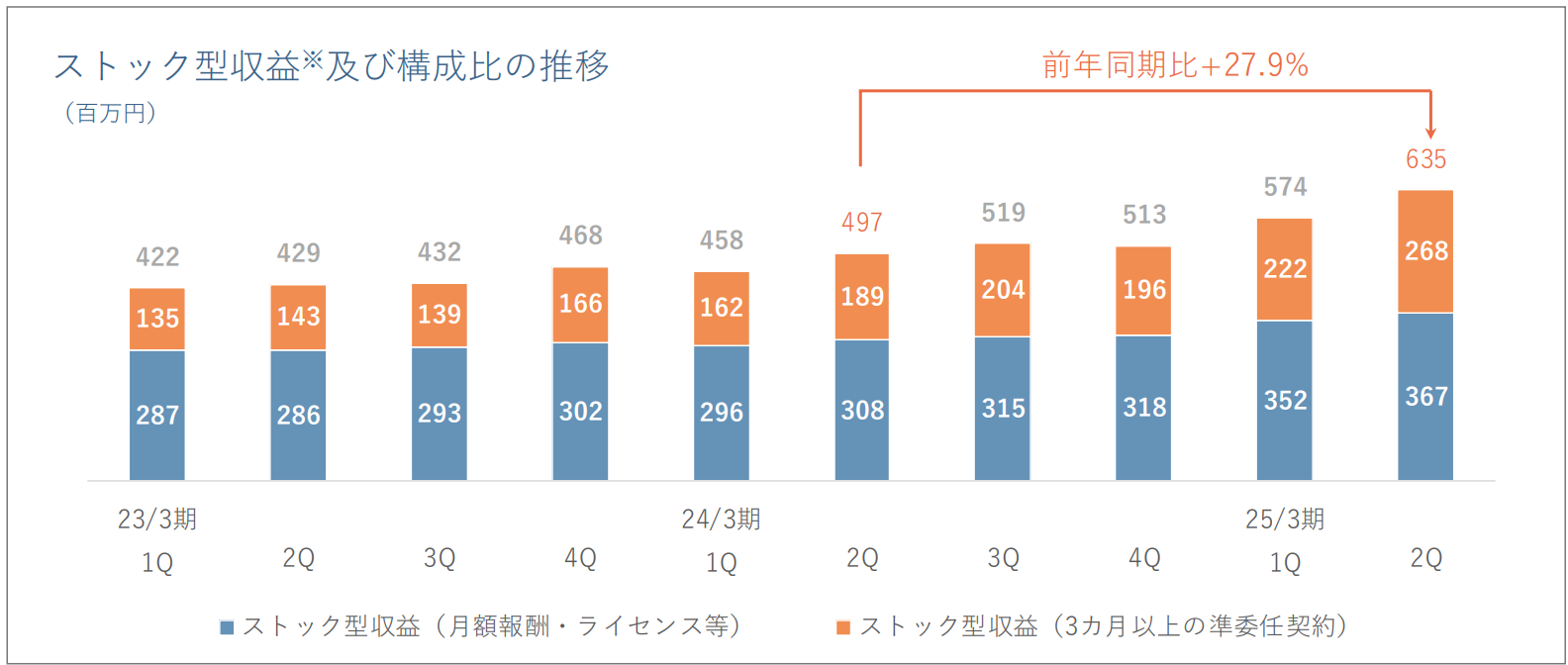

同社では、アプリ開発における3カ月以上の準委任契約及び月額報酬・ライセンス等(APPBOXなどのサービス利用料やアプリのシステム保守料等)をストック型収益として分類している(フィンテック事業によるものを含まない)。

24年3月期の全売上高に占めるストック型収益の比率は35%であったが、25年3月期第2四半期(7‐9月)のストック型収益は、継続的な契約形態による開発支援案件・マネジメント支援案件が増加傾向にあることに加え、ライセンス等の収入も順調に増加した結果、前年同期比28%増加し、売上高構成比は37%に上昇。

同社アプリの有用性を評価する強固な顧客基盤と安定した収益構造は更に強固なものとなっており、今後もストック型収益構成比の継続的な引き上げを図っていく。

(同社資料より)

2.中期経営計画2027(Tech & Innovation Partner)

同社は、2027年3月期を最終年度とする3カ年の中期経営計画2027「Tech & Innovation Partner」を策定した。企業のTech & Innovation Partnerとして、開発力とビジネス創出力という強みを活かし、顧客企業に、より高いレベルの課題解決と価値を提供していくことを目指す。

【2-1 策定の背景】

同社は、前述のようにスマートフォンアプリを中心とした高度な開発力やアプリ開発・運用・グロースまで1つで対応可能なプロダクト「APPBOX」に代表される「テクノロジー・開発力」、顧客企業の戦略から課題解決までをトータルで支援してきた「ビジネス創出力」、小売・鉄道・金融業界などの大企業を中心とした「強固な顧客基盤」を強みとしている。

一方で、外部環境は、DXの加速化、生成AI等の新たな技術の台頭、国内市場の縮小、消費者セグメントの多様化といった変化に直面している。これらの外部環境の変化と強みを踏まえ、2027年とその先の長期的な成長を見据え、新たな中期経営計画のテーマとして「開発力とビジネス創出力という強みを活かした顧客企業の Tech& Innovation Partner への成長」を設定した。

【2-2 中期経営計画2027

(Tech & Innovation

Partner)】

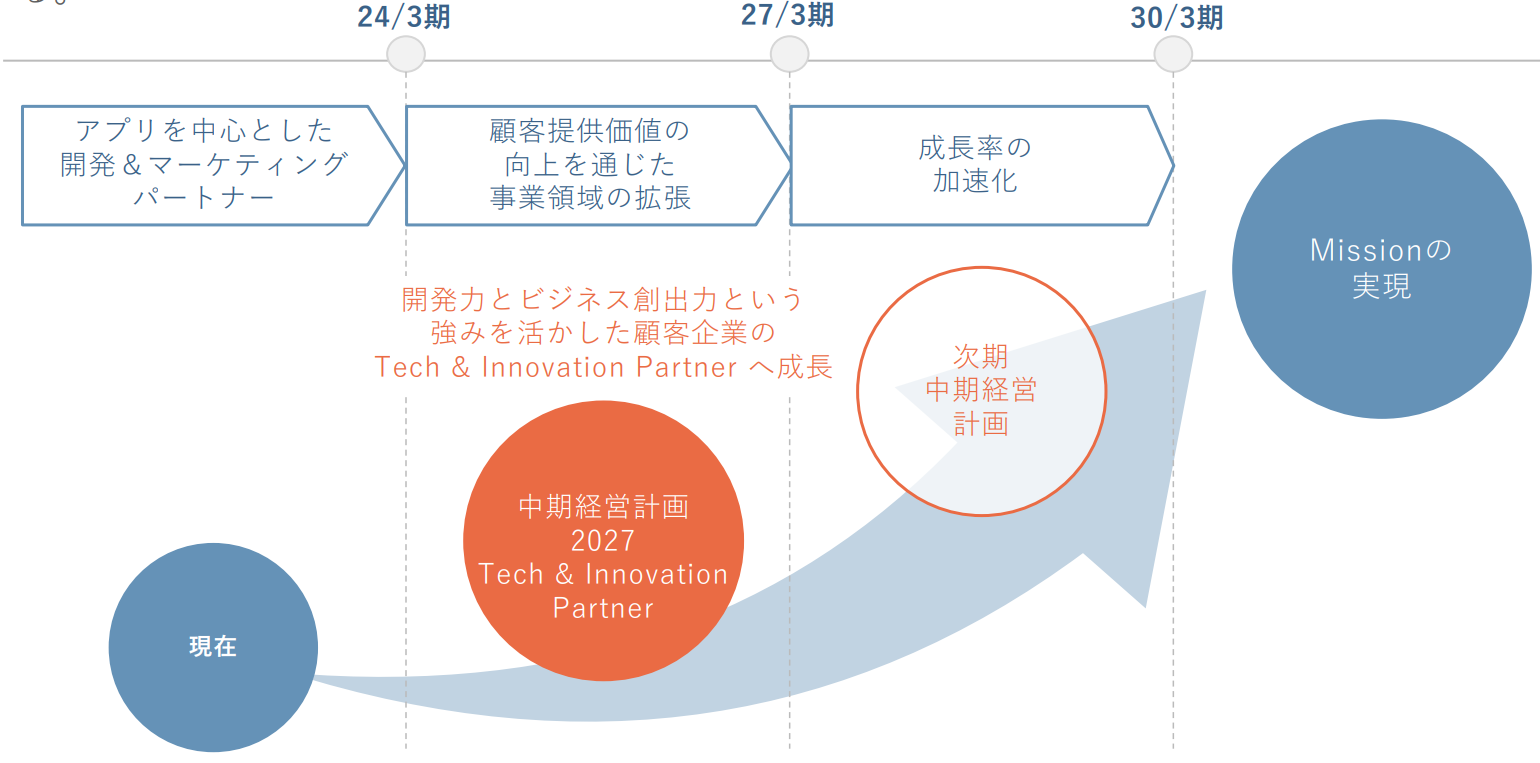

(1)位置づけ

Missionの実現に向け、2027年以降の次期中期経営計画において更なる成長率の加速化を実現するべく、中期経営計画2027においては、顧客提供価値の向上を通じた事業領域の拡張を図る。

(同社資料より)

(2)成長戦略

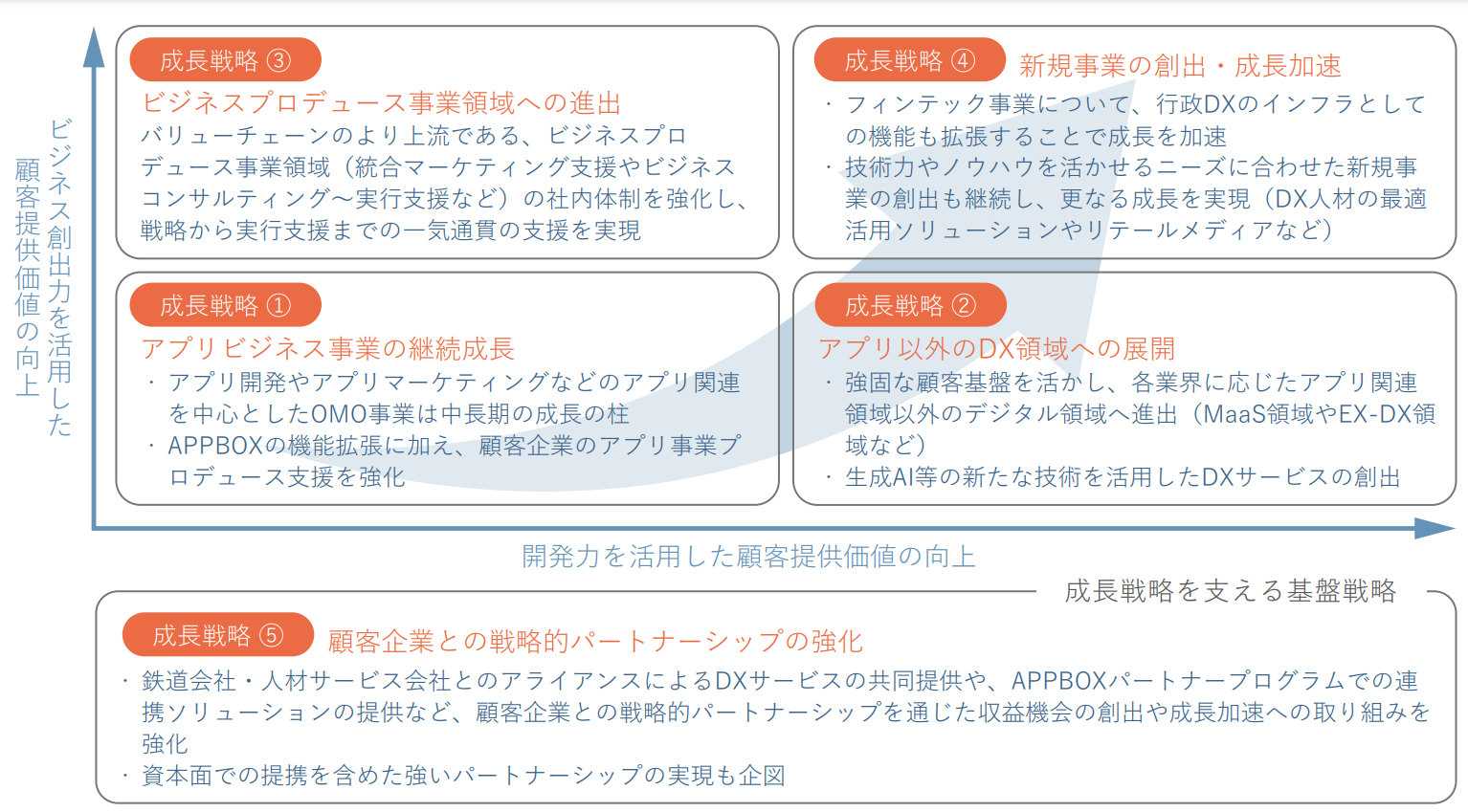

具体的には、以下の5つの成長戦略を掲げている。開発力やビジネス創出力の活用と顧客企業のパートナーシップの強化による顧客提供価値の向上と事業領域の拡張に取り組む。

(同社資料より)

◎各成長戦略の詳細

成長戦略①アプリビジネス事業の継続成長

「プロダクト強化」及び「開発力の強化」により強みを更にブラッシュアップするとともに、新たな取り組みとして「開発会社向けのAPPBOXの展開」を通じ、中核事業である、アプリ開発やアプリマーケティングなどのアプリ関連を中心としたアプリビジネス事業の更なる成長を実現する。

*プロダクト強化

「APPBOX」の更なる機能強化に取り組む。

*開発力の強化

受託開発案件の横断/横串による標準化と効率化を促進し、品質向上を図る。

*開発会社とのパートナーシップ開拓

「APPBOX」を活用したアプリを開発するパートナーを開拓する。地域特化型の開発パートナーとの連携にも着手する。

*アプリ事業プロデュース支援の強化

APPBOXの機能拡張に加え、パートナー連携強化を通じて、顧客層を拡大するとともに、単なる受託開発領域から顧客企業のアプリ事業プロデュース支援領域へ拡張する。

(同社資料より)

成長戦略② アプリ以外のDX領域への展開

強固な顧客基盤を活かし、各業界に応じたアプリ関連領域以外のデジタル領域へ進出する。また、生成AI等の新たな技術を活用したDXサービスを創出し、今後の事業成長を促進する。

「アプリ関連領域以外のDX領域」としては、「MaaS × DX領域」「EX (Employee Experience)× DX領域)「組込型金融領域」など、同社の強みである「小売・流通」「鉄道」「金融」といった顧客基盤を活かした領域を想定している。

*MaaS領域

鉄道アプリだけでなく、MaaS・鉄道業界向けDXサービスへ取り組みを拡大する。JR西日本との業務提携によるデータ分析・ソリューション開発事業の拡大・展開や、鉄道工事等の工具管理ソリューション「工具ミッケ」などが挙げられる。

*EX-DX領域

小売・流通のカスタマー向けアプリだけでなく、従業員の働き方満足度を向上させるEX(Employee Experience)×DXサービスへ取り組みを拡大する。接客スタッフ向けアプリ、従業員向けアプリ、従業員が利用する各種業務システムなどが挙げられる。

従業員向けアプリ/サービスは、世界的に需要が高まっており、日本市場でも今後大きく成長すると見込まれる。

成長戦略③ビジネスプロデュース事業領域への進出

バリューチェーンのより上流である、ビジネスプロデュース事業領域(統合マーケティング支援やビジネスコンサルティング・実行支援などの領域)の社内体制を強化し、より一層の顧客提供価値の拡大を図る。

体制強化のため、ブランドプロデュース及びクリエイティブディレクションで多数の実績を持つ酒匂紀史氏がエグゼクティブクリエイティブディレクターに就任したほか、2024年4月1日付でビジネスプロデュース本部を設立した。今後は新体制の下、ビジネスプロデュース支援をさらに加速させ、より一層高いレベルの課題解決と価値提供に取り組む。

具体的には、ストラテジックプランニングおよび認知拡大、OMOビジネス、CRMマーケティング、新規事業領域まで、5つのソリューションで顧客企業の課題解決を行う統合マーケティング支援を展開する。

(同社資料より)

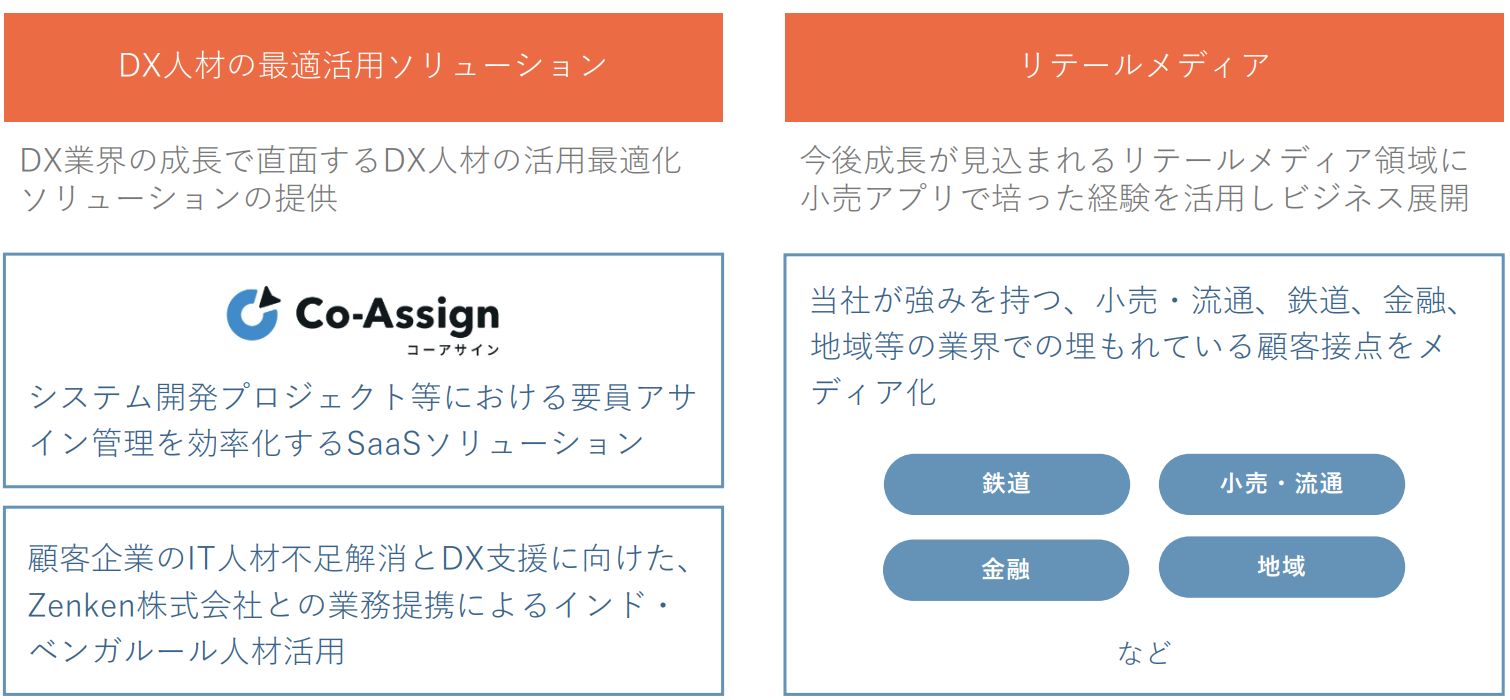

成長戦略④新規事業の創出・成長加速

*フィンテック事業

デジタル地域通貨の導入地域の拡大に加えて、行政DXのインフラとしての機能を拡張することで、更なる成長加速を図る。

具体的には、プレミアム付商品券事業、福祉・地域活性のポイント事業、ふるさと納税ポイント事業、税公金納付などへの拡張を目指す。

*新規事業創出

技術力やノウハウを活かせる時代のニーズに合わせた新規事業の創出も継続し、更なる成長を実現していく。

足元では、DX人材の最適活用ソリューションやリテールメディアへの取り組みを推進する。

(同社資料より)

成長戦略⑤顧客企業との戦略的パートナーシップの強化

*APPBOXパートナープログラムの拡充

APPBOXパートナープログラム(前述)を通じて、パートナー各社のソリューションと連携し、新たな収益機会の創出や成長加速への取り組みを強化する。

*戦略的なパートナーシップ強化

DXサービスの共同提供を図り、JR西日本(西日本旅客鉄道株式会社)やディップ株式会社とアライアンスを締結した。

今後も顧客企業と同様の提携を拡大することで、強いパートナーシップの実現を目指す。

(同社資料より)

【2-3 中長期の業績目標】

| * | 成長戦略①〜③+⑤により、2027年3月期に売上高82億円・調整後営業利益5億円以上をオーガニック成長のみで達成する。 |

| * | 並行して、成長戦略④+⑤により、新規事業の成長やM&Aにより売上・利益を更に積み上げる。 |

| * | 中期経営計画2027を通じて事業領域を拡張し、2027年以降の更なる成長加速を実現する。 |

| * | 長期目標として、2030年3月期に売上高150億円・調整後営業利益15億円の達成を目指す。 |

|

24/3期 |

25/3期 (予想) |

26/3期 (計画) |

27/3期 (計画) |

30/3期 (目標) |

||

| 売上高 |

57億円 |

64億円 |

72億円 |

82億円以上 |

150億円以上 |

|

| 調整後営業利益 |

-0.1億円 |

1.5億円 |

3億円 |

5億円以上 |

15億円以上 |

|

| 調整後営業利益率 |

– |

2.3% |

4.2% |

6.1%以上 |

10.0% |

3.2025年3月期第2四半期決算概要

【3-1業績概要】

|

24/3期2Q |

構成比 |

25/3期2Q |

構成比 |

前年同期比 |

|

|

売上高 |

2,424 |

100.0% |

3,068 |

100.0% |

+26.6% |

|

売上総利益 |

592 |

24.4% |

985 |

32.1% |

+66.4% |

|

販管費 |

922 |

38.1% |

916 |

29.9% |

-0.6% |

|

調整後営業利益 |

-290 |

– |

88 |

2.9% |

– |

|

営業利益 |

-330 |

– |

68 |

2.2% |

– |

|

経常利益 |

-324 |

– |

64 |

2.1% |

– |

|

四半期純利益 |

-240 |

– |

34 |

1.1% |

– |

*単位:百万円。調整後営業利益=営業利益+株式報酬費用+M&Aにより生じた無形資産の償却費用+その他一時費用。

*株式会社インベストメントブリッジが開示資料をもとに作成。費用項目の▲は費用の増加を示す。

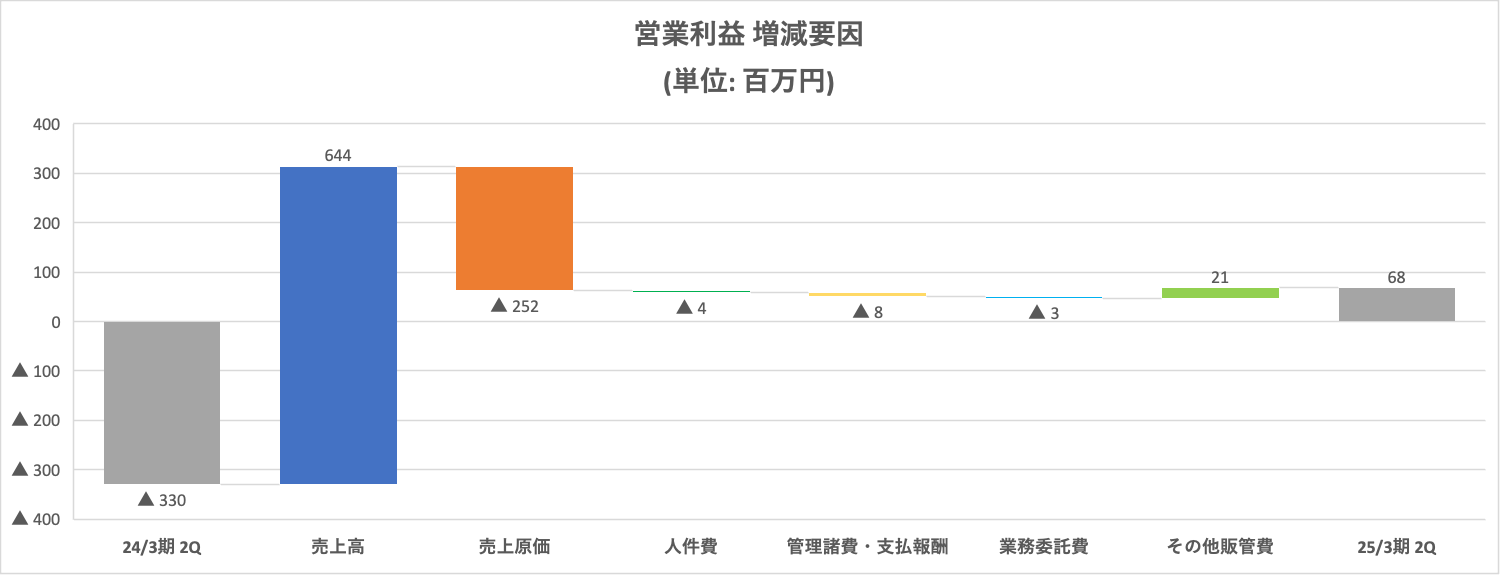

増収、黒字転換

売上高は前年同期比26.6%増の30億68百万円。全セグメント2桁の増収。

営業利益は68百万円。前年同期の3億30百万円の損失からから黒字に転換。増収に伴い売上総利益が同66.4%増と大幅に伸長した一方、販管費が減少した。アプリビジネス事業が大幅増益。

【3-2 セグメント動向】

|

24/3期2Q |

構成比 |

25/3期2Q |

構成比 |

前年同期比 |

|

|

アプリビジネス事業 |

1,693 |

69.9% |

2,011 |

65.6% |

+18.8% |

|

ビジネスプロデュース事業 |

580 |

24.0% |

870 |

28.4% |

+49.9% |

|

フィンテック事業 |

149 |

6.2% |

185 |

6.1% |

+24.4% |

|

売上高合計 |

2,424 |

100.0% |

3,068 |

100.0% |

+26.6% |

|

アプリビジネス事業 |

49 |

3.0% |

381 |

19.0% |

+664.3% |

|

ビジネスプロデュース事業 |

-38 |

– |

74 |

8.% |

– |

|

フィンテック事業 |

-2 |

– |

-22 |

– |

– |

|

調整額 |

-338 |

– |

-364 |

– |

– |

|

営業利益 |

-330 |

– |

68 |

– |

– |

単位:百万円。売上高は外部顧客に対する売上高。利益の構成比は、売上高利益率。

*株式会社インベストメントブリッジが開示資料を基に作成。

全セグメントで増収。アプリビジネス事業が牽引し、黒字転換。

(1)アプリビジネス事業

増収増益。

スマートフォンアプリの開発やアプリマーケティングなどのデジタルマーケティング関連の取引が既存顧客を中心に拡大した。

費用面では、前年同期に発生した一部スマートフォンアプリ開発案件の進捗遅延に伴う原価の増加が解消した。次期主力プロダクトであるアプリビジネスプラットフォーム「APPBOX」への先行投資に伴う費用を計上したが、増収でカバーし大幅増益。

プロダクト導入アプリのMAUは前年同期比18.3%増の9,783万と堅調に推移している。

(2)ビジネスプロデュース事業

増収、黒字転換。

今後の事業拡大を見据えた組織体制の強化を継続しており、新規顧客の獲得が進捗した。

(3)フィンテック事業

増収、損失拡大。

デジタル地域通貨プラットフォーム「MoneyEasy」の既存導入先を中心に取引が拡大し、順調に推移した。

費用面では、ソフトウエア償却費や組織体制の拡充に伴い人件費が増加した。

【3-3 トピックス】

(1)EX-DX領域における新サービスを提供開始

資本業務提携先のディップ株式会社とともに、新サービス「バイトルトーク」を今秋より提供を開始する。

アイリッジは主に企画・システム開発及び運用を担当する。

両社が共同で実施したアルバイトのEX(従業員体験)に関する調査によると、個人SNS(交流サイト)での業務連絡について、アルバイト従業員の4割が「望ましくないと思う」もしくは「できるだけ分けるべきだ」と答えた。アルバイト従業員は「つながらない権利の侵害」への不安感を抱いており、アルバイトコミュニケーションのEXが向上しない理由は、雇用側の事情による「合意に関する認識のズレ」と「コスト」にあることが明らかになった。

また、店長の66%が社会保険適用拡大等による人手不足を不安視する一方、実は働きたいアルバイト・パートの潜在労働力の存在が明らかになり、潜在労働力を活かす鍵は「シフト確定後の調整」にあることも課題として浮き上がってきた。

そこで両社では、従業員の定着率向上を図る新たなEX-DXサービス「バイトルトーク」を共同開発した。

「バイトルトーク」は、「つながらない権利」を意識したアルバイトのための職場コミュニケーションアプリで、業務連絡だけでなく、煩雑なシフト調整のコミュニケーションをDX化した。

今後、ディップ社の既存サービス(バイトル、スポットバイトル等)との連携により求人掲載機能も搭載する予定で、「バイトルトーク」を皮切りに、アイリッジの強みである開発力とビジネス創出力を活かし、ディップが保有する強固な顧客基盤に向けた新たなDXサービスを共同で創出・事業化を進めていく。

(2)沖縄テレビの新たなビジネスモデル創出の取り組みとして支援している沖縄情報メディア「OKITIVE」が300万PVを達成

24年10月、沖縄テレビ放送株式会社、株式会社アイリッジ、アイリッジの連結子会社の株式会社Qoilの3社が連携して運営する沖縄テレビのオウンドメディア「OKITIVE(オキティブ)」が2024年10月に月間ページビュー数300万PV(外部配信先PVを含む)を達成し、4ヶ月連続で過去最高記録を更新した。

「OKITIVE」は、沖縄に関するヒト・モノ・コトを軸にあらゆる切り口で情報を届ける沖縄エリア特化型メディア。

アイリッジのビジネスプロデュース事業では、外部メディアへのコンテンツ販売や企業とのメディアの共同運営などのアライアンス戦略、サイト集客施策、広告営業に関わる支援、またオリジナルコンテンツの企画設計・制作、スタッフマネジメントなどを担当している。

2021年12月の開始以降、魅力的なコンテンツ発信を軸として、ユーザーファーストにこだわったサイト改善施策、デジタル広告やキャンペーン企画などのサイト集客施策、外部ニュースサイトへの記事配信などを行ってきた結果、2024年7月に月間ページビュー数100万PV(外部配信先PVを含む)を達成。その後、県外から沖縄の情報を求めるユーザーを意識したコンテンツの強化等もきっかけにメディアパワーが向上し、自然流入と外部メディアからの流入が大きく上昇した。4ヶ月連続で過去最高記録を更新し、100万PV達成からわずか3ヶ月で200%増の300万PVを達成することができた。

民法ローカルテレビ局の抱える課題と向き合い、沖縄テレビ放送の新たなビジネスモデル創出を今後も継続的に支援する考えだ。

【3-4 財務状態と

キャッシュ・フロー】

◎主要BS

|

24年3月末 |

24年9月末 |

増減 |

24年3月末 |

24年9月末 |

増減 |

||

|

流動資産 |

4,256 |

3,984 |

-272 |

流動負債 |

2,559 |

2,217 |

-341 |

|

現預金 |

2,871 |

2,466 |

-404 |

仕入債務 |

458 |

413 |

-45 |

|

売上債権 |

1,227 |

1,352 |

+124 |

短期借入金 |

740 |

740 |

0 |

|

固定資産 |

1,244 |

1,289 |

+44 |

固定負債 |

718 |

595 |

-122 |

|

有形固定資産 |

57 |

47 |

-10 |

長期借入金 |

675 |

555 |

-120 |

|

無形固定資産 |

858 |

932 |

+73 |

負債合計 |

3,277 |

2,812 |

-464 |

|

投資その他の資産 |

328 |

310 |

-17 |

純資産 |

2,224 |

2,461 |

+237 |

|

資産合計 |

5,501 |

5,274 |

-227 |

利益剰余金合計 |

-438 |

-404 |

+34 |

|

負債純資産合計 |

5,501 |

5,274 |

-227 |

*単位:百万円。売上債権=受取手形及び売掛金+契約資産+電子記録債権。短期借入金=短期借入金+1年内返済予定の長期借入金

*株式会社インベストメントブリッジが開示資料を基に作成。

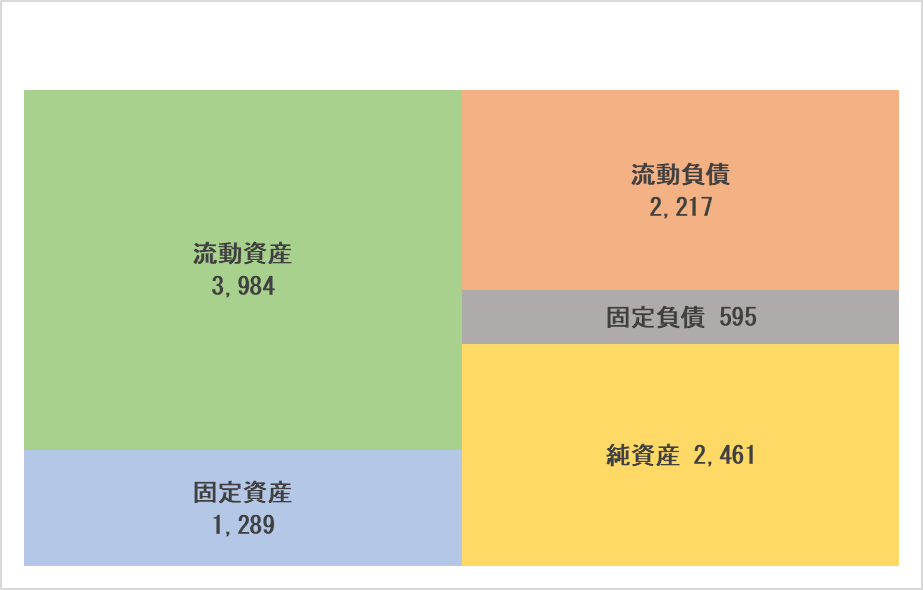

現預金の減少等で資産合計は前期末比2億円減少し52億円。

預り金の減少等で負債合計は同4億円減少し28億円。

資本金、資本剰余金の増加等で純資産は同2億円増加し24億円。

自己資本比率は前期末から6.2ポイント上昇し、45.2%となった。

◎CF

|

24/3期2Q |

25/3期2Q |

増減 |

|

|

営業キャッシュ・フロー |

371 |

-257 |

-628 |

|

投資キャッシュ・フロー |

-249 |

-212 |

+36 |

|

フリー・キャッシュ・フロー |

122 |

-469 |

-592 |

|

財務キャッシュ・フロー |

-88 |

65 |

+154 |

|

現金及び現金同等物期末残高 |

1,887 |

2,466 |

+579 |

* 単位:百万円

*株式会社インベストメントブリッジが開示資料を基に作成。

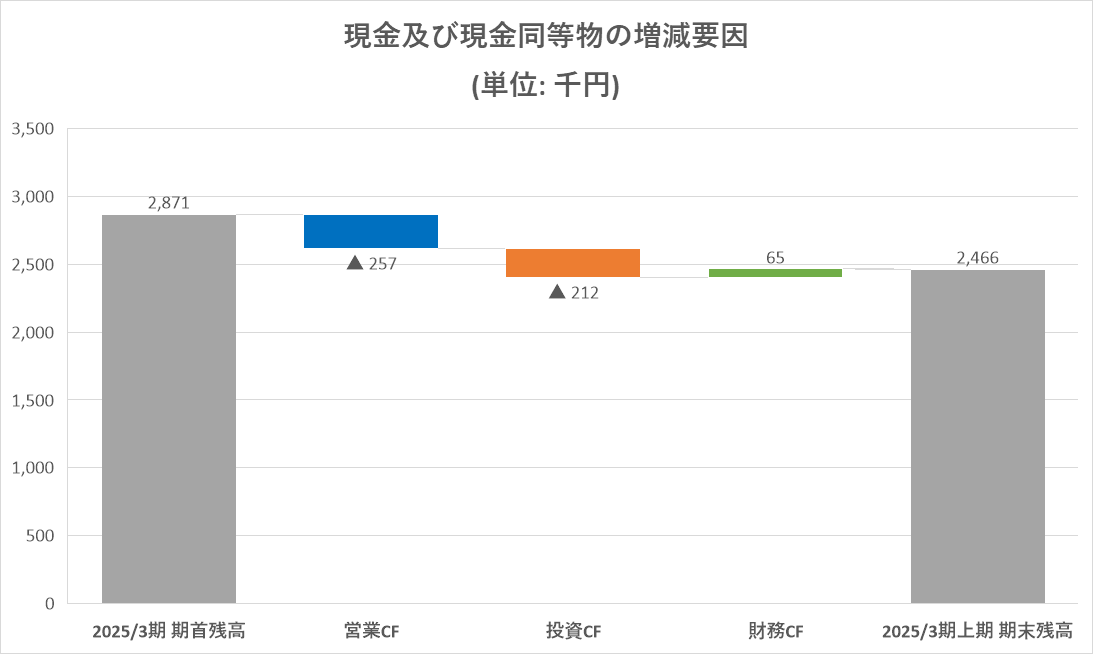

税金等調整前中間純利益の計上(前年同期は損失)の一方、売上債権及び契約資産の増加、預り金の減少などで営業CF、フリーCFはマイナスに転じた。

キャッシュポジションは上昇した。

4.2025年3月期業績予想

【4-1 業績予想】

|

24/3期 |

構成比 |

25/3期(予) |

構成比 |

前期比 |

進捗率 |

|

|

売上高 |

5,712 |

100.0% |

6,400 |

100.0% |

+12.0% |

47.9% |

|

調整後営業利益 |

-10 |

– |

150 |

2.3% |

– |

58.8% |

|

営業利益 |

-91 |

– |

120 |

1.9% |

– |

57.2% |

|

経常利益 |

-87 |

– |

110 |

1.7% |

– |

58.9% |

|

当期純利益 |

-1,156 |

– |

70 |

1.1% |

– |

49.0% |

*単位:百万円。予想は会社側予想。調整後営業利益=営業利益+株式報酬費用+M&Aにより生じた無形資産の償却費用+その他一時費用。

業績予想に変更なし。増収、黒字転換を見込む

業績予想に変更は無い。売上高は前期比12.0%増の64億円、調整後営業利益及び営業利益はそれぞれ1億50百万円、1億20百万円の黒字転換を見込んでいる。売上・利益ともに順調な進捗。例年下期に売上高・利益が偏重する傾向にあり、今後の進捗を踏まえ業績予想の修正が必要な場合には速やかに公表する予定だ。

【4-2 取り組み】

中期経営計画2027(Tech & Innovation Partner)の初年度となる25年3月期は、5つの成長戦略を推進。開発力やビジネス創出力の活用と顧客企業のパートナーシップの強化による顧客提供価値の向上に取り組み、増収及び黒字転換を目指す。

| 成長戦略① | アプリビジネス事業の継続成長 |

| 成長戦略② | アプリ以外のDX領域への展開 |

| 成長戦略③ | ビジネスプロデュース事業領域への進出 |

| 成長戦略④ | 新規事業の創出・成長加速 |

| 成長戦略⑤ | 顧客企業との戦略的パートナーシップの強化 |

(同社資料より)

5.今後の注目点

25年3月期第2四半期売上高の進捗率は47.9%と、過去数年と比較しても比較的高水準であり、同社では、通期目標達成に向けて順調に進捗していると判断している。24年3月期第1四半期(23年4‐6月)に大手顧客の解約で低下したMAUも回復し、25年3月期第1四半期、第2四半期と続けて過去最高を更新している。

単なるアプリの開発にとどまらず、もう一歩踏み込んで顧客のビジネス成長を支援する戦略的パートナーシップの拡大やビジネスプロデュース事業への注力なども実績が積み上がっている。足元の業績と共に中期経営改革の進捗にも注目していきたい。

<参考:コーポレート・ガバナンスについて>

◎組織形態、取締役、監査役の構成

| 組織形態 | 監査等委員会設置会社 |

| 取締役 | 8名、うち社外取締役4名(うち独立役員3名) |

| 監査等委員 | 3名、うち社外監査役3 名(うち独立役員3名) |

◎コーポレート・ガバナンス報告書

最終更新日:2024年6月26日

<基本的な考え方>

当社は、継続的に企業価値を向上させ、また各ステークホルダーと良好な関係を築いていくためには、経営の効率性・健全性・透明性が不可欠であると認識しており、今後ともコーポレート・ガバナンスの強化に努めてまいります。

具体的には、法令等の遵守、実効性ある内部統制、タイムリー・ディスクロージャー、独立性ある監査・監督機能等を意識し、企業活動を行ってまいります。

<コーポレートガバナンス・コードの各原則を実施しない理由>

基本原則のすべてを実施しています。