2021年12月FOMC議事要旨の論点整理

2021年12月FOMC議事要旨の論点整理

- 2021年12月FOMC議事要旨は、金融政策の正常化を急ぐ方向性を示唆するタカ派的な内容。

- 弊社は、米金融政策見通しを変更、今年は3月に利上げ開始、9月にバランスシート縮小開始へ。

- 米国株は下落の反応だが、タカ派的な議事要旨は米景気の強さの証左で、短期的な調整とみる。

2021年12月FOMC議事要旨は、金融政策の正常化を急ぐ方向性を示唆するタカ派的な内容

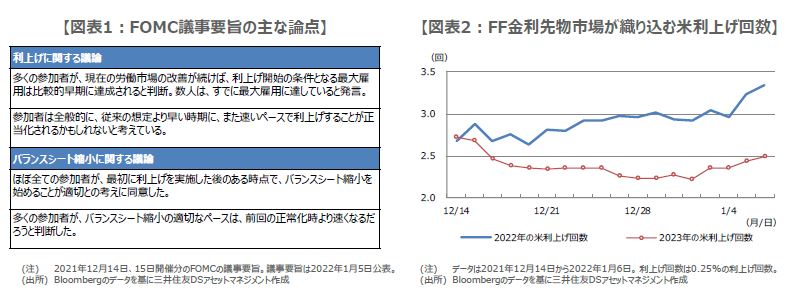

米連邦準備制度理事会(FRB)は1月5日、米連邦公開市場委員会(FOMC)の議事要旨(2021年12月14 日、15日開催分)を公表しました。今回は、利上げ開始時期やバランスシート縮小の議論がどの程度なされていたかに、市場の注目が集まっていました。ポイントは図表1の通りで、議事要旨は金融政策の正常化を急ぐ方向性を示唆する、タカ派的な内容となりました。

利上げについては、多くのFOMC参加者が、現在の労働市場の改善が続けば、利上げ開始の条件となる最大雇用は比較的早期に達成されると判断し、数人は、すでに最大雇用に達しているとの見方を示しました。また、バランスシート縮小については、ほぼ全ての参加者が、最初に利上げを実施した後のある時点で、バランスシート縮小を始めることが適切との考えに同意しました。

弊社は、米金融政策見通しを変更、今年は3月に利上げ開始、9月にバランスシート縮小開始へ

弊社は米金融政策について、2022年は6月に最初の利上げが行われ、9月、12月に追加利上げ、2023年は3月、9月、12月に追加利上げが行われ、6月にバランスシート縮小開始、2024年は6月と12月に追加利上げが行われ、最終的にフェデラルファンド(FF)金利は2.00%~2.25%に達すると考えていました。ただ、今回の議事要旨を受け、これらの見通しを調整します。

まず、2022年については、最初の利上げ時期を6月から3月に前倒し、追加利上げは6月と12月、バランスシート縮小開始も2022年9月に前倒します。次に、2023年については、3月、6月、12月に追加利上げが行われ、2023年6月以降は利上げペースが半年に1回程度になると予想します。2024年は6月と12月の追加利上げに変更はなく、最終的にフェデラルファンド(FF)金利が2.00%~2.25%に達するとの見方も不変です。

米国株は下落の反応だが、タカ派的な議事要旨は米景気の強さの証左で、短期的な調整とみる

一方、市場に目を向けると、米10年国債利回りは、議事要旨がタカ派的な内容となることを早々に見込んでいたと思われ、年初から上昇傾向が顕著にみられました。ドル円も米長期金利上昇につれドル高・円安が進み、議事要旨公表前に1ドル=116円台をつけました。FF金利先物市場では、議事要旨の公表を受けて利上げの織り込みが進み、1月6日時点で2022年は3.3回、2023年は2.5回となっています。(0.25%の利上げ回数、図表2)。

米株式市場では、タカ派的な議事要旨を嫌気し、ダウ工業株30種平均、S&P500種株価指数、ナスダック総合株価指数が、1月5日と6日にそろって下落しました。ただ、議事要旨がタカ派的な内容となったことは、米景気の強さの証左であり、本来、株式市場にとって悪い話ではありません。むしろ、金融政策の正常化ペース加速の織り込みによって、短期的な相場の過熱感が調整されれば、より長期的で持続的な株高も期待されます。

(2022年1月7日)

市川レポート バックナンバーはこちら

●当資料に基づいて取られた投資行動の結果については、当社は責任を負いません。

●当資料の内容は作成基準日現在のものであり、将来予告なく変更されることがあります。

●当資料は当社が信頼性が高いと判断した情報等に基づき作成しておりますが、その正確性・完全性を保証するものではありません。

●当資料に市場環境等についてのデータ・分析等が含まれる場合、それらは過去の実績及び将来の予想であり、今後の市場環境等を保証するものではありません。

●当資料にインデックス・統計資料等が記載される場合、それらの知的所有権その他の一切の権利は、その発行者および許諾者に帰属します。

●当資料の内容に関する一切の権利は当社にあります。本資料を投資の目的に使用したり、承認なく複製又は第三者への開示等を行うことを厳に禁じます。

●当資料の内容は、当社が行う投資信託および投資顧問契約における運用指図、投資判断とは異なることがありますので、ご了解下さい。

三井住友DSアセットマネジメント株式会社

金融商品取引業者 関東財務局長(金商)第399号

加入協会:一般社団法人投資信託協会、一般社団法人日本投資顧問業協会、一般社団法人第二種金融商品取引業協会