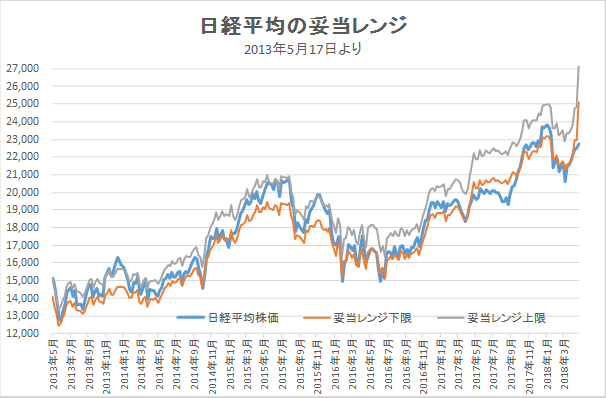

5月11日妥当レンジ 22,900円~24,800円

決算経過とイベント通過からの浮揚感は持続するか

【「IFIS/TIWコンセンサス225」によるマーケットの妥当レンジの推計】

<米朝首脳会談決定、柳瀬元秘書官招致など悪抜け>

■8日にトランプ大統領はイラン核合意からの離脱を表明したが、従前に予想されていたことであるため市場の動揺は無かった。10日に柳瀬元首相秘書官の参考人招致が行われたが、同氏は加計側との面会は認めたものの、首相の関与は否定した。また、10日にトランプ大統領は北朝鮮の金正恩委員長との首脳会談を6月12日にシンガポールで行うことを発表した。

■懸念材料であったこれらの問題が具現化あるいは通過したこと、加えて18年度の国内企業の業績見通しについてもあまり芳しくない内容が決算発表を経過して織り込まれたこと、から株価の浮揚に繋がっている。

■今週は米小売売上高(4月分・15日)、中国小売売上高・鉱工業生産(4月分・15日)、日本1-3月期GDP速報(16日)、全国消費者物価(4月分・18日)などの統計発表があるが特にマーケットを動かす展開にはならないと考える。

■日本株は引き続き割安圏にあることから緩やかな回復基調を期待するが、 14日の米大使館のエルサレム移転に伴う衝突の拡大懸念。16日からイスラム圏のラマダンが開始されることでテロが増加する可能性には留意する必要がある。

■米朝首脳会談が行われる6月12日は、FOMCの開催予定(6/12-13)とも重なり、株価は5月末に向けていったんは上昇したとしても利益確定の動きが強まると考える。

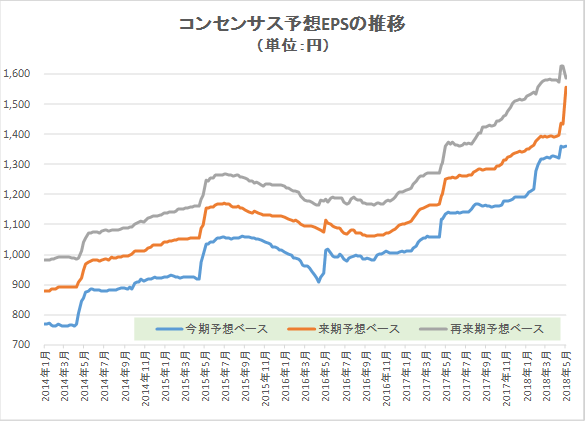

<IFIS/TIWコンセンサス225:来期ペースは大幅プラスだが>

■5月11日時点のIFIS/TIWコンセンサス225(日経225のコンセンサスEPS)は、来期ベースが大幅プラスとなったが、再来期はマイナスであった。来期ベースのプラスはソフトバンクの影響がかなりの部分を占め、再来期のマイナスにも大きく影響している。新・再来期のコンセンサス予想EPSは前期比+2.1%に留まっており、業績拡大は頭打ちが予想されている。

■TIWの妥当レンジ算出モデルから今期の妥当レンジは大幅に上昇するが、来期妥当レンジは今期を下回るという異常な状態。経過的な処置として、来期の妥当レンジを(期待リターンで)1年割り引いて算出した水準を妥当レンジとして使用する(詳細は次頁をご参照)。

◇日経平均妥当水準(レンジ)

| 22,900円~24,800円 | (前回22,950円~24,800円) |

*「IFIS/TIWコンセンサス225」(5月11日)来期予想ベースEPSをもとに算出

◇IFIS/TIWコンセンサス225(5月11日)

| 今期予想EPS | 1362.13円 | (前週 1357.88円) |

| 来期予想EPS | 1555.35円 | (前週 1433.30円) |

| 再来期予想EPS | 1587.67円 | (前週 1624.88円) |

| 今期予想PER | 16.71倍 | (前週 16.55倍) |

| 来期予想PER | 14.63倍 | (前週 15.68倍) |

| 再来期予想PER | 14.33倍 | (前週 13.83倍) |

| 来期予想PBR | 1.19倍 | (前週 1.18倍) |

| 来期予想ROE | 8.12% | (前週 7.51%) |

| 来期予想 インプライド・リスク・プレミアム |

7.69% | (前週 7.13%) |

5月11日 日経平均終値より、PER、PBR、ROE等を算出

今期(18年度)の妥当レンジは、決算期移行に伴う来期コンセンサス予想EPSの大幅増によって跳ね上がっている(25,100~27,150円)。しかし、再来期コンセンサス予想EPSは減少しており、来期(19年度)の妥当レンジは、今期を下回る異常な状態となった(24,700~26,700円)。 こうした状況を齎した一つの大きな要因は、ソフトバンクグループ(9984)の業績見通しの大きなブレである。コンセンサス予想EPSは、19/3期 613.12円→20/3期1,381.96円→21/3期 691.04円と推移しており、20/3期の予想EPSはみなし額面による調整後では日経平均株価全体の1割強を占めている。

3月30日時点の来期コンセンサス予想EPSは1392.46円、それに対して5月11日時点の決算期移行後の今期コンセンサス予想EPSは1362.13円。同様に3月30日時点の再来期コンセンサス予想EPSは1579.91円、決算期移行後の来期コンセンサス予想EPSは1555.35円。まだ、決算発表が幾ばくか残っていることを考慮すれば、比較的健闘した内容かもしれない。しかしながら、5月11日時点での(新)再来期コンセンサス予想EPSは1587.67円と前年比では僅か+2.1%に留まる。

まだ決算発表が完全に終わっていないこともあり、一時的なイレギュラーな状態と考えることも出来るが、来年度妥当レンジが今年度を下回る状況は、企業業績の頭打ちが見込まれている状態であり、単純に今年度妥当レンジを使用するのは不適当と考える。

そのため、経過的な処置ではあるが、来期(19年度)の妥当レンジ(24,700~26,700円)を1年分の期待リターンで割り引いた数値を当面は妥当レンジに置くこととする。

ソフトバンクグループ(9984)の影響も有り、コンセンサス予想EPSは来期は大幅増、再来期は伸び悩むという状態になっている。

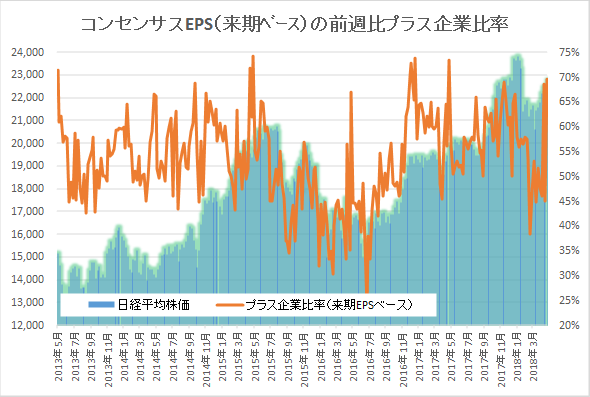

来期予想ベースのプラス企業比率は、 47.7%→46.0%→68.5%→44.9%→69.5%。

来期予想ベースのプラス企業比率は、 47.7%→46.0%→68.5%→44.9%→69.5%。

再来期予想ベースのプラス企業比率は、44.6%→51.3%→62.2%→51.7%→63.0%。

決算発表一巡後も50%超を維持できるかに注目!

[注:4~5月は例年、対象決算期変更の影響があるのでイレギュラーな値になることに留意]

出所:IFISコンセンサスを基にTIW作成

いずれも2014年1月から表示

| 「IFIS/TIWコンセンサス225」について IFIS/TIWコンセンサス225」は、株式会社アイフィスジャパンが集計しているアナリストコンセンサス・データ等を原データとして、2009年4月より株式会社ティー・アイ・ダヴリュが東証株価指数(日経225)に対応するように構成銘柄のEPSを算出・集計したものである。今期予想EPS、来期予想EPSの変化を追うことによって、マーケット全体の業績見通しを確認する。 理論上では株価は、自己資本配当率(ROEと配当性向の積)、EPS成長率、無リスク証券の利回り(国債利回り)、リスクプレミアムの4要素で決定される。株価をこれら構成要素に分解することによって、株価変動の要因について考察するとともにファンダメンタルからの妥当な株価(マーケット)水準を思量する。なお、リスクプレミアムを正確に計測することは、一定期間を経た後でないと困難なことであることから、当レポートではインプライド・リスクプレミアム(株価と他の構成要素からの逆算値)を使用している。 4つの構成要素の内、株価の短期的な変動に最も影響を与えるのがリスクプレミアムである。リスクプレミアムは、無リスク証券の金利に対して投資家が要求する上乗せ金利と定義されるが、投資家心理(マーケットセンチメント)、他の投資対象(金融商品)との利回り格差の変動などによって変化する。長期的な見通しの変化が無い中では、インプライド・リスクプレミアムは一定のレンジ内で推移する傾向にある。日経平均株価の妥当水準を算出には、インプライド・リスクプレミアムの一定レンジからの逆算によって行っている。 〔今期予想ベースEPS、来期ベースEPSにおける“今期”、“来期”の取扱い〕 会計上の業績計測期間ではなく、本決算発表を基準とする。例えば、2011年4月30日現在では、2011年3月期は決算発表前であれば今期、決算発表が行われていれば前期、となる。 〔予想EPS増減社数〕 今期ベースならびに来期ベースを示している。週間(週末値)のデータを基に、前週末に比べてEPSが増加・変化無し・減少した企業の数。 〔予想PBR(今期末)〕 前期末BPS(1株純資産)に今期予想EPSを加えて、予想DPS(1株配当)を控除した値(=予想BPS)で株価を除した数値。中間配当は考慮していない。 〔予想ROE(来期ベース)〕 前述の予想BPSで来期予想EPSを除した値。 〔リスクプレミアム〕 特に断りの無い限りインプライド・リスクプレミアムを表す。計算式は、{ 1-予想配当性向×(1-予想B/Pレシオ)}×予想ROE-無リスク証券利回り |