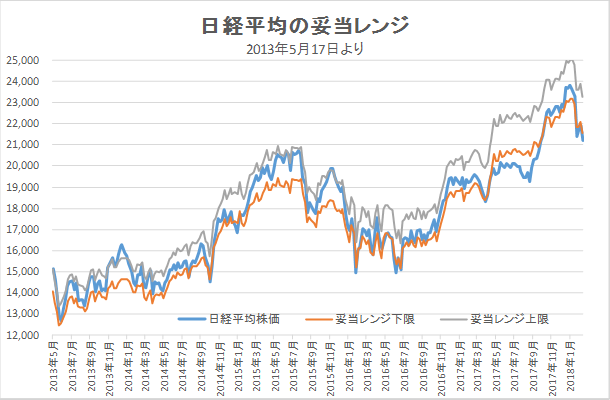

3月2日妥当レンジ 21,550円~23,250円

悲観と楽観が交錯する中でも、基本スタンスは変わらず

【「IFIS/TIWコンセンサス225」によるマーケットの妥当レンジの推計】

<トランプ大統領の発言に揺れる展開>

■先週半ばから株式市場は下落が続いた。1)パウエルFRB議長の議会証言(27日・1日)、2)トランプ大統領による鉄鋼・アルミニウムの関税引上げ表明(1日)、3)黒田(次期)日銀総裁の所信表明(2日)、が要因として挙げられている。

■そうした中、関税引上げに対する楽観論から本日(6日)の株式市場は反発したが、悲観と楽観の中で大きく揺れ動く展開が来週にかけて続く可能性もあると思われる。

■パウエルFRB議長は、景気の現状判断に関してコンセンサスよりやや強気の見通しを述べたこと等から利上げに対してタカ派であると市場が解釈した。また、1日に発表されたISM製造業PMI(2月)は60.8と予想(58.7)を大きく上回り2004年5月以来の高水準であったことも影響したと推察される。

■トランプ大統領による関税引上げ表明は米国の安全保障(通商拡大法232条)を理由としており、世界的に強い反発を引き起こしている。大統領権限で議会の承認は必要ない。発動されれば、世界的な保護主義の拡大への危惧ならびに米国のインフレ上昇懸念が指摘されている。しかし、トランプ大統領はツイッターでカナダとメキシコに関して「関税は新しく公正なNAFTA合意に署名した場合にのみ、適用から外れる」と投稿しており、今回の輸入制限の表明は、通商交渉の手段、或いは選挙対策(16日に下院補選)との楽観論もある。

■黒田総裁は「2019年度ごろ出口を検討するのは間違いない」と発言したことに市場は敏感に反応したが、あくまでも「展望レポートの内容どおりになれば」という大前提の上である。報道の中で象徴的な発言が強調されただけであり、次回会合後の記者会見で真意が確認されるものと考える。

■今週は、ECB理事会(8日)、日銀金融政策決定会合(8-9日)、2月の米雇用統計(9日)が予定されている。いずれにしても日本株に関しては堅調な企業業績とバリュエーション面の艦著な割安感から日経平均株価21,000円が下値抵抗線となっている。振れ幅の大きな展開が続くが、押し目は短期的にも妙味が高いと考える。

◇日経平均妥当水準(レンジ)

| 21,550円~23,250円 | (前回22,100円~23,900円) |

*「IFIS/TIWコンセンサス225」(3月2日)来期予想ベースEPSをもとに算出

◇IFIS/TIWコンセンサス225(3月2日)

| 今期予想EPS | 1316.97円 | (前週 1317.04円) |

| 来期予想EPS | 1390.82円 | (前週 1392.55円) |

| 再来期予想EPS | 1576.94円 | (前週 1569.70円) |

| 今期予想PER | 16.08倍 | (前週 16.62倍) |

| 来期予想PER | 15.23倍 | (前週 15.72倍) |

| 再来期予想PER | 13.43倍 | (前週 13.95倍) |

| 来期予想PBR | 1.13倍 | (前週 1.17倍) |

| 来期予想ROE | 7.43% | (前週 7.43%) |

| 来期予想 インプライド・リスク・プレミアム |

7.10% | (前週 7.07%) |

3月2日 日経平均終値より、PER、PBR、ROE等を算出

2日時点のコンセンサスEPSは、今期・来期が前週比マイナスとなったが、これは特定銘柄(ソフトバンク)の影響による。妥当レンジ下限を下回る状況が続いており、投資妙味は高いと考える。

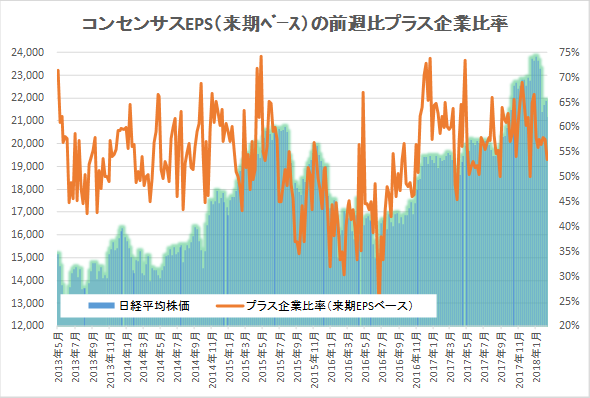

来期予想ベースのプラス企業比率は、 57.6%→56.5%→57.9%→57.5%→53.5%。

来期予想ベースのプラス企業比率は、 57.6%→56.5%→57.9%→57.5%→53.5%。

再来期予想ベースのプラス企業比率は、61.2%→57.4%→60.3%→57.1%→54.7%。

企業業績のプラストレンドには翳りはなく、市場心理の改善を待つ展開。

[注:4~5月は例年、対象決算期変更の影響があるのでイレギュラーな値になることに留意]

出所:IFISコンセンサスを基にTIW作成

いずれも2014年1月から表示

| 「IFIS/TIWコンセンサス225」について IFIS/TIWコンセンサス225」は、株式会社アイフィスジャパンが集計しているアナリストコンセンサス・データ等を原データとして、2009年4月より株式会社ティー・アイ・ダヴリュが東証株価指数(日経225)に対応するように構成銘柄のEPSを算出・集計したものである。今期予想EPS、来期予想EPSの変化を追うことによって、マーケット全体の業績見通しを確認する。 理論上では株価は、自己資本配当率(ROEと配当性向の積)、EPS成長率、無リスク証券の利回り(国債利回り)、リスクプレミアムの4要素で決定される。株価をこれら構成要素に分解することによって、株価変動の要因について考察するとともにファンダメンタルからの妥当な株価(マーケット)水準を思量する。なお、リスクプレミアムを正確に計測することは、一定期間を経た後でないと困難なことであることから、当レポートではインプライド・リスクプレミアム(株価と他の構成要素からの逆算値)を使用している。 4つの構成要素の内、株価の短期的な変動に最も影響を与えるのがリスクプレミアムである。リスクプレミアムは、無リスク証券の金利に対して投資家が要求する上乗せ金利と定義されるが、投資家心理(マーケットセンチメント)、他の投資対象(金融商品)との利回り格差の変動などによって変化する。長期的な見通しの変化が無い中では、インプライド・リスクプレミアムは一定のレンジ内で推移する傾向にある。日経平均株価の妥当水準を算出には、インプライド・リスクプレミアムの一定レンジからの逆算によって行っている。 〔今期予想ベースEPS、来期ベースEPSにおける“今期”、“来期”の取扱い〕 会計上の業績計測期間ではなく、本決算発表を基準とする。例えば、2011年4月30日現在では、2011年3月期は決算発表前であれば今期、決算発表が行われていれば前期、となる。 〔予想EPS増減社数〕 今期ベースならびに来期ベースを示している。週間(週末値)のデータを基に、前週末に比べてEPSが増加・変化無し・減少した企業の数。 〔予想PBR(今期末)〕 前期末BPS(1株純資産)に今期予想EPSを加えて、予想DPS(1株配当)を控除した値(=予想BPS)で株価を除した数値。中間配当は考慮していない。 〔予想ROE(来期ベース)〕 前述の予想BPSで来期予想EPSを除した値。 〔リスクプレミアム〕 特に断りの無い限りインプライド・リスクプレミアムを表す。計算式は、{ 1-予想配当性向×(1-予想B/Pレシオ)}×予想ROE-無リスク証券利回り |