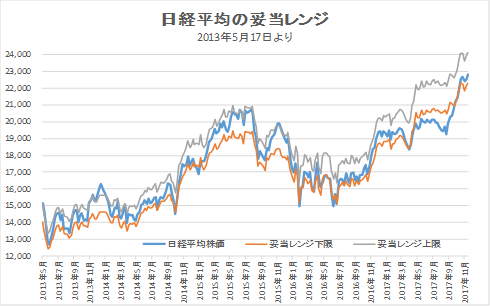

12月1日妥当レンジ 22,300円~24,100円

ロシアゲートと暫定予算期限に揺れる展開か

【「IFIS/TIWコンセンサス225」によるマーケットの妥当レンジの推計】

<米政権の不安定と暫定予算期限がリスク>

■1日にフリン前大統領補佐官は、駐米ロシア大使とのやり取りに関して連邦捜査局(FBI)に対して虚偽の供述をしたとして訴追され、有罪を認めた。トランプ大統領がそれを同氏の解任理由とツイッターしたことから(コミー長官の解任に関して)司法妨害に問われる可能性が生じている。加えて、クシュナー上級顧問に対する疑惑も残っている。

■米税制法案は2日未明に上院で可決されたが、下院との法案のすり合わせは難航が予想される。また、暫定予算案に関して民主党の協議が不調であり、12月8日の期限が迫っている。

■さらに、ティラーソン国務長官の辞任観測が台頭しており、対話重視の同氏が退任すれば、北朝鮮への強硬論が強まることも懸念される。

■1日発表の米ISM製造業景気指数(11月)は、58.2と予想(58.4)並びに前月(58.7)を下回ったものの、依然として高水準にあると受け止められている。

■米国経済指標は、5日:ISM非製造業景気指数、6日:ADP雇用統計、8日:米雇用統計、と続く。予想外の大きな失望がない限り、12-13日のFOMCにおいて市場コンセンサス通りに利上げが行われると見られる。それに対する市場の関心はあまり高くなく、むしろ暫定予算や税制改革法案、ロシアゲート疑惑の次の展開を注視しているというような状況であろう。NY株式市場の動向が日本市場にも強く及ぶ可能性には注意したい。

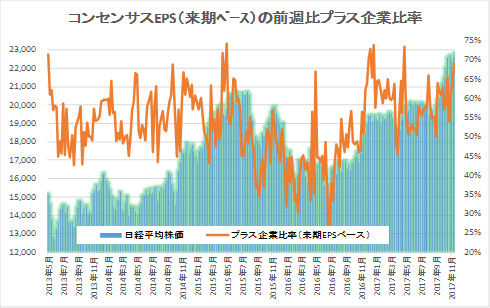

<IFIS/TIWコンセンサス225 は全期間プラス続く>

■12月1日時点のIFIS/TIWコンセンサス225(日経225のコンセンサスEPS)は、3週連続で全期間で前週比プラスであった。前週同様に来期・再来期ベースの増加幅が大きかった。コンセンサスDI(前週比プラスとなった企業の比率)も70に迫る水準にあり、ファンダメンタルは引き続き強い。

■引き続きボックス圏での推移を予想するが、米国株式市場次第では一次的に下ブレする可能性も意識しておきたい。

◇日経平均妥当水準(レンジ)

| 22,300円~24,100円 | (前回22,100円~23,900円) |

*「IFIS/TIWコンセンサス225」(12月1日)来期予想ベースEPSをもとに算出

◇IFIS/TIWコンセンサス225(12月1日)

| 今期予想EPS | 1186.12円 | (前週 1181.12円) |

| 来期予想EPS | 1333.54円 | (前週 1328.78円) |

| 再来期予想EPS | 1504.76円 | (前週 1488.54円) |

| 今期予想PER | 19.24倍 | (前週 19.09倍) |

| 来期予想PER | 17.11倍 | (前週 16.97倍) |

| 再来期予想PER | 15.16倍 | (前週 15.15倍) |

| 来期予想PBR | 1.25倍 | (前週 1.24倍) |

| 来期予想ROE | 7.32% | (前週 7.32%) |

| 来期予想 インプライド・リスク・プレミアム |

6.84% | (前週 6.87%) |

12月1日 日経平均終値より、PER、PBR、ROE等を算出

再来期ベースのコンセンサス予想EPSの伸びが引き続き顕著。

2018年は一段高を予想。押し目の局面では引き続き強気でありたい。

来期予想ベースのプラス企業比率は、 65.5%→54.1%→60.8%→65.1%→69.0%。

来期予想ベースのプラス企業比率は、 65.5%→54.1%→60.8%→65.1%→69.0%。

再来期予想ベースのプラス企業比率は、59.0%→55.9%→57.7%→68.2%→68.4%。

来期・再来期ともに60%超が続く

[注:4~5月は例年、対象決算期変更の影響があるのでイレギュラーな値になることに留意]

出所:IFISコンセンサスを基にTIW作成

いずれも2014年1月から表示

| 「IFIS/TIWコンセンサス225」について IFIS/TIWコンセンサス225」は、株式会社アイフィスジャパンが集計しているアナリストコンセンサス・データ等を原データとして、2009年4月より株式会社ティー・アイ・ダヴリュが東証株価指数(日経225)に対応するように構成銘柄のEPSを算出・集計したものである。今期予想EPS、来期予想EPSの変化を追うことによって、マーケット全体の業績見通しを確認する。 理論上では株価は、自己資本配当率(ROEと配当性向の積)、EPS成長率、無リスク証券の利回り(国債利回り)、リスクプレミアムの4要素で決定される。株価をこれら構成要素に分解することによって、株価変動の要因について考察するとともにファンダメンタルからの妥当な株価(マーケット)水準を思量する。なお、リスクプレミアムを正確に計測することは、一定期間を経た後でないと困難なことであることから、当レポートではインプライド・リスクプレミアム(株価と他の構成要素からの逆算値)を使用している。 4つの構成要素の内、株価の短期的な変動に最も影響を与えるのがリスクプレミアムである。リスクプレミアムは、無リスク証券の金利に対して投資家が要求する上乗せ金利と定義されるが、投資家心理(マーケットセンチメント)、他の投資対象(金融商品)との利回り格差の変動などによって変化する。長期的な見通しの変化が無い中では、インプライド・リスクプレミアムは一定のレンジ内で推移する傾向にある。日経平均株価の妥当水準を算出には、インプライド・リスクプレミアムの一定レンジからの逆算によって行っている。 〔今期予想ベースEPS、来期ベースEPSにおける“今期”、“来期”の取扱い〕 会計上の業績計測期間ではなく、本決算発表を基準とする。例えば、2011年4月30日現在では、2011年3月期は決算発表前であれば今期、決算発表が行われていれば前期、となる。 〔予想EPS増減社数〕 今期ベースならびに来期ベースを示している。週間(週末値)のデータを基に、前週末に比べてEPSが増加・変化無し・減少した企業の数。 〔予想PBR(今期末)〕 前期末BPS(1株純資産)に今期予想EPSを加えて、予想DPS(1株配当)を控除した値(=予想BPS)で株価を除した数値。中間配当は考慮していない。 〔予想ROE(来期ベース)〕 前述の予想BPSで来期予想EPSを除した値。 〔リスクプレミアム〕 特に断りの無い限りインプライド・リスクプレミアムを表す。計算式は、{ 1-予想配当性向×(1-予想B/Pレシオ)}×予想ROE-無リスク証券利回り |