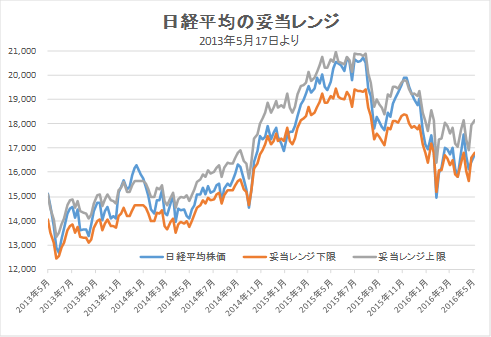

5月20日妥当レンジ 16,800円~18,150円

様子見であるが、16,000円近辺はとりあえず押し目買い

【「IFIS/TIWコンセンサス225」によるマーケットの妥当レンジの推計】

<政策・イベントに揺れる展開だが>

■先週は、4月の米消費者物価指数(17日)、FOMC議事録(18日)を受けて、ドル高・円安から株価は堅調に推移した。しかし、G20(20-21日)において協調的な財政出動への合意が出来なかったことや、麻生財務相の消費増税に対する発言、23日の4月の貿易統計発表などから、23日は円高・株安となった。また、先週は週末比較でマザーズ指数が10.2%と大幅に下落した。

■今週26-27日開催の伊勢志摩サミットならびにその前後において、消費増税延期の判断の有無や、補正予算規模を模索する中で、為替は上下に振れやすい展開が続くと思われる。

■また、6/14-15のFOMCを控えて、米利上げの可能性の混迷から市場は神経質な展開が予想される。イエレン議長ハーバード大討論会(5/27)、ISM製造業景気指数(6/1)、ADP雇用統計(6/2)、ISM非製造業景気指数・雇用統計(6/3)などイベントへの注目が高まるだろう。他にも英国民投票結果への見解、米大統領候補者の発言などにも揺さぶられる可能性がある。

■思わぬサプライズが出てくる可能性もあり、どちらか一方にBETするのはリスクが高くて動き難い局面。ここはドル円が106円台半ばまで下落した5月2日の直近の日経平均の安値15,975円を目先の底と考え、押し目買いに備えたい。

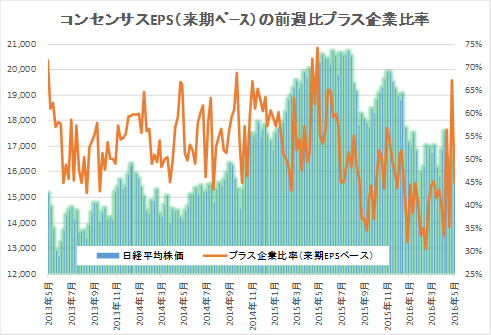

<コンセンサス予想EPSは来期・再来期がマイナス>

■5月20日時点のIFIS/TIWコンセンサス225(日経225のコンセンサスEPS)は、来期・再来期ベースが比較的大きなマイナスとなった。決算発表は一巡したものの、アナリストの見通し変更が続いている。前週比で予想EPSがプラスになった企業の比率は、来期が44.7%、再来期が44.1%と再び50%割れのトレンドに戻ってしまった。

■今後の業績見通しの方向性にもよるが、バリュエーション面では現時点では割安感が強い。イベント(政策)次第であるが、ボジティブ・サプライズに対する反応は大きいと考える。

■下落局面では輸出関連の押し目を、上昇局面では内需小型株を狙いたい。

◇日経平均妥当水準(レンジ)

| 16,800円~18,150円 | (前回15,650円~16,900円) |

*「IFIS/TIWコンセンサス225」(5月20日)来期予想ベースEPSをもとに算出

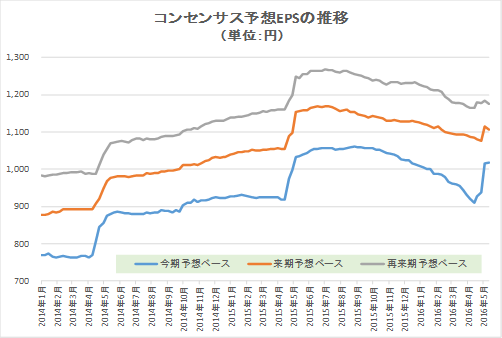

◇IFIS/TIWコンセンサス225(5月20日)

| 今期予想EPS | 1017.93円 | (前週 1016.80円) |

| 来期予想EPS | 1106.33円 | (前週 1115.24円) |

| 再来期予想EPS | 1175.91円 | (前週 1184.46円) |

| 今期予想PER | 16.44倍 | (前週 16.14倍) |

| 来期予想PER | 15.13倍 | (前週 14.72倍) |

| 再来期予想PER | 14.23倍 | (前週 13.86倍) |

| 来期予想PBR | 1.09倍 | (前週 1.06倍) |

| 来期予想ROE | 7.18% | (前週 7.19%) |

| 来期予想 インプライド・リスク・プレミアム |

7.12% | (前週 7.19%) |

*5月20 日経平均終値より、PER、PBR、ROE等を算出

現株価水準には割安感があるが、目先はイベント次第。ただし、ポジティブ・サプライズには大きく反応すると考える。

来期予想ベースのプラス企業比率は、 33.3%→56.5%→35.1%→67.0%→44.7%

再来期予想ベースのプラス企業比率は、37.3%→59.3%→42.4%→57.6%→44.1%。

再び50%割れに。

[注:4~5月は例年、対象決算期変更の影響があるのでイレギュラーな値になることに留意]

対来期・再来期は減少

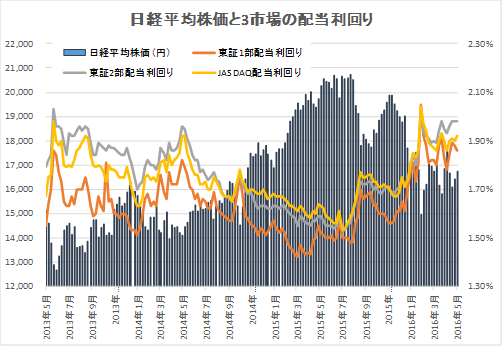

配当利回りの水準からすると底値圏に近いが

出所:IFISコンセンサスを基にTIW作成

いずれも2012年1月から表示

| 「IFIS/TIWコンセンサス225」について IFIS/TIWコンセンサス225」は、株式会社アイフィスジャパンが集計しているアナリストコンセンサス・データ等を原データとして、2009年4月より株式会社ティー・アイ・ダヴリュが東証株価指数(日経225)に対応するように構成銘柄のEPSを算出・集計したものである。今期予想EPS、来期予想EPSの変化を追うことによって、マーケット全体の業績見通しを確認する。 理論上では株価は、自己資本配当率(ROEと配当性向の積)、EPS成長率、無リスク証券の利回り(国債利回り)、リスクプレミアムの4要素で決定される。株価をこれら構成要素に分解することによって、株価変動の要因について考察するとともにファンダメンタルからの妥当な株価(マーケット)水準を思量する。なお、リスクプレミアムを正確に計測することは、一定期間を経た後でないと困難なことであることから、当レポートではインプライド・リスクプレミアム(株価と他の構成要素からの逆算値)を使用している。 4つの構成要素の内、株価の短期的な変動に最も影響を与えるのがリスクプレミアムである。リスクプレミアムは、無リスク証券の金利に対して投資家が要求する上乗せ金利と定義されるが、投資家心理(マーケットセンチメント)、他の投資対象(金融商品)との利回り格差の変動などによって変化する。長期的な見通しの変化が無い中では、インプライド・リスクプレミアムは一定のレンジ内で推移する傾向にある。日経平均株価の妥当水準を算出には、インプライド・リスクプレミアムの一定レンジからの逆算によって行っている。 〔今期予想ベースEPS、来期ベースEPSにおける“今期”、“来期”の取扱い〕 会計上の業績計測期間ではなく、本決算発表を基準とする。例えば、2011年4月30日現在では、2011年3月期は決算発表前であれば今期、決算発表が行われていれば前期、となる。 〔予想EPS増減社数〕 今期ベースならびに来期ベースを示している。週間(週末値)のデータを基に、前週末に比べてEPSが増加・変化無し・減少した企業の数。 〔予想PBR(今期末)〕 前期末BPS(1株純資産)に今期予想EPSを加えて、予想DPS(1株配当)を控除した値(=予想BPS)で株価を除した数値。中間配当は考慮していない。 〔予想ROE(来期ベース)〕 前述の予想BPSで来期予想EPSを除した値。 〔リスクプレミアム〕 特に断りの無い限りインプライド・リスクプレミアムを表す。計算式は、{ 1-予想配当性向×(1-予想B/Pレシオ)}×予想ROE-無リスク証券利回り |