2月10日妥当レンジ 28,513円~30,775円

ウクライナ緊迫状態の持続はインフレ加速を強める

【「IFIS/TIWコンセンサス225」によるマーケットの妥当レンジの推計】

<緊迫状態の継続はロシアにとっては悪くはない>

■金融市場が揺れている。先週の木曜(10日)からNYダウは3日続落し、3日間の下落幅は1200ドルとなった。10日に発表された1月の米消費者物価指数が前年比+7.5%と12月(同+7.0%)を上回る上昇となったこと、ウクライナ情勢の緊迫化が高まったことによる。

■10日にロシアはベラルーシとの合同軍事演習を開始、11日にサリバン米大統領補佐官(国家安全保障担当)は、ロシアによるウクライナ侵攻について「いつ始まってもおかしくない」と述べ、同国に滞在する米国人に48時間以内に退避するよう促した。

■現実的にはロシアが積極的に引き金を弾く可能性は低いとは思われる。戦闘となれば金融制裁はもちろんのこと、他の物資のロシアへの輸出も停止されロシア国内は混迷する。ロシアにとっては周辺から圧力をかけて、欧米の譲歩(ミンクス合意の履行、ウクライナのNATO加盟の否定、ノルド・ストリーム2の稼働など)を引き出すことの方がメリットは大きい。緊迫状態の持続は、原油並びにガス価格の高騰が続くことからロシアにとってはデメリットは少ない。むしろ、インフレ加速を促すだけに長期戦はむしろ欧米にとって不利である。

■今週、もう一つ大きなトピックとしては、14日朝に日銀が「指し値オペ」と呼ばれる公開市場操作を通知したことである。10年物国債を許容変動幅の上限である0.25%の利回りで無制限に買い取ることで長期金利上昇を抑制するというものだ。この通知によって結果的に10年国債利回りは抑えられ日銀による買取はなかった。しかし、今後、米国をはじめ各国の利上げが進む中で金利を抑制することは円安を促す可能性がある。資源価格をはじめとした国際的な物価上昇が進む中で日本の交易条件が悪化する可能性には注意を要する。

■企業決算及び業績見通し(アナリストコンセンサス)は懸念したような悪化はなく、好調であった。その結果、日本株には割安感がある。しかし、ウクライナへのロシア侵攻の可能性が払拭されない限りは、積極的に買い向かうことはリスクが高く、膠着状態の継続によってインフレは加速する。日経平均26,000円割れの可能性も現実味を帯びてきた。

◇日経平均妥当水準(レンジ)

| 28,513円~30,775円 | (前回27,975円~30,235円) |

「IFIS/TIWコンセンサス225」(2月10日)来期予想ベースEPSをもとに算出

◇IFIS/TIWコンセンサス225(2月10日)

| 今期予想EPS | 1678.36円 | (前週1662.27円) |

| 来期予想EPS | 1789.47円 | (前週1781.01円) |

| 再来期予想EPS | 1916.44円 | (前週1879.12円) |

| 今期予想PER | 16.50倍 | (前週16.51倍) |

| 来期予想PER | 15.48倍 | (前週15.41倍) |

| 再来期予想PER | 14.45倍 | (前週14.60倍) |

| 来期予想PBR | 1.18倍 | (前週1.17倍) |

| 来期予想ROE | 7.65% | (前週 7.63%) |

| 来期予想 インプライド・リスク・プレミアム |

6.99% | (前週 7.01%) |

2月10日 日経平均終値より、PER、PBR、ROE等を算出

米消費者物価上昇による利上げ見通しのタカ派化とウクライナへの警戒の高まりを受けて株価は下押しが避けられない状況にはある。ただし、予想外に企業業績見通し(コンセンサス)は強く、割安感が見て取れる。だからと言って、買い向かうにはリスクが大き過ぎる。

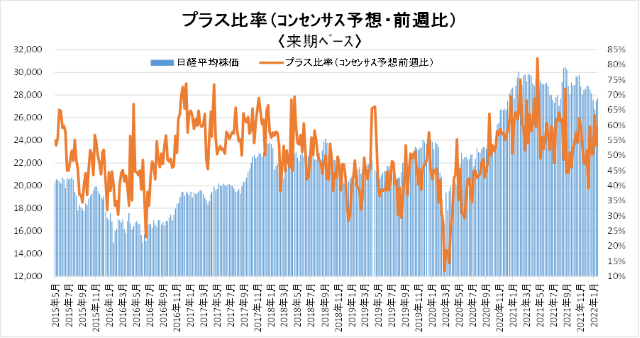

来期予想ベースのプラス企業比率は、 59.6%→50.5%→50.4%→63.3%→53.3%→59.5%。

再来期予想ベースのプラス企業比率は、52.7%→46.4%→49.2%→54.9%→52.2%→62.9%。

再来期ベースで60%台。企業業績見通しはまだ腰折れはなさそうだ。

[注:例年4~5月は、対象決算期変更の影響があるのでイレギュラーな値になることに留意]

出所:IFISコンセンサスを基にTIW作成

| 「IFIS/TIWコンセンサス225」について IFIS/TIWコンセンサス225」は、株式会社アイフィスジャパンが集計しているアナリストコンセンサス・データ等を原データとして、2009年4月より株式会社ティー・アイ・ダヴリュが東証株価指数(日経225)に対応するように構成銘柄のEPSを算出・集計したものである。今期予想EPS、来期予想EPSの変化を追うことによって、マーケット全体の業績見通しを確認する。 理論上では株価は、自己資本配当率(ROEと配当性向の積)、EPS成長率、無リスク証券の利回り(国債利回り)、リスクプレミアムの4要素で決定される。株価をこれら構成要素に分解することによって、株価変動の要因について考察するとともにファンダメンタルからの妥当な株価(マーケット)水準を思量する。なお、リスクプレミアムを正確に計測することは、一定期間を経た後でないと困難なことであることから、当レポートではインプライド・リスクプレミアム(株価と他の構成要素からの逆算値)を使用している。 4つの構成要素の内、株価の短期的な変動に最も影響を与えるのがリスクプレミアムである。リスクプレミアムは、無リスク証券の金利に対して投資家が要求する上乗せ金利と定義されるが、投資家心理(マーケットセンチメント)、他の投資対象(金融商品)との利回り格差の変動などによって変化する。長期的な見通しの変化が無い中では、インプライド・リスクプレミアムは一定のレンジ内で推移する傾向にある。日経平均株価の妥当水準を算出には、インプライド・リスクプレミアムの一定レンジからの逆算によって行っている。 〔今期予想ベースEPS、来期ベースEPSにおける“今期”、“来期”の取扱い〕 会計上の業績計測期間ではなく、本決算発表を基準とする。例えば、2011年4月30日現在では、2011年3月期は決算発表前であれば今期、決算発表が行われていれば前期、となる。 〔予想EPS増減社数〕 今期ベースならびに来期ベースを示している。週間(週末値)のデータを基に、前週末に比べてEPSが増加・変化無し・減少した企業の数。 〔予想PBR(今期末)〕 前期末BPS(1株純資産)に今期予想EPSを加えて、予想DPS(1株配当)を控除した値(=予想BPS)で株価を除した数値。中間配当は考慮していない。 〔予想ROE(来期ベース)〕 前述の予想BPSで来期予想EPSを除した値。 〔リスクプレミアム〕 特に断りの無い限りインプライド・リスクプレミアムを表す。計算式は、{ 1-予想配当性向×(1-予想B/Pレシオ)}×予想ROE-無リスク証券利回り |