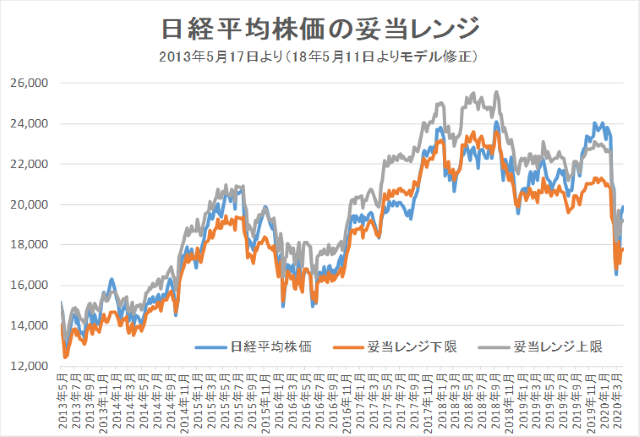

4月17日妥当レンジ 17,800円~19,200円

2番底の足音が聞こえてきた!?

【「IFIS/TIWコンセンサス225」によるマーケットの妥当レンジの推計】

投資のポイント

<新型コロナウイルスの終息には長い時間が必要>

■世界全体の新型コロナウイルスの1日の感染者数は、4月11日(89,657人)をピークに一進一退ながらも緩やかな減少傾向にある。死者数も4月16日(7,875人)をピークに減少傾向が見て取れる(出所:WHO)。米国では、16日にトランプ大統領が、感染者数の少ない地域から経済の再開を3段階で進める新指針を発表した。また、米医薬大手ギリアド・サイエンシズのエボラ出血熱の治療薬(候補)として開発された「レムデシビル」が重症患者の回復に効果があったと医薬関連ニュースサイトに16日掲載された。

■こうした要因から、先週の株式市場は上昇したが、週明け後は再びリスク要因が顕在化、あるいは再認識されている。

■17日に中国国家統計局が発表した1-3月のGDPは実質で前年同期比▲6.8%の減少。前期比の実質成長率は年率換算で ▲33.8%にもなる。同日に欧州自動車工業会が発表した主要18カ国の3月の新車販売台数は前年同月比▲52.9%の減少。アルゼンチン政府は16日、総額662億ドルの債務の再編成を発表。利払いの62%削減や3年間の支払猶予を求めるものであり、投資家がこれに応じなければデフォルトが確定する。16日に米当局は、中小企業の雇用維持に使う3,500億ドル分の融資枠が上限に達したことを発表した。20日のNY原油先物市場で、WTI原油先物(5月限)は一時マイナス40.32ドルとかつてない水準を記録した。

■新型コロナウイルスに関する認識は、以前は感染が終息すれば比較的早期に経済が回復するという見方が多かったようだが、昨今は一旦感染が収まっても第二波が来る可能性もあり、「集団免疫」を人類が獲得するまでは人の移動等は抑制されるとの認識が強まりつつあるように見受けられる。

■14日にIMFが発表した世界経済見通しにおいては、4つのシナリオが提示された。最も楽観的な基本シナリオでも、20年の世界GDPは▲3%のマイナス成長を予想するものである。

■ここから5月にかけては経済や企業業績に関して悲観的なニュースが増えることが予想され、株式市場も調整色が濃くなる可能性が強いと考える。

◇日経平均妥当水準(レンジ)

| 17,800円~19,200円 | (前回17,700円~19,100円) |

*「IFIS/TIWコンセンサス225」(4月17日)来期予想ベースEPSをもとに算出

◇IFIS/TIWコンセンサス225(4月17日)

| 今期予想EPS | 1093.85円 | (前週1154.64円) |

| 来期予想EPS | 1376.88円 | (前週1282.71円) |

| 再来期予想EPS | 1419.55円 | (前週1417.78円) |

| 今期予想PER | 18.19倍 | (前週16.89倍) |

| 来期予想PER | 14.45倍 | (前週15.20倍) |

| 再来期予想PER | 14.02倍 | (前週13.75倍) |

| 来期予想PBR | 0.92倍 | (前週0.91倍) |

| 来期予想ROE | 6.39% | (前週 5.99%) |

| 来期予想 インプライド・リスク・プレミアム |

6.60% | (前週 6.24%) |

4月17日 日経平均終値より、PER、PBR、ROE等を算出

4月17日時点の再来期コンセンサス予想PER 14.02倍。この水準も割安とはいえないが、ここからさらにコンセンサスが切り下がることを見込む必要がある。

来期予想ベースのプラス企業比率は、 11.8%→18.7%→18.2%→14.4%→26.4%。

再来期予想ベースのプラス企業比率は、21.1%→15.4%→26.1%→11.9%→24.1%。

全期間50%割れは11週連続!! 来期・再来期は20%台回復だが低水準続く!!

[注:例年4~5月は、対象決算期変更の影響があるのでイレギュラーな値になることに留意]

出所:IFISコンセンサスを基にTIW作成

いずれも2014年1月から表示

| 「IFIS/TIWコンセンサス225」について IFIS/TIWコンセンサス225」は、株式会社アイフィスジャパンが集計しているアナリストコンセンサス・データ等を原データとして、2009年4月より株式会社ティー・アイ・ダヴリュが東証株価指数(日経225)に対応するように構成銘柄のEPSを算出・集計したものである。今期予想EPS、来期予想EPSの変化を追うことによって、マーケット全体の業績見通しを確認する。 理論上では株価は、自己資本配当率(ROEと配当性向の積)、EPS成長率、無リスク証券の利回り(国債利回り)、リスクプレミアムの4要素で決定される。株価をこれら構成要素に分解することによって、株価変動の要因について考察するとともにファンダメンタルからの妥当な株価(マーケット)水準を思量する。なお、リスクプレミアムを正確に計測することは、一定期間を経た後でないと困難なことであることから、当レポートではインプライド・リスクプレミアム(株価と他の構成要素からの逆算値)を使用している。 4つの構成要素の内、株価の短期的な変動に最も影響を与えるのがリスクプレミアムである。リスクプレミアムは、無リスク証券の金利に対して投資家が要求する上乗せ金利と定義されるが、投資家心理(マーケットセンチメント)、他の投資対象(金融商品)との利回り格差の変動などによって変化する。長期的な見通しの変化が無い中では、インプライド・リスクプレミアムは一定のレンジ内で推移する傾向にある。日経平均株価の妥当水準を算出には、インプライド・リスクプレミアムの一定レンジからの逆算によって行っている。 〔今期予想ベースEPS、来期ベースEPSにおける“今期”、“来期”の取扱い〕 会計上の業績計測期間ではなく、本決算発表を基準とする。例えば、2011年4月30日現在では、2011年3月期は決算発表前であれば今期、決算発表が行われていれば前期、となる。 〔予想EPS増減社数〕 今期ベースならびに来期ベースを示している。週間(週末値)のデータを基に、前週末に比べてEPSが増加・変化無し・減少した企業の数。 〔予想PBR(今期末)〕 前期末BPS(1株純資産)に今期予想EPSを加えて、予想DPS(1株配当)を控除した値(=予想BPS)で株価を除した数値。中間配当は考慮していない。 〔予想ROE(来期ベース)〕 前述の予想BPSで来期予想EPSを除した値。 〔リスクプレミアム〕 特に断りの無い限りインプライド・リスクプレミアムを表す。計算式は、{ 1-予想配当性向×(1-予想B/Pレシオ)}×予想ROE-無リスク証券利回り |