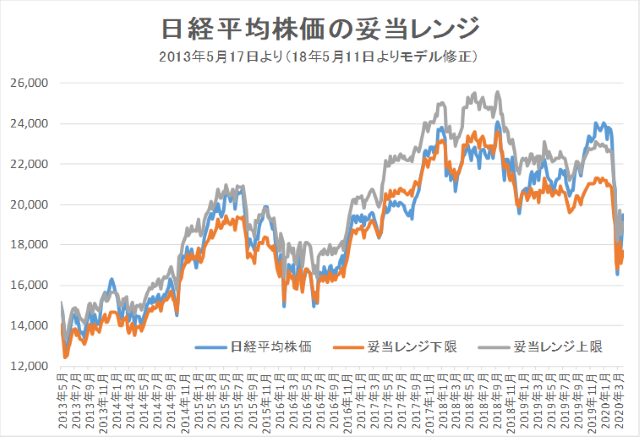

4月10日妥当レンジ 17,700円~19,100円

日本の行動制限、経済対策は中途半端!

【「IFIS/TIWコンセンサス225」によるマーケットの妥当レンジの推計】

投資のポイント

<欧米での感染拡大はピークを超えたが>

■欧州での新型コロナウイルスの感染者・死者数はイタリア、スペイン、フランスにおいては減少傾向が明確になってきた。米国も4月11日以降は感染者数(日)が減少しており、ピークは過ぎたとの見方が強まっている。13日にはトランプ大統領が、「経済を再開するための声明を数日間のうちに出せると思う」とのコメントを出しました(ただし、時期尚早との批判も)。米ジョンズ・ホプキンス大学のデータを基に、世界全体の累計感染者数から死者と回復者を控除した治療中(Active Cases)の患者数の増加はほぼ止まっており、間もなく減少傾向に向かうと推察される。

■9日に米FRBが大企業の社債買い取りならびに中小企業への資金融通のため、総額2兆3千億ドルの緊急資金供給を決めた。ユーロ圏も同日、5,400億ユーロの経済対策で合意した。中央銀行や各国政府の資金供給による信用リスク低下は金融市場には追い風となる。債券利回り低下や不動産市況(REIT)の停滞、商品市況の悪化等から株式市場に資金が集まりやすい構造が生じている。

■しかし、インドや中南米、アフリカなど新興国での新型コロナウイルスへの感染はこれからが本番。また、スペインなど移動制限を一部緩和することを発表した国もあるが、フランス、イタリアなど移動制限の延長を発表しており、ピークは超えても経済活動を本格化するにはまだ時間を要するものと考える。

■7日に安倍首相が緊急事態宣言を発令。同時に108兆円の事業規模となる緊急経済対策が発表されたが、中小企業や減収家庭への給付金はそのうちの6.3兆円に留まり、全くの期待外れな内容。また、行動制限も要請の範囲を出ないものであり、中途半端に経済活動に配慮した結果、感染の収束までの時間が長引くことが懸念される。結果的に企業業績への影響が甚大なものになることが懸念されよう。

■日本株市場は、3月期企業の決算が本格化する4月下旬から5月上旬に再び調整を余儀なくされるという見方を維持する。

◇日経平均妥当水準(レンジ)

| 17,700円~19,100円 | (前回17,100円~18,500円) |

*「IFIS/TIWコンセンサス225」(4月10日)来期予想ベースEPSをもとに算出

◇IFIS/TIWコンセンサス225(4月10日)

| 今期予想EPS | 1154.64円 | (前週1171.97円) |

| 来期予想EPS | 1282.71円 | (前週1277.12円) |

| 再来期予想EPS | 1417.78円 | (前週1434.90円) |

| 今期予想PER | 16.89倍 | (前週15.21倍) |

| 来期予想PER | 15.20倍 | (前週13.95倍) |

| 再来期予想PER | 13.75倍 | (前週12.42倍) |

| 来期予想PBR | 0.91倍 | (前週0.84倍) |

| 来期予想ROE | 5.99% | (前週 6.03%) |

| 来期予想 インプライド・リスク・プレミアム |

6.24% | (前週 6.50%) |

4月10日 日経平均終値より、PER、PBR、ROE等を算出

コンセンサス予想EPSの下方シフト続く。

現時点の再来期コンセンサス予想PER 13.75倍で割安感はない。

来期予想ベースのプラス企業比率は、 28.1%→11.8%→18.7%→18.2%→14.4%。

再来期予想ベースのプラス企業比率は、34.6%→21.1%→15.4%→26.1%→11.9%。

全期間50%割れは10週連続!! 来期・再来期ともに10%台に沈む!!

[注:例年4~5月は、対象決算期変更の影響があるのでイレギュラーな値になることに留意]

出所:IFISコンセンサスを基にTIW作成

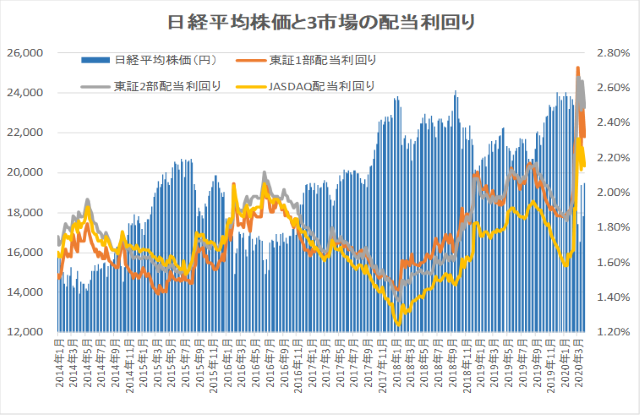

いずれも2014年1月から表示

現時点のコンセンサス予想EPSは2017年後半の水準、今後も下がってゆくことを考えると株価(日経平均)の水準はかなり厳しいことが見て取れる。

割安の根拠の一つは配当利回りであるが、新年度では多くの企業が配当予想未定になる可能性に注意!

| 「IFIS/TIWコンセンサス225」について IFIS/TIWコンセンサス225」は、株式会社アイフィスジャパンが集計しているアナリストコンセンサス・データ等を原データとして、2009年4月より株式会社ティー・アイ・ダヴリュが東証株価指数(日経225)に対応するように構成銘柄のEPSを算出・集計したものである。今期予想EPS、来期予想EPSの変化を追うことによって、マーケット全体の業績見通しを確認する。 理論上では株価は、自己資本配当率(ROEと配当性向の積)、EPS成長率、無リスク証券の利回り(国債利回り)、リスクプレミアムの4要素で決定される。株価をこれら構成要素に分解することによって、株価変動の要因について考察するとともにファンダメンタルからの妥当な株価(マーケット)水準を思量する。なお、リスクプレミアムを正確に計測することは、一定期間を経た後でないと困難なことであることから、当レポートではインプライド・リスクプレミアム(株価と他の構成要素からの逆算値)を使用している。 4つの構成要素の内、株価の短期的な変動に最も影響を与えるのがリスクプレミアムである。リスクプレミアムは、無リスク証券の金利に対して投資家が要求する上乗せ金利と定義されるが、投資家心理(マーケットセンチメント)、他の投資対象(金融商品)との利回り格差の変動などによって変化する。長期的な見通しの変化が無い中では、インプライド・リスクプレミアムは一定のレンジ内で推移する傾向にある。日経平均株価の妥当水準を算出には、インプライド・リスクプレミアムの一定レンジからの逆算によって行っている。 〔今期予想ベースEPS、来期ベースEPSにおける“今期”、“来期”の取扱い〕 会計上の業績計測期間ではなく、本決算発表を基準とする。例えば、2011年4月30日現在では、2011年3月期は決算発表前であれば今期、決算発表が行われていれば前期、となる。 〔予想EPS増減社数〕 今期ベースならびに来期ベースを示している。週間(週末値)のデータを基に、前週末に比べてEPSが増加・変化無し・減少した企業の数。 〔予想PBR(今期末)〕 前期末BPS(1株純資産)に今期予想EPSを加えて、予想DPS(1株配当)を控除した値(=予想BPS)で株価を除した数値。中間配当は考慮していない。 〔予想ROE(来期ベース)〕 前述の予想BPSで来期予想EPSを除した値。 〔リスクプレミアム〕 特に断りの無い限りインプライド・リスクプレミアムを表す。計算式は、{ 1-予想配当性向×(1-予想B/Pレシオ)}×予想ROE-無リスク証券利回り |