最強の資産形成戦略を考える

最強の資産形成戦略を考える

1.圧倒的な短期集中投資のリターン

2.短期投資で継続的に成果を上げる条件

3.資産形成の要諦は

1.圧倒的な短期集中投資のリターン

ポイントは資金管理の徹底

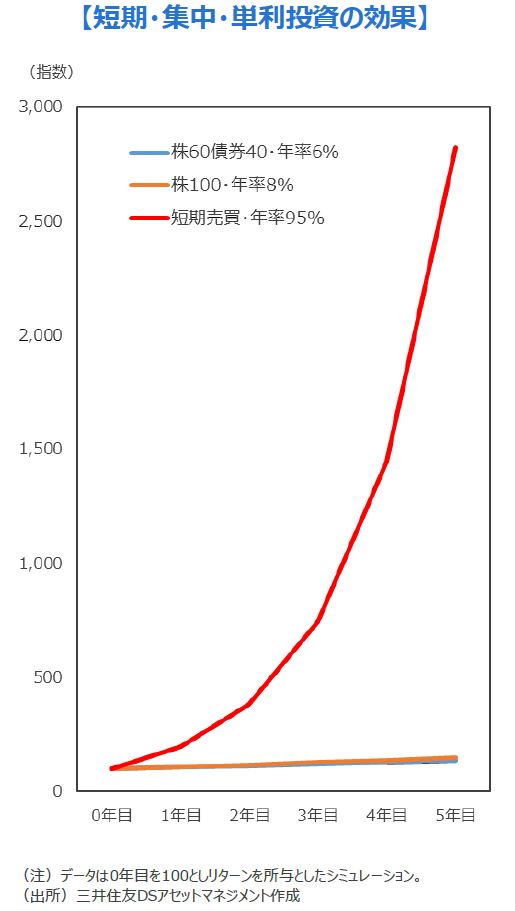

■短期投資のリターンは圧倒的です。ドル円が109円のときにFXで10銭抜きをすると、リターンはおおよそ0.092%です。これを1日10時間、1時間に1回この取引を続けると(ロスカット同10銭)、7勝3敗なら年間の累積リターンは約95%、8勝2敗では143%に達します。また、勝率が6勝4敗にとどまっても、48%ほどのリターンが手元に残ります(いずれも手数料考慮前)。

■一方、バイアンドホールドの長期投資では、期待収益率の高い株式インデックスに100%投資したとしてもせいぜい年率7~8%で、最良の年でも年率20%といったところでしょう。リターンの絶対値で考えれば、圧倒的に短期投資に軍配が上がります。

■短期投資では相場の流れ、変化を機敏に察知し、大胆にポジションを動かして単利を積み上げていくことが肝要です。ポジションにレバレッジを効かせている場合はなおさらです。退場せずにマーケットでプレーを続けるためには、果敢な損切りを駆使して、売買単位ごとの単利を管理することが求められます。これができて初めて、短期投資の凄まじいリターンを享受することができます。

■また、投資の神様として有名なオマハの賢人、ウォーレン・バフェットは典型的な集中投資論者です。自ら調べ尽くし、確信を持った投資機会に集中投資することで巨万の富を築いてきました。そんなバフェットに言わせれば、「分散投資はおのれの無知へのリスクヘッジ。自分が投資するものを、きちんと理解していない者のやること。“Diversification is protection against ignorance. It makes little sense if you know what you are doing.”」ということになります。

2.短期投資で継続的に成果を上げる条件

短期投資の継続的な成功は至難

■このように、投資は「短期・集中・単利」が最も効率よく、凄まじいリターンを享受することが可能です。ただ最大の問題は、それが実践できるかということです。

■突発的なニュースや需給により変動を続ける短期のマーケットにおいて、たとえ小幅のさや抜きであっても高い勝率を維持することは困難です。また、システムトラブルや誤発注、市場の流動性低下で損切りが機能しないなど、不測の事態で大きな損失を被ることも少なくありません。生き残っているトレーダー達は一様に「利食いはゆっくり大きく、損切りは細かく」と言いますが、凄腕のプロであっても短期トレードで安定的な収益を積み上げることはまさに至難の業と言えます。

■また、単利を管理するのは意外に骨が折れます。毎日常に情報を集め、取り残されないように相場に張り付く必要があります。更に損切りは精神的苦痛をともない、たとえルールベースの手法をとっていてもその実践は思いのほかハードルが高いです。

■集中投資もまた、実践はなかなか難しそうです。バフェットでさえIBM株や航空会社株への投資では手ひどい銘柄選択の失敗を経験しています。

■さらに、バフェットは昨年3月のコロナ禍の底値で、保有株を大量に売却する致命的なミスも犯しています。オマハの賢人をもってしても、相場は思うに任せないと言えます。

■このように、凄まじいリターンを生む「短期・集中・単利」投資は、実践することが極めて難しいと言えます。もし、「短期・集中・単利」投資を実践できているなら何の問題もありません。しかしもしそうではないなら、ポートフォリオ投資の利点についても考える必要があります。

3.資産形成の要諦は

「長期・分散・複利」が投資の要諦

■我々は「長期・分散・複利」のポートフォリオ投資が長期的な資産形成にとって大切だと考えています。

<長期投資のメリット>

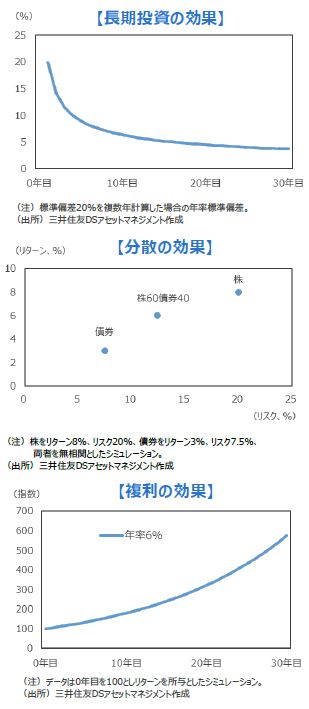

■保有期間が長期に及ぶことで年率のリスクを下げることが出来ます。株式の標準偏差(リターンのバラつきの大きさを示す指標)を年率20%とすると、期間5年では年率8.9%、期間10年では年率6.3%と、保有期間が長くなるにつれて年率の標準偏差は減少します。これに資産価格の長期的な上昇が組み合わさると、長期で保有することによってマイナスのリターンに陥る可能性を下げることができます。

<分散投資のメリット>

■保有する資産を分散させ、互いに別の動きをする資産を組み入れればリスク対比のリターンは向上します。例えば、株と債券のように過去の相関が低い資産を組み合わせたポートフォリオとすることで、リターン/リスクの効率性が上がります。

<複利効果のメリット>

■複利効果を生かすことで長期的に収益を積み上げることが出来ます。年間のリターンが6%だとしても、複利では10年で見たリターンは79%、30年では投資元本の6倍近くになります。

「長期・分散・複利」が生む正のスパイラル

■「長期」投資を行うことで高いリスクに耐えられるので、ハイリスクハイリターンを狙うことが可能になります。また、ポートフォリオを「分散」することで、ハイリスクのポートフォリオの中でもよりハイリターンのポートフォリオに投資できます。このポートフォリオのリターンを追加投資し続けることで、金が金を生む「複利」効果を享受できます。こうした「長期・分散・複利」の3つの好循環が組み合わされば、投資した資金が雪だるま式に膨れ上がる(=バフェットの言うところの「スノーボール」)資産形成につながります。

■我々は、「長期・分散・複利」こそが投資の要諦であると考えています。

※個別銘柄に言及していますが、当該銘柄を推奨するものではありません。

(2021年6月11日)

印刷用PDFはこちら↓

関連マーケットレポート

■当資料に基づいて取られた投資行動の結果については、当社は責任を負いません。

■当資料の内容は作成基準日現在のものであり、将来予告なく変更されることがあります。

■当資料に市場環境等についてのデータ・分析等が含まれる場合、それらは過去の実績及び将来の予想であり、今後の市場環境等を保証するものではありません。

■当資料は当社が信頼性が高いと判断した情報等に基づき作成しておりますが、その正確性・完全性を保証するものではありません。

■当資料にインデックス・統計資料等が記載される場合、それらの知的所有権その他の一切の権利は、その発行者および許諾者に帰属します。

■当資料に掲載されている写真がある場合、写真はイメージであり、本文とは関係ない場合があります。

三井住友DSアセットマネジメント株式会社

金融商品取引業者 関東財務局長(金商)第399号

加入協会:一般社団法人投資信託協会、一般社団法人日本投資顧問業協会、一般社団法人第二種金融商品取引業協会