過度に積み上がったショートポジションが日本株の上昇を牽引

過度に積み上がったショートポジションが日本株の上昇を牽引

1.積み上がりすぎた日本株のショートポジション

2.ショートポジションの買戻しは日本株の上昇を牽引

3.27年ぶりの高水準のNT倍率は上昇局面の頭打ちを意味しない

■米中通商摩擦や英国の欧州連合(EU)強硬離脱など懸念材料が相次ぐ中、市場参加者の懸念をよそに日経平均株価は8月26日の20,261.04円を底に上昇し23,000円を上回ってきました。また日経平均株価を東証株価指数(TOPIX)で割ったNT倍率の拡大も続いています。今回の上昇の背景には市場で積み上がったショートポジションの買い戻しがあったとみられています。ここではネット裁定残高や空売り比率等の「需給関連指標」に注目して、日本の株式市場の現況と今後の市場の動向について考えてみたいと思います。

■ところでなぜショートポジションが積み上がったのでしょうか。要因としては、米中通商摩擦などの懸念材料が相次ぎ市場心理が弱気に偏る中、先物、現物株にショートが入る一方、日本銀行のETF買いや自社株買いが継続的に入り、想定ほど株価が下落せず、買い戻す機会が少なかったことなどによるとみられます。

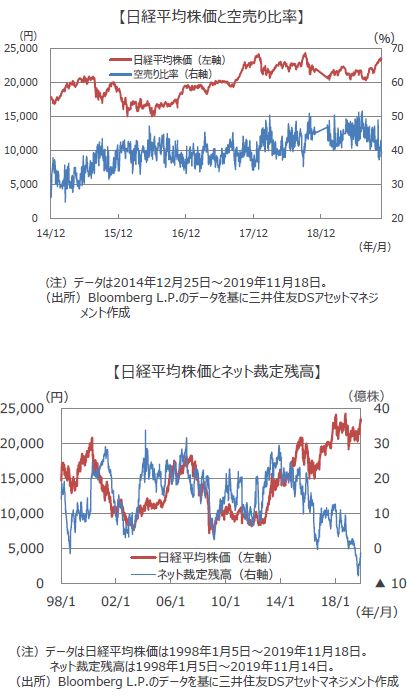

■ショートポジションの積み上がる局面では、先物売りや空売りの影響でネット裁定残高は減少、空売り比率は上昇、信用売り残は増加する傾向があります。これらからみると今回、過去に例のないほどショートポジションが積みあがったことがうかがえます。

ネット裁定残は異例の水準

■空売り比率は一般に40%を超えると高水準とされますが、3月5日~10月30日まで159営業日連続で40%以上が続きました。また信用売り残高も11月8日現在、昨年末比約+0.34兆円の0.99兆円まで増加しており、現物株のショートポジションは高水準にあります。これらに加えて特に注目されるのが、ネット裁定残のマイナス拡大です。

■裁定買いとは、一時的に割高となった先物を売り、同時に現物を買う(裁定買い)取引を行った場合の現物買いの残高です。その後、先高観の後退に伴う先物の下落などにより、割高感が解消されれば、反対売買により解消されます。裁定売りはその反対の動きとなります。

■裁定売りは現物株を空売りするため、現物株の調達コストがかかるなど裁定買いに比べ実行のハードルが高く、ネット裁定残高がマイナスになるのは極めて異例です。ネット裁定残高は株式市場の上昇局面では先物が割高になり増加、下落時は反対の動きとなる傾向があり、通常は5~20億株程度で推移します。9月9日時点で▲7.79億株と異例の低水準となり、その後11月14日時点で▲1.45億株とマイナス幅は縮小しましたがなお極めて低水準にあります。

2.ショートポジションの買戻しは日本株の上昇を牽引

■ネット裁定残のマイナスは、データの取れる1991年12月13日以降では3回のみです。1998年はロシアが対外債務の支払い停止を宣言したり、国内でも大手銀行が破綻・一時国有化されたり、金融システム不安からリスク回避が強まりました。その後、米連邦準備制度理事会(FRB)は、9月から11月にかけ3度の連続「予防的利下げ」をして、株価は回復に転じました。2016年は英国がEU離脱を決めたことなどからリスク回避が強まりました。その後トランプ新大統領の経済政策への期待などから上昇に転じました。ショートポジションの買戻しの影響もあり、ともに大幅な上昇となりました。この他2018年にも示現しましたが、いずれもマイナスは6営業日以内に収束しました。今回は11月14日時点で105営業日連続で売り超と、異例な状況となっています。

ショートポジションの買戻しが株価上昇を牽引

■9月以降米中協議が好転し始めるとともに、日本株が上昇に転じましたが、ネット裁定残のマイナスが拡大する要因となった大量の先物売りの買い戻しが今回の株価上昇を牽引したとみられます。ただネット裁定残は現状まだマイナスであることに加えて、今回は過去3回を大幅に上回るショートポジションの積み上がりとなったとみられることや、今回ネット裁定残高がマイナスになった後の8月26日の安値20,261.04円からの上昇率は15%程度にすぎないことから、ポジション整理を迫られる12月13日の先物・オプションのSQに向けて買い戻しが株価上昇を牽引する可能性があります。

■また過去のケースとの比較では金融不安への対応からFRBが3度の連続「予防的利下げ」をして、61.7%上昇した1998年と類似しているとの見方があります。

■一方、株式市場の上昇の転機となることがあるNT倍率が、27年ぶりの高水準まで拡大しており、状況について確認していきたいと思います。

3.27年ぶりの高水準のNT倍率は上昇局面の頭打ちを意味しない

■NT倍率は2009年末の11.62倍からほぼ一貫して上昇してきましたが、10月28日には13.87倍となり27年ぶりの高水準となりました。NT倍率は、上昇局面の後半などに日経平均先物買い、それに伴う裁定買いで上昇する場合や、値がさ株や輸出関連株が相対的に上昇する場合などに上昇する傾向があります。日経平均先物主導の買いでNT倍率が急拡大した場合、過度に市場参加者が強気になっている場合があり、NT倍率上昇が相場局面判断のヒントとなることがあります。では今年の上昇はどうでしょうか。今回日経平均株価の上昇の起点となった8月26日のNT倍率は13.74倍に対して11月18日は13.76倍と拡大は限定的でした。構成比の高いファーストリテイリングのネット信用残が売り超となっていることなどからみても、過熱感はなく転機となるような兆候はありません。

NT倍率は高水準継続の方向

■日経平均株価は加重平均ではなく、単純平均のため、値がさ株の影響が大きくなります。構成比の高い上位20銘柄で約50%を占めるうえ、それらの銘柄が総じて株価上昇が大きく、上位銘柄の影響が一段と拡大しています。構成比の高い銘柄は日銀の保有比率が高く、日銀のETF買い(一部は日経平均型)も影響したとみられています。日経平均株価の構成比率が高い銘柄の個別銘柄要因などにより高い変動率が続くとみられます。こうした銘柄はバリュエーションが高く、NT倍率は割高な水準にあると言えます。ただし、ネット裁定買い残のマイナスが解消される際には、一時的には更に上昇する可能性もあると思われます。

引続きショートポジションの解消が日本株の上昇を牽引しよう

■今後の日本株は市場参加者の不安が高まるような外部環境の悪化が無ければ、「需給関連指標」などからみると、過去最高水準に積み上がったショートポジションの買戻しの途上にあるとみられ、この買戻しが上昇を牽引する動きが続くとみられます。NT倍率の拡大は、NT倍率は相場転換を示唆するものではないとみられ、構成ウエイトの高い銘柄の株価次第となるとみられます。

(2019年11月19日)

印刷用PDFはこちら↓

関連マーケットレポート

■当資料に基づいて取られた投資行動の結果については、当社は責任を負いません。

■当資料の内容は作成基準日現在のものであり、将来予告なく変更されることがあります。

■当資料に市場環境等についてのデータ・分析等が含まれる場合、それらは過去の実績及び将来の予想であり、今後の市場環境等を保証するものではありません。

■当資料は当社が信頼性が高いと判断した情報等に基づき作成しておりますが、その正確性・完全性を保証するものではありません。

■当資料にインデックス・統計資料等が記載される場合、それらの知的所有権その他の一切の権利は、その発行者および許諾者に帰属します。

■当資料に掲載されている写真がある場合、写真はイメージであり、本文とは関係ない場合があります。

三井住友DSアセットマネジメント株式会社

金融商品取引業者 関東財務局長(金商)第399号

加入協会:一般社団法人投資信託協会、一般社団法人日本投資顧問業協会、一般社団法人第二種金融商品取引業協会