ドル安・円高の持続性

市川レポート(No.420)ドル安・円高の持続性

- 足元のドル円相場の動きは、「円高」ではなく「ドル安」、110円近辺への調整でも違和感はない。

- 米景気は循環的回復が足元で一服、ただ景気後退には至らず、ドル安・円高は108円程度まで。

- 注目のFOMCだが、今回の重要性はさほど高くなく、引き続き経済指標の強弱を見極める展開か。

足元のドル円相場の動きは、「円高」ではなく「ドル安」、110円近辺への調整でも違和感はない

ドル円は7月11日に1ドル=114円49銭水準をつけた後、緩やかにドル安・円高方向へ水準を切り下げ、日本時間の7月24日の朝方に110円台をつけています。背景にあるのは、米国における、弱めの経済指標を受けた利上げ期待の後退と、長期金利上昇の一服です。すなわち、足元のドル円相場の動きは、「円高」ではなく、「ドル安」によるものと考えます。

米長期金利上昇の一服で、ドル安・円高に振れるリスクについては、7月11日付けレポートでお話しした通りです。ドル円は、110円近辺を調整時の目安としていますので、一時的に110円を割り込んでも、違和感はありません。ただし、これから先、景気や物価の見通しを悪化させるような米経済指標が続いた場合、米国を中心とする株価の下落が、リスクオフ(回避)の「円高」につながる恐れがあり、注意が必要です。

米景気は循環的回復が足元で一服、ただ景気後退には至らず、ドル安・円高は108円程度まで

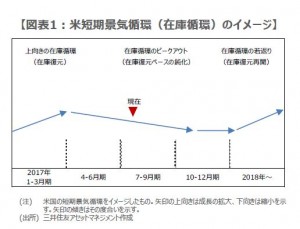

弊社は、米国経済について、一般的な認識ほど底堅いものではなく、むしろ、昨年からの循環的な回復が一服する局面にあると考えています(図表1)。そのため、物価の伸び悩みなど、弱めの米経済指標がしばらく続く可能性はありますが、成長ペースは年末から来年にかけて持ち直し、景気後退を懸念するほどではないとみています。この限りにおいては、ドル安・円高が一時的に110円を超えて進んでも、108円程度までと思われます。

このような米国の景気循環の見通しに基づけば、金融政策の正常化を急ぐ理由は見当たりません。また米国では、予算審議を巡る政治的な不透明感が、9月に向けて高まると予想されます。そのため弊社は、米連邦準備制度理事会(FRB)は金融政策をしばらく据え置き、バランスシートの縮小は12月に通知、来年1月より開始、そして追加利上げは来年3月まで先送りされるとの見方を維持しています。

注目のFOMCだが、今回の重要性はさほど高くなく、引き続き経済指標の強弱を見極める展開か

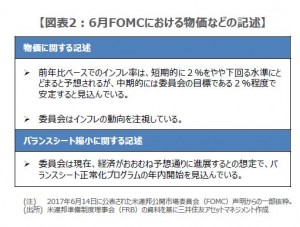

ドル円相場にとって、目先の材料は、7月25日、26日に開催される米連邦公開市場委員会(FOMC)です。今回はイエレン議長の記者会見や、FOMCメンバーによる経済見通しの公表がないため、市場の関心はFOMC声明に集まっています。特に、物価およびバランスシート縮小開始時期に関する記述への注目度が高く、前回の声明では、物価の伸び悩みは一時的で、バランスシート縮小は年内開始という点が明示されました(図表2)。

今回の声明が、物価安定とバランスシートの早期開始に自信を示すタカ派的な表現となれば、為替はいったん、ドル高・円安で反応する可能性が高いと考えます。逆に、より慎重な言い回しのハト派的な表現となれば、足元のドル安・円高の流れに勢いがつくことが予想されます。ただ、現時点で今回の声明が、大幅に変更される公算は小さく、ドル円相場の方向性を決定づけるにはやや力不足とみています。そのためドル円相場は、しばらく経済指標の強弱感を見極める展開が続くと思われます。

(2017年7月24日)

市川レポート バックナンバーはこちら

●当資料に基づいて取られた投資行動の結果については、当社は責任を負いません。

●当資料の内容は作成基準日現在のものであり、将来予告なく変更されることがあります。

●当資料は当社が信頼性が高いと判断した情報等に基づき作成しておりますが、その正確性・完全性を保証するものではありません。

●当資料に市場環境等についてのデータ・分析等が含まれる場合、それらは過去の実績及び将来の予想であり、今後の市場環境等を保証するものではありません。

●当資料にインデックス・統計資料等が記載される場合、それらの知的所有権その他の一切の権利は、その発行者および許諾者に帰属します。

●当資料の内容に関する一切の権利は当社にあります。本資料を投資の目的に使用したり、承認なく複製又は第三者への開示等を行うことを厳に禁じます。

●当資料の内容は、当社が行う投資信託および投資顧問契約における運用指図、投資判断とは異なることがありますので、ご了解下さい。

三井住友DSアセットマネジメント株式会社

金融商品取引業者 関東財務局長(金商)第399号

加入協会:一般社団法人投資信託協会、一般社団法人日本投資顧問業協会、一般社団法人第二種金融商品取引業協会