長期金利上昇に対峙する日銀

市川レポート(No.333)長期金利上昇に対峙する日銀

- 日銀は11月17日に指値オペを実行し、まずは短期ゾーンと中期ゾーンの利回り上昇を強く牽制。

- 12月14日には国債の買い入れ増額や異例の対応で、長期と超長期ゾーンの利回り上昇を抑制。

- 10年債利回り目標引き上げ議論は時期尚早、日銀は当面現行の枠組みで利回り上昇に対応。

日銀は11月17日に指値オペを実行し、まずは短期ゾーンと中期ゾーンの利回り上昇を強く牽制

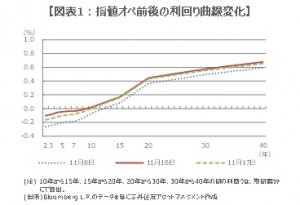

米大統領選挙後、米国債利回りの上昇傾向が鮮明になると、日本にもこの流れが波及しました。11月8日から11月16日までの間、日本国債の利回り曲線は、短期ゾーンと中期ゾーンを中心に利回りが大きく上昇しました(図表1)。これに対し日銀は11月17日、あらかじめ決まった利回りで国債を無制限に買い入れる「指値オペ」を初めて実施しました。これは9月に導入された「長短金利操作付き量的・質的金融緩和」の一環となる施策です。

指値オペでは、残存期間が「1年超3年以下」および「3年超5年以下」の国債が対象となり、買い入れ利回りは2年国債が-0.09%、5年国債が-0.04%でした。これらの利回りは11月16日につけた高値水準であり、日銀はこの水準以上の利回り上昇を牽制したと推測されます。ただ11月17日は、市場の利回りが指値オペよりも低かった(価格は高かった)ため、市場で国債を売却する方が有利となり、指値オペの応札額はゼロでした。

12月14日には国債の買い入れ増額や異例の対応で、長期と超長期ゾーンの利回り上昇を抑制

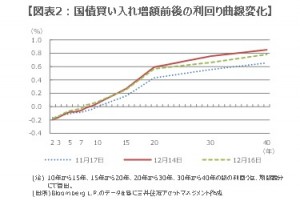

その後、日本国債の利回り曲線は、短期ゾーンと中期ゾーンの利回り上昇にやや一服感が出たものの、米国債利回りの上昇が12月に入ってからも続くと、今度は長期ゾーンと超長期ゾーンの利回り上昇が顕著となりました(図表2)。これに対し日銀は12月14日、残存期間が「10年超25年以下」および「25年超」の国債について買い入れの増額に踏み切り、買い入れ額を前回から100億円ずつ増やし、それぞれ2,000億円、1,200億円としました。

今回は、20年国債の入札が12月15日に予定されていたため、前日に同じ年限の国債買い入れが行われることになり、また残存期間10年超の国債買い入れを12月16日に実施することが事前に通知されるなど、異例尽くしの対応となりました。日銀が再び長期金利の上昇を牽制する姿勢を示したことで、長期ゾーンと超長期ゾーンの利回りは急速に低下しました。

10年債利回り目標引き上げ議論は時期尚早、日銀は当面現行の枠組みで利回り上昇に対応

日銀は「長短金利操作付き量的・質的金融緩和」において、10年物国債利回りがゼロ%程度で推移するよう国債の買入れを行うとしています。指値オペや国債買い入れ増額を経て、足元の10年国債利回りは0.10%付近で推移しています。市場では、日銀が許容する10年国債利回りの上限は0.10%とみる向きもあり、また一部にはゼロ%目標の引き上げ議論も聞かれます。

ただ足元の国債利回り上昇は、トランプラリーの影響が大きく、ゼロ%の引き上げ議論は時期尚早と考えます。少なくとも国内物価の上昇傾向が明確に確認されるまで、日銀は現行の政策の枠組みを維持し、国債利回りの上昇抑制に努めると思われます。12月19日、20日には日銀金融政策決定会合が開催されますが、政策の変更はないと予想します。会合後に黒田総裁が記者会見を行いますので、長期金利上昇の見解とその対応についての発言が注目されます。

(2016年12月19日)

市川レポート バックナンバーはこちら

http://www.smam-jp.com/market/ichikawa/index.html

●当資料に基づいて取られた投資行動の結果については、当社は責任を負いません。

●当資料の内容は作成基準日現在のものであり、将来予告なく変更されることがあります。

●当資料は当社が信頼性が高いと判断した情報等に基づき作成しておりますが、その正確性・完全性を保証するものではありません。

●当資料に市場環境等についてのデータ・分析等が含まれる場合、それらは過去の実績及び将来の予想であり、今後の市場環境等を保証するものではありません。

●当資料にインデックス・統計資料等が記載される場合、それらの知的所有権その他の一切の権利は、その発行者および許諾者に帰属します。

●当資料の内容に関する一切の権利は当社にあります。本資料を投資の目的に使用したり、承認なく複製又は第三者への開示等を行うことを厳に禁じます。

●当資料の内容は、当社が行う投資信託および投資顧問契約における運用指図、投資判断とは異なることがありますので、ご了解下さい。

三井住友DSアセットマネジメント株式会社

金融商品取引業者 関東財務局長(金商)第399号

加入協会:一般社団法人投資信託協会、一般社団法人日本投資顧問業協会、一般社団法人第二種金融商品取引業協会