日経平均は17,000円台の回復も困難なのか

市川レポート(No.286)日経平均は17,000円台の回復も困難なのか

- 日銀の追加緩和と政府の経済対策を受けても、日経平均株価は足元16,000円台での推移。

- 上場企業の4-6月期決算発表はおおむね一巡、減益も目立ち相場全体の押し上げには至らず。

- 円相場安定で株高も、更なる上昇には世界経済の見通し改善が必要、米利上げ予想に注目。

日銀の追加緩和と政府の経済対策を受けても、日経平均株価は足元16,000円台での推移

日銀は7月28日、29日の金融政策決定会合で、上場投資信託(ETF)の買い入れ額を年3.3兆円から6兆円に増やすことなどを柱とする金融緩和の強化を決定しました。その後日銀は8月4日にETFを707億円買い入れたと発表し、買い入れ額は前日の347億円から倍以上に増加しました。ただこの政策は、株価下落時に市場の不安をある程度和らげることはできても、株価の上昇トレンドを形成することはできません。

政府は8月2日に事業規模28.1兆円の経済対策を閣議決定しました。国と地方の直接の歳出(真水)は7.5兆円となりましたが、それが複数年度の予算で賄われることや、また財政投融資がリニア新幹線など景気押し上げの即効性に乏しい長期プロジェクト向けとなることなどは、事前報道で相場にある程度織り込まれていました。そのため閣議決定を受けた株価の反応は限定的で、日経平均株価は足元で16,000円台での推移が続いています。

上場企業の4-6月期決算発表はおおむね一巡、減益も目立ち相場全体の押し上げには至らず

3月期決算企業の4-6月期決算発表も今週でおおむね一巡します。各種報道によれば、8月5日までに決算を発表した上場企業のうち6割が経常減益となり、経常利益は前年同期比で18%~19%の減少でした。大方予想されてはいたものの、やはり円高や新興国の景気低迷が企業業績に悪影響を及ぼしており、とりわけ輸出企業など外需関連企業の苦戦が目立っています。

内需関連企業の業績は相対的には良好ですが、小売業などで減益決算となった企業からは、国内消費意欲の停滞や訪日外国人消費のピークアウトを懸念する声も聞かれました。なお、上場企業自身による2017年3月期の年間経常利益見通しは、前年比で4%程度の減益となっています。4-6月期の決算を受けて、株式投資家は好業績企業の選別を強めており、相場全体の押し上げには至っていません。

円相場安定で株高も、更なる上昇には世界経済の見通し改善が必要、米利上げ予想に注目

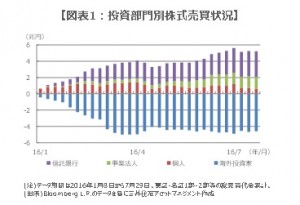

投資部門別株式売買状況をみると(図表1)、海外投資家の顕著な売り越しが続いており、これが日本株の重しになっているとみられます。ドル円が少なくとも1ドル=100円割れを回避し、安定的に推移する展開となれば、為替変動による業績懸念が徐々に後退し、海外投資家による日本株の再評価が期待できます。その場合、日経平均株価が17,000円台を回復することも十分想定されます。

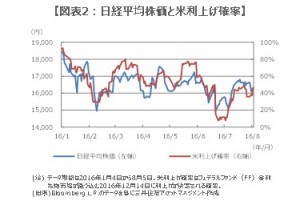

日本株の更なる上昇には、世界経済の見通しの改善が必要です。イエレン米連邦準備制度理事会(FRB)議長は、政策判断にあたって世界経済と金融情勢を注視しているため、米国が利上げを行う時には、世界経済と金融情勢の見通しは改善しているはずです。そのため米利上げ予想は、日本株の動きをみる上で重要な指標と考えられます。実際、フェデラルファンド(FF)金利先物が織り込む米利上げ確率が上昇すると、日本株も上昇する傾向がみられます(図表2)。

(2016年8月8日)

市川レポート バックナンバーはこちら

http://www.smam-jp.com/market/ichikawa/index.html

●当資料に基づいて取られた投資行動の結果については、当社は責任を負いません。

●当資料の内容は作成基準日現在のものであり、将来予告なく変更されることがあります。

●当資料は当社が信頼性が高いと判断した情報等に基づき作成しておりますが、その正確性・完全性を保証するものではありません。

●当資料に市場環境等についてのデータ・分析等が含まれる場合、それらは過去の実績及び将来の予想であり、今後の市場環境等を保証するものではありません。

●当資料にインデックス・統計資料等が記載される場合、それらの知的所有権その他の一切の権利は、その発行者および許諾者に帰属します。

●当資料の内容に関する一切の権利は当社にあります。本資料を投資の目的に使用したり、承認なく複製又は第三者への開示等を行うことを厳に禁じます。

●当資料の内容は、当社が行う投資信託および投資顧問契約における運用指図、投資判断とは異なることがありますので、ご了解下さい。

三井住友DSアセットマネジメント株式会社

金融商品取引業者 関東財務局長(金商)第399号

加入協会:一般社団法人投資信託協会、一般社団法人日本投資顧問業協会、一般社団法人第二種金融商品取引業協会