日米金融政策を巡る思惑とドル円相場の方向性

日米金融政策を巡る思惑とドル円相場の方向性

-

- 昨年10月以降のドル安・円高は、FRBの利上げ終了の思惑と、日銀の緩和修正の思惑が背景。

- ただ2月に入りFRBの利上げ長期化観測と日銀の緩和継続の見方が強まりドル高・円安の動きに。

- 足元の動きは一時的、米利上げは5月で終了しYCCも形骸化、ドル円は年末128円を予想する。

昨年10月以降のドル安・円高は、FRBの利上げ終了の思惑と、日銀の緩和修正の思惑が背景

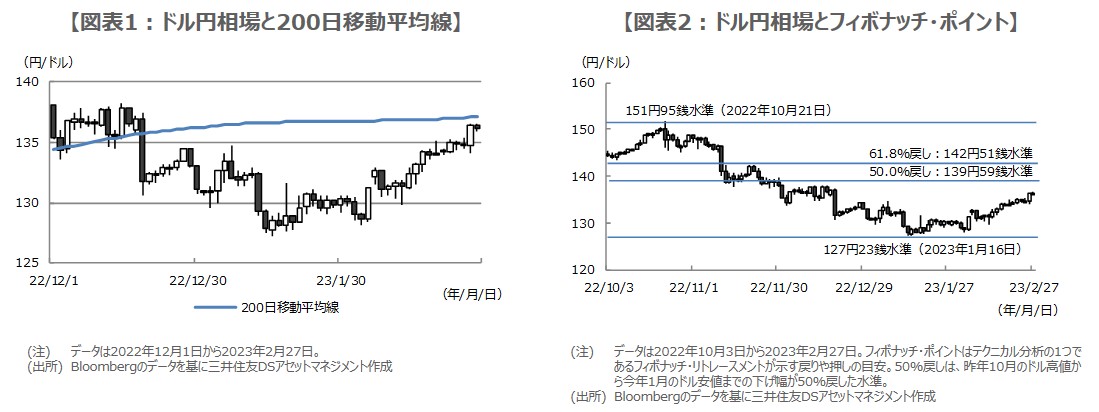

ドル円は昨年10月21日に1ドル=151円95銭水準をつけた後、ドル安・円高に転じ、今年1月16日には127円23銭水準まで一気にドル安・円高が進行しました。背景には、この間に発表された米雇用統計や米消費者物価指数(CPI)がインフレの落ち着きを示す内容となり、12月の米連邦公開市場委員会(FOMC)でも利上げ幅が縮小されたことから、米連邦準備制度理事会(FRB)による利上げ終了期待の強まりがあったと推測されます。

また、ドル安・円高の進行には、本邦当局の動きも大きく影響したと思われます。政府・日銀は、ドル円が151円95銭水準をつけた昨年10月21日と翌営業日の24日、大規模なドル売り・円買い介入を実施し、過度な相場の変動を抑制しました。また、日銀は昨年12月20日、イールドカーブ・コントロール(YCC)における10年国債利回りの許容変動幅の拡大を決定し、これが異次元緩和の修正観測につながりました。

ただ2月に入りFRBの利上げ長期化観測と日銀の緩和継続の見方が強まりドル高・円安の動きに

ただ、今年2月に入ると、日米金融政策を巡る思惑に変化がみられるようになりました。米国で3日に発表された1月雇用統計は予想を上回る強い内容となり、14日に発表された1月CPIも一部に市場予想を上回る伸びがみられ、米利上げは長期化するとの見方が強まりました。2月27日時点のフェデラルファンド(FF)金利先物市場をみると、FF金利は6月に5.25%~5.50%へ達するとの見方が織り込まれ、年内の利下げ確率は大きく低下しています。

一方、日本においても、日銀は緩和継続の強い姿勢を崩しておらず、また、次期日銀総裁候補の植田和男氏からも金融緩和を継続することが適切との見解が示されていることから、異次元緩和の修正観測は後退しつつあります。このような状況のなか、ドル円の動きは1月16日以降、再びドル高・円安方向に転じており、直近では136円台半ばまで戻ってきています。

足元の動きは一時的、米利上げは5月で終了しYCCも形骸化、ドル円は年末128円を予想する

足元のドル高・円安の流れが続くか否かは、この先の日米の金融政策次第と考えます。米国については、雇用や物価の動向を踏まえた米利上げの最終到達点を見極める必要があり、目先は3月10日の2月雇用統計、14日の2月CPI、21日、22日のFOMCが注目されます。日本については、日銀新体制発足後、初回となる4月27日、28日の金融政策決定会合に市場の関心が集まっています。

これらのイベントなどで、FRBの利上げ長期化や、日銀の異次元緩和継続が確認されれば、ドル円は200日移動平均線(図表1)を超え、フィボナッチ・ポイントの139円59銭水準や、142円51銭水準が視野に入ります(図表2)。ただ、弊社はこの先、米景気減速とインフレ鎮静化で利上げは5月終了、YCCは4-6月期に変動幅再拡大で実質形骸化を見込んでおり、ドル安・円高の基調は変わらず、ドル円は年末128円での着地を予想しています。

(2023年2月28日)

●当資料に基づいて取られた投資行動の結果については、当社は責任を負いません。

●当資料の内容は作成基準日現在のものであり、将来予告なく変更されることがあります。

●当資料は当社が信頼性が高いと判断した情報等に基づき作成しておりますが、その正確性・完全性を保証するものではありません。

●当資料に市場環境等についてのデータ・分析等が含まれる場合、それらは過去の実績及び将来の予想であり、今後の市場環境等を保証するものではありません。

●当資料にインデックス・統計資料等が記載される場合、それらの知的所有権その他の一切の権利は、その発行者および許諾者に帰属します。

●当資料の内容に関する一切の権利は当社にあります。本資料を投資の目的に使用したり、承認なく複製又は第三者への開示等を行うことを厳に禁じます。

●当資料の内容は、当社が行う投資信託および投資顧問契約における運用指図、投資判断とは異なることがありますので、ご了解下さい。

三井住友DSアセットマネジメント株式会社

金融商品取引業者 関東財務局長(金商)第399号

加入協会:一般社団法人投資信託協会、一般社団法人日本投資顧問業協会、一般社団法人第二種金融商品取引業協会