米CPIショックで株価急落~今後の金融市場をどうみるか

米CPIショックで株価急落~今後の金融市場をどうみるか

- 米CPIの伸びが市場予想を上回り、米国株は急落、米国債利回りは上昇、米ドルはほぼ全面高。

- 金融市場はしばらく不安定な動きに、米主要3指数は先日指摘した水準が引き続き下値の目途。

- 日経平均は9月末の水準に注目、ドルの底堅さは継続か、次の大きな動きは来週のFOMC待ち。

米CPIの伸びが市場予想を上回り、米国株は急落、米国債利回りは上昇、米ドルはほぼ全面高

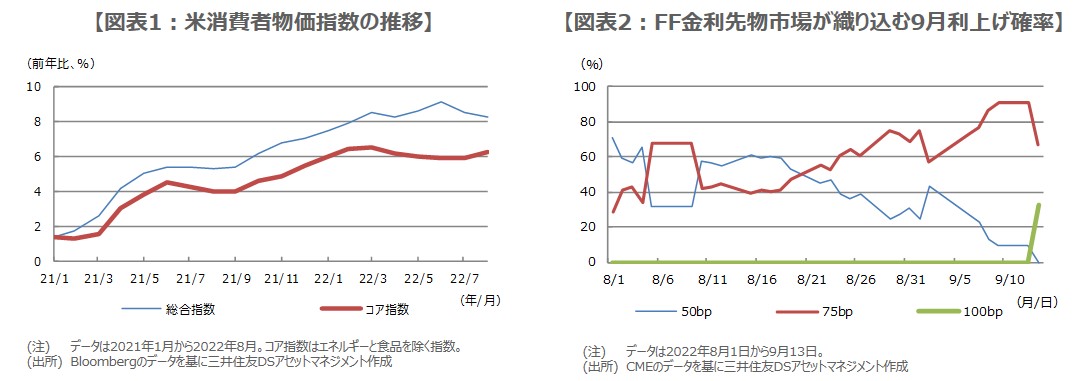

9月13日発表の8月米消費者物価指数(CPI)が市場予想を上回る伸びとなり、米主要株価指数は急落しました。前日からの下落率は、ダウ工業株30種平均が3.9%、S&P500種株価指数は4.3%、ナスダック総合株価指数は5.2%でした。なお、CPIは総合指数が前年比+8.3%、前月比+0.1%(市場予想は順に+8.1%、-0.1%)、エネルギーと食品を除くコア指数は前年比+6.3%、前月比+0.6%(同+6.1%、+0.3%)でした(図表1)。

フェデラルファンド(FF)金利先物市場では、9月に75ベーシスポイント(bp、1bp=0.01%)の利上げが行われる確率が67%、100bpが33%となり、一段の大幅利上げの織り込みが進みました(図表2)。また、米国債利回りの前日比の上昇幅は、10年債が約5bp、2年債は約18bpとなり、為替は米ドルがほぼ全面高のなか、ドル円は前日から約1円74銭ドル高・円安が進行しました(いずれもニューヨーク市場終了時点での比較)。

金融市場はしばらく不安定な動きに、米主要3指数は先日指摘した水準が引き続き下値の目途

8月CPIのうち、伸びが比較的堅調だったのは、財では生活用品や自動車(新車)など、サービスでは家賃(賃貸および帰属)などでした。物価の伸びはピークに近いとみられますが、正常化にかなりの時間を要することが、改めて確認された格好になりました。金融市場はこの先、9月20日、21日の米連邦公開市場委員会(FOMC)における、利上げペースに関する新たな材料を待ちつつ、しばらく不安定な動きが続くと予想されます。

米国株の下値目途については、9月6日付けレポートで解説した水準を、引き続き目安と考えています。具体的には、ダウ平均が30,745ドル近辺、S&P500は3,799ポイント近辺、ナスダックは11,182ポイント近辺です。ダウ平均はこの目安に近付きつつありますが、S&P500とナスダックは、まだいくらか余裕があります。仮に3指数とも、この水準を下抜けた場合、年初来安値更新のリスクが高まります。

日経平均は9月末の水準に注目、ドルの底堅さは継続か、次の大きな動きは来週のFOMC待ち

日経平均株価は9月12日付けレポートで指摘した通り、長期上昇トレンドを維持しています。過去10年間、株価を支えてきた下値抵抗線は、9月30日時点で25,900円に位置しています。そのため、今月末にこの水準を回復できなかった場合、注意が必要です。ただ、2020年のコロナ・ショックの際、春先に下値支持線を一時的に割り込んだこともあるため、直ちにトレンド終了と判断するのは難しいと思われます。

そしてドル円は、「株安で円高」ではなく、「米金利先高観でドル高」の流れにあります。9月1日付けレポートで説明した通り、ドル円は強いドル買いシグナルが点灯中で、1998年8月11日につけた147円66銭水準まで、節目らしい節目がありません。そのため、米金利動向をにらみつつ、ドルの底堅い動きが見込まれます。以上の流れに何かしらの変化を与えうるのは来週のFOMCであり、次回のレポートではその注目点を整理します。

(2022年9月14日)

市川レポート バックナンバーはこちら

●当資料に基づいて取られた投資行動の結果については、当社は責任を負いません。

●当資料の内容は作成基準日現在のものであり、将来予告なく変更されることがあります。

●当資料は当社が信頼性が高いと判断した情報等に基づき作成しておりますが、その正確性・完全性を保証するものではありません。

●当資料に市場環境等についてのデータ・分析等が含まれる場合、それらは過去の実績及び将来の予想であり、今後の市場環境等を保証するものではありません。

●当資料にインデックス・統計資料等が記載される場合、それらの知的所有権その他の一切の権利は、その発行者および許諾者に帰属します。

●当資料の内容に関する一切の権利は当社にあります。本資料を投資の目的に使用したり、承認なく複製又は第三者への開示等を行うことを厳に禁じます。

●当資料の内容は、当社が行う投資信託および投資顧問契約における運用指図、投資判断とは異なることがありますので、ご了解下さい。

三井住友DSアセットマネジメント株式会社

金融商品取引業者 関東財務局長(金商)第399号

加入協会:一般社団法人投資信託協会、一般社団法人日本投資顧問業協会、一般社団法人第二種金融商品取引業協会