主要アセットクラスの長期パフォーマンス分析

主要アセットクラスの長期パフォーマンス分析

- 過去13年の平均上昇率は先進国と新興国株式が8%台、世界リートは7%台とまずまずの数字。

- 債券も安定的に推移、とりわけ世界ハイイールド債券の過去13年の平均上昇率は9%台と好調。

- これらの背景に主要国の量的緩和による世界的な流動性相場の形成と長期金利の低下がある。

過去13年の平均上昇率は先進国と新興国株式が8%台、世界リートは7%台とまずまずの数字

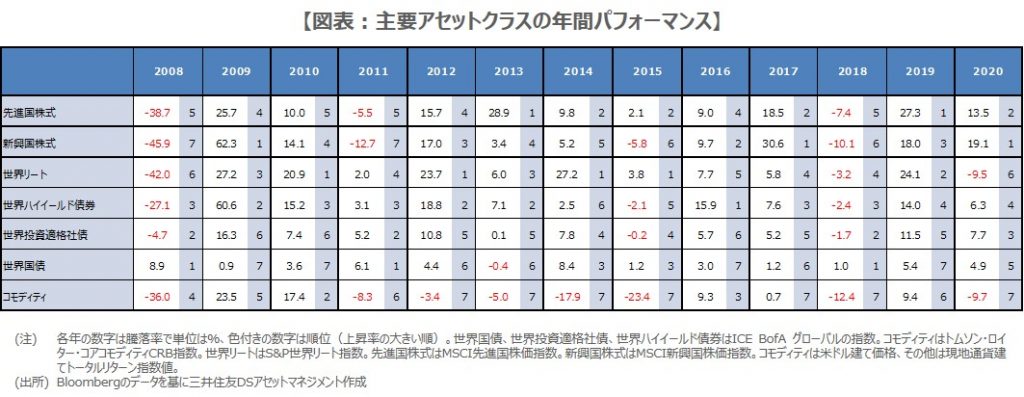

今回のレポートでは、主要アセットクラスについて、長期のパフォーマンスを分析します。具体的には、先進国株式、新興国株式、世界リート、世界ハイイールド債券、世界投資適格社債、世界国債、コモディティの7つのアセットクラスについて、2008年から2020年までの13年間のパフォーマンスを振り返ります。各年の騰落率と順位をまとめたものは、図表の通りです。

はじめに、先進国株式、新興国株式、世界リートをみていきます。過去13年間で上昇した年は先進国株式が10回、新興国株式は9回、世界リートは10回で、平均騰落率は順に、+8.4%、+8.1%、+7.2%となっています。また、各年における順位(上昇率の大きい順、以下同じ)を平均すると、順に3.2位、3.8位、3.2位でした。いずれのアセットクラスも、まずまずのパフォーマンスが確認されます。

債券も安定的に推移、とりわけ世界ハイイールド債券の過去13年の平均上昇率は9%台と好調

次に、世界ハイイールド債券、世界投資適格社債、世界国債に目を向けます。過去13年間で上昇した年は世界ハイイールド債券が10回、世界投資適格社債は10回、世界国債は12回で、平均騰落率は順に、+9.2%、+5.5%、+3.7%となっています。また、各年における順位を平均すると、順に3.2位、4.2位、4.6位でした。相対的に、世界ハイイールド債券のパフォーマンスは良好でした。

最後に、コモディティは、過去13年で上昇した年は5回にとどまり、平均騰落率は-4.3%、各年における順位の平均は5.8位となり、7つのアセットクラスのなかでは、最も低調なパフォーマンスとなりました。なお、年別でみた場合、リーマン・ショックが発生した2008年、チャイナ・ショックが発生した2015年、米中貿易摩擦問題が深刻化した2018年は、主要アセットクラスのパフォーマンスが総じて低調でした。

これらの背景に主要国の量的緩和による世界的な流動性相場の形成と長期金利の低下がある

過去13年間を振り返ると、コモディティを除き、主要アセットクラスのパフォーマンスは総じて良好な結果となりました。背景には、リーマン・ショック後に、主要中央銀行が量的緩和を導入し、流動性相場が形成され、長期金利の低下傾向が続いたことがあると推測されます。これによって、リスク資産にとって好ましい環境が生まれ、それが長期間続いたと考えられます。

実際、2007年末と2020年末を比較した場合、日米ユーロ圏の中央銀行総資産残高は4.1兆ドルから22.7兆ドルに増加し、日米独の10年国債利回り合計は9.84%から0.37%に低下しました。そして、2007年末から2020年末までの騰落率は、世界ハイイールド債券が+161.9%、先進国株式は+131.5%、世界投資適格社債は+95.9%、世界リートは+94.7%、新興国株式は+89.8%、世界国債は+60.1%、コモディティは-53.2%となりました。

(2021年12月14日)

市川レポート バックナンバーはこちら

●当資料に基づいて取られた投資行動の結果については、当社は責任を負いません。

●当資料の内容は作成基準日現在のものであり、将来予告なく変更されることがあります。

●当資料は当社が信頼性が高いと判断した情報等に基づき作成しておりますが、その正確性・完全性を保証するものではありません。

●当資料に市場環境等についてのデータ・分析等が含まれる場合、それらは過去の実績及び将来の予想であり、今後の市場環境等を保証するものではありません。

●当資料にインデックス・統計資料等が記載される場合、それらの知的所有権その他の一切の権利は、その発行者および許諾者に帰属します。

●当資料の内容に関する一切の権利は当社にあります。本資料を投資の目的に使用したり、承認なく複製又は第三者への開示等を行うことを厳に禁じます。

●当資料の内容は、当社が行う投資信託および投資顧問契約における運用指図、投資判断とは異なることがありますので、ご了解下さい。

三井住友DSアセットマネジメント株式会社

金融商品取引業者 関東財務局長(金商)第399号

加入協会:一般社団法人投資信託協会、一般社団法人日本投資顧問業協会、一般社団法人第二種金融商品取引業協会